Как заполнить декларацию на вычет за лечение

Содержание:

- Как подать декларацию 3-НДФЛ

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- Примеры объектов налогообложения

- Сроки представления декларации

- Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

- Как составить декларацию

- 3-ндфл: заполнение декларации за 3 года онлайн

- 3-ндфл: заполнить декларацию и получить налоговый вычет

- Штрафные санкции

- Образец документа

- Когда необходимо составление и оформление 3-НДФЛ

- Информация общего характера

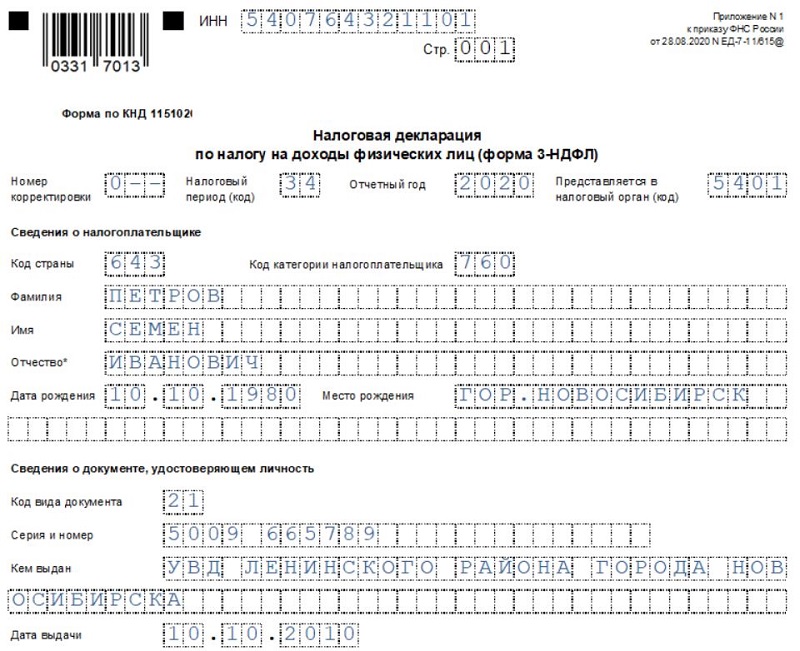

- Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

Как подать декларацию 3-НДФЛ

Налогоплательщики обязаны представить налоговую декларацию 3-НДФЛ за минувший год не позднее 30 апреля 2021 года (п. 1 ст. 229 НК РФ). При этом в случае прекращения деятельности ИП декларация 3-НДФЛ со сведениями о фактически полученных в текущем налоговом периоде (в 2021 году) доходах, представляется в 5-дневный срок со дня прекращения такой деятельности.

Декларация может представляться на бумажном носителе непосредственно в налоговую инспекцию по месту учета налогоплательщика либо через многофункциональный центр предоставления государственных и муниципальных услуг.

Также налогоплательщики могут сдать декларацию в электронной форме по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи. Кроме того, сдать 3-НДФЛ можно через личный кабинет налогоплательщика на официальном сайте ФНС (функционал не доступен для ИП и иных лиц, занимающихся частной практикой).

Заполнение 3-НДФЛ в «1С:Бухгалтерии 8» ред. 3.0 и ее прием на сайте ФНС

В «1С:Бухгалтерии 8» редакции 3.0 декларация по форме 3-НДФЛ (утв. приказом ФНС от 28.08.2020 № ЕД-7-11/615@) включена в состав форм регламентированной отчетности начиная с версии 3.0.88.

Декларация 3-НДФЛ в программе заполняется автоматически с учетом разъяснений, изложенных в письме ФНС России от 14.01.2021 № БС-4-11/148@. Декларацию можно выгрузить в файл электронного представления или отправить в ФНС напрямую из программы через сервис 1С-Отчетность.

Обращаем ваше внимание, что до недавнего времени на сайте ФНС возникали временные технические сложности с приемом деклараций 3-НДФЛ. В случае, если предприниматель декларирует только доходы от предпринимательской деятельности, то заполняется пункт 2 раздела 1, при этом пункт 1 раздела 1 остается пустым

При отправке заполненной таким образом декларации пользователи могли получить от ФНС отказ в приеме декларации. Суть отказа сводилась к одному: не заполнен раздел 1.

Приводим текст сообщения об ошибке:

— Код: — Описание:КОНТРОЛЬ ВВОДА. Отсутствуют строки в Разделе 1. Раздел 1 обязателен к заполнению./КОНТРОЛЬ ВВОДА. По данным ДокПредст в декларации 09 — ФЛ, зарегистрированное в качестве индивидуального предпринимателя. Проверьте наличие КБК = 18210102020011000110 в Разделе 1

— Код: — Описание:КОНТРОЛЬ ВВОДА. По данным ДокПредст в декларации 09 — ФЛ, зарегистрированное в качестве индивидуального предпринимателя. Проверьте наличие КБК = 18210102020011000110 в Разделе 1

— Код: — Описание:КОНТРОЛЬ ВВОДА. Отсутствуют строки в Разделе 1. Раздел 1 обязателен к заполнению.

— Код: 0000000001 Описание:КОНТРОЛЬ ВВОДА. По данным ДокПредст в декларации 09 — ФЛ, зарегистрированное в качестве индивидуального предпринимателя. Проверьте наличие КБК = 18210102020011000110 в Разделе 1

— Код: 0000000001 Описание:КОНТРОЛЬ ВВОДА. Отсутствуют строки в Разделе 1. Раздел 1 обязателен к заполнению.

Если пользователь ранее получил отказ в приеме 3-НДФЛ из-за ошибки такого рода, беспокоиться не стоит: декларация в программе заполнена корректно. В настоящее время ошибка на стороне ФНС исправлена, поэтому можно смело отправлять отчет.

Самостоятельно проверить правильность формирования показателей в 3-НДФЛ можно с помощью контрольных соотношений для новой формы налоговой декларации, которые приведены в письме ФНС от 08.02.2021№ БС-4-11/1438@. В программах 1С указанные контрольные соотношения поддерживаются с выходом очередных версий.С их помощью налогоплательщики могут самостоятельно проверить правильность формирования показателей в отчетности.

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

Примеры объектов налогообложения

Примеров много, и сейчас мы рассмотрим лишь самые простые и наиболее распространенные объекты налогообложения.

Пример № 1:

Петров. Н.И владел на протяжении 20 лет квартирой в центре Санкт-Петербурга. Но, когда он вышел на пенсию, то захотел уехать подальше от шумного города и отдохнуть. Он решил продать квартиру и купить на эти деньги дом за городом. Когда он нашел покупателя и продал квартиру, то заполнил и предоставил справку НДФЛ в налоговую службу, и выплатил налог.

Пример № 2:

Налогами может облагаться не только доход, но и на расход. На некоторые товары, такие как алкоголь и табак, государство ввело дополнительный налог. Добавляется процент к стоимости товара. И теперь, к примеру, конкретный продукт стоит не 40 рублей а 60.

Пример № 3:

Налогом облагается и любая трудовая деятельность. Если ваша работа приносит вам доход, с помощью которого вы можете удовлетворить свои потребности, то за такую деятельность необходимо выплачивать налоги. Это может быть работа в любой фирме либо свое индивидуальное предпринимательство.

Сроки представления декларации

^

Декларация по налогу на доходы физических лиц подаётся в налоговый орган (инспекцию ФНС России) по месту жительства (месту пребывания) физического лица не позднее 30 апреля года, следующего за годом, в котором был получен соответствующий доход.

Если 30 апреля приходится на выходной или нерабочий праздничный день, то декларация должна быть представлена не позднее ближайшего рабочего дня.

В соответствии со местом жительства физического лица является адрес, по которому физическое лицо зарегистрировано в порядке, установленном законодательством Российской Федерации. При отсутствии у физического лица места жительства на территории Российской Федерации оно может определяться по просьбе этого физического лица по месту его пребывания.

Представление в налоговый орган декларации только с целью получения налоговых вычетов, предельный срок подачи декларации — 30 апреля — не распространяется. Т.е. подать декларацию в налоговый орган с целью получения налогового вычета налогоплательщик может в любое время в течение года.

Проверка налоговой декларации и прилагающихся к ней документов, подтверждающих правильность расчётов и обоснованность запрашиваемого вычета, проводится в течение 3 месяцев с даты их подачи в налоговый орган (п. 2 ).

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета вместе с налоговой декларацией в налоговый орган можно подать в связи предоставлением налогового вычета.

Сумма излишне уплаченного налога подлежит возврату по заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления, но не ранее окончания камеральной налоговой проверки ().

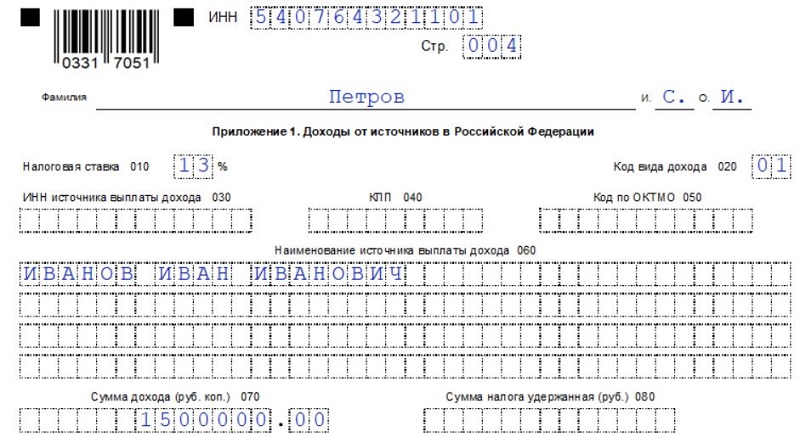

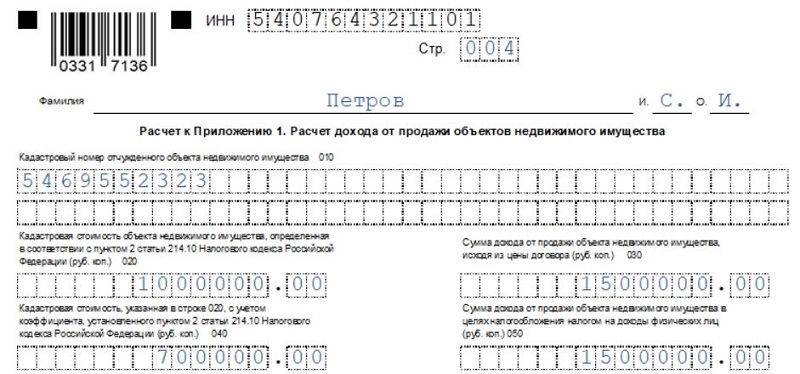

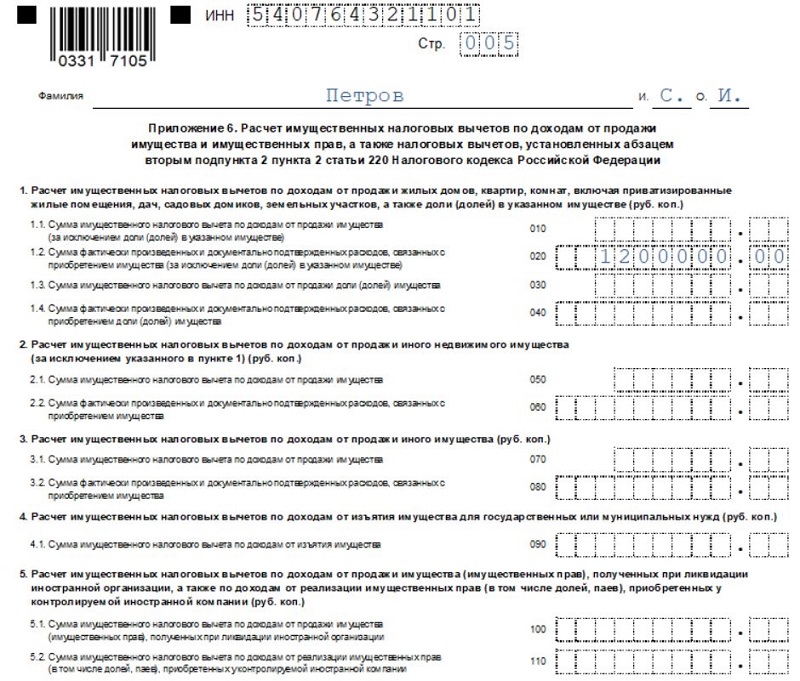

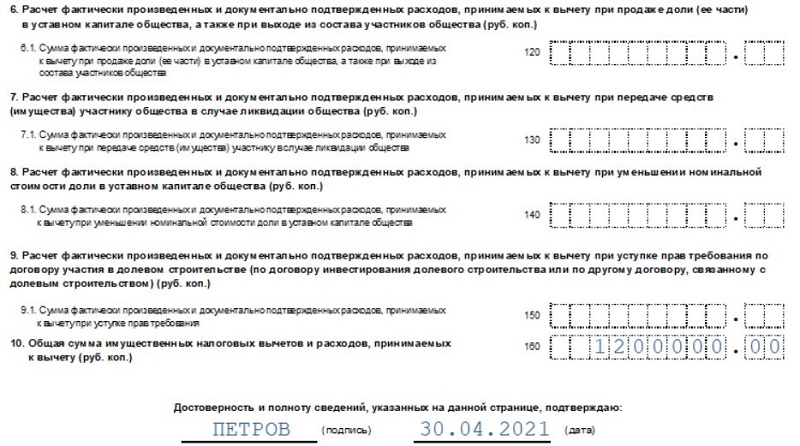

Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

Продавец квартиры, ее доли, дома, комнаты должны заполнить такие листы декларации 3-НДФЛ:

- титульный;

- раздел 1;

- раздел 2;

- приложение 1 и расчет к нему;

- приложение 6.

То есть в декларации должны быть оформлены шесть листов. Распечатывать нужно только их, пустые листы подавать не нужно. Каждый лист нужно пронумеровать по порядку, на каждом вверху указывается ИНН физического лица, а внизу — личная подпись и дата ее постановки.

При заполнении на компьютере или вручную нужно придерживаться общих правил оформления деклараций — прочитать правила.

Начать оформление можно с указания сведений о полученном доходе от продажи в приложении 1, далее указать сведения о проданной квартире в расчете к прил. 1 и внести размер имущественного вычета в прил. 6.

На основе введенных данных рассчитывается налог к уплате в разделе 2 и подводятся итоги в разделе 1.

В последнюю очередь заполняется первый титульный лист, где приводятся общие сведения о декларации и декларанте.

Инструкция по заполнению

Ниже в таблице даны пояснения, какие именно строки и поля нужно заполнить при подаче 3-НДФЛ в связи с продажей квартиры:

|

Поле декларации |

|

|

Титульный лист |

|

|

№ корректировки |

Показывает, в который раз подается декларация в отношении конкретной сделки по продаже квартиры.

Если в первый раз – то ставится 0. Если 3-НДФЛ корректируется и подается повторно – то порядковый номер внесения изменений в форму. |

|

Код периода |

34 – 12 месяцев. |

|

Год |

2020 – год, когда продана квартира. |

|

Код ФНС |

Четырехзначный номер отделения налоговой, которая соответствует месту жительства декларанта и куда сдается декларация. |

|

Сведения о продавце квартиры |

Код страны – 643 для российских граждан.

Категория налогоплательщика – 760 для граждан, получивших доход от продажи имущества. ФИО, сведения о рождении – как в паспорте. Телефон – обязательно действующий. Количество страниц декларации – считается общее число заполненных листов 3-НДФЛ. |

|

Сведения о документе |

Обычно в качестве документа выступает паспорт, указывают его реквизиты. |

|

Достоверность… |

Если декларацию сдает сам налогоплательщик, то ставится «1», подпись.

Если 3-НДФЛ передается через доверенное лицо, то ставится «2», вписывается ФИО доверенного лица, реквизиты доверенности и его подпись. |

|

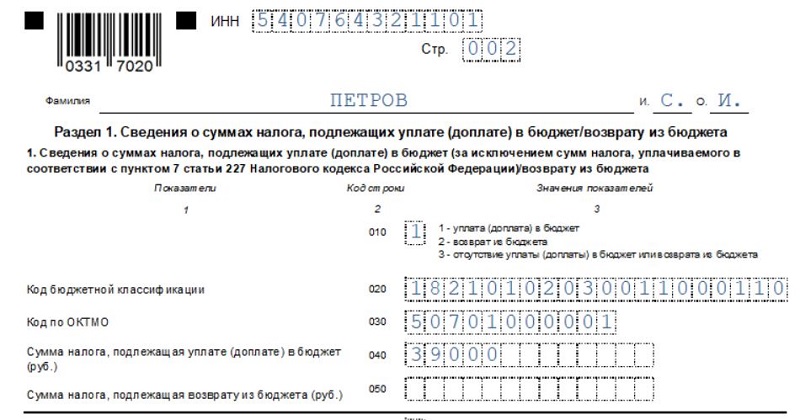

Раздел 1 |

|

|

010 |

Если нужно заплатить налог, то ставится «1».

Если налог равен нулю из-за применения вычета, то ставится «3». |

|

020 |

КБК — 182 1 01 02030 01 1000 110. |

|

030 |

ОКТМО – узнать можно здесь. |

|

040 |

Налог от продажи квартиры к уплате – если нужно заплатить.

Если не нужно, то ставится 0. |

|

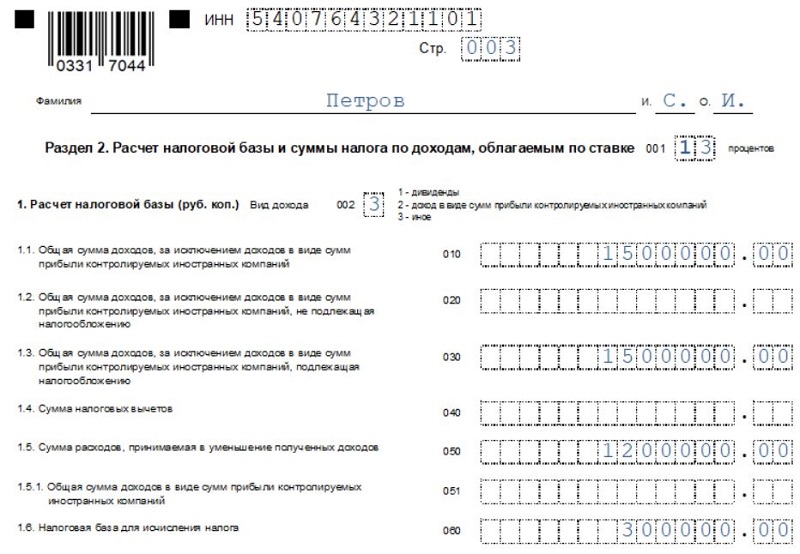

Раздел 2 |

|

|

001 |

13 процентов – ставка, по которой рассчитывается налог с проданного жилья. |

|

002 |

3 – иной доход. |

|

010 |

Полученный доход с проведенной сделки – переносится из строки 070 Приложения 1. |

|

040 |

Поле заполняется, если продавец квартиры выбрал в качестве вычета 1 млн.руб. – переносится из строки 010 Приложения 6. |

|

050 |

Поле заполняется, если выбран вычет в виде расходов на покупку квартиры (при наличии подтверждающих документов) – переносится из строки 020 Приложения 6. |

|

060 |

База для исчисления налога – доход минус вычет (разность строк 010 и 040/050). |

|

070 |

Налог, рассчитанный от базы = показатель строки 060 умножить на ставку из 001. |

|

Приложение 1 к Разделу 2 |

|

|

010 |

13 процентов – ставка, по которой облагается доход с продажи квартиры. |

|

020 |

Если налог рассчитывается с цены продажи, то ставится 01; если с кадастровой стоимости, умноженной на 0.7, то ставится 02. |

|

030, 040, 050 |

Не заполняются. |

|

060 |

ФИО лица, купившего квартиру |

|

070 |

Доход от продажи – из строки 050 Приложения 1. |

|

080 |

Не заполняется. |

|

Расчет к Приложению 1 |

|

|

010 |

Вносится кадастровый номер объекта — узнать на сайте Росреестра. |

|

020 |

Кадастровая стоимость на 01.01.2020 — узнать на сайте ФНС. |

|

030 |

Цена продажи по договору. |

|

040 |

Кадастровая стоимость * 0.7 – если она указана в поле 020. |

|

050 |

Указывается сумма, с которой будет считать налог – выбирается большая сумма из строк 030 и 040 и вписывается в это поле.

По закону налог платится с 70% от кадастровой стоимости, если это значение оказывается больше продажной цены. |

|

Приложение 6 |

|

|

010 |

Вносится 1 000 000 – если продавец решил в качестве имущественного вычета принять фиксированную сумму. |

|

020 |

Вносятся затраты на приобретение жилья – если продавец решил их принять в качестве вычета. |

|

030 и 040 |

Поля заполняются по аналогии с 010 и 020 в случае, если продана доля в квартире. |

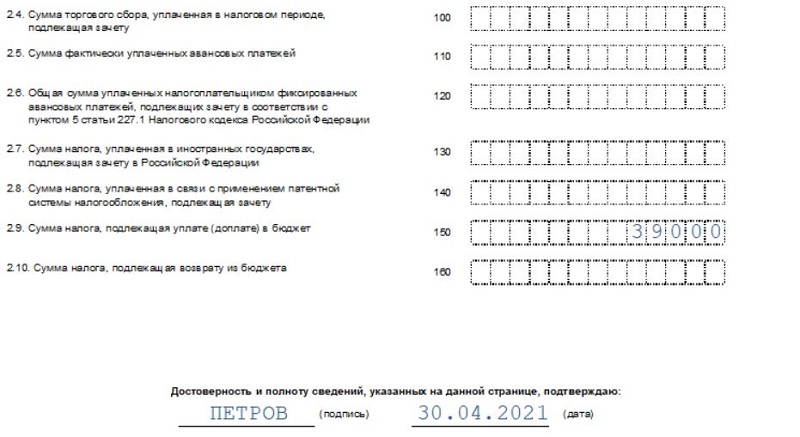

Налог для уплаты = (1 500 000 — 1 200 000) * 13% = 39 000.

Видео инструкция

Заполнение 3-НДФЛ при продаже квартиры в личном кабинете налогоплательщика:

Как составить декларацию

Заполнить налоговую декларацию по можно различными способами. Так, необходимые сведения можно внести от руки либо на компьютере, в том числе в подготовленную в формате .pdf форму декларации при помощи программы Adobe Acrobat Reader. Если форма заполняется вручную, ее поля необходимо заполнять заглавными печатными символами, а при отсутствии какого-либо показателя в ячейках проставляется прочерк. Вносить исправления в поля декларации нельзя!

Также для заполнения декларации можно воспользоваться программой «Декларация», размещенной на официальном сайте ФНС России в разделе «Программные средства» – «Декларация». Программа позволяет автоматически формировать налоговую декларацию по . При внесении данных программа проверяет их корректность, а также рассчитывает необходимые показатели, проверяет правильность исчисления вычетов и суммы налога, формирует готовый документ для предоставления в налоговый орган. Получившийся файл с декларацией в формате .pdf можно либо распечатать и сдать в налоговую инспекцию (в том числе направить по почте), либо отправить в налоговый орган через «Личный кабинет налогоплательщика».

Кроме того, заполнить и представить декларацию в налоговый орган в электронном виде можно с помощью специального сервиса на сайте ФНС России «Заполнение и представление в электронном виде налоговой декларации «. Этот сервис позволяет заполнить в режиме онлайн и экспортировать заполненную декларацию в файл формата .xml для представления в электронном виде. Также при помощи сервиса можно подписать усиленной квалифицированной электронной подписью и направить в налоговый орган как саму декларацию, так и скан-копии сопроводительных документов. Подписать электронной подписью и направить в налоговый орган при помощи сервиса можно декларацию, сформированную с помощью программы «Декларация» и других программных средств. Правильно составить налоговую декларацию вам также поможет памятка, подготовленная экспертами компании «Гарант».

3-ндфл: заполнение декларации за 3 года онлайн

Бланк декларации насчитывает более десяти страниц, но заполнять их все не нужно. На нашем сайте Вы с легкостью заполните 3-ндфл за последние 3 года (лица на пенсии в целях получения имущественного налогового вычета имеют право на заполнение деклараций за 4 последние года).

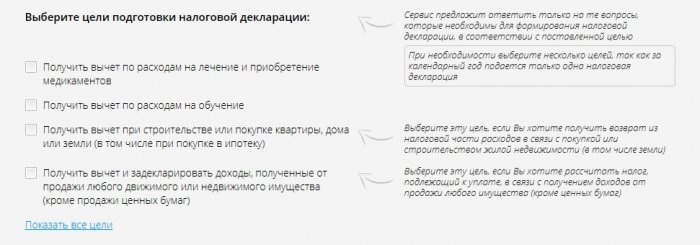

Выбрав цели подготовки декларации 3-ндфл, Сервис предложит ответить только на нужные вопросы и наша программа автоматически заполнит все, что необходимо, на основании Ваших ответов:

Все вопросы просты и интуитивно понятны. К каждому вопросу есть подсказка и образец ответа.

Все вопросы просты и интуитивно понятны. К каждому вопросу есть подсказка и образец ответа.

Если Вам нужна помощь по заполнению декларации 3-ндфл или у Вас есть вопросы по налоговым вычетам — спросите об этом нашего специалиста — он Вам все расскажет и поможет!

Если Вы хотите рассчитать примерную сумму налога к возврату без заполнения декларации, Вы можете сделать это в нашем онлайн калькуляторе налоговых вычетов!

Стоимость подготовки декларации:

450 рублей — при выборе любой цели заполнения декларации за исключением возврата налога в связи с покупкой (или строительством) жилья;

690 рублей — при заполнении декларации для возврата налога при покупке (или строительстве) жилья.

В итоге Вы получите проверенную декларацию 3-ндфл, которую сможете подать на бланке или через Интернет.

Это значительно дешевле и намного быстрее, чем при личном визите в консультационно-информационные центры. Плюс, отсутствуют дополнительные издержки: нет необходимости в затратах времени и денег на проезд и на прочие расходы.

Важным преимуществом также является то, что каждая заполненная декларация 3-ндфл обязательно проверяется специалистом Сервиса! Это гарантирует отсутствие ошибок и успешную подачу в инспекцию

ЭТО ОЧЕНЬ ВАЖНО! Ведь, если Вы подадите декларацию с ошибками, тогда также, позднее, Вам придется подавать и уточненную декларацию 3-ндфл. В таком случае, получение вычета (возврата налога) откладывается еще до 4 месяцев, пока будет проверяться уточненная декларация

Предоплата не требуется

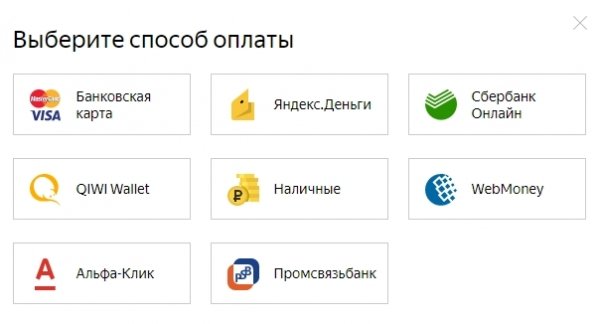

Когда захотите скачать готовую декларацию, тогда и внесите оплату, выбрав удобный способ:

Если в процессе подготовки декларации 3-ндфл Вы неверно ответили на какой-либо вопрос, тогда Вы всегда сможете к нему вернуться: в Личном кабинете кликните «Внести правки в декларацию» и заново ответьте на нужный вопрос.

При необходимости Вы также всегда можете удалить декларацию или заполнить новую.

Попробуйте без регистрации

Начните заполнение декларации 3-ндфл прямо сейчас и посмотрите сами, как это работает: первая страница заполняется и доступна к просмотру без регистрации!

3-ндфл: заполнить декларацию и получить налоговый вычет

Налоговая декларация 3-НДФЛ, без сомнения, основной расчетный документ, по которому физлица декларируют свои доходы, уменьшают сумму подоходного налога или заявляют права на возврат части расходов путем получения налоговых вычетов.Только за 2019 год было подано не менее 11 млн деклараций с общей суммой, подлежащей возврату из бюджета более 150 млрд рублей. С каждым годом, эта цифра продолжает расти.

Обязанность по начислению и удержанию НДФЛ (подоходного налога) возлагается на работодателя, который действует как налоговый агент. Любой работник имеет право запросить и бесплатно получить справку по форме 2-НДФЛ в бухгалтерии организации, где он работает, в независимости от того, для каких целей она ему нужна. В справке 2-НДФЛ отражаются доходы работника, а также суммы исчисленного, удержанного и перечисленного налога работодателем в бюджет.

В определенных случаях именно физлицам необходимо самостоятельное заполнение 3-ндфл и подача в свою инспекцию (по месту жительства). Например, при получении доходов не от работодателя (или доходов, с которых подоходный налог не был полностью или частично исчислен и удержан налоговым агентом) или при желании физического лица воспользоваться правом на получение налогового вычета.

К доходам, которые получены не от работодателя, могут относиться: доходы от продажи имущества, от аренды, получение выигрышей или призов и т.п.

Налоговый вычет, с одной стороны, может уменьшить доход (то есть налогооблагаемую базу, вплоть до 0), с другой стороны – вернуть часть ранее уплаченного налога. Претендовать на их получение может любой гражданин, имеющий доходы, которые облагаются по ставке 13 % (например, заработная плата).

Наиболее востребованными среди населения налоговыми вычетами являются: вычет при покупке квартиры (жилой недвижимости, в том числе земли), а также, за обучение и за лечение.

Штрафные санкции

Бизнесмены часто интересуются у бухгалтеров, что будет, если не сдать 3-НДФЛ? Забывчивость в данном случае будет стоить бизнесмену денег. Штраф будет насчитан за каждый полный и неполный месяц просрочки — 5 % от суммы НДФЛ. Минимальные потери ИП — 1 000 рублей. В худшем случае ИП придется заплатить 30 % от суммы налога — это предельная граница штрафа, то есть больше 30 % с бизнесмена взять нельзя.

Покажем на примере. ИП Амосов Тимофей Ильич отправил форму 3-НДФЛ 24.06.2021. Таким образом, Амосов Т. И. опоздал на два месяца (неполный месяц принимается за один целый месяц). Задекларированный НДФЛ составляет 76 140 рублей. Значит, штраф получится 7 614 рублей (76 140 х 2 месяца х 5 %).

А вот еще один пример. ИП Амосов Тимофей Ильич заявил о налоге в сумме 393 000 рублей, а сдал декларацию лишь в ноябре. Следуя рамкам закона, бухгалтер рассчитал штраф и получил 137 550 рублей (393 000 х 7 месяцев х 5 %). Полученная сумма превышает 30 % от налога (393 000 х 30 % = 117 900). Следовательно, ИП Амосов Тимофей Ильич заплатит 117 900 рублей, а не 137 550 рублей.

Кроме того, за непредставление декларации на предпринимателя могут наложить штраф в сумме от 300 до 500 рублей.

Образец документа

Для получения шаблона документа следует обратиться в отделение налоговой службы лично. Бланк для заполнения выдается совершенно бесплатно. Для экономии времени лучше скачать шаблон дистанционно.

Для этого потребуется:

- Посетить портал ФНС .

- Войти: Налогообложение в РФ – Действующие в РФ налоги и сборы – Налоги на доходы ФЛ – Налоговые вычеты – Примеры заполнения декларации по форме 3-НДФЛ.

Для удобства предлагаем на нашем портале. Форма актуальна по состоянию на июль 2020 года.

Рассмотрим, как заполнить документ по налогу

при покупке квартиры:

- Номер корректировки – это показатель, который отражает, сколько раз в течение года подавалась декларация. Отсчет начинается с нуля.

- Налоговый период. Поскольку есть разные по длительности периоды, следует указать продолжительность. Если срок равен году, то потребуется указать 34.

- Отчетный год. В разделе прописывается год, за который подается декларация.

- Код налоговой службы – персональный номер инспекции, куда подается документ. Найти его можно в любом справочнике или позвонить по телефону в ФНС для получения сведений.

- Сведения о плательщике. Указываются все личные данные.

- Сведения о документе, удостоверяющего личность. Прописываются данные паспорта.

- Выбирается статус налогоплательщика.

- Прописывается адрес регистрации и места жительства за пределами РФ.

- Указывается номер телефона.

- Прописывается количество страниц, на которых подается декларация, включая копии.

- Если документ направляет представитель, но в конце титульного листа прописываются его данные и ставится подпись.

- На второй странице необходимо заполнить 1 раздел. В нем прописывается сумма, которую следует уплатить или вернуть. В результате этого выбирается причина обращения , и прописываются все сведения: КБК, ОКТМО, сумма к получению или возврату.

На каждом листе в верхней части нужно указывать свою фамилию с инициалами.

- Во втором разделе прописываются сведения, которые соответствуют вашему случаю. Главное – это внимательно читать пункты и указывать сведения. При возникновении трудностей можно обратиться за помощью к специалисту службы поддержки ФНС по телефону горячей линии.

- Следующая страница «А» должна отражать все доходы, которые вы получили на территории РФ.

- В последнем разделе делаются расчеты налоговых вычетов по расходам .

Все данные следует вносить печатными буквами. Исправлять указанные данные категорически недопустимо. В результате этого лучше вносить информацию через компьютер.

Предлагаем скачать образцы документов 3-НДФЛ

| «Бланк формы 3-НДФЛ за 2020 год» пустого бланка формы 3-НДФЛ за 2020 год |

| «Бланк формы 3-НДФЛ за 2020 год» пустого бланка формы 3-НДФЛ за 2020 год |

| «Бланк формы 3-НДФЛ за 2020 год» пустого бланка формы 3-НДФЛ за 2020 год |

| «Бланк формы 3-НДФЛ за 2020 год» пустого бланка формы 3-НДФЛ за 2020 год |

| «Бланк формы 3-НДФЛ за 2014 год» пустого бланка формы 3-НДФЛ за 2014 год |

| «Образец заполнений формы 3-НДФЛ» при возврате уплаченного налога НДФЛ за лечение |

| «Образец заполнений формы 3-НДФЛ» с заявленным инвестиционным налоговым вычетом |

| «Образец заполнений формы 3-НДФЛ» при возврате уплаченного налога НДФЛ за обучение |

| «Образец заполнений формы 3-НДФЛ» при возврате уплаченного налога НДФЛ за приобретение имущества |

| «Образец заявления о подтверждении права налогоплательщика» на получение имущественных налоговых вычетов у налогового агента |

| «Образец заявления о распределении имущественного налогового вычета между супругами» Скачать обращец заполнения заявления |

| «Образец заявления на возврат НДФЛ» пример, как необходимо заполнить заявление на возврат НДФЛ |

Когда необходимо составление и оформление 3-НДФЛ

Составление налоговой декларации 3-НДФЛ может понадобиться в 2 случаях:

Если в отчетном году получены доходы, с которых налог не был удержан (например, от продажи или сдачи в аренду имущества, от предпринимательства, дарения, выигрышей). В этом случае нужно узнать, как правильно заполнить 3-НДФЛ по доходам, с которых надо заплатить налог. Соответствующий образец заполнения 3-НДФЛ см. здесь.

Если в отчетном году был излишне уплачен НДФЛ (и нет возможности вернуть его через налогового агента) или понесены расходы, по которым можно возместить НДФЛ из бюджета (имущественный или социальный вычеты)

В этой ситуации важно понять, как заполнить 3-НДФЛ, чтобы не возникло проблем с возвратом налога.

ВАЖНО! С отчетности за 2020 год форму 3-НДФЛ нужно оформлять на обновленном бланке. Что изменилось в формуляре, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности нововведений

Что изменилось в формуляре, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности нововведений.

Ознакомиться с образцом заполнения 3-НДФЛ по соответствующим вычетам можно в материалах:

- «Заполнение декларации 3-НДФЛ на имущественный вычет»;

- «Декларация 3-НДФЛ на лечение»;

- «Налоговая декларация 3-НДФЛ за учебу — образец».

Информация общего характера

Проще всего – гражданам, работающим на крупных предприятиях. Бухгалтерия отвечает за расчёты, перечисления. После этого документы подают налоговой службе для проведения проверок. На 2019 год правила действуют такие же, что и раньше.

Обязанности по самостоятельному декларированию доходов появляются в некоторых случаях:

- Если самостоятельно организована предпринимательская деятельность.

- Получен другой официальный доход, который не привязан к основной работе.

Граждан не освобождают от обязанности, даже когда налоговая служба перестаёт выходить на связь. В таких ситуациях имеется право самостоятельно обратиться в ближайшее отделение налоговой, чтобы получить бланки.

Заполнение документа – обязанность только того лица, которое получает доход. Тот же гражданин отвечает за передачу сведений фискальной службе. Справку используют и в случае с получением вычета.

Сам процесс подачи деклараций тоже строго регулируется законами. Для игнорирующих выполнение требований созданы специальные формы наказаний. В большинстве случаев речь о штрафах, размер которых зависит от должности.

Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

Условия примера:

Рычагов Андрей Юрьевич является налоговым резидентом РФ.

В 2020 году им были получены следующие доходы:

а) от работодателя АО «Сантра»:

– 900 тыс. руб. – выплаты, связанные с исполнением обязанностей по трудовому договору (заработная плата, отпускные и т.п.) за 2020 год;

– 4 тыс. руб. – денежный подарок к празднику, связанному с юбилеем компании;

б) от продажи квартиры Комарову Михаилу Алексеевичу — 2,5 млн руб. (проданная квартира была куплена в 2018 году за 2 млн руб.). На 1 января 2020 года ее кадастровая стоимость составила 1,8 млн. руб.;

в) за подготовку авторских материалов (статьи в журнал) для АО «Газета» – 20 тыс. руб. (документов, подтверждающих несение каких-либо затрат, связанных с этой деятельностью, Андрей Юрьевич не имеет);

г) от деятельности в качестве артиста за границей (в Германии) – 5 тыс. евро (доход получен 19.10.2020, подоходный налог по законодательству ФРГ (14%) уплачен 21 октября 2020 года).

Андрей Юрьевич имеет дочь 2014 г.р., в 2020 году ему предоставлялся стандартный налоговый вычет на ребенка в размере 1,4 тыс. руб. в течение четырех месяцев. Всего за 2020 год стандартный вычет предоставлен в сумме 5,6 тыс. руб.

Кроме того, в 2020 году Андрей Юрьевич оплатил обучение дочери в учебном центре дополнительного образования (имеет лицензию на осуществление образовательной деятельности) в размере 20 тыс. руб., а также свое обучение на курсах вождения в размере 50 тыс. руб.

Также 11 декабря 2020 года Андрей Юрьевич получил акт приема-передачи на квартиру, построенную на основании договора участия в долевом строительстве. Общая сумма расходов по данному договору составила 3 млн руб. Правом применения налогового вычета на покупку жилья Андрей Юрьевич ранее никогда не пользовался.

10 декабря 2020 года Андрей Юрьевич заключил договор негосударственного пенсионного обеспечения с АО «НПФ СБЕРБАНКА», общая сумма взносов, уплаченных в 2020 году по данному договору, составила 12 тыс. руб.

Образец заполнения формы 3-НДФЛ:

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)

Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета

Приложение к Разделу 1. Заявление о зачете (возврате) суммы излишние уплаченного налога на доходы физических лиц

Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке

Приложение 1. доходы от источников в Российской Федерации

Приложение 2. Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)

Приложение 3. Доходы, полученные от предпринимательской, адвокатской деятельности и частой практике. а также расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации

Приложение 4. Расчет суммы доходов, не подлежащей налогообложению

Приложение 5. Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации

Приложение 6. Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав, а также налоговых вычетов, установленных абзацем 2 подп. 2 п. 2 ст. 220 НК РФ

Приложение 7. Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества

Расчет к Приложению 1. Расчет дохода от продажи объектов недвижимого имущества

Расчет к Приложению 5. Расчет социальных налоговых вычетов, установленных подп. 4 и подп. 5 п. 1 ст. 219 НК РФ