Что такое амортизация простыми словами. как вычислить

Содержание:

- Порядок проведения начисления

- Когда возникают разницы по ПБУ 18/02?

- Когда выгодно применять?

- Линейная амортизация и её основные особенности

- О норме амортизации простыми словами

- Как осуществляется ускоренная амортизация

- Как начисляется амортизация в бухучете

- Учет начисленной амортизации

- Технический прогресс и линейный способ

- Норма амортизации

- Этапы начислений

- Линейный способ – что собой представляет?

- Срок полезного использования

- Существующие способы начисления амортизации

Порядок проведения начисления

Отчисления делаются с первого числа месяца, который следует за датой постановки актива на учёт.

Завершается этот процесс только в двух случаях:

- после полного переноса стоимости на готовую продукцию;

- выбытие объекта из состава имущества предприятия в результате продажи, хищения, поломки и других случаев.

При этом амортизационные отчисления прекращают начисляться с первого числа месяца, который следует за датой исключения актива из собственности организации.

Начисление может быть временно приостановлено, если:

- объект законсервирован на срок более трёх месяцев;

- имущество находится на реконструкции или модернизации свыше года.

После возвращения активов в производство отчисления следует возобновить. Годовая сумма амортизации должна быть рассчитана с учётом восстановительной стоимости.

Иногда в состав имущества предприятия включаются активы, бывшие в употреблении в других организациях. К таким объектам относятся:

- взносы в уставный капитал;

- основные средства, приобретённые после реорганизации;

- купленные не новые активы.

Для таких объектов правила, расчёт и порядок начисления амортизации точно такие же, как и для новых. Однако стоит учесть и срок их пребывания в другой компании. Для актуального учёта необходимо вычесть из периода полезного использования время его фактической эксплуатации. Вся накопленная по этому объекту в другой фирме амортизация принимается вместе с балансовой стоимостью актива.

Бухгалтерский учёт амортизации осуществляется с использованием контрарного счёта 02. В процессе своей деятельности предприятие фиксирует проводками все случаи движения накопленной суммы. Например:

| Операция | Дебет | Кредит |

|---|---|---|

| Начислена амортизация | 20 (23, 25, 26, 29, 44) | 02 |

| Списание при выбытии ОС | 02 | 01/выб |

| Уценка при пересмотре стоимости ОС | 02 | 84 (91.2) |

| Дооценка амортизации | 83 (91.1) | 02 |

Все эти проводки вносятся в журнал операций на основании ведомости расчёта амортизации. Стоимость основных фондов подлежит переносу на готовую продукцию ежемесячно.

Сумму амортизации, доначисления и уценку в результате пересмотра стоимости активов следует своевременно вносить в инвентарную карточку объекта.

Когда возникают разницы по ПБУ 18/02?

Вопрос, который волнует многих бухгалтеров. Но к нему разумно подходить и с учетом выгоды в обложении налогами на имущество и прибыль.

Для наглядности мы составили следующую таблицу.

|

Стоимость объектов |

Расходы в бухучете |

Расходы в налоговом учете |

|

|

Включение стоимости имущества одномоментно в расходы |

Постепенное включение стоимости имущества в расходы |

||

|

≤ 40 000руб. |

Объекты не учтены как МПЗ, а амортизируются в составе ОС |

Разниц по ПБУ 18/02 нет |

|

|

> 40 000 руб. ≤ 100 000 руб. |

Амортизация ОС |

Разницы по ПБУ 18/02 есть |

Разниц по ПБУ 18/02 нет |

|

> 100 000 руб. |

Амортизация ОС |

Невозможно |

Разниц по ПБУ 18/02 нет |

ВАЖНО! Выбор в пользу неотражения разниц по ПБУ 18/02 не всегда влечет уменьшение трудоемкости учета. С точки зрения сокращения налогов для организации часто бывает выгоднее использование права на единовременное отнесение стоимости объектов на расходы и в бухучете, и в налоговом учете

Когда выгодно применять?

Линейный способ часто именуют прямолинейным, равномерным.

Каждый месяц стоимость основного средства списывается одинаковыми суммами.

Например, в налоговом учете линейный метод расчета является даже обязательным для зданий, сооружений, передаточных устройств из 8 – 10 амортизационной группы.

Таким образом, равномерный способ отчислений удобен, если:

- у актива длительный СПИ;

- характеристики и возможности актива изменяются с течением времени медленно;

- объект равномерно эксплуатируется на протяжении всего срока службы;

- нет необходимости скорой замены или обновления основного средства.

Также зачастую метод применяется теми компаниями, которые хотят вести одинаковый учет в бухгалтерии и для налоговых целей.

Порядок расчета практически одинаковый, поэтому расхождения будут минимальны либо будут отсутствовать.

Еще одной причиной можно назвать нежелание организации разбираться в нелинейных методах, проводить постоянный пересчет амортизации.

Особенно это актуально для небольших предприятий, имеющих малое число объектов основных фондов.

Линейная амортизация и её основные особенности

Простоту этого способа стоит записать в его основные достоинства. Группу затрат по основным средствам просто списывают, пока идёт весь срок эксплуатации.

Хватает лишь знания информации о том, сколько первоначально стоили основные средства. Коэффициент амортизационных отчислений определяется всего один раз. Для этого берём в основу срок службы конкретного объекта.

Благодаря линейной амортизации руководству проще придерживаться так называемого упрощённого подхода к износу на основном производстве. Характерно изнашивание основных средств равными размерами.

Начиная с момента, когда средства введены в работу, и заканчивая моментом, когда стоимость погасится вся. При этом не учитываются факторы вроде:

- Интенсивности эксплуатации.

- Сезонности выполнения работ.

Этот подход будет наиболее актуальным в ситуациях, когда производится расчёт износа производственных зданий, других стационарных объектов. Воздействие внешней среды нельзя оставлять без внимания, как и условия, в которых ведётся эксплуатация здания.

Но в других условиях бывает практически невозможно в точной величине установить фактический износ по конкретному зданию. Потому для многих организаций самым удобным станет именно метод, при котором списание происходит равномерными суммами, остающимися одинаковыми.

Значительное влияние на эксплуатационный срок оказывают условия, если речь идет о производственном оборудовании, других группах основных средств, используемых на предприятии. Производительность таких объектов значительно снижается со временем.

Затраты по ремонту, техническому обслуживанию становятся больше. Списание за период отчётности уже невозможно, потому что амортизация увеличилась. Способ не предусматривает выполнения подобных действий.

При ведении бухгалтерского учёта необходимо отражать все действия организации. Это касается и отчислений ИП во внебюджетные фонды.

В этом случае откроется доступ к линейной амортизации, отчислениям, связанным с продукцией, которая была произведена фактически.

К каким объектам можно применить способ начисления?

Существует деление на 10 групп для объектов отчисления на амортизацию, что определяется по эксплуатационному времени. Обязательно применение линейного метода в случае со зданиями и устройствами, передаточными объектами, когда они представляют одну из следующих категорий:

- 10 группа. С периодом эксплуатации больше, чем три десятка лет.

- 9 группа. 25-30-летний период эксплуатации.

- 8 группа. 20-25 лет – максимальный срок, на который сохраняются первоначальные свойства.

Остальные объекты допускают применение других существующих методик. Фиксируется это в приказе, который связан с учётной политикой.

Для регистрации ООО, да и любой другой организации требуется юридический адрес.

Применение линейного способа возможно не только для новых объектов, но и для тех, что ранее уже были в эксплуатации.

Когда необходимо применять линейный метод начисления амортизации

Налогоплательщик обязан применять линейный метод начисления амортизации к зданиям, сооружениям, передаточным устройствам, входящим в восьмую-десятую группы (срок полезного использования 20-25, 25-30 и свыше 30 лет).

О норме амортизации простыми словами

Амортизационные отчисления происходят на основании износа основных средств предприятия, отраженных в соответствующем бухгалтерском отчете. Такой механизм работает на протяжении всего срока эксплуатации того или иного состояния компании.

Объем амортизации выводится со счетов износа на счет, предназначенный для осуществления затрат на производственный процесс. Впоследствии вместе с доходом отчисления переводятся на расчетный счет компании, где в течение некоторого времени накапливаются. Именно отсюда эта сумма денег расходуется на оплату последующих капитальных вложений, направленных непосредственно в основные средства.

Как осуществляется ускоренная амортизация

Определение

Ускоренная амортизация — это система начисления, при которой наблюдается опережающий рост накопившейся суммы отчислений по отношению к реальным темпам утраты рабочих свойств средствами труда.

Преимущество системы состоит в том, что за счет увеличения отчислений организация может создать себе резерв повышения себестоимости без повышения отпускной цены продукта.

Реализация кумулятивного способа

Определение

Кумулятивный или арифметически-дегрессивный метод — это система отчислений, при которой сумма амортизации является произведением кумулятивного коэффициента и величины амортизационной стоимости.

Коэффициент определяется как отношение количества лет, оставшихся до конца срока использования, к числу лет полезного использования объекта основных средств.

Пример

Для объекта со сроком полезного использования 6 лет число лет будет определяться следующим способом: 1+2+3+4+5+6=21. Поэтому для первого года эксплуатации коэффициент составит 6/21, для второго — 5/21, для третьего — 4/21 и так далее.

Применение метода уменьшающегося остатка по повышенной норме

Определение

Метод уменьшающего остатка — это система отчислений, предполагающая снижение балансовой стоимости актива на величину, равную сумме амортизации.

Определение

Сумма амортизации — это произведение нормы амортизации, установленной государством для использования прямолинейного способа, на коэффициент ускорения.

Коэффициент может составлять от 100 до 200%. При этом значение в 200% является наиболее популярным, так следование таким путем позволяет обеспечивать двойное уменьшение баланса.

Как начисляется амортизация в бухучете

Для начисления амортизации по ОС применяются следующие способы (п. 18 ПБУ 6/01):

- Линейный.

- Уменьшаемого остатка.

- По сумме чисел лет полезного использования.

- Пропорционально объему продукции.

Для начисления амортизации по НМА применяют все вышеуказанные методы, кроме 3-го (п. 28 ПБУ 14/2007).

Амортизацию в бухгалтерском учете необходимо осуществлять ежемесячно.

ВАЖНО! Организации с упрощенным бухучетом самостоятельно выбирают периодичность начисления амортизации по ОС. При этом они также вправе начислять ее 1 раз в год (на 31 декабря)

Амортизацию по хозяйственному и производственному инвентарю такие фирмы принимают равной первоначальной стоимости актива в момент его принятия к учету (п. 19 ПБУ 6/01).

Надо учитывать, что амортизация:

- возникает с месяца, следующего за принятием основного средства и НМА к учету;

- прекращается с месяца, следующего после выбытия основного средства, НМА или полного списания первоначальной стоимости по ним;

- не производится в период консервации ОС (на срок более 3 месяцев) или их восстановления (на срок свыше 12 месяцев).

Об особенностях начисления амортизации по ОС см. нашу статью.

Кто и как начисляет амортизацию, если ОС передано в аренду? Ответ на этот вопрос вы найдете в КонсультантПлюс. Получите пробный доступ к правовой системе бесплатно и переходите в материал.

Рассмотрим формулы начисления годовой амортизации (на примере ОС):

Линейный способ:

Аос = ПС (ВС) × Н,

где: Н — норма амортизации (1 / СПИ × 100%);

Аос — годовая амортизация по ОС;

ПС — первоначальная стоимость актива;

ВС — восстановительная стоимость актива;

СПИ — срок полезного использования.

Пример 1

Организация приобрела компьютер первоначальной стоимостью 70 000 руб. Дата ввода в эксплуатацию — 04.07.2016. Срок полезного использования — 3 года. Учетной политикой предусмотрен линейный способ расчета амортизации.

Организации следует начислять амортизацию с 01.08.2016.

Определим норму амортизации: Н = 1 / 3 × 100% = 33,33%.

Годовая сумма Аос = 70 000 × 33,33% = 23 333,33 руб.

Сумма ежемесячной Аос = 23 333,33 × 1/12 = 1 944,44 руб.

Аос = ОС × Н × К,

где: ОС — остаточная стоимость актива;

К — повышающий коэффициент со значением ≤ 3 (устанавливается организацией).

Пример 2

Воспользуемся условиями из примера 1. При этом учетной политикой для расчета амортизации предусмотрен способ уменьшаемого остатка. Значение повышающего коэффициента установлено на уровне 2.

1-я амортизация будет начислена за август 2016 года. При этом остаточная стоимость актива будет равна первоначальной в связи с тем, что ранее амортизация не начислялась.

Таким образом:

Н = 33,33% (из примера 1).

ОС = 70 000 руб.

К = 2.

Годовая Аос = 70 000 × 33,33% × 2 = 46 662 руб.

Аос за август = 46 662 × 1 / 12 = 3 888,5 руб.

Далее определим Аос за сентябрь.

ОС следует рассчитать по формуле: ПС – Аос (начисленная ранее).

ОС = 70 000 – 3 888,5 = 66 111,5 руб.

Годовая Аос = 66 111,5 × 33,33% × 2 = 44 069,93 руб.

Аос за сентябрь = 44 069,93 × 1 / 12 = 3 672,49.

Расчеты за следующие месяцы производятся аналогично.

Способ по сумме чисел лет полезного использования:

Аос = ПС (ВС) × СПИо / СПИс,

где: СПИо — остаток срока полезного использования;

СПИс — сумма чисел лет полезного использования.

Пример 3

Исходные условия — из примера 1. Учетной политикой предусмотрен способ начисления амортизации по сумме чисел лет полезного использования.

Определим сумму чисел лет полезного использования (СПИс): 1 + 2 + 3 = 6.

СПИо в первый год эксплуатации = 3.

Годовая Аос = 70 000 × 3 / 6 = 35 000 руб.

Аос за август = 35 000 × 1/12 = 2 916,67 руб. (это значение Аос будет неизменно на протяжении 1-го года использования компьютера).

Аос на 2-й год будет исчисляться исходя из СПИо = 2.

Годовая Аос = 70 000 × 2 / 6 = 23 333,33 руб.

Аос = 23 333,33 × 1 / 12 = 1 944,44 руб.

Амортизация за следующие периоды будет рассчитываться по приведенному алгоритму с учетом оставшихся лет использования актива.

Расчет исходя из объема продукции:

Аос = О × ПС / Оспи,

где: О — фактический объем продукции (работ);

Оспи — прогнозный объем продукции (работ) за весь срок полезного использования.

Пример 4

Исходные условия — из примера 1. Способ начисления Аос — в зависимости от объема продукции. В августе компьютером было протестировано 15 программных продуктов, в сентябре — 10. Запланированный ресурс для данного компьютера — тестирование 400 программных продуктов.

Определим Аос за август. При этом О = 15, Оспи = 400.

Аос = 15 × 70 000 / 400 = 2 625 руб.

Определим Аос за сентябрь. При этом О = 10, Оспи = 400.

Аос за сентябрь = 10 × 70 000 / 400 = 1 750 руб.

И так далее.

О нюансах расчета и начисления амортизации для НМА см. в статье «Правила начисления амортизации внеоборотных активов».

Учет начисленной амортизации

Для обобщения информации о начисленной амортизации используется пассивный счет 02 «Амортизация основных средств». По кредиту счета 02 в корреспонденции со счетами учета затрат на производство (расходов на продажу) отражается сумма начисленных амортизационных отчислений. При этом в учете делается следующая проводка:

Дебет 20 (23, 25, 44) – Кредит 02– отражено начисление амортизации по основным средствам, которые используются в производстве продукции, при выполнении работ и оказании услуг.

Если организация (не строительная) осуществляет капитальные вложения (строительство, модернизацию, реконструкцию) с использованием основных средств, то в учете она сделает такую запись:

Дебет 08.3 – Кредит 02 – отражено начисление амортизации по основным средствам, которые задействованы в капитальных работах.

Если основное средство применяется в обслуживающих производствах и хозяйствах, то начисленная амортизация отражается так:

Дебет 29 – Кредит 02 – отражено начисление амортизации по основным средствам, занятым в обслуживающих производствах и хозяйствах.

Начисленная амортизация по основным средствам, которые используются для нужд управления (т.е. не связаны с основным производственным процессом), относится на счет 26:

Дебет 26 – Кредит 02 – отражено начисление амортизации по основным средствам, которые используются для управленческих целей.

Аналитический учет по счету 02 ведется по инвентарным объектам.

Пример 5.

Организация ООО «Топливные системы» в декабре приобрела для работника IT-отдела компьютер. Его первоначальная стоимость составила 53 100 руб., в т. ч. НДС (18%) – 8 100 руб. В этом же месяце объект был введен в эксплуатацию в качестве основного средства. На основании учетной политики Общества для целей бухгалтерского учета срок полезного использования компьютера был установлен в соответствии с Классификацией основных средств продолжительностью 2,5 года (2-я амортизационная группа); способ начисления амортизации линейный.

Решение.

Поступление компьютера бухгалтер ООО «Топливные системы» отразит следующими проводками.

| № п/п | Содержание операции | Дебет | Кредит | Сумма, руб. |

| Декабрь | ||||

| 1 | Отражена стоимость приобретенного компьютера (без НДС) | 08-4 | 60 | 45 000 |

| 2 | Учтена сумма «входного» НДС по поступившему объекту | 19 | 60 | 8 100 |

| 3 | Объект принят к бухгалтерскому учету в качестве основного средства по первоначальной стоимости и введен в эксплуатацию | 01 | 08-4 | 45 000 |

| 4 | Предъявлена к вычету сумма «входного» НДС по поступившему объекту | 68 | 19 | 8 100 |

В бухгалтерском учете организация начнет амортизировать объект с января (п. 21 ПБУ 6/01). Расчет амортизационных отчислений по компьютеру:

- На = 100% : Спи = 100% : 2,5 г. = 40%,

- Агод = Пс х На = 45 000 руб. х 40% = 18 000 руб.,

- Амес = Агод : 12 мес. = 18 000 руб. : 12 мес. = 1 500 руб.

| № п/п | Содержание операции | Дебет | Кредит | Сумма, руб. |

| Январь | ||||

| 1 | Отражено начисление амортизации по компьютеру за январь | 26 | 02 | 1 500 |

| Февраль | ||||

| 1 | Отражено начисление амортизации по компьютеру за февраль | 26 | 02 | 1 500 |

| Март | ||||

| … | … | … | … | … |

Конец примера

→

Технический прогресс и линейный способ

Преимущество равномерного списания амортизации, лежащее в основе линейного способа, полностью исчезает, если активы компании подвержены быстрому моральному износу.

Это могут быть автомобили, станки, исключительные права на компьютерные программы и иные нефинансовые активы, использование которых становится неэффективным вследствие появления новых более совершенных моделей и образцов.

Морально устареть может также недвижимость, если она перестанет соответствовать современным требованиям эргономики, качества и объема предоставляемых услуг.

Если технический прогресс и изменяющиеся требования влияют на быстрое устаревание актива, при выборе амортизационной модели необходимо рассмотреть целесообразность применения нелинейных способов.

В данном случае равномерное начисление амортизации не обеспечивает достаточную концентрацию необходимых для замены актива ресурсов. Тем компаниям, которые планируют быстро обновлять производственные активы, выгоднее применять нелинейные способы начисления амортизации.

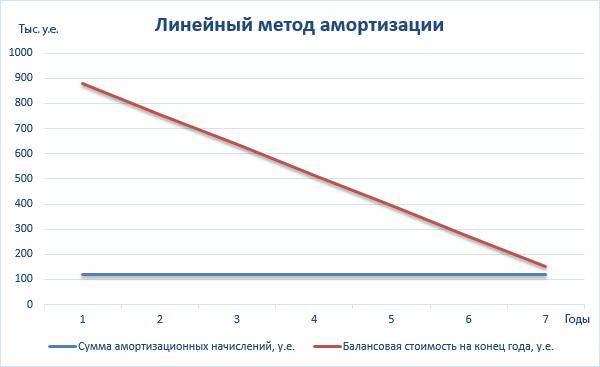

Норма амортизации

Норма амортизации показывает, какой процент от стоимости основного средства необходимо отнести на себестоимость продукции или услуги за определенный период.

Зачастую данный период — месяц. Так как амортизация начисляется ежемесячно. Однако, для укрупненных расчетов может использоваться и годовая норма амортизационных отчислений.

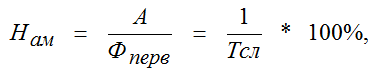

Норму амортизации можно рассчитать по формуле:

где Нам – норма амортизации.

Таким образом, если срок полезного использования оборудования 5 лет, то ежемесячно в себестоимость будет включаться 1/60 стоимости этого оборудования.

Другим словами ежемесячная норма амортизации составит 1,67%, а годовая норма будет 20%.

Формула расчета начисления амортизации

При линейном методе начисления амортизации формула расчета представляет:

А = С*К/12,

где А – размер месячных амортизационных отчислений;

С – первичная стоимость имущества;

К – норма амортизации, рассчитанная по формуле в 3-ем пункте.

Если нужно рассчитать годовой размер амортизационных отчислений, то делить на 12 (количество месяцев в году) не нужно или достаточно разделить первоначальную стоимость имущества на срок его эксплуатации.

Этапы начислений

Процесс амортизации должен осуществляться в соответствии с установленными правилами и требованиями. Они распространяются на все способы, в том числе и на линейный.

Основные правила:

- Амортизационные начисления вводят с месяца, следующего за датой ввода в эксплуатацию и постановки объекта на баланс.

- Рассчитанные месячные отчисления проводят независимо от прибыли либо иных финансовых результатов.

- Отчисления подлежат учету в соответствующем налоговом периоде.

- Если объект не эксплуатируется дольше 3-ех месяцев или более 1 года находится в ремонте, отчисления приостанавливают.

- При утрате прав собственности, списания в связи с изнашиванием или при полном выводе из баланса амортизацию прекращают начислять со следующего месяца.

Необходимо учитывать, что линейный расчет осуществляют для каждого объекта ОС по отдельности. При этом начальная (либо восстановительная) стоимость объекта – это неизменный фактор.

Поэтому рассчитав нормы годовой и месячной амортизации, эти показатели не меняются до момента вывода из эксплуатации.

Линейный способ – что собой представляет?

Одним из наиболее простых способов начисления амортизации основных средств считают линейный метод. Он подразумевает, что полная стоимость принимаемого на баланс имущества будет списываться равномерно на протяжении всего срока использования. Особенности использования этого метода отражены в пункте 4 статьи 259 НК РФ.

Чтобы произвести расчеты по амортизации, бухгалтеру необходимы следующие вводные параметры:

- Первичная стоимость. К цене приобретения прибавляются затраты на строительство, если таковые были. Если на предприятии проводили переоценку ОС, то вместо первичной стоимости используют восстановительную.

- Срок эксплуатации. Для его определения можно воспользоваться специальным классификационным перечнем. Там все ОС распределены на группы, нужно лишь найти, к какой из них относится приобретенное имущество. Если же ОС нельзя отнести ни к одной амортизационной группе, то предприятие самостоятельно рассчитывает срок эксплуатации, взяв за основу планируемый физический износ, примерное время применения и условия эксплуатации имущества.

Зная эти два параметра, можно рассчитать норму амортизации и будущие начисления.

Формулы для расчетов амортизации линейным методом

Норма амортизации – относительный показатель, определяющий, какую часть стоимости имущества нужно списывать ежегодно. Выражается в процентах. Формула для расчета выглядит так:

Где:

- K – норма амортизации на год,

- n – количество лет использования.

Предприятия чаще всего используют не годовую, а месячную норму. В таком случае полученное значение нужно разделить еще на 12.

Но для начисления амортизации нужен абсолютный, а не относительный показатель, то есть конкретное число, которое и будет определять размер ежемесячных отчислений по амортизации. В этом случае нужно использовать следующую формулу:

Где С – первоначальная стоимость ОС.

Пример расчета

Чтобы порядок вычисления был более понятным, рассмотрим конкретную ситуацию.

Компанией «Василек» 5 апреля 2016 года был приобретен станок для обработки дерева. Его первоначальная стоимость равна 216 000 рублей. Именно по такой цене станок и был поставлен на баланс предприятия без каких-либо дополнительных трат. Как же определить размер будущих отчислений по амортизации?

Для начала нужно обратиться к справочнику по классификации ОС. Согласно ему станок входит в 4-ю амортизационную группу. Отсюда следует, что срок его эксплуатации равен 6 годам. Все данные для расчета есть, теперь определим размер ежемесячных амортизационных отчислений:

Это означает, что в течение 6 лет каждый месяц 3 000 рублей будут относиться на расходы организации в качестве амортизационных отчислений.

Правила начисления амортизации

Использование линейного метода предполагает выполнение ряда правил. Организация должна руководствоваться следующими особенностями:

- ежемесячное начисление амортизации должно производиться 1-го числа;

- первый раз амортизация начисляется только в следующем месяце после принятия ОС на баланс;

- если время эксплуатации закончилось или ОС больше не числится на балансе предприятия, то начисления амортизации прекращаются со следующего месяца;

- если принято решение о консервации ОС более чем на 3 месяца или ему требуется долгосрочный ремонт (больше 12 месяцев), то на протяжении этого времени начисления по амортизации делать не нужно;

- даже при наличии убытков отчисления необходимо производить;

- учет начислений нужно делать в том налоговом периоде, в котором они и были произведены.

Нововведения 2017 года, связанные с амортизацией ОС

С начала года относительно амортизации имущества появилось несколько нововведений:

- если ОС используются в неблагоприятных условиях или они задействованы в более длительных сменах, то повышающий коэффициент к ним применять запрещено (не касается имущества, непрерывно используемого в соответствии со своими свойствами);

- организация не может использовать сразу несколько повышающих коэффициентов;

- предприятия, использующие нелинейный метод амортизации, могут перейти на линейный метод.

Срок полезного использования

Основные средства амортизируются на протяжении срока полезного использования (СПИ). Организация определяет его самостоятельно при принятии объекта к бухгалтерскому учету исходя из следующих критериев (п.20 ПБУ 6/01, абз. 2 п.59 Методических указаний № 91н):

- ожидаемого срока использования (зависит от производительности, мощности объекта);

- ожидаемого физического износа (зависит от режима использования (количества смен), влияния естественных условий и агрессивной среды, системы ремонтных работ и т.д.);

- других ограничений использования (нормативно-правовых, договорных и др.).

Указанный выше порядок определения срока полезного использования применяется и к (абз.2 п.59 Методических указаний № 91н).

Справка. Возможность самостоятельно устанавливать срок полезного использования организации получили после вступления в силу с 01.01.1998 г. ПБУ 6/97. До этого момента стоимость основных средств погашалась в течение нормативного (в отношении машин, оборудования и транспортных средств) или фактического срока службы (в отношении остальных фондов).

Однако большинство организаций, чтобы определить СПИ в бухгалтерском учете, используют налоговую Классификацию основных средств, включаемых в амортизационные группы (далее – Классификация ОС) . Такая возможность предусмотрена п.1 Постановления Правительства РФ от 01.01.2002 № 1. Делается это с целью сблизить данные бухгалтерского и налогового учета.

Выбор конкретного порядка определения срока полезного использования должен быть зафиксирован в учетной политике организации для целей бухгалтерского учета (п.7 ПБУ 1/2008).

После того, как СПИ основного средства установлен, пересмотру он не подлежит, за исключением случаев, когда в результате проведения восстановительных работ улучшаются (повышаются) первоначально принятые нормативные показатели функционирования объекта. К таким случаям относятся (абз.6 п.20 ПБУ 6/01, абз.1 п.60 Методических указаний № 91н):

- реконструкция;

- модернизация;

- достройка;

- дооборудование.

Заметьте! В соответствии с п.20 ПБУ 6/01 организация должна пересмотреть срок полезного использования модернизированного (реконструированного) объекта, но изменить его или нет остается ее решением. В этом заключается право организации.

Согласно п.21 ПБУ 6/01 организация начинает амортизировать основное средство с 1-го числа месяца, следующего за месяцем принятия его к бухгалтерскому учету. Данное правило применяется и к объектам недвижимости, права собственности на которые подлежат обязательной государственной регистрации. Как следует из п.52 Методических указаний № 91н, если первоначальная стоимость недвижимого имущества сформирована, его необходимо принять к бухгалтерскому учету в качестве основного средства. При этом организации не надо дожидаться момента подачи необходимых документов в регистрирующий орган для узаконивания своих прав на объект.

Начисление амортизации по основному средству не приостанавливается на протяжении всего срока полезного использования. Но из этого правила есть два исключения (п.23 ПБУ 6/01):

— перевод объекта на консервацию на срок более 3-х месяцев по решению руководителя;

— восстановление (реконструкция, модернизация) объекта продолжительностью свыше 12 месяцев.

Во всех остальных случаях (ремонт, сезонный характер работы) амортизация по основному средству должна начислять регулярно независимо от факта его использования в деятельности организации.

Организация прекращает амортизировать основное средство с 1-го числа месяца, следующего за месяцем полного погашения его стоимости или списания объекта с бухгалтерского учета (п. 22 ПБУ 6/01).

Существующие способы начисления амортизации

Все способы вычисления амортизационных сумм, разрешенные к применению Налоговым Кодексом Российской Федерации, можно разделить на две группы:

- линейный способ;

- нелинейные способы.

Выбрав один из способов для начисления амортизационных остатков, предприниматель должен использовать его для одной и той же группы фондов или для конкретного объекта в течение всего периода, отведенного для их полезного использования.

Тот или иной способ налогоплательщик вправе выбирать самостоятельно, только необходимо обосновать свой выбор, закрепив его в учетных документах фирмы. Если предприниматель решит изменить выбранный метод начисления, он может сделать это только по окончании действующего налогового периода.

ВАЖНО! Если производится смена с одного из нелинейных методов начисления амортизации на линейный, следует помнить, что этого нельзя предпринимать чаще, нежели 1 раз в 5 лет