По каким объектам основных средств начислять износ

Содержание:

- Бухучет

- Калькулятор онлайн амортизации методом снижаемого остатка

- Расчет суммы износа

- Физический и моральный износ

- Ответы на часто задаваемые вопросы про расчет и учет износа основных средств

- Как рассчитывается износ автомобиля

- Что такое основные фонды

- Управление основными фондами

- Расчет физического износа объектов основных средств

- Пример расчета методом ускоренного уменьшения остаточной стоимости

Бухучет

Некоммерческие организации могут вести бухучет упрощенным способом. Но, если поступление денежных средств и имущества за предшествующий отчетный год превысит 3 000 000 руб., бухучет следует вести в полном объеме.

Такой порядок установлен пунктом 1 статьи 32 Закона от 12 января 1996 г. № 7-ФЗ, пунктом 1 части 1 статьи 2 и пунктом 2 части 4 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ.

См. дополнительно формы отчетности некоммерческих организаций

Следовательно, некоммерческие организации должны соблюдать порядок учета основных средств, установленный ПБУ 6/01.

В отличие от амортизации, износ основных средств не включается в состав расходов. Суммы износа отражаются за балансом на счете 010 «Износ основных средств». При начислении износа ежемесячно выполняется проводка:

Дебет 010

– начислен износ по основному средству некоммерческой организации.

Такие правила установлены пунктом 17 ПБУ 6/01.

Калькулятор онлайн амортизации методом снижаемого остатка

Учет основных средств Все методы начисления амортизации основных средств подразделяются на линейные и нелинейные. О линейном способе начисления амортизации подробно поговорили в этой статьей. Здесь подробно остановимся на нелинейном методе расчета – метод уменьшаемого остатка.

С помощью этого метода осуществляется ускоренная амортизации основных средств. Чем удобен этот способ начисления? В каких случаях его выгоднее применять? Ниже представлен пример расчета амортизационных отчислений ускоренным методом.

В отличие от линейного метода расчета для исчисления амортизации способом уменьшаемого остатка берется остаточная стоимость объекта. Остаточная стоимость считается путем вычитания из первоначальной (или восстановительной) стоимости объекта начисленной амортизации.

То есть остаточная стоимость равна разности значения по дебету счета 01 и кредиту счета 02.

Рассчитать амортизацию онлайн методо уменьшающего статка

Расчет осуществляется на основании натурального показателя (допустим, машино-час эксплуатации оборудования).

- Способ уменьшаемого остатка. Сумма за каждый период равна конечной стоимости, помноженной на определенный процент. Ежегодно амортизацию начисляют в начале периода.

- Списание стоимости по сумме количества лет срока эксплуатации.

- В соответствии с законодательством предприятия могут самостоятельно выбирать способ учета амортизации. Самым простым считается линейный метод.

ПБУ 14/2007): АМ = ОМ * К / СПИО где ОМ – остаточная стоимость объекта НМА на начало месяца; К – коэффициент не выше 3, установленный организацией; СПИО – срок полезного использования, оставшийся на начало месяца, за который считается амортизация.

Калькулятор расчета амортизации основных средств

- Стоимость объекта ОС на начало года.

- Срок полезного использования объекта ОС.

- Коэффициент ускорения.

Расчет амортизации способом уменьшаемого остатка – пример Предположим, к станку из первого примера организация решила применить коэффициент ускорения, равный 1,8, первоначальная стоимость — 423 000 руб., срок полезного использования — 8 лет.

Годовой процент амортизации, как было рассчитано выше, — 100 % : 8 = 12,5 %. Делаем поправку на коэффициент ускорения — 12,5 % * 1,8 = 22,5 %.

Поэтому рассчитывать в дальнейшем ежемесячную амортизацию будем с помощью деления остаточной стоимости на 12.Ежем. А. = 25920 / 12 = 2160. В результате этих расчетов стоимость объекта основного средства полностью спишется, остаточная стоимость будет равна 0, объект можно списать со счета 01.

Разберём на примере, как начислять амортизацию способом уменьшаемого остатка. Исходные данные:- сумма, затраченная на приобретение основного средства, – 50000 руб.;- срок полезного использования – 5 лет;- установленный бухгалтерией коэффициент ускорения – 2.

Вычислить размер амортизационного взноса можно двумя способами: используя месячную норму (срок службы перевести в месяцы) или рассчитав годовую, а затем разделив полученную сумму на 12.

Амортизация начисляется отдельно по каждому объекту амортизируемого имущества.Начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

Начисление амортизации по амортизируемому имуществу в виде капитальных вложений в объекты арендованных основных средств, которое в соответствии с настоящей главой подлежит амортизации, начинается у арендодателя с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию, но не ранее месяца, в котором арендодатель произвел возмещение арендатору стоимости указанных капитальных вложений, у арендатора — с 1-го числа месяца, следующего за месяцем, в котором это имущество было введено в эксплуатацию.

https://www.youtube.com/watch?v=SuOtmbNGCgk

Амортизация начисляется отдельно по каждому объекту амортизируемого имущества.Начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию.

Как рассчитать амортизацию: 4 метода начисления Остаточная стоимость основных средств это разность между первоначальной стоимостью и начисленной амортизацией.

Общая формула расчета амортизационных отчислений: Стоимость (первоначальная либо остаточная) * норма амортизации / 100 %.

Внимание

Следовательно, именно эту сумму нужно вычесть для того, чтобы получить стоимость станка на конец первого отчетного года: 423 000 – 52 875 = 370 125 руб. Далее амортизация рассчитывается на основе этой цифры: 12,5 % от 370 125 руб. Он применяется к имуществу:

Расчет суммы износа

Чтобы рассчитать ежемесячную сумму износа, сначала нужно определить годовую норму износа. Для этого воспользуйтесь формулой:

| Годовая норма износа | = | 1 | Срок полезного использования основного средства, лет | × | 100% |

Затем рассчитайте годовую сумму износа. Для этого используйте формулу:

| Годовая сумма износа | = | Годовая норма износа | × | Первоначальная (восстановительная) стоимость основного средства |

Ежемесячно в бухучете нужно отражать начисленный износ в размере 1/12 от годовой суммы.

Такой порядок предусмотрен пунктом 19 ПБУ 6/01.

Пример отражения в бухучете износа по основному средству некоммерческой организации

Некоммерческая организация «Альфа» приобрела легковой автомобиль для использования в своей уставной (некоммерческой) деятельности. Его первоначальная стоимость, сформированная в бухучете, – 200 000 руб. При вводе в эксплуатацию автомобилю был установлен срок полезного использования 4 года.

Годовая норма износа по автомобилю равна:

(1 : 4 года) × 100% = 25%.

Годовая сумма износа составляет:

200 000 руб. × 25% = 50 000 руб.

Месячная сумма износа равна:

50 000 руб. : 12 мес. = 4167 руб.

Начиная с месяца, следующего за вводом автомобиля в эксплуатацию, бухгалтер «Альфы» ежемесячно отражает начисление износа проводкой:

Дебет 010

– 4167 руб. – начислен износ по автомобилю за текущий месяц.

Физический и моральный износ

Отличают две формы износа основных фондов – физический и моральный.

Физический износ – утрата потребительской стоимости

Когда на основные фонды воздействуют различные физические силы, а также технические и экономические факторы, в том числе и условия хранения, активы постепенно выходят из строя, теряют в стоимости и рано или поздно подлежат замене. В некоторых случаях физический износ подлежит восстановлению путем, например, капитального ремонта.

Для каждой группы основных средств форма проявления физического износа будет отличаться своими особенностями:

- оборудование и инструмент в процессе износа может изменить форму, размер, производительность, точность и т.п.;

- здания и сооружения подвергаются физическому износу медленнее;

- передаточные устройства утрачивают свои количественные и качественные характеристики по мере истечения срока их эксплуатации;

- производственный и хозяйственный инвентарь изнашивается наиболее быстро.

Физический износ – процесс неравномерный, поскольку не всегда предсказуемые факторы действуют на разные типы активов по-разному. Характерная закономерность темпов износа:

- в начале эксплуатации – более ускоренный износ;

- в течение основного срока службы – некоторое замедление темпа вследствие установления рабочего ритма;

- ближе к концу – снова ускорение.

Формы физического износа могут отличаться в зависимости от особенностей снижения характеристик и их полноты.

- В зависимости от воздействия на основное средство тех или иных факторов различают:

- механическое изнашивание;

- снижение основных показателей с течением времени использования;

- износ бездействующих активов под влиянием условий хранения и природных факторов (влажность, грибок и т.п.).

- В зависимости от степени износа можно выделить:

- частичный износ – потеря стоимости и свойств, которую можно возместить путем проведения ремонта, вернув основному средству значительную часть первоначальных характеристик;

- полный износ – основное средство подлежит замене (возмещению) путем приобретения взамен его нового (оборудование, инструмент и т.п.) либо капитального строительства (здания и сооружения).

Моральный износ – пользоваться можно, но уже не стоит

Моральный износ показывает утрату стоимости основных фондов, физически еще пригодных к эксплуатации, но уже менее рентабельных вследствие возникновения других, более эффективных их видов. Синонимом морального износа можно считать обесценивание.

Формы морального износа различаются по его основным причинам.

- В условиях научно-технического прогресса происходит удешевление стоимости воспроизводства основных активов. Производители основных фондов наращивают мощности, модернизируют свои предприятия, в результате чего новые оборудование и инструменты начинают стоить дешевле своих некоторое время отработавших аналогов, физически еще пригодных к применению. Уменьшение стоимости происходит из-за того, что снижаются затраты живого труда на производство тех или иных основных фондов. Потребительские свойства активов при этом, как правило, сохраняются.

- Возникают новые технологии и модели оборудования, позволяющие при тех же трудозатратах произвести большее количество продукции. Более современные инструменты, техника, транспортные средства и т.д., являющиеся более экономичными, позволяют снизить себестоимость продукции, то есть будет превосходить еще работающую старую по качественным и/или количественным параметрам.

- Социальный износ происходит тогда, когда характеристики основного средства, имеющие отношение к обществу, превосходят приемлемый социальный уровень (например, уровень безопасности, вредных выбросов и т.п.).

ОБРАТИТЕ ВНИМАНИЕ! Моральный износ не всегда означает необходимость возмещения основных средств

Ответы на часто задаваемые вопросы про расчет и учет износа основных средств

Тема расчета и использования в деятельности компании износа основных средств является достаточно сложной и многогранной. В связи с этим как у бухгалтеров, так и у руководства возникает огромное количество вопросов. Ответы на наиболее часто задаваемые из них приведены далее.

Вопрос №1. Каким образом отразить износ основных средств некоммерческой организации?

Некоммерческие организации не начисляют амортизационных платежей на основные средства вне зависимости от того, за счет каких источников они были приобретены. С целью контроля за движением и использованием основных средств, а также возможности оценить реальное состояние компании, для основных средств рассчитывается износ. В бухгалтерском учете он отражается на соответствующем забалансовом счете 010. Таким образом, износ не влияет на сумму доходов и расходов некоммерческой организации.

Вопрос №2. Как определить срок полезного использования объектов основных средств?

Чтобы определить срок полезного использования, следует для начала обратиться к Классификации основных средств. В соответствии с ней определяется, к какой группе относится объект основных средств. Для каждой группы указан минимальный, а также максимальный возможный сроки. В рамках этого диапазона компания может самостоятельно определить соответствующие сроки.

Вопрос №3. Компания в 2014 году купила киносъемочную аппаратуру. В соответствии с классификацией, действовавшей на тот момент, срок эксплуатации можно было выбрать от 7 до 10 лет. Было принято решение установить его в размере 8 лет. В 2016 году было вновь приобретено подобное оборудование, однако классификация изменилась, и срок полезного использования можно выбрать от 3 до 5 лет. Следует ли изменить срок эксплуатации ранее приобретенной аппаратуры, и каким образом?

Как и большинство нормативных актов, Классификация основных средств подлежит регулярному пересмотру и изменению. Поэтому даже в случае регулярного приобретения аналогичных объектов основных средств следует каждый раз рассматривать действующую редакцию классификации.

В рассматриваемом случае срок полезного использования нового оборудования устанавливается на основании действующей редакции Классификации. При этом Для ранее купленной техники ничего изменять не нужно, амортизационные отчисления продолжают рассчитываться исходя из сроков, действующих на момент принятия к учету.

Таким образом, расчет суммы износа является важным этапом эффективного управления фондами основных средств. Грамотно проведенная оценка, а также выбор оптимального метода начисления амортизации помогают компании гораздо легче проводить обмен объектов основных средств

Более того, для правильного управления компанией важно, чтобы руководство в любой момент могло оценить необходимость замены действующего оборудования. Это невозможно сделать без правильного отражения в учете степени износа основных средств

При этом важно учитывать не только физический, но и моральный износ. Это позволит фирме не отставать от конкурентов, шагать в ногу со временем.

Как рассчитывается износ автомобиля

В результате дорожно-транспортного происшествия автомобиль неизбежно теряет свой внешний вид, товарную стоимость. С одной стороны, владельцу машины нет необходимости в проведении специальных мероприятий по оценке степени ущерба. За ремонт с него возьмут столько, сколько потребуется. При этом замена деталей, как правило, происходит на новые аналоги или на бывшие в употреблении с согласия собственника.

Износ авто

С 2010 года в Российской Федерации действует документ, к положениям которого обращаются эксперты независимых агентств, представители страховых компаний и сами владельцы транспортных средств. Подсчет материального ущерба в соответствии с Постановлением Правительства подразумевает определение справедливой стоимости запасных частей с учетом их амортизации.

Каждая из сторон конфликта может по-разному трактовать этот документ, но факт остается фактом: граждане по нему сверяют свои потери. Формулы для подсчета достаточно сложные, но в любом случае они позволяют прояснить ситуацию. В особую группу выделяются запасные части на автомобиль, которые оказывают непосредственное влияние на безопасное вождение.

Например, для износа кузова транспортного средства используются такие параметры как возраст, гарантия производителя от сквозной коррозии. Для вычисления амортизации шины машины берутся такие исходные данные как высота рисунка нового изделия и фактическая, параметр минимально допустимой высоты. Дополнительный коэффициент, который корректирует степень износа – возрастной фактор.

Изучая тенденции установления показателей износа отмечается, что занижение коэффициентов происходит по самым продаваемым в России маркам авто. Согласно расчетным данным, средняя амортизация отечественного автомобиля составляет 5-6% в год. Получается, что через 20 лет оформлять страховку особого смысла нет, так как страховая заплатит разве что за ремонт, но не за детали.

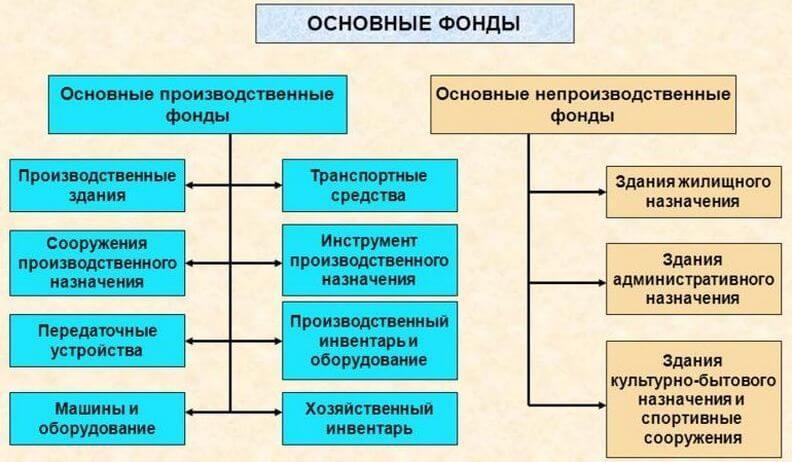

Что такое основные фонды

Предприятия ставят на баланс много разного имущества, из которого далеко не всё подлежит амортизационному учёту, то есть периодическому списанию части стоимости.

Предметы, служащие различным внутренним целям менее года, считаются малоценными, и к ним методы расчёта износа не применяются.

В противовес им, к основным фондам относятся средства производства, используемые многократно и при этом сохраняющие «натуральную форму». Естественно, что в процессе эксплуатации они изнашиваются, а со временем утрачивают свои функциональные возможности окончательно. Так как процессы старения происходят постепенно, то и списание части их стоимости производится раз в год, до самого момента выбытия из занимаемых имуществом строк в балансе предприятия.

К основам фондам, согласно российскому Положению по бухгалтерскому учету ПБУ 6/01, регламентирующему порядок учёта основных средств, относятся следующие объекты:

- Принадлежащие предприятию здания и сооружения (производственные цеха, склады, лаборатории, дороги, в т. ч. внутрихозяйственные, тоннели и т. п.);

- Устройства, относящиеся к системе энергоснабжения (тепловым, электрическим и газовым сетям);

- Передаточные устройства (электросети, теплосети, газовые сети);

- Разнообразное технологическое оборудование, производственные линии, машины и сложные технические устройства;

- Вычислительная и информационная техника;

- Транспортные средства, включая внутренний технологический и подвижной железнодорожный состав, электрокары и т. п.;

- Дорогостоящий инструмент за исключением спецоснастки;

- Для сельхозпредприятий характерно зачисление в ОФ продуктивного и племенного скота и многолетних насаждений, а также вложения средств в мелиорацию и улучшение почв;

- Спецфонды, находящиеся на балансе музеев и библиотек;

- Прочие дорогостоящие активы.

Критерии, согласно которым собственность организации или предприятия относится к основным средствам, следующие:

- Объект или предмет предназначен для эксплуатации в производственных коммерческих целях в процессе профильной деятельности предприятия или сдачи в аренду;

- Срок использования актива длительный (превышает год);

- Перепродажа данного объекта не планируется;

- Имущество пригодно для дальнейшего коммерческого использования в будущем.

Не следует путать основные фонды с оборотными, к которым относятся различные предметы труда, со сроком оборачиваемости в течение одного производственного цикла (материалы, комплектующие изделия, сырьё, тара, топливо и т. п.) сколь бы дорого они ни стоили. Их цена непосредственно включается в себестоимость продукции.

Также существует деление основных фондов по принципу их прямого участия в производственном процессе. К примеру, на балансе предприятия может состоять здание ведомственной больницы, стадион, клуб, детское дошкольное учреждение или любые другие объекты социальной инфраструктуры. Они значительно улучшают благосостояние сотрудников, но к созданию добавочной стоимости непосредственного отношения не имеют, а потому относятся к непроизводственным основным активам.

Управление основными фондами

Амортизационные отчисления представляют собой списание части стоимости основных средств. В рамках принятия управленческих решений существуют несколько рычагов влияния на возобновление основных фондов, главными из которых являются:

- переоценка основных средств, а также сумм амортизации в соответствии с уровнем инфляции;

- выбор варианта начисления амортизации;

- определение наиболее эффективного срока использования основных средств.

Каждый существующий способ ее исчисления имеет как достоинства, так и недостатки. Все их нужно учесть, чтобы иметь возможность своевременно обновлять основные фонды, что позволяет снизить себестоимость продукции, а также увеличить производительность оборудования. Сравнение различных методов амортизации приведено в таблице.

| Метод | Особенности расчета | Достоинства | Недостатки |

| Линейный | Списание стоимости происходит равными частями в течение всего срока эксплуатации | Простота расчета

Отчисления всегда одинаковые |

Долгое накопление денежных средств для замены оборудования

Неэффективно при высокой степени морального износа Высокая стоимость основных средств ведет к высоким налоговым отчислениям |

| Уменьшаемого остатка | Амортизационные отчисления рассчитываются как норма амортизации с учетом коэффициента ускорения установленного в компании от остаточной стоимости объекта | Более быстрое обновление основных фондов | Ускоренное снижение стоимости основных средств может быть невыгодным при решении продать компанию |

| По сумме чисел лет времени полезного использования | Норма амортизации рассчитывается как соотношение количества лет до окончания срока службы объекта основных средств к сумме чисел лет времени полезного использования | Возможность более быстро обновлять основные фонды | Сложность расчетов |

| Пропорционально выпуску продукции | Норма амортизации рассчитывается как соотношение количества выпущенной продукции к предполагаемому объему за весь срок эксплуатации | Учет степени износа оборудования, полезный срок эксплуатации которого напрямую зависит от выпуска продукции | Сложность расчета

В каждый амортизационный период платежи будут различны, для их расчета требуется постоянно собирать данные об объеме производства |

Расчет физического износа объектов основных средств

Этот вид износа проявляется вследствие изменения различных свойств объектов основного фонда, которые появляются по причине использования их в процессе труда, а также воздействия на них природных и других факторов. В экономическом смысле физический износ – это снижение первоначальной потребительской ценности основных средств. Он становится результатом изнашивания, обветшания и устаревания. Этот тип износа можно определить двумя способами:

1. На основе объема работ: используется сравнение фактического объема выполненных работ с нормативными. Такой способ расчета можно использовать только в случаях, когда основное средство имеет определенную производительность. Иными словами, он может применяться по отношению к таким объектам, как машины и станки. В этом случае износ рассчитывается по формуле:

- Тфакт – фактически отработанное оборудованием время (измеряется в годах);

- Пфакт – средний объем продукции, вырабатываемый ежегодно (в натуральном выражении);

- Тнорм – нормативный срок эксплуатации основного средства (в годах);

- Пнорм – производственная мощность либо производительность по нормативам (в натуральных единицах).

Таким образом, использование первого способа расчета является более оптимальным, так как он основывается не только на сроке эксплуатации, но и на ее интенсивности.

Пример определения физического износа

Оборудование введено в эксплуатацию 1 января 2012 года. Нормативный срок эксплуатации составляет 10 лет. Производственная мощность – 600 000 единиц продукции в год. Рассчитать степень износа по состоянию на 1 января 2017 года, если известно, что в среднем за год производится 620 000 штук продукции.

- По объему выпущенной продукции: И = (5 х 620 000) / (10 х 600 000) х 100% = 51,7%

- По сроку эксплуатации: И = 5 / 10 х 100% = 50%

Пример расчета методом ускоренного уменьшения остаточной стоимости

Для пущей наглядности возьмем предыдущий пример. Расчет амортизации показан в таблице.

| Период | Стоимость в начале периода (тысяч евро) | Амортизация в год (тысяч евро) | Износ (тысяч евро) | Остаточная стоимость (тысяч евро) |

| Покупка ОС | 100 | — | — | 100 |

| Первый год | 100 | (40% х 100) = 40 | 40 | 60 |

| Второй год | 100 | (40% х 60) = 24 | 64 | 36 |

| Третий год | 100 | (40% х 36) = 14,4 | 78,4 | 21,6 |

| Четвертый год | 100 | (40% х 21,6) = 8,64 | 87,04 | 12,96 |

| Пятый год | 100 | 12,96 — 10 = 2,96 | 90 | 10 |

К стоимости ОС на конец каждого предыдущего года применялась фиксированная ставка амортизации. Поскольку стоимость средства с каждым годом уменьшалась, то уменьшалась и сумма отчислений. В последнем периоде амортизация была равна ликвидационной стоимости транспортного средства. Второй аргумент в пользу этого метода начисления амортизации основных средств заключается в том, что издержки на ремонт намного ниже в конце срока эксплуатации, чем в начале.