Как в налоговом учете отразить продажу основных средств

Содержание:

Учет убытка в налоговом учете

Кроме этого, то, что плата осуществляется покупателем, плательщик налогов осуществляет перевод денежных средств в бюджет.

В итоге, лицу, являющемся партнером плательщика налогов, по всей видимости придется принять перечисляемую денежную сумма налога на добавленную стоимость, но только в том случае, если объект будет приобретен для выполнения действий, которые облагаются налогом на добавленную стоимость. Однако даже у партнера по бизнесу будет на некоторое время изъята часть средств являющихся оборотными.

При этом, существует достаточно большая вероятность возникновения следующих действий:

- объект будет эксплуатироваться для выполнения действий, которые освобождают от обложения НДС;

- покупатель в таком случае не может быть в качестве плательщика налогов на добавленную стоимость и он может воспользоваться правом, которое освобождает от уплаты налогов.

В таком случае уплаченная сумма плательщиком налогов не будет принята в вычете, а будет только включена в начальную стоимость объекта.

В качестве вывода можно сказать о том, что осуществление продажи – это основная причина списания их с основного счета компании. Объекты нужно привести в состав необоротных активов, которые содержатся для продажи. Для выполнения этой операции следует соблюдать следующие условия:

- Получать экономическую пользу от продажи, а не от использования объекта в своих целях.

- Объект должен быть вовремя готов к продаже, а не должен нуждаться в доработках.

- Объект должен быть передан потребителям в течение года.

- Условия продажи непосредственно должны соответствовать обычным условиям.

- Должен быть заключен договор между покупателем и предприятием.

Что же касается НДС, то необходимо знать следующее: если вы покупали объект без учета НДС, то продать его необходимо с НДС, по той простой причине, что вы являетесь плательщиком. Если объект не нуждается в обязательно оценке, то рыночная стоимость является той, которую готов предложить покупатель.

В некоторых случаях покупатель может приобрести объект по остаточной стоимости. Тогда в таком случае действует следующее правило:

- если продажа была осуществлена по остаточной стоимости, то НДС с продажной (остаточной);

- если стоимость основного средства выше остаточной стоимости, то НДС с продажной;

- если продажная стоимость основного средства ниже остаточной стоимости, то НДС с остаточной.

Составляя бухгалтерский учет, необходимо учитывать все эти нюансы. Только при условии, если будут учтены все эти особенности и нюансы, бухгалтерский учет будет составлен правильно и тогда, в случае проверки, у предприятия не возникнут проблемы.

Стоит отметить, что в том случае, когда основные средства были проданы раньше положенного срока, необходимо пересчитать налоговую базу по единому налогу. При расчете единого налога также учитываются и другие расходы, которые были связаны с продажей основного средства. Таким образом, для того чтобы не возникало каких-либо проблем, в своем штате нужно иметь профессионального бухгалтера с опытом в данных вопросах.

Самоучитель по переоценке и продаже основных средств представлен ниже.

Выбытие основных средств

Причины выбытия

Списание основных средств при износе

Выбытие основных средств при продаже

Выбытие основных средств в результате хищения

Заключение

Выбытием основных средств (ОС) считается списание их с бухгалтерского учета. Документальное оформление и возможные проводки, сопровождающие выбытие, зависят от того, каким именно способом оно произошло.

Причины выбытия

Перечень причин, по которым основное средство может быть снято с баланса предприятия:

- списание на основании физического либо морального износа;

- перемещение объекта во владение другого предприятия посредством продажи;

- списание объекта, произошедшее как результат порчи или недостачи, которое было обнаружено во время проведения инвентаризации;

- обмен;

- дарение;

- уничтожение вследствие обстоятельств непреодолимой силы, стихийных бедствий и других форс-мажоров;

- частичное уничтожение во время реконструкции;

- вклад объекта по договору совместной деятельности.

К первичной документации, сопровождающей списание, относится акт списания и приказ на списание ОС. В инвентарной карточке должна быть отображена соответствующая информация о списании.

Списание основных средств при износе

Главной характеристикой износа является невозможность объекта выполнять свои производственные задачи. Если износ подтвержден, то стоит снимать такой объект с учета предприятия. Списание производится по остаточной стоимости в разряде прочих расходов предприятия.

Пример бухгалтерских проводок при износе:

- Дт 01/2 Кт 01/1 – списание начальной стоимости объекта.

- Дт 02 Кт 01/2 – списание начислений по амортизации объекта.

- Дт 92/1 Кт 01/2 – списание остаточной стоимости объекта.

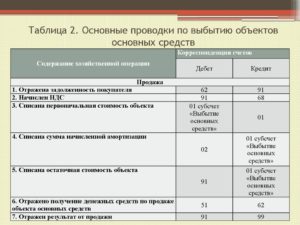

Выбытие основных средств при продаже

Выбытие основных средств с предприятия по причине продажи относится к счету 91. Дебет счета воспроизводит все, связанные с реализацией, расходы, кредит – полученную прибыль. К расходам в такой ситуации можно отнести остаточную стоимость ОС, расходы на транспортировку объекта, демонтаж, НДС.

По итогам реализации основного средства рассчитывается полученный результат – доход либо расход.

Примеры проводок выбытия по причине их реализации:

Для наглядности, возьмем объект (основное средство) стоимостью 200 000 руб. и продадим другой организации за 100 000.

Открываем субсчет 2 «Выбытие основных средств» на счете 1.

Если ОС передается сторонней организации как вложение в уставной капитал последнего, взамен счета 62 (76) применяется счет 58 «Финансовые вложения», проводка Д58 К01.

При процедуре безвозмездной передачи остаточная стоимость с дебета 01 счета перемещается в 91 посредством проводки Д91/2 К01/2. На кредите счета 91.2 отражаются иные траты, связанные с дарением. Очевидно, что прибыли при бесплатной передаче объекта не существует. Материальный итог дарения – расход. Его списание со счета производится с помощью проводки Д99 К91/9.

Выбытие основных средств в результате хищения

В такой ситуации в первую очередь нужно выяснить, был ли объект застрахован, именно от этого зависят дальнейшие шаги в процедуре его списания.

1. Похищенное основное средство не было застраховано. В такой ситуации оно списывается на счет 94 «Недостачи и потери от порчи ценностей». Если украденное не будет найдено либо объект найдут, а личность виновников установлена не будет – то с вышеуказанного счета его переносят на счет 99 «Прибыли и убытки».

Примеры проводок похищенных незастрахованных основных средств

2. Похищенное основное средство было застраховано. Данную ситуацию рассмотрим на примере.

Предположим, был похищен монитор компьютера стоимостью 80 000 руб. Амортизация по объекту была начислена в размере 45 000 руб. Компенсация от страховой компании составила 60 000 руб.

Как видите, в такой ситуации предприятие никаких расходов от факта хищения основного средства не понесло. Более того, оказалось в плюсе: 60 000 – 35 000 = 25 000 руб. прибыли.

3. Похищенное основное средство было найдено. Вполне может быть, что украденный объект будет найден и возвращен на предприятие. В таком случае необходимо будет произвести возврат. Первым делом воссоздаем его начальную стоимость в бухгалтерском учете на 01 счете. Далее восстанавливаем начисленную амортизацию на счете 02.

Пример проводки похищенного, но возращенного основного средства:

Заключение

Основные средства, как и любые другие «винтики» производства, имеют свойство изнашиваться как морально, так и физически. А еще они могут стать «жертвой» стихийного бедствия либо элементарно быть похищенными.

Правильное оформление выбытия основного средства с предприятия, независимо от причин, важное знание для любого бухгалтера

оЕПЕДЮВЮ ня Б ЯКСВЮЕ ЕЯКХ ЯРНХЛНЯРЭ ОПНДЮФХ ПЮБМЪЕРЯЪ АЮКЮМЯНБНИ ЯРНХЛНЯРХ ня

аШБЮЧР ЯХРСЮЖХХ, ЙНЦДЮ ОПЕДОПХЪРХЕ БШМСФДЕМН ОПНДЮРЭ НЯМНБМНЕ ЯПЕДЯРБН ОПЮЙРХВЕЯЙХ ЯПЮГС ОНЯКЕ ББНДЮ Б ЩЙЯОКСЮРЮЖХЧ , ДЮФЕ МЕ МЮВХЯКХБ ЮЛНПРХГЮЖХЧ.

б РЮЙНЛ ЯКСВЮЕ, ДНЙСЛЕМР «оНДЦНРНБЙЮ Й ОЕПЕДЮВЕ ня» НРПЮГХР РНКЭЙН ЯОХЯЮМХЕ НЯРЮРНВМНИ ЯРНХЛНЯРХ ня МЮ 286 ЯВЕР, ОПХ ЩРНЛ МХ ПЮЯУНДНБ, МХ ГЮРПЮР БНГМХЙЮРЭ МЕ АСДЕР (ЯЛ. пХЯ. 3.1 Х 3.2).

пХЯ. 3.1. гЮОНКМЕММШИ ДНЙСЛЕМР «оНДЦНРНБЙЮ Й ОЕПЕДЮВЕ ня»

пХЯ. 3.2. оПНБНДЙХ ДНЙСЛЕМРЮ «оНДЦНРНБЙЮ Й ОЕПЕДЮВЕ ня»

гЮОНКМЕММШИ ДНЙСЛЕМР «оЕПЕДЮВЮ ня», ОПХ ОПНДЮФЕ НЯМНБМНЦН ЯПЕДЯРБЮ ОН АЮКЮМЯНБНИ ЯРНХЛНЯРХ, ОПЕДЯРЮБКЕМ МЮ ПХЯСМЙЕ 3.3.

пХЯ. 3.3. гЮОНКМЕММШИ ДНЙСЛЕМР «оЕПЕДЮВЮ ня» ОПХ ОПНДЮФЕ ОН АЮКЮМЯНБНИ ЯРНХЛНЯРХ

оНЯЙНКЭЙС Б ПЮЯЯЛЮРПХБЮЕЛНИ ЯХРСЮЖХХ ДНУНД НР ОПНДЮФХ ЯННРБЕРЯРБСЕР АЮКЮМЯНБНИ ЯРНХЛНЯРХ НЯМНБМНЦН ЯПЕДЯРБЮ — ПЮГМХЖШ МЕ БНГМХЙЮЕР, Х ЯСЛЛШ ДНУНДНБ/ПЮЯУНДНБ МЕ НРНАПЮФЮЧРЯЪ ОН МЮКНЦНБНЛС СВЕРС (ЯЛ. пХЯ. 3.4).

пХЯ. 3.4. оПНБНДЙХ ДНЙСЛЕМРЮ «оЕПЕДЮВЮ ня», ОПХ ОПНДЮФЕ ОН ЖЕМЕ ПЮБМНИ АЮКЮМЯНБНИ ЯРНХЛНЯРХ ня

йСПЯШ АСУЦЮКРЕПЯЙХЕхМДХБХДСЮКЭМНЕ НАСВЕМХЕ 1янА СВЕАМНЛ ЖЕМРПЕ ╚яРХЛСК╩йСПЯ «аСУЦЮКРЕПЯЙХИ СВЕР + 1я:аСУЦЮКРЕПХЪ 8.2 ДКЪ МЮВХМЮЧЫХУ»йСПЯ «бЕДЕМХЕ АСУЦЮКРЕПЯЙНЦН СВЕРЮ Х ОНДЦНРНБЙЮ МЮКНЦНБНИ НРВЕРМНЯРХ Б ОПНЦПЮЛЛЕ 1я:оПЕДОПХЪРХЕ»хМДХБХДСЮКЭМШИ ЙСПЯ ╚1я:аСУЦЮКРЕПХЪ 8.2╩йСПЯШ ОПНЦПЮЛЛХПНБЮМХЪ 1я:оПЕДОПХЪРХЕ 8.2йСПЯ ╚бЯЕ НА мдя Б ОПНЦПЮЛЛЕ 1я╩

дПСЦХЕ ЛЮРЕПХЮКШ ОН РЕЛЕ: ОНДЦНРНБЙЮ Й ОЕПЕДЮВЕ НЯ, ОЕПЕДЮВЮ НЯ, НЯМНБМНЕ ЯПЕДЯРБН, ДЕЙКЮПЮЖХЪ Н ОПХАШКХ, ЯНАШРХЕ, ПЕДЮЙРХПНБЮМХЕ, ОЕПЕДЮВЮ, ОН ЯВЕРЮЛ, ЖЕМШ Х БЮКЧРЮ, ДНУНД, АСУЦЮКРЕПЯЙХИ СВЕР, ОПНДЮФХ, ЯРНХЛНЯРЭ, ОПНБНДЙХ, ПЕГСКЭРЮР, СОПЮБКЕМХЕ ОПНХГБНДЯРБЕММШЛ ОПЕДОПХЪРХЕЛ, МЮЯРПНИЙЮ, ЯСЛЛЮ, НПЦЮМХГЮЖХЪ, ДЕИЯРБХЪ, СВЕР, ЯВЕР, ДНЙСЛЕМР

лЮРЕПХЮКШ ХГ ПЮГДЕКЮ: 1я:оПЕДОПХЪРХЕ 8.2 / сОПЮБКЕМХЕ ОПНХГБНДЯРБЕММШЛ ОПЕДОПХЪРХЕЛ ДКЪ сЙПЮХМШ / нЯМНБМШЕ ЯПЕДЯРБЮ Х ПЕЛНМР

дПСЦХЕ ЛЮРЕПХЮКШ ОН РЕЛЕ:

мЮЯ МЮУНДЪР: ОПНДЮФЮ НЯМНБМШУ ЯПЕДЯРБ ОПНБНДЙХ, ОПНДЮФЮ НЯ ОПНБНДЙХ, ОПНДЮФЮ НЯ ОПНБНДЙХ ОПХЛЕПШ, ОПНДЮФЮ НЯМНБМШУ ЯПЕДЯРБ Б СЙПЮХМЕ 2013 ОПНБНДЙХ, ОПНДЮФЮ НЯМНБМНЦН ЯПЕДЯРБЮ ОПНБНДЙХ, ОПНДЮФЮ НЯМНБМШУ ЯПЕДЯРБ ОПНБНДЙХ Б 1Я 8 2, ОПНДЮФЮ НЯМНБМШУ ЯПЕДЯРБ Б 1Я 8 2, ОПНДЮФЮ НЯМНБМШУ ЯПЕДЯРБ ОПНБНДЙХ СЙПЮХМЮ, ЙЮЙ ОПНДЮРЭ НЯМНБМНЕ ЯПЕДЯРБН Б 1Я 8 2, ОПНДЮФЮ НЯМНБМНЦН ЯПЕДЯРБЮ ОПНБНДЙХ Б 1Я 8 2

Моменты, влияющие на учетные записи по реализации ОС

Возникающие при продаже основного средства проводки во многом определяют характерные черты этого вида имущества

Для целей бухучета процесса его реализации важно, что ОС:

- не является имуществом, предназначаемым для перепродажи;

- всегда индивидуализировано как объект;

- как правило, относится к числу амортизируемых;

- может подвергаться переоценке.

ОС не предназначено для перепродажи, но может быть реализовано. Однако такая операция обычно возникает только в силу убедительной причины:

- Объект не используется.

- Его нужно заменить из-за морального или физического старения.

- Имущество распродается в связи с прекращением владельцем деятельности.

К реализации, осуществляемой в связи с ведением основных видов деятельности, продажа ОС не относится. Поэтому финансовый результат от такой операции всегда формируется на счете учета прочих доходов и расходов (п. 31 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Цену продажи ОС продавец и покупатель согласовывают в договоре (п. 30 ПБУ 6/01). Если применяемый продавцом режим налогообложения не делает его неплательщиком НДС, то операция по продаже ОС облагается этим налогом по ставке 20%, и это отразится в стоимости продажи.

Расходная часть в проводках по реализации сложится:

- из остаточной стоимости ОС, при этом месяц продажи станет последним месяцем, за который будет начислена амортизация (п. 22 ПБУ 6/01);

- затрат на предпродажную подготовку.

В отношении ОС, подвергавшегося переоценке, числящаяся в учете сумма дооценки по нему в момент выбытия присоединяется к нераспределенной прибыли (п. 15 ПБУ 6/01).

Подпишитесь на рассылку

Бухгалтерский учет объекта ОС при продаже его ниже остаточной стоимости

Бухучет реализации материального актива ниже остаточной стоимости ведется по аналогии с учетом продажи актива с прибылью.

Реализацию ОС в бухгалтерской программе 1с можно оформить посредством документа «Передача ОС».

Пример 1. Контировки для отображения продажи лекгвового автомобиля ООО «Гарант» своему сотруднику Ледову Н. И. ниже остаточной стоимости. ООО «Гарант» сбывает легковой автомобиль своему сотруднику Ледову Н. И. по меньшей цене, чем остаточная стоимость. Законом это не возбраняется. Двумя сторонами заключается договор купли-продажи. После его подписания право собственности переходит к покупателю, другому владельцу, Ледову Н. И.

Бухгалтерия ООО «Гарант» отображает все действия надлежащими контировками. Списание основного средства происходит тогда, когда договор подписан и автомобиль обретает нового собственника.

| Контировки для отображения продажи авто Ледову Н. И. дешевле остаточной стоимости | Описание |

| ДТ 01 (субсч. «Выбывание ОС»), КТ 01 (ОС) | Аннулируется начальная цена машины |

| ДТ 02, КТ 01 (субсч. «Выбытие ОС») | Аннулируется величина зачисленной амортизации |

| ДТ 91 (субсч. «Иные траты»), КТ 01 (субсч. «Убытие ОС») | Аннулируется остаточная цена машины |

| ДТ 62, КТ 91 «субсч. «Иные траты») | Прибыль ООО «Гарант» от реализации машины по договору |

| ДТ 91 (субсч. «Иные траты»), КТ 68 (субсч. «Платежи по НДС») | Начисление НДС |

| ДТ 99, КТ 91 (субсч. «Сальдовый показатель иных трат и прибыли») | Урон ООО «Гарант» от реализации машины |

| ДТ 50 (51), КТ 62 | Получение денег от Ледова Н. И. за проданную ему машину |

- продажная цена станции (ПЦ) — 400 тыс. руб. (НДС — 100 000 руб.);

- начальная цена станции (НЦ) — 600 тыс. руб.;

- зачисленная амортизация (ЗА) — 150 тыс. руб.;

- траты ООО «Прокси», связанные с доставкой (ТД) — 10 тыс. руб.

На основании этих данных калькулируются:

- Остаточная стоимость станции (ОСТ): НЦ — ЗА (600 000 — 150 000. = 450 тыс. руб.).

- Ущерб ООО «Прокси» от продажи: ПЦ — ОСТ — ТД (400 000 — 450 000 — 10 000 = 60 тыс. руб.).

ООО «Прокси» в бухгалтерии отображает сопутствующие операции (списание актива, выручку, траты на продажу, урон и др.) надлежащими контировками.

| Контировки для отображения продажи рабочей станции по меньшей цене, чем ОСТ | Описание |

| ДТ 01, КТ 01 | Аннулирование первоначальной стоимости рабочей станции |

| ДТ 02, КТ 01 | Аннулируется зачисленная амортизация |

| ДТ 62, КТ 91-1 | Доход продавца от продажи |

| ДТ 91-2, КТ 68 | Зачисление НДС |

| ДТ 91-2, КТ 01 | Аннулируется ОСТ рабочей станции |

| ДТ 91-2, КТ 60 | Аннулируются траты ООО «Прокси», понесенные в связи с продажей рабочей станции (по доставке) |

| ДТ 99, КТ 91 | Ущерб ООО «Прокси» от продажи станции |

| ДТ 09, КТ 68 | Образование в бухучете ООО «Прокси» отложенного налогового актива |

| ДТ 68, КТ 09 | Ежемесячное списание ущерба в налоговом учете равными частями |

Реализация ОС

Нормативное регулирование

Реализацией признается передача права собственности на товар (в т.ч. и на ОС) на возмездной основе (ст. 39 НК РФ). При этом организации должны учесть доходы и расходы, связанные с приобретением и продажами.

Доходы:

- В БУ выручка от реализации ОС относится к прочим доходам и отражается по кредиту счета 91.01 «Прочие доходы» (, п. 7 ПБУ 9/99, план счетов 1С). Доходы признаются в момент перехода права собственности на основное средство (п. 12 ПБУ 9/99).

- В НУ доходом является выручка от реализации ОС без НДС (п. 1 ст. 248 НК РФ). Дата получения дохода при методе начисления — дата перехода права собственности на ОС (п. 1 ст. 39 НК РФ, п. 3 ст. 271 НК РФ).

Расходы:

- В БУ это остаточная стоимость ОС и расходы, связанные с его реализацией (демонтаж, транспортировка, оценка и др.)(п. 5, п. 9 ПБУ 10/99). Расходы в БУ отражаются по дебету счета 91.02 «Прочие расходы» (, п. 11 ПБУ 10/99, план счетов 1С).

- В НУ в сумму расходов, уменьшающих доходы от реализации, также, как и в БУ, включают остаточную стоимость ОС и расходы, связанные с его реализацией (ст. 249 НК РФ, пп. 1 п. 1 ст. 268 НК РФ).

НДС

Реализация ОС подлежит обложению налогом на добавленную стоимость на дату отгрузки (передачи) ОС (п. 3 ст. 38 НК РФ, п. 1 ст. 39 НК РФ, пп. 1 п. 1 ст. 146 НК РФ, ст. 147 НК РФ).

Особенности исчисления налоговой базы и применяемая ставка НДС зависят от того, как учитывался входящий НДС при приобретении ОС:

- НДС не включался в стоимость ОС (п. 1 ст. 154 НК РФ):

- налоговая база — договорная стоимость реализуемого ОС;

- ставка НДС — 20%.

- НДС включался в стоимость (если реализованное ОС было приобретено у неплательщика НДС) (п. 3 ст. 154 НК РФ):

- налоговая база — прибыль от реализации ОС, представляющая разницу между договорной стоимостью реализуемого ОС и его остаточной стоимостью;

- ставка НДС — 20/120%.

При реализации ОС восстанавливать НДС, принятый к вычету при покупке, не надо, даже если ОС продано с убытком (п. 3 ст. 170 НК РФ, Письмо Минфина РФ от 15.01.2015 N 03-07-11/422).

Сумма начисленного НДС отражается по Дт 91.02 «Прочие расходы» в корреспонденции с Кт 68.02 «Налог на добавленную стоимость».

Учет в 1С

Реализация ОС оформляется документом Передача ОС в разделе ОС и НМА — Выбытие основных средств — Передача ОС.

В шапке документа указывается:

- Событие ОС — описание события по передаче ОС. В нашем примере — Продажа, имеющая Вид события ОС — Передача;

- Договор — документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

В нашем примере расчеты по договору ведутся в рублях PDF. В результате выбора такого договора в документе Передача ОС автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет расчетов — 62.01 «Расчеты с покупателями и заказчиками»;

- Счет авансов — 62.02 «Расчеты по авансам полученным».

На вкладке Основные средства указывается:

- Основное средство — реализуемое ОС, выбирается из справочника Основные средства;

- Счет доходов — 91.01 «Прочие доходы»;

- Субконто — аналитическая статья учета прочих доходов и расходов, выбирается из справочника Прочие доходы и расходы, Вид статьи — Реализация основных средств;

- Счет НДС — 91.02 «Прочие расходы»;

- Счет расходов — 91.02 «Прочие расходы». Для аналитического учета по счету учета прочих расходов будет подставляться то же Субконто, что и для прочих доходов.

Проводки по документу

Документ формирует проводки:

- Дт 62.01 Кт 91.01 — выручка от реализации ОС;

- Дт 91.02 Кт 01.09 — списание остаточной стоимости;

- Дт 91.02 Кт 68.02 — начисление НДС с реализации ОС;

- Дт Кт 02.01 — начисление амортизации за месяц выбытия ОС;

- Дт 02.01 Кт 01.09 — списание накопленной амортизации для определения остаточной стоимости;

- Дт 01.09 Кт 01.01 — списание первоначальной стоимости для определения остаточной стоимости;

Расчет ежемесячной суммы амортизации:

Расчет финансового результата:

Документальное оформление

Организация должна утвердить формы первичных документов, в т.ч. документа реализации ОС и форму инвентарной карточки для учета ОС. В 1С используется Акт о приеме-передаче ОС (ОС-1) и Инвентарная карточка ОС (ОС-6).

Бланк можно распечатать по кнопке Печать — Акт о приеме передачи ОС (ОС-1) документа Передача ОС. PDF

На основании данного акта производится запись о выбытии в инвентарной карточке реализованного ОС, которая прилагается к акту о приеме и передачи ОС (п. 81 Методических указаний по бухгалтерскому учету ОС, утв. Приказом Минфина РФ от 13.10.2003 N 91н).

Бланк можно распечатать по кнопке Инвентарная карточка ОС (ОС-6) справочника Основные средства. PDF

- стр. 010 — количество выбывших ОС;

- стр. 020 — количество выбывших ОС с убытком;

- стр. 030 — выручка от реализации ОС;

- стр. 040 — остаточная стоимость ОС;

- стр. 060 — убыток от реализации ОС.

Налоговый учет продажи ОС

На ОСНО

Отражение продажи ОС в НУ имеет особые нюансы. Перед продажей также необходимо определить остаточную стоимость продаваемого объекта.

При применении линейного способа амортизации в общем случае остаточная стоимость определяется так же, как и в бухгалтерском учете. Остаточная стоимость считается как разница между первоначальной (восстановительной) стоимостью и начисленной амортизаций.

При применении нелинейного метода амортизации остаточная стоимость определяется по формуле (п. 1 ст. 257 НК РФ):

Ск = Сп × (1 – 0,01 × k) n ,

где: Ск — остаточная стоимость;

Сп — первоначальная (восстановительная) стоимость;

n — число полных месяцев, прошедших со дня включения указанных объектов в соответствующую амортизационную группу (подгруппу) до дня их исключения из состава этой группы (подгруппы);

k — норма амортизации (в том числе с учетом повышающего (понижающего) коэффициента), применяемая в отношении соответствующей амортизационной группы (подгруппы).

Особенности в определении остаточной стоимости в налоговом учете возникают в случае, если при принятии объекта к учету ОС была применена амортизационная премия:

- В этом случае вместо показателя первоначальной стоимости используется показатель стоимости, по которой это основное средство был включено в состав амортизационной группы, то есть по первоначальной стоимости за вычетом учтенных расходов на капитальные вложения (амортизационной премии, п. 1 ст. 257, п. 9 ст. 258 НК РФ).

- Остаточная стоимость основного средства для целей налогообложения увеличивается на сумму амортизационной премии, если одновременно соблюдаются следующие условия (подп. 1 п. 1 ст. 268):

- основное средство было принято к учету по первоначальной стоимости, уменьшенной на величину амортизационной премии;

- основное средство реализуется взаимозависимому лицу раньше, чем прошло 5 лет с момента его ввода в эксплуатацию.

Продолжим пример. Предположим, что ООО «Омега» при приобретении недвижимости применило амортизационную премию в размере 30%, т. к. данный объект недвижимости относится к 5-й амортизационной группе и в расходы можно принять до 30%. Недвижимость продана не взаимозависимому лицу. Тогда остаточная стоимость продаваемого объекта в НУ составит 380 611 руб.

Расчет остаточной стоимости реализованного объекта недвижимости в налоговом учете

- Недвижимость учтена в составе амортизационной группы по стоимости:

743 327 – 743 327 × 30% = 520 329 руб.

- Амортизация с января 2018 по май 2020 года составит:

520 329 / 108 × 29 = 139 718 руб.,

где: 108 — срок полезного использования;

29 — число месяцев начисления амортизации.

3. Остаточная стоимость реализованной недвижимости составит:

520 329 – 139 718 = 380 611 руб.

Соответственно, при расчете прибыли в расходы можно включить только 380 611 руб. 30.05.2020. Поскольку цифры в БУ и НУ разные, для НУ необходимо вести дополнительные налоговые регистры.

Также особенности продажи основных средств с убытком в налоговом учете рассмотрены в статье «Отражение продажи ОС с убытком в налоговом учете (нюансы)» .

Так как продажа ОС — обычная реализация, то и НДС нужно исчислять по ставке 20% от стоимости операции.

ВАЖНО! Если ОС использовалось в деятельности, не подпадающей под ОСНО, и при покупке входящий налог не был принят к вычету, при реализации данного объекта НДС рассчитывается по процентной ставке 20/120 с расхождения между ценой и остаточной стоимостью объекта (письмо Минфина России от 26.03.2012 № 03-07-05/08). Когда применять ставку 20/120% см

здесь.

Если по основному средству был применен инвестиционный налоговый вычет, то при продаже такого основного средства до истечения срока его полезного использования вычет будет восстанавливаться с доплатой налога и пеней.

О применении инвестиционного налогового вычета смотрите наши публикации:

На УСН

Если компания применяет УСН, моментом признания дохода будет день прихода денежных средств (далее — ДС) на расчетный счет фирмы (то есть учет ведется кассовым методом).

Плательщики УСН не исчисляют остаточную стоимость при продаже ОС, поскольку они не начисляют амортизацию в налоговом учете. Стоимость ОС, приобретенных в период действия УСН с объектом «доходы минус расходы», включается в состав расходов в течение отчетного года с момента ввода в эксплуатацию (подп. 1 п. 3 ст. 346.16 НК РФ).

Внимание! «КонсультантПлюс» предупреждаетЕсли продаете ОС раньше срока, указанного в п. 3 ст

346.16 НК РФ, то налоговую базу придется пересчитать начиная с периода, когда вы стали списывать затраты на это ОС. Так, нужно будет убрать расходы. Подробно и с примерами порядок перерасчета налога по УСН при досрочной продаже ОС вы можете посмотреть в К+.