Проводки по 71 счету

Содержание:

- Образец заполнения авансового отчета по командировке

- Порядок учета

- Дебет и кредит счета 71: что отражать

- Как оформить авансовый отчет: инструкции и образец заполнения

- Как выдаются подотчетные средства

- В каких случаях практичнее рассчитываться через подотчётных лиц?

- Счет 50. Касса: проводки по бухучуту при поступлении средств и документов

- Зачем нужен 71 счет

- Как оформить авансовый отчет?

- Проводки по авансовому отчету по командировке

- Учимся оформлять авансовые отчёты на примерах (1С:Бухгалтерия 8.3, редакция 3.0)

- Авансовый отчет сотрудника о командировке

Образец заполнения авансового отчета по командировке

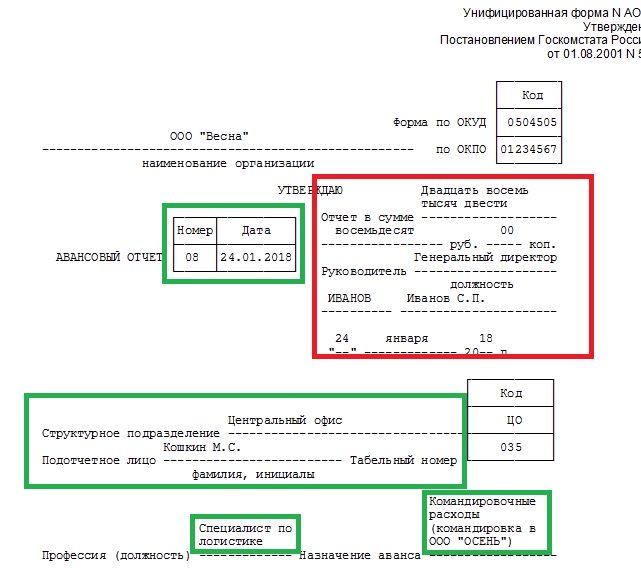

Рассмотрим на примере, как заполнить унифицированный авансовый бланк. Штатный сотрудник ООО «Весна», специалист по логистике Кошкин Марат Сергеевич был командирован в ООО «Осень», расположенное в городе Белгород для налаживания поставок продукции. Перед поездкой он получил подотчет 30 000 рублей. После возвращения он должен за них отчитаться. Для этого сперва заполняется шапка авансового бланка:

Материалы по теме

Оплата командировочных расходов в 2019 году

Обратите внимание, что все, что отмечено зеленым на образце, заполняет сам работник, а то, что красным — отметка об утверждении директором, которая ставится уже после рассмотрения документа и проведения его по бухгалтерии. Далее идет информация, которую заполняет бухгалтер

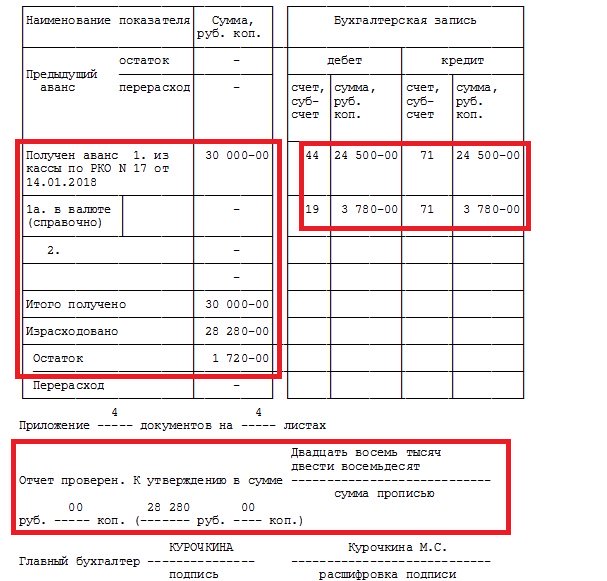

Тут нужно указать, сколько денег работник получил и на основании какого документа, а также сколько он израсходовал и какой получился остаток, который должен быть возвращен в кассу. Эту информацию пишут слева бланка, а справа есть специальное поле «Утвержден авансовый отчет по командировке», проводка ставится по дебету счета 44 и кредиту счета 71 в отношении принятых расходов, и по дебету счета 19 по сумме НДС в составе оплаченных сумм. Счет 44 «Расходы на продажу» используют торговые организации, при другом виде деятельности проводки могут быть иными. Подписать бланк должны три должностных лица:

Далее идет информация, которую заполняет бухгалтер. Тут нужно указать, сколько денег работник получил и на основании какого документа, а также сколько он израсходовал и какой получился остаток, который должен быть возвращен в кассу. Эту информацию пишут слева бланка, а справа есть специальное поле «Утвержден авансовый отчет по командировке», проводка ставится по дебету счета 44 и кредиту счета 71 в отношении принятых расходов, и по дебету счета 19 по сумме НДС в составе оплаченных сумм. Счет 44 «Расходы на продажу» используют торговые организации, при другом виде деятельности проводки могут быть иными. Подписать бланк должны три должностных лица:

- бухгалтер, сверяющий расчеты;

- главный бухгалтер компании;

- кассир, который выдал деньги и принял их остаток.

Материалы по теме

Образец отчета о командировке

Все суммы в бланке указываются не только цифрами, но и прописью.

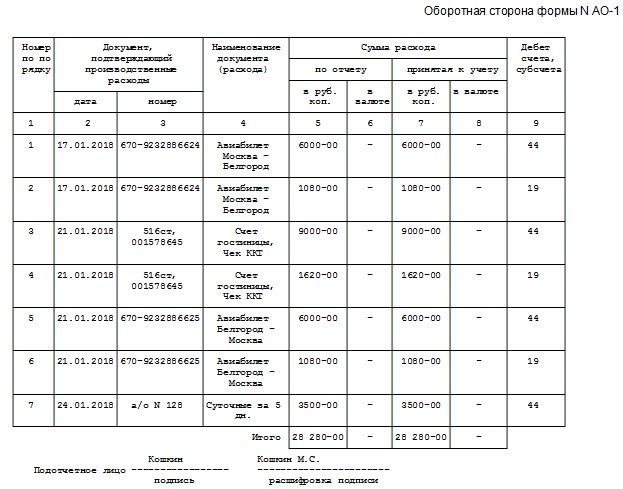

На обратной стороне бланка сам работник должен расписать все суммы своих расходов. Указать приобретение билетов с номерами (отдельной строкой включенную сумму НДС), а также размер полученных суточных. Бухгалтер должен оставить расписку, что принял от подотчетного лица заполненный бланк и все прилагающиеся к нему документы. В конце ставится подпись и дата заполнения.

Материалы по теме

Командировка 2019: базовые положения

Порядок учета

Допускается включать в состав представительских расходы в пределах норматива — 4% от расходов на оплату труда за отчетный (налоговый) период, в котором проведено представительское мероприятие (п. 2 ст. 264 НК РФ).

Пример 1.

Фонд начисленной и выплаченной заработной платы в 1 квартале составил 2 000 000,00 рублей.

4% составляют 80 000,00 рублей.

На встречу с потенциальными партнерами было затрачено 100 000,00 рублей. Однако к учету можно принять не более 80 000,00 рублей.

В бухгалтерском учете расходы могут быть учтены в составе расходов по обычном видам деятельности предприятия (п. 5 — 8 ПБУ 10/99 «Расходы организации). В этом случае представительские расходы учитываются на счетах 26 «Общехозяйственные расходы» или 44 «Расходы на продажу» в корреспонденции со счетами:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 71 «Расчеты с подотчетными лицами»;

- 76 «Расчеты с разными дебиторами и кредиторами».

Пример 2.

Были произведены через подотчетное лицо представительские расходы в сумме 50 000,00 рублей. Из них: 10 000,00 рублей – на оплату транспортных услуг, 10 000,00 рублей –оплата услуг переводчика, 30 000,00 рублей – услуги по организации питания делегатов.

| Корреспонденция счетов | Сумма, рублей | Содержание операции | |

| Дебет | Кредит | ||

| 71 «Расчеты с подотчетными лицами» | 50 «Касса организации» | 30 000,00 | Выдача в подотчет на организацию обеда в ресторане |

| 26 «Общехозяйственные расходы» субсчет «Представительские расходы» | 71 «Расчеты с подотчетными лицами» | 30 000,00 | Принят авансовый отчет по представительским расходам |

| Оплата с расчетного счета отразится проводкой: | |||

| 76 субсчет «Расчеты с транспортной организацией» | 51 «Расчетный счет» | 10 000,00 | Оплачен счет за транспортное обслуживание |

| 26 «Общехозяйственные расходы» субсчет «Представительские расходы» | 76 «Расчеты с транспортной организацией» | 10 000,00 | Транспортные услуги по доставке участников к месту встречи учтены в качестве представительских расходов |

| 76 субсчет «Расчеты прочие» | 51 «Расчетный счет» | 10 000,00 | Оплачен счет за оказание услуг переводчика |

| 26 «Общехозяйственные расходы» субсчет «Представительские расходы» | 76 субсчет «Расчеты прочие» | 10 000,00 | Услуги переводчика учтены в качестве представительских расходов |

Дебет и кредит счета 71: что отражать

|

Что отражаем по дебету счета 71 |

Что указываем в кредите бухсчета 71 |

|

71 счет по дебету — это та сумма, которая была предоставлена работнику компании авансом на конкретные расходы. То есть это деньги, которые сотрудник получил в подотчет. Например, кассир выдает наличные из кассы. Остаток по счету 50 «Касса» уменьшается — отражается оборот ко кредиту сч. 50. И одновременно отражается дебетовый оборот по сч. 71 — работник получил подотчетные средства. До того как подчиненный предоставит авансовый отчет, за ним будет числиться аванс — дебетовый остаток по сч. 71. Либо дебетовый остаток образуется, если сотрудник отчитался на меньшую сумму, чем получил аванс. Остаток следует вернуть в кассу организации. |

В кредите счета отражаем расходы подотчетного лица, подтвержденные документально. То есть работник сдал авансовый отчет, а руководитель его проверил и утвердил. Затем бухгалтер принимает операции к учету — начисляет расходы по отчету. Расходование средств отражается по кредиту бухсчета 71. Одновременно уменьшается и дебетовый остаток по счету. Итогом операции может стать остаток по кредиту, если подотчетный работник потратил свои деньги на расходы компании. Этот долг компания обязана погасить. То есть выплатить сумму кредитового остатка подотчетному лицу. |

Как оформить авансовый отчет: инструкции и образец заполнения

Авансовый отчет подтверждает расходы бизнеса в налоговом учете. Бухгалтер и подотчетник должны правильно заполнить документ, чтобы компании не доначислили налоги.

18 сентября 2021 23339

Авансовый отчет подтверждает расходы бизнеса в бухгалтерском и налоговом учете

Важно правильно оформить документ и подкрепить данные в нем чеками и накладными, чтобы у налоговой не было вопросов и повода доначислить налоги

Авансовый отчет — это первичный документ, который подтверждает израсходованные суммы денег подотчетными лицами. Подотчетные — это сотрудники, которые получили деньги на хозяйственные нужды от работодателя. Они и составляют авансовый отчет.

Работники получают наличные деньги на командировки, покупку канцелярских товаров, ГСМ, оплату услуг сторонних компаний и прочего Тратить такие деньги можно только на те цели, на которые они получены. Если деньги остались, их нужно вернуть в кассу.

Итак, сотрудник возвращает остаток и отчитывается по израсходованным суммам. А бухгалтер проверяет авансовый отчет и заполняет оставшиеся строки.

Авансовый отчет составляют в одном экземпляре, а заполняют его подотчетное лицо и бухгалтер компании. Как правильно вести авансовые отчеты в 2019–2020 году, сказано в порядке ведения кассовых операций. Мы собрали правила оформления отчета для бухгалтеров, которые с ними работают.

Правило № 1:

компания самостоятельно устанавливает форму авансового отчета. Это может быть унифицированная или оригинальная форма, руководитель утверждает ее приказом к учетной политике.

Важно: в бланке должны быть обязательные для первички реквизиты, они перечислены в ч. 2 закона № 402-ФЗ

Правило № 2:

руководитель утверждает срок, по истечении которого сотрудник должен отчитаться по авансу. Когда срок истекает, сотрудник должен сдать отчет в бухгалтерию в течение трех рабочих дней или после выхода на работу. При покупке товаров для организации за наличные также нужно оформить документы, которые обоснуют расходы и вычеты по НДС.

Правило № 3:

руководитель устанавливает срок, в течение которого бухгалтер должен проверить авансовый отчет. Затем главбух, бухгалтер, а в их отсутствии сам руководитель утверждает отчет и производит окончательный расчет по нему.

Правило № 4:

бухгалтер подписывает отчет у руководителя и главного бухгалтера организации. Без этих подписей документ недействителен, а значит, компания не сможет принять суммы по такому отчету к налоговому учету.

Упростить составление отчетов можно настроив электронный документооборот. Это особенно актуально, если сотрудники работают в одном подразделении, а бухгалтерия в другом. Почему, сейчас расскажем.

Подотчетнику.

На лицевой стороне документа указывают наименование организации или ФИО предпринимателя и подразделение. Сотрудник вписывает свои ФИО, должность и табельный номер, а также назначение аванса.

Графу «Назначение аванса» нужно заполнить обязательно, но без подробностей. Достаточно указать категорию расходов: командировочные расходы, покупка расходников для офисного оборудования, представительские расходы.

Расходы подтверждают: кассовые и товарные чеки, товарные накладные, приходные кассовые ордера, транспортные документы (проездные билеты, талоны), другие подобные документы. Сотрудник должен приложить их к отчету, иначе фирма не сможет отразить в налоговой базе расходы и принять к вычету НДС.

Бухгалтеру.

Когда бухгалтер получает отчет, то присваивает ему номер и ставит дату приема документа. Также он заполняет отрывную расписку о принятии отчета к проверке. В ней нужно написать ФИО подотчетного лица, реквизиты авансового отчета, сумму выданных денег и количество подтверждающих документов. Заполненную расписку бухгалтер выдает подотчетнику.

Как выдаются подотчетные средства

Подотчетные средства — это те средства, за которые нужно отчитываться. Именно поэтому по истечению срока, на который они выдаются, сотрудник должен представить авансовый отчет, где указывает, куда он эти деньги потратил.

Ранее действовало правило, что подотчетные средства выдаются строго по приказу руководителя. В нем обозначалось, кому, в какой последовательности и как выдавать подотчетные средства.

Однако последняя редакция Указания Банка России от 11.03.2014 № 3210-У подобный приказ сделала необязательным. Поэтому сегодня приказа в компании может и не быть. Но вместо него под каждую выдачу оформляется внутренний нормативный акт.

Таким образом, если сотрудник желает получить деньги под отчет, он должен написать заявление (в любой форме) на имя руководителя. В ряде организаций, в частности в силовых структурах, вместо заявления используется служебная записка, рапорт и другие варианты. И теперь бухгалтер работает не с приказом, а с заявлением, в котором руководитель решает, можно ли выделить сумму на определенный срок конкретному сотруднику или нет.

Порядок выдачи подотчетных сумм

В заявлении о выдаче денег под отчет прописывается следующая информация:

сумма и срок, на который она выдается

В заявлении сотрудник просит выдать ему определенную сумму, указывая при этом срок, на который она выдается. Руководитель в свою очередь оценивает, стоит или нет выдавать деньги данному сотруднику на обозначенный срок. Именно поэтому одним из важных элементов заявления является виза руководителя.

даты подписания заявления

Срок, на который выдаются деньги, может варьироваться. Если это 5 рабочих дней, то от даты подписания заявления нужно отсчитать 5 рабочих дней по календарю. Если в заявлении указано «10 календарных дней», то нужно отсчитать календарные дни с учетом выходных, праздников и дней, когда сотрудник не работает.

Кроме того, срок может быть указан не в календарных и не в рабочих днях, а определенной датой — например, до 1 сентября 2019 года. В таком случае интерпретация может быть любая. Дело в том, что Указания Банка России от 11.03.2014 № 3210-У содержат только требование срока, на который сотрудник хочет получить деньги, без конкретики. И если руководитель завизировал сумму на такой срок, то бухгалтер, по сути, получает документ, который позволяет произвести выплату.

виза руководителя о согласовании выдачи

Если начиная с 2021 года в компании есть какой-то внутренний нормативный документ, уже подписанный руководителем, например, приказ о командировке, то заявление с сотрудника можно не требовать. В этом случае деньги выдаются на основании приказа, распоряжения или другого регулирующего внутреннего нормативного документа. Если такого документа нет, то с сотрудника следует брать заявление. Такой алгоритм действий объясняется тем, что руководитель является распорядителем финансовых средств в организации. Именно он решает, выдать или нет под отчет тому или иному сотруднику ту или иную сумму. То есть он определяет экономическую целесообразность предполагаемого расхода.

Если в компании есть внутренний документ, на основании которого руководитель делегирует кому-то свои полномочия, то это должно быть зафиксировано либо приказом, либо доверенностью. Тогда к этому человеку переходят полномочия по определению финансовой обоснованной всех выплат и затрат в организации, и именно он решает, нужно выдавать сотруднику деньги или нет.

В каких случаях практичнее рассчитываться через подотчётных лиц?

К наличными прибегают, когда необходимо быстро приобрести товар или перечисление с расчётного счёта организации невозможно.Например, сотрудник купил что-либо за свой счёт и нужно возместить понесённые расходы.

Основные цели расходов через подотчётных лиц:

- Командировочные расходы с оплатой проезда и проживания.

- Приобретение материалов (сырьё для производства, канцелярские товары, запчасти к автотранспорту, расходники для оргтехники и прочее).

- Оплата услуг (мобильная связь, услуги переводчика или нотариуса, мелкий ремонт оргтехники или транспорта и другие).

- Оплата госпошлин в различные инстанции (суды всех юрисдикций, Гостехнадзор, ГИБДД и прочие).

Счет 50. Касса: проводки по бухучуту при поступлении средств и документов

| 50.01 К 62.01 | получена оплата от покупателей за отгруженную продукцию |

| Д 50.01 К 62.02 | поступил аванс на счет от покупателей |

| Д 50.01 К 90.01 | оприходована розничная выручка за день |

| Д 50.01 К 76.02 | внесена сумма на счет предъявленных претензий по хозяйственному договору |

| Д 50.21 К 52 | сняты наличные с валютного счета в банке |

| Д 51.01 К 51 | получено в кассу с расчетного счета, проводка с рублевого счета |

| Д 50.01 К 55 | поступление наличных денег в кассу со специального счета |

| Д 50.01 К 75.1 | вклад в уставный капитал организации учредителем наличными |

| Д 50.01 К 50.02 | поступили деньги из операционной кассы в кассу организации |

| Д 50.01 К 79.2 | поступление наличных в кассу от обособленного подразделения |

| Д 50.01 К 70 | возврат в кассу излишне выданной зарплаты работником |

| Д 50.01 К 71 | возвращены сотрудником неизрасходованные подотчетные средства |

| Д 50.01 К 73.1 | возврат работником ранее полученного займа |

| Д 50.01 К 73.2 | взнос работником в счет погашения причиненного материального ущерба |

| Д 50.03 К 60.01 | получены путевки для работников, талоны на бензин |

| Д 50.01 К 50.01 | получена частичная оплата путевки от сотрудника |

Зачем нужен 71 счет

Счет 71 нужен для хранения информации о выданных подотчетных средствах и состоянии расчетов по ним. Взглянув на 71 счет, бухгалтер может сказать, сколько денег было выдано сотруднику, и сколько он должен, или ему должна компания.

Счет 71 — активно-пассивный. По дебету копятся перечисленные в подотчет суммы. А по кредиту отражаются израсходованные суммы, которые подтверждаются чеками и иными документами. Остаток по дебету означает, что работник должен вернуть компании неизрасходованные средства, а по кредиту — сумму перерасхода, которую работнику должна возместить компания.

Как оформить авансовый отчет?

В 2001 году Постановлением Госкомстата РФ был установлен стандарт для составления авансового отчета – форма АО-1, исключением являлись бюджетные организации, для которых была предусмотрена отдельная форма.

В 2013 году стандарт АО-1 был официально упразднен, что позволило всем организациям составлять авансовые отчеты по собственной форме. Для этого её нужно было разработать и заключить во внутреннюю учетную политику. Несмотря на это для составления авансовых отчетов большинство компаний до сих пор используют стандартную форму АО-1, как наиболее удобную и проверенную временем.

Стандартно авансовый отчет состоит из трёх частей:

- Первая часть лицевой стороны документа должна содержать номер, дату и назначение авансового отчета, а также информацию о компании, подотчетном лице и сумме аванса. Здесь же указываются номера документов, подтверждающих затраты сотрудника в рамках выполнения производственного задания, а также сумма перерасхода или же неиспользуемая сумма аванса.

- Вторая часть лицевой стороны документа – это расписка о принятии авансового отчета, которую бухгалтер компании отрывает и передает подотчетному лицу.

- Третья часть документа находится на его оборотной стороне: здесь сотрудник отражает реквизиты всех своих платежей, прилагая к ним счета и чеки, а бухгалтер заполняет сумму и номер счета, на котором она будет отражаться.

По готовности авансовый отчет подписывают подотчетный сотрудник, бухгалтер и руководитель организации.

Сегодня всё больше компаний переходят на электронное оформление авансовых отчетов, так как это значительно сокращает количество ручных дублирующих операций сотрудников и бухгалтеров, исключает наличие всевозможных ошибок в документации и риск её утери, а также позволяет руководителям легко контролировать все расходы, как отдельных сотрудников, так и целых отделов.

В приложении Hamilton Авансовый отчёт все участники бизнес-процесса работают с документами онлайн с любого мобильного устройства из любой точки мира.

Сотрудник создает электронный авансовый отчет, где большая часть информации уже заполнена за него по умолчанию, ему остается внести свои расходы и прикрепить фото подтверждающих документов.

Бухгалтер всегда получает правильный авансовый отчет, а руководитель находится в курсе всех расходов сотрудников компании. В приложении авансовый отчет можно не только полностью оформить в онлайн режиме, но также и подписать ЭЦП.

Самым распространенным основанием для авансового отчета является отправление сотрудника компании в командировку- любую поездку в другой город или страну с целью выполнения служебного задания за пределами основного места работы. Осуществление любой служебной поездки сотрудника невозможно без определенных финансовых затрат: проезд или перелет до места назначения и обратно, проживание в месте пребывания, телефонные переговоры, обмен валюты, комиссионные сборы и т.п.

Обычно билеты, проживание и суточные компания оплачивает сотруднику до командировки — лимиты по этим расходам устанавливаются в приказе руководителя и положениях о служебных поездках

Обратите внимание,что предел суточных расходов, не облагаемых НДФЛ, при поездках по стране составляет 700 рублей, за границу — 2500 рублей

По возвращении из поездки все сотрудники компании должны отчитываться по командировочным расходам в авансовом отчете, прикрепляя к нему все чеки и квитанции, свидетельствующие о потраченных суммах. В случае, если эти расходы превысили сумму аванса, оплата авансовых отчетов, а именно суммы перерасхода, в обязательном порядке производится работодателем.

В приложении Hamilton Авансовый отчет можно оформить авансовый отчёт любого типа, в том числе и по командировке,что особенно удобно для компаний, где сотрудники имеют разъездной характер работы.

Ознакомиться с практическими кейсами компаний, которые уже внедрили и активно используют этот инструмент можно в разделе сайта Кейсы.

Проводки по авансовому отчету по командировке

Счета списания затрат по командировке зависят от области деятельности фирмы и цели поездки. При этом кредитуется сч. 71 в корреспонденции со сч. 20 (если расходы относятся к основной деятельности), сч. 26 (по затратам общехозяйственного характера, включая почтовые расходы в авансовом отчете), сч. 44 (по расходам, связанным со сбытом продукции).

Кроме того, необходимо учесть и то, что в составе поименованных в авансовом отчете затрат (например, в стоимости проездных билетов или гостиничного номера) присутствует НДС, который необходимо выделить.

Целью составления отчета является упорядочение затрат и определение их фактической суммы. Если она совпадает с размером выданного аванса, то 71 счет закрывается, остаток средств по авансовому отчету свидетельствует о необходимости внести его в кассу компании, а перерасход – о понесенных сотрудником расходах собственных средств, которые после утверждения авансового отчета ему возвращают из кассы предприятия или перечислением на карту. Отражается перерасход по авансовому отчету проводкой: Д/т 71 – К/т 50, 51.

Сопровождающие принятие затрат по авансовому отчету бухгалтерские проводки:

| Операции | Д/т | К/т |

| Утвержден авансовый отчет, проводками списаны затраты по командировке: | ||

| — в торговой компании (если целью ее являлось продвижение товара) | 44 | 71 |

| — в производственном предприятии (поездки рабочего характера) | 20 | 71 |

| — общехозяйственного толка, например почтовые расходы | 26 | 71 |

| В поездке приобретены активы или материалы | 08,10

60 |

60

71 |

| Из суммы затрат выделен НДС | 19 | 71 |

| НДС принят к вычету | 68 | 19 |

| Остаток неиспользованных командировочных расходов возвращен в кассу, на расчетный счет или удержан из заплаты по согласию сотрудника | 50, 51, 70 | 71 |

| Перерасход средств выплачен сотруднику | 71 | 50 |

Проиллюстрируем учет затрат по командировкам на примерах.

Пример 1:

К авансовому отчету инженер приложил все подтверждающие расходы документы. В итоговой строке отчета сумма расходов – 166 100 руб., т. е. произошел перерасход выданных средств. Бухгалтер проверил отчет, утвердил произведенные затраты. Согласно авансовому отчету, проводки в бухгалтерском учете сделаны следующие:

| Дата | Операции | Д/т | К/т | Сумма |

| 15.04 | На карту сотрудника перечислен аванс по командировке | 71 | 51 | 160 000 |

| 23.04 | Принят авансовый отчет, проводки утверждения и списания затраты: | |||

| — суточные | 20 | 71 | 3500 | |

| — за проживание в отеле | 20 | 71 | 18 000 | |

| НДС по сч-ф отеля | 19 | 71 | 3600 | |

| — за проезд (авиабилет) | 20 | 71 | 15 000 | |

| НДС по авиабилету | 19 | 71 | 3000 | |

| Консультация по использованию оборудования | 08 | 60 | 15 000 | |

| Стоимость установки | 08 | 60 | 90 000 | |

| НДС со стоимости установки | 19 | 71 | 18 000 | |

| Расходы по приобретению установки списаны с подотчетных сумм | 60 | 71 | 105 000 | |

| Принят к вычету НДС (3600 + 3000 + 18 000) | 68 | 19 | 24 600 | |

| Дерябину А. Ю. выдан перерасход по авансовому отчету (166 100 – 160 000) | 71 | 50 | 6100 |

В примере выдана сумма перерасхода по авансовому отчету (проводка Д/т 71 – К/т 50) из кассы. В зависимости от принятой в компании системы расчетов с персоналом, деньги ему могли быть перечислены на карту проводкой Д/т 71 К/т 51. В результате сч. 71 по выданной подотчетной сумме Дерябину А.Ю. закрылся.

Пример 2:

Проводки:

| Дата | Операции | Д/т | К/т | Сумма |

| 15.04 | Из кассы фирмы выдан аванс по командировке | 71 | 50 | 13 400 |

| В кассу поступили билеты на проезд Мининой И.И. | 50/3 | 76 | 6000 | |

| Проездные документы выданы Мининой И.И. | 71 | 50/3 | 6000 | |

| 17.04 | Утвержден авансовый отчет по командировке, проводки списания затрат: | |||

| — суточные | 20 | 71 | 1400 | |

| — за проживание | 20 | 71 | 2800 | |

| НДС по сч-ф отеля | 19 | 71 | 560 | |

| — за проезд | 20 | 71 | 6000 | |

| — за участие в семинаре | 20 | 71 | 5000 | |

| Остаток неиспользованного аванса 3640 руб. (13 400 + 6000 – 1400 – 3360 — 6000 – 5000) возвращен в кассу | 50 | 71 | 3640 |

Учимся оформлять авансовые отчёты на примерах (1С:Бухгалтерия 8.3, редакция 3.0)

Уроки по 1С Бухгалтерия 8 >> Банк и касса 2016-12-08T12:30:37+00:00

| Статья устарела и требует переработки? |

По моему наблюдению для начинающих бухгалтеров оформление авансовых отчётов представляет значительную трудность на первых порах.

Сегодня мы рассмотрим азы этого дела, а также наиболее популярные случаи из жизни. Все эксперименты будем ставить в 1С:Бухгалтерия 8.3 (редакция 3.0).

Итак, начнём

Не мне вам рассказывать, что за расчёты с подотчетными лицами в бухгалтерии отвечает 71 счёт:

Выдача активов отражается работнику по дебету этого счёта, а списание — по кредиту.

Ну, например, выдали 5000 под отчёт из кассы:

| Дт 71 Кт 50 5000 |

Работник отчитался об использовании этих средств, например, на оплату общехозяйственных расходов… ну, например, за электричество:

| Дт 26 Кт 71 5000 |

Почему я сказал активов? Всё потому, что выдавать работнику мы можем:

- Наличные денежные средства (из кассы через РКО)

- Безналичные денежные средства (переводом с расчётного счёта организации на карточный счёт сотрудника)

- Денежные документы (например, билеты на самолёт для командировки)

Давайте рассмотрим каждый из перечисленных выше примеров.

Авансовый отчет сотрудника о командировке

Для регистрации авансового отчета сотрудника о командировке формируется документ Авансовый отчет в разделе Банк и касса — Касса — Авансовые отчеты.

В шапке документа указывается:

Подотчетное лицо — из справочника Физические лица выбирается сотрудник, который отчитывается за выданные ему под отчет денежные средства.

На вкладке Аванс по кнопке Добавить выбираются документы выдачи аванса.

Подробнее о заполнении вкладки Авансы

На вкладке Прочее указывается информация о командировочных расходах.

Подробнее о заполнении вкладки Прочее

Для возможности принять расходы на командировку, они должны быть обоснованы и подтверждены корректно оформленными документами (п. 1 ст. 252 НК РФ).

Подробнее об основных требованиях к документам, подтверждающим командировку

Для подтверждения проезда к месту командировки и обратно должен быть билет на бумажном носителе, а если билет электронный,—маршрут-квитанция. При авиаперелетах, кроме названных документов, на билете или посадочном талоне должна стоять отметка о предполетном досмотре (Письма Минфина РФ от 28.05.2018 N 03-07-07/36077, от 09.10.2017 N 03-03-06/1/65743, от 06.06.2017 N 03-03-06/1/35214).

Услуги за проживание в гостинице могут быть подтверждены бланком строгой отчетности (БСО) или другим документом, имеющим необходимые реквизиты первичного учетного документа (ПУД). На основании БСО можно принять к вычету НДС, выделенный в нем отдельной строкой (п. 18 Правил ведения Книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

Данные о суточных вносятся на основании локального нормативного акта организации, утверждающего их размер, или приказа о командировке, копию которого можно приложить к авансовому отчету.

Проводки по документу

Документ формирует проводки:

- Дт Кт 71.01 — принятие к учету затрат на командировку.

- Дт 19.04 Кт 71.01 — принятие к учету НДС по командировочным расходам.

Чтобы НДС, выделенный в билетах и СФ, предъявленных контрагентами, можно было принять к вычету, необходимо в графах:

- СФ — проставить флажки.

- БСО — проставить флажки для документов БСО.

- Реквизиты счета-фактуры — заполнить номер и дату СФ, реквизиты БСО заполнятся в данной графе автоматически из графы Документ (расхода).

В результате регистрации БСО и СФ автоматически будут созданы:

- Счет-фактура (бланк строгой отчетности).

- Счет-фактура полученный.

Документы можно найти в журнале Счета-фактуры полученные через раздел Покупки – Покупки — Счета-фактуры полученные.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. форму авансового отчета в Учетной политике. В 1С используется Авансовый отчет по форме АО-1. Бланк можно распечатать по кнопке Печать – Авансовый отчет (АО-1) документа Авансовый отчет. PDF