Проводки по 55 счету бухучета

Содержание:

- Анализ счёта 60: оборотно-сальдовая ведомость, карточка счёта

- Пример применения счета 60

- Д 62 к90 что означает проводка

- Счет 51 «Расчетные счета» корреспондирует со следующими счетами Плана:

- Как отражается налог на прибыль?

- Виды регистров

- Проводки при использовании резервного капитала

- Активные

- Как формируется оборотно-сальдовая ведомость по счету 70?

- Аналитический мониторинг

- Основные проводки

Анализ счёта 60: оборотно-сальдовая ведомость, карточка счёта

Оборотно-сальдовая ведомость по счету 60 представляет собой отчёт в виде таблице, в которой представлены начальные и конечные остатки, обороты за выбранный период по счёту либо субсчетам, субконто, валютным суммам, развернутое сальдо.

Карточка счёта – это отчёт с детализацией до проводки (учётной записи).

Проанализировать взаиморасчёты и движение документов по расчётам с поставщиками в программе 1С Бухгалтерия предприятия можно при помощи стандартных отчётов Карточка счёта и Оборотно-сальдовая ведомость (далее — ОСВ) по счёту 60 «Расчёты с поставщиками и подрядчиками» с конкретным контрагентом или в целом по всем.

Правильно это делать по субсчетам:

- На субсчёте 60.01 отражаются сами расчёты с поставщиками;

- На субсчёте 60.02 отражаются выданные авансы.

В ОСВ сальдо по субсчёту 60.01 отражается по кредиту, а сальдо по субсчёту 60.02 – по дебету.

Например, при разнесении банка, если оплачено контрагенту по счёту-фактуре, то товар получен и оплата должна отражаться по дебету субсчёта 60.01. Если была предоплата за товары или материалы контрагенту, то – по дебету субсчёта 60.02.

Если неправильно сделана проводка, то в ОСВ по счёту 60 будет «висеть» остаток с минусом. Если с минусом сальдо по кредиту субсчёта 60.01, это значит, что предоплата была отражена неверно, не на субсчёте 60.02.

Пример

ООО «Снегирь» перечисляет аванс ООО «Бор» за товары в размере 23 600 руб. Через несколько дней товары поступили от поставщика в счёт выданного ранее аванса на сумму 23 600 руб.

Проводки по счету 60 по выданному авансу поставщику:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 60.02 | 51 | 23 600 | Перечисление предоплаты ООО «Бор» | Платёжное поручение/ Банковская выписка |

| 10/41 | 60.01 | 20 000 | Поступление товаров от ООО «Бор» | Товарная накладная, счёт-фактура |

| 19 | 60.1 | 3 600 | Выделяем НДС | Товарная накладная, счет-фактура |

| 60.01 | 60.02 | 23 600 | Зачитываем аванс с предоплаты | Справка |

Пример применения счета 60

ООО «Магазин» закупает оптом продукты у двух партнеров: ООО «Склад» (по предоплате) и ООО «База» (оплата после отгрузки). Оба поставщика применяют общую систему налогообложения.

Аналитика ведется по каждому продавцу и по каждому счету.

По состоянию на 31 октября 2021 года:

«Склад» должен «Магазину» 240 000 руб. (аванс, перечисленный в октябре, по счету № 20 от 16.10.21).

«Магазин» должен «Базе» 480 000 руб. (неоплаченная поставка, сделанная в октябре; счет, накл., сч.ф. № 65 от 23.10.21).

В ноябре 2021 года «Магазин» совершил следующие хозяйственные операции:

- 05.11 — получил товар от «Склада» в счет предоплаты, переведенной в октябре по счету № 20 (накл., сч.ф. № 20).

- 09.11 — перечислил аванс «Складу» в размере 360 000 руб. по счету № 29 (п/п № 116).

- 20.11 — оплатил «Базе» продукцию, полученную в октябре по счету № 65 (п/п № 123).

- 28.11 — принял товар от «Базы» на сумму 120 000 руб. (в т.ч. НДС 20% — 20 000 руб.; счет, накл., сч.ф. № 71).

Бухгалтер «Магазина» сделал проводки:

5 ноября:

ДЕБЕТ 41 КРЕДИТ 60.02

— 200 000 руб. — получен товар от ООО «Склад» в счет аванса;

ДЕБЕТ 19 КРЕДИТ 60.02

— 40 000 руб. — отражен входной НДС.

9 ноября:

ДЕБЕТ 60.02 КРЕДИТ 51

— 360 000 руб. — перечислена предоплата на счет ООО «Склад».

20 ноября:

ДЕБЕТ 60.01 КРЕДИТ 51

— 480 000 руб. — оплачена поставка, полученная в октябре от ООО «База».

28 ноября:

ДЕБЕТ 41 КРЕДИТ 60.01

— 100 000 руб. — получен товар от ООО «База»;

ДЕБЕТ 19 КРЕДИТ 60.02

— 20 000 руб. — отражен входной НДС.

Оборотно-сальдовая ведомость по счету 60

Бухгалтер «Магазина» составил ОСВ за ноябрь 2021 года (см. табл. 1).

Таблица 1

ОСВ, составленная ООО «Магазин» за ноябрь 2021

|

Счет |

Сальдо на 01.11.20 |

Обороты за ноябрь |

Сальдо на 30.11.20 |

|||

|---|---|---|---|---|---|---|

|

Контрагенты |

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

|

60 |

240 000= |

840 000= |

360 000= |

240 000= |

||

|

60.01 |

480 000= |

480 000= |

120 000= |

120 000= |

||

|

ООО «База» |

480 000= |

480 000= |

120 000= |

120 000= |

||

|

счет № 65 |

480 000= |

480 000= |

||||

|

счет № 71 |

120 000= |

120 000= |

||||

|

60.02 |

240 000= |

360 000= |

240 000= |

360 000= |

||

|

ООО «Склад» |

240 000= |

360 000= |

240 000= |

360 000= |

||

|

счет № 20 |

240 000= |

240 000= |

||||

|

счет № 29 |

360 000= |

360 000= |

||||

|

Итого: |

240 000= |

840 000= |

360 000= |

240 000= |

Карточка счета 60

Бухгалтер «Магазина» составил две карточки за ноябрь 2021 года: по продавцу «База» (см. табл. 2) и по продавцу «Склад» (см. табл. 3).

Таблица 2

Карточка, составленная ООО «Магазин» по продавцу ООО «База» за ноябрь 2021

|

Дата |

Документ |

Аналитика |

Дебет |

Кредит |

Текущее сальдо |

|||

|

Дт |

Кт |

Сч. |

Сумма |

Сч. |

Сумма |

|||

|

Сальдо на 01.11.21 |

Кт. 480 000= |

|||||||

|

20.11 |

п/п № 123 |

ООО «База»; сч. № 65 |

60.01 |

480 000= |

51 |

|||

|

28.11 |

сч., накл., сч.ф. № 71 |

ООО «База»; сч. № 71 |

41 |

60.01 |

100 000= |

Кт. 100 000= |

||

|

19 |

60.01 |

20 000= |

Кт. 120 000= |

|||||

|

Обороты за период |

480 000= |

120 000= |

||||||

|

Сальдо на 30.11.21 |

Кт. 120 000= |

Таблица 3

Карточка, составленная ООО «Магазин» по продавцу ООО «Склад» за ноябрь 2021

|

Дата |

Документ |

Аналитика |

Дебет |

Кредит |

Текущее сальдо |

|||

|

Дт |

Кт |

Сч. |

Сумма |

Сч. |

Сумма |

|||

|

Сальдо на 01.11.21 |

Дт. 240 000= |

|||||||

|

05.11 |

сч., накл., сч.ф. № 20 |

ООО «Склад»; сч. № 20 |

41 |

60.02 |

200 000= |

Дт. 40 000= |

||

|

19 |

60.02 |

40 000= |

||||||

|

09.11 |

п/п № 116 |

ООО «Склад»; сч. №29 |

60.02 |

360 000= |

51 |

Дт. 360 000= |

||

|

Обороты за период |

360 000= |

240 000= |

||||||

|

Сальдо на 30.11.21 |

Дт. 360 000= |

Добавим, что «оборотку» и карточку по бухгалтерскому счету 60 можно составлять с любой периодичностью: раз в неделю, в месяц, в квартал или в год. Эти регистры бухучета помогут правильно заполнить отчетность, в частности, составить баланс.

Д 62 к90 что означает проводка

Субсчет 1: все записи отражаются только по кредиту, соответственно, сальдо на этом субсчете всегда кредитовое, чтобы сделать его равным 0, нужно посчитать сальдо по кредиту и сделать проводку на эту сумму Д90/1 К90/9. В результате конечное сальдо на этом субсчете становится равным 0. 2: все записи отражаются только по дебету, сальдо всегда дебетовое. Значит считаем оборот и сальдо по дебету и на эту сумму делаем проводку Д90/9 К90/2.

В результате сальдо по дебету и кредиту одинаковое, а конечное сальдо равно 0. 3: аналогично субсчету 2. 9: в результате указанных выше проводок, сальдо на этом субсчете также становится равным 0. Счет 90 закрыт, его сальдо равно 0, с января нового года мы заново откроем счет 90 «Продажи» и опять начнем учет продажи продукции, услуг и товаров. Для того, чтобы принцип учета продаж на сч. 90 стал окончательно понятен, предлагаю рассмотреть пример в цифрах.

Финансовый результат работы предприятия – это либо прибыль, либо убыток.

Учет финансовых результатов от обычных видов деятельности ведется на счете 90 «Продажи». Счет активно-пассивный, имеет пять субсчетов:

90.1 Выручка;

90.2 Себестоимость продаж;

90.3 – НДС;

90.4 – Акцизы;

90.9 – Прибыль/убыток от продаж.

Типовые проводки по счету 90:

Д 90.2 К 20 – отражена себестоимость продукции;

Д 90.3 К 68 – начислен НДС по проданной продукции;

Д 62 К 90.1 – отражена выручка.

В течение месяца на счете 90 формируется финансовый результат от основной деятельности. В конце месяца финансовый результат подсчитывается и списывается на счет 99. Для этого нужно:

- Подсчитать обороты по дебету и обороты по кредиту счета 90.

- Вычесть из оборотов по дебету обороты по кредиту.

- Если получилось положительное число – финансовым результатом является убыток. Если отрицательное – прибыль. Это кажется нелогичным, но это так, это нужно запомнить.

- Списать полученный результат на счет 99 «Прибыли и убытки». Делается одна из двух проводок:

Д 90 К 99 – прибыль;

Д 99 К 90 – убыток.

Пример.

Выручка от реализации продукции за месяц составила 300 тыс. руб. Себестоимость реализованной продукции (основное производство) – 200 тыс. руб. Начисленный НДС – 60 тыс. руб. Составим проводки, определим финансовый результат от продаж и спишем на счет 99.

Проводки будут следующие:

Д 62 К 90.1 на сумму 300 тыс. руб. – отражена выручка от реализации продукции;

Д 90.2 К 20 на сумму 200 тыс. руб. – отражена себестоимость реализованной продукции;

Д 90.3 К 68 на сумму 60 тыс. руб. – начислен НДС.

Составим счетную таблицу («самолетик»):

Вычитаем из оборотов по дебету обороты по кредиту: 260-300=-40 (тыс. руб.). Получилось отрицательное число, значит, финансовым результатом является прибыль.

Списываем прибыль на счет 99 проводкой:

Д 90 К 99 – отражена прибыль.

Счет 91 «Прочие доходы и расходы» очень похож на счет 90. Отличие в том, что счет 91 предназначен для определения финансового результата хозяйственных операций, не относящихся к основной деятельности предприятия. Например, для определения финансового результата:

— сдачи в аренду или продажи активов предприятия;

— финансовых вложений;

— штрафов, пеней, неустоек за нарушение условий договоров;

— безвозмездного поступления активов.

По дебету счета 91 отражаются расходы, связанные с учитываемой хозяйственной операцией, по кредиту – доходы. Так же, как и на счете 90, в конце месяца подсчитывается разница между дебетовым и кредитовым оборотом. Положительное число говорит об убытке, отрицательное – о прибыли. Полученный финансовый результат списывается на счет 99 проводками:

Д 91 К 99 – прибыль;

Д 99 К 91 – убыток.

На счете 99 прибыли и убытки накапливаются в течение года. В конце года счет 99 закрывается, оставшиеся на нем суммы переносятся на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Д 99 К 84 – отражена прибыль за год;

Д 84 К 99 – отражен убыток за год.

Для того чтобы в организации были правильно произведены все начисления и отчисления налогов и сборов, должны использоваться специальные счета и субсчета. Счет 68 относится именно к такому бухгалтерскому инструменту. В нем отражается вся информация о налогах, которые обязана выплачивать организация. Сюда включены подоходные и имущественные.

Счет 51 «Расчетные счета» корреспондирует со следующими счетами Плана:

по дебету

- 50 «Касса»

- 51 «Расчетные счета»

- 52 «Валютные счета»

- 55 «Специальные счета в банках»

- 57 «Переводы в пути»

- 58 «Финансовые вложения»

- 60 «Расчеты с поставщиками и подрядчиками»

- 62 «Расчеты с покупателями и заказчиками»

- 66 «Расчеты по краткосрочным кредитам и займам»

- 67 «Расчеты по долгосрочным кредитам и займам»

- 68 «Расчеты по налогам и сборам»

- 69 «Расчеты по социальному страхованию и обеспечению»

- 71 «Расчеты с подотчетными лицами»

- 73 «Расчеты с персоналом по прочим операциям»

- 75 «Расчеты с учредителями»

- 76 «Расчеты с разными дебиторами и кредиторами»

- 79 «Внутрихозяйственные расчеты»

- 80 «Уставный капитал»

- 86 «Целевое финансирование»

- 90 «Продажи»

- 91 «Прочие доходы и расходы»

- 98 «Доходы будущих периодов»

- 99 «Прибыли и убытки»

по кредиту

- 04 «Нематериальные активы»

- 50 «Касса»

- 51 «Расчетные счета»

- 52 «Валютные счета»

- 55 «Специальные счета в банках»

- 57 «Переводы в пути»

- 58 «Финансовые вложения»

- 60 «Расчеты с поставщиками и подрядчиками»

- 62 «Расчеты с покупателями и заказчиками»

- 66 «Расчеты по краткосрочным кредитам и займам»

- 67 «Расчеты по долгосрочным кредитам и займам»

- 68 «Расчеты по налогам и сборам»

- 69 «Расчеты по социальному страхованию и обеспечению»

- 70 «Расчеты с персоналом по оплате труда»

- 71 «Расчеты с подотчетными лицами»

- 73 «Расчеты с персоналом по прочим операциям»

- 75 «Расчеты с учредителями»

- 76 «Расчеты с разными дебиторами и кредиторами»

- 79 «Внутрихозяйственные расчеты»

- 80 «Уставный капитал»

- 81 «Собственные акции (доли)»

- 84 «Нераспределенная прибыль (непокрытый убыток)»

- 96 «Резервы предстоящих расходов»

- 99 «Прибыли и убытки»

Обратная связь

ПОЗНАВАТЕЛЬНОЕ

Сила воли ведет к действию, а позитивные действия формируют позитивное отношение

Как определить диапазон голоса — ваш вокал

Как цель узнает о ваших желаниях прежде, чем вы начнете действовать. Как компании прогнозируют привычки и манипулируют ими

Целительная привычка

Как самому избавиться от обидчивости

Противоречивые взгляды на качества, присущие мужчинам

Тренинг уверенности в себе

Вкуснейший «Салат из свеклы с чесноком»

Натюрморт и его изобразительные возможности

Применение, как принимать мумие? Мумие для волос, лица, при переломах, при кровотечении и т.д.

Как научиться брать на себя ответственность

Зачем нужны границы в отношениях с детьми?

Световозвращающие элементы на детской одежде

Как победить свой возраст? Восемь уникальных способов, которые помогут достичь долголетия

Как слышать голос Бога

Классификация ожирения по ИМТ (ВОЗ)

Глава 3. Завет мужчины с женщиной

Оси и плоскости тела человека — Тело человека состоит из определенных топографических частей и участков, в которых расположены органы, мышцы, сосуды, нервы и т.д.

Отёска стен и прирубка косяков — Когда на доме не достаёт окон и дверей, красивое высокое крыльцо ещё только в воображении, приходится подниматься с улицы в дом по трапу.

Дифференциальные уравнения второго порядка (модель рынка с прогнозируемыми ценами) — В простых моделях рынка спрос и предложение обычно полагают зависящими только от текущей цены на товар.

Как отражается налог на прибыль?

Помимо продаж, необходимое влияние на формирование 99 счета оказывает налог на прибыль. В отличие от бухгалтерского, налоговый учет может принимать или не принимать в целях налогообложения те или иные доходы и расходы. Разницы между учетами называются постоянными и временными.

Справка! Разницы формируют отложенные налоговые активы (ОНА) или отложенные налоговые обязательства (ОНО) в зависимости от того, кто остается должен в результате работы фирмы.

Если получается задолженность предприятия перед ИФНС, то начинают прибывать ОНО, которые учитывается на 77 счете «Отложенные налоговые обязательства».

Полученный в результате подсчетов долг ИФНС перед предприятием призван обеспечивать сведение ОНА. Они учитываются на 09 счете «Отложенные налоговые активы».

Примечание от автора! ОНО и ОНА должны складываться из процента начисленного платежа от временных разниц. Отраслевая ставка может быть разной.

09 и 77 счета корреспондируют с 68.04 «Налог на прибыль», который ежемесячно должен закрываться на 99 счет. Таким способом начисляется налог на прибыль в бухгалтерском учете и переносится на 99 счет для отражения в отчете о финансовых результатах. План проводок:

- Дт 68.04 Кт 77 – начислен налог с ОНО;

- Дт 99 Кт 68.04 – сведен условный расход по налогу на прибыль;

- Дт 09 Кт 68.04 – образовался убыток с ОНА;

- Кт 68.04 Дт 99 – начисляется условный доход от убытков фирмы.

Виды регистров

Фактически бухгалтерские регистры — это журналы-ордера и различные карточки, справки и ведомости, например, самая главная — оборотно-сальдовая («шахматная»), на основании данных которой составляют баланс. Поэтому логично, что регистры бухгалтерского учета по назначению подразделяются на:

- систематические;

- хронологические;

- комбинированные (синхронистические).

Первые ведутся по определенным учетным счетам и их примером можно назвать как раз оборотно-сальдовую ведомость или главную книгу. Также к систематическим документам относятся карточки, в которые бухгалтер записывает какие-либо события хозяйственной жизни. Хронологические служат для регистрации событий хозяйственной деятельности за определенный период времени, чаще всего за месяц. Именно так ведутся большинство журналов-ордеров. Эти два типа регистров бухучета дополняют друг друга, существует даже так называемое правило Мендеса:

Поэтому на практике для удобства бухгалтеров часто используются регистрирующие документы комбинированного типа. Например, журнал — главная книга, распространенная в небольших компаниях.

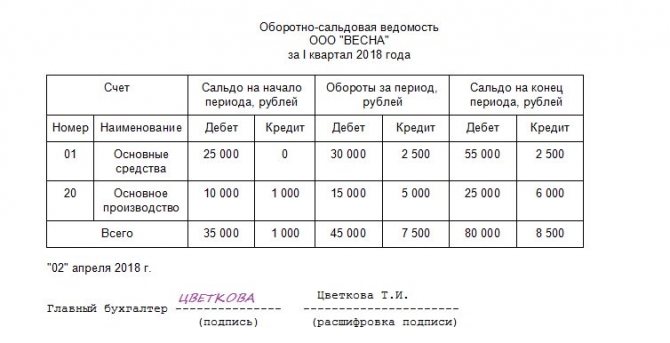

По степени обобщения информации бывают регистры аналитического учета и синтетического. Ярким примером синтетических учетных документов является все та же оборотно-сальдовая ведомость. В ней бухгалтер фиксирует информацию по каждому синтетическому счету за определенный период об остатках на начало и конец периода, а также об оборотах за период. Выглядит этот документ так:

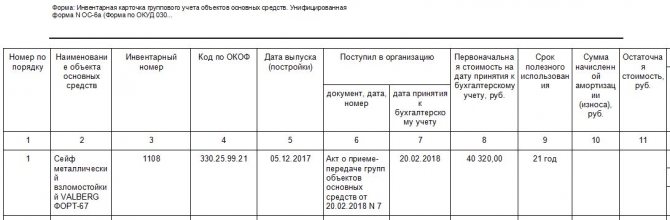

Аналитическую информацию, то есть не только реквизиты операции, но и краткое ее содержание, бухгалтер записывает в специальные ведомости или карточки. Например, это может быть бухучет материалов, товаров, основных средств или расчетов с контрагентами. Покажет, что такое регистры бухгалтерского учета, пример аналитической унифицированной инвентарной карточки основных средств:

Проводки при использовании резервного капитала

Использование средств резервного капитала счета 82 отображается по дебету, что характерно для пассивных бухсчетов. Для АО предусмотрено лишь целевое расходование средств РК (абз. 3 п. 1 ст. 35 закона № 208-ФЗ):

- Погашение выпущенных АО облигаций — Дт 82 Кт 66 (67) — производится за счет РК в случае нехватки других средств у общества. При этом указанная выше проводка лишь нарастит долги по облигациям, поскольку РК является не имуществом, а всего лишь источником.

- Выкуп выпущенных акций — Дт 82 Кт 81. В этом случае РК, скорее, играет роль источника покрытия убытков от операций по выкупу ценных бумаг, поскольку для фактического выкупа своих акций нужны всё же деньги (активы), а не источники. Поэтому несмотря на то, что данная проводка применяется на практике, лучше вместо счета 82 использовать в таких проводках денежные бухсчета.

- Покрытие полученных убытков — Дт 82 Кт 84. В бухучете эта операция расценивается как событие, происходящее после даты отчета. Механика этой операции такова: по итогам рассмотрения на основании подп. 12 п. 1 ст. 65 закона № 208-ФЗ наблюдательным советом принимается решение о покрытии возникших убытков за счет РК.

Все проводимые операции, связанные с изменением резервного капитала на счете 82, отображаются как по кредиту, так и по дебету. Поступление средств (пополнение РК) показано по кредиту этого счета, а использование средств — по дебету.

Согласно утвержденному Минфином Плану счетов предполагается, что счет «Резервный капитал» корреспондирует лишь со счетами 66 (67) и 84. В ряде случаев практикуется использование проводки со счетом 75 при формировании РК из взносов пайщиков, учредителей НКО.

Больше информации по вопросу применения бухсчетов вы найдете в нашей статье «Инструкция к плану счетов бухгалтерского учета на 2015 год».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Полный и бесплатный доступ к системе на 2 дня.

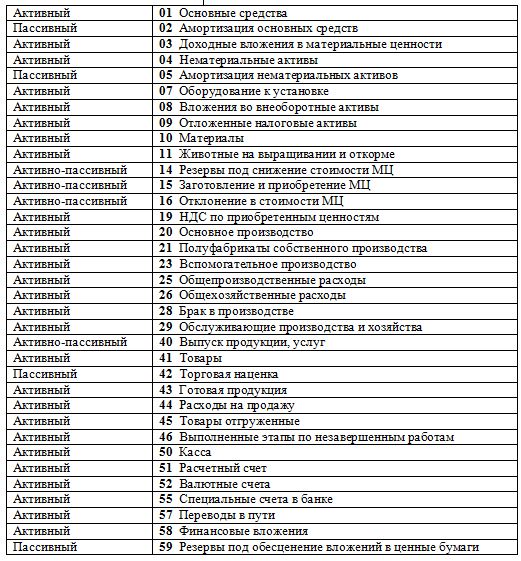

Активные

Примеры активных счетов:

- 01 «Основные средства»

- 10 «Материалы»;

- 20 «Основное производство»

- 50 «Касса».

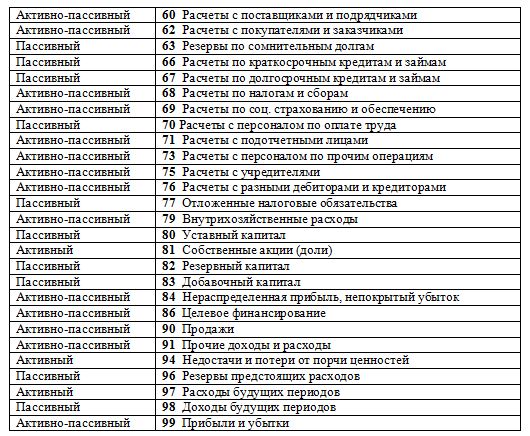

Полный перечень можно посмотреть в таблице ниже.

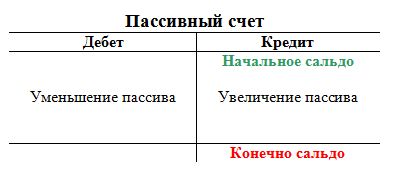

Пассивные

Примеры пассивных счетов:

- 02 «Амортизация основных средств»;

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 70 «Расчеты с персоналом по оплате труда»;

- 80 «Уставный капитал» и другие.

Полный перечень пассивных счетов можно найти в таблице ниже.

Активно-пассивные

Интересны счета, именуемые активно-пассивными. Такое название они получили за то, что могут работать в качестве как активных, так и пассивных счетов. Для них выполняются правила, установленный для активных и пассивных счетов, то есть на активно-пассивных счетах могут учитываться и активы, и пассивы, сальдо у него может быть как дебетовым, так и кредитовым.

Как такое может быть? Разберемся на простом примере.

Счет 62 «Расчеты с покупателями и заказчиками» — это активно-пассивный счет.

Как активный он выступает в следующей ситуации: организация поставляет товар на 100 рублей покупателю, при этом формируется дебиторская задолженность покупателя перед организацией. Дебиторская задолженность — это актив, его увеличение отражается по дебету счета 62. Когда покупатель оплачивает товар, дебиторская задолженность (актив) уменьшается, это уменьшение отражается по кредиту сч. 62. В этой ситуации сч. 62 играет роль активного.

Как пассивный счет 62 может выступать в следующей ситуации: покупатель перечисляет организации аванс в размере 100 рублей, оплачивая заранее стоимость товара до его поставки. При этом формируется кредиторская задолженность организации перед покупателем. Кредиторская задолженность — это пассив, увеличение пассива отражается по кредиту счета (по кредиту сч. 62). После того, как организация отгрузит товар кредиторская задолженность закроется (уменьшится), это уменьшение пассива и отразится оно по дебету сч.62. В этом случае счет 62 ведет себя как пассивный.

То есть 62 счет нельзя однозначно отнести к активным или пассивным, поэтому он выделяется в отдельную группу активно-пассивных. Таких счетов достаточно много.

Примеры активно-пассивных счетов:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению;

- 70 «Расчеты с персоналом по оплате труда» и др.

Полный перечень активно-пассивных счетов можно найти в таблице ниже.

Как формируется оборотно-сальдовая ведомость по счету 70?

Оборотно-сальдовая ведомость по счету 70 дает детализированную информацию о состоянии расчетов с персоналом компании. Именно в ней можно просмотреть задолженность по заработной плате перед работниками и определить общий размер расходов на оплату труда.

Характеристика и назначение оборотно-сальдовой ведомости по сч. 70

Методика создания и заполнения оборотно-сальдовой ведомости по сч. 70

Характеристика и назначение оборотно-сальдовой ведомости по сч. 70

Описываемый регистр учета позволяет аккумулировать данные о сальдо на начало и конец периода, а также о суммах по дебету и кредиту сч. 70 «Расчеты с персоналом по оплате труда» за период. Вся информация должна быть представлена в разрезе сотрудников компании.

Методика применения сч. 70 утверждена в приказе Минфина РФ «Об утверждении плана счетов бухгалтерского учета» от 31.10.2000 № 94н. Основные требования к процедуре фиксации расчетов на сч. 70:

| Виды хозяйственных операций по дебету сч. 70 | Виды хозяйственных операций по кредиту сч. 70 |

| Перечисление на счет работника или выдача через кассу всех составных частей заработной платы, рассчитанных ранее, а также компенсационных и гарантийных выплат | Формирование суммы заработной платы сотрудника за период исходя из направления затрат, на которые она списывается (себестоимость, первоначальная стоимость внеоборотного актива, прочие расходы) |

| Удержание налогов с фонда оплаты труда | Оформление суммы предусмотренных законодательством пособий |

| Прочие удержания по различным законным основаниям | Отражение сумм, причитающихся лицам, участвующим в капитале компании |

| Депонирование не выданной сотрудникам заработной платы |

Последний пункт, касающийся дебетовых проводок по сч. 70, начинает постепенно исчезать из делового оборота. Связано это с повсеместным внедрением пластиковых карт и минимизацией расчетов наличными с сотрудниками. Подобная операция проводится только в случае наличия не выданной по платежной ведомости заработной платы.

Возможно возникновение остатка как по дебету, так и по кредиту счета.

Возникающее сальдо в подавляющем большинстве случаев будет кредитовым, основная предпосылка для этого — начисление заработной платы по окончании месяца с выплатой через несколько дней после.

Дебетовый или дебетово-кредитовый остаток не очень типичен для данного счета и возникает, как правило, в случае излишне переведенной работнику заработной платы. Нередко подобные ситуации появляются из-за допущенных счетных ошибок.

Скачать образец

Методика создания и заполнения оборотно-сальдовой ведомости по сч. 70

Для внесения данных по остатку невыплаченной заработной платы в балансе используется поле «Кредиторская задолженность» в разделе «Краткосрочные обязательства».

В ситуации, когда возникает дебетовое и кредитовое сальдо, оно должно попасть и в актив, и в пассив баланса, при этом никаких вариантов взаимозачета сумм не допускается на основании п. 34 ПБУ 4/99.

Дебетовую составляющую остатка вносят во второй раздел баланса «Оборотные активы» по строке «Дебиторская задолженность». Если сальдо значимо с точки зрения критерия существенности для отчетности, его нужно вписывать отдельно по активу и пассиву.

Для этого рекомендуется создавать дополнительные поля:

- в пассиве — в части «Краткосрочные обязательства» под названием «Невыплаченная сотрудникам заработная плата»;

- в активе — в пункте «Оборотные активы» в виде подпункта «Авансы, полученные работниками».

Несмотря на функциональность и простоту понимания, оборотно-сальдовая ведомость имеет довольно ограниченную область применения на практике, обусловленную недостаточным объемом информации для конечного пользователя. В частности, порой необходимо предоставить данные отдельным пользователям в следующих разрезах:

- по составным частям применяющейся системы оплаты труда;

- по виду затрат, к которым относится заработная плата;

- по варианту выплаты или удержания сумм.

Но весь спектр указанных данных отразить в рамках указанной ведомости нереально. В связи с этим для получения более подробной информации о начислениях и выплатах следует прибегать к таким регистрам, как свод начислений, расчетная ведомость, карточка счета и др.

* * *

Для получения сводной информации по расчетам с персоналом используется ведомость по сч. 70. Отражая данные по итоговой сумме рассчитанной и выплаченной заработной платы в разрезе работников, она широко применяется для составления бухгалтерской отчетности. Для получения развернутой информации необходимо обратиться к другим видам бухгалтерских отчетов.

Аналитический мониторинг

Согласно действующему законодательству, юридические лица имеют право открывать любое необходимое для осуществления деятельности количество счетов, как в российской, так и в иностранной валюте. Данные об открытии автоматически передаются в инспекцию ФНС, в которой компания зарегистрирована.

Анализ поступающих и расходуемых безналичных денежных средств осуществляется в разрезе каждого отдельного расчетного счета, открытого организацией.

В целях проверки правильности ведения взаиморасчетов и заполнения сведений в бухгалтерском учете фирмы в кредитной организации запрашивается выписка (через систему Банк-клиент или лично через оператора отделения). В выписке отображаются все проводимые операции и платежные документы к ним. Остатки на начало и конец периода, а также все обороты в бухгалтерском учете должны быть идентичны информации из банка.

Внимание! Кредитные организации устанавливают свои дополнительные тарифы за обслуживание компании, суммы списываются автоматически в первый или последний день месяца в зависимости от политики банка – данные суммы отображаются в бухгалтерском учете как расходы на услуги банков в корреспонденции со сч.91.02

Основные проводки

Конечное сальдо ОСВ сч.62 отображается в строках баланса. Если остаток по кредиту, т.е. задолженность, образовалась в результате не отгруженного товара, то сумма будет в пассиве баланса. При дебетовом остатке, то это дебиторская задолженность — увеличивает активы предприятия и находится в активе баланса.

Счет 62 соотносится по дебету и кредиту со следующими счетами.

По дебету 62:

- 46 — исполнение незаконченных работ;

- 50 — кассовый расчет наличными;

- 51, 52, 55 — оплата на лицевой счет банка;

- 62 — взаиморасчеты с контрагентами;

- 76 — расчетная процедура с покупателями (дебиторы и кредиторы);

- 90 — выручка от торговли;

- 91 — доходные и расходные операции, не относящиеся к деятельности компании.

По кредиту 62:

- 50 — аванс от покупателей кассовым методом;

- 51, 52, 55 — аванс от покупателей через расчетный счет;

- 60 — расчетные операции с исполнителями;

- 62 — взаиморасчеты с контрагентами;

- 63 — сомнительные долги в резерве;

- 66 — операции по кредитам на короткие сроки;

- 67 — операции по займам и кредитам на длительные сроки;

- 73 — другие расчеты с сотрудниками;

- 76 — расчетная процедура с клиентами (дебиторы и кредиторы);

- 79 — расчеты по внутрипроизводственным операциям.

На практике, для хозяйственного ведения коммерческой деятельности, основными операциями по счету 62 являются:

- Движение расчетов с клиентами-покупателями за отгруженный товар.

- Авансовые расчеты от покупателей.

- Операции с долговыми векселями.

Общие расчетные операции с покупателями

Поставщик ООО «Партнер» заключил с клиентом ООО «Заря» договор на реализацию канцелярских товаров на сумму 21 510 руб., в т.ч. НДС 3281,19 руб. Оплата за товар после отгрузки.

Бухгалтер ООО «Партнер» формирует в бухгалтерском регистре такие проводки:

- Дт 62.01 Кт 90.01 – 21 510, выручка от реализации канцтоваров (основание – товарная накладная);

- Дт 90.02 Кт 41 – 10 000, списание себестоимости канцтоваров на основании калькуляции;

- Дт 90.03 Кт 68 — 3281,19, начислен НДС по товарной накладной;

- Дт 51 Кт 62.01 – 21 510, оплата от заказчика за канцтовары по платежному поручению;

- Дт 90.09 Кт 99 – 8228,81, прибыль от продажи канцтоваров.

Учет полученных авансов

Поставщик ООО «Партнер» 1 июня 2017 года заключил с покупателем ООО «Заря» договор на поставку канцтоваров на сумму 21510 руб., в т.ч. НДС — 3281,19 руб. В договоре прописана предоплата в размере 30% от суммы отгруженной продукции, что составляет 6453 руб., в т.ч. налог 984,36.

Оплата аванса перечислена 2 июня 2017 г. на расчетный счет ООО «Партнер». 7 июня 2017 г. отгружен товар ООО «Заря» на сумму 21 510.

9 июня 2017 г. ООО «Заря» перечислила оставшуюся сумму в размере 15057 руб., в т.ч. налог (НДС) 2296,83 руб. По первичным документам бухгалтер создает следующие проводки:

- Дт 51 Кт 62.02 – 6453 руб., поступление аванса на расчетный счет по платежному поручению;

- Дт 76 Кт 68 — 984,36 (6453 * 18% / 118%) руб., определен НДС от аванса (оформляется счет-фактура на сумму аванса, один экземпляр — покупателю);

- Дт 62.01 Кт 90.01 – отражена выручка 21 510 руб., по товарной накладной;

- Дт 90 Кт 68 – 3281,19 руб., НДС с отгруженных товаров;

- Дт 68 Кт 76 – 984,36 руб., НДС принят к учету, вычет с аванса;

- Дт 62.02 Кт 62.01 – 6453 руб., зачтен аванс от ООО «Заря»;

- Дт 51 Кт 62.01 – 15 057 руб., зачислились средства на банковский расчетный счет (оставшаяся сумма);

- Дт 68 Кт 51 – 3281,19 руб., перечислен НДС в бюджет.

Если организация получила аванс, то после отгрузки товара, внутренней проводкой по субсчетам, его необходимо закрыть, иначе будут предоставлены ошибочные данные, а отчеты организации недостоверные. Проводка Дт62.02 Кт61.01 закрывает аванс. Совет бухгалтерам: постоянно проверяйте движения операций по сч.62.

«Векселя полученные»

ценная бумага

Для операции по векселям открывается субсчет 62.03 «Векселя полученные».

Приведем пример с бухгалтерскими проводками: ООО «Партнер» выполнило реализацию канцтоваров ООО «Заря» на сумму 23 500 руб., в т.ч. НДС 3584,75. ООО «Заря» выписало ООО «Партнер» вексель с номинальной суммой 24 000 руб., в бухгалтерии делают следующие проводки:

- Дт 62.01 Кт 90.01 – 23 500, выполнена отгрузка канцтоваров;

- Дт 90.03 Кт 68 – 3584,75, начислен НДС;

- Дт 62.03 Кт 62.01 – 23 500, получение векселя;

- Дт 008 – 24 000, вексель оприходован на забалансовом счете.

При оплате по векселю, проводки будут следующие:

- Дт 51 Кт 62.03 – 23 500, вексель оплачен;

- Дт 51 Кт 91.01 – 500, разница между номинальной ценой векселя и ценой покупки (24 000 – 23 500);

- Кт 008 – 24 000, списание векселя с забалансового счета.

Если по векселям остаются просроченные обязательства, то эта сумма относится к дебиторской задолженности.