Заемный капитал в балансе — это

Содержание:

- Для чего необходимо определение балансовой стоимости активов

- Аналитические показатели

- Что такое бухгалтерская отчетность?

- Правила расчета по балансу

- Отражение заемного капитала в балансе

- Бухучет расчетов с учредителями, участниками и акционерами

- Предложения по оптимизации учета

- Проводки

- Заемные средства — это .

- Управление заемным капиталом, отражение в балансе

- Строка заемного капитала в бухгалтерском балансе

Для чего необходимо определение балансовой стоимости активов

Экономические службы рассчитывают стоимость активов, преследуя различные цели. В частности, узнать абсолютную величину имущества в целом или по составляющим элементам, к примеру, исключительно основных средств, НМА или обязательств. Информирование партнеров и пользователей – инвесторов, учредителей, страховщиков является обязанностью предприятия, и они вправе затребовать различные сведения, а в первую очередь, о состоянии активов. Для них предусмотрена «Справка о балансовой стоимости активов», базирующаяся на указанной формуле расчета и, хотя и не являющаяся обязательной формой, но составляемой довольно часто. Узнаем, как рассчитать балансовую стоимость активов предприятия, и в каких целях проводятся подобные вычисления.

Необходима балансовая стоимость активов, в первую очередь, при проведении анализа финансовой деятельности компании – главного инструмента оценки производственно-финансового состояния фирмы. Используют этот показатель при расчете внутрифирменных значений:

рентабельности имущества, определяющей сумму прибыли, которую компания получает с каждого рубля, вложенного в приобретение сырья и производство продукта.

оборачиваемости активов, демонстрирующей эффективность их использования.

Законодателями установлена обязательность установления суммы активов при заключении крупных сделок. Для определения величины сделки рассчитывают балансовую стоимость активов и стоимость имущества, реализуемого в рамках заключенного соглашения. Если размер продаваемых активов превышает четверть стоимости всех активов по балансу, то сделка признается крупной. Чтобы подобное соглашение осуществить, следует выполнить условия действующего законодательства – добиться положительного решения собрания акционеров по вопросу реализации имущества. Кроме этого, необходимо и правильно рассчитать стоимость активов. Если эта величина установлена неправильно либо не рассчитана совсем, сделка вполне законно может быть признана ничтожной или расторгнута. Рассмотрим, как определить балансовую стоимость активов по балансу:

|

Наименование показателя |

Код строки |

на 31.12.16 |

на 31.12.15 |

|

1. Внеоборотные активы: |

|||

|

НМА |

|||

|

ОС |

689 500 |

721 000 |

|

|

689 535 |

721 048 |

||

|

2. Оборотные активы: |

|||

|

Запасы |

|||

|

НДС по приобретенным ценностям |

|||

|

Дебиторская задолженность |

|||

|

Денежные средства |

2 451 |

3 054 |

|

|

Итого по 2 разделу |

6 563 |

9 557 |

|

|

БАЛАНС |

696 098 |

730 605 |

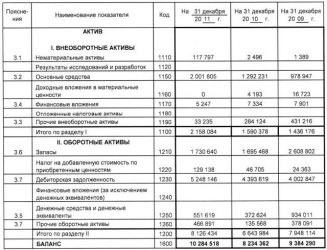

Из универсальной формы бухгалтерского баланса, где уже заложена формула расчета, несложно понять, как посчитать балансовую стоимость активов по балансу: в строке 1600 аккумулированы значения строк 1100 и 1200, т. е.

689 535 т.р. + 6 563 т.р. = 696 098 т.р. – балансовая стоимость активов на конец 2016 года, а 721 048 т.р. + 9 559 т.р. = 730 605 т. р. – сумма активов на 31.12.2015.

В свою очередь строки 1100 и 1200 складываются из суммы строк, входящих в соответствующие разделы. Каждая строка несет информацию о наличии соответствующих активов.

Например, на 31 декабря 2016 в компании имеется НМА на сумму 35 т.р., ОС – 689 500 т.р., запасов – 3420 т.р. и т.д.

Анализируя построчные значения, например, сравнивая значения строки 1210, экономист выстраивает динамику изменений в наличии актива за контрольные отрезки времени. В ходе аналитической работы экономист сталкивается с таким понятием как рыночная стоимость активов, представляющим собой цену имущества, по которой она может быть реализована на данный момент. В балансе это значение увидеть нельзя и используют его лишь в качестве маркера, определяющего ценность имеющихся активов.

Аналитические показатели

Среди информативных показателей, учитываемых при оценке заемного капитала в балансе, можно выделить:

коэффициент долговой нагрузки. Расчет данного значения соответствует формуле:

- Д – сумма долговых обязательств, т. р.;

- EBTIDA – аналитический показатель, определяемый как разность между объемом прибыли фирмы до вычета расходов по процентам, налогам и амортизации, т. р.

Норматив данного коэффициента определен в рамках 2-2,5. В качестве долга можно рассматривать долгосрочные кредиты и займы (в международной практике), краткосрочные кредиты и займы (в российской практике).

- ДО – долгосрочные обязательства, т. р.;

- КО – краткосрочные обязательства, т. р.;

- СК – собственный капитал, т. р.

Рекомендуемый норматив составляет 0,25 – 1. При значении 0,25 можно делать вывод о благоприятной долговой нагрузке для фирмы, что говорит о положительной оценке ее кредитоспособности. При значении, близком к 1, нагрузка считается максимальной. Если значение коэффициента заемного капитала по формуле по балансу выходит за пределы 1, то кредитоспособность оценивается отрицательно.

доля финансирования основных средств за счет «длинных» займов:

где ВА – внеоборотные активы, т. р.

Привлечение займов для финансирования основных средств является оправданным, так как эти суммы гасятся далее за счет потоков денег, создаваемых этими основными средствами.

соотношение оборотных средств и краткосрочных займов определяется формулой:

где ОА – оборотные средства фирмы, т. р.

Норматив данного показателя варьирует от 1,5 до 2.

В результате анализа данных показателей относительно применения долговых обязательств фирмы, можно сделать вывод о ее кредитоспособности. Информационная база, полученная на базе расчета представленных показателей, также позволяет руководству разработать ряд мероприятий, направленных на рост кредитоспособности фирмы.

Что такое бухгалтерская отчетность?

Сначала — немного теории о бухгалтерской отчетности. Факты о ней будут полезны для нас с точки зрения понимания тех задач, которые стоят перед финансовыми службами любой коммерческой фирмы.

Выше мы отметили, что бухгалтерскую отчетность должны формировать предприятия в статусе юридических лиц. Это важный нюанс, поскольку ИП, являющиеся, с точки зрения законодательства РФ, физическими лицами, не должны вести бухучет, равно как и заполнять на основании соответствующих ему регистров отчетность. Обязательства ИП в части финансового учета сводятся к ведению Книги доходов и расходов.

Под бухгалтерской отчетностью юридического лица принято понимать совокупность сведений, которые отражают результаты хозяйственной деятельности предприятия в рамках отчетного периода. Данная информация формируется преимущественно за счет показателей, зафиксированных в регистрах бухучета.

Рассматриваемый вид отчетности относится к ключевым на предприятии наряду с налоговой и управленческой. Сведения, которые отражаются в ней, используются в целях оценки финансового состояния фирмы, перспектив ее роста, корректности значимых показателей хозяйственной деятельности, а также налоговой отчетности. Данная информация может быть интересна менеджерам, собственникам фирмы, государственным органам.

Важную роль бухгалтерская отчетность играет во взаимодействии предприятия с потенциальными кредиторами, инвесторами. Лица, заинтересованные во вложениях в фирму, будут стремиться рассматривать достоверные источники, позволяющие адекватно оценить финансовое состояние предприятия. В числе тех, которые данным критериям в полной мере удовлетворяют, — бухгалтерская отчетность. Она составляется и заверяется компетентными сотрудниками фирмы, иногда — с привлечением внешних независимых консультантов, способных проанализировать то, насколько корректно заполняется тот или иной раздел баланса («Капитал и резервы», к примеру), то, какие моменты можно улучшить в используемом порядке формирования отчетности.

Преимущество рассматриваемых источников — регулярность. Бухгалтерская отчетность может составляться раз в год и чаще — в зависимости от требований законодательства, а также пожеланий заинтересованных лиц, например собственников и кредиторов. Бухгалтерская отчетность, как правило, составляется по стандартным формам, которые утверждаются регулирующими органами — прежде всего, Минфином РФ. В ней отражаются самые разные хозяйственные показатели: актив, пассив баланса, капитал и резервы фирмы.

Бухгалтерская отчетность должна коррелировать с первичными источниками, а также регистрами, которые используются финансовыми службами предприятия. Важнейшая задача рассматриваемого вида отчетности — выявление значимых фактов, отражающих финансовую устойчивость фирмы, наличие у нее тех или иных резервов, динамику доходов и расходов.

Правила расчета по балансу

Бухгалтерский баланс является основным документом финансовой отчетности предпринимательского субъекта. Его необходимо заполнять бюджетным и частными учреждениям. Данные документа используются внутри компании и контролирующими органами в ходе сверочных работ и проверок. Для упрощения работы бухгалтера лучше пользоваться программным продуктом 1С, при правильном использовании которого отчет заполняется автоматически. При заполнении баланса необходимо учитывать регламентированный образец формы отчетности и правила, определенные нормативно-правовыми актами:

- Все данные формируются на последний день годового отчетного периода.

- В документе отображаются аналогичные параметры со значениями за два года, одним из которых является отчетный, а второй — ему предшествующий и учтенный в предыдущем отчете.

- Сведения для расчетов берутся из оборотно-сальдовой ведомости.

- При расчете все показатели учитываются как целое число, округленное по стандартным правилам.

- Отрицательные показатели отнимаются при определении итоговых величин.

- Чистые цифровые значения активов и пассивов в разделе «всего» должны быть одинаковы.

- Все сведения должны быть составлены на основе подтверждающих документов и справок.

Все активы в балансе разбиты на две группы: оборотные и внеоборотные. Последние должны отражаться по остаточной стоимости. Совокупная стоимость активов отображается в строке 1600 бухгалтерского баланса и представляет собой сумму строк 1100 и 1200. Также расчет можно проводить по их составным частям. Далее рассмотрим самые распространенные показатели, используемые при оценке активов, отраженных в главном документе бухгалтерской отчетности.

Отражение заемного капитала в балансе

Дебет счета учета имущества (зависимо от формы внесения),

Кредит «Расчеты с учредителями» (счет 75).

Учет заемного капитала отражается на счетах 66 и 67 (Расчеты по краткосрочным и долгосрочным кредитам).

Счет 66 предназначен для отражения информации о состоянии кредитов и займов сроком до 12 месяцев.

Сумма , полученных фирмой краткосрочных кредитов в бухучете отражается так:

Дебет счетов 50, 51,52 (учет денежных средств),

Кредит счета 66.

-

-

- Дебет «Расчетные счета»,

- Кредит 66;

- Дебет «Расчетные счета»,

- Кредит «Доходы будущих периодов»

-

Если облигации реализуются ниже номинала, то разница начисляется в течение периода обращения облигаций. Причитающиеся проценты по полученным кредитам отражаются записью:

Дебет «Прочие доходы»,

Кредит «Расчеты по кредитам и займам».

По видам займов, кредитов, кредитным компаниям, предоставившим их, ведется аналитический учет.

Привлечение заемного капитала предусматривает повышение скорости оборачиваемости капитала.

С помощью анализа использования заемного капитала можно сделать выводы по эффективности процессов:

-

-

- сокращение продолжительности цикла производства за счет интенсификации (использование новейших технологий, повышение производительности труда, механизация и автоматизация процессов, полное использование мощностей);

- улучшение организации технического снабжения для обеспечения бесперебойного производства и сокращения времени пребывания капитала в запасах;

- повышение скорости процесса отгрузки и оформления сопроводительных документов;

- повышение уровня исследований рынка, направленных на продвижения товаров (включая изучение рынка, формирование ценовой политики, совершенствование товара, организацию эффективной рекламы).

-

Таким образом, компания, привлекающая заемные средства для конкретных целей, обязана в соответствии с нормами законодательства организовать бухучет кредитов и займов.

Правильность и порядок отражения хозяйственных операций контролирует сама организация.

При этом фирма, применяющая заемные средства, должна отразить в учетной политике счета и субсчета, консолидирующие информацию о состоянии кредитов и займов, информацию об изменении срока задолженности, способ отражения затрат по получению и использованию заемных средств.

Эффективная финансовая деятельность компании невозможна без рационального управления капиталом, привлечения заемных средств.

-

- расширять объемы хозяйственной деятельности,

- обеспечивать более эффективное распределение собственных средств,

- ускорять формирование целевых финансовых фондов, то есть повышать рыночную стоимость предприятия.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Бухучет расчетов с учредителями, участниками и акционерами

Организациям приходится проводить расчеты не только с контрагентами, но и с учредителями. Для этих целей предназначен одноимённый счет 75. Рассказываем, как его использовать для учета расчетов с учредителями (участниками, акционерами).

Что отражают на счете 75

Его используют для обобщения данных о всех видах расчетов с учредителями, участниками организации. Это могут быть акционеры АО, участники полного товарищества, члены кооператива и т. п. На счете 75 отражают операции:

- по вкладам в уставный (складочный) капитал организации;

- по выплате доходов (дивидендов) и др.

Унитарные предприятия — ГУПы и МУПы — применяют этот счет для учета всех видов расчетов с госорганами и органами местного самоуправления, уполномоченными на их создание.

Характеристика счета

В балансе счет 75 «Расчеты с учредителями» активно-пассивный. То есть всё зависит от типа задолженности по этому счету. Он допускает наличие задолженности как по его дебету, так и по кредиту.

Задолженность учредителей по взносам в уставный капитал отражают по Дт 75, а задолженность организации по выплате дохода участникам — по Кт 75.

То есть (приказ Минфина от 02.07.2010 № 66н):

- в первом случае сальдо по Дт 75 в бухгалтерском балансе будет отражено в активе по строке 1230 «Дебиторская задолженность»;

- во втором кредитовый остаток счета 75 — в пассиве по строке 1520 «Кредиторская задолженность».

Для учете расчетов с учредителями можно открыть субсчета. Например:

- 75-1 «Расчеты по вкладам в уставный (складочный) капитал»;

- 75-2 «Расчеты по выплате доходов» и др.

Далее раскроем каждый субсчет вместе с типовыми проводками по учету расчетов с учредителями и участниками.

Учет расчетов с учредителями (участниками) по вкладам в уставный (складочный) капитал

Это субсчет 75-1.

При создании акционерного общества по Дт 75 в корреспонденции со счетом 80 «Уставный капитал» берут на учет задолженность по оплате акций.

При фактическом поступлении вкладов учредителей в виде денежных средств делают записи по Кт 75 в корреспонденции со счетами по учету денежных средств.

Вклады в виде материальных и иных ценностей (кроме денег) оформляют записями по Кт 75 в корреспонденции со счетами:

- 08 «Вложения во внеоборотные активы»;

- 10 «Материалы»;

- 15 «Заготовление и приобретение материальных ценностей» и др.

В аналогичном порядке отражают расчеты по вкладам в уставный (складочный) капитал с учредителями (участниками) организаций других организационно-правовых форм. При этом запись по Дт 75 — Кт 80 делают на всю величину уставного (складочного) капитала, объявленную в учредительных документах.

Когда акции организации продаются по цене, превышающей номинальную их стоимость, полученную разницу между продажной и номинальной стоимостью относят в Кт 83 «Добавочный капитал».

Унитарные предприятия применяют субсчет 75-1 для учета расчетов с государственным ил местным органом по имуществу, переходящему им на баланс на праве хозяйственного ведения или оперативного управления. Это происходит:

- при создании предприятия;

- пополнении его оборотных средств;

- изъятии имущества.

Данные предприятия именуют данный субсчет «Расчеты по выделенному имуществу». Учетные записи по нему производят в общем порядке.

Учет расчетов с учредителями (участниками) по выплате им доходов

Это субсчет 75-2.

Начисление доходов от участия в организации отражают по Дт 84 «Нераспределенная прибыль (непокрытый убыток)» и Кт 75. При этом начисление и выплату доходов работникам организации, входящим в число его учредителей (участников), учитывают на счете 70 «Расчеты с персоналом по оплате труда».

Выплату начисленных доходов отражают по Дт 75 в корреспонденции со счетами учета денежных средств.

При выплате доходов от участия в организации её продукцией (работами, услугами), ценными бумагами и т. п. в бухучете производят записи по Дт 75 в корреспонденции со счетами учета продажи соответствующих ценностей.

Налог на доходы от участия в организации, подлежащий удержанию у источника выплаты, учитывают по Дт 75 — Кт 68 «Расчеты по налогам и сборам».

Субсчет 75-2 используют и для отражения расчетов по распределению прибыли, убытка и других результатов по договору простого товарищества. Учетные записи по этим операциям аналогичны общему порядку.

Предложения по оптимизации учета

При подсчете чистых активов рассматриваются активы и пассивы, принимаемые к расчету. При этом из суммы активов исключается задолженность учредителей по вкладам в уставный капитал, а из суммы обязательств – доходы будущих периодов. В Порядке оценки стоимости чистых активов акционерных обществ еще требуется уменьшать стоимость активов на сумму затрат по выкупу собственных акций у акционеров.

Например, у компании имеется долгосрочный займ на 5 лет в размере 5 000 000 рублей с годовой процентной ставкой 12,1%, полученный в апреле 2017 года. По условиям договора проценты выплачиваются ежемесячно.

Рентабельность – показатель, который нужно анализировать в динамике конкретного предприятия. Чем он выше, тем лучше на фирме обстоят дела с управлением заемными средствами.

Зачастую договор займа или кредита содержит условие, по которому при задержке платежей фирма-заемщик должна уплачивать неустойку.

Привлечение заемных средств в большинстве случаев необходимо в первую очередь для того, чтобы можно было эффективней воспроизводить оборотные активы.

Поскольку заемный капитал является суммарным выражением 4-го и 5-го разделов баланса, формула для его расчета может быть представлена следующим образом.

С ростом данного показателя увеличивается финансовая стабильность, и наоборот, со снижением коэффициента возрастает зависимость предприятия от кредиторов, что повышает финансовые риски при оценке деятельности компании.

В разделе V «» пассива баланса отражаются сведения о краткосрочных заемных источниках, привлеченных организацией.

В частности по сроку привлечения данный капитал делится на краткосрочный и долгосрочный. Первый должен быть возвращен кредитору на протяжении года, второй берется на более продолжительный срок.

Свыше 90% банковских операций в настоящее время в РФ приходится на краткосрочные кредиты, преимущественно со сроком погашения до полугода.

При грамотном и активном использовании заемного капитала компания может иметь конкурентное преимущество перед аналогичными фирмами, так как ее финансовый потенциал развития будет более высок. Однако вместе с тем растут и финансовые риски, в частности угроза банкротства, поэтому прежде, чем дополнить собственный капитал заемным, необходимо детально все просчитать и взвесить.

В зависимости от того, насколько привлекаемый ЗК обеспечивается собственными активами, он подразделяется на необеспеченный и обеспеченный. На получение первого традиционного могут рассчитывать только надежные фирмы, долгое время присутствующие на рынке и заслужившие репутацию среди кредиторов.

В их составе могут быть как сами кредиты и займы, привлечённые на срок менее года, так и часть долгосрочной задолженности, срок привлечения которой снизился менее 12 месяцев.

Пассив делится на две составляющие – собственный и заемный капитал (обязательства). Но и в пассиве сохраняется группировка обязательств в соответствии с их сроком.

Проводки

С целью учета кратковременных вложений применяется счет 66, а для долговременных – исключительно 67 счет.

По причине того, что данные бухгалтерские счета относятся к пассивным, то с помощью проводки Дебет 50 (51) Кредит 66 (67) можно отобразить принятие организацией заемного капитала, а с помощью проводкой Дебет 66 (67) Кредит 51 (52) – закрытие не только основного тела займа, но и процентных начислений.

Проводка относительно начисления процентов по займу имеет вид:

В процессе принятия заемных денежных средств в форме так называемого аккредитива, необходимо обязательно производить проводку Дебет 55.1 Кредит 66, а в том случае, если:

- есть факт поступления на чековую книжку – Дебет 55.2 Кредит 66;

- подтверждается факт поступлений на депозит – Дебет 55.3 Кредит 66.

Долговые обязательства непосредственно по полученным средствам извне должны отображаться исключительно на конец отчетного периода совместно с насчитанными и подлежащими к уплате процентными начислениями.

В зависимости от поставленных целей, для достижения которых были получены заемные средства, порядок отображения осуществляется в четком соответствии с действующим законодательством РФ.

Варианты привлечения заемного капитала представлены в данном видео.

Заемные средства — это .

У лица, предоставляющего предприятию средства в долг, возникает право на получение дохода, а у предприятия, соответственно, появляется расход.

По договорам кредита или займа это проценты, а по долговым бумагам — дисконт (разница в стоимости).

Для учета заемных средств и процентов, начисляемых по ним, предприятие использует счета 66 и 67, отражая на них расчеты по соответственно краткосрочным и долгосрочным средствам. Цифры на них появляются в момент поступления денег: Дт 50 (51, 52) Кт 66 (67).

Величина долга по каждому из обязательств числится по кредиту этих счетов: По кредитам и займам — в фактически полученных суммах. На отдельных субсчетах учитываются расчеты по процентам в отношении каждого из обязательств.

Управление заемным капиталом, отражение в балансе

Трудно представить современную, быстро развивающуюся фирму, не использующую в текущей деятельности кредитных ресурсов.

Потребность в привлеченных денежных средствах может обуславливаться временным дефицитом ликвидности сырья, материалов, производственных мощностей.

Удовлетворять потребности фирмы в заемных средствах принято несколькими путями. Самым популярным источником заемного капитала считается банковский кредит.

Тем не менее, компании, которые решили привлечь заемные средства вряд ли будут руководствоваться одной лишь популярностью финансового инструмента.

Существенными факторами для выбора источника заемных средств также являются проценты за пользование, иные расходы на обслуживание долга.

В связи с этим, помимо банковского кредита, компании привлекают средства путем эмиссии именных ценных бумаг, осуществляют займы у сторонних организаций.

Учет кредитов и займов часто вызывает некоторые трудности. Некоторую сложность составляет отражение расходов в составе затрат организации.

Но при должном подходе к делу и знании основных правил отражения данных операций можно без ошибок составлять необходимые проводки.

Строка заемного капитала в бухгалтерском балансе

Более того, есть огромный риск того, что далеко не все размещенные ЦБ выкупаются.

- по лизинговым соглашениям; по кредитным соглашениям с финансовыми учреждениями; непосредственно у физических либо юридических лиц в форме займа; в виде кредиторских долговых обязательств.

К долговременным каналам нередко относят небанковские инструменты, среди которых предоставленные акции из муниципального либо же федерального бюджета.

Дополнительно сюда могут входить долговременные кредиты от иных юридических лиц. К каналам кратковременного кредитования можно отнести: Торговые займы, которые подразумевают под собой обычный вексель. Благодаря этому компания, выступающая в роли потребителя, имеет право покупать ТМЦ с возможностью отсрочки по платежам.

Вексель, оформленный в период на несколько лет, предоставляет отсрочку: по векселю он будет обязан совершать оплату приобретенных торгово-материальных ценностей к соответствующей