Как оформить счет-фактуру при оказании услуг

Содержание:

- Порядок оформления

- Каждому счету-фактуре – по первичке

- Образец оформления счета-фактуры

- Инструкция по заполнению счета-фактуры 2021

- Когда и кем выставляется счёт-фактура

- Обязательные реквизиты

- Счет фактура сколько экземпляров

- Чем чреваты ошибки

- Как заполнять?

- Как оформить счет-фактуру при оказании услуг

- Договор

Порядок оформления

Каждая строка имеет свое название и назначение, которые должны быть заполнены.

- 1 – последующий номер и дата создания документа.

- 1а – последующий номер откорректированного документа, если таковой был.

- 2 – полное или краткое название, или имя Покупателя.

- 2а – местоположение Продавца.

- 2б – ИНН Продавца и код постановки на учет.

- 3 – точное или краткое название Грузоотправителя.

- 4 – точное или краткое название Грузополучателя.

- 5 – номер чека или другого платежного документа.

- 6 – полное или краткое название Покупателя.

- 6а – местоположение Покупателя.

- 6б – ИНН Покупателя и код постановки на учет.

- 7 – валюта, которая соответствует стоимости каждой позиции – одинаковая для всего наименования (можно ли выставлять документ в валюте другой страны?).

- 8 – определитель государственного договора на поставку продукции.

ВАЖНО! Названия и реквизиты должны соответствовать официальным документам, подтверждающим существование организации с этими данными.

Добавочные пункты:

Всего к оплате – рассчитывается общая сумма графы №9.

Подписи:

- начальника и главбуха (уполномоченного сотрудника);

- индивидуального предпринимателя и данные о регистрации ИП.

Каждому счету-фактуре – по первичке

Упомянутым законом предусмотрено также изменение набора реквизитов любых счетов-фактур. В этой связи в «шапке» счета-фактуры появится новая строка 5а, куда надо будет вносить реквизиты соответствующей первички (документа об отгрузке, акта). Если таких бумаг несколько, то можно будет перечислить их реквизиты через «;». В случае предоплаты в этой строке можно будет поставить прочерк, равно как и в строках 3 и 4 о грузоотправителе и грузополучателе (как и сейчас) и в графах 2-6 и 10-13 (то есть, включая новые графы табличной части, предназначенные для прослеживаемых товаров).

Кстати, везде, где сейчас предписано обязательно ставить прочерк (в случае отсутствия какого-либо показателя), будет оговорено право поставить прочерк. Видимо, можно будет оставлять поля пустыми. Причем, при составлении электронной версии не надо будет даже и формировать показатели, которые не заполняются, или в которые вносятся прочерки.

В табличной части появится новая графа «№ п/п», и она будет называться графой 1. При этом под наименование товара или описание работ (то есть, под то, что сейчас вносится в графу 1) будет отведена графа 1а (при этом сохраняются все правила, установленные для комитентов, агентов, экспедиторов, застройщиков). Сейчас в графе 1а указывается код по ТН ВЭД, но теперь это будет графой 1б.

Образец оформления счета-фактуры

Формирование рассматриваемого документа является стандартной делопроизводственной процедурой. Однако многие новички в сфере коммерческих правоотношений часто допускают различные ошибки. Представленный ниже образец заполнения счета-фактуры на услуги позволит минимизировать риск допущения распространенных ошибок.

Начать заполнение акта следует с указания даты и номера, присвоенного документу. Одним из важных условий является указание номера по возрастанию к предыдущим бланкам

Важно отметить, что в некоторых ситуациях субъектам предпринимательства приходится нарушать этот порядок. Согласно действующим правилам, органы контроля не могут использовать штрафные санкции в отношении предпринимателей, не соблюдающих порядок нумерации документов

Однако налоговые структуры могут оштрафовать компанию в случае нарушения сроков предоставления бланка. Согласно установленным правилам, счет-фактура должна быть оформлена в день оказания услуги или отгрузки товаров. Действующие законы допускают оформление акта в течение пяти рабочих дней начиная с вышеуказанного момента.

При указании реквизитов поставщика, грузоотправителя и получателя груза, необходимо указать полное наименование компаний, в соответствии с учредительными документами. Использование сокращений допускается только в том случае, когда подобные реквизиты содержатся в локальных документах. Одной из самых распространенных ошибок является указание юридического адреса без почтового индекса

Важно отметить, что в вышеперечисленные строки заполняются только при заключении сделок на реализацию товарной продукции. В случае оформления контрактов по оказанию услуг, в строке грузоотправитель ставится прочерк

Многие предприниматели допускают ошибки, заполняя раздел «Валюта». В этом разделе нужно указать конкретную валюту, которая использовалась участниками договора. Ошибкой многих людей является письменное указание валюты, например, «рубли» или «доллары». При заполнении этой строки необходимо получить код, присвоенный конкретной валюте общероссийским классификатором валют. В том случае, когда денежный расчет осуществлялся в рублях, указывается код «643».

Очень важно следить за тем, чтобы счет-фактура была оформлена правильно, с выполнением всех необходимых требований по ее заполнению

Табличная часть документа посвящается объекту контракта. В первом столбце таблицы необходимо указать объект договора. Объектом заключенной сделки является сама товарная продукция либо услуги. Для того чтобы получить код, присвоенный конкретному товару либо услуге необходимо использовать общероссийский классификатор единиц измерения. В третьей колонке следует указать общий объем оказанных услуг. После этого указывается стоимость одной единицы измерения.

Следующие пять столбцов представляют повышенный интерес для органов контроля. Здесь необходимо указать общую стоимость работ, а также окончательную цену с учетом НДС. В отдельной колонке нужно указать ставку налогообложения. Предприниматели, работающие на специальном режиме, должны сделать соответствующую отметку.

Выше мы уже говорили о том, что последние два столбца предназначены для указания информации об импортируемых товарах. Получить код, присвоенный стране импортеру, можно в общероссийском классификаторе стран мира. В последнем столбце делается отсылка к таможенной декларации при помощи указания номера этого документа. Заполненный акт должен быть заверен подписью следующих лиц:

- Сотрудника, составившего документ или бухгалтера.

- Генерального директора компании.

Инструкция по заполнению счета-фактуры 2021

Заполнение строковой части Строка 1 Номер и дата составления счета-фактуры. Документы нумеруются по порядку, по возрастанию

Обратите внимание, что с 1 октября 2021 установлены новые правила хранения счетов-фактур. Теперь они должны храниться в хронологическом порядке — по дате выставления или по дате получения

Срок хранения счетов-фактур и накладных не изменился — по-прежнему не меньше четырех лет с даты последней записи.

Строки 2, 2а и 2б Название, адрес, ИНН и КПП продавца. Будьте внимательны! Адрес с 1 октября 2021 года указываются в счете-фактуре по ЕГРЮЛ, подробно, без сокращений (которые допустимы в учредительных документах). Нарушение этого правила может стать основанием для лишения вычета.

Строка 3 Информация об отправителе груза. Указывается только при продаже товаров. При реализации услуг или выполнении работ ставьте прочерк. Если продавец и есть отправитель груза — пишите в этой строке «Он же».

Строка 4 Информация о получателе груза. Грузополучатель и его адрес в счете-фактуре указываются только при продаже товаров. Если выставляете документ на услуги, работы, имущественные права — ставьте прочерк.

Строка 5 Номер платежного поручения — если была предоплата (то есть счет-фактура составляется на аванс). Если нет — ставьте прочерк. Также прочерк ставится, если предоплата была сделана в день отгрузки.

Строка 6 Название, адрес (с 1 октября — строго по ЕГРЮЛ, без сокращений), ИНН и КПП покупателя.

Строка 7 Валюта и ее код. Счет-фактура выставляется в той денежной единице, в которой выражены цены и расчеты по договору.

Строка 8 Номер государственного контракта. Указывается идентификатор госконтракта в счетах-фактурах с 01 июля 2021, и все успели привыкнуть к новшеству. Но будьте внимательны! С 01 октября 2017 сама строка 8 счета-фактуры называется иначе: появилось уточнение о том, что она заполняется только при наличии данных. Вот как это выглядит:

Напомним, указывать в счете-фактуре номер госконтракта (или договора или соглашения о предоставлении из федерального бюджета субсидий, инвестиций, взносов в уставный капитал) обязаны компании, которые работают с контрактами с казначейским сопровождением. Они получают 20-значный код. Он указывается во всех контрактах, составляемых по госзаказу. Найти этот код можно в договоре или в Единой информационной системе. Если вам не нужно писать ИГК в счете-фактуре (то есть вы не работаете с контрактом, которому присвоен идентификатор), то не оставляйте строку пустой — поставьте в ней прочерк.

Идентификатор государственного контракта в счетах-фактурах: образец

Заполнение табличной части счета-фактуры

Графа 1 Наименование товара или описание работ, услуг, переданных прав.

Графа 1а Здесь в счете-фактуре с 01.10.2017 указывается код вида товара. Это касается только той продукции, которая вывозится в страны ЕАЭС.

Если вам нужно указать в счете-фактуре код вида товара, выберите его из справочника ТН ВЭД. Если не нужно — поставьте прочерк.

Графа 2 Код единицы измерения. В счете-фактуре указывается в соответствии с общероссийским классификатором ОКЕИ. Коды в нем находятся в разделах 1 и 2.

Графа 2а Национальное условное обозначение единицы измерения. Например, «упак». Проверить или узнать это обозначение тоже можно по ОКЕИ.

Графа 3 Количество или объем товаров, работ или услуг. Если их невозможно определить — ставится прочерк.

Графа 4 Цена за единицу измерения без учета налога. Указывается в том случае, когда возможно ее указать, иначе ставится прочерк.

Графа 5 Стоимость товаров, работ, услуг. Указывается без учета налога.

Графа 6 Сумма акциза. Если вы продаете неподакцизные товары — прочерк ставить нельзя. В этом случае пишите здесь «Без акциза».

Графа 7 Налоговая ставка.

Графа 8 Сумма налога в рублях и копейках — полная, без округления.

Графа 9 Стоимость всего количества или объема товара с учетом суммы налога.

Графы 10 и 10а Страна происхождения товара (в счете-фактуре оба поля заполняются только для импортной продукции). Здесь указываются цифровой код и краткое наименование. Оба значения приводятся в соответствии с Общероссийским классификатором стран мира. Не пишите в десятой графе в счете-фактуре цифровой код России: для товаров отечественного производства заполнение не требуется. В этом случае ставьте прочерк, как и в следующей колонке.

Графа 11 Регистрационный номер таможенной декларации (в счете-фактуре указывается только для импортных товаров, в других случаях ставится прочерк). Эта графа — тоже нововведение с 1 октября 2021 года. Раньше в счете-фактуре номер ГТД указывали, но порядковый, а теперь указывается регистрационный. Выглядит это так:

Когда и кем выставляется счёт-фактура

Когда говорят о счёте-фактуре, подразумевают специальный документ, где обязательно указывается информация об услугах, которые оказывает организация, а также о товарах, которые она реализует.

Правила оформления счетов-фактур регулируются на законодательном уровне рядом актов:

- Налоговым кодексом РФ;

- Постановлением Правительства РФ от 26.12.2011 №1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчётах по налогу на добавленную стоимость»;

- Постановлением Правительства РФ от 19 августа 2017 г. №981 (регламентирует изменения в оформлении), с документом можно ознакомиться здесь.

Счёт-фактура нужен для подтверждения исходящего НДС при продаже товара, оказании услуг, а также для списания входящего НДС при покупке товара или услуг.

Счёт-фактура может не оформляться, если покупатель не является налогоплательщиком НДС. Обе стороны сделки купли-продажи в таком случае должны подписать соответствующее соглашение.

Если продавец освобождён от НДС (такая возможность предусмотрена ст. 145 НК РФ), то он вправе оформлять счета-фактуры без НДС. Согласно законодательству фирмы или ИП могут поступать так в том случае, если они не реализуют подакцизные товары. Аналогичные действия возможны, если их выручка за три месяца подряд не более 2 млн р. Налогоплательщики должны выполнять следующие действия:

- уведомить ИФНС (налоговый орган) о намерении не платить НДС;

- применять освобождение не менее 12 подряд идущих календарных месяцев, если не создадутся условия утраты права на него;

- по окончании 12 календарных месяцев подтвердить в ИФНС, что в течение этого срока права на освобождение они не теряли, и подать уведомление о продлении товара на освобождение от уплаты НДС или отказаться от этого права.

СФ выставляется поставщиком заказчику после того, как товар (услуга) был принят. Существуют два способа направления этого документа:

- по почте;

- вместе с отгруженным товаром.

Таблица: виды счетов-фактур

| Наименование | Характеристика |

| Стандартный счёт-фактура | Не позже пяти дней после оплаты товара или услуги он оформляется поставщиком. Аналогичная схема действует, если возникла необходимость в возврате товара поставщику. |

| Авансовый счёт-фактура | Выписывается в счёт будущей поставки, если имела место предоплата. В нём фиксируются данные расчётно-платёжного документа. |

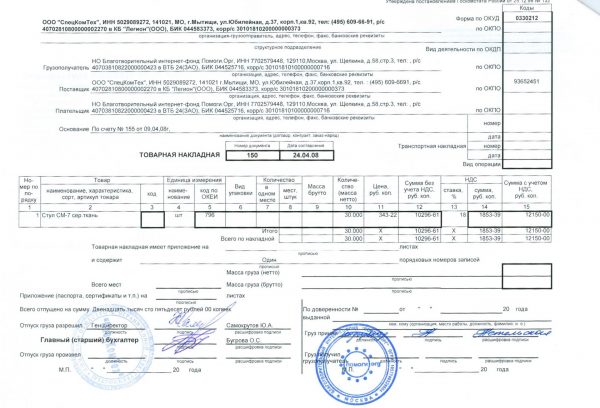

Не стоит путать счёт-фактуру и товарную накладную.

Товарная накладная — документированное доказательство перехода в собственность того или иного товара.

Товарная накладная имеет ряд отличий от счёта-фактуры

Отличия данных документов друг от друга прослеживаются в следующем:

- В оформлении. Накладная может быть составлена в свободной форме, тогда как счёт-фактура должна заполняться по предложенному законодательством образцу.

- В назначении. Для вычета НДС используется только счёт-фактура. Накладная выступает доказательством того, что товар был передан заказчику.

- В предъявлении претензий к поставщику. Заказчик может выставлять претензии на основании накладной. Счёт-фактура таким способом не используется.

- В количестве предоставляемых экземпляров. Товарная накладная подписывается в двух экземплярах (продавцом и покупателем), тогда как счёт-фактура — только продавцом.

Помимо этого, счёт-фактура отличается и от счёта.

Счёт — это документированное уведомление об оплате товара/услуги, выдаваемое покупателю продавцом.

Счёт не касается обязательств по НДС, он предназначен исключительно для создания платёжного документа

Существуют следующие отличия счёта от счёта-фактуры:

- счёт не касается обязательств по НДС;

- не определены сроки для выставления счёта (если только конкретные сроки не оговорены в договоре);

- счёт не является бланком строгой отчётности, предоставляемым ИФНС.

Обязательные реквизиты

Счет-фактура подлежит учету и регистрации в налоговом ведомстве, если в платежном документе содержатся следующие реквизиты:

- Порядковая нумерация и дата формирования документа. Нумерует бланки продавец любым удобным для него способом. Единственное требование: нумерация должна выполняться по возрастанию и быть сквозной. В случае ошибки ИП в присвоении номеров (к примеру, после формирования счетов с номерами 16, 17 бизнесмен выписал счет-фактуру под номером 9) оформление вычета проходит по стандартной процедуре. Но такая ситуация может создать путаницу в учете.

- Наименование участников сделки (продавца, покупателя), их адресные данные, номера, полученные в государственных структурах, позволяющие идентифицировать контрагентов. Название может быть обозначено как в полном, так и в сокращенном виде. Оно должно соответствовать учредительной документации. Адресные данные должны соответствовать Уставу и указываются полностью (вместе с индексом).

- Название отправителя и получателя груза, их адресные данные. Эти сведения необходимы лишь при продаже продукции. Если груз отправляет сам продавец, то полностью адресные данные отправителя не указываются. В соответствующей сточке прописывается словосочетание «Он же». В некоторых случаях продавцы полностью вносят свои данные, прописывая наименование и адрес. Это допустимо, документ не будет считаться ошибочным. Информация о получателе продукции прописывается детально. В данном случае не имеет значения, являются ли получатель груза и покупатель отдельными субъектами либо представлены в одном лице. Указывается название, адресные данные на основе уставной документации.

- Перечень реализованной продукции, предоставленных услуг, их измерительные единицы.

- Количественные характеристики проданной продукции предоставленных услуг.

- Денежные единицы, используемые при расчетах. На основе Общероссийского классификатора валют в счете-фактуре обозначается код валюты. Наиболее часто используются следующие денежные единицы:

- если стоимость продукции (услуг) указана в российских рублях, то код 643;

- при расчете в американской валюте (доллар США) код 840;

- если стоимость сделки в счете-фактуре обозначена в евро, то код 978.

- Стоимость единицы продукции (услуги), без налогов.

- Общая стоимость реализованных товаров (услуг).

- Ставка налогообложения. Она может быть нулевой либо составлять 10 %, 20 %.

- Величина налога.

- Общая стоимость реализованной продукции, предоставленных услуг (учитывая налоги).

- Для импортной продукции обозначается государство, где она произведена, и регистрационный номер таможенной декларации.

Счет фактура сколько экземпляров

реквизиты.

Первый экземпляр платежного поручения подписывают гл. бухгалтер и руководитель предприятия покупателя.

Все экземпляры заполненного и подписанного платежного поручения представляются в обслуживающий банк.

Последний экземпляр платежного поручения банк возвращает клиенту с о и указанием даты принятия поручения. При этом на данном экземпляре ставится штамп банка и подпись операционного работника, принявшего поручение к исполнению.

Помимо этого к документам по учету расчетов с покупателями и заказчиками можно отнести расчетный чек, заявление на аккредитив, платежное требование.

Аналитический учет по сч.62 в ООО «Стимул-2» ведется по каждому предъявленному покупателем или заказчиком счету, а при расчетах в порядке плановых платежей – по каждому покупателю или заказчику. Построение аналитического учета обеспечивает получение данных о задолженности, обеспеченной: векселями, срок поступления денежных средств по которым не наступил; векселями дисконтированными (учтенными) в банках; векселями, по которым денежные средства не поступили в срок.

Перейти на страницу: 12

3

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

Непонятное авторство. Если из документа сложно определить, кто именно покупатель, а кто продавец, такой счет-фактура будет признан недействительным. Это вполне вероятно. Если неправильно указаны или пропущены такие реквизиты обеих сторон, как:

название организации;

адрес;

ИНН.

Не тот товар или услуга. Если из счета-фактуры однозначно не следует, какой именно товар покупался или услуга была оказана, либо эта информация противоречит другим документам, НДС не вернут. Например, согласно счету-фактуре отгрузили конфеты «Ромашка» (это наименование товара указано в графе 1), а фактически были проданы конфеты «Красный мак».

Неточности в денежных цифрах. Проблемы, связанные с неверным указанием стоимости продукции (услуги) или аванса, полученного за них, также нивелируют ценность счета-фактуры

Это может быть связано:

с неверным указанием валюты оплаты (обратите внимание не только на название валюты, но и на ее код);

с пропуском или неправильной информацией относительно количества товара (единиц работы или услуг);

с ошибками в ценах;

неправильное вычисление стоимости (количество, умноженное на цену, не дает в результате указанную цифру в графе «стоимость»).

Неверное исчисление НДС. В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой.

Неизвестная сумма НДС

Если в соответствующей графе нет необходимой цифры, хотя в графе «ставка» она указана, а также, если приведенное число не получается перемножением ставки и суммы, уплаченной за товары (услуги).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

- вместо больших букв употреблены строчные или наоборот;

- пропущены кавычки;

- не хватает или поставлены лишние знаки, такие, как точки, тире, запятые, скобки;

- нет КПП или оно указано неверно;

- нет описания произведенных работ или оказанных услуг (информация графы 1);

- нет обоснования счета-фактуры номером договора;

- ошибки в указании платёжных реквизитов;

- нумерация с неточностями;

- не продублирована информация о грузополучателе, если он и покупатель – один и тот же (то же насчет продавца и грузоотправителя).

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Как заполнять?

В соответствии с Постановлением No 1137 от 26.12.11 с изменениями от 19.08.2017, определен следующий способ заполнения:

- Дата, когда выписан ЭСФ и его номер: номер исправления и дата внесенных изменений. Ставится прочерк, если исправления не вносились.

- Наименование юридического лица, соответствующее учредительному документу или ФИО индивидуального предпринимателя.

- место нахождения, указанное в учредительном документе, место жительства индивидуального предпринимателя;

- если ЭСФ была выписана филиалом, то необходимо указать головную организацию.

- В соответствии с учредительным документом указываем наименование грузоотправителя.

- Аналогично что и в пункте 3 плюс указываем почтовый адрес.

- Номер и дата расчетного документа на предоплату.

- Полное или сокращенное наименование покупателя в соответствии с учредительными документами:

- место нахождения покупателя в соответствии с учредительными документами;

- если товар поставляется на обособленные подразделения покупателей, то в строке 6б нужно указывать головную организацию и подразделение.

- Валюта для всех перечисленных товаров в счет-фактуре является единой и указываем ее цифровой код, перечень который указан в Общероссийском классификаторе валют.

- Идентификатор государственного контракта для поставки товаров. Если он отсутствует – строку можно не заполнять.

Далее подробно рассмотрим заполнение таблицы в счет-фактуре:

- Название товара должно совпадать с документом по отгрузке товара.

- Ставится код единицы измерения в соответствии с Общероссийским классификатором единиц измерения:

- при отсутствии кода, ставится тире;

- в «авансовом» счете-фактуре в графе 2 ставится прочерк (узнать больше о том, как правильно оформить счет-фактуру на аванс, а также посмотреть образец заполнения документы, можно здесь);

- при оказании услуг, в графе 3 можно поставить прочерк.

2а) То же, что и во 2 графе.

- В графе 3 указывается количество (объем) исходя из соответствующей единицы измерения:

- если в графах 2 и 2а стоят прочерки, в графе 3 также ставится прочерк;

- общее количество товара должно совпадать с тем, что указано в документе по отгрузке;

- в «авансовом» счете-фактуре в графе 3 ставится прочерк;

- в счете-фактуре, составленном при оказании услуг, в графе 3 можно поставить прочерк.

- Если графы 2, 2а и 3 заполнены, то в графе 4 указывается цена за единицу измерения в соответствии с договором без учета НДС, а в случае употребления государственных регулируемых цен, включающих в себя НДС, с учетом суммы налога:

- если в графах 2, 2а и 3 стоят прочерки, то в графе 4 ставится прочерк;

- цена (тариф) указывается в валюте (рублях и копейках, долларах и центах и др.);

- в счете-фактуре, составленном при оказании услуг, в графе 4 можно поставить прочерк.

- Стоимость без НДС рассчитывается как количество (графа 3), умноженное на цену (графа 4) по соответствующей строке (в «авансовом» счете-фактуре в графе 5 ставится прочерк).

- Для подакцизных товаров указывается сумма акциза. Для товаров, не являющихся подакцизными, указывается «без акциза» (в «авансовом» счете-фактуре в графе 6 ставится прочерк).

- Налоговая ставка:

- 0% — в случае реализации товаров и работ (оказания услуг), которые связаны с экспортом;

- 10% — при реализации некоторых видов льготных товаров, которые перечислены в п. 2 ст. 164 НК РФ;

- 18% — в остальных случаях.

Расчётная ставка: 10/110 или 18/118 при предоплате или удержания НДС налоговыми агентами и в иных случаях, указанных в п. 4 ст. 164 Налоговом Кодексе Российской Федерации.

- Для расчета общей суммы НДС используют эту формулу: стоимость без налога (графа 5), умноженная на ставку (графа 7) в данной строке.

В графе 8 указывают «без НДС» при товарообороте, если освобождены от НДС в соответствии со статьей 145 Налогового Кодекса Российской Федерации.

- Для расчета стоимости НДС действует следующая формула: стоимость без НДС (графа 5) плюс величина НДС (графа 8) в данной строке:

- стоимость товара должна соответствовать товару, стоимость которого указана в документе по отгрузке товара;

- в «авансовом» указывается вся сумма, которая получена после оплаты с учетом НДС.

- Код страны-производителя товара в соответствии с Общероссийским классификатором стран мира (в «авансовом» счете-фактуре в графе 10 ставится черта).

10а) То же, что и в графе 10.

- Указывается номер ГТД (в графе 11 в “авансовом” счете-фактуре ставится черта).ЭСФ подписывается одной электронной цифровой подписью (ЭЦП). Как правило, это руководитель или уполномоченное лицо и индивидуальный предприниматель.

- Скачать бланк электронной счет-фактуры

- Скачать образец электронной счет-фактуры

Использование факсимильных подписей иначе говоря клише-печатей не допускается.

Как оформить счет-фактуру при оказании услуг

Новый порядок заполнения счетов-фактур внес некоторые коррективы в их оформление, в том числе – при реализации услуг . По просьбе нововведения пояснила ведущий эксперт «Нормы» Наталья МЕМЕТОВА:

– До выхода предприятия руководствовались порядком учета и оформления счетов-фактур в составе налоговой отчетности, действовавшим в 2021 году .

Что изменилось

- Вернули банковские реквизиты: банковский счет и наименование обслуживающего банка, МФО .

- Как и ранее, счет-фактура оформляется в сумах. Внесено уточнение, что суммы отражаются с округлением до сотых . Т.е., если у вас получилась сумма с тийинами, их нужно указать.

- Для предприятий, оказывающих услуги, изменился порядок заполнения граф 2, 3 и 4 табличной части счета-фактуры:

| Показатель | Было | Стало |

| Графа 2 «Единица измерения» | Единица измерения в денежном выражении | Заполняется, если есть показатель |

| Графа 3

«Количество» |

Не заполнялась | |

| Графа 4 «Цена» | Не заполнялась |

По определению услугами в целях налогообложения признаются виды предпринимательской деятельности по производству продуктов (материальных или нематериальных), направленной на удовлетворение потребностей других лиц, а также работы, выполняемые для других лиц .

Действительно, многие услуги могут быть измерены в количественных показателях, а, значит, будет и цена единицы услуг.

Ранее предприятия:

- соблюдающие порядок – отражали количественные показатели в наименовании услуг или давали подробную информацию об объеме выполненных работ в количественном выражении в акте оказания услуг (выполненных работ);

- не соблюдающие порядок – заполняли графы 2-4, указывая количество и цену.

Теперь это противоречие ликвидировано, и предприятия, оказывающие услуги, не только могут, но и должны заполнять графы 2-4 счета-фактуры .

Если количественного показателя нет, графы 2-4 не заполняются. В качестве примера можно привести консалтинговые, аудиторские услуги, когда объем услуг трудно оценить каким-либо количественным показателем и стоимость всего объема услуг определяется по договоренности сторон исходя из примерной их трудоемкости.

Пример Заполнение счета-фактуры при реализации услуг

Заполнение табличной части счета-фактуры по старому порядку выглядело бы так:

| П/п | Наименование

товаров (работ, услуг) |

Единица измерения | Количество | Цена | Стоимость

поставки |

НДС | Стоимость

поставки с учетом НДС |

| ставка | сумма | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | Изоляция труб, 200 п.м | сум | 14000000 | 15% | 2100000 | 16100000 | |

| Всего к оплате Шестнадцать миллионов сто тысяч сумов | 14000000 | 2100000 | 16100000 |

Заполнение табличной части счета-фактуры по новому порядку:

| П/п | Наименование

товаров (работ, услуг) |

Единица измерения | Количество | Цена | Стоимость

поставки |

НДС | Стоимость

поставки с учетом НДС |

|

| ставка | сумма | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 1 | Изоляция труб | п.м | 200 | 70000 | 14000000 | 15% | 2100000 | 16100000 |

| Всего к оплате Шестнадцать миллионов сто тысяч сумов | 14000000 | 2100000 | 16100000 |

4. Предприятия – плательщики налога с оборота ранее не должны были заполнять графу 8 «Стоимость поставки с учетом НДС» . Хотя графа 8 в электронных системах заполняется автоматически, независимо от того, является ли предприятие плательщиком НДС или нет.

Это несоответствие ликвидировано. По новому графа 8 заполняется в любом случае.

5. По реализации в иностранной валюте ранее счет-фактура выписывался в инвалюте – с одновременным отражением в национальной валюте, пересчитанной по курсу ЦБ на дату выписки счета-фактуры .

Теперь счет-фактура оформляется только в сумах по курсу иностранной валюты к суму, установленному ЦБ на дату реализации. К счету-фактуре прикладывается инвойс (счет-фактура) или другие документы, подтверждающие реализацию, оформленные в иностранной валюте .

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.

Договор

Описывает права и обязанности сторон сделки. Обычно в договоре бывают такие разделы:

- Предмет договора: какой результат сделки.

- Сумма договора и порядок расчёта: когда и сколько платить.

- Права и обязанности сторон: как происходит работа.

- Ответственность сторон: что будет, если вы или партнёр нарушите сроки.

- Порядок изменения и расторжения договора: как расторгнуть договор или принять к нему дополнительные соглашения.

- Реквизиты сторон: какие у вас и партнёра расчётные счета, ИНН, ОГРН и адреса.

Договор обычно оформляется в 2-х экземплярах и содержит подписи каждой стороны.

Если вы используете с клиентами стандартную форму договора и заменяете нужные реквизиты в ворде или экселе, пользуйтесь шаблонами в Эльбе. Загрузите свой шаблон договора, и Эльба автоматически подставит реквизиты контрагента из справочника.

Для некоторых сделок письменная форма договора вообще не нужна. Например, договор купли-продажи считается заключённым уже с момента выдачи покупателю кассового, товарного чека или другого документа, который подтверждает факт оплаты. Это не значит, что при розничной купле-продаже нельзя заключить договор в письменной форме — законодательство этого не запрещает.

Статья: Как обманывают в договорах

Шаблоны распространённых договоров:

Шаблон договора об оказании услуг

Шаблон договора подряда

Шаблон договора поставки