Коэффициент быстрой ликвидности

Содержание:

- Как определить баланс между собственным и привлеченным капиталом?

- Для чего он нужен и что обозначает

- Расчет по балансу

- Что такое коэффициент текущей ликвидности

- Общий коэффициент покрытия – что показывает

- Принцип использования параметра покрытия

- Зачем считать коэффициент текущей ликвидности и какие документы для этого требуются

- Объяснение показателя

- Коэффициент критической ликвидности: формула

- Пример расчёта коэффициента

- Текущий показатель

- Группировка активов

- Ликвидность баланса, группировка активов и пассивов баланса

- Параметр покрытия: преимущества и недостатки

- Нормативное значение показателя текущей ликвидности:

- Вариант 2. Когда значения всех коэффициентов ликвидности растут от периода к периоду

Как определить баланс между собственным и привлеченным капиталом?

Для выявления успешности компании используют показатель, который удерживает идеальное соотношение собственного и привлеченного капитала – коэффициент внутреннего долга. Этот коэффициент отслеживает приток кредитных средств.

Показатель определяет следующее:

-

текущую прибыльность и сумму будущих дивидендов полученных инвестором;

-

результативность управленческих решений принятие менеджером за вычисляемый период;

-

целесообразность выдачи кредитов, оценка кредиторами уровень рисков.

Для определения этого индекса используется ряд формул. В ходе расчетов определяется следующее:

-

диапазон результата 0 – компания правильно использует привлеченный и собственный капитал;

-

показатель 1 – дефицит оборотных средств, значит необходимо вливание кредитных средств;

-

значение больше 1 – организация становится неплатежеспособной и не будет интересна для инвестирования и обеспечения кредиторами.

Кредиторы вправе подать в суд для признания организации банкротом, если показатель будет значительно больше 1.

Как рассчитать сумму выдачи предполагаемого кредита?

Расчет LTV обеспеченности кредита применяется банками при вычислении суммы выдачи займа. Данный показатель определяет величину кредита, который заемщик получает в зависимости от стоимости предоставляемого им обеспечения. Также определяет сумму необходимого взноса при оформлении кредита.

К примеру, если коэффициент равен 80%, соответственно, взнос составит 20%. Финансовыми учреждениями индивидуально устанавливается размер этого коэффициента в ходе разработки кредитных программ.

Каждая формула – усредненные значения. При любой форме бизнеса присутствуют нюансы, которые учитываются при определении того или иного коэффициента.

Производится с помощью коэффициента платежеспособности, который является относительной величиной. Недостатком является то, что он не учитывает масштаб хозяйственных операций. С другой стороны, так как относительные величины являются безразмерными (коэффициент рассчитывается в пределах одного периода), то их значения не подвержены влиянию инфляции и тому подобных факторов. Поэтому показатели такого рода сопоставимы во времени и удобны для анализа динамики.

Платежеспособность – способность предприятия погасить свою кредиторскую задолженность за счет тех или иных источников и элементов оборотных средств.

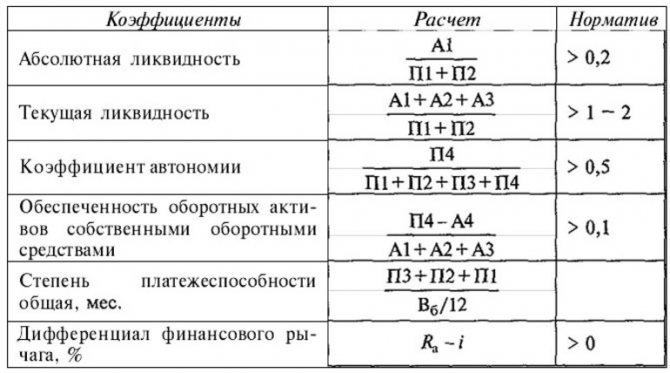

Выделяются следующие часто используемые коэффициенты.

Для чего он нужен и что обозначает

Разберемся, что обозначают полученные в примерах значения коэффициента. Очевидно, что более высокое значение коэффициента означает и более прочное финансовое положение. Нормальным в настоящее время считается показатель равный или более 1 (хотя отдельные источники предлагают брать как норму значение 0,8).

Он свидетельствует, что стоимость активов, которые можно быстро и (или) в скором времени реализовать, покрывает объем текущих обязательств компании либо превышает их.

Если показатель ниже, значит, компания может не успеть погасить текущую задолженность в короткий промежуток времени. Полученный в расчете коэффициент 1,91 свидетельствует о прочном финансовом положении. «Быстрые» активы покрыли текущие обязательства почти в два раза.

Говоря о полученных динамических значениях показателя из примера, отметим, что они высоки, как на начало года, так и на конец, хотя к концу года и произошло некоторое снижение (соответственно 5,16 и 4,18).

Текущие обязательства покрыты соответствующим видом активов в несколько раз. На первый взгляд, это положительный фактор. В то же время значение, превышающее 3, может свидетельствовать, например, о росте краткосрочной дебиторской задолженности, неэффективной работе финансовой службы с должниками, небрежно составленном бухгалтерском балансе, о проблемах в первичном учете активов компании.

Кроме того, большой объем денежных средств, находящихся не в обороте, а в кассе или на счетах, говорит о замедленном, неэффективном их использовании. В конечном итоге такая финансовая политика снижает прибыль компании.

Уменьшает коэффициент объем задействованных кредитных ресурсов, займов, обязательств перед контрагентами сроком менее года. Качество информации при определении коэффициента играет решающую роль. Так, недопустимо включать в расчет безнадежную дебиторскую задолженность, вложения в ценные бумаги, если быстрая ликвидность их представляется сомнительной; другие данные по активам, быстрая ликвидность которых подвергается сомнению.

Тезисно

- Коэффициент срочной ликвидности – один из важнейших финансовых показателей работы компании. Он исчисляется как отношение суммы быстроликвидных и высоколиквидных активов к текущим обязательствам. Расчет ведут по данным бухгалтерского баланса.

- В зависимости от целей анализа показатель исчисляют за определенный период либо в динамике: на начало и конец периода; за несколько лет. Он демонстрирует, во сколько раз «быстрые» активы покрывают текущие обязательства компании.

- Положительным считается значение, равное единице или превышающее ее. Значение, превышающее 3, может свидетельствовать о неэффективном использовании активов, замедлении их оборачиваемости, плохой работе с дебиторской задолженностью; ниже 1 — о высокой зависимости компании от краткосрочных кредитов и займов, не покрытых соответствующими ресурсами.

Расчет по балансу

Коэффициент покрытия текущей ликвидности легко рассчитать по балансу компании — отчету на конкретную дату, в котором сгруппированы все активы и пассивы предприятия.

Преимуществами использования финансовой отчетности являются доступность, простота и результативность.

Анализ Формы №1 на несколько дат может показать динамику показателя в исследуемом периоде.

Определим, как найти коэффициент текущей ликвидности по балансу.

Состав бухгалтерского баланса предприятия

В российской бухгалтерской отчетности активы компании располагаются сверху вниз с повышением ликвидности.

В верхней части отчета находятся неликвидные активы, которые часто вообще не могут быть реализованы (концессии, авторские права, патенты, программное обеспечение, оценка репутации), или проданы с большим трудом (недвижимое имущество, основные средства).

Ниже расположены запасы, которые продаются, но с потерей стоимости.

Сюда могут быть включены и неликвиды. Продажа дебиторской задолженности тоже происходит с потерей стоимости, так как по некоторым долгам срок еще не наступил, а отдельные должники могут вообще не рассчитаться.

Только деньги имеют стопроцентную ликвидность. Они расположены в нижней части баланса.

Сумма оборотного капитала указана в строке 1200 Формы №1. Она включает:

- наличные и безналичные денежные средства;

- сырье, запасы, материалы;

- готовую продукцию и товары на складах;

- дебиторскую задолженность;

- краткосрочные финансовые обязательства и др.

где:

- Высоколиквидное имущество А1 – стр. 1240 (финансовые вложения, кроме денег) и 1250 (денежные средства);

- Среднеликвидное имущество А2 – стр. 1260 (прочие оборотные активы);

- Низколиквидные активы А3 – стр. 1210 (запасы), 1220 (не списанный входной НДС) и 1230 (дебиторка).

В расчет коэффициента текущей ликвидности добавляют строку 1170 (финансовые вложения) из верхней части баланса, так как эти активы можно в течение года реализовать.

Текущие обязательства компании получают из пассива баланса.

В правой части Формы № 1 источники имущества расположены сверху вниз по мере сокращения периода их погашения.

Сверху находятся самые долгосрочные источники — уставный капитал и резервы.

Их собственники не изымают, так как могут распределить только прибыль.

Далее расположены долгосрочные обязательства фирмы — кредиты и займы, отложенные налоги.

В последнем разделе баланса располагается большая группа краткосрочных обязательств.

Именно этот раздел учитывается в формуле расчета коэффициента текущей ликвидности.

На рисунке представлен пример неплатежеспособного баланса. Краткосрочные обязательства значительно превышают оборотный капитал.

В идеальном случае, сумма запасов, дебиторских долгов, денег и финансовых вложений должна быть в 1.5 — 2.5 больше кредиторской задолженности.

Формула по балансу

Подставив все значения в исходную формулу расчета коэффициента текущей ликвидности получаем формулу по балансу:

| Kтл = | стр. 1200 Баланса + стр. 1170 Баланса |

| Kтл = | стр. 1500 Баланса — стр. 1530 Баланса |

Она показывает, как рассчитать показатель по отчетности компании.

Отметим, что данная формула применима только к внутренней российской отчетности.

Западные фирмы и международные стандарты используют иные формы.

Расположение активов и пассивов обратное российскому балансу.

В верхней части активов располагаются деньги и быстрореализуемое имущество, вверху пассивов — краткосрочные обязательства.

Внизу отчета — внеоборотное имущество и капитал.

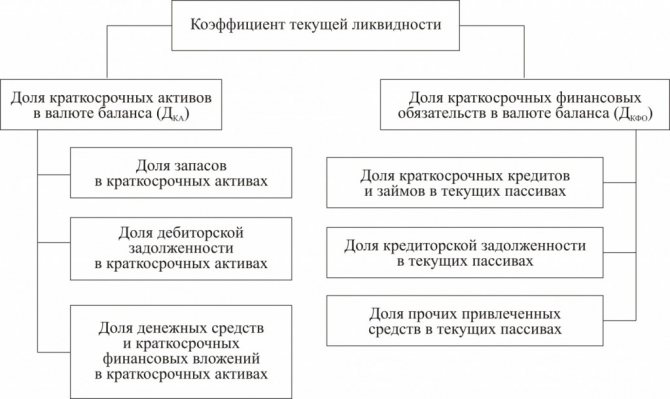

Что такое коэффициент текущей ликвидности

Коэффициент текущей ликвидности является экономическим показателем, позволяющий получить информацию о соотношении имущественных ценностей фирмы к долговым обязательствам с кратковременным характером. Использование данного аналитического инструмента позволяет определить уровень платежеспособности компании за один отчетный год. Для того чтобы составить все необходимые расчеты, необходимо получить информацию об активах, имеющихся на балансе компании.

Ответив на вопрос о том, что показывает коэффициент текущей ликвидности, следует перейти к рассмотрению сфер, где используется данный аналитический инструмент. К таким сферам можно отнести:

- Оценку инвестиционных проектов с целью снижения риска потери капитала и определения уровня потенциального дохода.

- Анализ финансового состояния компании кредитными учреждениями, выступающими в качестве займодателей. Использование рассматриваемого аналитического инструмента позволяет получить информацию о платежеспособности клиента.

- Анализ компании различными контрагентами. Довольно часто бизнес-партнеры заключают соглашение о предоставлении производственного сырья и расходных материалов в рассрочку. В этой ситуации, поставщик должен получить гарантии получения финансовых средств в течение обговоренного отрезка времени.

В некоторых ситуациях, рассматриваемый показатель может значительно отставать от установленной нормы. В такой ситуации, человеку, проводящему анализ, следует получить сведения о коэффициенте финансового восстановления. Как правило, в расчетах используется срок равный шести месяцам. Проведение подобных расчетов позволяет получить сведения о возможности восстановления платежеспособности компании в ближайшее время. Для составления прогнозов используются специальные экономические формулы. По мнению многих специалистов в данной сфере, использование коэффициента финансового восстановления не всегда позволяет получить точные данные.

Когда рассматриваемый показатель соответствует установленной норме, человеку, проводящему анализ, следует рассчитать показатель возможной потери платежеспособности. Данный показатель позволяет получить прогноз о финансовом состоянии компании на три ближайших месяца. Коэффициент утраты платежеспособности используется с целью предупреждения ситуаций, которые могут оказать отрицательное воздействие на текущую стоимость активов.

Когда размер текущей ликвидности превышает установленный норматив, можно сделать заключение о том, что в данной фирме имеется определенный запас капитала, который был получен через различные внешние источники. С точки зрения займодателя, компании, имеющие высокую текущую ликвидность, обладают крупным фондом, состоящим из оборотных средств. Если оценивать ситуацию со стороны менеджмента, высокая ликвидность активов говорит о нецеленаправленном и нерезультативном применении имеющегося имущества. Данное имущество может быть использовано для получения максимально выгодных ставок по кредитам и займам, что значительно увеличит производственные мощности.

Коэффициент текущей ликвидности показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов

Во время проведения экономического анализа финансового благополучия субъекта предпринимательства, необходимо в обязательном порядке учитывать показатель абсолютной ликвидности. Этот индекс позволяет определить размер кратковременных долговых обязательств, которые могут быть погашены в ближайшем будущем. Использование данного аналитического инструмента позволяет получить возможность отказаться от продажи имущественных ценностей компании с целью погашения имеющихся займов.

При вычислении размера коэффициента абсолютной ликвидности активов применяется следующая формула: «(Финансовые средства + инвестиции краткосрочного характера) / текущие кредиты». Для того чтобы использовать данную формулу, следует детально изучить бухгалтерский баланс с целью получения всей необходимой информации. Данный показатель менее популярен в сравнении с другими инструментами экономического анализа. Завышенное значение этого показателя говорит о том, что компания нерационально использует свой финансовый фонд.

Как правило, экономический анализ проводится в конце отчетного года. Данный шаг позволяет определить эффективность использования активов предприятия. Помимо этого, наличие подобной информации позволяет провести сравнение с другими отчетными периодами.

Общий коэффициент покрытия – что показывает

Общий коэффициент покрытия показывает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем больше значение коэффициента, тем лучше платежеспособность предприятия. Этот показатель учитывает, что не все активы можно продать в срочном порядке.

Коэффициенты ликидности представляют интерес как для руководства предприятия, так и для внешних субъектов анализа:

- коэффициент абсолютной ликвидности – для поставщиков сырья и материалов;

- общий коэффициент покрытия – для инвесторов;

- коэффициент быстрой ликвидности – для банков.

Принцип использования параметра покрытия

Универсальная формула по балансовому Кф компенсации инвестиций отображает, насколько фирма готова покрывать все обязательства оборотными средствами. Чем больше итоговый параметр коэффициента, тем платёжеспособней будет фирма. Текущие обязательства практически полностью поглощаются имеющимися активами.

Эксперты утверждают, что хорошая платёжеспособность просто невозможна без поддержания определённых условий и значений коэффициента долгового покрытия. Такие активы обязательно должны превышать ∑ размера возложенных обременений. Фирма считается прибыльной при его Кф в диапазоне 1-2,5.

Компания пребывает в опасной ситуации, если показатель коэффициента = 1, так как она работает в ситуации полного равенства между пассивами и активами. Всегда нужно помнить, что оборотные деньги не всегда могут быть реализованы в короткие сроки. На фоне этого существует большой риск того, что руководство компании не сможет адекватно обеспечить гибкость финансовой стороны даже с приемлемым коэффициентом.

После покрытия имеющихся пассивов в распоряжении фирмы должна остаться хоть самая минимальная часть оборотных денег. Только в этом случае можно будет продолжить привычную хозяйственную деятельность. Если после проведённых расчётов специалисты получили показатель коэффициента, который превышает 3, то это может указывать только на то, что образовались свободные активы. Эта ситуация неблагоприятна для фирмы. Руководство рискует остаться с невостребованными оборотными активами. Такие средства просто невозможно вложить в производство.

Зачем считать коэффициент текущей ликвидности и какие документы для этого требуются

Прежде чем разбираться, как считать коэффициент текущей ликвидности, разберем, с какой целью его считать. Этот показатель необходим для анализа платежеспособности юридического лица:

- руководителям;

- учредителям;

- инвесторам;

- федеральной налоговой службе, которая отталкивается от приказа Министерства экономического развития РФ от 21.04.2006 № 104, устанавливающего способ проведения данного анализа.

Коэффициент текущей ликвидности позволяет определить, может ли продажа оборотных активов погасить текущие краткосрочные обязательства.

Какие документы стоит подготовить, как только вы собрались считать коэффициент текущей ликвидности? Если данный показатель определяется через бухгалтерию, необходим лишь балансовый отчет, а чтобы считать в математической форме, придется собрать все бумаги, где фигурируют доходы, расходы и долговые обязательства, например:

- договор купли/продажи;

- трудовой договор с работниками;

- договор ипотечного кредитования, долговая расписка, пр.

В некоторых случаях мало считать текущий показатель, важна правильная интерпретация его величины, ведь она может решить судьбу компании. Поэтому стоит создать финансовый отдел из настоящих профессионалов, способных постоянно отслеживать малейшие колебания.

Топ-3 статей, которые будут полезны каждому руководителю:

- Финансовый контроль на предприятии

- Чистая рентабельность предприятия

- Как выстроить финансовую структуру компании

Для нормально функционирующего юридического лица текущий показатель – не менее 1. Иными словами, объем оборотных активов должен превышать сумму краткосрочных обязательств. Меньший коэффициент тоже можно считать относительной нормой, когда речь идет об организации с активным оборотом капитала, ведь в этом случае при расчете используются нестабильные значения.

При оптимальном соотношении активов и пассивов коэффициент составляет 2–2,5. То есть, компания должна сторонним фирмам или сотрудникам в два раза меньше средств, чем находится у нее в обороте. При внезапном колебании рынка ликвидация активов не вызовет серьезных проблем.

При текущем показателе больше единицы, но ниже 2 пора рассмотреть два сценария развития событий: вы должны успеть продать активы до их полного обвала либо стимулировать работу маркетологов. Если у вас есть грамотный аналитический отдел, он заранее предскажет поведение рынка, то есть вы можете считать, что выиграли, если после спада ожидается подъем.

Когда коэффициент текущей ликвидности не доходит до 1, высок риск банкротства компании.

Объяснение показателя

Коэффициент быстрой ликвидности (англоязычный аналог Quick Ratio, Acid Test Ratio) – индикатор краткосрочной ликвидности компании, который измеряет способность компании вовремя погасить свои краткосрочные обязательства с помощью высоколиквидных активов. К высоколиквидным активам можно отнести денежные средства и их эквиваленты, текущие финансовые инвестиции, дебиторскую задолженность и т.д. Этот показатель похож на показатель текущей ликвидности, так как показывает уровень платежеспособности компании. Однако показатель быстрой ликвидности является более строгим и точным, ведь позволяет исключить менее ликвидные оборотные активы.

Коэффициент критической ликвидности: формула

ККЛ определяется как отношение суммы денежных средств, дебиторской задолженности и ценных бумаг к краткосрочным обязательствам. В определении этого коэффициента имеет значение дебиторская задолженность – ожидаемые средства за отгруженную продукцию. Поэтому коэффициент критической ликвидности показывает долю текущих обязательств, которая может быть покрыта не только существующими активами предприятия, но и за счет предстоящих поступлений.

ККЛ = (КФВ + ДС + КДЗ) / КО, где:

- КФВ – код показателя 250 бухгалтерского баланса №1, краткосрочные финансовые вложения;

- ДС – код показателя 260 бухгалтерского баланса №1, денежные средства;

- КДЗ – код показателя 240 бухгалтерского баланса №1, дебиторская задолженность, срок которой заканчивается через год;

- КО – данные из бухгалтерского баланса № 1 раздела «Краткосрочные обязательства» коды: 610, 650, 620, 630, 660.

Пример расчёта коэффициента

Все необходимые для расчёта данные можно найти, перейдя во вкладку Balance Sheet (Баланс). Все текущие активы компании здесь находятся в разделе Current Assets, а их суммарное значение можно увидеть в строке Total Current Assets (за 2017 год оно составляет 21 444 000$).

Текущие обязательства компании ищем в разделе Current Liabilities. Их итоговое значение представлено в строке Total Current Liabilities, и за 2017 год оно составляет сумму в размере 18 924 000$.

Теперь нам остаётся лишь разделить текущие пассивы на текущие обязательства и получить в итоге искомое значение коэффициента:

CR = 21 444 000$ / 18 924 000$ = 1,13

Текущий показатель

Далее разберем, что такое коэффициент покрытия. Зная его, вы можете определить, насколько предприятие обеспечено оборотными средствами. Он рассчитывается достаточно просто, путем высчитывания отношения между стоимостью активов к стоимости пассивов. К активам относятся быстрооборотные финансы, а к пассивам — имеющиеся у компании краткосрочные обязательства по займам, кредитам и дебиторским задолженностям.

Также можно рассчитать коэффициент покрытия как разницу между расходами по определенным периодам, учитывая размер выплат на НДС. Как правило, из размера краткосрочных обязательств компании вычитаются размеры доходов за будущие периоды, резервы и расходы. То есть текущий показатель показывает, могут ли активы компании (оборотные) перекрыть выплаты, которые компания должна осуществить по имеющимся у нее краткосрочным обязательствам. Соответственно, значение у коэффициента должно быть >2.

Получается, что КТЛ показывает аудитору или руководству, могут ли обязательства быть перекрыты оборотным активом

Тут важно понимать, что речь идет именно о краткосрочных обязательствах, а не о погашении всего кредита или займа. Если говорить проще, то можно сформулировать этот коэффициент, как возможность компании погасить долги, продав или реализовав имеющиеся активы (соответственно, сколько раз компания может оплатить эти долги)

Группировка активов

Чтобы проанализировать ликвидность баланса, нужно сравнить активы и обязательства компании. Для удобства принято их делить на несколько групп, то есть составлять аналитический баланс.

Балансовые активы в зависимости от степени их ликвидности подразделяют на 4 группы.

- В группу А1 относят абсолютно ликвидные активы. В эту категорию заносят финансовые инвестиции (краткосрочные) и денежную наличность. В бухгалтерском балансе это строки с кодами 1240 и 1250.

- В группу А2 включают активы, реализация которых может занять сравнительно мало времени. К ним относится дебиторская задолженность (по бухгалтерскому балансу код 1230). Также в некоторых источниках к группе А2 относят прочие оборотные активы. В данной группе ликвидность зависит от платежеспособности контрагентов компании, от форм расчетов и скорости платежей.

- Группа А3 содержит медленно реализуемые активы. В эту категорию входят запасы продукции и материалов, незавершенное производство, НДС. Для превращения их денежную наличность понадобится какое-то время. В бухгалтерском балансе к группе А3 относят строки с кодами 1210, 1220 и 1260. Некоторые авторы включают в данную категорию и основные средства (код 1150).

- Наконец, к группе А4 причисляют наиболее труднореализуемые активы. Это весь Раздел I бухгалтерского баланса (код 1100).

Вам будет интересно:Рейтинг банков для ИП: где лучше открыть счет

Ликвидность баланса, группировка активов и пассивов баланса

Рассмотрим порядок группировки Активов и Пассивов бухгалтерского баланса российского предприятия – Активы располагаются от наиболее к наименее ликвидным, а очередность расстановки Пассивов зависит от срочности погашения обязательств компании:

| Группировка Активов в Бухгалтерском балансе | Группировка Пассивов в Бухгалтерском балансе | ||

| А1 | Высоколиквидные (деньги, краткосрочные вложения) | П1 | Наиболее срочные обязательства (текущая кредиторская задолженность перед контрагентами, банками, сотрудниками и т.д.) |

| А2 | Быстрореализуемые (краткосрочная “дебиторка” – долги перед компанией, расчеты по которым должны поступить не позднее 1 года после отчетной даты) | П2 | Среднесрочные обязательства (кредиты и займы на короткий срок, резервы на будущие расходы, другие краткосрочные долги) |

| А3 | Медленно реализуемые (оборотные активы, не вошедшие в группы А1, А2) | П3 | Долгосрочные обязательства (обязательства, взятые из р. IV “Долгосрочные пассивы”) |

| А4 | Труднореализуемые (внеоборотные активы – все) | П4 | Постоянные пассивы (собственные средства фирмы) |

По данным Бухгалтерского баланса можно понять, ликвиден ли он, проведя сравнение итогов по каждой из групп Активов и Пассивов. Об абсолютной ликвидности говорит следующая ситуация:

| Неравенство | Что означает |

| А1 > П1 | Если продать имеющиеся высоколиквидные активы, компания сумеет расплатиться с самыми краткосрочными обязательствами. |

| А2 > П2 | После реализации быстро реализуемого имущества компании появится возможность погасить долги со средним сроком возврата. |

| А3 > П3 | Средствами, вырученными от продажи медленно реализуемых активов, возможно расплатиться с задолженностями, срок возврата которых более 1 года. |

| А4 < П4 | Общая стоимость труднореализуемых активов предприятия меньше совокупного размера его собственного капитала. |

Параметр покрытия: преимущества и недостатки

В современном бизнесе коэффициент покрытия применяется множеством компаний и предприятий. Этот параметр обладает как преимуществами, так и недостатками, которые обязательно должен знать каждый, кто сталкивается с этой темой.

Среди основных положительных сторон коэффициента можно выделить следующие параметры:

- Лёгкость и доступность всех расчётов. Даже новичок может оценить эффективность экспресс-анализа.

- В формулах по балансу Кф покрытия запасов используются только те данные, которые представлены в открытом доступе.

- Проведённые для коэффициента расчёты позволяют получить общие сведения о финансовой устойчивости субъекта.

- Можно оценить правильность формирования структуры баланса.

Перечисленные преимущества очень важны для финансистов и аналитиков. Но, у общего Кф покрытия есть и негативные стороны:

- В некоторых случаях провести правильно расчёты просто невозможно без дополнительных данных (пояснения к уже составленному бухгалтерскому балансу, управленческая отчётность).

- Полученные в итоге данные могут быть использованы только для конкретной отчётной даты.

- Даже после всех расчётов специалист не сможет получить полную информацию об устойчивости организации.

Нормативное значение показателя текущей ликвидности:

Нормативным является значение в рамках 1-3, однако более желательным является значение 2-3. Показатель ниже нормативного свидетельствует о проблемном состоянии платежеспособности, ведь оборотных активов недостаточно для того, чтобы ответить по текущим обязательствам. Это ведет к снижению доверия к компании со стороны кредиторов, поставщиков, инвесторов и партнеров. Кроме этого, проблемы с платежеспособностью ведут к увеличению стоимости заемных средств и, как результат, к прямым финансовым потерям.

Для кредиторов принцип очевиден: чем выше показатель – тем лучше. Однако с точки зрения собственников и менеджмента показатель выше нормативного значения является признаком неэффективной структуры активов. Более точные выводы по этому поводу могут быть сформированы исходя из данных анализа активов. Часто значение показателя текущей ликвидности выше 3 говорит о вовлечение лишних оборотных активов. Это ведет к снижению показателей эффективности использования активов. Кроме этого, привлечение лишних дополнительных дорогих финансовых ресурсов ведет к увеличению финансовых расходов. Дополнительный анализ структуры активов позволит подтвердить или отвергнуть этот вывод. Стоит отметить, что оптимальное значение показателя часто является условным и зависит от сферы деятельности, сезонного фактора, соглашения сотрудничества с поставщиками и т.д.

В это же время аналитику стоит учесть некоторые особенности показателя текущей ликвидности. Ликвидность отдельных видов активов может быть под вопросом. Например, часть дебиторской задолженности может быть плохого качества и компания не сможет погасить ее в течение года. Также запасы могут иметь низкую ликвидность, например, если они не могут быть проданными по рыночной цене. Поэтому всегда стоит анализировать несколько показателей, которые характеризуют различные аспекты ликвидности и платежеспособности компании.

Вариант 2. Когда значения всех коэффициентов ликвидности растут от периода к периоду

Также как и в предыдущем случае, данная ситуация может свидетельствовать о том, что компания увеличивает свою платежеспособность. Это и в самом деле может быть так. Но точно такая же тенденция может быть признаком опасного положения дел относительно финансирования оборотных активов от получаемых долгосрочных кредитов. То есть средства, полученные от этих кредитов, могут повышать объем оборотных активов и поэтому при расчете показателей платежеспособность будет выше, но на самом деле обстоятельства являются не такими «радужными».

Это может быть свидетельством того, что «имущественная обособленность» компании от своих владельцев на самом деле искусственна. Данная ситуация характерна только для малого и среднего бизнеса. Привлечение средств от собственников может быть решением для исправления предшествующего чрезмерного изъятия полученных доходов в качестве дивидендов и перераспределения средств между аффилированными лицами.

Напомним, что мы рассматриваем относительные показатели. При их одновременном росте может сложиться упадок бизнеса компании. Продажи товаров становятся все меньше, меньше становится и количество поставок, но уменьшение закупок происходит чуть быстрее, чем сокращение продаж и доходов, получаемых компанией. Это и может стать причиной повышения значений коэффициентов ликвидности, но вряд ли такое положение является для фирмы благоприятным.

И последняя причина, из-за которой может происходить рост показателей ликвидности, может заключаться в том, что оборотные активы компании были нерационально распределены и упущены возможности расширения бизнеса через привлечение дополнительных краткосрочных кредитов.

Отметим, что ни первый, ни второй вариант никак не относится к учетной политике компании. Почему? Мы рассматривали ситуации, в которых значения всех коэффициентов ликвидности, в том числе показатель абсолютной ликвидности, имели однонаправленный характер. Учетная политика на объем денежных средств на счетах компании повлиять не может.