Расходы на продажу

Содержание:

- Реформация баланса

- Учет прочего выбытия (списания, безвозмездной передачи) материалов. Бухгалтерские проводки

- Проводки по списанию расходов на продажу – Идеи для бизнеса

- Коммерческие расходы. Строка 2210

- Пошаговая инструкция учета ТЗР материалов для производства

- Реализация товаров

- Прочие расходы в бухгалтерском учете

- Что такое отгрузка готовой продукции

- Реализация товара: проводки

Реформация баланса

31 декабря, после того определен финансовый результат за декабрь, все субсчета, открытые к счету 90, должны быть закрыты.

а) кредитовое сальдо субсчета 90-1 закрывается проводкой:

Дебет 90-1 Кредит 90-9 – закрыт субсчет 90-1 по окончании года;

б) дебетовые сальдо субсчетов 90-2, 90-3 и 90-4 закрывают проводками:

Дебет 90-9 Кредит 90-2 (90-3, 90-4) – закрыты субсчета 90-2, 90-3 и 90-4 по окончании года.

В результате сделанных проводок дебетовые и кредитовые обороты по субсчетам счета 90 будут равны.

Таким образом, по состоянию на 1 января следующего года сальдо как по счету 90 в целом, так и по всем открытым к нему субсчетам будет равно нулю.

Учет прочего выбытия (списания, безвозмездной передачи) материалов. Бухгалтерские проводки

Списание материалов может осуществляться в следующих случаях:

- пришедшие в негодность по истечении сроков хранения;

- морально устаревшие;

- при выявлении недостач, хищений или порчи, в том числе вследствие аварий, пожаров, стихийных бедствий.

Подготовка необходимой информации для принятия решения о списании материалов осуществляется Комиссией с участием материально ответственных лиц. По результатам осмотра Комиссия составляет Акт на списание материалов по каждому подразделению организации, по материально ответственным лицам.

Списание материалов, передаваемых по договору дарения или безвозмездно, осуществляется на основании первичных документов на отпуск материалов (товарно-транспортных накладных, заявлений на отпуск материалов на сторону и др.). В статье 146 «Объект налогообложения» НК РФ сказано, что передача права собственности на активы на безвозмездной основе, признается реализацией, то есть подлежит обложению НДС.

Ниже приведены бухгалтерские проводки, отражающие списание и безвозмездную передачу материалов

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Учет недостачи (порчи) материалов при наличии виновных лиц | ||||

| 94 | 10 | Отражено списание балансовой стоимости материалов на основании акта списания, составленного комиссией | Фактическая себестоимость списанных материалов | Акт списания материалов |

| 20 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов основного производства | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 23 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов вспомогательных производств | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 25 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет общепроизводственных расходов | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 26 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет общехозяйственных расходов | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 29 | 94 | Отражено списание недостачи (потери от порчи) материалов в пределах утвержденных норм естественной убыли за счет расходов обслуживающих производств | Норма естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 73.2 | 94 | Отражено списание недостачи (потери от порчи) материалов на виновных лиц сверх норм естественной убыли | Сумма превышения нормы естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| 91.2 | 68.2 | Восстановлен НДС, ранее предъявленный к вычету, по недостачам (потерям) материалов сверх норм естественной убыли | Сумма НДС | Бухгалтерская справка-расчетСчет фактура |

| 50.01 | 73.2 | Отражено погашение виновным лицом задолженность по недостачам денежными средствами | Сумма недостачи | Приходный кассовый ордер. Форма № КО-1 |

| 70 | 73.2 | Отражено погашение виновным лицом задолженность по недостачам за счет заработной платы | Сумма недостачи | Бухгалтерская справка-расчет |

| Особенности учета недостачи (порчи) материалов при отсутствии виновных лиц. В данной ситуации сумма превышения нормы естественной убыли списывается не на счет 73, а на счет 91 | ||||

| 91.2 | 94 | Отражено списание недостачи (потери от порчи) материалов сверх норм естественной убыли при отсутствии виновных лиц либо недостачи, во взыскании которых отказано судом | Сумма превышения нормы естественной убыли | Бухгалтерская справка-расчетАкт списания материалов |

| Учет утраты материалов в результате стихийных бедствий | ||||

| 99 | 10 | Отражено списание материалов, утраченных в результате стихийных бедствий | Себестоимость утраченных материалов | Акт списания материалов |

| 99 | 68.2 | Восстановлен НДС, ранее предъявленный к вычету, по утраченным материалам | Сумма НДС | Бухгалтерская справка-расчетСчет фактура |

| Учет безвозмездной передачи материалов | ||||

| 91.2 | 10 | Отражено выбытие материалов | Фактическая себестоимость материалов | Накладная (ТМФ № М-15)Счет фактура |

| 91.2 | 68.2 | Начислен НДС в бюджет со стоимости безвозмездно переданных материалов | Сумма НДС | Накладная (ТМФ № М-15)Счет фактураКнига продаж |

Проводки по списанию расходов на продажу – Идеи для бизнеса

Каждое предприятие имеет дело с расходами на продажу, поскольку ни одна готовая продукция сама себя не продает. Рассмотрим как отразить в бухгалтерском учете дополнительные расходы на реализацию товаров, проводки на расходы на рекламу и проводки при списании расходов на продажу.

Учет расходов на продажу и его особенности

Для формирования себестоимости продаваемого товара или продукции используется счет 44, который дает возможность понять состав и структуру произведенных затрат.

Счет 44 предназначен для учета коммерческих затрат, которые были понесены при реализации той или иной продукции. Накопление этих затрат происходит по дебету 44 счета, которые только в конце месяца закрываются на дебет счета 90 «Продажи».

Учет коммерческих затрат на предприятиях торговли и производства имеет некоторые отличия, которые базируются на использовании производственных материалов для ремонта оборудования сбыта, упаковки готовой продукции и прочие.

В состав коммерческих затрат на продажу можно включать:

- Амортизационные сборы, начисленные на оборудование, которое обеспечивает, сбыт готовой продукции.

- Зарплата работников сбыта (маркетологов, экспедиторов);

- Налоги на заработную плату работников сбыта;

- Транспортировка товара;

- Расходы, связанные с хранением продукции (например, аренда склада);

- Погрузо-разгрузочные работы;

- Расходы на рекламу;

- На медосмотр и спецодежду маркетологов, экспедиторов;

- Представительские расходы;

- Командировочные расходы.

Перечень затрат, которые не включаются в состав расходов на продажу:

- Услуги кредитных организаций (погашение начисленных процентов);

- Расходы по эмиссии ценных бумаг;

- Судебные издержки;

Данные виды затрат являются внереализационными, поэтому учитываются отдельно на счете 91.2.

Для эффективного решения коммерческих задач необходимо сформировать соответствующую организацию учета расходов на продажу на основании нижеизложенных принципов:

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Перечень возможных проводок по списанию расходов на продажу

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 44 | 02 (05) | 17 500 | Начислена амортизация на основные средства и нематериальные активы, задействованные в торговой деятельности | Амортизационная ведомость |

| 44 | 10 | 22 500 | Списаны материалы для обеспечения сбыта готовой продукции. Для торговых организаций: списаны материалы, которые учтены в расходах на продажу | Акт списания |

| 44 | 16 | 23 500 | Выявлены отклонения в стоимости материально-производственных запасов, которые были израсходованы для обеспечения торговой деятельности | Бухгалтерская справка |

| 44 | 19 | 17 820 | В состав расходов на сбыт включен НДС по работам и услугам, используемых при реализации готовой продукции | Счет |

| 44 | 23 (29) | 22 780 | Расходы на сбыт увеличены на величину затрат, понесенных вспомогательным (обслуживающим) производством | Акт выполненных работ |

| 44 | 41 | 15 000 | Списана стоимость товаров, израсходованных в коммерческих целях | Акт списания |

| 44 | 42 | 7 500 | По товарам, израсходованным на собственные нужды, проведено сторнирование торговой наценки | Бухгалтерская справка |

| 44 | 43 | 13 200 | В коммерческих целях использована готовая продукция | Акт списания |

| 44 | 60 | 75 000 | Стоимость услуг подрядчика отнесена расходы на сбыт | Счет, расходная накладная, акт выполненных работ |

| 44 | 68 | 18 390 | Начислены налоги и сборы, включенные в состав затраты на сбыт | Бухгалтерская справка |

| 44 | 69 | 96 800 | Начислены страховые вносы на зарплаты работников сбыта | Зарплатная ведомость |

| 44 | 70 | 10 800 | Начислена зарплата работников сбыта | Зарплатная ведомость |

| 44 | 71 | 23 900 | Командировочные и представительские затраты, понесенные при сбыте продукции | Авансовый отчет и документы, подтверждающие понесенные затраты |

| 44 | 76 | 12 500 | Сумма страховых платежей включена в расходы на сбыт | Договор страхования |

| 44 | 94 | 2 500 | Сумма недостач и порчи, включена в состав затрат на сбыт | Акт инвентаризации |

| 10 | 44 | 22 500 | Оприходованы материалы, включенные в состав затрат на сбыт | Приходная накладная |

| 15 | 44 | 2 963 | В стоимость материально-производственных запасов включены затраты, которые были связанны со сбытом | Бухгалтерская справка |

| 45 | 44 | 9 500 | В стоимость готовой продукции включены затраты на транспортировку | ТТН |

| 76 | 44 | 7 800 | Расходы на сбыт уменьшены за счет получения страхового возмещения | Договор страхования |

| 90 | 44 | 75 200 | Списание затрат, понесенных при реализации товара | Бухгалтерская справка |

| 91 | 44 | 14 800 | Списание прочих (косвенных) затрат, понесенных при реализации товара | Бухгалтерская справка |

| 94 | 44 | 8 900 | В процессе продажи выявлена недостача | Акт инвентаризации |

Коммерческие расходы. Строка 2210

Оборот по дебету этого счета отражает затраты отчетного месяца, связанные с отгрузкой продукции, оборот по кредиту – суммы, списанные на реализованную в этом месяце продукцию, а сальдо по счету равно сумме произведенных расходов, приходящихся на отгруженную, но не оплаченную на начало месяца продукцию.

Расходы на рекламу списывают на счет 43 «Коммерческие расходы» по фактическим суммам, но для налогообложения принимаются в пределах установленных нормативов. (Надо иметь в виду, что организации, осуществляющие свою деятельность в сфере туристских услуг, увеличивают предельную сумму расходов на рекламу в 3 раза.)

По дебету счета 43 «Коммерческие расходы» учитывают коммерческие расходы с кредита следующих материальных, расчетных и денежных счетов:

– 10 «Материалы» – на стоимость израсходованной тары;

– 23 «Вспомогательные производства» – на стоимость услуг по отправке продукции со склада на станцию (пристань, аэропорт) отправления или на склад покупателя автотранспортом организации;

– 60 «Расчеты с поставщиками и подрядчиками» – на стоимость услуг по отправке продукции покупателю, оказанных сторонними организациями;

– 70 «Расчеты с персоналом по оплате труда» – на оплату труда работников, сопровождающих продукцию, и других счетов.

Аналитический учет по счету ведут в ведомости ф. № 15 учета общехозяйственных расходов, расходов будущих периодов и внепроизводственных расходов по указанным статьям расходов.

По истечении месяца указанные расходы списывают на себестоимость реализованной продукции. На отдельные виды продукции эти расходы относятся прямым путем, а при невозможности определения распределяются пропорционально их производственной себестоимости и объему реализованной продукции по оптовым ценам организации или другим способом.

Списывают внепроизводственные расходы следующей проводкой:

Д-т счета 46 «Реализация продукции (работ, услуг)»;

К-т счета 43 «Коммерческие расходы».

В случаях, когда в отчетном месяце реализуется только часть выпущенной продукции, сумма коммерческих расходов распределяется между реализованной и нереализованной продукцией пропорционально их производственной себестоимости или другим способом.

В балансе коммерческие расходы отдельной статьи не имеют – при составлении баланса остаток по счету 43 присоединяют к остатку по счету 45 «Товары отгруженные».

Понятие затрат является многофункциональной категорией. На предприятиях торговли различают:

— затраты на покупку товаров:

Средства на закупку товаров находятся постоянно в обороте, их вкладывают в товарные запасы за счет собственных и заемных средств.

— капитальные вложения в расширенное воспроизводство основных фондов:

Затраты на капитальные вложения носят долговременных характер и возмещаются в конечном итоге за счет прибыли.

— текущие затраты на организацию хозяйственной деятельности (транспортировка, хранение, подработка, подсортировка, упаковка, реализация товаров):

Затраты на осуществление хозяйственной деятельности в большинстве своем включаются в издержки обращения или представляют собой расходы возмещаемые за счет прибыли.

ИО – выраженные в денежной форме затраты живого и овеществленного труда, связанные с продвижением товара от производителей до потребителей.

Издержки обращения возникают у организаций, осуществляющих товарное обращение: у предприятий торговли и общественного питания, различных заготовительных систем.

По экономическому содержанию ИО являются текущими затратами и включают в себя расходы по оплате труда и материальные расходы. Однако (по экономическому содержанию) не все расходы торгового предприятия включаются в издержки обращения. Расходы, отражающие перераспределение средств (налоги, штрафы, пени) либо вызванные недостаточностью контроля и учета (списание дебиторской задолженности), а также убытки, произошедшие по случайным причинам (стихийные бедствия) и не обусловленные торговым процессом, к издержкам обращения не относятся и списываются за счет прибыли торговой организации. Кроме того, не учитываются в издержках обращения затраты подразделений неторговой деятельности, находящихся в ведении торговых предприятий.

Затраты торгового предприятия, которые относятся на издержки обращения и которые не учитываются в их составе, в совокупности образуют экономические издержки, то есть характеризуют суммарную величину затрат.

Главное отличие издержек обращения от себестоимости заключается в том, что в затратах торгового предприятия отсутствует стоимость закупаемых товаров.

Пошаговая инструкция учета ТЗР материалов для производства

Для примера возьмем способ учета на доставку из п. 1: создадим в определенном порядке документы для наглядности учета транспортных услуг в составе МПЗ:

- «Поступление (акты, накладные)», операция «Товары (накладная)»;

- Регистрация счет-фактуры;

- «Поступление допрасходов»;

- Регистрация счет-фактуры (налог по услугам доставки материалов).

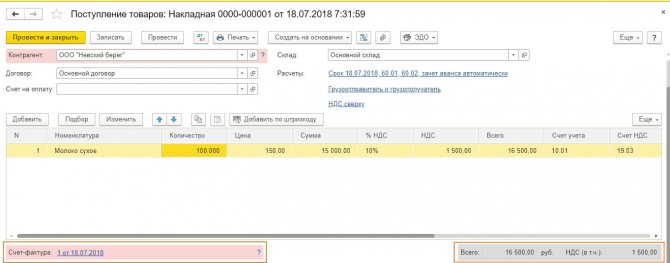

Начнем с закупки материалов для производства готовой продукции. Из раздела «Покупки» открываем «Поступление». В том же окне, в нижней части документа, создаем счет-фактуру.

Рис.1 Начнем с закупки материалов для производства готовой продукции

Мы закупили сырье для кондитерского производства на сумму 16 500 р. с НДС. Далее, нам нужно отразить расходы доставки материалов.

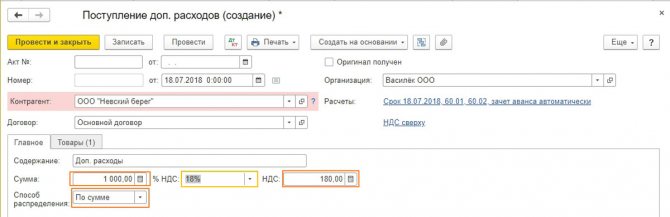

Формируем «Поступление допрасходов». В нем допускается указать любого поставщика, в том числе и транспортную компанию. На первой закладке заполняем сумму с НДС. ТЗР распределяются:

- По сумме;

- По количеству.

Для нашего варианта мы берем распределение «по сумме».

Рис.2 Распределение «по сумме»

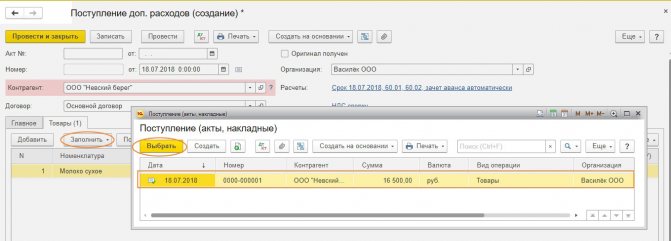

Для заполнения таблицы на вкладке «Товары» жмем «Заполнить» и выбираем документ поступления сырья.

Рис.3 Выбираем документ поступления сырья

В документе «Поступление допрасходов», который уже проведен, регистрируем счет-фактуру в нижнем поле открытого окна.

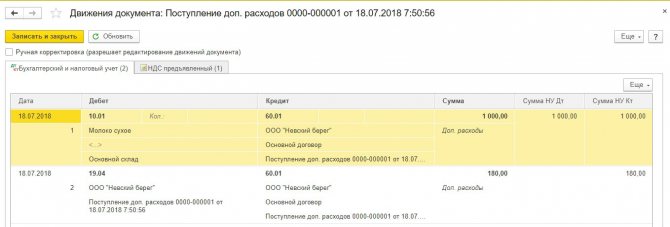

По движению документа отражены проводки на сумму дополнительных расходов с НДС.

Рис.4 По движению документа отражены проводки

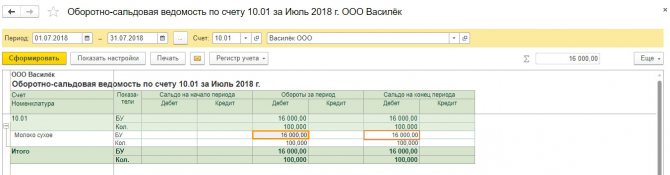

В отчете «Оборотно-сальдовая ведомость по счету» 10.01 бухгалтер видит отражение стоимости МПЗ и доставки на сумму 16 000 р. без НДС.

Рис.5 Оборотно-сальдовая ведомость по счету

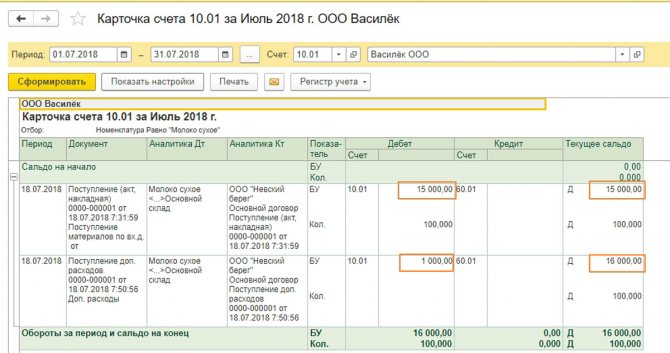

Для расшифровки отчета, нажав двойным кликом мыши на сумму, открываем карточку счета.

Рис.6 Открываем карточку счета

Если бы в нашем случае было закуплено несколько разных позиций материалов с разной стоимостью, то сумма ТЗР распределилась бы на стоимость каждого материала пропорционально общей сумме каждой позиции. Существует возможность распределения затрат на несколько документов «Поступление (акты, накладные)».

Реализация товаров

Нормативное регулирование

Розничная торговля — вид торговой деятельности, связанный с приобретением и продажей товаров для использования в личных, семейных, домашних и иных целях, не связанных с осуществлением предпринимательской деятельности ().

При дистанционной торговле договор с покупателем заключается в виде публичной оферты (, , ; , утв. Постановлением Правительства РФ от 27.09.2007 N 612).

Заключение договора дистанционной купли-продажи осуществляется в момент выдачи чека или иного документа, подтверждающего оплату покупателя, или в момент получения продавцом сообщения о намерении покупателя приобрести товар (, утв. Постановлением Правительства РФ от 27.09.2007 N 612, ).

Реализацией признается передача права собственности на товары на возмездной основе (ст. 39 НК РФ). Моментом перехода прав собственности является дата, когда покупатель получит приобретенный товар (). В целях расчета налога на прибыль организации, занимающиеся дистанционной торговлей, учитывают доходы и расходы, связанные с приобретением и продажами.

Доходы:

- В БУ выручка от реализации товаров относится к доходам от обычных видов деятельности. Она отражается по кредиту счета 90.01.1 «Выручка по деятельности с основной системой налогообложения» (п. 5 ПБУ 9/99, план счетов 1С).

- В НУ доходом является выручка от реализации без НДС (п. 1 ст. 248 НК РФ).

Изучить подробнее Доходы от реализации в БУ и НУ

Расходы:

- В БУ это фактическая себестоимость проданных товаров (п. 5, п. 9 ПБУ 10/99). Оценка товаров в розничной торговле может вестись:

- по стоимости приобретения (без использования счета 42 «Торговая наценка»);

- по продажной стоимости (с использованием счета 42 «Торговая наценка»).

Выбранный способ необходимо закрепить в Учетной политике.

- В НУ в сумму расходов, уменьшающих доходы от реализации, включают прямые расходы, связанные с приобретением товаров. Они списываются по мере реализации товаров. В состав прямых расходов могут быть включены (ст. 320 НК РФ):

- договорная стоимость приобретенных товаров;

- транспортные расходы на приобретение товаров до нашего склада.

Состав прямых расходов необходимо закрепить в Учетной политике.

В НУ оценка товаров в торговле (розничная и оптовая) всегда ведется по стоимости их приобретения (без использования счета 42 «Торговая наценка» в НУ).

НДС

Реализация товаров в розницу подлежит обложению НДС (пп. 1 п. 1 ст. 146 НК РФ). При этом в случае безналичной оплаты, в том числе с использованием банковских карт, покупателю нужно выставить счет-фактуру в одном экземпляре (п. 7 ст. 168 НК РФ, Письма Минфина РФ от 01.04.2014 N 03-07-09/14382, от 25.05.2011 N 03-07-09/14).

Изучить подробнее

Учет в 1С

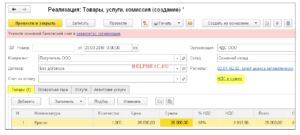

Реализация товаров оформляется документом Реализация (акт, накладная) вид операции Товары (накладная) в разделе Продажи – Продажи – Реализация (акты, накладные).

В шапке документа указывается:

- Склад — розничная точка, выбирается из справочника Склады, Тип склада — Розничный магазин. PDF

- Счет учета расчетов с контрагентом — 62.01 «Расчеты с покупателями и заказчиками».

- Счет учета расчетов по авансам — 62.02 «Расчеты по авансам полученным».

В табличной части указываются реализуемые товары из справочника Номенклатура.

Счета учета заполняются в документе автоматически, в зависимости от настроек в регистре Счета учета номенклатуры.

В нашем примере учет товаров в рознице ведется по покупной стоимости. Следовательно, Счет учета — 41.02 «Товары в розничной торговле (по покупной стоимости)».

Узнать подробнее проустановку счетов учета номенклатуры

Проводки по документу

Документ формирует проводки:

- Дт 90.02.1 Кт 41.02 — списание себестоимости товаров по методу По средней (метод списания указан в учетной политике PDF).

- Дт 62.01 Кт 90.01.1 — выручка от реализации товаров:

- в БУ с учетом НДС;

- в НУ без учета НДС;

- Дт 90.03 Кт 68.02 — начисление НДС.

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма выручки от реализации товаров отражается в составе доходов от реализации:

Лист 02 Приложение N 1:

- стр. 010 «Выручка от реализации — всего» в т. ч.

Себестоимость реализованных товаров отражается в составе прямых расходов:

Лист 02 Приложение N 2:

- стр. 020 «Прямые расходы налогоплательщиков…» в т. ч.

Прочие расходы в бухгалтерском учете

Согласно п. п. 11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н прочими расходами являются:

-

расходы, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

-

расходы, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

-

расходы, связанные с участием в уставных капиталах других организаций;

-

расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

-

проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

-

расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

-

отчисления в оценочные резервы, создаваемые в соответствии с правилами бухгалтерского учета (резервы по сомнительным долгам, под обесценение вложений в ценные бумаги и др.), а также резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности;

-

штрафы, пени, неустойки за нарушение условий договоров;

-

возмещение причиненных организацией убытков;

-

убытки прошлых лет, признанные в отчетном году;

-

суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

-

курсовые разницы;

-

сумма уценки активов;

-

перечисление средств (взносов, выплат и т.д.), связанных с благотворительной деятельностью, расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий;

-

прочие расходы.

Что такое отгрузка готовой продукции

Фактическая передача товаров от производителя заказчику означает, что отгружена готовая продукция, проводка фиксирует это в учете. Отпуск товаров сопровождается документами, в которых фиксируется номенклатура, количество товара, цена единицы продукции и общая стоимость, место отгрузки, реквизиты заказчика. Совершенные операции подтверждаются подписями сторон.

Если в момент отгрузки по условиям договора происходит передача прав собственности на товар, то речь идет и о реализации. При этом материальные ценности могут быть и не оплачены. Условия оплаты могут быть рассмотрены в следующих вариантах:

- Товар передан покупателю после внесения предоплаты.

- Заказ оплачивается после передачи готовой продукции в течение оговоренного срока.

Реализация товара: проводки

Любая российская компания обязана организовать достоверный учет всех фактов хозяйственной деятельности, особенно в части операций по реализации товаров и услуг. О том, какими бухгалтерскими записями отражать такие операции, расскажем в нашей статье.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

В соответствии с действующими ПБУ, бухпроводки по реализации товаров, работ или услуг следует отражать в корреспонденции со счетом 90 «Продажи». Так как реализационный процесс является многоэтапным и затрагивает не только доходные показатели бухучета, но и расходные, к данному бухсчету целесообразно создавать отдельные субсчета:

- 90-1 «Выручка продаж/реализации»;

- 90-2 «Себестоимость продаж»;

- 90-3 «НДС»;

- 90-4 «Акцизы»;

- 90-9 «Прибыль/убыток от продаж».

Допустимо открытие специальных субсчетов, которые необходимы для детализации бухгалтерского учета в зависимости от специфики деятельности компании.

Также по счету 90 для эффективного контроля, анализа и управления преимущественно создать аналитический учет в разрезе видов реализуемой продукции и услуг.

Такая детализация позволит контролировать прибыльность и убыточность в разрезе каждой номенклатуры.

Работа с бухсчетом продаж организуется следующим образом:

- В течение одного отчетного месяца показатели аккумулируются на открытых субсчетах (90-1, 90-2, 90-3 и т. д.).

- По итогам месяца кредитовые обороты субсчета 90-1 «Выручка» сравниваются с суммарными дебетовыми оборотами по субсчетам 90-2 «Себестоимость», 90-3 «НДС» и другими при наличии показателей.

- Затем результаты отражаются на субсчете 90-9. Если показатели выручки превысили затраты предприятия на себестоимость продукции и налоги, то формируется прибыль, в противном случае — убыток.

Бухпроводки по реализации услуг

В учете операций по реализации работ или услуг имеются свои нюансы. Так, например, моментом признания услуг считается день ее фактического выполнения (оказания). Причем затраты, связанные с оказанием каких-либо услуг собираются на счете 20 «Основное производство» и счетах прочих производств 23, 29, а затем списываются на 90 счет без формирования промежуточных записей на счетах 41, 44.

|

Операция |

Дебет |

Кредит |

|

Выручка от оказанных услуг отражена в учете |

62 |

90-1 |

|

Списана себестоимость услуги |

90-2 |

20, 23, 29 |

|

Начислен НДС на стоимость оказанных услуг |

90-3 |

68 |

|

Списаны затраты, связанные с продажами |

90-5 |

44 |

|

На расчетный счет поступила оплата |

51 |

62 |

Оформляем корректировку реализации, проводки

Нередко в деятельности компаний встречаются такие ситуации, при которых необходимо сделать корректировку операций по продажам прошлых периодов. К примеру:

- покупатель затребовал снизить цену из-за выявления несоответствий характеристик уже отгруженного и оплаченного товара;

- осуществлен возврат некачественной или бракованной продукции прошлых месяцев;

- выявлены неточности и ошибки в учете, допущенные по вине ответственных лиц;

- компании договорились о предоставлении дополнительных скидок после оплаты и отгрузки ТМЦ, оказания услуг;

- не оговоренные договором скидки были предоставлены по ошибке менеджеров.

В таких случаях бухгалтеру следует составить специальные бухгалтерские записи. Причем исправления следует вносить, учитывая результат реализации. То есть при корректировке в сторону увеличения вносятся записи доначисления, аналогичные указанным выше, а если производится корректировка в сторону уменьшения, то будет иной порядок.

Корректировка реализации в сторону уменьшения, проводки

Покажем на примере. ООО «Весна» оказало услуги по ремонту на сумму 236 000 руб., в том числе НДС 36 000 руб. в декабре 2021 года. В марте 2021 года заказчик обнаружил, что часть работ не выполнена на сумму 18 000 рублей, в том числе НДС 2746 рублей. Заказчик выступил с требованием вернуть деньги.

|

Операция |

Дебет |

Кредит |

Сумма, руб. |

|

Декабрь 2021 года |

|||

|

Отражена выручка от оказания ремонтных работ |

62 |

90-1 |

236 000 |

|

Начислен НДС |

90-3 |

68 |

36 000 |

|

Поступила оплата от заказчика на расчетный счет |

51 |

62 |

236 000 |

|

Корректировка, март 2021 года |

|||

|

Отражено уменьшение выручки от реализации |

91-2 |

62 |

15 254 |

|

Отражен НДС к уменьшению |

68 |

62 |

2746 |

|

Средства за невыполненные работы перечислены заказчику |

62 |

51 |

18 000 |