Счет 69 в бухгалтерском учете: для чего применяется, характеристика, субсчета, типовые проводки

Содержание:

- Регистрация

- Характеристика счета 69

- Методы списания себестоимости запасов

- Счёт 69 — активный или пассивный, как возможно показывать расход счета 69

- Что содержит и как ведется 69-й счет бухгалтерского учета – Юридический справочник бизнеса

- Перечислены взносы: какие делают проводки

- План счетов: структура и субсчета

- Типовые бухгалтерские записи по счету 69

- Проводки при начислении страховых взносов

- Об облагаемых и необлагаемых налогом объектах

- Проводки по счету «69.03.1»

- Взыскание суммы долга по взносам. Алгоритм

Регистрация

Пример. Учет дополнительных выходных дней по уходу за ребенком-инвалидом Работница ООО «Пассив» Макарова имеет ребенка-инвалида. В апреле Макарова обратилась с заявлением о предоставлении ей четырех дополнительных выходных дней.

В апреле 22 рабочих дня. Оклад Макаровой – 13 000 руб. В «Пассиве» установлена 5-дневная рабочая неделя. Предыдущие 12 месяцев отработаны полностью.

Расчет среднего заработка работника производится исходя из фактически начисленной ему зарплаты и фактически отработанного им времени за 12 месяцев, предшествующих моменту выплаты.

Сумма выплат Макаровой за 12 месяцев (с апреля прошлого года по март отчетного года.) составит:

13 000 руб. x 12 мес. = 156 000 руб.

Общее количество рабочих дней в расчетном периоде (с апреля прошлого года по март отчетного года.) – 250 дней.

Средний дневной заработок Макаровой за расчетный период составит:

156 000 руб. : 250 раб.дн. = 624 руб./дн.

За 4 дополнительных выходных дня Макаровой должно быть выплачено:

624 руб./дн. x 4 вых. дн. = 2496 руб.

Заработная плата Макаровой за апрель составит:

13 000 руб. : 22 раб.дн. x (22 раб. дн. – 4 вых. дн.) = 10 636 руб.

Организация уплачивает взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний по ставке 3,1%, а взносы – по ставке 30%.

Макарова пользуется стандартным вычетом на содержание ребенка-инвалида – 3000 руб.

В апреле бухгалтер «Пассива» должен сделать записи:

ДЕБЕТ 20 КРЕДИТ 70

– 10 636 руб. – начислена зарплата Макаровой за апрель;

ДЕБЕТ 69 СУБСЧЕТ «РАСЧЕТЫ ПО ВЗНОСАМ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ» КРЕДИТ 70

– 2496 руб. – начислена оплата за дополнительные выходные дни за апрель;

Таким образом, за апрель Макаровой начислено 13 132 руб.

ДЕБЕТ 70 КРЕДИТ 68 СУБСЧЕТ «РАСЧЕТЫ ПО НАЛОГУ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ»

– 993 руб. ((10 636 руб. – 3000 руб.) x 13%) – удержан налог на доходы физических лиц с заработной платы рабочих основного производства;

ДЕБЕТ 70 КРЕДИТ 50-1

– 12 139 руб. ((10 636 – 993) + 2496) – выданы Макаровой из кассы заработная плата и оплата дополнительных выходных дней.

На сумму 13 132 руб. нужно начислить страховые взносы:

- 407, 10 руб. (13 132руб. x 3,1%) – начислены взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний;

- 380,83 руб. (13 132 руб. x 2,9%) – начислены взносы на обязательное социальное страхование;

- 2889,04 руб. (13 132 руб. x 22%) – начислены взносы на обязательное пенсионное страхование;

- 669,73 руб. (13 132 руб. x 5,1%) – начислены взносы на обязательное медицинское страхование;

Из каждой начисленной суммы страховых взносов нужно выделить часть, приходящуюся на оплату дополнительных выходных дней. Таковыми будут:

- взносы на травматизм – 77,38 руб. (407,1 руб. : 13 132 руб. x 2496 руб.);

- взносы на случай временной нетрудоспособности – 72,38 руб. (380,83 руб. : 13 132 руб. x 2496 руб.);

- взносы на ОПС – 549,12 руб. (2889,04 руб. : 13 132 руб. x 2496 руб.);

- взносы на ОМС – 127,30 руб. (669,73 руб. : 13 132 руб. x 2496 руб.).

ДЕБЕТ 69 СУБСЧЕТ «РАСЧЕТЫ ПО ВЗНОСАМ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ» КРЕДИТ 69 СУБСЧЕТ «РАСЧЕТЫ ПО ОПС» («РАСЧЕТЫ ПО ОМС», «РАСЧЕТЫ ПО ВЗНОСАМ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ», «РАСЧЕТЫ ПО ВЗНОСАМ НА ТРАВМАТИЗМ»),

— 549,12 руб. (127,30 руб., 72,38 руб., 77,38 руб.) — начислены страховые взносы на ОПС (ОМС, ОСС на случай временной нетрудоспособности, ОСС по взносам на травматизм) с оплаты дополнительных выходных дней по уходу за ребенком-инвалидом.

На совокупность этих сумм 826,18 руб. (549,12 руб. + 127,30 руб. +72,38 руб. + 77,38 руб.), как и на размер оплаты дополнительных выходных дней по уходу за ребенком-инвалидом 2496 руб., работодатель вправе уменьшить сумму страховых взносов на случай временной нетрудоспособности, исчисленную за апрель по организации в целом.

Начисленные страховых взносов с заработной платы нужно отразить проводками:

ДЕБЕТ 20 КРЕДИТ 69-1

– 329,72 руб. (407,1 руб. – 77,38 руб.) – начислены взносы на страхование от несчастных случаев на производстве и профессиональных заболеваний;

ДЕБЕТ 20 КРЕДИТ 69-1

– 308,45 руб. (380,83 руб. – 72,38 руб.) – начислены взносы на обязательное социальное страхование;

ДЕБЕТ 20 КРЕДИТ 69-2

– 2339,92 руб. (2889,04 руб. – 549,12 руб.) – начислены взносы на обязательное пенсионное страхование;

ДЕБЕТ 20 КРЕДИТ 69-3

– 542,43 руб. (669,73 руб. – 127,30 руб.) – начислены взносы на обязательное медицинское страхование.

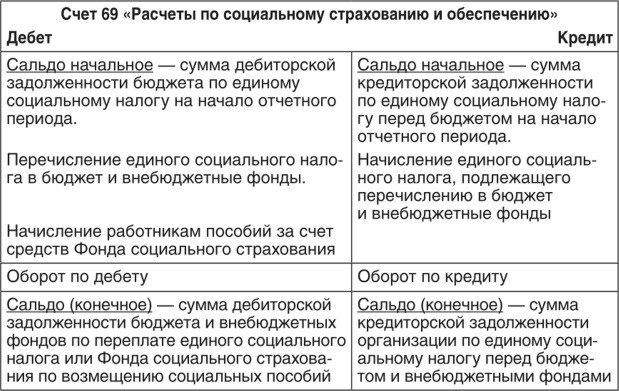

Характеристика счета 69

На сч. 69 отражаются сведения не только о начислениях и уплате ежемесячных выплат в государственные фонды, но также пени и выставленные штрафные санкции за просрочку и неуплату.

Дебет 69 счета показывает суммы выплаченных взносов в ОМС, ПФР и ФСС, денежные средства, которые возмещаются работникам предприятия при наступлении страхового случая, а также излишне уплаченные суммы, которые были возвращены государственными фондами. По кредиту 69 можно проконтролировать начисление взносов, которые подлежат уплате, а также выставленные пени и штрафы за просрочку платежей.

Определить, 69 счет — активный или пассивный, можно после анализа его сальдо на начало и конец отчетного периода. Такое сальдо может показывать как переплату, так и задолженность по выплатам, следовательно может быть кредитовым или дебетовым, соответственно определяя счет 69 как активно-пассивный.

Схема 69

Остаток по дебету отображает возникшую задолженность государственных органов перед организацией. Она возникает вследствие избыточно уплаченных страховых взносов, и подлежит возврату. Возникновение кредитового остатка происходит вследствие образования сумм начисленных, но еще не уплаченных взносов. Из-за того, что остатки отображаются в разрезе субсчетов, можно сразу определить, какие выплаты не были осуществлены.

Все начисленные взносы бухгалтерия предприятия имеет право включить в состав косвенных, прямых или других издержек, в зависимости от вида расчета с персоналом, на основании которого уплачивались взносы. Таким образом начисленные суммы выплат уменьшают налогооблагаемую прибыль предприятия.

Суммы страховых выплат начисляются ежемесячно при проведении расчетов с персоналом, а оплата произведенных начислений осуществляется до 15 числа следующего месяца.

Методы списания себестоимости запасов

Для учета списания сырья и материалов в производство предприятие вправе самостоятельно выбрать один из методов, предлагаемых ПБУ 5/01, а также Методическими указаниями Минфина от 28.12.2001 № 119н. Разрешены к применению методы списания:

- · по себестоимости единицы запасов;

- · по методу ФИФО;

- · по средней себестоимости

Об исключении ЛИФО из применения в налоговом учете см. в статье «С 01.01.2015 в налоговом учете больше не будет метода ЛИФО».

Предлагаем ознакомиться Государственная пошлина за апелляционную жалобу

Списание по себестоимости единицы обычно используется там, где специфика запасов предусматривает особый штучный порядок оценки, например, для драгметаллов и камней в ювелирном производстве. Возможно также применение на предприятиях с небольшой фиксированной номенклатурой запасов. Однако в связи с довольно большой трудоемкостью для учета, без необходимости метод применяется редко.

Название ФИФО — это аббревиатура от английского first in — first out (первый пришел — первый ушел). Первыми списываются в производство более ранние партии поступивших запасов.

ССт = Общая себестоимость вида (группы) запасов

Количество запасов по виду (в группе)

Еще о методах оценки запасов читайте в материале «Методы оценки материально-производственных запасов».

Счёт 69 — активный или пассивный, как возможно показывать расход счета 69

Счет 69 «Расчеты по социальному страхованию и обеспечению» предназначен для обобщения информации о расчетах по отчислениям на государственное социальное страхование, пенсионное обеспечение и медицинское страхование персонала предприятия, а также в фонд занятости.

(в ред. Приказа Минфина РФ от 28.12.94 N 173)

Порядок производства отчислений на социальное страхование и обеспечение регулируется соответствующими законодательными и другими нормативными актами.

К счету 69 «Расчеты по социальному страхованию и обеспечению» могут быть открыты субсчета:

69-1 «Расчеты по социальному страхованию»,

69-2 «Расчеты по пенсионному обеспечению»,

69-3 «Расчеты по медицинскому страхованию»,

69-4 «Расчеты по фонду занятости».

(в ред. Приказа Минфина РФ от 28.12.94 N 173)

На субсчете 69-1 «Расчеты по социальному страхованию» учитываются расчеты по отчислениям на государственное социальное страхование персонала предприятия.

На субсчете 69-2 «Расчеты по пенсионному обеспечению» учитываются расчеты по отчислениям на пенсионное обеспечение персонала предприятия.

На субсчете 69-3 «Расчеты по медицинскому страхованию» учитываются расчеты по отчислениям на медицинское страхование персонала предприятия.

На субсчете 69-4 «Расчеты по фонду занятости» учитываются расчеты по отчислениям в фонд занятости.

(в ред. Приказа Минфина РФ от 28.12.94 N 173)

Счет 69 «Расчеты по социальному страхованию и обеспечению» кредитуется на суммы отчислений на социальное страхование и обеспечение работников, а также медицинское страхование их, подлежащие перечислению в соответствующие фонды. При этом записи производятся в корреспонденции со:

счетами, на которых отражено начисление заработной платы, — в части отчислений, производимых за счет предприятия;

счетом 70 «Расчеты с персоналом по оплате труда» — в части отчислений, производимых за счет персонала предприятия.

Кроме того, по кредиту счета 69 «Расчеты по социальному страхованию и обеспечению» в корреспонденции со счетами учета использования прибыли или расчетов с персоналом по прочим операциям (в части расчетов с виновными лицами) отражается начисленная сумма пеней за несвоевременную уплату отчислений, в корреспонденции со счетом 51 «Расчетный счет» — суммы, полученные в случаях превышения соответствующих расходов над отчислениями.

(в ред. Приказа Минфина РФ от 28.12.94 N 173)

По дебету счета 69 «Расчеты по социальному страхованию и обеспечению» проводятся суммы, перечисленные в уплату начисленных отчислений, а также суммы, выплачиваемые за счет отчислений на государственное социальное страхование, пенсионное обеспечение, медицинское страхование, в фонд занятости.

(в ред. Приказа Минфина РФ от 28.12.94 N 173)

Счет 69 «Расчеты по социальному страхованию и обеспечению»

| по дебету | по кредиту | ||

| 50 | Касса | 07 | Оборудование к установке |

| 51 | Расчетный счет | 08 | Капитальные вложения |

| 52 | Валютный счет | 10 | Материалы |

| 55 | Специальные счета в банках | 11 | Животные на выращивании и откорме |

| 70 | Расчеты с персоналом по оплате труда | ||

| 12 | Малоценные и быстроизнашивающиеся предметы | ||

| 15 | Заготовление и приобретение материалов | ||

| 20 | Основное производство | ||

| 23 | Вспомогательные производства | ||

| 25 | Общепроизводственные расходы | ||

| 26 | Общехозяйственные расходы | ||

| 28 | Брак в производстве | ||

| 29 | Обслуживающие производства и хозяйства | ||

| 30 | Некапитальные работы | ||

| 31 | Расходы будущих периодов | ||

| 43 | Коммерческие расходы | ||

| 44 | Издержки обращения | ||

| 47 | Реализация и прочее выбытие основных средств | ||

| 51 | Расчетный счет | ||

| 52 | Валютный счет | ||

| 73 | Расчеты с персоналом по прочим операциям | ||

| 81 | Использование прибыли | ||

| 88 | Нераспределенная прибыль (непокрытый убыток) | ||

| 89 | Резервы предстоящих расходов и платежей | ||

| 96 | Целевые финансирование и поступления |

(в ред. Приказа Минфина РФ от 28.12.94 N 173)

С сайта: http://www.zakonprost.ru/content/base/part/129418

Что содержит и как ведется 69-й счет бухгалтерского учета – Юридический справочник бизнеса

В бухгалтерском учете 69-й счет предназначен для сбора информации по начислениям и уплате платежей по обязательному страхованию (пенсионному, социальному, медицинскому, от несчастных случаев и профзаболеваний).

Таким образом, счет используется для взаимодействия с внебюджетными фондами: пенсионным, медицинским, социального страхования и прочими.

Указанные фонды созданы для социальной защиты граждан и обеспечения гарантий в виде пенсий по возрасту, выплаты компенсаций при утрате работоспособности и т. д.

Данный счет является пассивным. По кредиту счета 69 учитываются начисления взносов, а по дебету – перечисления взносов или списание задолженности перед различными фондами. В отличие от многих других счетов, счет 69 имеет развернутое сальдо, то есть, по окончании отчетного периода подсчитывается как кредитовое, так и дебетовое сальдо.

Начисление взносов в фонды производится каждый месяц, а оплата – до середины месяца, следующего за отчетным периодом.

Порядок расчетов по счету 69 напрямую зависит от используемого плательщиком налогового режима. Медицинские, социальные и пенсионные отчисления рассчитываются с учетом размера заработных плат сотрудников. Для этого доход работника, утвержденный трудовым договором, умножается на процентную ставку, установленную для каждого вида обязательного социального страхования.

Наибольшая процентная ставка установлена для ПФР – она составляет 22%.

Аналитический учет по счету 69 ведется по видам совершаемых платежей.

Основные из субсчетов представлены в таблице:

| Субсчет | Назначение |

| 69.1 | Используется для отражения платежей в ФСС по обязательному социальному страхованию |

| 69.2 | Предназначен для учета пенсионных начислений, уплачиваемых в ПФР |

| 69.3 | Используется для отражения платежей в ФОМС |

Если фирма проводит расчеты с другими фондами, кроме перечисленных субсчетов, могут открываться дополнительные. К примеру, взносы в накопительную часть пенсии, перечисляемые добровольно, могут отражаться на субсчете 69.

4, отчисления в фонды страхования от несчастных случаев и профзаболеваний – на субсчете 69.11, и т. д.

Дебет счета 69 корреспондирует с кредитом счетов 50, 51 (счета учета денежных средств).

Кредит 69-го счета учитывает начисление средств, которые подлежат уплате во внебюджетные фонды. Кредит счета корреспондирует с дебетом счетов, учитывающих различные затраты (20, 23, 25, 26, 44), и со счетом 70.

Кроме начислений и уплаты обязательных страховых платежей, на 69-м счете отражаются пени, которые были начислены за просрочку данных платежей.

Основные проводки по счету 69

Счет 69 подвергается тщательным проверкам со стороны налоговых органов, поэтому при начислении социальных выплат следует правильно различать дебетуемые счета. Ошибки могут привести к несоответствию финансовых показателей баланса. Основные операции, проводимые по 69-у счету, представлены в таблице.

Основные операции:

| Проводки по дебету | |

| Дт 69 / Кт 50 | Выдача из кассы путевок сотрудникам, оплаченных ФСС |

| Дт 69 / Кт 50 | Уплата обязательных взносов из кассы предприятия |

| Дт 69 / Кт 51 | Перечисление в фонды сумм страховых взносов с расчетного счета |

| Дт 69 / Кт 70 | Начисление выплат работникам за счет средств соцстрахования |

| Проводки по кредиту | |

| Д 20 / Кт 69 | Начисление взносов, подлежащих уплате в фонды, для сотрудников главного производства на ОСС, ОМС, ОПС |

| Дт 23 / Кт 69 | Начисление взносов для сотрудников вспомогательных производств |

| Дт 25 / Кт 69 | Начисление взносов, подлежащих уплате, для сотрудников цехов |

| Дт 26 / Кт 69 | Начисление взносов для работников управления |

| Дт 44 / Кт 69 | Начисление взносов для сотрудников торговых фирм |

| Дт 99 / Кт 69 | Начисление пеней в ПФР, ФОМС, ФСС |

| Дт 51 / Кт 69 | Возвращение излишне уплаченных фондами сумм страховых платежей |

| Дт 70 / Кт 69 | Удержание сумм путевок из заработных плат сотрудников, полученных за средства ФСС |

Начисленные страховые взносы организация может в полном объеме списывать в уменьшение налогооблагаемой прибыли. Это правило применимо и в отношении взносов, начисленных на выплаты, не учитываемые при налогообложении прибыли.

Взносы, как правило, включают в состав прямых, косвенных или других затрат, в зависимости от отражения вознаграждения, с которого был произведен их расчет. Список прямых и косвенных расходов должен быть экономически оправданным и утвержденным в учетной политике организации.

Так, страховые взносы на фонд оплаты труда сотрудников, непосредственно занятых в производственной деятельности, включаются в состав прямых расходов, в то время как начисление взносов на фонд оплаты труда управленческого персонала принадлежат к косвенным расходам.

Перечислены взносы: какие делают проводки

Перечисление страховых взносов производят ежемесячно не позднее 15-го числа месяца, следующего за месяцем начисления (п. 3 ст. 431 НК РФ и п.4 ст. 22 закона «Об обязательном соцстраховании» от 24.07.1998 №125-ФЗ). При перечислении денежных средств на оплату взносов по дебету указывают номер субсчета соответствующего фонда, а по кредиту — счет 51, на котором отражают расчетные счета фирмы. Проводка по уплате взносов (на примере пенсионного фонда) следующая: Дт 69.2 Кт 51. Аналогично делают проводки и для других субсчетов каждого из фондов.

Бухгалтер ООО «Смайлик» перечислила взносы несвоевременно.

Как составить платежку на страховые взносы см. здесь.

В бухучете она отразила следующие проводки:

Дт 69.2 Кт 51 — 19 340,16 руб.;

Дт 69.3 Кт 51 – 6 708,58 руб.;

Дт 69.1 Кт 51 – 1 483,88 руб.;

Дт 69.11 Кт 51 – 264 руб.

Перечисление страховых взносов по каждому из фондов должно проводиться отдельными платежными поручениями

При уплате взносов в фонды нужно обратить особое внимание на сроки их оплаты. За несвоевременное перечисление страховых взносов организациям начисляют пени

Пени рассчитывают за каждый день просрочки оплаты со дня, следующего за сроком оплаты, по день уплаты включительно. Величину процента пени берут из расчета 1/300 ставки рефинансирования ЦБ, а для компаний – 1/300 за первые 30 дней просрочки и 1/150 ставки рефинансирования, начиная с 31 дня.

Также бухгалтер ООО «Смайлик» рассчитала пени с помощью нашего калькулятора и перечислила их в бюджет. В бухучете она отразила следующие проводки:

Дт 99 Кт 69 (по субсчетам) – начислены пени.

Дт 69 (по субсчетам) Кт 51 – пени перечислены в бюджет.

См. также «Бухгалтерские проводки при начислении пени по налогам».

Если страхователь не представит также и расчет по взносам в соответствующий фонд, то дополнительно будет выписан штраф. Он составит 5% за каждый месяц просрочки. Его рассчитывают от суммы начисленных взносов за последние 3 месяца. Максимальный штраф — 30% от этой суммы, минимальный — 1 000 руб.

Проводкой при начислении штрафа или пени будет Дт 91 Кт 69.1. Здесь использован счет 91 «Прочие доходы и расходы». Правда, существует другое мнение, что в этом случае нужно использовать счет 99. Выбор счета зависит от принятого в бухучете порядка учета таких расходов, закрепленного в учетной политике организации.

Разобраться с тем, какой именно счет следует применять для начисления пеней по взносам, вам поможет материал «Основные проводки при уплате пени по страховым взносам».

Начисленные пени и штрафы не уменьшают налогооблагаемую прибыль (п. 2 ст. 270 НК РФ).

О том, какие санкции и штрафы предусмотрены за неуплату взносов, см. материал «Какая ответственность за неуплату страховых взносов?»

Об ответственности за несвоевременную уплату налогов и взносов узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Когда бухгалтеру нужно начислить пособие по временной нетрудоспособности, используют проводку: Дт 69.1 Кт 70 (для обычного больничного) или Дт 69.1.2 (69.11) Кт 70 (для пособия в связи с производственной травмой).

ВНИМАНИЕ! С 2021 года все регионы РФ присоединились к пилотному проекту ФСС «Прямые выплаты». Наши эксперты подготовили памятку для бухгалтера

Чтобы не ошибиться в расчетах, изучите этот материал.

Что касается пособия по временной нетрудоспособности, то первые 3 дня его оплачивает организация, остальные — ФСС. Для расчета используют данные о заработке за 2 года до наступления страхового случая. Сумма пособия за календарный месяц не должна быть меньше исчисленного из МРОТ (12 792 руб. — в 2021 году).

План счетов: структура и субсчета

Счет 69 корреспондирует со следующими по дебету:

- 50 – кассовые операции;

- 51 – действия по расчетным счетам компании;

- 52 – проходят операции в валютном выражении;

- 54 – расчетный счет специального назначения в банке;

- 70 – отображение выплаты рабочим заработной платы.

По кредиту:

- 08 – средства, поступившие в качестве вклада во внеоборотные активы;

- 20 – отображаются действия, связанные с основным фондом;

- 23 – операции по производству дополнительного характера;

- 25 – расходы, затраченные в общем на производство;

- 26 – затраты общехозяйственного типа;

- 28 – размер суммы бракованного товара и продукции;

- 29 – затраты на обслуживание производственной сферы и хозяйства в целом;

- 44 – отображение объема затраченных средств на реализацию товара;

- 69 – взносы в ВНФ на социальное страхование;

- 76 – погашение дебиторской и кредиторской задолженности;

- 79 – выявление затрат во внутрихозяйственной сфере;

- 84 – отображение прибыли непосредственного характера либо несписанный или непокрытый убыток;

- 91 – затраты и доход, отображенные в бухгалтерском отчете;

- 96 – объем средств, находящихся в резерве на покрытие убытков предстоящих периодов;

- 97 – затраты будущих периодов;

- 99 – размер полученной прибыли и понесенных убытков.

Виды субсчетов:

- 69.01 – по соцстрахованию;

- 69.02.1 – на страховую долю трудовой пенсии;

- 69.02.02 – в накопительную часть пенсии;

- 69.02.3 – в счет доплаты к пенсионным выплатам членам летных групп;

- 69.02.4 – для работников угольной промышленности;

- 69.02.5 – сотрудникам на вредном для здоровья производстве;

- 69.02.6 – трудящимся на работе с тяжелыми условиями;

- 69.02.7 – по обязательному виду пенсионного страхования;

- 69.03.01 – в ФОМС;

- 69.03.2 – ОМС территориального значения;

- 69.04 – сумма начисленного ЕСН в бюджет Федерального уровня;

- 69.05.1 – средства в ВНФ с р/с работодателя;

- 69.05.2 – из суммы заработанной платы сотрудника;

- 69.06.1 – перечисляемые в ПФР на страховую часть;

- 69.06.2 – накопительная часть средств страхования в ПФР;

- 69.06.3 – в ФОМС;

- 69.06.4 – в ФСС;

- 69.06.5 – страхование обязательного типа для предпринимателя;

- 69.11 – расчет по ОСС на случай получения травм, несчастных случаев и появления заболеваний, связанных с профессиональной деятельностью;

- 69.12 – осуществление добровольного страхования на случай больничного работника;

- 69.13.1 – внесение средств в ФСС организациям-плательщикам ЕНВД;

- 69.13.2 – расчеты с предприятиями на УСН.

Типовые бухгалтерские записи по счету 69

По кредиту счета 69 отражается начисление взносов на социальное страхование и обеспечение, при этом дебетуются те же счета учета, по которым отражалось начисление облагаемых взносами выплат (к примеру, зарплаты). Если же начисляются санкции за нарушение законодательства о страховых взносах, дебетуется счет учета прибылей и убытков, т. е. счет 99 (Приказ Минфина от 31.10.2000 № 94н).

Дебетуется же счет 69 на сумму перечисленных взносов на социальное страхование и обеспечение, а также на произведенные за счет указанных сумм расходы (к примеру, выплаченные больничные за счет ФСС).

Приведем в таблице некоторые типовые бухгалтерские записи по счету 69:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Начислены страховые взносы на социальное страхование, пенсионное обеспечение | 08 «Вложения во внеоборотные активы» 20 «Основное производство» 26 «Общехозяйственные расходы» 44 «Расходы на продажу» 91 «Прочие доходы и расходы» | 69 |

| Создан резерв по отпускам в части подлежащих начислению страховых взносов | 96 «Резервы предстоящих расходов» | |

| Начислены пени, штрафы за нарушение законодательства о страховых взносах | 99 «Прибыли и убытки» | |

| Перечислены взносы на социальное страхование, пенсионное обеспечение | 69 | 51 «Расчетные счета» |

| Произведены расходы на социальное страхование | 70 «Расчеты с персоналом по оплате труда» |

Более полную информацию по теме вы можете найти в КонсультантПлюс .

Бесплатный доступ к системе на 2 дня.

Форум для бухгалтера:

Проводки при начислении страховых взносов

При начислении взносов фирмы делают проводку по ним, относя начисленные суммы на те же затратные счета, на которые попадает относящаяся к ним заработная плата: Дт 20 (23, 25, 26, 29, 44). Если в организации используют для учета затрат несколько счетов, то страховые взносы будут распределены между счетами так же, как и заработная плата.

При начислении взносов в фонды делают проводки, в которых по дебету указывают счет учета затрат, а по кредиту – субсчета счета 69 для соответствующих взносов в каждый из фондов. Так, например, начисление взносов на ОПС отражается проводкой: Дт 20 (23, 25, 26, 29, 44) Кт 69.2. Аналогично оформляют проводки и для других фондов.

В проводках не используют счет 70, поскольку страховые взносы с зарплаты сотрудников не удерживают.

Пример

В ООО «Смайлик» работает директор (зарплата 40 тыс. руб.), бухгалтер (зарплата 32 тыс. руб.) и 2 рабочих (с зарплатой 30 тыс. руб. каждому). Фирма включена в реестр МСП. По итогам каждого месяца бухгалтер рассчитывает зарплату и страховые взносы. Тариф на НС 0,2%. Страхвзносы за май 2021 бухгалтер рассчитал следующим образом:

|

Сотрудник |

ОПС (руб.) |

ОМС (руб.) |

ВНиМ (руб.) |

НС |

|||

|

Взносы в пределах МРОТ |

Взнос с зарплаты свыше МРОТ |

Взносы в пределах МРОТ |

Взнос с зарплаты свыше МРОТ |

Взносы в пределах МРОТ |

Взнос с зарплаты свыше МРОТ | ||

|

Директор |

2 814,24 (12 792 × 22%) |

2 720,80 ((40 000 — 12 792) × 10%) |

652,39 (12 792 × 5,1%) |

1 360,40 ((40 000 — 12 792) × 5%) |

370,97 (12 792 × 2,9%) |

0 ((40 000 — 12 792) × 0%) |

80 (40 000 × 0,2%) |

|

Бухгалтер |

2 814,24 (12 792 × 22%) |

1 920,80 ((32 000 — 12 792) × 10%) |

652,39 (12 792 × 5,1%) |

960,40 ((32 000 — 12 792) × 5%) |

370,97 (12 792 × 2,9%) |

64 |

|

|

Сотрудник 1 |

2 814,24 (12 792 × 22%) |

1 720,80 ((30 000 — 12 792) × 10%) |

652,39 (12 792 × 5,1%) |

860,40 ((30 000 — 12 792) × 5%) |

370,97 (12 792 × 2,9%) |

60 |

|

|

Сотрудник 2 |

2 814,24 (12 792 × 22%) |

1 720,80 ((30 000 — 12 792) × 10%) |

652,39 (12 792 × 5,1%) |

860,40 ((30 000 — 12 792) × 5%) |

370,97 (12 792 × 2,9%) |

60 |

|

|

Итого |

11 256,96 |

6 353,10 |

2 609,57 |

4 041,60 |

1 483,88 |

264 |

Эти суммы бухгалтер отразила в бухучете следующим образом:

Дт 26 Кт 69.2 – 10 270,08 руб. (2 814,24 + 2 720,80 + 2 814,24 + 1 920,80) – страхвзносы на ОПС директора и бухгалтера отражены в затратах.

Дт 26 Кт 69.3 — 3 625,58 руб. – взносы на ОМС.

Дт 26 Кт 69.1 – 741,94 руб. – взносы на ВНиМ.

Дт 26 Кт 69.11 – 144 руб. – взносы от НС.

Дт 20 Кт 69.2 – 9 070,08 руб. – взносы на ОПС сотрудников.

Дт 20 Кт 69.3 — 3 025,58 руб. – взносы на ОМС.

Дт 20 Кт 69.1 – 741,94 руб. – взносы на ВНиМ.

Дт 20 Кт 69.11 – 120 руб. – взносы от НС.

Об облагаемых и необлагаемых налогом объектах

В качестве налоговой базы для предприятий, организаций и учреждений всех форм собственности определяется сумма всех доходов, которые начислены к выплате за определённый отчетный налоговый период работнику, согласно нарастающему итогу. Такого рода выплаты не считаются объектом налогообложения в том случае, если их отчисления осуществляются с прибыли, которая остается в полном распоряжении предприятия. В качестве исключения считаются выплата материальной помощи, а также любые другие безвозмездные оплаты. Не будет считаться доходом и будут подлежать налогообложению следующее:

- государственные пособия, которые выплачиваются согласно действующего законодательства Российской Федерации. К ним можно отнести различного рода социальные пособия;

- выплаты, которые связанны с возмещением компенсации за вред здоровью, предоставление (бесплатное) жилого помещения, какого- либо натурального или иного вида довольствия;

- выплаты, которые связанные с процедурой увольнения сотрудника предприятия, в том числе компенсации за фактически неиспользованный ежегодный отпуск;

- расходы по командировкам сотрудников, в пределах нормативно установленных норм, в том числе и по найму помещений для проживания.

Проводки по счету «69.03.1»

По дебету

| Дебет | Кредит | Документ | |

| 69.03.1 | 51 | Перечисление денежных средств с расчетного счета организации в счет погашения задолженности перед бюджетом по страховым взносам в части, перечисляемой в федеральный фонд ОМС | Списание с расчетного счета |

По кредиту

| Дебет | Кредит | Документ | |

| 000 | 69.03.1 | Ввод начальных остатков: страховые взносы в части, перечисляемой в федеральный фонд ОМС | Ввод остатков |

| 20.01 | 69.03.1 | Включение в затраты основного производства суммы страховых взносов в части, перечисляемой в федеральный фонд ОМС | Начисление зарплаты |

| 23 | 69.03.1 | Включение в затраты вспомогательного производства суммы страховых взносов в части, перечисляемой в федеральный фонд ОМС | Начисление зарплаты |

| 25 | 69.03.1 | Списание на общепроизводственные расходы суммы страховых взносов в части, перечисляемой в федеральный фонд ОМС | Начисление зарплаты |

| 26 | 69.03.1 | Списание на общехозяйственные расходы суммы страховых взносов в части, перечисляемой в федеральный фонд ОМС | Начисление зарплаты |

| 29 | 69.03.1 | Списание на расходы обслуживающих производств и хозяйств суммы страховых взносов в части, перечисляемой в федеральный фонд ОМС | Начисление зарплаты |

| 44.01 | 69.03.1 | Включение в издержки обращения суммы страховых взносов в части, перечисляемой в федеральный фонд ОМС в организациях, осуществляющих торговую деятельность | Начисление зарплаты |

| 44.02 | 69.03.1 | Включение в коммерческие расходы суммы страховых взносов в части, перечисляемой в федеральный фонд ОМС в организациях, осуществляющих промышленную и иную производственную деятельность | Начисление зарплаты |

| 91.02 | 69.03.1 | Включение в прочие расходы, не относящиеся к основным видам деятельности, суммы страховых взносов в части, перечисляемой в федеральный фонд ОМС | Начисление зарплаты |

| 96.01.2 | 69.03.1 | Списание оценочного обязательства (использование резерва) на расходы по взносам в части, перечисляемой в ФОМС | Начисление зарплаты |

| 96.01.2 | 69.03.1 | Списание оценочного обязательства (использование резерва) на расходы по взносам в части, перечисляемой в ФОМС (учет зарплаты во внешней программе) | Отражение зарплаты в бухучете |

Взыскание суммы долга по взносам. Алгоритм

При обнаружении неуплаченных сумм взносов, внебюджетные фонды проводят определенные процедуры, направленные на стимуляцию плательщиков перечислить положенную сумму.

Порядок взыскания прописан в законе №212-ФЗ и предусматривает:

- Подачу должнику требования о погашении долга.

- Принудительное изъятие необходимой суммы со счета в банке.

- Взыскание через суд.

Первый шаг – это направление в адрес должника требования с прописанной в нем величиной денежной задолженности по взносам, пени и штрафа. Помимо сумм, требование определяет конкретные даты для их перечисления.

Сознательному страхователю или застрахованному лицу лучше в добровольном порядке на основании полученного требования погасить долг, в противном случае может последовать следующий шаг со стороны ПФР и ФСС, направленный на взыскание задолженности.

Второй шаг – принудительное изъятие требуемой суммы с банковского счета должника, такой порядок именуется бесспорным. Такой шаг можно выполнить при отсутствии оплаты в течение двух месяцев с даты, отраженной в требовании. Если срок в два месяца упущен, то воспользоваться принудительным взысканием задолженности уже будет нельзя, вопрос придется решать через суд.

Существуют специальные типовые бланки, направляемые в банк внебюджетными фондами для снятия необходимой суммы со счета клиента. Данные бланки утверждены Приказом №698н от 27.11.13, для Пенсионного фонда предусмотрена форма 1-ПФР, для Фонда социального страхования – форма 1-ФСС. При наличии денег на счете должника банк обязан удержать требуемую сумму и перечислить ее в пользу фонда.

Самого должника фонд должен уведомить о решении взыскать долг по взносам с его счета в письменном виде посредством отправки заказного письма, после чего можно направлять необходимые документы в банк.

Третий шаг – обращение с иском в суд. Данный шаг выполняется, если упущен двухмесячный срок для принудительного взыскания долга с банковского счета, но не позднее шести месяцев с даты оплаты, указанной в требовании. Если фонд пропустит этот срок, то в более поздней подаче заявления суд откажет при отсутствии уважительных причин.

Такой порядок взыскания долга по страховым взносам правомерен в отношении компаний работодателей, а также ИП. Если физлицо не является ИП, то с него изъять долг можно только через судебные органы.