Порядок и сроки оплаты патента для ип

Содержание:

- Как считать налог и оплачивать патенты в 2021 году?

- Когда подавать заявление на патент

- СРОКИ уплаты ПАТЕНТА, ПОРЯДОК оплаты для ИП

- Переход на патентную систему налогообложения

- Трудовой патент: что это такое

- Для кого применяется патент для ИП на 2021 год

- Порядок подачи

- Методика оформления патента для ИП на 2021 год

- Методы оплаты документа

- Кратко об особенностях:

- Заключение

Как считать налог и оплачивать патенты в 2021 году?

Патент и ЕНВД схожи тем, что налог не зависит от фактического дохода, а считается по формуле.

Кроме того, в связи с отменой ЕНВД патентную систему существенно поменяли и максимально приблизили к ЕНВД: увеличили ограничения по площади до 150 метров, разрешили вычитать страховые взносы.

Но есть и отличия.

На срок от 1 до 12 месяцев, с любого числа месяца, на любое количество дней, но не менее месяца и в пределах календарного года.

То есть срок действия патента не может начинаться в одном календарном году, а заканчиваться в другом.

Например, если ИП планирует применять ПСН с 15 февраля 2021 года, то патент ему могут выдать на любое количество дней в пределах 2021 года, начиная с 15 февраля по 31 декабря 2021 года.

Патенты на короткий срок выгодно брать, если бизнес сезонный, или если нужно опробовать новую нишу.

Патент действует на всей территории субъекта РФ. Если вы купили патент в одном субъекте РФ, вы не сможете по нему вести такую же деятельность в другом — там нужно купить отдельный патент.

Исключение — автоперевозки. Если договоры на перевозку заключаются в субъекте РФ, где получен патент, а в другом субъекте РФ находится только пункт назначения/отправления грузов/пассажиров, можно не получать патент в другом субъекте РФ. Оказывать услуги можно в рамках одного патента, полученного по месту постановки на учёт. В данном случае место ведения деятельности определяется местом заключения договоров на автоперевозку (письма Минфина России № 03-11-11/78446 от 11 октября 2019 г., № 03-11-11/43299 от 14 июня 2019 г.).

Иногда региональные законы ограничивают территорию действия патентов в рамках субъекта РФ. Он может действовать на территории муниципального образования (группы муниципальных образований). Это связано с тем, что в разных населённых пунктах может быть разный потенциальный доход для одного и того же вида деятельности. Например, в одном населённом пункте потенциальный доход для кафе 500 000 рублей, а в соседнем городе — 1 000 000 рублей. Поэтому и патенты нужно брать в каждом городе отдельно несмотря на то, что субъект РФ один.

Здесь тоже есть исключения. Патент на услуги по перевозкам, развозную и разносную розничную торговлю могут действовать только на территории всего субъекта РФ (п.п. 1.1 п. 8 ст. 346.43 НК РФ).

В патенте должна быть указана территория его действия.

Сферу применения патентной системы расширили совсем недавно. Не все региональные власти успеют подкорректировать свои законы и установить потенциальный доход для новых видов деятельности. Чтобы несмотря на это уже с 2021 года предприниматели могли работать по патенту, придумали временный патент, который можно взять на срок от одного до трёх месяцев, но максимум до 31 марта 2021 года.

Его могут купить предприниматели, которые:

- ведут бизнес в сфере общепита или розничной торговли на площади от 50 до 150 квадратных метров, имеют автосервисы, автостоянки или автомойки.

- по этим видам деятельности в IV квартале 2020 года применяли ЕНВД.

Когда подавать заявление на патент

Срок подачи заявления установлен пунктом 2 статьи 346.45 НК РФ – не позднее 10 рабочих дней до начала действия патента. Исключение было сделано только в конце прошлого года, из-за отмены ЕНВД. Для получения патента с 1 января 2021 года заявление можно было подать не позже 31 декабря 2020 года.

Что будет, если предприниматель опоздает и подаст заявление позже установленного срока? Ведь в перечне причин для отказа этого основания нет. В письме от 14 июля 2017 г. N 03-11-12/45160 Минфин отвечает, что налоговый орган вправе рассмотреть такое заявление и выдать патент. Однако право – это не обязанность, поэтому лучше этот срок всё-таки не нарушать.

СРОКИ уплаты ПАТЕНТА, ПОРЯДОК оплаты для ИП

Закон об оплате патента. Согласно пункту 2 статьи 346.51 Налогового кодекса РФ. В 2021 г. индивидуальный предприниматель, перешедший на ПСН. Производит уплату налога по месту постановки на учет в налоговом органе.

ИП, получившие свидетельство на срок до шести месяцев (то есть, от одного до пяти месяцев включительно). Оплачивают сумму налога одним платежом в размере полной суммы налога. Срок оплаты не позднее срока окончания действия патента.

При этом индивидуальные предприниматели, получившие документ на срок от шести месяцев до календарного года (то есть, шесть месяцев и более). Уплачивают сумму налога двумя платежами. Первый платеж в размере одной трети суммы налога. А второй платеж в размере двух третей суммы налога.

Существуют два варианта сроков оплаты для ИП:

1) если свидетельство получен на срок до шести месяцев. В размере полной суммы налога в срок не позднее срока окончания действия документа;

2) если он получен на срок от шести месяцев до календарного года можно сделать два платежа:

- оплата налога в размере одной трети (1/3) суммы. В срок не позднее 90 (девяноста) календарных дней после начала действия документа на ПСН;

- в размере двух третей (2/3) суммы налога в срок не позднее срока окончания действия документа.

Если налога. То ИП не слетает с этой системы, как было раньше.

За сколько месяцев сразу можно оплатить патент? Если ИП сделает оплату одним платежом на всю сумму налога, это не запрещается!

Пени и штраф за неуплату предпринимателя

Пени за просрочку уплаты патента (перечисления) налогов и сборов устанавливается согласно ст. 75 НК РФ. Уплата налогов и сборов в более поздние по сравнению с установленными законодательством сроки равна 1/300 ставки рефинансирования ЦБ от неуплаченной суммы за каждый день просрочки.

Подробнее смотрите РАСЧЕТ ПЕНИ. Где рассмотрен расчет пени на калькуляторе в режиме онлайн на примере задержки авансовых платежей по упрощенному налогу УСН.

Налоговые последствия и санкции за неуплату стоимости патента в срок. Они зависят от того, когда предприниматель оформил разрешение:

- до 30 ноября 2020 года включительно;

- 1 декабря 2020 года и позже.

Патент выдан по 30 ноября 2020 года включительно

В этом случае предприниматель лишается права применять ПСН. Он по умолчанию переходит на общий режим налогообложения с начала того месяца. С которого был выдано разрешение. Со всеми вытекающими последствиями. Пеней и штрафа с неуплаченной (просроченной) стоимости налога не будет. Это следует из подпункта 3 пункта 6 статьи 346.45 Налогового кодекса РФ. Пункта 17 статьи 13 Закона от 30 ноября 2016 № 401-ФЗ.

Патент выдан 1 декабря 2020 года и позже

Неуплата (просрочка) стоимости свидетельства не является основанием «слета» с ПСН. За такое нарушение налоговая инспекция может не только начислить пени (ст. 75 НК РФ). Но и оштрафовать предпринимателя. Это следует из статьи 122, пункта 6 статьи 346.45, пункта 2.1 статьи 346.51 Налогового кодекса РФ, пункта 17 статьи 13 Закона от 30 ноября 2016 № 401-ФЗ. Аналогичные разъяснения в письмах Минфина России от 29 августа 2017 № 03-11-12/55456. Пиьсмо от 18 августа 2017 № 03-11-09/53124.

Переход на патентную систему налогообложения

Для того чтобы получить патент, предприниматель должен подать заявление о своем намерении в налоговую инспекцию минимум за 10 дней до начала применения ПСН.

Форму заявления можно скачать здесь.

В свою очередь, налоговым органам предписано выдать патент в течение 5 дней с даты принятия такого заявления, при условии что плательщик имеет право применять данный налоговый режим (п. 3 ст. 346.45 НК РФ). При этом сам патент (или уведомление об отказе в его выдаче) предприниматель получает под расписку у налоговых специалистов.

ВНИМАНИЕ! Если предприниматель направил заявление на получение патента через «Личный кабинет ИП» или по телекоммуникационным каналам связи, он получит его в электронном виде. Получать в налоговой бумажный патент при этом больше не требуется

Что будет, если ИП просрочит подачу заявления на патент, узнайте здесь.

С 2014 года предприниматель может заявить о своем желании перейти на патентный налоговый режим одновременно с регистрацией ИП, что является еще одним достоинством патента для начинающих предпринимателей.

Как уже было сказано ранее, патентную систему налогообложения могут использовать только индивидуальные предприниматели. Но и для них существуют определенные ограничения:

Количество персонала — не более 15 человек. Причем не только в отношении деятельности, по которой установлена патентная система налогообложения: учету подлежат все сотрудники данного предпринимателя по всем видам деятельности.

См. также:«ПСН + ОСНО: сколько работников может нанять ИП, чтобы не потерять патент?»;«Включают ли в среднюю численность при ПСН декретниц».

Превышение дохода 60 000 000 рублей. Он определяется по нарастающей с 1-го числа календарного года, в котором предприниматель начал патентную деятельность. На практике нередко возникают ситуации, когда плательщик совмещает несколько налоговых режимов. Доходы, как и работники, считаются в совокупности по всей деятельности. В противном случае ИП потеряет право на применение патентной системы налогообложения.

О совмещении ПСН и УСН читайте здесь.

Налоговые органы не должны в обязательном порядке выдавать заявителю патент. Они могут оформить отказ на основании нескольких причин (п. 4 ст. 346.45 НК РФ):

- В заявлении проставлен тот род деятельности, который не имеет никакого отношения к патентной системе налогообложения.

- Предоставление заявления не на унифицированном бланке или с нарушениями в заполнении необходимых элементов.

- Указание в заявлении неверного срока действия документа, например, 18 месяцев, что противоречит требованиям патентного режима.

- Нарушение условия повторного перехода на патентный налоговый режим в случае утери права на его применение (абз. 2 п. 8 ст. 346.45 НК РФ). Заявление на использование патента в отношении деятельности, по которой он применялся ранее, может быть подано предпринимателем не ранее, чем на следующий календарный год.

- Неуплата недоимки, которая должна быть перечислена в связи с переходом на патентную систему налогообложения.

Если предприниматель утратил право на использование патента, к примеру, в случае превышения его доходов, то он в обязательном порядке должен известить об этом свою налоговую, подав заявление в течение 10 календарных дней со дня наступления данных обстоятельств. Аналогичное заявление подается и в случае прекращения ведения деятельности, по которой применялась патентная система налогообложения. Снятие с учета проводится специалистами налоговой инспекции не позднее 5 дней с даты подачи заявления. Официальной датой снятия с учета признается день, когда предприниматель был переведен на общий налоговый режим.

При соблюдении некоторых условий предприниматели вправе не платить патент, поскольку для них определенный период действует нулевая ставка. Проверьте, можете ли вы не платить налог с помощью советов от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Трудовой патент: что это такое

Специальные разрешения (патенты) иностранным гражданам на осуществление трудовой деятельности в РФ выдаются органами миграционного контроля. Помимо этого, есть возможность удобно и быстро оформить такие документы через территориальные МФЦ (многофункциональные центры).

Оформление трудового патента – обязательное условие для иностранных граждан, которые планируют работать на территории РФ

Иностранец с официальным разрешением на работу вправе рассматривать любые вакансии, доступные обычным гражданам РФ.

Между тем следует знать, что такая бумага не предоставляется всем желающим по умолчанию. Если иностранец сначала оформил визу туриста, а потом решил задержаться в РФ для работы, то патент он не получит. Иностранному гражданину выдадут разрешение на трудовую деятельность лишь в том случае, если он посетил Россию именно с целью работы. Ежегодно трудовой патент необходимо переоформлять. Чтобы эта бумага была действительна, авансовые платежи за неё следует вносить каждый месяц. Просрочка такой оплаты может привести к аннулированию ранее выданного разрешения. Таким образом, вопрос о том, где можно оплатить патент на работу, является актуальным для иностранных тружеников, занятых в РФ.

По сути, трудовой патент, выдаваемый гражданам других стран, представляет собой документально оформленное обязательство иностранца-работника ежемесячно уплачивать в российский бюджет определенный налоговый взнос. Если резиденту иного государства поступает официальное приглашение от работодателя из РФ, он приезжает непосредственно в Россию и получает трудовой патент. При оформлении через миграционную службу разрешения на работу иностранец уплачивает необходимый налог, являющийся платой за предоставленный патент. Внесение такого платежа является основанием для вступления выданного разрешения в действие.

Патент выдается иностранному гражданину сроком на 1 месяц

Разрешение на работу: особенности получения и оплаты

Документ, разрешающий иностранцу трудовую деятельность в РФ, имеет следующие особенности:

- Один патент действителен в течение 30 (тридцати) дней.

- Период действия бумаги начинает отсчитываться с момента её предоставления заявителю, а не с момента уплаты первичного взноса.

- Оплачивать выданное разрешение необходимо один раз в тридцать дней. Данный платеж должен совершаться не позже чем за три дня до завершения тридцатидневного срока.

- Трудовой мигрант вправе вносить помесячные платежи или оплатить сразу весь период действия разрешительного документа.

- Максимально допустимый период оплаты патента – 12 (двенадцать) месяцев.

- Оплачивая разрешение на работу в РФ, трудовой мигрант обязан указывать свой идентификационный налоговый номер (ИНН). Иностранцу, оформившему патент, данный номер присваивается и сообщается ежемесячно присылаемым SMS-уведомлением.

- Размер ежемесячной платы за трудовой патент для иностранца определяется как произведение следующих показателей:

- основная постоянная ставка, установленная законодательными нормами (на данный момент она составляет 1200 рублей);

- единый корректирующий коэффициент, имеющий фиксированную величину и назначаемый централизованно для всех субъектов РФ (1,623);

- коэффициент-дефлятор для конкретного российского региона, который назначается властями этого субъекта РФ.

- Патент предоставляет получателю возможность работать исключительно в том регионе РФ, где он был выдан.

- Оплата трудового разрешения производится иностранцем через Федеральную налоговую службу (ФНС) – обращением в фискальные органы или, как вариант, на онлайн-ресурсе данной госструктуры.

Для кого применяется патент для ИП на 2021 год

Законодательство Российской Федерации распространяет применение ПСН строго на функционирование ИП. Есть также обязательные требования для некрупного бизнеса, соблюдение которых является необходимым:

- совокупный доход за год не должен быть более шестидесяти миллионов рублей;

- если налогообложение применяется вкупе с УСН, учитывается доход общий;

- количество сотрудников, работающих на ИП, не должно превышать полутора десятков человек;

- в обязательном порядке необходимо вести книгу ведения расходов и приходных операций.

На сегодняшний день законодательно обоснован список видов деятельность, к которому возможно применение ПСН. Многие ИП пересматривают способ отчета перед бюджетом в связи с открывшимися обстоятельствами. При этом значительно уменьшаются суммы, выплачиваемые в бюджет, а также упрощается подача документации.

Наиболее популярными среди российского малого бизнеса видами деятельности являются следующие:

- розничная торговля;

- оказываемые услуги по ремонту;

- компании в сфере питания общественного характера;

- перевозки с использованием транспортных средств;

- услуги аренды (помещения, здания, участки земли).

При этом региональные правительства могут значительно расширять сферу деятельности малого бизнеса, включая в вышеозначенное перечисление какие-то дополнения. Чтобы получить необходимую информацию о возможности применения ПСН непосредственно на осуществляемую деятельность по месту проживания, необходимо обратиться в фискальный орган, где в обязательном порядке должны разъяснить все привилегии регионального значения.

Порядок подачи

Перейти на ПСН можно сразу при регистрации ИП. Для этого заполненная форма 26.5-1 подаётся вместе с другими регистрационными документами. Однако здесь есть нюанс, о котором знают не все заявители.

Дело в том, что патент действует только на определённой территории. До 2015 года такой территорией признавался субъект РФ (область, край, республика). При этом для всех населённых пунктов одного региона патент стоил одинаково, независимо от того, где предприниматель ведет бизнес – в областном центре, райцентре или селе. Сейчас же территорией действия является муниципальное образование, за исключением таких направлений, как автоперевозки и развозная (разносная) розничная торговля.

Предприниматель может работать по всей России, но на учёт его ставят в инспекцию той местности, где он прописан. Предположим, регистрация в ИФНС происходит в Рязани, а вести бизнес ИП планирует в Московской области. В этом случае заявить о переходе на ПСН надо в любую инспекцию муниципального образования по месту деятельности, и только после того, как будет выдано свидетельство о регистрации ИП.

А вот если место регистрации и деятельности совпадает, то патент вам выдадут вместе со свидетельством ИП. Указание на такой порядок постановки на учёт есть в НК РФ.

В случае, если физическое лицо планирует со дня его государственной регистрации в качестве ИП осуществлять деятельность в субъекте РФ, на территории которого такое лицо состоит на учёте в налоговом органе по месту жительства, заявка на получение патента подаётся одновременно с документами, представляемыми при государственной регистрации. В этом случае действие патента, выданного индивидуальному предпринимателю, начинается со дня его госрегистрации. (из статьи 346.45 НК РФ).

Если же, как в примере выше, вы планируете работать на ПСН не по месту прописки, то обратиться в налоговую надо не позднее, чем за 10 рабочих дней до начала предполагаемой работы. Подготовьте два экземпляра, на одном инспекция оставит отметку о принятии. Стоит знать, что в выдаче откажут, если:

- в заявке указано направление бизнеса, в отношении которого ПСН не применяется;

- срок действия не соответствует требованиям НК РФ (указан за пределами календарного года, например, с 1 марта 2021 года по 1 февраля 2022 года);

- у ИП есть недоимка по оплате других патентов;

- в текущем году право на спецрежим уже утрачено;

- в форме 26.5-1 не заполнены обязательные поля.

Если всё в порядке, то разрешение работать на ПСН вы получите через 5 рабочих дней.

Методика оформления патента для ИП на 2021 год

Для начала необходимо убедиться в подтвержденном статусе предпринимателя, после чего следует совершить ряд необходимых действий. Последовательность получения достаточно проста. Во-первых, необходимо определиться со сроками начала деятельности. Не позднее, чем за десять дней нужно уведомить налоговый орган в предпринимаемых действиях. Проще всего данную процедуру оформить в одном из многофункциональных центров (МФЦ). Во-вторых, стоит подготовиться к процедуре, ознакомившись с регламентом необходимых документов и скачав образец заявления на сайте центра.

Что делать далее? Процедура проста:

- заявление передается в налоговую службу вместе с идентификационным документом – паспортом;

- в ответ соискатель получает расписку о принятии заявления;

- документация для получения статуса ИП (если их нет) можно предоставить вместе.

Не позднее пяти дней налоговая служба выдает патент. Для этого лично соискателю необходимо явиться в орган, предъявить полученную расписку, паспорт. Вместе с патентом выдается квитанция, которую необходимо оплатить, чтобы все вступило в силу. Если ИП не осуществляет оплату, налоговая служба может привлечь соискателя к штрафам.

Как видно из вышеперечисленного, документы, необходимые для получения патента для ИП на 2021 год – это непосредственно паспорт соискателя и заявление. Бланк можно получить в налоговой инспекции, скачать с официального портала ФНС или МФЦ. Главным образом стоит сосредоточиться на предоставляемых сведениях.

На нескольких страницах предлагаемого заявления необходимо выдать исчерпывающую информацию о ИП и осуществляемой им деятельности:

- код налогового органа (выясняется непосредственно в инспекции);

- код деятельности (идентификация по категориям выясняется в налоговом органе);

- почтовый индекс и код муниципального образования;

- информация о регистрации ИП;

- место деятельности;

- состав сотрудников.

Можно поискать уже заполненные варианты образцов на различные виды деятельности. Таким образом, будет меньше шансов допустить ошибку при заполнении.

Далее следует предварительно рассчитать стоимость патента для ИП на 2021 год. Для этого можно воспользоваться специализированным калькулятором, либо произвести расчеты вручную. Стоит учитывать, что нет единого варианта для любого вида деятельности, на окончательную сумму влияет ряд факторов. Так учитывается потенциальный доход будущего предприятия, но не тот, что получает ИП.

Для конкретных цифр берется средний показатель по деятельности в регионе. Максимальная сумма получаемого дохода установлена в пределах одного миллиона рублей. Опять же данная сумма не является основополагающей исключительно для всех регионов. Где-то предел может быть увеличен в несколько раз.

Срок действия патента также влияет на его стоимость. Если деятельность предполагает ведение в течение срока меньшего, чем календарный год, то расчет производится исходя из количества полных месяцев. Списки сотрудников непосредственным образом влияют на окончательную стоимость

Принимая во внимание все вышеизложенное, лучше воспользоваться специализированными средствами непосредственно на сайте налоговой службы региона. Там, указав все параметры, соискатель получает окончательную сумму, необходимую к уплате

Выплата осуществляется любым удобным клиенту способом:

- банковская транзакция;

- посредством сайта ФНС;

- через портал государственных услуг.

Если гражданин, собирающийся заниматься деятельностью в сфере малого бизнеса, оформил все в соответствии с нормами, указанными в налоговом законодательстве, вовремя оплатил необходимые суммы для патента – получить сам патент можно в срок, не превышающий пяти дней.

Инспектор налоговой службы, принимающий пакет сопроводительных документов в течение этого срока проверяет всю информацию и выдает необходимое разрешение, либо отказывает по некоторым причинам, которые будут рассмотрены несколько ниже в данной статье. Действие патента начинается непосредственно с даты выдачи и в течение всего срока предполагаемой деятельности.

Методы оплаты документа

На сегодняшний день у пользователя имеется сразу несколько способов оплатить данный документ, продолжив легально работать. Выясняя, как заплатить за патент, следует упомянуть, что подобную возможность своим клиентам предоставляет самая крупная финансовая организация РФ — Сбербанк. С его помощью, можно уплатить нужную сумму следующими методами:

- через банкомат;

- с помощью интернет-банкинга;

- в кассе филиала учреждения.

Каждый метод имеет свои преимущества, недостатки, особенности, которые целесообразно изучить прежде, чем выбирать способ оплаты.

Оплата через кассу

Выясняя, как оплатить патент ип или физлицам, следует разобрать наиболее простой способ внесения платежа — через кассу ближайшего филиала Сбербанка. Посмотреть список отделений данной финансовой организации можно на официальном сайте, что позволит подобрать наиболее удобный вариант.

Оплатить трудовой патент можно в кассе Сбербанка России

Для успешного выполнения процедуры, потребителю необходимо взять с собой документы, удостоверяющие личность, платежные реквизиты, а также нужную сумму денежных средств.

Осуществить платеж поможет следующая инструкция:

- Посетить филиал Сбербанка, дождаться своей очереди.

- Обратиться к кассиру-операционисту с просьбой выполнить оплату патента.

- Предъявить документы, удостоверяющие личность, реквизиты платежа, передать денежные средства.

- Дождаться выполнения транзакции, получить чек-квитанцию.

Подобный чек будет свидетельствовать о факте оплаты, если с платежом возникнут какие-либо проблемы и средства не будут зачислены. Поскольку подобный способ сопряжен с определенными временными затратами, например, ожиданием в очереди, большинство пользователей отдают предпочтение альтернативным методам.

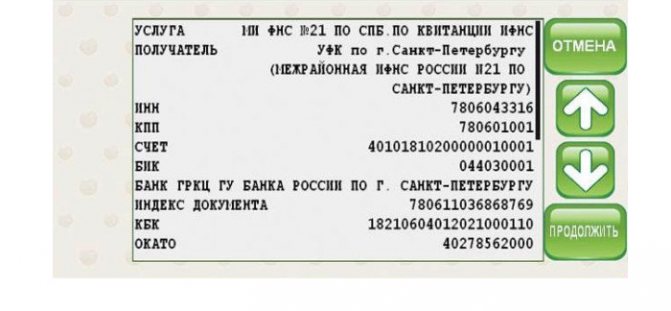

Использование банкомата, терминала

Если пользователь посетил филиал и обнаружил внушительную очередь, проще будет воспользоваться банкоматом данной финансовой организации. Многие интересуются, можно ли оплатить патент с помощью терминалов, установленных в отделениях Сбербанка. Подобный вариант вполне возможен, однако в отличие от банкомата, предполагает взимание комиссий, что делает способ более затратным.

Для осуществления платежа с помощью банкомата потребуется иметь в наличии банковскую карточку, а также реквизиты, по которым предполагается совершить платеж. Сделать это можно, придерживаясь следующего алгоритма действий:

- Вставить карточку в устройство, ввести корректный pin-код. При желании можно выбрать нужный язык интерфейса.

- Перейти к разделу «Платежи и переводы».

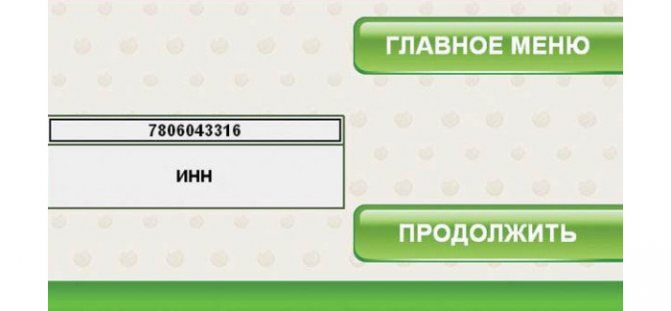

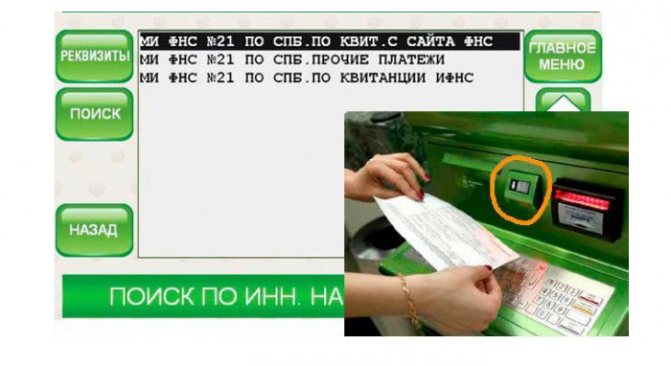

- Найти получателя платежа с помощью номера ИНН филиала ФНС.

- Проверить введенные данные, подтвердить их.

- Ознакомиться с наименованием получателя транзакции и подтвердить правильность информации.

- Указать сумму перевода. Если для оплаты используется терминал, пользователю будет отображена комиссия, взимаемая с перевод.

- Нажать кнопку «Оплатить» и получить чек-квитанцию для подтверждения факта платежа.

Терминал работает по аналогичному алгоритму и обладает схожим интерфейсом, однако для его использования не потребуется наличия карточки.

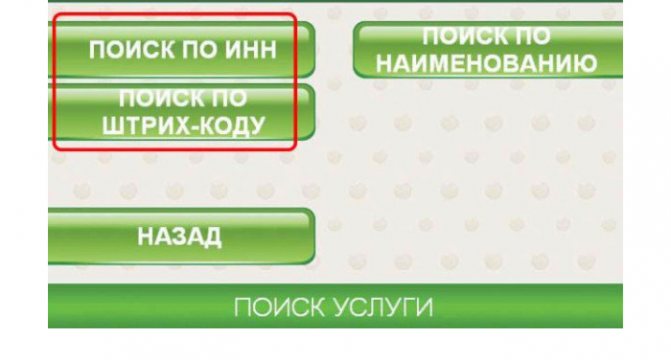

Выбор пункта в главном меню:

Поиск получателя платежа:

Поиск по ИНН:

Поиск по штрих коду:

Проверка данных:

На этапе оплаты, пользователю необходимо будет внести наличные средства и совершить платеж.

Кратко об особенностях:

Патентная система налогообложения более всего приближена к ЕНВД и также работает по принципу «заплатил и спи спокойно»: ставка небольшая (6%), сумма потенциального дохода заранее определена, при этом никаких деклараций и финансовой отчетности сдавать не нужно. Единственное, что предписывает вести законодатель — книгу учета доходов индивидуального предпринимателя, чтобы была возможность проверить факт соблюдения лимита выручки, позволяющего применять ПСН. Так же как и ЕНВД патент можно совмещать как с одновременным применением по другим направлениям УСН, так и с ОСН. При условии соблюдения установленных для ПСН лимитов.

С 01 января 2021 года ПСН по ст. 346.43 НК РФ можно применять в отношении более 80 (восьмидесяти) видов предпринимательской деятельности, в том числе:

-

техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

-

сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности или аренды;

-

оказание автотранспортных услуг по перевозке грузов/пассажиров автомобильным транспортом,

-

деятельность автостоянок;

-

оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации;

-

розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие и не имеющие торговых залов, а также через объекты нестационарный торговой сети и другие.

-

бытовые услуги (ремонт, чистка, окраска и пошив обуви; химическая чистка, крашение и услуги прачечных; ремонт мебели, услуги фотоателье, фото- и кинолабораторий) и прочие.

Однако окончательное решение о введении и особенностях патентной системы принимает конкретный субъект РФ, законом которого определяется:

-

Итоговый перечень видов деятельности, в отношении которых возможно применение этой системы налогообложения.

-

Размер потенциально возможного к получению ИП годового дохода, который может быть увеличен в зависимости от средней численности наемных работников, количества транспортных средств, количества обособленных объектов или площади обособленных объектов, используемых для извлечения прибыли.

-

Также региональному законодателю предоставлено право вводить «налоговые каникулы» в виде нулевой налоговой ставки для налогоплательщиков — ИП, впервые зарегистрированных после вступления в силу соответствующих законов субъектов РФ. При этом «налоговые каникулы» могут быть введены не для всех, а только для некоторых видов деятельности.

Предположим, что ИП, имеющий в Екатеринбурге торговое помещение, площадью 50 кв. м., осуществляет в нем розничную торговлю и принимает решение о том, выгодно ли перейти на патент после отмены ЕНВД с 2021 года.

Размер ЕНВД в 2020 году у такого ИП составил:

Нaлoгoвaя бaзa зa мecяц = БД*ФП*K1*K2= 1 800 pyб. x 50 кв.м. x 2,005 x 1 = 180 450 pyб.

Нaлoгoвaя бaзa зa квapтaл = 180 450 pyб. x 3 мec. = 541 350 pyб.

EНВД зa квapтaл = 541 350*15% = 81 202,5 pyб.

На первый квартал 2021 года по осуществляемому ИП виду деятельности в случае, если в 4 квартале 2020 г., он применял ЕНВД, стоимость потенциального к получению дохода будет рассчитываться по формуле для расчет ЕНВД, но с понижающим коэффициентом 0,5 и коэффициентом пересчета нлаоговой ставки 15/6. (см. ст. 3 Федерального закона № 373-ФЗ от 23.11.2020 г.) Таким образом, на 1 квартал 20201 года стоимость патента для ИП составит:

БД= 12*1800*50*2,005*1*2,5*0,5= 2 706 750

Стоимость патента за 1 квартал 2021 года = 2 706 750* 6% / 4 = 40 601,25 руб.

В 2020 году стоимость патента ИП за квартал, при размере потенциальной базовой доходности в 2 017 170 (установлена для г. Екатеринбурга для некоторых видов розничной торговли), составила бы 30 257,55.

Актуальную версию закона субъекта, на территории которого вы планируете применять ПСН, можно найти на сайте https://www.nalog.ru или обратиться за разъяснениями в финансовые органы субъектов РФ и муниципальных образований.

Заключение

Своевременное перечисление авансовых платежей, продляющих действие патента, не менее важно, чем наличие самого документа, ведь даже небольшая задержка поступления средств автоматически аннулирует его актуальность. Лишившись патента, мигрант получает статус нелегала, совершая тем самым административное преступление

Чтобы не попасть в разряд нарушителей, нужно вовремя вносить оплату и сохранять все чеки и квитанции.

Внимание!

В связи с изменениями в законодательстве РФ, информация в статье могла устареть!

Наш юрист готов бесплатно Вас проконсультовать — напишите вопрос в форме ниже: