Когда можно единовременно получить накопительную часть пенсии?

Содержание:

- Выплата накопительной части пенсии

- Как отказаться от одного вида в пользу другого?

- Чем накопительная пенсионная часть отличается от страховой

- Что нужно сделать, чтобы получить накопительную пенсию единовременно

- Что такое накопительная часть пенсии

- Отличия страховой и накопительной пенсии

- Что можно сделать, чтобы увеличить накопления

- Как подать заявление на смену НПФ?

- Получение

- У кого есть на это право?

- Другие значимые моменты закона

- Как оформить

Выплата накопительной части пенсии

В 2017 году любой гражданин Российской Федерации, который достиг пенсионного возраста, вне зависимости от его трудоустройства, имеет полное право получить полагающиеся ему выплаты, при условии своевременного формирования накопительного счета в прошлом. Этот факт регламентируется и регулируется Федеральным законом под номером 360, а именно второй его статьей. Давайте разберемся, как выплачивается накопительная пенсия и каким образом ее можно получить, ведь существует три основных варианта, о которых не помешает узнать все более подробно.

Срочная

Такое понятие, как срочная выплата, существует не первый день. Система показала себя с наилучшей стороны, так как начисления производятся исключительно в тот период, на который человек и страховался, но не менее, чем на десять лет. Это означает, что вся собранная в трудовой период сумма, будет поделена и равными частями выплачиваться ежемесячно на протяжении этого времени (120 месяцев и больше). Получить такое обеспечение имеет право тот, кто доработал до требуемого возрастного рубежа (60 лет для мужчин и 55 – для женщин), а также вышедшие на заслуженный отдых досрочно.

Может быть начислена срочная выплата тем, кто принимал участие в программе софинансирования, причем не только в государственной, но и в частной. Взносы при этом не обязательно должны были поступать от стандартных отчислений. Человек мог вносить их добровольно, за него мог это делать работодатель, накопления могли формироваться за счет материнского капитала или прибыли от разнообразных финансовых проектов и инвестиций.

Выплаты срочного типа можно получить раньше времени, но для этого требуются особые условия, к примеру, потеря единственного кормильца, инвалидность и прочее. Эти выплаты могут иметь определенный срок, а могут быть и бессрочными, до самой кончины пенсионера. Выплата накопительной части пенсии умершего по данной схеме ранее была возможной, сегодня она полностью упразднена и получить наследник может только всю сумму разом.

Единовременная

Любой гражданин нашей страны имеет право рассчитывать на получение страховых выплат после выхода на заслуженный отдых, но не всегда этих средств хватает на обеспечение достойной жизни, потому они продолжают трудиться и в дальнейшем. Потому многих интересует вопрос, как выплачивается накопительная часть работающим пенсионерам. Такие выплаты можно получить единовременно, то есть одним платежом, существенно поправив свое материальное положение.

Важно

Единовременную выплату накопительной части пенсии могут получить не все. Она полагается исключительно тем, кто не сумел накопить больше, чем пять процентов от общепринятой страховой пенсии, из расчета на один месяц содержания.

Специалисты высчитывают сумму особым образом, исходя из возраста дожития в 234 месяца (19 лет). Именно на эту цифру будут разделены все средства, что удалось скопить на специальных счетах. Узнав общее количество накоплений, разделите его на указанное выше число, потом полученный результат умножьте на сто.

Если в итоге получился показатель, который не превышает пяти процентов, то есть смысл пытаться получить деньги сразу одним платежом. Если же нет, придется искать иные возможности. Более подробно о том, что такое единовременная выплата и как ее лучше реализовать уже имеется материал на нашем сайте, не помешает ознакомиться с ним более детально.

Прибавка

Исходя из принятого государством возраста дожития, рассчитывается и еще один, популярный способ получения средств с накопительных пенсионных счетов. Такая прибавка к основной пенсии поможет сделать ее уровень выше, чем улучшит материальное положение пожилого человека. Такие выплаты будут производиться бессрочно, до самой смерти получателя, вопреки расхожему заблуждению.

Общую сумму накоплений сотрудники государственного или негосударственного ПФ, а может быть и управляющей компании, поделят на помесячные выплаты из расчета 234 месяцев или 19 лет. Полученный результат и будет размером средств, выплачиваемых в качестве прибавки. После завершения данного периода выплата прекращена не будет, однако может быть произведен перерасчет и назначен новый порядок начисления.

Документы и оформление

- Заявление о единовременной выплате средств с накопительного счета.

- Заявление о назначении срочной накопительной пенсии.

- Заявление о начислении прибавки к пенсии.

Записав все данные в соответствующие графы, можно обращаться в ту организацию или компанию, где и размещены ваши накопленные за время плодотворного труда средства. Подавать документацию можно лично, по почте или же, воспользовавшись удобными сервисами в сети интернет.

Как отказаться от одного вида в пользу другого?

Что делать, если вы захотели сделать отказ от одной пенсии в пользу другой, и переведут ли ваши начисления? Если граждане уверены, что государство обеспечит им достойную пенсию в будущем, они могут не переводить средства в частную компанию. Существует 2 способа, как отказаться от накопительной пенсии в пользу страховой. Способы зависят от того, состоял ли ранее клиент в НПФ или нет.

Для клиентов, ранее не состоявших в НПФ

Чтобы отказаться от накопительной части пенсии, клиенту достаточно оставаться в статусе «молчуна» и не предпринимать никаких действий. Изначально вся пенсия граждан находится в Пенсионном фонде России. Часть выплат, которые не входят в страховую долю, может быть переведена в НПФ только по желанию самого клиента. Перевод осуществляется онлайн, в офисах или по месту работы клиента.

Однако нередки случаи, когда работодатель заключает корпоративные программы, предусматривающие перевод части пенсии клиентов на счет НПФ, с которым сотрудничает предприятие. В таком случае при устройстве на работу рекомендуется не давать данные СНИЛС без внимательного изучения бумаг, чтобы перевод не был осуществлен в общем режиме. Если руководство настаивает на переводе, следует написать заявление-отказ в свободной форме, в котором следует изъявить желание оставить накопительную часть пенсии в ПФР.

Для тех, кто хочет уйти из НПФ в ПФР

Если клиент уже перевел свои накопления, он может обратиться в Пенсионный фонд за расторжением договора и возвратом средств из НПФ. Расторжение договора происходит в одностороннем порядке:

- Клиент приходит в отделение ПФР по месту регистрации.

- Заполняет заявление-анкету на выход из НПФ.

- Требуется указать данные НПФ, номер паспорта и СНИЛС.

- ПФР обрабатывает данные и присылает клиенту ответ.

Приход в ПФР из НПФ всегда подтверждается звонком специалиста Контактного центра, который убеждается в решении клиента осуществить операцию. После подтверждения решения клиента данные отправляются в НПФ для расторжения договора. От НПФ приходит ответ в виде СМС, письма по адресу, указанному в договоре, либо уведомлении на электронную почту.

Не рекомендуется расторгать заявление при личном визите в НПФ, так как:

- Менеджеры заинтересованы в том, чтобы удержать клиента, и не всегда добросовестно сообщают о том, как и когда может быть расторгнут договор.

- Не всегда фонд располагает технической возможностью принять заявление от клиента на расторжение договора ОПС (обязательного пенсионного страхования).

- В 90% случаев отказаться от выбора негосударственной компании гражданин может только в отделении ПФР по месту регистрации.

СПРАВКА! В некоторых случаях расторжение договора происходит по инициативе НПФ, например, в случае ликвидации или реорганизации компании.

Если фонд присоединяется к другой организации, то вкладчика уведомляют об изменении реквизитов и (возможно) условий договора ОПС. В таком случае клиент сам выбирает, будет ли он по-прежнему сотрудничать с НПФ, который стал частью другой финансовой структуры, либо предпочтет другую частную компанию или ПФР. Если у негосударственного фонда отобрали лицензию на осуществление деятельности, то средства клиентов могут быть перечислены обратно в ПФР.

Но в некоторых случаях клиенты рискуют вложения: если выбрали компанию с минимальным рейтингом надежности, которая не в силах выполнять обязательства перед вкладчиками. В случае разорения фонд выплачивает средства действующим пенсионерам за счет текущих взносов. Новые клиенты могут при выходе на пенсию не получить свои 6%, как в случае с добровольным отказом от перевода накоплений в НПФ.

Чем накопительная пенсионная часть отличается от страховой

Отличия между двумя частями пенсии заключаются не только в методах их формирования, но в индексации сумм и праве на наследование.

Страховая пенсия точно рассчитывается государством с применением стандартных коэффициентов, а накопительная напоминает банковский вклад — сумма наращивается за счет грамотных инвестиций.

Страховая часть считается в баллах, а накопительная исключительно в деньгах. Когда наступает время рассчитать положенную пенсию, умножают накопленные баллы на стоимостный коэффициент одного балла и получают сумму пенсии. До расчета баллы представляют собой обязательства, которые несет государство перед россиянами. Взносы, уплачиваемые работодателем, поступают в фонды, откуда выплачиваются сегодняшним пенсионерам.

СПРАВКА!

Стоимость 1 балла для расчета пенсии регламентируется государством. Ежегодно сумма меняется. В 2021 г. 1 балл равен 93 рубля, а на 2024 г. намечен рост до 116,63 руб. за 1 балл.

Накопительная часть аккумулируется в рублях на счете ПФР либо выбранного вкладчиком негосударственного фонда. Деньги не идут на выплаты пенсий сегодня, а целенаправленно собираются для положенных расчетов с вкладчиком по достижении определенного возраста.

Обеспечиваемые страной пенсионные выплаты индексируются по правилам, установленным в РФ, а накопительные взносы растут в зависимости от доходности, обеспеченной управляющей компанией.

Еще одно существенное отличие между накопительной и страховой пенсией — первую можно наследовать, вторую нельзя.

Что нужно сделать, чтобы получить накопительную пенсию единовременно

Чтобы претендовать на накопительную часть пенсии, следует, в первую очередь, достигнуть необходимого пенсионного возраста. В ходе совершаемой в Российской Федерации социально-экономической реформы пенсионного обеспечения года выхода на пенсию сдвигаются в сторону увеличения.

В 2021 году пенсионный возраст 55,5 лет для мужчин и 60,5 лет для женщин. В будущем он еще более увеличится. Количество прожитых лет жизни одинаково как для назначения страховой пенсии, так и для накопительной.

При назначении накопительной части следует определиться с формой ее выплаты (срочной или бессрочной), а если гражданин решил получить ее сразу в полном объеме, то он должен проверить, соответствует ли он критериям, необходимым для этого.

Кто может получить выплату

Рассчитывать на получение подобной выплаты единовременно вправе следующие категории граждан:

- достигшие возраста пенсионного обеспечения, однако не имеющие необходимого количества стажа и ИПК;

- получатели выплат по потере кормильца в случае недостаточности стажа;

- имеющие объем накопительной пенсии менее 5% от размера выплат по старости.

Также следует остановиться на моментах, связанных с получением выплат не самим застрахованным, а его правопреемниками. В случае его смерти уже они имеют право на денежные средства. Их круг определяется в соответствии с гражданским законодательством в части наследственных правоотношений. Право на получение денег возникает только в том случае, если пенсионер не обращался ранее за получением выплат.

По общему правилу обращаться за наследством следует в течение полугода после его открытия (смерти наследодателя). Это в полной мере касается и выплат накопительной части пенсии.

Куда подавать запрос

Согласно правилам гражданин может принять свое самостоятельное решение, куда отправлять денежные средства – в государственный фонд или в НПФ.

Скачать: Образец заявления на выплату накопительной части пенсии .doc

Особенностью НПФ является то, что денежные средства, аккумулируемые там, направляются на различные доходные проекты, которые обеспечивают инвестиционную прибыль этих сбережений, а значит, будущая пенсия будет намного выше.

Соответственно, если средства находятся на счетах ПФР, то заявление следует направлять в адрес самого фонда. Осуществить это можно непосредственно обратившись туда, либо отправив необходимые документы почтой. Также для установления пенсии удобно воспользоваться услугами МФЦ.

Если у гражданина имеется договор с НПФ, то и обращаться ему нужно в офис данной организации. В этом случае предпочтителен личный визит.

Важно! Подача заявление на назначение накопительных выплат в адрес НПФ через МФЦ на данный момент невозможна

Сроки оформления

Заявление на пенсию, оформленное правильным образом по соответствующей форме, рассматривается в течение одного календарного месяца, после чего по нему выносится соответствующее решение. Если оно положительное, то денежные средства заявитель получит в течение двух месяцев. Таким образом, период ожидания денег после отправки заявления составляет три месяца.

Список документов

Для получения выплаты в адрес ПФР или НПФ следует направить следующие документы и их копии:

- заявление;

- паспорт;

- СНИЛС;

- трудовая книжка и иные бумаги, связанные с рабочей деятельностью.

Также сотрудники пенсионного фонда вправе потребовать и иные документы в случае установления неточностей и при возникновении дополнительных вопросов.

Что такое накопительная часть пенсии

В соответствии с действующим законодательством каждый работающий гражданин должен являться участником обязательного пенсионного страхования. Ранее постановка на данный учет производилась в заявительном порядке с обязательной выдачей карт СНИЛС, которые были важнейшим личным документом гражданина.

С 01 апреля 2019 года зеленая карточка более на руки не выдается, однако это не отменяет наличие у застрахованных в системе ОПС граждан соответствующих лицевых счетов. Они нужны, в первую очередь, для перечисления страховых взносов в ПФР, то есть денежных средств, из сумм которых будет выплачиваться пенсия. Этим непосредственно занимается работодатель. Лица, имеющие предпринимательский статус, обязаны оплачивать взносы за самих себя самостоятельно.

Сумма денежных средств, направляемых в качестве взносов в ПФР, не является фиксированной (за исключением ИП), а зависит от размера зарплаты застрахованного лица, составляя 22% от нее. При этом 6% уходит на солидарные нужды, то есть непосредственно в оборот ПФР. За счет этой части происходит часть выплат действующим пенсионерам. Остальные 16%, по общему правилу, направляются на формирование будущих накоплений застрахованного лица в форме страховой пенсии.

Внимание! За работников, осуществляющих трудовую функцию в сложных и опасных для здоровья условиях, предусмотрено выплачивать дополнительные тарифы страховых взносов.

Однако некоторые граждане, в частности те, которые родились не ранее 1967 года, решили, что их страховые взносы будут также формировать и накопительную часть пенсии, помимо страховой. В этом случае лишь только 10% направляется в страховую часть, а вот 6% на формирование накопительной.

Размещать средства для формирования будущей накопительной пенсии гражданин может как в государственном пенсионном фонде, так и в негосударственных организациях (НПФ). НПФ, на основании заключенного с гражданином договора, аккумулирует денежные средства, полученные с части страховых взносов, и вкладывает их в различные прибыльные проекты. Полученный впоследствии инвестиционный доход напрямую влияет на размер пенсионного обеспечения в будущем, значительного его увеличивая.

Отличия страховой и накопительной пенсии

Различия двух указанных видов, главным образом, заключаются в том, что накопительная формируется добровольно (если гражданин сам выбрал такой способ), а отчисления на страховую часть идут в обязательном порядке.

Общий размер взносов от выбора способа не изменяется, он составляет 22% от заработной платы (или некоторых иных видов дохода) физического лица.

Кроме того, отличиями является различный возраст, по достижении которого гражданин может претендовать на пенсию, источники выплаты (если взносы направлялись в НПФ), возможность управления накоплениями и др. Взносы на накопительную часть фактически являются собственностью гражданина, а на страховую – практически эфемерны, т.е. имеются лишь в форме определенного количества баллов. В реальности все перечисленные страховые взносы направляются на выплаты содержания действующим пенсионерам.

Итак, страховая и накопительная часть – составные элементы действующего пенсионного обеспечения. При этом страховая формируется у всех граждан, а накопительная лишь лиц установленного возраста и при выборе ими соответствующего способа формирования будущего обеспечения.

Сводная таблица:

| Критерий | Страховая | Накопительная |

| Добровольность формирования | Формируется в рамках системы обязательного пенсионного страхования у всех застрахованных лиц, в пользу которых производятся обязательные отчисления. | Добровольно, путем заключения соответствующего договора со страхователем. |

| Страхователь | Пенсионный Фонд России. | Пенсионный фонд России, негосударственные пенсионные фонды. |

| Объем перечислений в процентах от заработной платы | 22% (поскольку действует мораторий). | 6% (в силу моратория на данный момент перечисления не осуществляются). |

| Условия назначения | Достижение пенсионного возраста, наличие достаточного страхового стажа и ИПК. | Достижение пенсионного возраста. |

| Принцип расчета | Рассчитывается исходя из количества пенсионных баллов, а также их стоимости. Кроме этого, составной частью пенсии является фиксированная выплата от государства. | Учитывается общий объем накоплений, поделенный на количество месяцев дожития. |

| Индексация | Индексируется ежегодно в размере не менее уровня инфляции. | Корректируется ежегодно. Объем корректировки зависит, в первую очередь, от показателя инвестиционной деятельности страхователя. |

Что можно сделать, чтобы увеличить накопления

Некоторое время назад увеличить сумму персональных накоплений к пенсии можно было несколькими способами. Один из них — программа софинансирования. С ее помощью взнос вкладчика вдвое увеличивался государством. Размер вкладов ограничивался суммами от 2 до 12 тыс. рублей в год. В 2020 году схема продолжает работать, но только для тех, кто успел стать участником программы до конца 2015 г.

Гражданам оставили единственную возможность увеличить пенсионный капитал. Это заключение договора с одним из НПФ. Большинство НПФ предлагают разработку индивидуального пенсионного плана. Смысл заключается в том, что вкладчик ежемесячно отчисляет определенную сумму, продолжает так поступать в течение нескольких лет. Негосударственный фонд использует средства для инвестиций в доходные финансовые инструменты. Когда срок договора закончится, на персональном счете вкладчика соберется определенная сумма, которую можно тратить по усмотрению. Доход можно получить весь целиком или договориться о регулярных выплатах в уменьшенных суммах, чтобы получать стабильный доход в течение нескольких лет, а иногда и пожизненно.

СПРАВКА! Пенсионные накопления, на которые гражданин делает взносы добровольно, сопровождаются налоговым вычетом 13% от суммы. Скидка действует для сумм размером менее 15,6 тыс. рублей в год.

Чтобы увеличить сумму будущей пенсии, нужно внимательно выбирать управляющую компанию или негосударственный фонд. Если текущий выбор не устраивает, раз в год разрешается сменить фонд. Чересчур долго перебирать фонды не рекомендуется, поскольку при переходе из одного в другой чаще, чем 1 раз в 5 лет, доход от инвестиций теряется. Каждые 5 лет в фондах сохраняется полученная прибыль, после чего можно по необходимости перевести свой капитал другому фонду.

ВАЖНО! Детальная информация о компаниях, которым не страшно доверить хранение и приумножение капитала, есть на сайте ЦБ РФ. Здесь же перечислены компании, у которых отозвана лицензия

При выборе НПФ нужно отталкиваться от значимых критериев: наличия лицензии ЦБ России, рейтингов независимых агентств. Дополнительно не помешает изучить в открытых источниках результаты инвестирования в выбранной компании за 5 последних лет. Долгосрочная перспектива – то, что ожидает деньги вкладчика, поэтому работу пенсионных фондов нужно рассматривать с точки зрения длительных взаимовыгодных отношений, стабильных результатов.

При выборе между государственными и частными пенсионными фондами следует оценить преимущества и недостатки каждого варианта. Негосударственные фонды быстрее и легче подстраиваются под изменчивые условия экономики. Преимущество ПФР заключается в свободе выбора управляющей компании.

Пенсионные накопления — порой единственный источник дохода для пожилых людей. Правильный выбор в пользу системы социального страхования гарантирует стабильный доход в старости.

Как подать заявление на смену НПФ?

Итак, вы все посчитали, выбрали нового страховщика и определили, когда лучше перевести свои накопления. Для начала заключите с ним договор. Для этого нужно обратиться в офис фонда или к его представителям – агентам. Свое намерение перевести пенсионные накопления необходимо заверить в ПФР или МФЦ: заполнить специальную форму о переходе. Образец такого заявления можно скачать на сайте Пенсионного фонда России. Если у вас есть электронная цифровая подпись, подтвердить свое намерение сменить НПФ можно на портале «Госуслуги».

Если вы переводите свои накопления из негосударственного пенсионного фонда в государственный (ПФР), подписать договор и подать заявление можно в ближайшем отделении ПФР. При подаче заявления надо выбрать одну из управляющих компаний Пенсионного фонда России. Если эта управляющая компания формирует более одного инвестиционного портфеля, можно выбрать и среди них. Ориентироваться нужно на подходящую вам стратегию инвестирования: консервативную, сбалансированную и т.д. Можно сделать выбор в пользу портфеля частной управляющей компании (ЧУК) или одного из двух портфелей ГУК ВЭБ.РФ (расширенный или государственных ценных бумаг).

Если вы никогда не подавали заявлений о смене страховщика, по умолчанию с вашими средствами будет работать государственная управляющая компания ВЭБ.РФ (она занимается доверительным управлением средствами «молчунов» по договору с Пенсионным фондом России), а ваши накопления попадут в так называемый расширенный портфель.

Получение

Трудовая пенсия назначается с момента, когда были поданы соответствующие документы. Способ получения выплат будущий пенсионер должен указать в заявлении. Существует несколько способов, которыми пенсионер может получать пенсионное обеспечение:

- на банковскую карту;

- через почтовый перевод;

- с помощью специального агентства по доставке пенсий.

Получение пенсии, назначаемой по старости, имеет бессрочный. А получение накопительной пенсии может быть оформлено:

- в виде срочной выплаты, не менее 10 лет;

- единовременно;

- в виде бессрочных выплат.

Для оформления пенсии необходимо соблюдать определенный порядок действий:

- Обратиться за консультацией в ПФР, узнать полный перечень необходимых документов для конкретного случая.

- Собрать полный пакет документов.

- Составление заявление и подача всех бумаг.

- Получение решения о назначении пенсии.

При обращении за консультацией можно узнать, какая пенсия должна быть назначена.

Документы

Для назначения пенсии необходимо подать следующие обязательные документы:

- оригинал и ксерокопия всех страниц паспорта;

- трудовая книжка в оригинале и трудовые договора;

- заявление;

- СНИЛС.

Заявление должно быть заполнено в установленной форме. Бланк заявления можно найти на официальном сайте ПФР или в любом его отделении. Он должен быть правильно заполнен. Образец заполнения можно найти также в отделении ПФР. Порядок заполнения будет такой:

- Указать полное наименование отделения ПФР.

- Персональные и паспортные данные заявителя с указанием прописки и фактического места проживания.

- Аналогичным образом заполняется информация о представителе, если заявление подается не лично.

- Далее указывается вид пенсионного обеспечения, на который претендует гражданин.

- После указывается информация, которая может повлиять на размер пенсии.

- Далее перечисляется полный перечень приложенных документов.

- Дата и подпись заявителя.

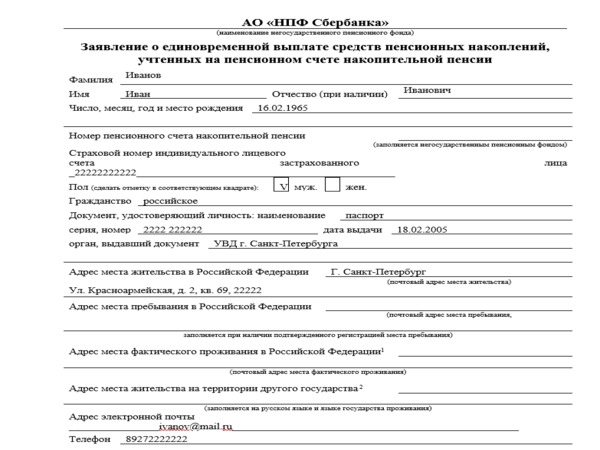

Пример заявления

Пример заявления

После получения документов специалист должен проверить правильность их заполнения и выдать расписку об их получении с датой приема и своей подписью. С этого момента заявление должно быть рассмотрено в течение 10 дней.

Куда обращаться

В зависимости от того куда производились отчисления на накопительную часть пенсии необходимо подавать документы и заявление на назначение выплаты. Это может быть государственный или негосударственный Пенсионный Фонд.

Если накопительная часть отчислялась в ПФР, то заявление и документы можно подать следующими способами:

- в отделении ПФР;

- в многофункциональном центре;

- по почте;

- через портал Госуслуг;

- через сайт ПФР;

- через представителя.

Многофункциональные центры созданы для разгрузки количества обращений в государственные учреждения. Специалисты в нем работают по такому же принципу, как и в отделении ПФР. Только значительным плюсом является отсутствие очередей и возможность записаться в электронную очередь в удобный день и время.

При отправке документов по почте все ксерокопии документов должны быть заверены нотариусом.

Для подачи заявления через портал Госуслуг необходимо предварительно зарегистрироваться в личном кабинете и подтвердить паспортные данные одним из предложенных способов. После этого откроется полный перечень доступных государственных услуг. Необходимо выбрать нужную услугу и заполнить данные, аналогичные печатному образцу заявления. После заполнения информации сайт предложит загрузить сканы документов и отправит заявление. В течение суток придет уведомление об успешной отправке документов.

При подаче заявления через представителя, он должен иметь нотариально оформленную доверенность от будущего пенсионера на право представления его интересов в ПФР или НПФ.

У кого есть на это право?

Законом страны прописывается, что право на получение накопительных средств имеют те люди, которые достигли пенсионного возраста и ушли с работы. Есть возможность получить досрочную финансовую компенсацию в определенных случаях.

Срочные выплаты, как правило, доступны тем категориям людей, которые принимали участие в программе партнерского финансирования, созданной государственными властями.

Есть возможность получить сумму следующими способами:

- При условии личного присутствия.

- В виде отдельных денежных перечисленный от работодателя.

- От государственных учреждений.

- В виде прибыли, начисленной по программе соинвестирования.

- Материнский капитал и дополнительный доход после того, как деньги при рождении ребенка были отправлены на накопительный пенсионный счет.

Выделяются такие категории лиц, которые могут рассчитывать на дополнительную финансовую компенсацию:

- Если человек оформил инвалидность или нуждается в получении средств по причине потери кормильца. Это, так называемые, социальные виды пенсий, когда нет накопленной трудовой пенсии, либо же уровень стажа не достигает требуемого. А также, учитывая то, что в нашей стране предусмотрены баллы, влияющие на размер пенсионного оклада, то в случае их отсутствия или недостаточного количества, можно рассчитывать на социальную помощь.

- Люди, которые скопили опыт и средства для получения трудовой пенсии, даже если оформляется она досрочно.

Другие значимые моменты закона

Пенсионные накопления выплачивают правопреемникам, если смерть гражданина наступает до назначения общей суммы или до корректировки. Исключение из правил делают только в случае с материнским капиталом и результатами от его инвестирования.

Возраст и состояние трудоспособности не влияют на право граждан получать компенсацию. Это касается детей и самых близких родственников в очереди.

При отсутствии родственников деньги вообще никому не выплачивают. Их учитывают в составе резерва по отношению к текущему пенсионному страхованию.

Гражданин сам имеет право в любой момент обратиться с заявлением, где указывает лиц, которым можно перечислить пенсию в случае смерти. При отсутствии заявления средства распределяют в равных долях между родственниками, относящимися к одной очереди. Допускается использование электронных порталов для подачи заявлений относительно определение круга ответственных лиц.

Обязательно надо указать, в каких долях распределяются деньги. Если правопреемник пропустил сроки обращения за выплатой, но на то была серьёзная причина – он тоже может составить заявление, чтобы это время было восстановлено.

До конца 2020 года граждан обязали сделать выбор в пользу накопительной части пенсии, если желание принимать участие в этой системе было. Установили отдельный период, до окончания которого работающие граждане должны были обратиться с соответствующими заявлениями. Если заявление отсутствовало, то автоматически формировали только страховую часть.

При этом за гражданином в любом случае сохраняют право написать отказ от участия в формировании своих накоплений. После этого все деньги направляют только на страховую часть. Но даже после указанного шага пополнять накопительный счёт можно, просто самостоятельно. Все собранные средства выбранная компания инвестирует в тех или иных направлениях. Выплаты происходят по общему порядку.

Находясь за границей, гражданин может получать сразу несколько разновидностей выплат:

- Дополнительное ежемесячное обеспечение для ветеранов ВОВ.

- Доплаты за трудовые заслуги.

- Государственные пенсии, за исключением социальной.

- Страховые пенсии.

Такие выплаты без проблем можно оформить, даже не возвращаясь в Россию. Достаточно отправить контролирующему органу заявление и другие документы в доказательство своей позиции. Не стоит рассчитывать на одобрение с первого раза.

Внимание! Велика вероятность появления дополнительных требований по документам. Лучше заранее позаботиться об оформлении карточки, куда будут начисляться финансы

Тогда сложностей возникает меньше.

Как оформить

Правила предоставления единовременной выплаты утверждены постановлением Правительства РФ № 1047 от 21.12.2009. Нормативно определено, что представить заявление на получение любого вида выплаты из ПФР или НПФ можно одним из способов:

- лично, через законного представителя либо доверенное лицо,

- посредством почтового отправления,

- используя услуги МФЦ,

- на портале госуслуг.

Если накопления находятся в ПФР, то выбирается территориальный орган по месту регистрации либо фактического нахождения. Днем подачи заявления признается день составления заявления либо дата отправления на почтовом штемпеле.

На данный момент выбрать переход на накопления пенсион-ых средств недоступен

Документы

К заявлению на предоставление выплаты прилагаются следующие документы:

- документ, удостоверяющий личность заявителя,

- СНИЛС,

- документ, который подтверждает имеющийся трудовой стаж (необходим получателям пенсионного обеспечения по инвалидности, гособеспечению либо потере кормильца),

- документы, подтверждающие право получения страхового пенсионного обеспечения по старости, позволяющие определить ее размер (для граждан, у которых расчетная накопительная часть составляет менее 5%).

Шпаргалка от Сбербанка

Заявление

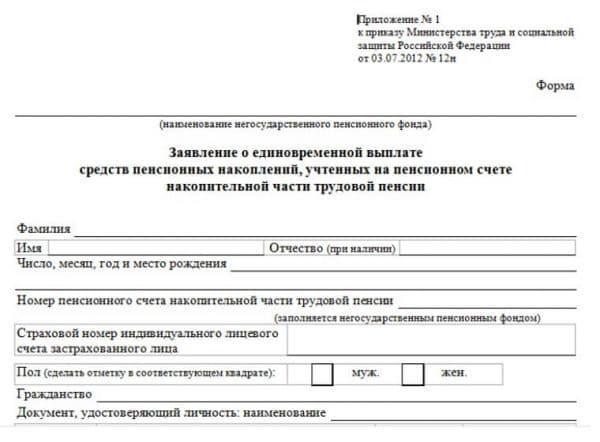

Образец заявления утвержден приказом Министерства труда и социальной защиты № 11н от 03.07.2012. В нем обязательно содержатся данные:

- Личные данные: ФИО, дата рождения, пол.

- Номер СНИЛС.

- Данные документа, удостоверяющего личность: дата выдачи, номер, серия.

- Адрес регистрации и фактического местонахождения, номер телефона.

- Вид пенсионного обеспечения, который получает заявитель.

- Способ получения части накоплений.

- Дата составления заявления, личная подпись с расшифровкой.

ФЗ №75 – основной документ, регулирующий вопросы, связанные с НПФ

Сроки рассмотрения и назначения

Срок рассмотрения и назначения выплаты зависит от ее вида. Для единовременной предусмотрен 30 дней. Когда на личном счете гражданина остаются средства пенсионных накоплений, то вместе с единовременной выплатой должна производиться доплата. Решение о ее предоставлении принимают органы ПФР не позднее 1 июля года, следующего за годом в котором было оформлено обращение за единовременной выплатой.

При рассмотрении заявок на срочные перечисления специалисты ПФР должны рассмотреть документы за 10 дней. Если решение положительное, то срочные перечисления рассчитываются со дня обращения. Выплаты производятся вместе с основным пенсионным обеспечением.