3 лучших нпф по итогам 2018-2019 года

Содержание:

- Почему НПФ выгоднее, чем ПФР

- Плюсы и минусы негосударственного фонда

- Как перевести накопительную часть в НПФ?

- Переводить ли накопления в НПФ

- Выбор программы НПФ

- Получение накопительной части пенсии

- Как расторгнуть договор

- Перечень НПФ в России

- Рейтинг надежности и доходности

- Программы по накоплению пенсии

- Что будет, если НПФ обанкротится?

- Как создать личный кабинет онлайн

- Пенсионные накопления

Почему НПФ выгоднее, чем ПФР

Ответ на данный вопрос кроется в сути деятельности негосударственных пенсионных фондов и фонда государственного.

Пенсионный Фонд России – это организация, которая ведёт крайне консервативную политику инвестирования средств, ставя во главу угла не доходность, а стабильность, в особенности после пенсионных реформ прошлых лет.

А НПФ – это прежде всего активный участник рынка инвестирования, для которого важно привлечь как можно больше вкладчиков, увеличивая тем самым свой комиссионный доход. Именно поэтому в РФ в сети интернет и СМИ рекламные кампании НПФ всегда пестрят обещаниями значительных дивидендов всем, кто предоставит право представлять их интересы в увеличении объёма пенсионных накоплений

Именно поэтому в РФ в сети интернет и СМИ рекламные кампании НПФ всегда пестрят обещаниями значительных дивидендов всем, кто предоставит право представлять их интересы в увеличении объёма пенсионных накоплений.

Но подобная доходность гарантировано приводит к повышению рисков, так как в случае если НПФ выберет неверную стратегию инвестирования, велика вероятность снижения данного показателя, в том числе до отрицательного состояния и фактической потери лицензии на ведение деятельности.

Но важно понимать, что за деятельностью НПФ внимательно следит государство и различные рейтинговые агентства, и эти некоммерческие организации ни при каких обстоятельствах не могут уменьшить сумму переданных накоплений. То есть при самом неблагоприятном развитии событий клиентов ожидает лишь потеря возможной выгоды (дивидендов), но никак не уменьшение собственных средств

То есть при самом неблагоприятном развитии событий клиентов ожидает лишь потеря возможной выгоды (дивидендов), но никак не уменьшение собственных средств.

Если рассматривать деятельность негосударственных пенсионных фондов в сравнении с ПФР, то они имеют практически идентичную структуру, так как и государственный пенсионный фонд занимается индексированием накопительной части будущей пенсии (это доверено Внешэкономбанку), но в значительно меньших объёмах.

Резюмируя вышесказанное, можно выделить следующие основные преимущества НПФ перед ПФР:

- Заинтересованность организации в преумножение накоплений, повышения уровня доходности.

- Деятельность строго регулируется действующим законодательством. Для сравнения не одни другие некоммерческие организации не подвергаются большему контролю, нежели НПФ.

- Между фондом и клиентом заключается договор, в котором чётко разграничены права и обязанности обеих сторон.

- Все средства, внесённые клиентом, подлежат обязательному страхованию.

- Наличие личного кабинета, где можно постоянно мониторить активность собственных средств.

- Накопительную часть можно получить в полном объёме при выходе на пенсию.

- В случае смерти вкладчика до выхода на пенсию накопительная часть подлежит наследованию.

Но в отличии от стабильной политики инвестирования у ПФР, которая не стремится достигнуть высокого уровня доходности, а лишь придерживается минимального порога, позволяющего покрыть инфляцию, НПФ ведёт крайне агрессивную инвестиционную деятельность с уже обозначенными выше рисками.

И как уже было сказано ранее, иногда эти риски претворяются в жизнь, как в 2018 году, где несколько организаций продемонстрировали убыточные финансовые показатели.

НПФ станет хорошим выбором для тех, кто готов пойти на риск в желании преумножить собственные накопления, а также для тех, кто готов самым непосредственным образом участвовать в этом.

А ПФР следует выбирать из-за надёжности и стабильности, что демонстрируется уже не одно десятилетие.

Плюсы и минусы негосударственного фонда

Отношение к негосударственным пенсионным фондам у населения скорее негативное, чем положительное, что противоречит здравой логике. Причина видится в одном: слабое знание законодательной базы и отсутствие разъяснительной работы через средства массовой информации.

Но здесь все понятно: тратить собственные накопления на рекламу НПФ не могут – накладно, а государство не готово пилить сук, на котором сидит, т.е. не заинтересовано разъяснять населению плюсы и минусы негосударственных структур в сфере пенсионного обеспечения.

Попробуем объяснить, чем отличается негосударственный пенсионный фонд от государственного на преимуществах первого:

- тотальный контроль со стороны государственных служб. Это, во-первых, борьба с конкурентом, во-вторых, защита интересов граждан страны;

- качественное обслуживание – к орущим или не замечающим клиента сотрудникам негосударственного фонда никто не пойдет;

- возможность передачи неизрасходованных сумм на выплату пенсии наследникам;

- наличие договора между фондом и клиентом, переводящее все взаимоотношения в юридическую плоскость;

- накопленную сумму можно получить полностью при выходе на пенсию;

- высокая доходность, значительно увеличивающая сумму накоплений;

- возможность смены фонда один раз в 5 лет;

- защита вкладов сразу несколькими способами;

- прозрачность всей работы фонда – через личный кабинет можно получить всю необходимую информацию: размещение накоплений, движение сумм на лицевом счете и т.д.

К минусам почему-то относят:

- возможность банкротства с потерей полученного дохода;

- высокую вероятность отзыва лицензии.

Давайте посмотрим, насколько приведенные минусы являются действительно слабой стороной негосударственных структур в пенсионном обеспечении граждан.

1. Риски обанкротится или потерять лицензию действительно есть. Но как они сказываются на конкретном Иванове, Петрове, Сидорове, никто не говорит.

Начнем с того, что пенсионные накопления защищены:

- резервами по обязательному страхованию пенсий (ОПС);

- общенациональным гарантийным фондом, куда, кстати, входит и ПФР.

Это означает, что в любом случае переведенную негосударственному фонду сумму за время работы пенсионер получит. Пропадет только начисленный доход.

2. Доходность ПФР никак не влияет на конечный размер пенсий Иванова, Петрова, Сидорова. Это означает, что перевод в ПФР пенсионных накоплений в случае банкротства НПФ или отзыва лицензии не сможет уменьшить начисленную пенсию клиентов негосударственной структуры, т.е. они получили бы такую же пенсию и при перечислении средств сразу же в государственный фонд. Так о каких рисках идет речь? О тех, что мог бы, но не получил более высокие пенсионные выплаты?

Редакция сайта надеется: приведенной информации достаточно, чтобы понять, чем отличается НПФ от ПФР.

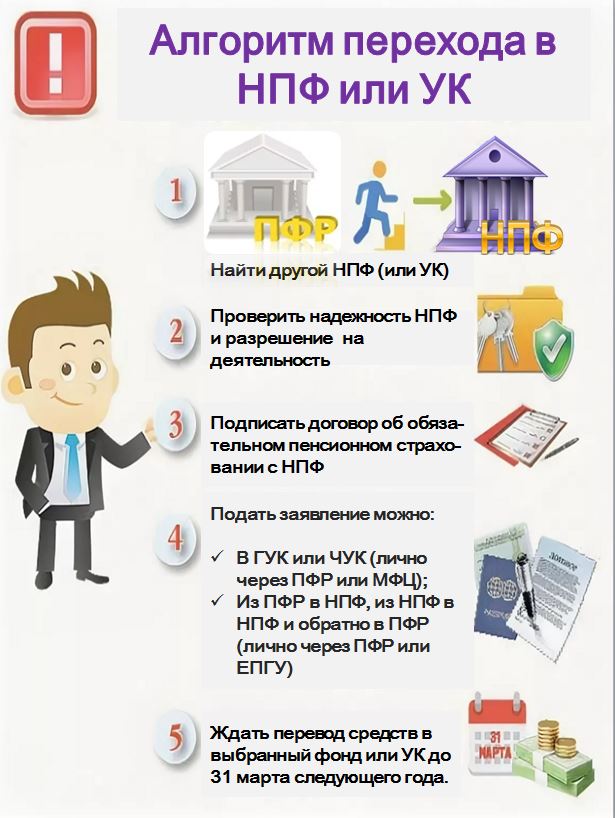

Как перевести накопительную часть в НПФ?

Когда пенсионный фонд выбран, необходимо написать заявление о переводе в него накопленных средств. Подать заявление можно несколькими способами:

- Прийти в офис НПФ с удостоверяющим личность документом, пенсионным свидетельством и номером СНИЛС. Сотрудник компании предоставит образец заявительного документа на перевод денег. Оформить заявление можно самостоятельно, а можно доверить это дело представителю.

- Отправить по электронной почте через Портал государственных услуг или аккаунт на сайте Пенсионного фонда России. При любом варианте отправки электронный документ нужно подтвердить электронной подписью.

- Отправить по почте. В данном случае личность клиента и действительность подписи на документе подтверждаются нотариально.

Если по каким-либо причинам гражданин захочет выйти из состава участников НПФ, то он свободно может расторгнуть договор и перевести деньги в другой выбранный фонд. Но процедуру перевода можно осуществлять не чаще раза в год. Для расторжения договора составляется соответствующее заявление. Чтобы избежать потери прибыли от инвестиционных процедур, клиентам, решившим перейти из одного фонда в другой, рекомендуется писать заявление на переход в новую страховую компанию минимум через 5 лет после заключения договора с первой компанией. Смена страховщика раньше 5-летнего срока невыгодна, поскольку в результате уменьшится сумма пенсионного накопления.

Каждая страховая компания имеет сайт, на котором зарегистрированные клиенты могут посмотреть текущее состояние накопленных средств.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Выбор программы НПФ

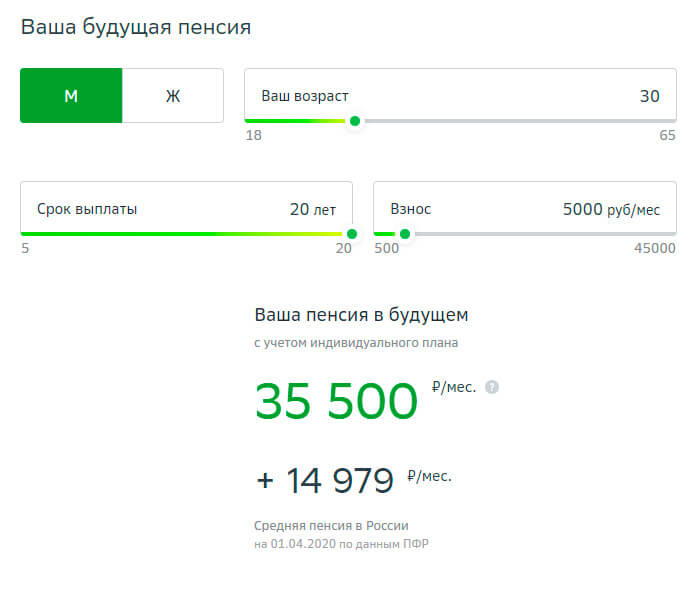

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

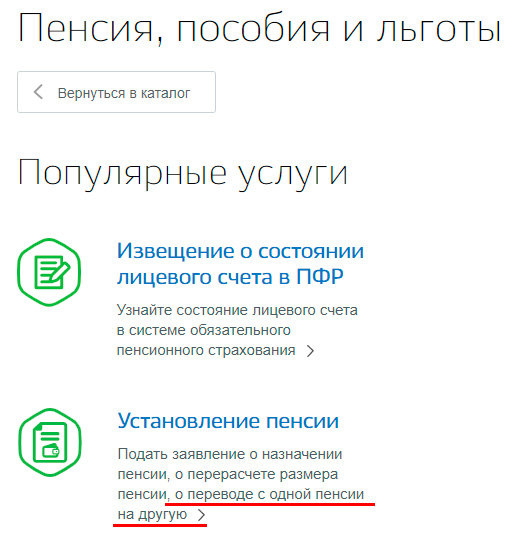

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

Переход в негосударственный фонд в ПФР

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.

Получение накопительной части пенсии

Чтобы получить накопительную часть пенсии, страхователь НПФ Сбербанка должен:

- прийти в отделение банка с паспортом, всеми документами по ОПС и написать соответствующее заявление;

- прийти в офис НПФ Сбербанка в Москве и подать заявку;

- оформить услугу онлайн, через личный кабинет;

- направить копии документов в офис НПФ заказным письмом.

Самый быстрый способ – направить заявление через личный кабинет. Как заполнить заявку на получение негосударственной пенсии онлайн:

- Войти на сайт.

- Перейти на вкладку «Заявления», далее – «Оформить/подать».

- Выбрать «Заявление на выплату пенсии по договору ОПС».

- Подтвердить вход через личный кабинет Сбербанка или портал «Госуслуги».

- Ввести недостающие данные (номер счета, карты).

- Подтвердить согласие на обработку данных.

- Ознакомиться с результатами.

Выдача накопительной части пенсии осуществляется при достижении пенсионного возраста за исключением случаев, предусмотренных законодательством РФ. Срок обработки запроса на выплату составляет от 1 до 14 дней.

Наследники и правопреемники

Негосударственную пенсию, в отличие от страховой, можно передавать по наследству. По заявлению правопреемника деньги может получить тот, кого страхователь указал в своем заявлении. Документ составляется и заверяется у нотариуса, а его копия направляется в офис фонда.

Если страхователь не назначил правопреемников, после его смерти выплаты в равных долях будут распределены между первоочередными наследниками или другими родственниками, согласно требованиям наследственного права РФ.

Как расторгнуть договор

Сменить НПФ можно не чаще, чем один раз в год. Для этого необходимо написать в свой фонд соответствующее заявление, одновременно уведомив ПФР о смене страхователя. Вкладчик, принявший такое решение, должен понимать, что, переходя из фонда в фонд чаще, чем один раз в пять лет, он лишается части инвестиционного дохода. Поэтому прежде чем переводить деньги в другой НПФ, нужно тщательно просчитать все последствия такого шага.

Заявление на переход подаётся двумя способами:

- лично в территориальный орган ПФР;

- онлайн через сайт госуслуг.

Если вкладчик решил действовать через представителя, ему необходимо предоставить соответствующую нотариальную доверенность

Обратите внимание, что заявление, оформленное с нарушениями либо поданное в неустановленный срок, рассматриваться не будет

Подавать заявление о смене НПФ необходимо до 31 декабря текущего года. Тогда документ будет рассмотрен специалистами ПФР в течение первого квартала следующего года. За это время Пенсионный фонд РФ сможет перевести накопления вкладчика в другой НПФ либо вернуть их в ПФР под государственный контроль.

Перечень НПФ в России

Негосударственные пенсионные фонды, как и любая коммерческая структура, имеют разный уровень показателей надежности. Ведущие экспертные агентства регулярно составляют соответствующие рейтинги НПФ по данному критерию.

Ниже мы рассмотрим 10 наиболее надежных негосударственных пенсионных фондов по версии РА. Он актуален на период с 2018 по начало 2019 года.

НПФ «Сбербанка»

Этот фонд один из старейших в России, он был основан еще в 1995 году. Учредителем, как и следует из его названия, является «Сбербанк России». Согласно открытым источникам клиентами НПФ Сбербанка являются чуть менее 8 млн. человек, а объем активов почти 480 млрд. рублей. Кроме этого, фонд показывает наилучшую доходность. За предыдущие периоды она составила более 10%.

«ВТБ Пенсионный фонд»

Учредителем данного НПФ также является банковская структура – группа ВТБ. Он является вторым после НПФ «Сбербанка» фондом по числу клиентов и располагаемым активам. Эксперты оценивают его рейтинг как «очень надежный».

«ГАЗФОНД пенсионные накопления»

Данный фонд был образован совсем недавно, только в 2017 году. Произошло это в результате выделения его из НПФ «ГАЗФОНД», который расположился ниже в перечне. В 2019 году его капитализация составила более 500 млрд. рублей, что придает ему статус одного из крупнейших в стране.

«ГАЗФОНД»

Является также одним из старейших фондов в стране, основанным в 1994 году. Акционерами НПФ является многие структуры, формирующие газовую отрасль, в том числе госкорпорация «Газпром». По объему активов являлся крупнейшим в стране.

АО «НПФ НЕФТЕГАРАНТ»

Основным владельцем фонда выступает госкорпорация «Роснефть». НПФ известен тем, что является правопреемником по обязательствам другого крупного фонда – «Согласие», который был присоединен к нему в конце 2018 года. На данный момент более 1,6 миллиона человек хранят здесь свою накопительную пенсию.

НПФ «Атомгарант»

Фонд присутствует на рынке пенсионного страхования более двух десятилетий. Основным акционером выступает АО «Концерн Росэнергоатом».

«Национальный» НПФ

Был создан в 1997 году для обеспечения пенсиями работников «Татнефти». «Национальный НПФ» — один из крупнейших фондов, среди образованных в регионах. Акционерами выступают крупнейшие татарстанские промышленные и финансовые организации, однако на данный момент головной офис находится в Москве.

«Альянс»

Данный НПФ был создан в 2004 году. Основным акционером является ПАО «Ростелеком», участие государства в котором составляет более 53%. Надежность фонда подтверждена многочисленными экспертными оценками.

«Алмазная осень»

Один из самых первых фондов, который был создан в 1995 году. Крупнейший акционер – ПАО «АК Алроса», являющееся мировым лидером по добыче природных алмазов. НПФ располагает активами в почти 30 млрд. рублей со среднегодовой доходностью за последние три года в 9,69%.

АО «НПФ Сургутнефтегаз»

Был создан в 1995 году для нужд работников ОАО «Сургутнефтегаз», остающимся основным акционером фонда и поныне. НПФ обладает активами в 26 млрд. рублей и входит в число крупнейших организаций, оказывающих услуги в сфере негосударственного пенсионного страхования.

Рейтинг надежности и доходности

Стоит обратить внимание на то, что уровень рейтинга устанавливается разными агентствами, к примеру, «Эксперт РА», которое установило для рассматриваемого фонда рейтинг «А++». Данный показатель рейтинга является предельным, что говорит о том, что компания оказывает услуги высокого качества и вложения в нее защищены

Повышенный уровень надежности обеспечивается за счет того, что деятельность организации обеспечивается посредством жесткого контроля со стороны государственных органов.

Работа фонда подлежит лицензированию, кроме того, существует показатель нормативного вклада учредителей в совокупности, кроме того, размещения инвестиционных средств и резервов за счет пенсионных накоплений. Аналогичные правила применяются относительно формирования резерва страхового значения.

Важно! На средства, накопленные на пенсионных счетах не могут накладываться взыскания, которые касаются задолженности, которая числится за фондом. Если образовалась доходность отрицательного значения, то покрыть ее можно за счет средств фонда.. В период с 2005 по 2012 год произошло увеличение средств

Каждая 1000, лежащая на счету стала равняться 2002 рублям. За восемь лет работы доход организации составил 73%. В данном случае средний показатель равняется 9,1%. За 2015 год размер доходности рассматриваемой организации превысил отметку в 16%

В период с 2005 по 2012 год произошло увеличение средств. Каждая 1000, лежащая на счету стала равняться 2002 рублям. За восемь лет работы доход организации составил 73%. В данном случае средний показатель равняется 9,1%. За 2015 год размер доходности рассматриваемой организации превысил отметку в 16%.

Нужно указать на то, что во времена кризиса в 2008 году, уровень доходности данного фонда не сокращался ниже отметки в 5,2%. Если рассматривать с этой же точки зрения деятельность официального управляющего ПФР, то в указанный промежуток времени показатель имел отрицательное значение.

У рассматриваемого фонда есть некоторые преимущества. Среди основных можно выделить то, что имеет место прозрачность открытость работы с клиентами. К примеру, это касается информации о распределении поступающих инвестиций, которая расположены в общем доступе. Это говорит о том, что каждый гражданин имеет право ознакомиться с указанными сведениями.

Можно выделить несколько основных показателей, которые характеризуют деятельность фонда.

Средства вложены в инструменты финансовой направленности:

- ценные бумаги, разработанные государством;

- облигации, выпущенный обществами, ведущими хозяйственную деятельность;

- вклады в банковские организации;

- акции предприятий, которые работают в стратегическом направлении;

- ценные бумаги обществ.

Кроме того, это документация по ипотечным отношениям и облигации муниципалитета. Получить актуальные сведения удастся при обращении в фонд.

Программы по накоплению пенсии

В настоящее время рассматриваемая организация разработала несколько программ, которые имеют своей направленностью пенсионное страхование.

К ним отнесены:

- классическая программа применяется для того, чтобы в дальнейшем получать пенсионные выплаты на пожизненной основе. В этом случае не предусматривается, что средства могут передаваться на основании отношений наследственного значения. Для того, чтобы вычислить выкупную сумму нужно использовать минимальный период, который представлен двумя годами. Внести минимально потребуется 2000 рублей. Поступления должны быть ежемесячными;

- произвольная программа. Она используется для того, чтобы получить выплату срочного типа. Особенностью программы выступает то, что график внесения средств имеет произвольное значение, то есть гражданин своими силами решает, с какой периодичностью нужно зачислять деньги на счет. Остаток средств на счете подлежит передаче правопреемникам после смерти владельца. Период накопления составляет 2 года и минимальный взнос – 500 рублей;

- гарантированный. Используется также для получения срочной разновидности выплат, при этом средства вносятся произвольно. У гражданина есть возможность самостоятельно определить периодичность выплаты, равняться это время не может менее года. Минимальный взнос составляет пару тысяч рублей и срок от 2 лет. Наследуется остаток;

- уверенный «С». В этом случае величина взносов оговорена фондом. Выплата производится в течение годового периода и передаваться наследникам может весь остаток по счету. Лицо самостоятельно решает, с какой периодичностью вносить средства;

- уверенный «П». Предусматривается назначение пожизненной выплаты в фиксированном размере. Наследовать средства не удастся, срок накоплений равен паре лет;

- заботливый. В этой ситуации программа дает возможность передавать третьему лицу права на пенсию. Можно использовать любую периодичность, но не менее 12 месяцев, при этом минимум составляет 2 года. Каждый месяц нужно вносить на счет не менее пары тысяч;

- пенсионная рента. Гражданин получает пенсию и период отчислений не ограничен. Выплата производится в течение года, остаток наследуется. Каждый месяц нужно вносить по пять тысяч рублей.

За счет того, что средства, полученные от граждан, подлежат инвестированию, граждане получают прибыль. Она перечисляется на счет. Для программы нужно открыть отдельный счет. Многие из указанных программ предусматривают вычет социального значения, который дает право на возврат 13% от перечислений в НПФ.

Что будет, если НПФ обанкротится?

К сожалению, нет гарантии, что в этом случае вы вернете все ваши отчисления и инвестиционный доход. Накопления в системе ОПС (сумма взносов без инвестиционного дохода) застрахованы государством, а отчисления на дополнительные пенсии — нет. После отзыва лицензии начинается процедура ликвидации фонда. Если фонд участвовал в системе ОПС, ликвидацию проводит Агентство по страхованию вкладов (АСВ); если же НПФ занимался только дополнительными негосударственными пенсиями — то учредители фонда.

В ходе этой процедуры оценивают активы фонда: ценные бумаги, в которые были вложены пенсионные средства, недвижимость и все остальное имущество, а затем распродают их. Весь процесс может занять много времени — больше года.

В случае добровольных пенсий вырученные деньги распределяют в строгой очередности. Сначала их делят между клиентами НПФ, которые уже получают пожизненную пенсию. Затем между теми, кто вышел на пенсию и планировал получать ее в течение определенного количества лет (так называемая срочная пенсия). Оставшиеся деньги распределяют между теми, кто еще только копит, — пропорционально размеру их средств на счетах фонда. В самую последнюю очередь фонд выполняет обязательства перед компаниями, которые перечисляли в этот НПФ деньги за своих сотрудников.

Если активов фонда окажется недостаточно или их не удастся быстро продать по справедливой цене, вернуть свои деньги в полном объеме не получится. Сколько конкретно вам выплатят, зависит от того, сколько активов фонда смогут перевести в реальные деньги.

Порядок выплат зависит от того, получаете ли вы уже дополнительную пенсию и какую именно:

-

если вы начали получать дополнительную пожизненную пенсию, вам назначат новый фонд. АСВ или учредители НПФ проведут конкурс и выберут фонд, который предложит максимальные пенсии для клиентов обанкротившегося НПФ. Ваши средства переведут в этот НПФ, и вы продолжите получать пенсию там, но, возможно, в меньшем размере;

-

если вы уже вышли на пенсию и планировали ее получать в течение определенного количества лет, то вас ждет одна разовая выплата. В идеале она должна быть равна размеру выкупной суммы, правила расчета которой описаны в договоре с фондом. Но стоит быть готовым к тому, что выплата будет меньше;

-

если вы еще не начали получать пенсию и только копили деньги в НПФ, вам также выплатят вашу долю от оставшихся активов одной суммой.

Поэтому так важно тщательно выбирать фонд. Постарайтесь максимально диверсифицировать риски, комбинируя разные финансовые инструменты для накоплений, чтобы сделать старость комфортной и обеспеченной

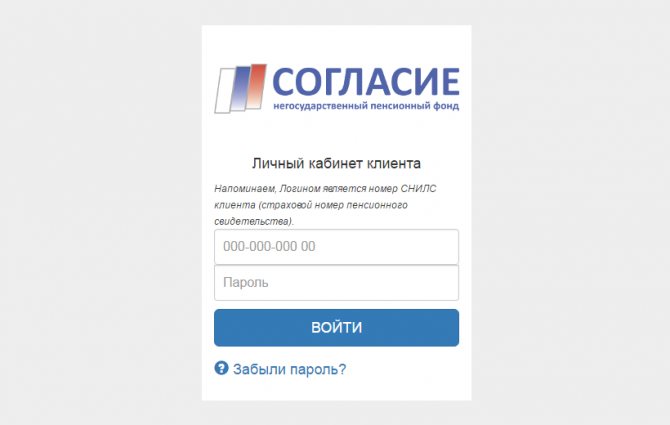

Как создать личный кабинет онлайн

Зарегистрироваться в системе имеют право лишь клиенты НПФ. Потребуется для этого указать номер СНИЛС вместо логина, а пароль берётся из карты, которую выдают в момент заключения контракта. Затем клиенту предложат заполнить анкету специального образца, и указать в ней личные данные и показать сканы-копии документов. После чего вся представленная информация обрабатывается сотрудником, и предоставляется доступ в личный кабинет НПФ «Согласие». Данная процедура занимает не более 10 суток.

17 апреля 2021 года усовершенствовал личный кабинет. Изменили не только интерфейс и дизайн, но безопасность данных и функционал.

Одной из главных нововведении стала возможность в режиме реального времени отслеживать всю сумму пенсионных накоплений. При желании предлагается даже отправить заявку, чтобы получить оригинал выписки по счёту со всеми отметками.

В случае утере пароля предлагается его восстановив отправив все указанные документы фонду на электронную почту В заявке нужно указать способ получить новый пароль: по почте или в виде сообщения на смартфон. Заявления, форма анкеты и восстановление данных осуществляется, если кликнуть на «Забыли пароль?» при авторизации в ЛК.

Пенсионные накопления

Зачастую люди думают, что пенсия — это деньги, которые государство платит гражданам просто так по достижении ими определенного возраста. На самом деле это неправда. Вернее, государство, конечно, платит деньги тем, кто достиг пенсионного возраста, но делает оно это не за свой счет. Если вы работаете по трудовому договору и получаете заработную плату, то работодатель обязан делать отчисления в размере 22 % от зарплаты в Пенсионный фонд России на вашу пенсию.

Пример: Петя — очень востребованный юрист, который работает в частной фирме. Его месячный оклад равен 150 000 рублей. Однако на руки он получает меньше — 130 500 рублей. Это связано с тем, что с зарплаты платится 13 % налог на доходы физических лиц, который равен 19 500 рублям. С оклада Пети работодатель перечислит в Пенсионный фонд 22 %, то есть 33 000 рублей. Так будет продолжаться вплоть до десятого месяца года. А потом годовой доход составит 1,5 млн рублей (превысит 1,465 млн). С этого момента работодатель начнет отчислять на пенсию не 22 %, а 10 %, то есть по 15 000 рублей.

Корнилова Елена, финансовый советник, к. э. н., преподаватель Финансового университета при правительстве РФ:

— НПФ, негосударственные пенсионные фонды — это способ для граждан самостоятельно копить на пенсию. На текущий момент правительство не может обеспечить высокий уровень пенсии, а с учетом демографии и состояния экономики рассчитывать на какое-то увеличение в ближайшие 15-20 лет не стоит. Поэтому каждый может взять свое будущее в свои руки. Вы вносите добровольные платежи в НПФ, а фонд их инвестирует. Варианты инвестиций очень ограничены, это сделано для снижения рисков потери накоплений. В итоге можно получить доход на вложения 7-10 % в зависимости от успешности фонда.