Irr и npv инвестиционного проекта

Содержание:

- Норма доходности: предварительные сведения

- Что такое IRR инвестиционного проекта и зачем он нужен

- Показатели эффективности инвестиционных проектов

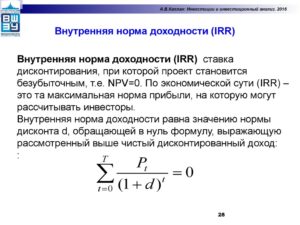

- Понятие внутренней нормы для доходности

- Внутренняя норма доходности – IRR

- Графический метод расчета IRR в Excel

- Расчёт внутренней нормы доходности в MS Exel при неравных промежутках времени для денежных потоков

- What IRR Tells You

- IRR vs. Return on Investment (ROI)

- Limitations of the IRR

- Как пользоваться показателем IRR для оценки инвестиционных проектов?

- IRR calculation example

- Внутренняя норма доходности: пробная версия и ошибка

- Особенности ключевых критериев эффективности проекта

Норма доходности: предварительные сведения

По традиции освежим в памяти некоторые важные правила, вытекающие из теории чистой приведенной стоимости.

В частности, одно из таких правил указывает на необходимость реализации инвестиционных возможностей, предлагающих большую доходность, нежели размер наличествующих альтернативных издержек.

Сей тезис можно было бы признать абсолютно верным, если бы не многочисленные ошибки, связанные с его истолкованием.

Сталкиваясь с краткосрочными инвестициями, трудностей с трактовкой данного утверждения и выбором альтернатив, как правило, не возникает.

Сложности появляются, когда мы захотим «натянуть» это правило на долгосрочные инвестиции.

Почему так происходит, сейчас мы и разберем.

Расчет истинной доходности инвестиций, приносящих денежный поток единожды в течение года, прост, если не сказать примитивен:

где D – искомая доходность,C1 – валовая отдача от инвестиций,C – размер начальных инвестиций.

Другой способ нахождения того же показателя предполагает «плясать» от чистой приведенной стоимости. Достаточно записать формулу нахождения чистой приведенной стоимости и попытаться найти значение ставки дисконтирования, при которой значение NPV окажется равным нулю:

Решая это простейшее уравнение, находим r:

Фактически оба наших выражения воплощают единую идею.

Коэффициент r знаменует собой норму доходности, то есть ставку дисконтирования, соответствующей нулевому значению чистой приведенной стоимости.

На знак «минус» перед дробью в правой части формулы особого внимания не обращаем; его наличие объясняется отрицательным значением C, используемым в формуле расчета ЧПС.

Что такое IRR инвестиционного проекта и зачем он нужен

Объяснить, что это такое – внутренняя норма доходности (IRR), можно легко и простыми словами. Отечественная и мировая экономика давно применяет этот показатель, хотя называется он по-разному: внутренним коэффициентом окупаемости (ВКО), внутренней ставкой дохода предприятия (ВСДП), внутренней нормой доходности (ВНД) и т. д.

С английского языка термин переводится как «внутренняя ставка возврата» (Internal Rate of Return, сокращенно IRR), что, вероятно, наиболее точно характеризует смысл и сущность понятия.

Под внутренней нормой прибыльности понимается предельная ставка доходности проекта, обеспечивающая дисконтированную самоокупаемость.

Все кажется понятным, но лаконичность этой формулировки требует некоторых пояснений.

Все денежные потоки вокруг проекта, а именно входящие (прибыли от коммерческой деятельности со знаком плюс) и исходящие (затраты на реализацию со знаком минус), должны в сумме давать ноль, что показывает их взаимную компенсацию, то есть самоокупаемость.

Слово «дисконтированная» означает, что каждый чистый денежный поток необходимо привести к разным процентным ставкам, действующим на протяжении периода инвестирования. Имеются в виду банковские проценты, индекс инфляции, уровень девальвации (в случае валютных вложений) и т. д.

Внутренняя норма окупаемости инвестиций учитывает специальный поправочный коэффициент. Это ставка дисконта, показывающая, насколько эффективно используется капитал по сравнению с другими вариантами вложений в бизнес за тот же временной период.

Исходя из приведенного выше определения можно сформулировать цели вычисления внутренней нормы доходности.

Первый способ применения показателя IRR – оценка прибыльности инвестиции. Чем выше значение, тем предпочтительней данный проект.

Второе приложение показателя – определение максимальных годовых ставок привлечения заемного капитала

Особенно важное значение IRR приобретает в случае банковского кредитования финансирования проекта. Если процентная ставка по займу выше запланированной рентабельности, разница между суммами исходящих и входящих денежных потоков приобретет отрицательное значение, что означает убыток

Показатели эффективности инвестиционных проектов

Все инвесторы сталкиваются с проблемой оценки предлагаемых инвестиционных проектов. При этом часто бывает сложно оценить прибыльность проекта в том случае, когда инвестиции в него растянуты во времени.

В этом случае главные показатели оценки:

- инвестиционного проекта- irr — внутренняя норма прибыли;

- NPV-чистой приведенной стоимости;

- mirr -модифицированная внутренняя норма прибыли.

Показатель irr при анализе эффективности инвестиционных проектов чаще всего используется вместе с показателем чистой приведенной стоимости NPV.

В целом, все показатели, позволяющие принять решение о целесообразности инвестирования средств в проекты, делятся на две группы:

- динамические, основанные на дисконтировании;

- статические, не предполагающие использование дисконтирования.

Статические методы предполагают использование общеизвестных формул оценки экономической эффективности, поэтому остановимся более подробно на динамических показателях. Экономическая эффективность инвестиционного проекта npv и irr, а так же mirr являются важными показателями, позволяющими инвесторам принимать правильные решения.

При анализе инвестиционных проектов очень важно использовать обе группы показателей, так как они взаимно дополняют друг друга. Именно в этом случае инвестор сможет получить объективную картину, позволяющую принять правильное решение

Расчет NPV

Расчет показателя чистой приведенной стоимости- NPV представляет собой разницу между суммами инвестиций и выплат по кредитным обязательствам, или, если кредит не используется, платежей на текущее финансирование проекта. Расчет осуществляется на основе фиксированной ставки дисконтирования без учета фактора времени и позволяет сразу оценить перспективы проекта.

- D- ставка дисконтирования,

- CFk— приток денежных средств в период k,

- n- число периодов,

- INVt- объем инвестиций в период t.

Интерпретация произведенных вычислений основывается на следующих логических умозаключениях:

- если NPV больше нуля, то проект будет прибыльным;

- если значение NPV равно нулю, увеличение объема выпуска продукции не приведет к снижению прибыли;

- если NPV меньше нуля, проект, скорее всего, будет убыточным.

Этот показатель очень важен при оценке инвестиционных проектов и используется вместе с другими динамическими показателями.

Расчет irr

Расчет показателя irr эффективности инвестиционного проекта имеет важный экономический смысл. Вычисления этого коэффициента заключается в оценке максимально допустимой суммы инвестиций, которую инвестор может потратить на анализируемый проект. Недостатком применения irr является сложность расчетов для инвестора, не имеющего экономического образования.

- D1 –ставка дисконтирования, соответствующая NPV1 (положительному значению чистого дохода);;

- D2— ставка дисконтирования, соответствующая NPV2 (отрицательному значению чистого дохода).

Важным достоинством этого показателя является то, что он позволяет оценить перспективность проекта в условиях инфляции. Так, например, если показатель IRR меньше официального значения инфляции, то стоит более вдумчиво отнести к такому проекту, так как, возможно, в конечном счете, инвестирование не принесет прибыли.

Анализ инвестиционных показателей npv irr помогает выявить различия и сходство между ними.

Расчет NPV и IRR основан на дисконтировании денежных потоков, генерируемых проектом:

- NPV позволяет рассчитать приведенную стоимость проекта с учетом того, что процентная ставка известна;

- IRR показывает максимальную ставку кредита, при которой проект точно не будет убыточным.

Различие между этими показателями также связано с тем, что NPV показывает результат в денежном выражении, а IRR — в процентном, что часто бывает более понятно инвестору.

Модифицированная внутренняя норма доходности MIRR

Mirr инвестиционного проекта также используется достаточно часто. Модифицированная внутренняя норма доходности MIRR представляет собой ставку в коэффициенте дисконтирования, учитывающую и уравновешивающую притоки и оттоки средств по проекту. Применение этого коэффициента позволяет получить более объективную оценку ставки реинвестирования (см. Реинвестирование — что это такое).

- At – денежные расходы, понесенные инвестором за время развития проекта за период t;

- S – денежные поступления по развитию проекта за период t;

- k – стоимость капитала предприятия;

- n – длительность проекта.

Понятие внутренней нормы для доходности

Под термином норма доходности понимаются оценочные критерии прибыльности по финансовым вложениям. Это такая ставка дисконта, где сумма средств дисконтированных проектов равна отрицательному потоку (потраченным средствам). То есть ВНД учитывает текущую чистую стоимость, которая равняется нулю. В литературе по финансам есть несколько синонимов этого понятия:

- ставка доходности от вкладов;

- норма возврата по инвестициям;

- процент отдачи вложений;

- норма прибыли проекта;

- размер рентабельности.

Для доходности необходимо рассчитать примерную внутреннюю норму, чтобы узнать размер отдачи инвестиционного капитала или первоначальных вложений. Понятие IRR — это процент дисконтирования, который уравнивает сумму доходов от инвестиций с их величиной. При этом вложения должны окупиться, но они не принесут прибыли.

Расчеты для внутренней нормы по доходности ведутся методами подборов с последовательным использованием приведенных стоимостей и чистых потоков денег при разных процентах. При этом соблюдается основное правило: если показатель IRR меньше ставки, которая необходима инвестору, тогда план не будет принят. В обратном случае его не отвергают.

Внутренняя норма доходности – IRR

Внутренняя норма доходности (англ. Internal Rate of Return, IRR), известная также как внутренняя ставка доходности, является ставкой дисконтирования, при которой чистая приведенная стоимость (англ. Net Present Value, NPV) проекта равна нолю.

Другими словами, настоящая стоимость всех ожидаемых денежных потоков проекта равна величине первоначальных инвестиций.

В основе метода IRR лежит методика дисконтированных денежных потоков, а сам показатель получил широкое использование в бюджетировании капитальных вложений и при принятии инвестиционных решений в качестве критерия отбора проектов и инвестиций.

Формула IRR

Чтобы рассчитать внутреннюю норму доходности проекта необходимо решить следующее уравнение, приравняв NPV проекта к нолю.

Критерий отбора проектов

Правило принятия решений при отборе проектов можно сформулировать следующим образом:

- Внутренняя норма доходности должна превышать средневзвешенную стоимость капитала (англ. Weighted Average Cost of Capital, WACC), привлеченного для реализации проекта, в противном случае его следует отклонить.

- Если несколько независимых проектов соответствуют указанному выше критерию, все они должны быть приняты. Если они являются взаимоисключающими, то принять следует тот из них, у которого наблюдается максимальный IRR.

Пример расчета внутренней нормы доходности

Предположим, что существует два проекта с одинаковым уровнем риска, первоначальными инвестициями и общей суммой ожидаемых денежных потоков. Для более наглядной иллюстрации концепции стоимости денег во времени, поступление денежных потоков по Проекту А ожидается несколько раньше, чем по Проекту Б.

Подставим представленные в таблице данные в уравнение.

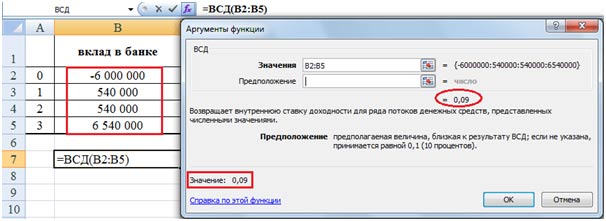

Для решения этих уравнений можно воспользоваться функцией «ВСД» Microsoft Excel, как это показано на рисунке ниже.

- Выберите ячейку вывода I4.

- Нажмите кнопку fx, выберите категорию «Финансовые», а затем функцию «ВСД» из списка.

- В поле «Значение» выберите диапазон данных C4:H4, оставьте пустым поле «Предположение» и нажмите кнопку OK.

Таким образом, внутренняя ставка доходности Проекта А составляет 20,27%, а Проекта Б 12,01%. Схема дисконтированных денежных потоков представлена на рисунке ниже.

Предположим, что средневзвешенная стоимость капитала для обеих проектов составляет 9,5% (поскольку они обладают одним уровнем риска). Если они являются независимыми, то их следует принять, поскольку IRR выше WACC. Если бы они являлись взаимоисключающими, то принять следует Проект А из-за более высокого значения IRR.

Преимущества и недостатки метода IRR

Использование метода внутренней нормы доходности имеет три существенных недостатка.

- Предположение, что все положительные чистые денежные потоки будут реинвестированы по ставке IRR проекта. В действительности такой сценарий маловероятен, особенно для проектов с ее высокими значениями.

- Если хотя бы одно из значений ожидаемых чистых денежных потоков будет отрицательным, приведенное выше уравнение может иметь несколько корней. Эта ситуация известна как проблема множественности IRR.

- Конфликт между методами NPV и IRR может возникнуть при оценке взаимоисключающих проектов. В этом случае у одного проекта будет более высокая чистая приведенная стоимость, но более низкая внутренняя норма доходности, а у другого наоборот. В такой ситуации следует отдавать предпочтение проекту с более высокой чистой приведенной стоимостью.

Рассмотрим конфликт NPV и IRR на следующем примере.

Для каждого проекта была рассчитана чистая приведенная стоимость для диапазона ставок дисконтирования от 1% до 30%. На основании полученных значений NPV построен следующий график.

При стоимости капитала от 1% до 13,092% реализация Проекта А является более предпочтительной, поскольку его чистая приведенная стоимость выше, чем у Проекта Б. Стоимость капитала 13,092% является точкой безразличия, поскольку оба проекта обладают одинаковой чистой приведенной стоимостью. При стоимости капитала более 13,092% предпочтительной уже является реализация Проекта Б.

С точки зрения IRR, как единственного критерия отбора, Проект Б является более предпочтительным. Однако, как можно убедиться на графике, такой вывод является ложным при стоимости капитала менее 13,092%. Таким образом, внутреннюю норму доходности целесообразно использовать в качестве дополнительного критерия отбора при оценке нескольких взаимоисключающих проектов.

- ← Индекс рентабельности, PI

- Проблема множественности IRR →

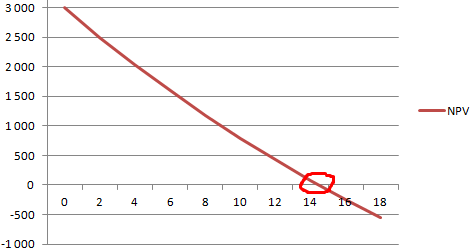

Графический метод расчета IRR в Excel

Значение IRR можно найти графическим способом, построив график зависимости чистой приведенной стоимости (NPV) от ставки дисконтирования. NPV – один из методов оценки инвестиционного проекта, который основывается на методологии дисконтирования денежных потоков.

Для примера возьмем проект со следующей структурой денежных потоков:

Для расчета NPV в Excel можно использовать функцию ЧПС:

Так как первый денежный поток происходил в нулевом периоде, то в массив значений он не должен войти. Первоначальную инвестицию нужно прибавить к значению, рассчитанному функцией ЧПС.

Функция дисконтировала денежные потоки 1-4 периодов по ставке 10% (0,10). При анализе нового инвестиционного проекта точно определить ставку дисконтирования и все денежные потоки невозможно. Имеет смысл посмотреть зависимость NPV от этих показателей. В частности, от стоимости капитала (ставки дисконта).

Рассчитаем NPV для разных ставок дисконтирования:

Посмотрим результаты на графике:

Напомним, что IRR – это ставка дисконтирования, при которой NPV анализируемого проекта равняется нулю. Следовательно, точка пересечения графика NPV с осью абсцисс и есть внутренняя доходность предприятия.

Расчёт внутренней нормы доходности в MS Exel при неравных промежутках времени для денежных потоков

Посредством Exel-функции ВСД можно довольно легко определить внутреннюю норму доходности, однако данную функцию можно применять лишь в том случае, если денежные потоки поступают с регулярной периодичностью (например, ежегодно, ежеквартально, ежемесячно). Однако на практике довольно часто возникают ситуации, когда денежные потоки поступают в разные временные промежутки. В таких случаях можно воспользоваться другой встроенной финансовой функцией Exel — ЧИСТВНДОХ, которая возвращает внутреннюю ставку доходности для графика денежных потоков, которые не обязательно носят периодический характер.

Синтаксис функции ЧИСТВНДОХ

ЧИСТВНДОХ(значения;даты;предположение)

где Значения — ряд денежных потоков, соответствующий графику платежей, приведенному в аргументе Даты. Первый платеж является необязательным и соответствует затратам или выплате в начале инвестиции. Если первое значение является затратами или выплатой, оно должно быть отрицательным. Все последующие выплаты дисконтируются на основе 365-дневного года. Ряд значений должен содержать по крайней мере одно положительное и одно отрицательное значение.Даты — расписание дат платежей, которое соответствует ряду денежных потоков. Даты могут идти в произвольном порядке.Предположение — величина, предположительно близкая к результату ЧИСТВНДОХ.

Пример расчёта:

What IRR Tells You

Most IRR analysis will be done in conjunction with a view of a company’s weighted average cost of capital (WACC) and net present value calculations. IRR is typically a relatively high value, which allows it to arrive at a NPV of zero. Most companies will require an IRR calculation to be above the WACC. Analysis will also typically involve NPV calculations at different assumed discount rates.

In theory, any project with an IRR greater than its cost of capital should be a profitable one. In planning investment projects, firms will often establish a required rate of return (RRR) to determine the minimum acceptable return percentage that the investment in question must earn in order to be worthwhile. The RRR will be higher than the WACC.

Any project with an IRR that exceeds the RRR will likely be deemed a profitable one, although companies will not necessarily pursue a project on this basis alone. Rather, they will likely pursue projects with the highest difference between IRR and RRR, as these likely will be the most profitable.

IRR may also be compared against prevailing rates of return in the securities market. If a firm can’t find any projects with IRR greater than the returns that can be generated in the financial markets, it may simply choose to invest money into the market. Market returns can also be a factor in setting a required rate of return.

IRR vs. Return on Investment (ROI)

Companies and analysts may also look at the return on investment when making capital budgeting decisions. ROI tells an investor about the total growth, start to finish, of the investment. It is not an annual rate of return. IRR tells the investor what the annual growth rate is. The two numbers would normally be the same over the course of one year, but they won’t be the same for longer periods of time.

Return on investment is the percentage increase or decrease of an investment from beginning to end. It is calculated by taking the difference between the current or expected future value and the original, beginning value, divided by the original value and multiplied by 100.

ROI figures can be calculated for nearly any activity into which an investment has been made and an outcome can be measured. However, ROI is not necessarily the most helpful for long time frames. It also has limitations in capital budgeting, where the focus is often on periodic cash flows and returns.

Limitations of the IRR

IRR is generally most ideal for use in analyzing capital budgeting projects. It can be misconstrued or misinterpreted if used outside of appropriate scenarios. In the case of positive cash flows followed by negative ones and then by positive ones, the IRR may have multiple values. Moreover, if all cash flows have the same sign (i.e., the project never turns a profit), then no discount rate will produce a zero NPV.

Within its realm of uses, IRR is a very popular metric for estimating a project’s annual return. However, it is not necessarily intended to be used alone. IRR is typically a relatively high value, which allows it to arrive at a NPV of zero. The IRR itself is only a single estimated figure that provides an annual return value based on estimates. Since estimates in both IRR and NPV can differ drastically from actual results, most analysts will choose to combine IRR analysis with scenarios analysis. Scenarios can show different possible NPVs based on varying assumptions.

As mentioned, most companies do not rely on IRR and NPV analysis alone. These calculations are usually also studied in conjunction with a company’s WACC and a RRR, which provides for further consideration.

Companies usually compare IRR analysis to other tradeoffs. If another project has a similar IRR with less upfront capital or simpler extraneous considerations then a simpler investment may be chosen despite IRRs.

In some cases, issues can also arise when using IRR to compare projects of different lengths. For example, a project of short duration may have a high IRR, making it appear to be an excellent investment. Conversely, a longer project may have a low IRR, earning returns slowly and steadily. The ROI metric can provide some more clarity in these cases. Though some managers may not want to wait out the longer time frame.

Как пользоваться показателем IRR для оценки инвестиционных проектов?

Инвестиционные процессы подразумевают присутствие первоначального поступления денег, что впоследствии будет приносить доход. Этот норматив указывает нам на процент, с учетом которого вложение не будет убыточным.

Особенности оценивания программы инвестиций:

Если величина IRR проекта больше стоимости капитала для компании (т.е. WACC), то проект следует принять.

Представим, Вы оформили кредит под бизнес при условии кредитной ставки 14% в год. Доходная составляющая бизнеса будет 20%. По этому в таком случае Вы получите прибыль. Например, если прибыль будет меньше 14%, Вы будете обязаны вернуть кредитной организации больше денег, чем Вы бы получили в качестве дохода от вложения. Соответственно, это будут убытки.

Банк, в свою очередь, делает аналогично — получает от своих клиентов средства, как пример 10% в год ставка по размещенным депозитам, и выдает их в займы под 20% (нереальные данные, пример). До того момента, пока ставка по депозиту будет меньше, чем кредитная, Банк будет получать прибыль.

Определив уровень доходности мы можем определить граничный уровень кредитных активов, которые можно вложить в инвестицию. Если цена таких активов больше ВНД, то это не принесет доход. В ином случае, когда стоимость активов меньше, чем доходность — ситуация является аналогичной с Банком.

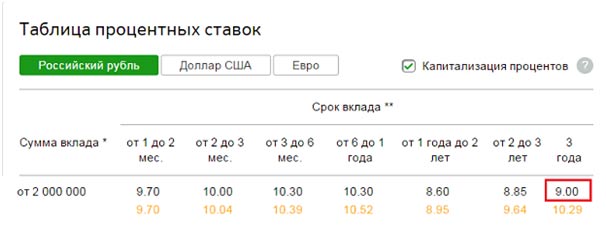

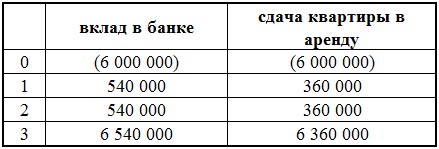

Есть в доступе деньги в сумме 6 млн. рублей. Вы можете разместить такую сумму на 3 года на депозитный счет в Банке.

На этот день существует возможность разместить деньги с 9% в год, если сумма свыше 2 млн. рублей без возможности пополнения, или 10,29% — при условии капитализации на ежемесячной основе. Ознакомиться с понятием «капитализация вклада» есть возможность здесь.

Мы хотим забирать насчитанные проценты по депозиту каждый год, и по этому нам подходят условия без капитализации. Ставка по вкладу будет 9%. По итогу каждого отчетного года нам предоставляется возможность снимать 540 тыс. рублей.

По истечению срока вклад закроем, и заберем насчитанные % за последний период и основную сумму.

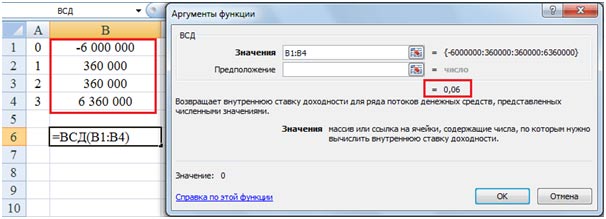

Депозиты в финансовых учреждениях также являются инвестиционными проектами. Поэтому мы может произвести просчет IRR.

Результат этого норматива при наших условиях будет равным депозитной ставке, а именно 9%.

Оформление этой суммы в кредит с последующим размещением в виде депозитного вклада в другой организации, дохода не даст. Так устроена банковская сфера.

Деньги можно вложить в покупку недвижимости, с последующей арендой ее на 3 года. Потом продать ее, и вернуть первоначальный взнос. Для облегчения расчетов представим, что плата вносится один раз ежегодно, и стоимость недвижимости не изменится.

Аренда аналогичной квартиры стоит порядка 30 тыс. руб. ежемесячно

Оплату налогов для легкости математических действий не берем во внимание

Следовательно, общая стоимость составит 360 тыс. руб. Для наглядности информация по двум вариантам внесена в виде таблицы.

Визуально можно сказать, что больше дохода получим при размещении этих денег на депозит. После выполнения наших условий норматив ВНД составит всего 6%.

Если эта сумма взята в кредит, то покупать квартиру и сдавать ее в аренду не является разумным способом. Кредитная процентная ставка будет намного больше, чем уровень доходности.

Показатели будут больше, если брать во внимание подорожание недвижимости за этот промежуток времени. Например, после трехлетнего срока недвижимость продадим за 7 769 520 рублей (первоначальную цену увеличим на 10,9 и 8%%)

При таком росте доходность составит 14,53%. Но с учетом реалий нынешней банковской сферы, такое вложение денег является не выгодным.

IRR calculation example

Let us examine the following investment scenario: a project requires an initial investment of $10,000 and is expected to return $15,000 in three years time with positive cash flows in each year of $3,800, $4,400, and $6,800 respectively. What is the internal rate of return? Following from the definition of IRR we know that is the value of the discount rate at which the net present value becomes zero. One way to solve this problem is to graphically examine the relationship between the present value and the discount rate (a.k.a. cost of capital):

From the graphical examination we can see that the NPV turns from positive to negative when the discount rate is between 20% and 21%. The process afterwards is of trying to successively approximate the internal rate of return by trying different discount rates in that range until we get the PV very close to zero. In this case the answer is 20.9%.

While the visual explanation in the above example is nice for getting a grasp of the concept of IRR, in practice the preferred approach is to use a software tool to do this automatically.

Внутренняя норма доходности: пробная версия и ошибка

До возраста компьютеров очень мало людей нашли время для расчета IRR. На самом деле не существует заданного уравнения для IRR; это скорее концепция, чем истинная формула. Конечной целью IRR является определение ставки дисконта, которая делает текущую стоимость суммы годовых номинальных денежных потоков равными первоначальным чистым денежным расходам на инвестиции.

Перед вычислением IRR вам необходимо понять концепции учетной ставки и чистой текущей стоимости (NPV). Чтобы выяснить эти термины, рассмотрите следующую проблему: человек предлагает вам $ 10 000, но вы ждете один год, чтобы получить его. Сколько денег вы бы заплатили сегодня, чтобы получить 10 000 долларов в год?

Другими словами, вы ищете настоящий эквивалент (NPV) гарантированного $ 10 000 за один год. Вы можете сделать это, оценив обратную процентную ставку (дисконтную ставку), которая работает как расчет стоимости денег в обратном направлении.Например, если вы используете 10-процентную ставку дисконтирования, то 10 000 долларов США за один год будут стоить 9 090.90 долларов сегодня (10 000 / 1. 1).

Вернуться к IRR: IRR равен учетной ставке, которая делает NPV будущих денежных потоков равными нулю. Он говорит вам, какова будет годовая доходность для данной инвестиции — независимо от того, как далеко в будущем — и ожидаемого будущего денежного потока.

Например, предположим, что вам нужно 100 000 долларов, чтобы инвестировать в проект, и вы полагаете, что проект будет генерировать денежные потоки в размере 35 000 долларов каждый год в течение трех лет. IRR — это ставка, при которой эти будущие денежные потоки могут быть дисконтированы до 100 000 долларов США.

IRR предполагает, что дивиденды и денежные потоки реинвестируются по учетной ставке, что не всегда так. Если реинвестирование не будет таким же надежным, IRR сделает проект более привлекательным, чем на самом деле.

Особенности ключевых критериев эффективности проекта

Поскольку оба метода чрезвычайно популярны в среде экономистов и финансистов, то стоит изучить подробнее, какой из них способен дать более объективную информацию. Сравнительная характеристика критериев NPV и IRR показывает, что у каждого из этих финансовых инструментов есть свои сильные и слабые стороны.

Отличительными чертами NPV являются:

- Прямая зависимость показателя от масштаба бизнеса: чем крупнее инвестиции и больше объем денежного потока, тем выше будет значение показателя текущей стоимости.

- Влияние на значение критерия структуры финансирования по временным отрезкам. Если проект проходит через все этапы затрат (проект, начальные вложения, затраты на ликвидацию), то его величина, скорее всего, будет минимальна.

- Влияние длительности временного лага между инвестированием и сроками начала эксплуатации объекта, чем больше перерыв, тем меньше величина NPV. Кроме того, динамика барьерной ставки может сильно повлиять на дисконтируемую сумму инвестиций.

На численное значение показателя основное влияние оказывают такие факторы:

- Норма дисконта.

- Темпы процесса производства: меньше затраты – больше прибыль – больше объем выручки.

- Масштаб компании, зависимость от количества выпущенной продукции, объемов продаж, суммы вложения.

К достоинствам внутренней нормы прибыльности можно отнести:

- Возможность провести сравнение между проектами, которые имеют различную длительность, темпы производства и масштабы инвестирования.

- Возможность оценивания не только инвестиционных проектов, но и других альтернативных финансовых инструментов (например, вклад на банковский депозит). Если IRR инвестиционного начинания окажется выше процентной ставки по депозиту, то более выгодно инвестировать в проект.

- Быстрое определение целесообразности дальнейшего анализа предложенного проекта после его экспресс-оценки на норму внутренней доходности. При этом производится оценка IRR относительно WACC (стоимости капитала средневзвешенной). Если IRR больше WACC, то начинание обещает прибыль, если же меньше или значения равны, то следует ожидать отрицательного потока денег в будущем.

- Показатель IRR может применяться в качестве ставки дисконтирования. Чем больше разница между внутренней нормой доходности и нормативной рентабельностью, тем более интересно инвестиционное предложение.

Однако есть у критерия внутренней нормы прибыльности и свои недостатки, среди них:

- Невозможность показать рост стоимости проекта в абсолютных величинах.

- Трудность расчета и возможность получения некорректного результата при несистематической структуре денежных потоков (с попеременным отрицательным и положительным значением).

Финансисты в паре NPV – IRR предпочитают больше применять второй метод, поскольку для него нет необходимости высчитывать ставку дисконтирования, как для чистой приведенной стоимости. Кроме того, результат при определении нормы прибыльности внутренней рассчитывается в процентах, поэтому им удобнее пользоваться при сравнении относительных величин (процентов), а чистая дисконтированная стоимость исчисляется в денежных знаках, соответственно, меньше приспособлена для сравнения. Хотя большинство учебников утверждает, что NPV указывает на величину создаваемой инициативой добавленной стоимости, поэтому должно быть предпочтительнее.

Нередко указанные выше ключевые показатели дают результаты, противоречащие друг другу. Причиной этого может быть заложенная в расчет ставка дисконта или нестандартная структура финансовых потоков. При этом NPV характеризует размер будущего дохода, а IRR – темпы его получения. На каком варианте лучше остановиться? Специалисты по финансовому анализу рекомендуют в таком случае выбирать критерий текущей стоимости, поскольку в нем учитывается переменная норма дисконта, а главной целью вложения является объем прибыли, а не скорость ее получения.

Как можно видеть из сказанного, IRR и NPV являются ключевыми показателями эффективности инвестиционного предложения. Взяв их за основу, инвестор или владелец бизнеса может просчитывать и другие вспомогательные показатели, такие как индекс доходности (PI), дисконтированный срок окупаемости (DPP), средневзвешенная ставка инвестиционной рентабельности (ARR).