Способы учета окупаемости проекта

Содержание:

- Формула затрат

- Простой срок окупаемости проекта

- Динамичный или дисконтированный метод

- Расчет периода окупаемости

- How do you reduce payback period?

- Overview: What is the payback period?

- How the payback period calculation can help your business

- What Is the Difference between Payback Period and Discounted Payback Period?

- Usage

- Что такое рентабельность проекта

- Упрощенный взгляд на вопрос окупаемости

- Understanding the Discounted Payback Period

- Простой срок окупаемости проекта

- Методы расчета

- Качество и эффективность

- Example 1:

- Calculating the Discounted Payback Period

Формула затрат

В данном случае продолжают пользоваться все теми же формулами, которые были рассмотрены выше. Однако, очень важную роль играют непосредственно сами затраты, куда они были вложены.

Если проект не слишком рискованный, то он будет довольно долго окупаться, однако шансов потерять средства здесь практически не будет. При высоких рисках можно получить хорошую прибыль, но вероятность потерять деньги будет значительно выше.

Например, если предприятие осуществило затраты на покупку продукции у сторонней компании на сумму около 10 миллионов, причем в дальнейшем эта продукция будет модернизирована и уйдет за 60 миллионов, однако на это необходимо потратить порядка трех лет, то окупаемость по истечении этих 3 лет будет довольно быстрой, а вложения прибыльными.

Если же случится такое, что спроса на продукцию не будет вовсе, то все затраты окажутся напрасными.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите

Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP=Ko / KFсг, где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000=3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев

Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

Динамичный или дисконтированный метод

Как следует из названия, этот метод определяет время от вложения до возврата средств с учётом дисконтирования. Речь о таком моменте времени, когда чистая текущая стоимость становится неотрицательной и такой и остаётся дальше.

Вследствие того, что динамичный коэффициент подразумевает учёт изменения стоимости финансов, он заведомо будет больше коэффициента при расчёте простым способом

Это важно понимать

Удобство этого способа частично зависит от того, постоянны ли финансовые поступления. Если суммы различны по размеру, а денежный поток не постоянен, то лучше применять расчёт с активным использованием таблиц и графиков.

Далее разберём возможные формулы расчёта

Расчет периода окупаемости

Прогнозирование периода, в течение которого инвестируемый проект выйдет на окупаемость, представляет для инвестора серьезное значение. Благо, рассчитать период можно при помощи простой формулы: PP = IC/CF. Здесь под PP понимается срок, который нужен компании для выхода на окупаемость. IC – это средний доход компании за один год. CF – стоимость инвестиций, вложенных в развитие организации.

На основании полученных в ходе расчета периода окупаемости данных обычно принимается одно из решений:

- Проект принимается в том случае, если окупаемость происходит в принципе, независимо от срока. При этом период окупаемости может быть как коротким, так и весьма длительным – это не играет роли.

- Проект принимается тогда, когда период окупаемости укладывается в рамки, обозначенные инвестором. Если период окупаемости чрезмерно продолжительный, инвестор отклоняет идею инвестирования.

Прежде, чем рассчитать экономическую эффективность вложений при помощи этого статического метода, учтите – он не учитывает многие факторы, которые прямым и косвенным образом влияют на срок окупаемости бизнеса. Например, этот метод не опирается на инфляцию, амортизацию, систему налогообложения и другие факторы. Но этот способ хорошо подходит для краткосрочных инвестиций, в том числе, при инвестировании в ПАММ-счет.

Также при использовании этого метода надо учитывать, что он игнорирует денежные потоки, которые находятся с обратной стороны периода окупаемости инвестируемого бизнес-проекта. В расчет не берется и возможность реинвестирования доходов. В целом, этот метод помогает выбрать наиболее доходные проекты с небольшим периодом окупаемости, однако, при этом игнорируются более рентабельные, но продолжительные проекты.

How do you reduce payback period?

A quicker time to replenish CAC is instrumental to an overall improvement in running your SaaS company and generating revenue. VC Tom Tunguz at Redpoint lauds short payback periods because it means your company has smaller working capital requirements and the ability to grow faster.It is generally considered “healthy” for a SaaS company to have a , although it will vary throughout your company’s lifetime as the various factors that contribute to payback period fluctuate and evolve. However, even though it’s considered acceptable, 12 months is a long time to recoup acquisition costs—which underscores why acquisition is a much less financially efficient growth lever than retention, expansion, and monetization.You need to shorten payback period as much as possible to keep CAC’s drain on your revenue to a minimum.

Overview: What is the payback period?

Any time a business purchases an expensive asset, it’s an investment. Capital equipment is purchased to increase cash flow by saving money or earning money from the asset purchased. For example, let’s say you’re currently leasing space in a 25-year-old building for $10,000 a month, but you can purchase a newer building for $400,000, with payments of $4,000 a month.

While you know up front you’ll save a lot of money by purchasing a building, you’ll also want to know how long it will take to recoup your initial investment. That’s what the payback period calculation shows, adding up your yearly savings until the $400,000 investment has been recouped.

Similar to a break-even analysis, the payback period is an important metric, particularly for small business owners who may not have the cash flow available to tie funds up for several years. Using the payback method before purchasing an expensive asset gives business owners the information they need to make the right decision for their business.

Calculating the payback period is also useful in financial forecasting, where you can use the net cash flow formula to determine how quickly you can recoup your initial investment. Whether you’re using accounting software in your business or are using a manual accounting system, you can easily calculate your payback period.

How the payback period calculation can help your business

Are you still undecided about investing in new machinery for your manufacturing business? Perhaps you’re torn between two investments and want to know which one can be recouped faster? Maybe you’d like to purchase a new building, but you’re unsure if the savings will be worth the investment. Calculating the payback period for the potential investment is essential.

Calculating your payback period can be helpful in the decision-making process. It may be the deciding factor in whether you should go ahead with the purchase of that big-ticket asset, or hold off until your cash flow is better. Small businesses in particular can benefit from payback analysis simply by calculating the payback period of any investment they’re considering.

Before you invest thousands in any asset, be sure you calculate your payback period. You won’t be sorry.

What Is the Difference between Payback Period and Discounted Payback Period?

The discounted payback period has a similar purpose as the payback period which is to determine how long it takes until an initial investment is amortized through the cash flows generated by this asset.

The difference between both indicators is

that the discounted payback period takes the time value of money into account.

This means that an earlier cash flow has a higher value than a later cash flow

of the same amount (assuming a positive discount rate). The calculation

therefore requires the discounting of the cash flows using an interest or

discount rate.

The generic payback period, on the other

hand, does not involve discounting. Thus, the value of a cash flow equals its notional

value, regardless of whether it occurs in the 1st or in the 6th year. This may fit for the purpose of many high-level analyses. However, it

tends to be imprecise in cases of long cash flow projection horizons or cash

flows that increase significantly over time.

If the expected return rate of an

investment is used as the discount rate to calculate the discounted payback

period, both indicators can be applied in conjunction to determine different

types of payback periods:

- The generic payback period

indicates in which period the investment has amortized based on investments and

cash flows at face value. - The discounted payback period

(using the expected return rate) indicates in which period both the initial

investment and the expected returns have been earned.

Usage

The payback period is used to make investment decisions.

Organizations usually have a choice between many projects to undertake, each with their own advantages and disadvantages. When all other factors are similar, the payback period can be used as a decision making tool, since a fast payback period will rapidly flow into the business’ cash flow and balance sheet (financial health).

The payback period is an ideal metric for the relatively common scenario where a large upfront investment generates a steady return over time. Usually this return is accompanied by a considerable amount of project risk (if you build it, they will come….. or will they?) hence a quick payback period will mitigate the market risk of making the investment.

Another common scenario is a lack of confidence in the quality of the revenue stream. For example, a solar power project is justified on the basis of a 20 year purchase contract, but what if the contract is not renewed? In this case, a fast payback period allows the project to break even prior to the adverse event, which makes the investment significantly more attractive.

Many examples abound of organizations that made a significant investment only to run into financial difficulty when the revenue stream was not as strong as expected. A short payback period limits the possibility of financial distress.

Что такое рентабельность проекта

Почему же прибыль нельзя считать единственным критерием успешности инициативы? Дело в том, что равную норму доходности могут показать предприятия с совершенно разными показателями сумм оборотных средств и основных фондов. Следовательно, при равной прибыли более эффективным может считаться то предприятие, у которого стоимость производственных фондов меньше.

Почему же прибыль нельзя считать единственным критерием успешности инициативы? Дело в том, что равную норму доходности могут показать предприятия с совершенно разными показателями сумм оборотных средств и основных фондов. Следовательно, при равной прибыли более эффективным может считаться то предприятие, у которого стоимость производственных фондов меньше.

Таким образом, можно прийти к выводу, что прибыльность является абсолютным показателем. Рентабельность проекта – относительный показатель, характеризующий экономическую эффективность использования всех имеющихся ресурсов (денежных, трудовых и материальных). Конечное выражение его часто производится в процентах. Любой уважающий себя бизнесмен должен знать, как рассчитать рентабельность.

Существует целый ряд различных видов рентабельности, в частности продаж, собственного капитала, активов, основных средств, производства, персонала, задействованного капитала и т.д. Рентабельность предприятия можно повысить несколькими способами:

- увеличение производства и объема продаж продукции, а, следовательно, прибыли;

- снижение себестоимости продукции;

- экономия сырья;

- более рациональное использование оборудования;

- повышение уровня производительности труда;

- недопущение простоев.

Расчет рентабельности проекта – это непростая задача. При оценке предложенного инвестиционного проекта рассматривается ряд показателей, таких как:

- NPV (стоимость чистая инвестпроекта);

- PI (рентабельность вложенных инвестиций);

- IRR (норма доходности внутренняя);

- PP (DPP) – период окупаемости вложений.

Последний показатель (срок окупаемости) чаще воспринимается, как информативный и вспомогательный, и становится определяющим лишь тогда, когда у рассматриваемых альтернативных проектов, основные показатели приблизительно равны. В этом случае скорость возврата вложений выходит на первое место.

Упрощенный взгляд на вопрос окупаемости

В отдельной статье мы уже говорили с вами про способы учета окупаемости проекта. Развивая эту тему, следует заметить, что окупаемость проекта подлежит расчету несколько раз до момента непосредственного запуска инвестиционных процедур в реализацию и как минимум один раз – по факту оценки их результатов. В целом же срок окупаемости инвестиций рассчитывается сначала инициатором, а затем разработчиком бизнес-плана или бизнес-кейса.

Предварительно определить простой срок окупаемости инвестиционного проекта инициатора побуждает поиск элементарного смысла дальнейшей работы над идеей. А при оценке эффективности экономист-аналитик обязан оценить данный параметр в составе других показателей (NPV, IRR, PI, MIRR) для того, чтобы оценка носила комплексный характер. При этом выполняется дисконтированный вариант расчета. Впрочем, идея показателя «простой срок окупаемости инвестиций» (PP, Payback Period) состоятельна для обоих подходов.

PP, рассчитываемый на концептуальном уровне, психологически и организационно порой определить бывает труднее, чем тогда, когда большой объем исследований и набора данных произведен в рамках бизнес-планирования. Для этого у инициатора уже должна быть статистика продаж и операционных расходов подобного вида деятельности. Либо этой информацией его наделяет поставщик оборудования, который помогает автору идеи установить также и объем предстоящих инвестиций.

Представим себе достаточно простой вид инвестиционной задачи в медицинском бизнесе: освоение новой лечебной услуги на основе современного высокотехнологического оборудования. Допустим, что идея пришла управляющему после посещения им очередной выставки. Прибыв в свою клинику, он «загорелся» мыслью внедрить новшество во врачебную практику. Достав буклеты фирмы производителя, руководитель решил определить простой период окупаемости инвестиций и выйти на мажоритарных акционеров с предложениями. Рекламные проспекты по оборудованию как раз часто используют показатели PP и прибыльности для привлечения потенциальных покупателей.

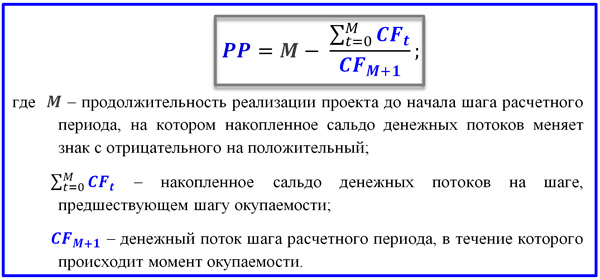

Формула расчета PP

Формула расчета PP

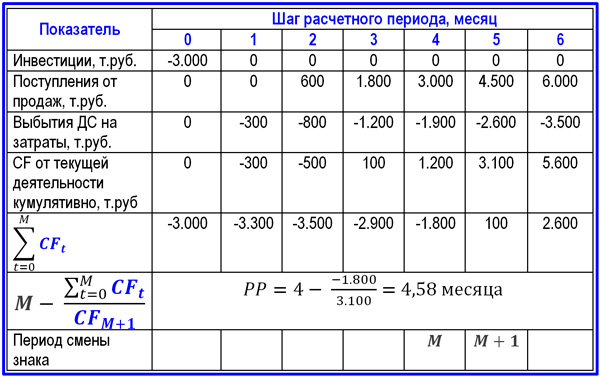

В первую очередь, предстояло определиться с размерностью шагов расчетного периода (месяц, год). Размер инвестиций установить не составило труда согласно условиям поставки, монтажа и обучения от торгующей организации. Сложнее дело обстояло с оценкой уровня продаж новой услуги и текущих расходов. И здесь также помог продавец технологии. Всегда есть способ проверить нужные сведения, обратившись с просьбой предоставить возможность получить консультацию в клинике, успешно применяющую оборудование в другом регионе. Наш управляющий позвонил в несколько мест, выяснил данные и затем сравнил экспертную информацию. Полученные сведения он внес в таблицу, представленную ниже, и произвел расчет PP.

Пример расчета PP для проекта внедрения новой услуги на базе современной технологии

Пример расчета PP для проекта внедрения новой услуги на базе современной технологии

Мы рассмотрели частный случай зарождения и первичной проверки идеи локального инвестиционного проекта. Такое в российской действительности происходит нередко, особенно в компаниях малого и среднего бизнеса. Первичная самодиагностика имеет большую ценность, особенно если она оперативна и лаконична. В этом инициатору хорошо помогает простой срок окупаемости инвестиций – именно тот показатель, который позволяет быстро принять решение о ценности замысла и целесообразности его развития.

Understanding the Discounted Payback Period

When deciding on any project to embark on, a company or investor wants to know when their investment will pay off, meaning when the cash flows generated from the project will cover the cost of the project.

This is particularly useful because companies and investors usually have to choose between more than one project or investment, so being able to determine when certain projects will pay back compared to others makes the decision easier.

The basic method of the discounted payback period is taking the future estimated cash flows of a project and discounting them to the present value. This is compared to the initial outlay of capital for the investment.

The period of time that a project or investment takes for the present value of future cash flows to equal the initial cost provides an indication of when the project or investment will break even. The point after that is when cash flows will be above the initial cost.

The shorter a discounted payback period is means the sooner a project or investment will generate cash flows to cover the initial cost. A general rule to consider when using the discounted payback period is to accept projects that have a payback period that is shorter than the target timeframe.

A company can compare its required break-even date for a project to the point at which the project will break even according to the discounted cash flows used in the discounted payback period analysis, to approve or reject the project.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите

Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP=Ko / KFсг, где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000=3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев

Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

Методы расчета

В зависимости от того, учитывается при расчете срока окупаемости изменение стоимости денежных средств с течением времени или нет, традиционно выделяют 2 способа расчета этого коэффициента:

- простой;

- динамичный (или дисконтированный).

Простой способ расчета представляет собой один из самых старых. Он позволяет рассчитать период, который пройдет с момента вложения средств до момента их окупаемости.

Используя в процессе финансового анализа этот показатель, важно понимать, что он будет достаточно информативен только при соблюдении следующих условий:

- в случае сравнения нескольких альтернативных проектов они должны иметь равный срок жизни;

- вложения осуществляются единовременно в начале проекта;

- доход от инвестированных средств поступает примерно равными частями.

Популярность такой методики расчета обусловлена ее простотой, а также полной ясностью для понимания.

Кроме того простой срок окупаемости довольно информативен в качестве показателя рискованности вложения средств. То есть большее его значение позволяет судить о рискованности проекта. При этом меньшее значение означает, что сразу после начала его реализации инвестор будет получать стабильно большие поступления, что позволяет на должном уровне поддержать уровень ликвидности компании.

Однако помимо указанных достоинств, простой метод расчета имеет ряд недостатков. Это связано с тем, что в этом случае не учитываются следующие важные факторы:

- ценность денежных средств значительно изменяется с течением времени;

- после достижения окупаемости проекта он может продолжать приносить прибыль.

Именно поэтому используется расчет динамического показателя.

Динамическим или дисконтированным сроком окупаемости проекта называют длительность периода, который проходит от начала вложений до времени его окупаемости с учетом дисконтирования. Под ним понимают наступление такого момента, когда чистая текущая стоимость становится неотрицательной и в дальнейшем таковой остается.

Важно знать, что динамический срок окупаемости будет всегда больше, чем статический. Это объясняется тем, что в этом случае учитывается изменение стоимость денежных средств с течением времени.. Далее рассмотрим формулы, применяющиеся при расчете срока окупаемости двумя способами

Однако важно помнить, что при нерегулярности денежного потока или различных по размеру суммах поступлениях удобнее всего пользоваться расчетами с применением таблиц и графиков

Далее рассмотрим формулы, применяющиеся при расчете срока окупаемости двумя способами

Однако важно помнить, что при нерегулярности денежного потока или различных по размеру суммах поступлениях удобнее всего пользоваться расчетами с применением таблиц и графиков

Что такое точка безубыточности и правила ее расчета можно узнать здесь. Порядок и формула расчета рентабельности активов изложены в данной статье. О том, что такое производительность труда рассказано в следующем материале.

Качество и эффективность

Конечно, все предприниматели заинтересованы в получении прибыли и, по возможности, получении как можно большей прибыли. Чем выше полученная прибыль, тем выше рентабельность, эффективность деятельности предприятия. Внутри каждой компании определяется объем прибыли, полученной за определенный период, который также известен как масса прибыли. В качестве определения можно сказать, что масса прибыли — это общая сумма, приобретенная компанией в виде прибыли за определенный период времени. Для компании знание массы прибыли недостаточно, она также стремится оценить степень зарегистрированной прибыльности и, соответственно, степень прибыльности бизнеса. Вот почему компания сообщает о массе прибыли затраты, понесенные для ее получения в течение соответствующего периода, получая в процентах доходность, или показатель рентабельности. Это может быть определено как на уровне компании, так и по продуктам или группам продуктов, производимых компанией, или по различным выполняемым ею действиям. Норма прибыли, соответственно ее размер, дает предпринимателям чрезвычайно полезную информацию о деловых операциях соответствующих компаний в тот или иной момент. Конечно, все предприниматели, основываясь на знании нормы прибыли, имеют возможность анализировать деятельность компаний, а также разрабатывать стратегии для максимизации прибыли, тем самым увеличивая норму прибыли.

Согласно международному стандарту ISO, качество представляет собой совокупность свойств и свойств продукта, дает ей возможность удовлетворять условные или предполагаемые потребности. Качество продукции является одним из важнейших критериев функционирования рынка предварительной и относительно насыщенной продукции.

Качественные показатели делятся на:

- функциональные;

- экономия ресурсов;

- защита окружающей среды.

Улучшение качества продукции является одним из важнейших направлений повышения эффективности общественного производства и индивидуального предпринимательства.

При оценке производительности они основаны на следующих концепциях:

- производительность — количественное выражение — объем производства, деленный на количество используемых ресурсов. В широком смысле, относительная эффективность и результативность организации;

- Производительность — фактическое производство или количество произведенной продукции за единицу времени.

Стандартный коэффициент эффективности капитальных вложений является постоянной величиной, которая указывает на минимально приемлемую для общества и эффективность состояния конкретного экономического проекта. Таким образом, используя нормативные коэффициенты, выбираются наиболее экономически выгодные способы инвестирования государственных средств. С одной стороны, все свободные мощности должны быть включены в план; с другой стороны, все объекты должны обеспечивать наибольшую отдачу от капитала в целом в макроэкономике, то есть должна достигаться общая максимальная эффективность капитальных вложений.

Значения показателей получены на основе многолетнего экономического анализа, в частности — ретроспективного. Значение коэффициента для промышленности зависит от баланса между фондами накопления продукции и необходимостью создания новых производственных мощностей для производства конечной и промежуточной продукции. Роль технологической зрелости в промышленности, уровень используемых технологий, глубина автоматизации, эффективность НИОКР.

Важно! По всем вопросам, если не знаете, что делать и куда обращаться:

Звоните 8-800-777-32-16.

Бесплатная горячая юридическая линия.

Example 1:

The Delta company is planning to purchase a machine known as machine X. Machine X would cost $25,000 and would have a useful life of 10 years with zero salvage value. The expected annual cash inflow of the machine is $10,000.

Required: Compute payback period of machine X and conclude whether or not the machine would be purchased if the maximum desired payback period of Delta company is 3 years.

Solution:

Since the annual cash inflow is even in this project, we can simply divide the initial investment by the annual cash inflow to compute the payback period. It is shown below:

Payback period = $25,000/$10,000= 2.5 years

According to payback period analysis, the purchase of machine X is desirable because its payback period is 2.5 years which is shorter than the maximum payback period of the company.

A D V E R T I S E M E N T

Calculating the Discounted Payback Period

To begin, the periodic cash flows of a project must be estimated and shown by each period in a table or spreadsheet. These cash flows are then reduced by their present value factor to reflect the discounting process. This can be done using the present value function and a table in a spreadsheet program.

Next, assuming the project starts with a large cash outflow, or investment to begin the project, the future discounted cash inflows are netted against the initial investment outflow. The discounted payback period process is applied to each additional period’s cash inflow to find the point at which the inflows equal the outflows. At this point, the project’s initial cost has been paid off, with the payback period being reduced to zero.