Что такое фондоотдача и её расчет по формуле

Содержание:

- Анализ фондоотдачи

- Как связаны фондоотдача и фондоемкость основных средств

- Комплексный анализ

- Анализ фондоотдачи

- Комментарии по применению показателя Фондоотдача (укр. фондовіддача, англ. output/capital ratio)

- Фондоотдача и фондоемкость

- Формула расчета и пример вычисления фондоемкости

- Задача 1. Рост фондоотдачи и выпуска продукции предприятием

- Разновидности фондоемкости

- Мероприятия для повышения коэффициента ФО

- Нормальное значение коэффициента

- Что такое фондоотдача — в чем измеряется

- Фондоотдача формула

- Расчет показателей фондоотдачи

- Расчет по балансу

- Литература

Анализ фондоотдачи

Коэффициент фондоотдачи дает возможность сделать адекватные выводы после проведения внутреннего анализа работы организации. Если в результате анализа был получен низкий коэффициент, можно говорить о недостаточно высоких объемах производства при установленной величине фондов.

Коэффициент фондоотдачи дает возможность сделать адекватные выводы после проведения внутреннего анализа работы организации. Если в результате анализа был получен низкий коэффициент, можно говорить о недостаточно высоких объемах производства при установленной величине фондов.

Чтобы решить проблему, управленцу необходимо принять комплекс мер, способствующих увеличению объемов продукции, приготовленной для сбыта. Если подобной возможности не существует, следует провести анализ активов, которые в дальнейшем потребуется списать.

Если показатель фондоотдачи имеет высокое значение, управленцу необходимо задуматься о поиске инвесторов, вложения которых позволят расширить производство.

Существует несколько групп активов, которые выделяются среди показателей оборачиваемости, к примеру, дебиторской задолженности или запасов. Подобные показатели чаще всего рассчитываются посредством деления выручки на вид пассивов или активов, которые анализируются.

Разобраться поможет наглядный пример. В 2008 году сумма полученной прибыли компанией ОАО «Норильский никель» равнялась 14 000 миллионам рублей, в то время как сумма фондов составила 28 300 миллионов. Чтобы рассчитать фондоотдачу, необходимо поделить 14 000 на 28 300. Показатель будет равняться 0,49. Это значит, что за отчетный период, анализ которого проводился, на один рубль фондов компании пришлось сорок девять копеек выручки, то есть за анализируемый год фонды смогли окупиться лишь на сорок девять процентов.

Если рассматривать период с 2005 года по 2008, можно заметить негативную динамику оборачиваемости активов, наблюдается спад. Результаты анализа могут свидетельствовать о проведении неэффективной политики, касательно использования фондов, которые находятся во владении компании. Связано это в первую очередь с тем, что выручка с две тысячи седьмого года повысилась лишь на сорок четыре процента, в то время как сумма фондов возросла на сто девятнадцать процентов.

Однако избежать подобного рода скачков порой трудно, поскольку активы приумножаются партиями, а получаемая выручка растет размеренно. Негативная динамика не должна сохраняться на протяжении длительного времени, в противном случае управленцы компании должны пересмотреть политику продаж. Порою, чтобы привлечь новых инвесторов, требуется исключить всевозможные ненужные активы.

Как связаны фондоотдача и фондоемкость основных средств

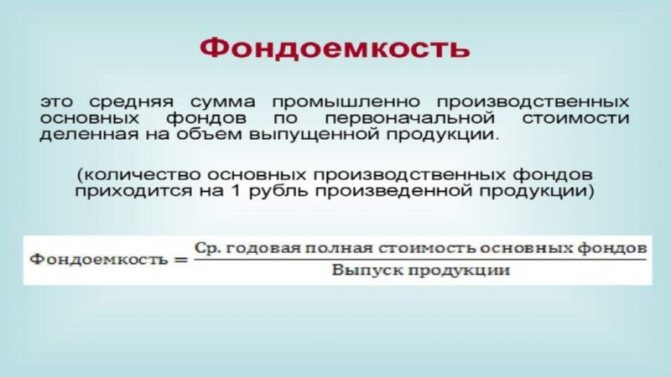

Как и фондоотдача, фондоемкость является показателем, указывающим на то, эффективно ли используются основные средства. Только в отличие от фондоотдачи фондоемкость показывает, какая доля инвестиций в основные фонды приходится на каждый рубль выпускаемой продукции.

Если эффективность использования оборудования растет (при меньшей сумме затрат на технику и оборудование увеличивается выпуск продукции), то фондоемкость падает, а фондоотдача повышается.

Об анализе других таких активов вы сможете прочитать в нашей статье «Порядок проведения анализа внеоборотных активов».

При оценке финсостояния предприятия также необходимо рассчитать и другие показатели — подробнее об одном из них в статье «Аудит эффективности использования собственного капитала».

Комплексный анализ

Для его осуществления необходимо рассмотреть деятельность компании с разных сторон. Именно поэтому в экономическом анализе в расчет принимаются в первую очередь фондоотдача и фондоемкость. Формулы, приведенные выше, используются для оценки эффективности оборота активов и количества ресурсов, которые нужно затратить на их приобретение. По результатам анализа разрабатывается комплекс мер, направленные на повышение прибыльности оборота активов. Среди них, в частности, могут предусматриваться:

- Увеличение доли оборудования.

- Замена устаревших моделей новыми.

- Увеличение производственной эффективности посредством повышения производительности, устранения вспомогательных ненужных основных фондов.

- Продажа части оборудования, которая не используется или эксплуатируется крайне редко.

- Переход на выпуск изделий, обладающих более высокой добавленной стоимостью.

- Увеличение числа смен, ликвидация простоев. Это приведет к повышению коэффициента по использованию машинного времени.

Анализ фондоотдачи

Самая простая методика трактовки коэффициентов ФО предполагает изучение их динамики. Такой анализ еще называется трендовым. Обычно рост ФО говорит о следующих переменах в деятельности организации:

- повысилась общая производительность оборудования;

- произошло увеличение коэффициента сменности;

- на смену старым технологическим процессам пришли новые методы.

Основными причинами снижения ФО считаются следующие события:

- ввод в эксплуатацию новой техники, которая еще не вышла на полную мощность;

- снижение коэффициента сменности;

- простои;

- уменьшение выручки.

Ключевые факторы, влияющие на показатель ФО, по своей природе являются переменными. Поэтому для оценки их влияния аналитики используют факторный анализ.

Факторный анализ

Данному методу можно дать следующее определение: это раздел статистического анализа, инструментарий которого используется для выявления факторов, влияющих на итоговый показатель.Применительно к показателю ФО обычно измеряется влияние следующих факторов:

- доли активных ОПФ;

- доли действующего оборудования в активной части ОПФ;

- ФО этого действующего оборудования.

Для первого случая используется формула:ΔФ0уда = ΔУДа × УДд × ФОд, где:

- ΔУДа — корректировка активной части ОПФ в процентах;

- УДд — процент действующих станков;

- ФОд — фондоотдача действующих станков.

Во втором случае влияние фактора рассчитывается по формуле:ΔФ0удд = УДаф × ΔУДф × ФОд, где:

- УДаф — фактическая доля активной части ОПФ;

- ΔУДф — изменение доли действующих станков.

В последней ситуации влияние ФО реально задействованного оборудования на общие перемены в динамике ФО активной части ОПФ определяются по формуле:ΔФфод= УДаф × УДдф × ΔФОд, где:

- УДдф — фактическая доля действующих станков;

- ΔФОд — корректировка ФО работающего оборудования.

В качестве альтернативы абсолютным величинам также допускается использовать индексы. Индекс — это отношение планового показателя (или его отклонения) к фактическому (исходному). Таким образом, факторный анализ позволяет оценить, как повышение или понижение конкретного переменного показателя сказывается на итоговые результаты. Соответственно — если какой-либо параметр выделяется среди прочих, аналитик должен учитывать его в первую очередь.

Комментарии по применению показателя Фондоотдача (укр. фондовіддача, англ. output/capital ratio)

| Показатель фондоотдачи применяется при анализе эффективности использования основных фондов. Обратным показателем к показателю фондоотдачи (укр. фондовіддачі, англ. output/capital ratio) является показатель фондоемкости.

В «нормальных условиях» фондоотдача должна иметь тенденцию к увеличению |

Показник фондовіддачі застосовується при аналізі ефективності використання основних фондів. Зворотним показником до показника фондовіддачі є показник фондоємності.

За нормальних умов фондовіддача повинна мати тенденцію до збільшення. |

| Поскольку формула учитывает все основные фонды предприятия, то необходимо помнить, что на итоговое значение показателя фондоотдачи могут повлиять: | Оскільки формула враховує всі основні фонди підприємства, то необхідно пам’ятати, що на підсумкове значення показника фондовіддачі можуть вплинути: |

|

|

для сравнения эффективности организации производстваследующую формулу фондоотдачи:

При работе с показателем фондоотдачи необходимо помнить, что он не учитывает, например, изменение качества продукции. Поэтому причины его колебаний всегда должны быть учтены для оценки результатов анализа.

При роботі з показником фондовіддачі необхідно пам’ятати, що він не враховує, наприклад, зміни якості продукції

Тому причини його коливань завжди повинні бути враховані для оцінки результатів аналізу.

При анализе изменения показателя фондоотдачи необходимо проанализировать:

изменение доли производственных (активных) основных фондов

изменение структуры производственных основных фондов

изменение простоев оборудования

изменение производительности оборудования

При аналізі зміни показника фондовіддачі необхідно проаналізувати:

зміну частки виробничих (активних) основних фондів

зміну структури виробничих основних фондів

зміну простоїв устаткування

зміну продуктивності устаткування

Повышение фондоотдачи можно достигнуть за счет:

Підвищення фондовіддачі можна досягти за рахунок:

изменения структуры основных фондов — увеличения доли основного оборудования;

заменой устаревшего и низкопроизводительного оборудования на более современное;

увеличением коэффициента использования машинного времени — увеличением сменности, устранением простоев;

продажей неиспользуемого и малоиспользуемого оборудования;

переходом на производство продукции с более высоким уровнем добавленной стоимости;

общим повышением эффективности производства — ликвидацией ненужных вспомогательных ОФ, увеличением производительности труда и т.д.

зміни структури основних фондів — збільшення частки основного устаткування;

заміною застарілого устаткування на більш сучасне;

збільшенням коефіцієнта використання машинного часу — збільшенням змінності, усуненням простоїв;

продажем невикористовуваного й маловикористовуваного устаткування;

переходом на виробництво продукції з більш високим рівнем доданої вартості;

загальним підвищенням ефективності виробництва — ліквідацією непотрібних допоміжних ОФ, збільшенням продуктивності праці і т.д.

Если внимательно проанализировать экономическую суть показателя фондоотдачи, можно прийти к выводу, что он неразрывно связан с показателем производительности труда

Поэтому при оценке целесообразности инвестиций в увеличение основных фондов всегда необходимо принимать во внимание изменение производительности труда

Якщо уважно проаналізувати економічну суть показника фондовіддачі, можна дійти висновку, що він нерозривно пов’язаний з показником продуктивності праці. Тому при оцінці доцільності інвестицій у збільшення основних фондів завжди необхідно брати до уваги зміну продуктивності праці.

Фондоотдача и фондоемкость

Обратным рассмотренному нами показателю является коэффициент фондоемкости. Можно сказать, это две стороны медали. Что показывает фондоотдача и фондоемкость владельцу предприятия? Если первая говорит о степени применения основных фондов, то вторая — о потребности в них. Фондоемкость иллюстрирует величину основных средств, приходящихся на рубль произведенного продукта. Она определяется по формуле:

1 / фондоотдача

или стоимость основных фондов / выпуск продукции.

Рассчитав этот коэффициент, владелец предприятия получает информацию о том, сколько финансовых средств нужно вложить в основные фонды, чтобы получить требуемый объем продукции. Если фондоемкость снижается, то это говорит об экономии труда.

Оба показателя характеризуют эффективность использования действующего капитала. Если она повышается, то растет и фондоотдача, а фондоемкость, наоборот, снижается. Это благоприятная тенденция? и каждое предприятие, так или иначе, стремится к ней.

Формула расчета и пример вычисления фондоемкости

Чтобы высчитать фондоемкость, нам потребуются следующие данные:

- выручка;

- прибыль от продаж;

- валовая прибыль.

Их просто найти в отчете о результатах финансовой деятельности предприятия. Если отчет пока не был подготовлен за последний период, сведения о выручке и прибыли берутся из информации бухучета.

Кроме того, нам нужны сведения о сумме основных средств. Средний показатель будет просто вычислить на основании баланса, составленного бухгалтерией. Соотношение прибыли к стоимости основного капитала и позволит получить показатель фондоемкости в процентах или же рублях.

Формула фондоемкости:

COR = Cок/TR

В этой формуле под COR (аббревиатура от capital-output ratio) понимается сама фондоемкость, TR (аббревиатура от totalrevenue) — это наша выручка, а Cок (он же capital) — это среднегодовая цена основных фондов.

Выручку легко найти по формуле: TR = P*Q. Цена за единицу продукции P (price) просто умножается на объем продаж Q (quantity).

Вычислить Сок, то есть среднюю стоимость основного капитала за год, тоже несложно: Cок = (Снп + Скп)/2. В этой формуле мы складываем начальный показатель цены основных средств с конечным и делим на два. Как вы помните, данные показатели мы берем из баланса бухгалтерии, а он составляется раз в год.

Кроме того, есть формула вычисления фондоемкости через фондоотдачу:

COR = 1/CP

СР и будет фондоотдачей, которая, как мы уже писали, обратна фондоемкости.

Можно взять другие виды прибыли, чтобы вычислить фондоемкость по следующим формулам:

COR = Cок/OP

COR = Cок/GP

Что такое Сок вы уже знаете, а пот ОР понимается operating profit или прибыль от реализации. Ее в свою очередь можно рассчитать по простой формуле:

OP = TR – TC (выручка минус полная себестоимость продукции)

GP — это gross profit или валовая прибыль. Ее вычисляем по формуле:

GP = TR – TCтехн (выручка минус технологическая себестоимость изделий)

Обратите внимание

Отметим, что фондоемкость, вычисленная по прибыли от реализации и валовой прибыли будет называться фондоемкостью именно продукции, ведь она отражает, как основные средства применялись в процессе производства.

Формула вычисления фондоемкости по балансу:

COR = стр. 1150 ББ / cтр. 2110 ОФР

Как видим, нам вновь нужны два показателя: цена всех основных средств и выручка из отчета о финансовых результатах. Соответственно, цифры из строки 1150 по балансу и 2110 по отчету.

Для того чтобы рассчитать фондоемкость продукции, используя валовую прибыль, немного изменим формулу:

COR = стр. 1150 ББ / cтр. 2100 ОФР

Фондоемкость продукции с использованием прибыли от реализации, высчитывается так:

COR = стр. 1150 ББ / cтр. 2200 ОФР

Как видим, ничего сложного в расчете фондоемкости нет, можно использовать различные виды прибыли, все нужные показатели легко или вычислить по данным бухгалтерии, или взять из баланса и ОФР.

Чтобы вам было еще понятней, приведем пример расчета фондоемкости на основании данных баланса:

Берем небольшой завод, выпускающий кирпич и тротуарную плитку — ООО «Стройдом». У данного предприятия в годовом балансе указаны следующие данные:

| Показатель | Строка и документ | На 31 декабря 2021 года, в рублях | На 31 декабря 2021 года, в рублях |

| Основные средства | 1150 ББ | 100 000 | 150 000 |

| Выручка | 2110 ОФР | 200 000 | 250 000 |

| Прибыль от реализации | 2200 ОФР | 100 000 | 125 000 |

| Валовая прибыль | 2100 ОФР | 150 000 | 175 000 |

Вычисляем фондоемкость за 2021 год:

COR = (100 000 + 150 000) / 250 000 = 1

При этом фондоемкость продукции будет равна:

COR = (100 000 + 150 000) / 125 000 = 2

COR = (100 000 + 150 000) / 175 000 = 1,43

Как видим, чтобы получить 1 рубль дохода предприятию нужно использовать 1 рубль основных средств. А на 1 рубль прибыли от реализации уже приходится 2 рубля основного капитала, на 1 рубль валовой прибыли — 1,43 рубля.

Задача 1. Рост фондоотдачи и выпуска продукции предприятием

Обратите внимание, что когда современный экономист говорит об основных фондах, то имеет в виду текущую остаточную стоимость (первоначальная стоимость минус начисленная амортизация), а «советский» экономист же имеет ввиду первоначальную их стоимость и неважно, что всем основным средствам уже 50-60 лет. Поэтому «увеличение использования» просто означает наращивание выпуска продукции на имеющихся мощностях и ничего более

Решение.

Фондоотдача = 180 млн. / 120 млн. = 1,5

Теперь «обеспечиваем рост фондоотдачи» на 2%

1,5 + 2% = 1,53

Получаем новый объем продукции.

120 х 1,53 = 183,6 млн.

Ну и находим разницу

180 — 183,6 = 3,6 миллиона рублей

Комментарий. Как видно, ответ можно было бы получить и простым умножением объема продукции на 1,02 (раз у нас увеличилось использование ОФ на 2%, то и продукции выйдет на 2% больше). Но тогда не будет такой цепочки безумных вычислений, которая так нужна преподавателю…

Ответ: 3,6 миллиона рублей

Разновидности фондоемкости

Вид фондоемкости зависит от степени использования основных производственных фондов (ОПФ) в процессе изготовления товаров. На сегодняшний день существуют следующие разновидности рассматриваемого коэффициента:

- Полный вид – данный показатель отражает результат сложения косвенной и прямой фондоемкости.

- Прямой вид – этот показатель часто именуется приростной фондоемкостью. Величина коэффициента зависит от общей стоимости основных производственных фондов.

- Косвенный вид – этот показатель основывается на стоимости основных производственных фондах, использующихся заводами, что занимаются изготовлением комплектующих и расходных материалов для основной продукции конкретного предприятия.

Помимо вышеперечисленных коэффициентов, существует такой показатель, как полная фондоемкость товаров. Этот показатель используется при необходимости обоснования увеличенной скорости расширения компании. На основе информации, полученной с помощью этого аналитического инструмента, можно оценить результативность конкретного рыночного сегмента, и составить планы эффективного использования основных фондов.

Мероприятия для повышения коэффициента ФО

Исходя из определения факторов, оказывающих положительное или отрицательное влияние на эффективность использования основных фондов, рекомендуется разработка мероприятий по повышению результативности показателя. К таковым можно отнести:

- методичное обновление производственных линий с поддержкой мощностей на оптимальном для предприятия уровне;

- производство своевременного технического перевооружения;

- оснащение современными высокотехнологичными фондами;

- строительство новых или реконструкция старых объектов под изменившиеся потребности производства;

- снижение времени простоев производственного оборудования с постоянным мониторингом причин простоя с обязательным введением планового профилактического ремонта.

Перечисленные мероприятия, как правило, отличаются трудоемкостью и необходимостью привлечения нового рабочего персонала. Кроме того, увеличение количества планового ремонта способно замедлить производственный процесс и увеличить сумму издержек с дальнейшим отказом клиентов на размещение заказов.

К мероприятиям, увеличивающим производственные мощности предприятия и повышающим результативность рабочего времени, можно отнести:

- автоматизацию рабочих процессов;

- своевременное повышение квалификации персонала;

- сокращение стоимости фондов за счет введения новых – менее дорогих.

Перечисленные мероприятия призваны повысить фондоотдачу за счет управления состоянием ОС. Однако при их реализации стоит учитывать, что на коэффициент ФО оказывают влияние не только основные фонды, но и объем получаемой выручки за анализируемый период. Если выручка увеличивается, то при других показателях, остающихся неизменными, вырастет и коэффициент фондоотдачи.

Оптимальными мероприятиями для повышения объема выручки, как правило, являются развитие сбытовой сети, увеличение конкурентоспособности продукта, поиск и разработка новых рынков с производством маркетинговых мероприятий. При внедрении регулярного корректного анализа показателя фондоотдачи предприятие способно своевременно выявлять уязвимые места в использовании ОС и в плановом порядке повышать эффективность собственного производства.

Нормальное значение коэффициента

Нормального значения фондоотдача не имеет. Коэффициент часто определяется особенностями компании и отрасли, в которой она функционирует. В условиях фондоемких производств показатель оборачиваемости активов будет ниже, так как наибольшая часть фондов предприятия в таком случае – основные средства. Когда показатель будет увеличиваться в динамике, то можно говорить о повышении эффективности использования средств производства.

Для повышения оборачиваемости фондов можно принять некоторые меры:

- увеличить размер выручки, а состав фондов оставить прежним. Как это сделать? Нужно либо принять меры по более эффективному использованию активов, либо увеличить время работы оборудования (увеличить количество смен на новых агрегатах);

- изменить состав фондов, то есть списать активы, которые не нужны или негодны для использования. Эта сумма активов уменьшит знаменатель коэффициента фондоотдачи при расчете.

В видео ниже вы сможете ознакомиться и с другими финансовыми показателями деятельности предприятия:

Имеют огромное значение для эффективного функционирования предприятия. Повышение качества их использования способно решить множество проблем, связанных с производством. Причем влияют они как на отдельно взятую компанию, так и на отрасль и, в конечном итоге, на экономику всей страны. Эффективное применение основных средств позволяет увеличивать объемы выпускаемой продукции, снижать себестоимость производства, повышая А это напрямую влияет на увеличение рентабельности капитала, прибыльности и в итоге — на рост уровня жизни общества в целом

Для достижения этих целей важно регулярно анализировать степень использования предприятием применяя для этого различные обобщающие коэффициенты. Одним из важнейших в данном случае является фондоотдача

Показывает она уровень оборачиваемости основных средств и позволяет определять, насколько эффективно они используются в производстве. Именно об этом показателе мы и поговорим в статье.

Что такое фондоотдача — в чем измеряется

Одной из приоритетных задач для любого предприятия является грамотная аналитика относительно эффективности использования основных средств или фондов. Специалисты в этой области оперируют понятием фондоотдачи или коэффициентом оборачиваемости внеоборотных активов. Измеряя данный параметр, оценивают его соответствие норме и корректность использования основных фондов предприятия.

Фондоотдача отражает объем продукции, произведенной на каждый затраченный рубль основных фондов производства. Является экономическим показателем, применяемым для вычисления эффективности использования основных производственных фондов компании или предприятия конкретной отрасли.

С помощью данных по уровню фондоотдачи можно оценить степень эффективности организации и оснащенности основных факторов производства.

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут

Руководители, аналитики и бухгалтера компаний проводят анализ рассматриваемого условного параметра для увеличения прибыли, не привлекая дополнительные ресурсы, и выявления возможностей для развития предприятия в новых направлениях.

Примечание

Кроме характеристик финансовой эффективности, для любого предприятия важно понимать их динамику, а также проводить сравнительный анализ с фондоотдачей других представителей данной отрасли. С помощью полученных графиков можно вычислить дальнейшую стратегию применения фондов компании

Отсутствует общепринятое значение для коэффициента фондоотдачи. Данный параметр определяется особенностями отрасли, переоценкой основных средств и темпами инфляции.

С повышением численного значения можно говорить об увеличении эффективности средств фонда и конкурентоспособности предприятия в данной отрасли. В этом случае на каждый рубль выручки компания смогла потратить меньший объем основных средств фонда, а каждый инвестированный рубль основных средств принес больший объем продукции.

Основные факторы роста фондоотдачи:

- повышение эффективности эксплуатации мощностей компании, грамотное планирование времени;

- автоматизация технологических и производственных процессов;

- увеличение производительности оборудования за счет повышения механизации и автоматизации, а также замены устаревшего и неисправного оборудования на предприятии;

- эффективное освоение вводимых мощностей;

- повышение коэффициента сменности работы оборудования;

- введение двух- и трехсменного графика работы;

- реализация неиспользуемого оборудования;

- качественное обслуживание оборудования.

Достаточно просто понять механизм фондоотдачи можно с помощью схемы:

В результате анализа показателя фондоотдачи представители компании могут в динамике выполнять своевременный контроль над работой предприятия и корректировать процессы. Таким образом удается увеличить конкурентоспособность организации и повысить качество производимой продукции.

Чем отличается от фондоемкости

Показатели фондоотдачи и фондоемкости призваны отражать эффективность эксплуатации основных фондов или основных средств. Однако каждый из этих параметров отличается механизмом действия. С помощью фондоотдачи определяют объем продукции в пересчете на рубли, получаемой с одного рубля основных фондов.

В случае фондоемкости показатель отражает количество рублей основных фондов, которые затрачены на производство одного рубля продукции. Данные параметры являются обратными друг другу. Таким образом, во время роста эффективности использования основных фондов показатель фондоотдачи будет увеличиваться, а фондоемкости – уменьшаться.

Фондоотдача формула

Специалисты пользуются данной формулой:

Фондоотдача = полученная прибыль / сумму основных денежных средств

Некоторые специалисты придерживаются мнения, что расчеты необходимо делать с учетом самой первой стоимости капитала. Но во множестве случаев применяют конечную цену, потому что она отражается в отчете бухгалтера.

Индикатор фондоотдачи характерен для оборачиваемости в производстве. Но, к сожалению, он не способен дать полную информацию, о том, насколько сильно используются активы и обязательства.

Так же существуют и другие показатели:

- Критерий кругооборота в дебиторской задолженности;

- Индикатор оборачиваемости денежных запасов.

Их так же высчитывают путем деления общей стоимости прибыли на сумму обязательств или разнообразных активов.

Расчет показателей фондоотдачи

Как уже отмечалось, фондоотдача показывает, сколько выручки получает предприятие на 1 рубль задействованных ОПФ. Соответственно — в общем случае этот коэффициент будет определяться по формуле:ФО = В/ОС, где:

- ФО — фондоотдача;

- В — выручка;

- ОС — стоимость основных средств.

Стоит заметить, что в российской практике так и не сложилось единого мнения о том, какую именно стоимость ОПФ использовать в расчетах. Здесь возможны три варианта.

Средняя остаточная за период

В этом случае величины внеоборотных активов на начало и конец периода складываются и затем делятся на два. Проблема этого подхода состоит в том, что из расчетов выпадает амортизация. То есть из-за частичного переноса стоимости ОПФ на себестоимость продукции возникает иллюзия роста фондоотдачи.

Остаточная стоимость на начало периода

Данный вариант уже объективнее, но он все равно искажает оценки из-за амортизации. Чтобы в этом убедиться, рассмотрим простой пример. В таблице 1 представлена динамика стоимости ОПФ по годам.

Таблица 1. Исходные данные задачи

| Показатель, тыс. руб. | 1 | 2 | 3 | 4 |

| Первоначальная стоимость ОПФ | 1000 | 1000 | 1000 | 1000 |

| Амортизация | 100 | 100 | 100 | 100 |

| Остаточная стоимость ОПФ на начало года | 1000 | 900 | 800 | 700 |

Пусть каждый год организация продает продукции на 5 млн руб. (этот показатель не меняется). Рассчитаем фондоотдачу на базе остаточной стоимости основных средств. Результат представлен в таблице 2.

Таблица 2. Результат расчетов

| Показатель, тыс. руб. | 1 | 2 | 3 | 4 |

| Остаточная стоимость ОПФ на начало года | 1000 | 900 | 800 | 700 |

| Выручка | 5000 | 5000 | 5000 | 5000 |

| Фондоотдача | 5 | 5,6 | 6,25 | 7,14 |

Как можно заметить, размер коэффициента увеличивается, но реальная эффективность ОПФ при этом не повышается, ведь парк оборудования не обновляется, да и выручка не прирастает. Проще говоря, ФО растет просто за счет списания стоимости оборотных активов через амортизацию, что некорректно.

Первоначальная стоимость ОПФ

И третий сценарий — ФО можно определить на базе первоначальной стоимости ОПФ. В данном случае аналитик исходит из того, что на протяжении нормативного срока работы оборудования его качественные характеристики не меняются. Это самый логичный вариант, поскольку он позволяет оценить реальную динамику коэффициента (в нашем примере она бы не увеличилась).

Частные случаи фондоотдачи

Кроме общего коэффициента, на крупных предприятиях часто рассчитываются и специфические показатели. В частности, довольно часто фондоотдача определяется по видам основных средств.Особой популярностью пользуется фондоотдача активной части ОПФ (ФОа), которая характеризует эффективность использования оборудования, непосредственно задействованного в процессе выпуска или реализации продукции. ФОа = В/(ОС×Удос), где:Удос — доля активной части ОПФ.В представленной выше формуле произведение ОС×Удосможно заменить непосредственно на первоначальную стоимость конкретных объектов, но исходный вариант выражения гораздо удобнее при проведении факторного анализа.

В ряде случаев вместо выручки в числителе может использоваться значение прибыли от операционной деятельности (или чистой прибыли).ФОп = П/ОС, где:П — операционная или чистая прибыль.Данный показатель позволяет быстро дать оценку инвестиционному проекту, поскольку прибыль сама по себе учитывает влияние множества факторов. Например, базовая фондоотдача может стабильно расти, указывая тем самым на повышение эффективности использования ОПФ. Но если ФОпснижается или вообще становится отрицательной, это значит, что положительный эффект от интенсивной эксплуатации основных средств нивелируется иррациональной маркетинговой политикой и высокими издержками.Разумеется, фондоотдачу также можно определять в разрезе видов продукции, услуг или цехов.

Рис. 2. Факторы роста фондоотдачи

Расчет по балансу

Иногда можно встретить оперирование данными первоначальной стоимости ОС, тогда как в бухгалтерском балансе фиксируется их остаточная стоимость. С учетом такого подхода рекомендуется изначально использовать в управленческих расчетах стоимость основных фондов за вычетом амортизации.

Фондоотдача – показатель, относимый к базовым замерам оборачиваемости. Наряду с оборачиваемостью «дебиторки» и товарных запасов отражает планируемую или фактическую отдачу от финансовых вложений. В силу того, что индекс фондоотдачи вычисляется отношением выручки за произведенный и проданный товар к другому активу, его считают коэффициентом оборачиваемости компании.

Формула расчета по балансу определяет долю дохода в стоимостном эквиваленте, приходящегося на долю стоимости ОС. При сравнении динамики фондоотдачи за несколько лет в одном предприятии или соотнесении «своих» показателей с коэффициентами других подобных производств можно сделать умозаключение о результативности использования ОС.

Основные фонды включают в себя базовое имущество предприятия:

- здания, производственные и складские комплексы;

- автотранспорт;

- оборудование;

- линии электропередач;

- патенты, лицензии.

Для расчета ФО применяют 2 формы бухучета: бухгалтерский баланс для определения стоимости ОС и отчет о прибылях и убытках в качестве источника данных по выручке предприятия.

Формула расчета ФО по балансу определяется как:

стр. 2110 – выручка по данным отчета предприятия о финансовых результатах;

стр. 1150 – стоимость ОС по данным балансового отчета предприятия.

Как уже говорилось выше, для корректного расчета коэффициента исчисляется среднегодовая величина стоимости ОС посредством суммирования значений строк 1150 ББ начального и конечного периодов в среднеарифметическом выражении. Иногда вместо показателя выручки для расчетов ФО применяют прибыль от продаж, вставляя в формулу строку 2200, а не 2110.

Литература

| Это заготовка статьи по экономике. Вы можете помочь проекту, дополнив её. |

Определение

Фондоотдача – это финансовый коэффициент, характеризующий эффективность использования основных средств организации. Фондоотдача показывает, сколько выручки приходится на единицу стоимости основных средств.

Следует отменить, что сам по себе показатель фондоотдачи не говорит об эффективности использования производственных фондов, а лишь показывает, как соотносится объем полученной от реализации продукции (т.е. выручки) со стоимостью имеющихся у организации средств труда. Сделать выводи именно об эффективности использования производственных фондов можно, сравнивая показатель фондоотдачи в динамике за ряд лет, либо сравнивая его с таким же показателем для других, аналогичных предприятий той же отрасли.

Формула (расчет)

Показатель фондоотдачи рассчитывают по следующие формуле:

Фондоотдача = Выручка / Основные средства

Для более точного расчета показатель стоимости основных средств следует брать не на конец периода, а как среднее арифметическое за период, за который взята выручка (т.е. сумма стоимости основных средств на начало периода и конец периода, деленная на 2).

В некоторых источниках рекомендуют использовать первоначальную стоимость основных средств. Однако в бухгалтерской отчетности (Балансе) указывается остаточная стоимость основных средств, поэтому чаще в расчетах используют именно эту оценку.

По своей сути показатель фондоотдачи можно отнести к показателям оборачиваемости (наряду с оборачиваемостью запасов, дебиторской задолженности и прочих активов). Показатели оборачиваемости (коэффициент) всегда рассчитываются отношением выручки к тем или иным активам или обязательствам.

Нормальное значение

Коэффициент фондоотдачи не имеет общепринятого нормального значения. Это объясняется тем, что показатель сильно зависит от отраслевых особенностей. Например, в фондоемких производствах доля основных средств в активах предприятия велика, поэтому коэффициент будет ниже. Если рассматривать показатель фондоотдачи в динамике, то рост коэффициента говорит о повышении интенсивности (эффективности) использования оборудования.

Соответственно, чтобы повысить фондоотдачу нужно либо увеличить выручки при использовании уже имеющегося оборудования (повысить эффективность его использования, производить продукцию с большей добавленной стоимостью, увеличить время использования оборудования – количество смен, использовать более современное и производительное оборудование), либо избавиться от ненужного оборудования, снизив таким образом его стоимость в знаменателе коэффициента.

>Фондоотдача