Выгодный эквайринг для физических лиц

Содержание:

- Преимущества и недостатки использования эквайринга

- Шаг 5. Выбрать и установить оборудование

- Что такое эквайринг — определение простыми словами + особенности эквайринга без кассового аппарата ?

- Безопасность эквайринга

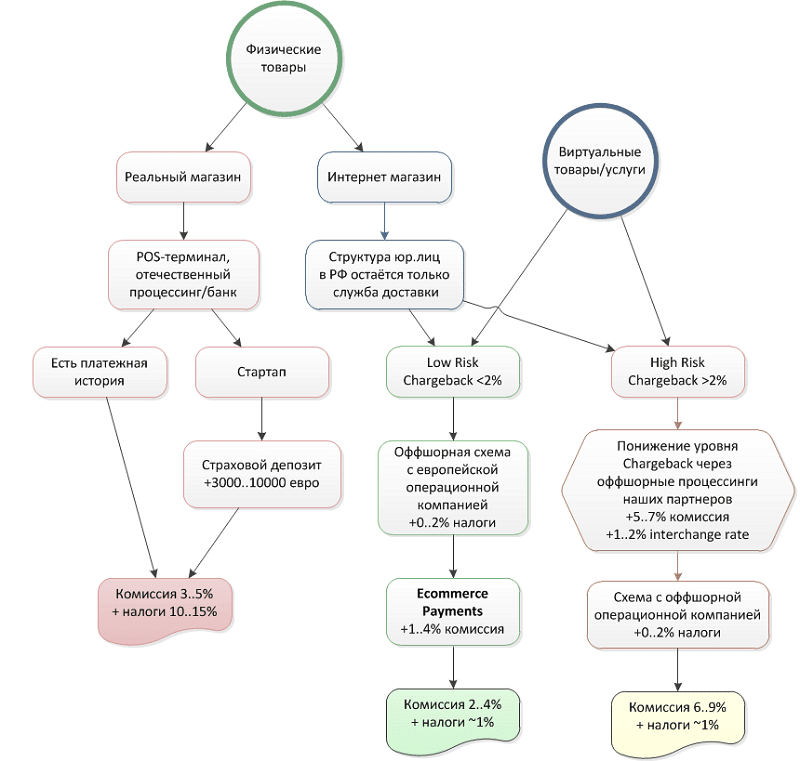

- Как организуются платежи и сколько это стоит

- Принципы работы

- «Плюшки и фишки» для покупателя

- Эквайринг и ККТ: использовать или нет?

- Преимущества и недостатки

- Как работает интернет-эквайринг

- Порядок подключения эквайринга

- Как выбрать банк для подключения услуги эквайринга — 7 практических советов от эксперта новичку

- Совет 1. Узнайте, какое оборудование предоставляет банк

- Совет 3. Поинтересуйтесь, с какими платежными системами работает банк

- Совет 4. Внимательно изучайте договор эквайринга

- Совет 5. Оцените уровень сервиса

- Совет 6. Ознакомьтесь с финансовыми условиями обслуживания

- Совет 7. Изучите тарифы эквайринга банков

- Эквайринг в учете

Преимущества и недостатки использования эквайринга

Преимущества, полученные в результате применения эквайринга, благотворно сказываются на финансовом состоянии предприятия, и стимулируют его рост и развитие:

-

Расширение клиентской базы. Сегодня безналичный расчет становится все более популярным и распространенным, и отказ от его применения – своего рода бизнес-самоубийство. При одинаковых исходных данных сегодня клиент предпочтет именно ту торговую точку или поставщика услуги, где можно расплатиться картой – это аксиома, многократно подтвержденная практикой.

-

Снижение рисков. Здесь факторов несколько: исключение приема фальшивых денежных купюр – при безналичных расчетах они исключены из оборота, невозможность ошибок в сумме поступления и сдачи, как в ту, так и в другую сторону, и многое другое.

-

Сокращение расходов. Оно происходит по нескольким направлениям: экономятся средства, которые предприятие тратит на инкассацию полученных в результате коммерческой деятельности средств, снижение издержек при проведении платежных операций, экономия на заработной плате персонала.

-

Удобство. Несмотря на то, что это преимущество упомянуто последним, в иерархии преимуществ оно занимает первое место – клиентам не нравится носиться с наличными, собирать мелочь по карманам, сталкиваться с нехваткой разменной монеты для сдачи. Просто взял и заплатил – быстро, безопасно, без лишних действий.

Говоря о плюсах эквайринга, необходимо поговорить и о минусах, к примеру:

-

банковской комиссии;

-

расходах на обслуживание и содержание оборудования;

-

временном разрыве между проведением платежа и поступлением денег на карту продавца – обычно он составляет не более 2-х дней.

Кроме того, интернет-эквайринг некоторым кажется ненадежным в основном из-за того, что сведения о компании могут вызывать сомнения у недоверчивых покупателей.

Шаг 5. Выбрать и установить оборудование

Подобрать подходящий вариант поможет менеджер. Для этого он задаст несколько вопросов:

- каков ежемесячный оборот;

- имеется ли услуга «доставка на дом»;

- есть ли свой сайт для торговли;

- сколько всего торговых точек;

- есть ли на точках кассовые аппараты (если да, то какой фирмы);

- какой тип интернет-соединения есть на ТТ.

Эти вопросы помогут сузить круг поиска. После выявления потребностей менеджер предложит несколько вариантов на выбор. Также банки сотрудничают с ОФД (Операторами Фискальных Данных), а значит, предоставляют полноценное кассовое оборудование.

Если вы решили подключить эквайринг, обратите внимание на несколько моделей терминалов. PAX SP30

PAX SP30

Этот терминал от Газпромбанка хорошо подойдет для торговых точек или выездной торговли. Принимает карты всех платежных систем, включая Apple Pay, Google Pay, Samsung Pay.

С его помощью можно проводить бесконтактные платежи. Принимает кредитные и обычные карты, со встроенной магнитной полосой и EMV-чипом. Имеет 32-ядерный микропроцессор, что обеспечивает скорость обработки информации.

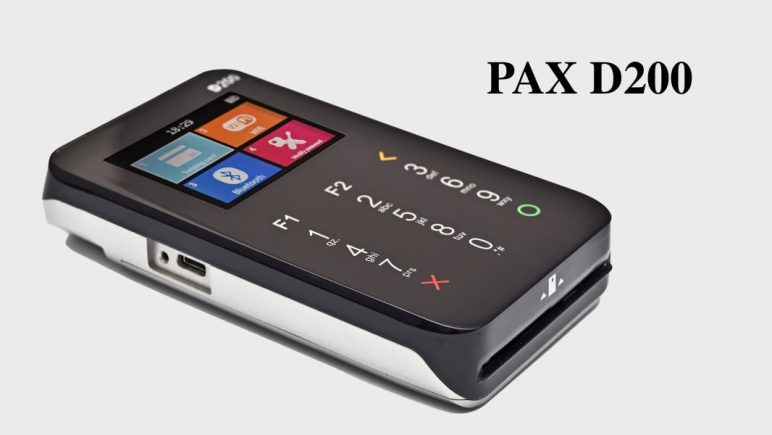

PAX D200 GPRS/Wi-Fi/Bluetooth/CTLS

Еще одно решение для тех, кто хочет обзавестись мобильным эквайрингом. Миниатюрное устройство легко подключается к любому телефону или планшету на базе Андроид или iOS.

Его можно подсоединить к онлайн-кассе или использовать для вендинга (торговли через автоматы).

Терминал имеет преимущества:

- компактность, отсутствие проводов;

- подключается ко всем каналам связи;

- имеет сенсорную клавиатуру;

- подключается ко всем мобильным устройствам и онлайн-кассам;

- принимает карты с магнитной полосой, а также бесконтактную оплату.

Устройство принимает карты любых платежных систем и банков. Имеет доступную систему подключения.

Вы можете заказать не только терминал, но и полноценную POS-систему. Например:

Онлайн-касса ЭВОТОР 7.2

Доступны виды с фискальным накопителем и без него. В комплект входят платежные терминалы Ingenico.

Принимаются карты все платежных систем. Чеки сразу отправляются в налоговую службу, поэтому не нужно беспокоиться о соблюдении 54-ФЗ.

Цена – от 13 700 рублей.

Эвотор 10 Смарт-терминал

Его также можно купить с фискальным накопителем или без него. В комплект входит терминал Ingenico. Касса в виде планшета на подставке, принимает карты всех платежных систем. Данные передаются в налоговые органы.

Цена – от 17 700 рублей. В аренду – 2 800 в месяц.

Эквайринг становится доступным, благодаря многочисленным банковским предложениям. Финансовые организации предоставляют не только бюджетные тарифы, но и полный кассовый комплект. Вам лишь остается выбрать банк, удовлетворяющий вашим запросам.

Что такое эквайринг — определение простыми словами + особенности эквайринга без кассового аппарата ?

В первую очередь, нужно уточнить понятие эквайринга.

Эта процедура позволяет осуществлять оплату через Интернет и не тратить время на посещение магазина.

Малый бизнес, благодаря данным возможностям, может существенно увеличить прибыль, в связи с тем, что, согласно исследованиям, оплачивая картой, покупатели тратят, в среднем, на 20% больше, чем при наличном расчете.

Операция эквайринга осуществляется по определенному алгоритму, который отчетливо видно на примере работы с POS-терминалом:

- Банковская карта активируется в системе, например, после введения владельцем пин-кода;

- Данные о владельце проверяются системой;

- Денежные средства списываются со счета покупателя и перечисляются оператору;

- Выдается два чека: для клиента и для продавца;

- Продавец подписывает чек;

- Из кассы клиенту выдается чек об оплате.

Между торговой точкой (которая выступает клиентом) и банковским учреждением заключается договор на предоставление услуги эквайринга. Причем, банк или агент предоставляют все необходимое для осуществления операций оборудование.

Для данной процедуры, также, может быть использован кассовый аппарат или упрощенный POS-терминал. Комбинация обоих устройств обойдется значительно дороже и используется более успешными и раскрученными компаниями. Так что на первых этапах бизнеса, лучше к расчетно-кассовому обслуживанию пользоваться только POS-терминалом.

Существует 2 (два) способа для проведения эквайринга, не используя кассовый аппарат:

- Стационарный или портативный POS-терминал, который связывается с банком, посредством установленной сим-карты;

- Интернет-сайт, позволяющий проводить безналичный расчёт по реквизитам банковской карты.

Виды карт, считываемых мобильными терминалами:

- дебетовые карты;

- кредитные;

- чиповые;

- оснащенные магнитной лентой

Чтобы оплата была произведена беспрепятственно, обязательно должна быть установлена связь с банком, а также на счету должно быть достаточно средств для оплаты полной стоимости.

Плюсы для торговой компании от использования эквайринга:

- сведение к минимуму рисков, связанных с подделкой денежных купюр;

- отсутствие инкассации и, как следствие, экономия;

- повышение прибыльности;

- расширение более платежеспособной клиентской базы.

Плюсы для покупателя, оплачивающего товары и услуги с помощью банковских карт:

- возможность использования денежных средств со счета карты, без их обналичивания;

- более быстрый и удобный способ оплаты.

Эквайринг в России только развивается, в то время как в всем мире он уже давно сформировался полностью. Одна из причин такого отставания – финансовая безграмотность населения и низкая распространенность пластиковых карт среди населения, которое, наконец-то, активно увеличивается в последнее время.

Безопасность эквайринга

Современные разработки в сфере банковской безопасности позволяют обеспечить высокий уровень защиты персональных данных.

Самым безопасным считается торговый эквайринг, в силу распространенности и популярности. Программисты могут предложить очень эффективные способы защиты, начиная от фильтров и заканчивая каналами передачи информации.

Мобильный эквайринг, несмотря на прогнозируемое светлое

будущее, самый уязвимый. И дело даже не в самой услуге, а каналах подключения

интернета (слабо защищенных). Поэтому здесь процветает мошенничество. Но банки

не стоят на месте, разрабатывается новое ПО, устанавливаются лимиты на переводы

денежных средств, как сумму, так и количество транзакций.

При обращении в банк менеджер подробно рассказывает о

протоколах безопасности в процессинговых центрах и, как правило, предлагает

подключить дополнительные способы защиты, которые сведут к нулю возможность

утечки информации или произведения незаконных операций.

Как организуются платежи и сколько это стоит

Для клиента, покупателя оплата картой происходит безвозмездно. Комиссию оплачивает продавец. В среднем она составляет не более 3% от суммы покупки. Свою долю в комиссии имеют: эквайер, эмитент, международная платежная система (у нее самая малая доля в общем объеме комиссии).

Особенности расчетов таковы, что комиссию системе в конечном итоге компенсирует либо эмитент, либо эквайер. Объем доли эмитента определяется многими факторами: расположением кредитных учреждений, участвующих в операции, безопасностью платежа, видом товара (учитывается, насколько велика вероятность его возврата) и некоторыми другими.

На заметку! Комиссия эмитента в значительной мере зависит от статуса карты. Чем он выше («платинум», «премиум»), тем выше процент комиссионных. Дебетовая карта имеет более низкую комиссию, по сравнению с кредитовой.

Эквайер берет комиссию в зависимости от текущих целей, акций и стратегии развития компании, с тем чтобы за счет получаемых средств реализовать эти цели.

Организация эквайринга начинается с заключения договора между продавцом (торговой точкой) и эквайером.

Банк:

- передает оборудование на условиях купли-продажи либо аренды;

- настраивает необходимое ПО;

- предоставляет расходные материалы, например, необходимые для печати;

- обучает сотрудников партнера работе с техническими или (и) программными средствами; если имеет место интернет-эквайринг, подключает к техподдержке.

Продавец:

- размещает необходимые техсредства так, чтобы обеспечить их беспрепятственное использование;

- организует прием средств через терминалы или интернет-ресурс.

В случае некорректной работы оборудования продавец обязан сообщить об этом банку немедленно. Такое условие обязательно прописывается в договоре.

Последовательность операций при оплате картой такова:

- от покупателя, вставившего или приложившего карту к считывающему устройству, поступают первичные сведения в банк-эквайер. Они передаются платежной системе, идет проверка законности использования карты, выдается отказ или разрешение на использование пластикового средства платежа;

- если нарушений нет, сведения отправляются эмитенту;

- проверяется пин-код, сальдо по карте, другие данные, необходимые для использования;

- если нарушений нет, следует разрешение на снятие денег;

- разрешение направляется эквайеру.

Платеж для клиента завершен.

Торговая организация получит свои деньги за товар или услуги не сразу. Промежуток между совершением платежа и поступлением денег на счет может составлять до 3-х дней. По общему порядку сначала эквайер перечисляет деньги своему клиенту, продавцу. Сведения, подтверждающие платеж, предоставляются и банку-эмитенту. Тот списывает деньги с карточного счета покупателя и рассчитывается с эквайером. Не будем забывать и о необходимости уплатить банку комиссию за услуги. Указанные особенности находят отражение в бухгалтерском учете торговой организации.

Принципы работы

Для покупателя, процесс эквайринга предельно простой:

- Карта вставляется в POS-терминал;

- С магнитной полосы считывается базовая информация о клиенте;

- Происходит проверка платежеспособности;

- В банк отправляется запрос на снятие средств;

- Успешную оплату подтверждает чек.

Вся процедура занимает не более двух минут.

Схема, быстрая для клиента, но на самом деле представляет собой сложную систему передачи, обработки и хранения конфиденциальной информации, с использованием дорогостоящего программного обеспечения. Ведь предприятию необходимо удостовериться в подлинности предоставленных данных, платежеспособности и перевести деньги на специальный счет. Причем сделать это необходимо практически моментально (супермаркет вряд ли будет пользоваться популярностью, если обслуживание каждого клиента будет занимать много времени).

Эквайринг платежей по картам, кредитовым или дебетовым, производится процессинговым центром (ПЦ), через который деньги поступают на специальный банковский счет организации – мерчант (Merchant account). В силу того, что невозможно полностью идентифицировать клиента, транзакции связаны с определенным риском, поэтому все платежи являются платными для владельцев мерчант-аккаунтов. Для торговых предприятий сократить риски мошенничества предлагается при помощи специальных фильтров (Fraud). Услуги предоставляются за дополнительную плату процессинговыми центрами и сторонними организациями.

«Плюшки и фишки» для покупателя

Сервис оплаты по QR-коду особенно интересен покупателям, не имеющим функции NFC в своем гаджете. По оценкам ПСБ, это примерно 70% пользователей смартфонов. Таким покупателям обычно приходится носить с собой и банковские карты, и телефон. На любом смартфоне есть камера и возможность поставить мобильный банк, который дает доступ к СБП. Если воспользоваться этим сервисом, уже не придется брать карту, можно оплачивать товары и услуги с помощью телефона.

Но если на смартфоне покупателя есть приложение Google Pay или Apple Pay, ему удобнее заплатить телефоном, чем сканировать QR-код, затем переходить в мобильное приложение и подтверждать платеж. Поэтому крупные розничные компании, стремясь сэкономить на эквайринге, стимулируют оплату по QR-коду с помощью своих бонусных программ.

«Ритейлеры готовы дополнительно мотивировать покупателей, увеличивая бонусы и предлагая разные «плюшки и фишки» за оплату по QR-коду, – рассказывает Никита Хомутов. – Например, при оплате по QR-коду на карту лояльности перечисляется 3%, при оплате банковской картой – 1%, при оплате наличными баллы не зачисляются. При этом розничным сетям выгодно использовать именно собственную бонусную программу, а не кэшбэк банка, потому что, если магазин дал баллы на свою карту лояльности, значит, покупатель с большой долей вероятности вернется сюда, чтобы их потратить».

Но подобные программы лояльности могут развивать только крупные игроки, у маленьких магазинов и локальных сетей финансовые и технологические возможности ограничены. Поэтому ПСБ в сотрудничестве с партнерами создает систему лояльности на базе СБП для небольших клиентов, чтобы они также могли начислять бонусы своим покупателям за оплату по QR-коду.

К услуге оплаты через СБП по QR-коду подключено порядка 7% клиентов ПСБ, в неделю подключается примерно 500–600 компаний по РФ. До конца 2020 года доля подключений достигнет 15–20%, а на следующий год 100% клиентов банка будут иметь возможность принимать оплату через СБП по QR-коду.

«Перспективы развития технологии очень большие, – говорит Никита Хомутов. – Ритейлерам оплата в СПБ по QR-коду нравится в основном по двум причинам – стоимость и скорость. Сервис дешевле эквайринга, а деньги за товар или услугу практически мгновенно перечисляются на расчетный счет. К тому же владельцы бизнеса могут выбирать форматы его использования: на POS-терминале, кассе, экране или телефоне».

Использование QR-кода другими игроками рынка – вопрос времени, так как реализация технологии требует как финансовых, так и технических ресурсов, но в ближайшей перспективе сервис будет доступен во всех банках. Конкуренция благотворно скажется на качестве клиентского предложения, считает Никита Хомутов. В отличие от тарифов других банковских продуктов, тарифы СБП регулирует Центробанк, при этом верхняя планка определена.

«Ни один из игроков не может взимать больше 0,7%, – поясняет Никита Хомутов. – Высокая конкуренция на ограниченных тарифах всегда позитивна для клиента, потому что банки борются качеством сервиса, скоростью предоставления услуги и подключения клиента». По мнению эксперта, все это будет двигать рынок СПБ к технологическому развитию.

Эквайринг и ККТ: использовать или нет?

Расчеты с покупателями с использованием платежных карт посредством банковских терминалов (POS-терминалов) не освобождают организацию от обязанности применять контрольно-кассовую технику с выдачей покупателю кассового чека или бланка строгой отчетности (, ; письма Минфина России от 20.11.2013 № 03-01-15/49854, ФНС России от 31.12.2013 № ЕД-4-2/23721, от 01.02.2012 № АС-4-2/1503) (исключение составляют случаи, указанные в , , когда организации и индивидуальные предприниматели вправе не применять ККТ в период до 01.07.2018, а также случаи, перечисленные в ).

Как указал Минфин России (письмо Минфина России от 11.06.2009 № 03-01-15/6-311), при осуществлении денежных расчетов с использованием банковских карт безналичные денежные средства должны пробиваться на иную по отношению к наличным денежным средствам секцию. Поэтому в ККТ целесообразно выделить специальный отдел «Оплата платежными картами». После снятия кассы в Z-отчете отражается общая фактическая сумма выручки, полученная как наличными, так и по платежным картам.

Полученные суммы кассовой выручки ежедневно отражают в журнале кассира-операциониста () (утв. пост. Госкомстата России от 25.12.1998 № 132), справке-отчете кассира-операциониста () (утв. пост. Госкомстата России от 25.12.1998 № 132), сведениях о показаниях счетчиков ККМ и выручке организации () (утв. пост. Госкомстата России от 25.12.1998 № 132) и учитывают в кассовой книге организации.

Так как деньги по картам поступают в конечном итоге на расчетный счет, а не в кассу организации, в приходный ордер эти суммы не включают, однако обязательно отражают в журнале кассира-операциониста: заполняют графы 12 и 13 «Оплачено по документам». В графе 13 указывают сумму, полученную по расчетам посредством кредитных карт, а в графе 12 — количество чеков, по которым прошли безналичные платежи (письма УФНС России по г. Москве от 20.01.2011 № 17-15/4707, от 28.03.2005 № 22-12/19995).

Порядок возврата покупателю денежных средств в случае возврата им товара, оплаченного с использованием платежной карты через банковский терминал, может быть урегулирован договором эквайринга (письмо УФНС России по г. Москве от 15.09.2008 № 22-12/087134).

ВАЖНО

Если POS-терминал не обладает функциями ККТ, его использование должно сопровождаться применением контрольно-кассовой техники, за исключением установленных законом случаев. Регистрировать такой POS-терминал в налоговом органе не требуется.

Преимущества и недостатки

Достоинства и особый комфорт эквайринга оценили все пользователи банковского пластика. С его помощью все оплаты стали выполняться быстрее, удобнее. Если при расчетах наличными на кассе требовалось наличие мелких разменных монет, то работа по картам освобождает от проблем со сдачей.

Безналичные расчеты имеют ряд неоспоримых достоинств по сравнению с наличными операциями:

- Организация снижает риск получения фальшивых купюр.

- Выполнение транзакции через высокоскоростные виды связи осуществляется быстрее, чем пересчет денег при приеме на кассе и поиск сдачи.

- Потребность в услугах инкассаторов существенно ниже, что ведет к экономии расходов организации.

- При выдаче сдачи наличными шансы ошибиться достаточно велики, в то время как прием карт исключает возможность обсчета.

- Установлено, что покупатель, расплачивающийся кредиткой, более охотно расстается со средствами, а сумма чека больше, чем при покупках за наличные. Статистика показывает, что обладатели пластика чаще совершают неоправданные и спонтанные покупки, тогда как человек, покупающий за наличность, ограничивает сумму и список закупаемого товара. Разница может достигать одной трети от средней величины чека в магазине.

Несмотря на наличие выраженных преимуществ, применение эквайринга имеет свои недостатки, которые необходимо учитывать при организации работы по безналичным расчетам:

Нестабильность системы. Время от времени, как и любое другое оборудование, терминал может выйти из строя, происходит серверный сбой, в результате покупатели начинают возмущаться и проявлять неудовольствие в связи с невозможностью использования карточки. Однако в некоторых случаях проблема быстро решается путем временного перехода на расчеты наличными (только при торговом эквайринге).

Безопасность системы. Меры по повышению уровня безопасности предпринимаются постоянно, множество банковских служб и специализированных компаний работают над улучшением защиты финансов клиента. Однако мошенники в сфере программирования также активно «работают». В результате приходится неусыпно контролировать защиту

Важно не дать хакерам воспользоваться персональными данными покупателей и клиентов, а также закрыть доступ посторонним к реквизитам карт.

Работа с наличными предполагает меньшие познания в обращении с техникой. Необученный специалист попросту не сможет проводить транзакции, тормозя работу по приему оплат от клиентов и покупателей

Однако любая современная торговля предъявляет повышенные требования к персоналу с целью предоставления комфортных условий своим покупателям.

Основания для использования эквайринга небольшой организацией или ИП

Сложно представить себе успешную коммерческую структуру, которая использовала бы в обороте только наличные средства. Практически любой покупатель или потенциальный клиент имеет пластиковый продукт от банка, на который поступают трудовые доходы, различные государственные пособия, пенсии, переводы частных лиц. Наиболее частый случай применения – получение заработной платы на карточку.

Понятие эквайринга плотно вошло в современную жизнь и покупателей, и продавцов. Безналичные оплаты стали наиболее распространенным явлением при оплате коммунальных платежей, штрафов, пошлин. Принимая решение о закупке в том или ином магазине, человек скорее предпочтет то заведение, в котором можно будет быстро рассчитаться по карточке. Отсутствие терминалов по приему карт для предпринимателя означает потерянную прибыль.

Даже если покупатель решил закупаться в магазине, где нет безналичной оплаты, сумма чека будет значительно ниже.

В связи с этим организация, намеренная успешно развиваться и получать стабильно растущий доход, должна заключить договор с эквайрером, который, в свою очередь, нередко дополняет предлагаемый пакет услуг дополнительными опциями и льготами.

Как работает интернет-эквайринг

Составляющими работы интернет-эквайринга являются следующие компоненты:

-

Банк-эквайер. Он предоставляет услуги по проведению расчетов через сеть.

-

Процессинговый центр, оснащенный web-интерфейсом, отвечающий за техническую сторону вопроса. Используя его функции, клиент производит оплату товар или услуги, а продавец – получает свои деньги.

-

Сервис-провайдер. Он обеспечивает не только быструю и точную передачу данных, но и конфиденциальность проходящей по его каналам информации.

-

Протокол аутентификации пользователей.

Комиссия, которую платит клиент, идет на оплату услуг не только банка, но и других, включенных в схему участников, в число которых входят, помимо вышеперечисленных, еще и платежная система, а также банк, работающий с ней. На сегодняшний день львиную долю рынка поделили между собой Виза и МастерКард, но процесс формирования еще не завершен, и вполне возможно появление новых игроков на этом поле.

Несмотря на то, что схема работы интернет-экавайринга выглядит громоздкой, она достаточно проста и проходит в несколько этапов:

-

Клиент определяется с выбором товара или услуги, представленной на сайте. Включение покупки в корзину автоматически перенаправляет запрос на страницу оплаты заказа, где можно выбрать способ ее осуществления. Страница, на которой вводятся реквизиты, надежно защищена.

-

Сервис-провайдер производит аутентификацию, включающую в себя проверку подлинности данных и платежеспособности клиента, после чего процедура продолжается.

-

Процессинговый центр получает информацию от провайдера и, в свою очередь, передает ее в платежную систему – об итоге ее работы продавец и покупатель оповещаются моментально.

-

Если указанная выше операция прошла успешно, то в дело вступает банк, где ведет расчеты клиент – он осуществляет возмещение средств и оповещает об этом своего клиента.

На практике процесс интернет-эквайринга происходит намного быстрее – вся операция может занять пару минут.

Порядок подключения эквайринга

Для подключения эквайринга ИП или компании нужно обратиться к банку-эквайеру и заполнить заявление. Проще всего это сделать онлайн на сайте организации. Через некоторое время после этого вам позвонит сотрудник банка и предложит согласовать время и место заключения договора. Одни банки рассматривают документы и заключают договоры в офисах, другие высылают специалистов, которые могут приехать к вам в любое удобное время.

Необходимые документы

К заявлению на оформление эквайринга необходимо приложить определенный пакет документов. В него всегда входят

- Документ о регистрации – выписку из реестра индивидуальных предпринимателей или юридических лиц. Документ должен содержать в себе ОГРНИП (для ИП) или ОГРН (для компаний)

- Договор банковского счета – если вы уже открыли РКО в другом банке

- Для ИП – копия паспорта

- Для компаний – копии устава и решения о назначении руководителя

- Если вы оформляли лицензию – приложите соответствующие документы

- Для оформления торгового эквайринга также потребуется свидетельство о собственности помещения, а если оно арендованное – договор аренды или субаренды

Все эти документы нужно передать в отделение банка или предоставить выездному специалисту для проверки. Некоторые организации предлагают отправить отсканированные копии документов по электронной почте. Для этого нужно заверить документы электронной подписью руководителя.

Подключение торгового эквайринга

После подписания договора эквайринга вам предложат выбрать модель терминалов из доступных у банка. При выборе учитывайте нужный вам тип устройства (стационарный или переносной), способ подключения к кассе и интернету, поддерживаемые платежные системы и виды карт.

Затем в ваш магазин приедут сотрудники банка и установят терминалы на кассы. Если магазинов в вашей сети несколько, то для каждого будет выделен отдельный комплект терминалов. Для филиалов в других городах нужно заключать дополнительные соглашения.

Специалисты банка подключат терминалы к кассам и настроят их. После чего нужно будет протестировать работу системы – проверить работоспособность устройств и надежность соединения с банков. Сотрудники банка обучат ваших работников обращению с терминалами и порядку приема безналичных платежей. Теперь торговый эквайринг готов к работе.

Для подключения мобильного эквайринга нужно установить на телефон считыватель и загрузить приложение. Узнать, с какими телефонами совместимы такие устройства, вы можете у банка. После установки, настройки и тестирования система эквайринга будет готова принимать платежи.

Подключение интернет-эквайринга

Специалисты банка помогут вам добавить на сайт или в приложение все необходимые функции. Кроме того, вам будет необходимо создать раздел с описанием доступных способов оплаты и порядка их использования. На главной странице или в разделе оплаты нужно будет разместить логотипы платежных систем и кошельков, которые принимаются к оплате.

После успешной настройки сайта интернет-эквайринг также следует протестировать на надежность отправки платежей и связи с банком. Банк научит ваших работников, которые отвечают за прием платежей, использовать систему эквайринга. После этого сайт будет готов принимать оплату безналичным способом.

Как выбрать банк для подключения услуги эквайринга — 7 практических советов от эксперта новичку

Выбирая банк, который может взять на себя функции эквайера, следует быть максимально внимательным. Предварительно следует тщательно изучить условия эквайринга, которые предлагает конкретное финансовое учреждения.

И только после сравнения с условиями других банков необходимо принимать окончательное решение.

Совет 1. Узнайте, какое оборудование предоставляет банк

Специальное оборудование и программное обеспечение влияют на скорость и безопасность проведения расчетов при использовании карты.

Возможные варианты применяемой аппаратуры выглядят следующим образом:

- POS-терминалы;

- импринтеры;

- процессинговые центры;

- кассовые аппараты;

- PinPad.

Наиболее бюджетным и эффективным решением является установка POS-терминалов. Использование кассовых аппаратов может быть сопряжено с дополнительными финансовыми нагрузками. Под PinPad понимается специальная панель для ввода защитного кода.

Совет 2

Обратите внимание на используемый вид связи терминала эквайринга с банком. Используемый вид связи терминала эквайринга с банком определяет скорость проведения транзакции

Существует несколько различных путей, по которым происходит запрос на снятие средств с карты — dial-up, GSM, GPRS, Ethernet, Wi-Fi

Используемый вид связи терминала эквайринга с банком определяет скорость проведения транзакции. Существует несколько различных путей, по которым происходит запрос на снятие средств с карты — dial-up, GSM, GPRS, Ethernet, Wi-Fi.

При использовании связи Ethernet и Wi-Fi ответ приходит в течение 1-3 с. К технически быстрым способам также относится dial-up и GPRS. Последний вид связи дополнительно облагается тарифами оператора.

Совет 3. Поинтересуйтесь, с какими платежными системами работает банк

Конкретные банки взаимодействуют с определенными платежными системами. Для предприятия может оказаться очень выгодным решение об обслуживании карт клиентов с различным уровнем достатка. Потребительская аудитория благодаря этому будет иметь устойчивую тенденцию к расширению.

Совет 4. Внимательно изучайте договор эквайринга

Договор эквайринга содержит в себе все основные моменты взаимоотношений между поставщиком и потребителем услуг. Чтобы избежать неприятных сюрпризов при дальнейшем сотрудничестве, необходимо очень тщательно изучить свои права и обязанности перед эквайером.

В случае невыполнения последним своих непосредственных обязательств возможен вариант обращения в судебные инстанции. Договор в данном контексте будет выступать основным предметом рассмотрения дела.

Совет 5. Оцените уровень сервиса

Уровень предоставляемого сервиса оказывает непосредственное влияние на итоговую стоимость эквайринга. Среди возможных услуг следует отметить установку и дальнейшее обслуживание оборудования.

При проведение инструктажа сотрудники вашего предприятия должны получить ответы на такие вопросы:

- основные принципы работы оборудования;

- классификация реквизитов и карт;

- последовательность процедуры обслуживания покупателя;

- обучение процессу отмены авторизации;

- оформление возврата покупки;

- определение подлинности карты.

Такой подход является признаком профессионализма и подтверждает высокий уровень квалификации поставщика услуг.

Совет 6. Ознакомьтесь с финансовыми условиями обслуживания

Очень важным финансовым условием, на которое следует обращать внимание, является срок возмещения дохода предприятию. Средства на счет компании поступают в промежуток, эквивалентный 1-3 календарным дням

Также необходимо оценить приблизительный размер расходов, которые несет предприятие за пользование услугой эквайринга. Итоговая цифра будет формироваться при учете совокупности различных факторов — установка оборудования, подключение услуги, аренда оборудования, ремонтные работы (при необходимости).

Совет 7. Изучите тарифы эквайринга банков

Тарифы эквайринга представлены в виде процентной ставки от стоимости товара или услуги. Такая комиссия взимается при совершении каждой транзакции.

Тарифы за факт пользования такой услугой формируются в зависимости от оборота предприятия, сферы деятельности организации, наличия или отсутствия лицензии на проведении операций и собственного процессингового центра.

Эквайринг в учете

Сказанное выше говорит о том, что в какой-то момент при эквайринге будет иметь место «замораживание» средств и использование счета 57 «Переводы в пути» при их отражении в БУ (Пр. 94н Минфина об утверждении Плана счетов). Комиссия банка проходит по счету 91 БУ.

Даже если банк перечисляет выручку за вычетом комиссии, фиксировать ее нужно в полном объеме, не исключая и комиссии. Банковская комиссия относится к прочим расходам торговой точки в налоговом и бухгалтерском учете. Она не облагается НДС. «Упрощенцы» также могут включать ее в расходы (ПБУ 10/99 п. 11, НК РФ ст. 264-1-25, НК РФ ст. 346.16-1-9).

Проводки при эквайринге могут быть различными. Если покупатель – организация:

- Дт62 Кт90 – зафиксирована выручка;

- Дт57 Кт62 — отражена оплата картой от организации.

Если имеет место розничная торговля, счет 62 не применяется: Дт57 Кт90 – зафиксирована выручка от розничных продаж. Зачисление на счет торговой точки: Дт51 Кт57 — зачислена выручка по операциям с пластиковыми картами.

Удержание комиссии эквайером и перечисление комиссии:

- Дт91 Кт57 – банк удержал свою комиссию в момент перечисления средств;

- Дт91 Кт51 – банку перечислили его комиссию, не удержанную в момент перечисления средств.

В редких случаях, когда деньги были перечислены на счет в день осуществления эквайринга, счет 57 не применяют, используя аналогичные приведенным корреспонденции счетов, например:

- Дт62 Кт90;

- Дт51 Кт62;

- Дт91 Кт51.

Если организация находится на общей системе НУ, начисляется НДС: Дт90 Кт68.

По итогу

- Платежи пластиковыми картами, называемые эквайрингом, предполагают расчеты между 4 сторонами: покупателем, продавцом и банками: эквайером (в нем открыт расчетный счет продавца) и эмитентом (им выпускаются пластиковая карта покупателя). Участвует в операциях и международная платежная система. Банки и платежная система берут свою долю комиссии за услуги не с покупателя, а с продавца.

- Между продавцом и банком-эквайером заключается договор. Банк предоставляет необходимое оборудование и обслуживает его. Интернет-эквайринг использует не терминалы как таковые, а специальное ПО.

- В бухгалтерском учете проводки формируются с использованием счета 57 и стандартных корреспонденций счетов, отражающих выручку и комиссию банка.