Ebitda: что это такое и как рассчитать? формула расчета и назначение данного показателя

Содержание:

Usage[edit]

Although EBITDA is not a financial measure recognized in generally accepted accounting principles, it is widely used in many areas of finance when assessing the performance of a company, such as securities analysis. It is intended to allow a comparison of profitability between different companies, by discounting the effects of interest payments from different forms of financing (by ignoring interest payments), political jurisdictions (by ignoring tax), collections of assets (by ignoring depreciation of assets), and different takeover histories (by ignoring amortization often stemming from goodwill). EBITDA is a financial measurement of cash flow from operations that is widely used in mergers and acquisitions of small businesses and businesses in the middle market. It is not unusual for adjustments to be made to EBITDA to normalize the measurement allowing buyers to compare the performance of one business to another. These adjustments can include but are not limited to bad debt expense, any legal settlements paid, charitable contributions and salaries of the owner or family members.

A negative EBITDA indicates that a business has fundamental problems with profitability and with cash flow. A positive EBITDA, on the other hand, does not necessarily mean that the business generates cash. This is because EBITDA ignores changes in working capital (usually needed when growing a business), in capital expenditures (needed to replace assets that have broken down), in taxes, and in interest.

Some analysts do not support omission of capital expenditures when evaluating the profitability of a company: capital expenditures are needed to maintain the asset base which in turn allows for profit. Warren Buffett famously asked, “Does management think the tooth fairy pays for capital expenditures?”

Как рассчитывают мультипликаторы на основе EBITDA

Коэффициенты, используемые для сравнения компаний, называют мультипликаторами. Некоторые из них рассчитывают с применением EBITDA.

EBITDA interest

Это показатель покрытия к процентам или иначе — охват EBITDA. Он показывает, обладает ли компания достаточной прибыльностью для погашения расходов по процентам.

Для расчёта применяют следующую формулу:

EBITDA interest = EBITDA ÷ Процентные платежи

Иногда применяют формулу такого вида:

(EBITDA + лизинговые платежи) ÷ (платежи по кредитным процентам + арендные платежи)

Значение больше 1 свидетельствует о наличии достаточного капитала для закрытия процентных расходов. Коэффициент показывает, во сколько раз «грязная» прибыль превышает расходы на уплату процентов.

Важно понимать, что это относительный показатель, и он не всегда соответствует действительности. При расчёте EBITDA не считают расходы на амортизацию

Допустим EBITDA interest превысил 1. Теоретически компания способна уплатить кредитные проценты. Но в реальности окажется, что компания большую часть прибыли тратит на замену изношенного оборудования. Денег на выплату процентов не хватит.

EV/EBITDA

Этот коэффициент показывает период окупаемости инвестиций — за какое время чистая прибыль компании окупит совокупные затраты на приобретение компании. Показатель применяют инвесторы при рассмотрении инвестиционных решений.

Для расчёта сначала высчитывают EV — рыночную стоимость:

EV = сумма капитализации* + (краткосрочные долги + долгосрочные долги – денежные средства и их эквиваленты) + доля меньшинства**

* рыночная стоимость общего количества акций

** доля акций, принадлежащая внешним владельцам

Зная рыночную стоимость и EBITDA, можно рассчитать период окупаемости инвестиций — EV/EBITDA. Результатом станет количество лет, за которые инвесторы окупят вложения в приобретение компании.

EBITDA margin

Данный коэффициент показывает рентабельность компании до всех отчислений. С его помощью можно примерно оценить доходность деятельности компании.

Считают EBITDA margin по формуле:

EBITDA margin = EBITDA / Выручка от продаж × 100

EBITDA margin — относительный показатель в процентах. Когда значение рентабельности выше 12 — компания прибыльная, если ниже 12 — компания может уйти в «минус» и стать убыточной.

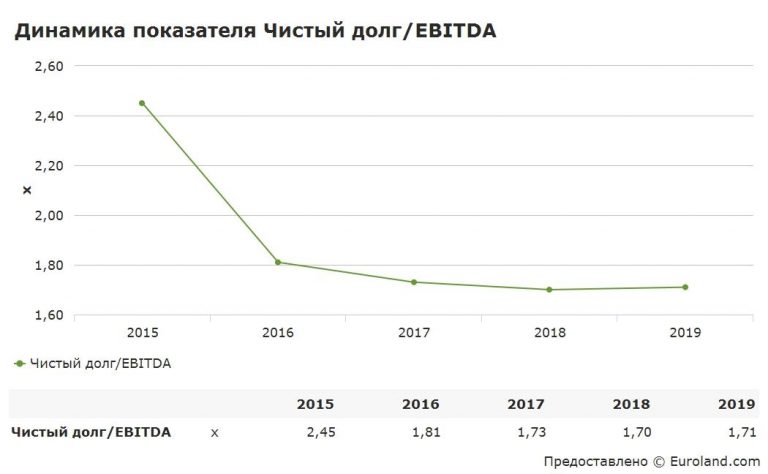

Debt/EBITDA

Коэффициент отображает уровень закредитованности компании и её способность к обслуживанию и закрытию долгов. Коэффициент помогает определить, за какой срок компания сможет погасить текущий долг без учёта дополнительных инвестиций.

Формула расчёта:

Debt/EBITDA = суммарные долги компании / EBITDA

Чем выше полученное значение, тем сильнее долговая нагрузка. Соответственно, риск банкротства компании выше. ЦБ РФ признаёт чрезмерно закредитованными организации, у которых Debt/EBITDA превышает 4.

Оценивать следует Debt/EBITDA в динамике. Если показатель стабильно растёт — долги увеличиваются быстрее прибыли. И, наоборот, при стабильном уменьшении очевидно улучшение финансового состояния компании.

Пример отчёта о динамике к снижению закредитованности X5 RETAIL GROUP

Высокий Debt/EBITDA отрицательно влияет и на размер дивидендов, если компания начисляет выплаты от чистой прибыли. Обусловлено это тем, что большой долг обходится дороже в обслуживании. Следовательно, что чем больше компания выплатит процентов, тем меньше будет чистая прибыль и, значит, меньше будут дивидендные выплаты.

В целом, мультипликаторы показывают соотношение рыночной капитализации компании и её финансовых результатов. Это даёт возможность сопоставлять разные компании

Но важно учитывать, что анализ по мультипликаторам следует осуществлять по совокупности показателей.

Как рассчитать и понять показатель EBITDA

Именно по этой причине Уоррен Баффетт так негативно относится к EBITDA. Он утверждает, что этот показатель не отражает объемы средств, затраченные на покупку активов. По его мнению, инвестиционная деятельность компании не раскрывается в EBITDA. И это действительно большой минус. Со временем оборудование будет устаревать и терять в цене. Необходимо заблаговременно заботиться о том, чтобы у компании было достаточно средств на обновление, ремонт или модернизацию.

Фактически, если мы не принимаем в расчет амортизацию, мы отрицаем необходимость замены или ремонта оборудования в будущем. Причем есть немало примеров того, как целые компании банкротились только потому, что их руководители показывали результаты, опираясь на показатель EBITDA.

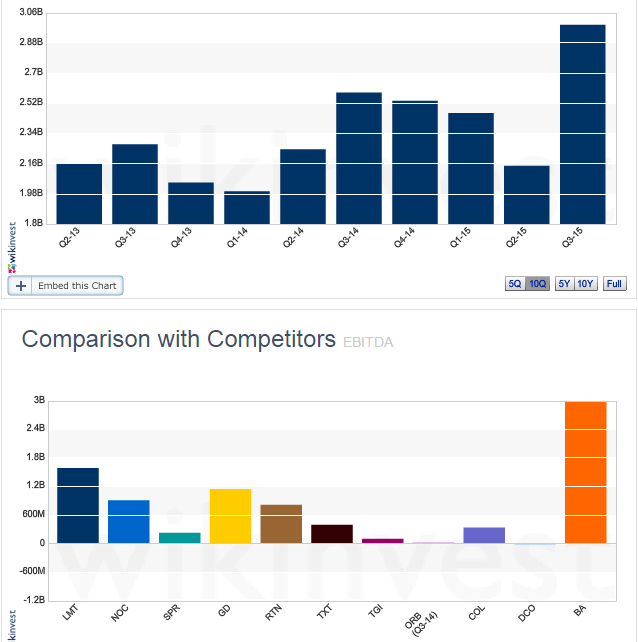

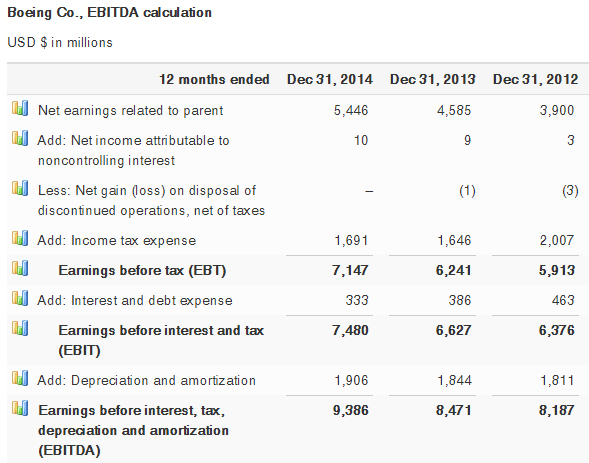

Например, ниже перед вами показатель EBITDA компании Boeing (NYSE:BA):

Далее – показатели по кварталам и сравнение с показателями главных конкурентов авиастроения в США:

Как видно, Boeing лидирует.

Иногда перед EBITDA вы можете встретить EBT (Earnings Before Taxes) и EBIT (Earnings Before Interest, Taxes).

- EBT – это прибыль компании до уплаты налогов.

- EBIT – это прибыль до уплаты налогов и процентов.

Получается, что если к EBIT добавить амортизацию и различные списания средств, получится EBITDA.

В целом все три показателя созданы для международной оценки компании, и многие рейтинговые компании придают EBITDA большее значение, чем другим показателям.

Почему это так важно в международном смысле?

Во-первых, в разных странах разные системы и проценты налогообложения

Во-вторых, различия в кредитных системах и величине процентах

В третьих, разные системы учета амортизации и, в целом, количество оборудования у компании

Что такое ebitda простым языком: плюсы и минусы

Преимущества показателя

Преимуществом мультипликатора ebitda перед схожими показателями является присутствие амортизации в расчетах. По дорогостоящим основным средствам компании не могут сразу списать затраты на их приобретение и ввод в эксплуатацию в расходы для целей бухгалтерского и налогового учета. Поэтому их стоимость в виде амортизации списывается в расходы постепенно пропорционально установленному сроку полезного использования. Т.е. компания, в большинстве случаев, уже давно заплатила поставщику и, списывая расходы в виде амортизации, деньги с баланса компании не уходят.

В качестве примера можно рассмотреть оборудование, приобретенное компанией за 60 тыс. долларов. Поставщику заплатили сразу, т.е. с расчетного счета ушло единоразово 60 000$. Затраты на его приобретение указываются в отчетности в составе расходов по статье “Амортизация” в течение трех лет, т.е. по 20 тыс. долларов ежегодно. Получается, что вроде как расходы имеются, но деньги из компании не уходят.

По факту амортизационные отчисления не влияют на денежный поток за исключение периода их приобретения. Поэтому амортизация прибавляется к чистой прибыли и ebitda отражает более реальный финансовый результат без уменьшения на суммы, выбывшие из компании в предыдущих периодах.

Таким образом, мультипликатор ebitda особенно полезен на стадии первичного отбора компании при проведении фундаментального анализа акций. Также показатель удобен тем, что очищен от влияния различных систем учета и налогообложения. Рассчитав ebitda для интересующих инвестора компаний из одной отрасли и сравнив цифры, можно быстро выделить лидеров в отрасли и дальнейший расчет мультипликаторов проводить только для отобранных кандидатов. Это существенно экономит время, а следовательно, и деньги.

Нет ни одного показателя, которые бы не имели две стороны.

Недостатки мультипликатора

Основной негативный нюанс заключается в том, что он не входит в международные стандарты учета. Расчет показателя осуществляется разными методиками, чем успешно могут оперировать бухгалтера и финансисты. Для проведения сравнительного анализа в идеале показатель нужно рассчитывать самостоятельно по одной из вышеуказанных формул для каждой компании и только после этого производить отбор. Это требует времени и определенных навыков.

Крайне негативно о показателе ebitda высказывается Уоррен Баффетт, утверждающий, что данный мультипликатор не способен отразить инвестиционную составляющую компании. В этом случае, для более детального изучения проводится анализ изношенности оборудования. Полученные данные сравниваются с инвестиционной политикой компании.

Также показатель не затрагивает следующие существенные составляющие бизнеса:

- оборачиваемость запасов на складах,

- капитальные затраты на расширение производства,

- отличие налоговых ставок по налогу на прибыль в разных странах и т.д.

В защиту можно сказать, что на первичном этапе отбора большинство игнорируемых ebitda значений не мешает оценить объем прибыли для выявления потенциала роста ценных бумаг из одной отрасли в краткосрочной и среднесрочной перспективе.

В статье я постарался объяснить, что такое ebitda простым языком с примерами расчета и как его можно использовать для отбора и анализа акций. Но изучение только одного этого параметра не расскажет вам о положении дел в компании, поэтому также рассматривают отношение ev, долга к ебитда и т.д. О них я расскажу отдельно в следующих статьях.

Формула расчета EBITDA по балансу

Существует два метода определения этого показателя:

- По данным, соответствующим требованиям МСФО (Международной системы финансовой отчетности) и US GAAP (в переводе Общепринятые принципы бухгалтерского учета Соединенных Штатов).

- По статьям бухгалтерского баланса, соответствующим Российским стандартам бухгалтерского учета (сокращенно РСБУ).

Оба способа, что понятно, имеют разные формулы, и каждый из них обладает своими преимуществами и недостатками. Рассмотрим их подробнее.

При расчете EBITDA согласно требованиям US GAAP и МСФО формула расчета будет выглядеть следующим образом:

EBITDA= ЧП + НП – ВНП + ЧР – ЧД + УП – ПП + АО – ПА

Давайте теперь расшифруем набор этих сокращени:

- ЧП это чистая прибыль, а НП и ВНП – налог, налагаемый на прибыль и возмещение налога соответственно.

- ЧР – чрезвычайные расходы, которые связаны с неосновной деятельностью фирмы (такие доходы еще называют внереализационные).

- Соответственно ЧД – чрезвычайные доходы.

- УП – уплаченные проценты, а ПП – полученные, если ваша компания не только брала займы, но и сама выдавала их.

- И, наконец, АО – амортизационные отчисления, переносящие долями стоимость производственного оборудования на стоимость изготовляемых товаров.

- ПА – переоценка активов.

Преимуществом расчета EBTIDA согласно иностранным стандартам бухгалтерской отчетности является точность полученного показателя. Минусом же является то, что вам придется высчитывать новые данные, отличающиеся от статей бухгалтерского баланса, соответствующего РСБУ. Но эту проблему можно решить, вычислив EBITDA по второму методу.

Для этого вам понадобится «Отчет о прибыли и убытках», также более известный как форма №2 и бухгалтерский баланс, а точнее приложения к нему, из которых нам нужны данные по амортизации основных фондов вашей компании, как материальных, так и нематериальных. Формула в итоге приобретет такой вид:

EBITDA = В – С + Н + П + АО

Одно из приведенных в формуле сокращений вы уже видели выше. Да, АО здесь тоже обозначает амортизационные отчисления.

Одно из приведенных в формуле сокращений вы уже видели выше. Да, АО здесь тоже обозначает амортизационные отчисления.

Что же касается остальных частей формулы, то В – выручка от продаж продукции, она в отчете расположена в строке 2110, С – себестоимость продукции, указанная в строке 2120, Н – налоговые отчисления (в форме №2 это строки 2410, 2421 и 2450). И, наконец, П – проценты по кредитам и займам, строка 2330.

Что ожидаемо, преимущество и недостаток подобного метода определения EBITDA противоположны таковым у первого способа. Используя показатели, соответствующие стандартам бухучета Российской Федерации, вы существенно облегчаете процесс вычисления прибыли. Но при этом получившееся значение будет иметь некоторую погрешность.

При желании вместо выручки и себестоимости можно использовать прибыль от продаж, найти которую в “Отчете о прибыли и убытках” можно на строке 2200.

Разница между OIBDA и EBITDA

Значение OIBDA как правило сравнивают с другим англоязычным бухгалтерским термином EBITDA. Рассмотрим подробнее OIBDA и EBITDA — разница между ними заключается в учитываемых при вычислении показателях. Для вычисления первого достаточно знать прибыль по базовым операциям и показатели износа средств производства. Расчёт второго основывается на чистой прибыли, без платежей в бюджет, уплаты за износ оборудования и процентов по кредитам.

Инвесторы и финансисты не любят EBITDA за недостоверность сведений о доходности: амортизация и поддержание баланса средств производства составляет в большинстве случаев существенную и стабильную часть расходов компании, которую невозможно сократить. Данные о прибыли без амортизации не соответствуют реальную положению вещей.

Коэффициент OIBDA показывает инвесторам, насколько предприятие нуждается в обновлении средств производства

В этом смысле OIBDA гораздо нагляднее и честнее. Неиспользование амортизационных отчислений в EBITDA лишает инвесторов достоверных данных о потребностях компании в области обновления средств производства и схожих базовых тратах. Кроме того, это значение включает так называемые «нестабильные», разовые доходы, которые искажают реальную динамику успехов компании.

OIBDA — более стабильный показатель, его труднее корректировать или искажать. Инвесторы считают его более достоверным и надёжным. Он точнее отражает перспективы предприятия, так как базируется на операционной прибыли и расходах на износ оборудования.

(Visited 102 times, 1 visits today)

Модификации показателя[править | править код]

EBIT (англ. Earnings before interest, taxes) — аналитический показатель, равный объёму прибыли до вычета расходов по выплате процентов, налогов.

EBIT = Net income + Interest + Taxes = EBITDA – Depreciation and Amortization expenses = Прибыль + расходы по процентам + налогиОперационная прибыль = операционная выручка – операционные расходы (OPEX) = EBIT – non-operating profit + non-operating expenses

EBITD (Earnings before interest, taxes, and depreciation) (или EBDIT), или иногда называется profit before depreciation, interest, and taxes (PBDIT). EBITD используется при планировании капиталовложений, в качестве отправной точки для создания расчётных шаблонов, которые могут быть легко изменены, чтобы наблюдать влияние изменения переменных (налоговые ставки, надбавки за инфляции или изменения методов амортизации) на чистую текущую стоимость (NPV) или внутренней нормы доходности (IRR), и, следовательно, на жизнеспособность потенциальных инвестиций или проекта.

EBITA (Earnings before interest, taxes, and amortization) — финансовый показатель, широко используемый в качестве показателя эффективности и прибыльности. Показатель EBITA использется в качестве замены или в сочетании с показателем EBITDA, поскольку корпорации демонстрируют растущий уровень амортизации нематериальных активов.

EBITDAR (Earnings before interest, taxes, depreciation, amortization, and restructuring or rent costs) — аналитический показатель, равный объёму прибыли до вычета процентов, налогов, амортизации и затрат на реструктуризацию или аренду.

EBITDAR = доходы-расходы (без учета налогов, процентов, амортизации и расходов на аренду)

Показатель EBITDAR полезен при сравнении двух компаний в одной отрасли с разной структурой их активов. Например, рассмотрим две компании: одна компания арендует свои здания, а другая владеет своими зданиями и, таким образом, не платит арендную плату, а вместо этого должна производить капитальные расходы, которые не обязательно имеют тот же порядок величины, что и амортизация. Глядя на EBITDAR, можно сравнить эффективность деятельности компаний, независимо от структуры их активов. Анализ прибыли до реструктуризации затрат также полезен, и такой показатель можно назвать «скорректированная EBITDA». Связанный с EBITDAR есть показатель EBITDAL, где “арендные затраты” заменяются на “расходы по аренде”.

EBITDAX (Earnings Before Interest, Taxes, Depreciation, Amortization and Exploration) — аналитический показатель, означающий прибыль до вычета процентов, амортизации и геологоразведочных работ -это показатель, который может использоваться для оценки финансовой устойчивости или эффективности нефтегазовой или минеральной компании. Затраты на разведку варьируются в зависимости от методов и затрат. Удаление разведочной части баланса позволяет лучше сравнивать энергетические компании.Вместо EBITDAX может быть использован EBIDAX.

EBITDAM (Earnings Before Interest, Taxes, Depreciation, Amortization and Management) — аналитический показатель, означающий прибыль до вычета процентов, налогов на прибыль, амортизации и расходов на топ-менеджмент.

EBITDAM = доходы-расходы (без учета налогов, процентов, амортизации и расходов на менеджмент)

Показатель EBITDAM полезен при сравнении двух компаний в одной отрасли с разной структурой их расходов на топ-менеджмент. Можно сравнить эффективность деятельности компаний, независимо от их затрат на выплаты вознаграждений совету директоров, различных управленческих и консультационных услуг.

EVA (Economic Value Added)

Определение

Добавленная экономическая стоимость (EVA) представляет собой прибыль предприятия от обычной деятельности за вычетом налогов, уменьшенная на величину платы за весь инвестированный в предприятие капитал.EVA – реальная экономическая прибыль, которая принадлежит акционерам после вычета всех операционных расходов (включая налоги) и финансовых издержек.Показатель применяется для оценки эффективности деятельности предприятия с позиции его собственников, которые считают, что деятельность предприятия имеет для них положительный результат в случае, если предприятию удалось заработать больше, чем составляет доходность альтернативных вложений. Этим объясняется тот факт, что при расчете EVA из суммы прибыли вычитается не только плата за пользование заемными средствами, но и собственным капиталом. Можно утверждать, что такой подход в большей степени является экономическим, нежели бухгалтерским.

Интерпретация показателя EVA:— Если EVA>0, то капитал используется эффективно.— Если EVA=0, то инвесторы получили норму возврата, компенсирующая риск.— Если EVAВ рамках управления стоимостью компании EVA используется: при составлении капитального бюджета, при оценке эффективности деятельности подразделений или компании в целом, при разработке оптимальной и справедливой системы премирования менеджмента.

Таким образом, EVA:— инструмент для измерения «избыточной» стоимости, которая создана инвестициями;— индикатор качества управленческих решений;— инструмент для определения нормы возврата на капитал (ROC) – в денежном потоке выделяется часть, которая заработана за счет инвестиций;— позволяет определять стоимость компании;— служит для оценки эффективности отдельных подразделений компании

Формула EVA

EVA = NOPAT — WACC*ICEVA = EBIT — CE * WACCEVA = (ROCE — WACC) * CE, где:NOPAT — чистая операционная прибыль после уплаты налогов;WACC — средневзвешенная стоимость капитала;IC — инвестированный капитал.EBIT — чистая прибыль уплаты процентов и налоговых платежей;CE — собственные оборотные средства (capital employed).ROCE (return of capital employed) = EBIT / Capital Employed — Рентабельность задействованного капитала

Equity EVA = (ROE-Cost of Equity) * (Equity Invested), где:ROE – рентабельность собственного капиталаCost of Equity – стоимость собственного капиталаEquity Invested – инвестированный собственный капитал

Определение

Показатель SVA (Акционерная добавленная стоимость) представляет собой капитализированное изменение текущей стоимости операционного денежного потока, скорректированное на текущую стоимость инвестиций во внеоборотный и оборотный капитал, вызвавших данное изменение.

Применение показателя SVA в рамках оценки эффективности деятельности компании:— для оценки стоимости компании;— для оценки эффективности осуществляемых инвестиционных проектов;— для оценки стратегий (с помощью SVA рассчитывается ожидаемый эффект от внедрения новой стратегии);— для определения вознаграждений CEO (осуществляется «привязка» вознаграждений менеджеров к конкретным результатам реализации их стратегии).

Формула для расчета стоимости бизнеса, при использовании показателя SVA:Стоимость компании = Рыночная стоимость инвестированного капитала в начале года + Накопленная величина SVA прогнозного периода + Рыночная стоимость ценных бумаг и иных инвестиций

Формула SVA

1 способ расчета SVA:SVA = Изменение стоимости инвестированного капитала, где:Стоимость инвестированного капитала = накопленная текущая стоимость денежного потока + Текущая стоимость остаточной стоимости

2 способ расчета SVA:SVA = Текущая стоимость остаточной стоимости – Текущая стоимость стратегических инвестиций, где:Остаточная стоимость = капитализированное изменение чистой прибыли (NOPAT),Текущая стоимость стратегических инвестиций = текущей стоимости изменения инвестированного капитала.

Практика применения

Изначально родившись в среде финансистов и аналитиков, показатель у них же и приобрел свою широкую популярность. Более того, зачастую игнорируются первичные данные из балансовых форм в пользу синтетических. Тому есть причины, главная из которых – универсальность для потенциальных субъектов, его использующих. А направлений эксплуатации много:

Определение рыночной стоимости компании.

Амортизация и нерегулярные доходы от непрофильной деятельности способны на протяжении нескольких лет значительно искажать финансовую картину предприятия. С EBITDA и его производными картинка однозначно прояснится.

Сравнение компаний, работающих в одной отрасли и при схожем качественном уровне налогообложения, однако пользующимися разными учетными политиками и имеющими разный режим взимания налогов.

В данном случае показатель продемонстрирует выгоду режима налогообложения, и поможет прояснить, чем одно преимущественней другого.

Оценка долгосрочной рентабельности компании.

Особенно актуально для потенциальных инвесторов. Самое время отбросить все лишнее и принимать лишь те цифры, которые отражаются на расчетном счету.

Определение эффекта работы предприятия через его операционный результат.

В сущности, с точки зрения заработка, у бизнеса может быть только один результат – операционный. Тогда получится четко разделять как потоки генерируемой прибыли по каждому проекту, так и необходимые для них затраты. Один из производных показателей – EBIT – как раз заточен для такой сепаратной оценки.

Общая оценка бизнеса.

Сторонние наблюдатели (инвесторы и кредиторы) специально и придумали семейство этих показателей, чтобы облегчить себе процедуру обзора. А управляющим и собственникам полезно держать этот показатель в оперативной памяти, поскольку он наглядно демонстрирует возможности бизнеса в каждый анализируемый промежуток времени.

Отрицательные стороны EBITDA, как аналитического показателя или практика неприменения:

Международные стандарты не принимают EBITDA в стройные ряды аналитических индексов и показателей. Формальная причина отказа – формула не учитывает множество ключевых данных и, как следствие, не может служить эффективным индикатором финансового состояния предприятия. Таким вот образом, одним взмахом пера беспощадная бюрократическая процедура вытеснила практичный и эргономичный показатель в сферу прикладного управленческого анализа.

Не рекомендуется применение показателя и для анализа движения денежных средств. Дело в том, что графы «Прочее» в списке позиций дохода и статей расхода могу превалировать над основными видами деятельности достаточно долгое время. Особенно в период становления бизнеса

Классический бухгалтерский учет не делает здесь различий, а вот некоторые производные EBITDA – акцентирует на этом внимание.

Плюс к тому, при расчете долговой нагрузки относительно показателя в расчет не принимаются накопленные резервы и капитал в обороте. В результате, к примеру, у компании EBITDA может расти опережающе стремительно, а чистая прибыль по балансу будет полностью расходоваться на обслуживание и погашение задолженности. Таким образом, показатель будет терять свою значимость.

- В расчет не принимаются капитальные расходы. И если анализируемый бизнес – капиталоемкий, то это означает повышенный расход крупных сумм (на финансирование основных средств). Чистая прибыль при этом пойдет в расход в первую очередь (как и все резервы, если они только будут появляться). Показатель EBITDA при этом может быть достаточно высоким при минимальной ликвидности.

- Амортизация не учитывается по определению. Однако это не всегда условная величина. Иногда это очень даже конкретные поломки, замены и модернизации отдельных узлов. В случае, если эти расходы не осуществлять, то появятся проблемы с ликвидностью парка основных средств (и с его принципиальным наличием). Основные средства – это всегда длительный период эксплуатации и окупаемости (даже если речь идет о лизинге). Поэтому если речь идет об анализе периода, свыше года, то применение EBITDA может сослужить дурную службу: с учетом возможного ремонта оборудования бизнес может показаться не таким уж и прибыльным.

Пожалуй, это основные контраргументы, почему показатель EBITDA лучше оставить для управленческого финансового анализа коротких периодов работы предприятия. Доходность любого бизнеса всегда лучше оценивать адекватно.