Что такое дисконтированный срок окупаемости

Содержание:

- Простой и дисконтированный период окупаемости

- Загрузка изображений в компьютер

- Оценка дополнительных факторов

- В помощь студентам и аспирантам

- Дисконтированный и простой срок окупаемости

- Понимание программы прямого участия (DPP)

- Что такое Программа прямого участия (DPP)?

- Ключевые особенности

- 2. Удаление цветовых оттенков

- Устранение неполадок при открытии файлов DPP

- Сравним дисконтированный и обычный срок окупаемости

- Простой срок окупаемости проекта

- В каких случаях нецелесообразно рассчитывать ROI

- Что такое ДСО

- Экономический анализ

- Итоговая доходность бизнеса: пример расчёта с дисконтированным периодом

Простой и дисконтированный период окупаемости

Период окупаемости вложений (Payback Period, PP) представляет собой наименьший срок, через который инвестированные средства вернутся и станут приносить прибыль. Для краткосрочных проектов нередко применяют простой метод, который заключается в том, что за основу берется значение периода, при котором чистый денежный поток начинания (без учета налогов и операционных затрат) превысит объем инвестированных средств.

Период окупаемости вложений (Payback Period, PP) представляет собой наименьший срок, через который инвестированные средства вернутся и станут приносить прибыль. Для краткосрочных проектов нередко применяют простой метод, который заключается в том, что за основу берется значение периода, при котором чистый денежный поток начинания (без учета налогов и операционных затрат) превысит объем инвестированных средств.

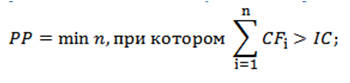

Срок окупаемости инвестиций выражается такой формулой:

где:

- IC – вложения на начальной фазе инвестиционного проекта;

- CFi – поток денег в период времени i, состоящий из чистой прибыли и начисленной амортизации.

Например, инвестор вложил одним платежом в пятилетний проект 4000 тысяч рублей. Доход он получает ежегодно по 1200 тысяч рублей с учетом амортизации. Исходя из приведенных выше условий, можно рассчитать, когда окупится вложение.

Объем дохода за первые три года 3600 (1200 + 1200 + 1200) не покрывает начального вложения, однако сумма за четыре года (4800 тысяч рублей) превышает инвестицию, значит, инициатива окупится меньше, чем за 4 года. Можно более точно рассчитать эту величину, если допустить, что в течение года приток денег происходит равномерно:

Остаток = (1 – (4800 – 4000 / 1200) = 0,33, то есть 4 месяца.

Следовательно, срок окупаемости инвестиций в нашем случае составит 3 года и 4 месяца. Казалось бы, все просто и очень наглядно. Однако не следует забывать, что наше начинание рассчитано на пятилетний срок внедрения, а в условиях снижения покупательной способности денег, такой срок приведет к серьезной погрешности. Кроме того, в простом способе не учтены потоки денежных средств, которые генерируются после наступления периода окупаемости.

Чтобы получить более точный прогноз, используют дисконтированный срок окупаемости (Discounted Payback Period, DPP). Этот критерий можно рассматривать как временной отрезок, в течение которого инвестор получит такой же доход, приведенный к текущему периоду, как и в случае вложения финансового капитала в альтернативный актив.

Показатель можно вычислить, используя такую формулу:

где:

- DPP – период окупаемости дисконтированный;

- CF – поток денег, который генерируется вложением;

- IC – затраты на начальном этапе;

- n – длительность реализации инициативы (в годах);

- r – барьерная ставка (ставка дисконтирования).

Из формулы можно увидеть, что дисконтированный срок окупаемости рассчитывается путем умножения ожидаемых денежных потоков на понижающий коэффициент, который зависит от установленной нормы дисконта. Дисконтируемый показатель окупаемости всегда оказывается выше, чем полученный простым методом.

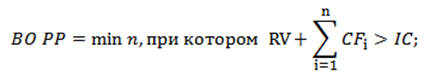

Нередко возникают ситуации, когда после окончания инвестиционного проекта остается значительное количество активов (автотранспорта, сооружений, зданий, оборудования, материалов), которые можно реализовать по остаточной стоимости, увеличивая входящий поток денег. В таких случаях используют расчет периода возврата денег с учетом ликвидационной стоимости (Bail-Out Payback Period, BOPP). Его формула такова:

где RV – стоимость ликвидационная активов проекта.

При этом способе расчета к входящим потокам от основной деятельности приплюсовывается стоимость активов ликвидационная, рассчитанная на конец жизненного цикла инициативы. Чаще всего такие проекты имеют меньший период окупаемости, чем стандартные.

В нестабильных экономиках с быстро меняющимися условиями ставка дисконтирования может меняться в процессе цикла жизни начинания. Причиной этого чаще всего служит высокий уровень инфляции, а также изменение стоимости ресурсов, которые можно привлечь.

DPP позволяет учесть динамику стоимости денег, а также использовать для разных периодов разные нормы дисконта. В то же время, он имеет свои недостатки. К ним можно отнести невозможность учета потоков средств после достижения точки безубыточности, а также некорректные результаты при расчетах потоков с различными знаками (отрицательных и положительных).

Определение показателя DPP при оценке инвестиционного предложения позволяет снизить риски потерь инвестированных денег и в общем оценить ликвидность инициативы. Вместе с тем, по одному этому критерию делать далеко идущие выводы не следует, лучше всего оценить предложенный проект по ряду показателей и сделать вывод по всему комплексу полученных данных.

Загрузка изображений в компьютер

Загрузка изображений в компьютер

Загрузите изображения, сохраненные на установленной в камеру карте памяти.

Изображения можно загрузить с помощью программы для связи с камерой «EOS Utility».Подробные инструкции по загрузке изображений в компьютер см. в «EOS Utility Инструкция по эксплуатации» (электронное руководство в формате PDF).

Загрузка изображений с помощью программы «EOS Utility»

Изображения можно также загрузить в компьютер с помощью устройства чтения карт памяти, выпускаемого сторонними производителями.

Установите карту памяти в устройство чтения карт памяти.

Предварительно запустите программу DPP.

Откройте значок съемного диска в области дерева папок и перетащите папку в папку .

Папка копируется в компьютер.

Все изображения хранятся в папках, вложенных в папку .

Если на карте памяти хранится много изображений, копиро-вание их в компьютер может занять некоторое время.

Загрузка изображений с помощью устройства чтения карт памяти

Оценка дополнительных факторов

Необходимость проведения дополнительных исследований в разрезе возможности достижения поставленных целей заключается в том, что такие исследования позволяют корректировать основные экономические показатели. Это позволяет бизнесмену получить более детальную картину о том, в каких условиях предстоит реализовывать проект: Процедура оценкиинституциональный анализ – учет показателей по отрасли; технический – изучение региональных условий с учетом доступа к сырьевой базе, возможности получать необходимые сопутствующие услуги, особые условия внедрения производства в конкретной местности, наличие и специфика трудовых ресурсов и т. д.; маркетинговый – оценка особенностей продвижения товара и предполагаемые затраты на маркетинговые мероприятия; социальный – создание рабочих мест, влияние на экономические показатели региона, благотворительность и т. д. Сложно спорить, что все перечисленные аспекты могут значительно повлиять на развитие бизнеса как в положительном плане, так и наоборот, поэтому знать о них и учитывать нужно обязательно.

В помощь студентам и аспирантам

Расчет чистого дисконтированного дохода NPV , также называемого ЧДД, несложен, но трудоемок, если считать его вручную.

Мы уже рассматривали пример расчета NPV и IRR по формулам. Там же были приведены ф ормулы всех перечисленных показателей и их расчеты ручным методом .

Теперь поговорим, как рассчитать ЧДД, ВНД (ИРР), срок окупаемости простой и дисконтированный без особых усилий с помощью таблиц Ms Excel . Итак, можно прописать формулы в таблице в экселе для расчета NPV. Что мы и сделаем.

Здесь вы можете бесплатно скачать таблицу Excel для расчета NPV, внутренней нормы доходности ( IRR), сроков окупаемости простого и дисконтированного. Мы приведем таблицу для расчета NPV за 25 лет или меньший срок, в таблицу только стоит вставить значения предполагаемого размера инвестиций, размер ставки дисконтирования и величину годовых денежных потоков. И NPV рассчитается автоматически.

Вот эта таблица . Пароль к файлу : goodstudents.ru

Задачу расчета основных показателей эффективности инвестиционного проекта именно с помощью таблиц эксель часто задают преподаватели. В этих ситуациях, либо когда вы ходите быстро рассчитать необходимые вам значения показателей, вы можете использовать шаблон расчета в приведенной таблице.

Теперь давайте поговорим, как воспользоваться данной таблицей для расчета ЧДД, ВНД, срока окупаемости . В ней уже приведен пример расчета NPV.

Пример

Если вам нужно рассчитать NPV за 5 лет. Вам известна ставка дисконтирования 30% (т.е. 0,3). Известны денежные потоки по годам:

Размер инвестиций 500 т.р.

В таблице экселя исправим значение ставки дисконтирования на 0,3 (2я строка сверху), исправим значение инвестиций (5я строка, 3й столбец) на 500.

Сотрем денежные потоки и их итог за 25 лет. (также сотрем строки чистых денежных потоков с 6го по 25й год и значение NPV для лишних лет). Вставим известные нам значения за 5 лет. Получим следующие данные.

Годы

Сумма инвестиций, тыс. руб

Денежные потоки, тыс. руб(CF)

Чистые денежные потоки, тыс. руб.

Чистый дисконтировнный доход, тыс. руб. (NPV)

Итого

500,00

1350,00

562,09

62,09

Как видите нам не пришлось считать NPV самостоятельно, таблица эксель посчитала данный показатель за нас.

Теперь давайте разберемся как посчитать IRR с помощью экселя на конкретном примере. В Ms Excel есть функция, которая называется «подбор параметра». В 2003 экселе эта функция расположена в сервис- > подбор параметра.

Мы уже говорили ранее, что IRR – это такая ставка дисконтирования, при которой NPV равен нулю.

Нажимаем в экселе сервис- > подбор параметра, открывается окошко,

Мы знаем, что ЧДД =0, выбираем значение ячейки с ЧДД за 5й год, присваиваем ему значение 0, изменяя значение ячейки, в которой расположена ставка дисконтирования. После расчета получим.

Итак, NPV равен нулю при ставке дисконтирования равной 35,02%. Т.е. ВНД внутренняя норма доходности ( IRR ) =35,02%.

Теперь рассчитаем значение срока окупаемости простого и дисконтированного с помощью данной таблицы Эксель.

Срок окупаемости простой:

Мы видим по таблице, что у нас инвестиции 500 т.р. За 2 года мы получим доход 300 т.р. За 3 года получим 600 т.р. Значит срок окупаемости простой будет более 2 и менее 3х лет.

В ячейке F32 (32 строка файла экселя) нажимаем F2 и исправляем, вместо «1+» у нас будет «2+», меняем 1 на 2, и преобразуем формулу следующим образом, вместо « =1+(-(D5-C5)/D6)» у нас будет «=2+(-((D5+D6)-C5)/D7)», другими словами, мы к 2м полным годам прибавили долг по инвестициям на конец второго года, деленный на денежный поток за третий год. Получим 2,66 года.

Срок окупаемости дисконтированный пример расчета:

NPV переходит с минуса на плюс с 4го на 5й год, значит срок окупаемости с учетом дисконтирования будет более 4х и менее 5 лет.

В ячейке F3 3 (33 строка файла экселя) нажимаем F2 и исправляем, вместо «2+» у нас будет «4+», меняем 2 на 4, и преобразуем формулу следующим образом, вместо «=2+(-F6/E7)» у нас будет «=4+(-F8/E9))», другими словами, мы к четырем полным годам прибавили отношение последнего отрицательного NPV к чистому денежному потоку в следующем году ( 4+-( -45,64 /107,73) .

Получим 4 , 42 года – срок окупаемости с учетом дисконта.

Данный пример предназначен для практических занятий. к.э.н., доцент Одинцова Е.В.

Дисконтированный и простой срок окупаемости

Срок возврата инвестированных средств в традиционном понимании является самым простым показателем. В ходе вычислений не применяются доп. коэффициенты, а само значение отражает временной интервал, в течение которого чистая прибыль покроет все объемы капиталовложений, независимо от изменений экономической ситуации и остальных условий. Но существует один парадокс – преимущество периода возврата одновременно является его недостатком.

В сравнении с простым, дисконтированный срок окупаемости показывает более точные значения

Проще говоря, традиционный период возврата получается значительно заниженным поскольку при проведении расчетов предполагаемое направление инвестиций рассматривается отдельно. Т.е

не принимаются во внимание никакие иные факторы. В отдельных обстоятельствах отсутствие воздействия внешних условий на финансовые вложения может сделаться одним из параметров вероятной неудачи проекта и напрасно израсходованных денег

Показатель дисконтированного периода возврата средств является более точным. Благодаря этому удается установить временной интервал возвращения капиталовложений с большей долей вероятности. Мы уже знаем, что в формулах расчета ДСО неизменно присутствует коэффициент дисконта. И именно за счет него можно откорректировать стоимость капиталовложений и привести ее к реальному значению.

Если говорить проще, то за время реализации проекта по самым различным причинам капиталовложения могут утратить некоторую часть собственной цены. В том числе, это может произойти из-за роста уровня инфляции и изменения других экономических показателей. Использование же дополнительного коэффициента позволит учесть эти аспекты и откорректировать выполненные расчеты. Благодаря этому фактору получаемый результат будет иметь большую точность.

Необходимо особо подчеркнуть, что простой и дисконтированный показатели используются в равных соотношениях. Однако, одно различие все-таки существует: метод Discounted Pay-Back Period применяется к проектам с продолжительным сроком возврата, а использование его традиционного аналога (Pay-Back Period) обосновано для краткосрочных проектов и финансовых вложений. На непродолжительных временных промежутках погрешность расчетов не оказывает значительного влияния.

Понимание программы прямого участия (DPP)

В большинстве программ прямого участия ограниченные партнеры вносят деньги (их доля выражается в «единицах»), которые затем инвестируются генеральным партнером. Большинство DPP управляются пассивно и имеют срок службы от пяти до 10 лет. В течение этого времени все налоговые вычеты, а также доход DPP передаются партнерам. Из-за дохода, который они генерируют, и их объединенного характера, DPP стали популярным способом для средних инвесторов получить доступ к инвестициям, которые обычно предназначались для богатых инвесторов, хотя и с некоторыми ограничениями.

Программа прямого участия обычно организована как партнерство с ограниченной ответственностью , корпорация подраздела S или полное партнерство. Такие структуры позволяют передавать доход, убытки, прибыль, налоговые льготы и вычеты ГПП основному партнеру / налогоплательщику до налогообложения. Соответственно, сама DPP не платит корпоративный налог.

DPP не торгуются, что означает, что им не хватает ликвидности и надежного механизма ценообразования – особенно по сравнению с акциями, которые торгуются на фондовом рынке. Таким образом, DPP обычно требуют, чтобы клиенты соответствовали порогам активов и доходов для инвестирования. Эти требования могут различаться в зависимости от штата.

Что такое Программа прямого участия (DPP)?

Программа прямого участия (DPP) – это объединенная организация, которая предлагает инвесторам доступ к денежным потокам и налоговым льготам коммерческого предприятия. Также известные как «план прямого участия», DPP представляют собой неторгуемые объединенные инвестиции в недвижимость или связанные с энергетикой предприятия в течение длительного периода времени.

Ключевые моменты

- Программа прямого участия, или DPP, предлагает инвесторам доступ к денежному потоку бизнеса и налоговым льготам.

- DPP требует поддержки от участников, чтобы получить доступ к преимуществам программы.

- Большинство DPP представляют собой инвестиционные фонды недвижимости (REIT) и товарищества с ограниченной ответственностью.

Ключевые особенности

Способы расчёта дисконтированного времени учитывают спектр нюансов. Ключевым для срока считается запрет применять в расчётах ∑ чистого финпотока, сформированные после завершения этапа окупаемости инвествкладов. К примеру, бизнес-план предполагает длительный возврат средств, но даже после истечения этого времени можно получить гораздо больший доход.

Вторая особенность — интенсивность воздействия на формирование временного этапа между стартом бизнеса и вводом в эксплуатацию. Наивысший показатель окупаемости бизнес-плана достигается, если на реализацию идеи отведено достаточно времени. К тому же итоговый срок может колебаться из-за изменения ставки. Высокий дисконтированный показатель, при расчёте исходных цифр, с высокой вероятностью повлечёт рост итоговой цифры.

При ротации инвестпроектов сроки диапазона окупаемости используются как вспомогательные. Полученные данные дисконтированного промежутка можно расцениваются как время, за которое капвложение в бизнес-проект даст инвестору идентичную ∑ финпотоков.

https://youtube.com/watch?v=EOE4azfgn94

2. Удаление цветовых оттенков

Для коррекции цветовых оттенков на изображении есть простой и эффективный метод — нейтрализовать оттенок с помощью пипетки Click White Balance (Выбрать баланс белого), которую можно найти в палитрах Basic (Базовая) и Tone Adjustment (Настройка тона). Выберите пипетку и нажмите на область изображения, которая должна быть белой, но не засвеченной, и содержать детали. Все цвета изображения будут скорректированы на основе этого выбора. Если на изображении нет объектов белого цвета, вместо этого можно выбрать область нейтрального серого цвета.

Для точной настройки или создания творческих эффектов можно воспользоваться ползунком цветовой температуры или указать температуру в градусах Кельвина (с шагом 10 К). Также можно настроить ползунки Blue-Amber (Синий-янтарный) и Magenta-Green (Пурпурный-зеленый) на панели Fine Tune (Точная настройка) либо перетащить к ним цветовое поле.

Устранение неполадок при открытии файлов DPP

Общие проблемы с открытием файлов DPP

Document Processor CORE Project File не установлен

При двойном щелчке DPP-файла может появиться диалоговое окно операционной системы с сообщением о том, что он «Не удается открыть этот тип файла». Если это так, это обычно связано с тем, что у вас нет Document Processor CORE Project File для %%os%%, установленного на вашем компьютере. Поскольку ваша операционная система не знает, что делать с этим файлом, вы не сможете открыть его двойным щелчком мыши.

Совет: Если вам извстна другая программа, которая может открыть файл DPP, вы можете попробовать открыть данный файл, выбрав это приложение из списка возможных программ.

Установлена неправильная версия Document Processor CORE Project File

В некоторых случаях может быть более новая (или более старая) версия файла Serif DrawPlus Drawing, которая не поддерживается установленной версией приложения. Если у вас нет правильной версии Document Processor CORE Project File (или любой из других программ, перечисленных выше), вам может потребоваться попробовать загрузить другую версию или одно из других программных приложений, перечисленных выше. Эта проблема чаще всего встречается, когда у вас есть более старая версия программного приложения, и ваш файл был создан более новой версией, которую он не может распознать.

Совет: Иногда вы можете получить подсказку о версии DPP-файла, который у вас есть, щелкнув правой кнопкой мыши на файле, а затем нажав на «Свойства» (Windows) или «Получить информацию» (Mac OSX).

Резюме: В любом случае, большинство проблем, возникающих во время открытия файлов DPP, связаны с отсутствием на вашем компьютере установленного правильного прикладного программного средства.

Хотя на вашем компьютере уже может быть установлено Document Processor CORE Project File или другое программное обеспечение, связанное с DPP, вы по-прежнему можете столкнуться с проблемами при открытии файлов Serif DrawPlus Drawing. Если у вас по-прежнему возникают проблемы с открытием DPP-файлов, могут возникнуть другие проблемы, препятствующие открытию этих файлов. Эти другие проблемы включают (перечислены в порядке от наиболее до наименее распространенных):

Сравним дисконтированный и обычный срок окупаемости

Срок отдачи вложений в традиционном понимании считают одним из самых простых параметров, отображающих временной промежуток, через который чистый доход покроет объем вложенного капитала без внимания к изменениям экономических тенденций и прочих условий на рынке.

При его расчетах нет необходимости использовать дополнительные коэффициенты, и данный факт одновременно является и недостатком, и достоинством метода.

То есть, традиционный срок возврата может без меры занижаться из-за узкого спектра рассмотрения инвестиционного проекта при его определении. Никакие факторы, влияющие на производство, в учет не берутся, что в ряде случаев может спровоцировать полную неадекватность сделанных прогнозов существующим реалиям. Прогнозы будут носить идеализированный характер и не совпадут с реалиями.

Дисконтированный период окупаемости предоставляет более адекватное представление о времени возврата инвестиций, так как формула содержит показатель дисконта, корректирующего и приводящего стоимость капитала к актуальному значению. Иными словами, за несколько лет реализации проекта, вложенные деньги могут утратить часть стоимости, к примеру, из-за роста инфляции.

Дополнительный показатель позволит учесть данную особенность, внеся актуальные корректировки в проведенные инвестором расчеты.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите

Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP=Ko / KFсг, где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000=3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев

Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

В каких случаях нецелесообразно рассчитывать ROI

Коэффициент окупаемости вложений действительно заставляет снять розовые очки, взглянуть трезво и полностью изменить сформированный курс. Но есть случаи, когда ROI не внесет ясности, а потому окажется бесполезным.

Допустим, бизнесмен торгует дорогими гоночными мотоциклами, такими как Yamaha YZF R1 или BMW S1000 RR, которые стоят порядка 1 миллиона рублей. Разумеется, покупки подобного рода совершаются нечасто и не мгновенно, обычно приобретению предшествуют долгие раздумья и взвешивания. Здесь коэффициент окупаемости бессилен, поскольку человек может каждый день просматривать рекламу, а купить в результате через полгода. То есть, финансирование рекламного канала осуществляется, а окупаемость наступает лишь спустя полгода.

Идем далее. Наш бизнесмен решил по максимуму вложиться в рекламу и отснял ролик со своими мотоциклами, для участия в котором пригласил звезду мотоспорта Валентино Росси. За участие Росси выплатили гонорар в размере 20 000 $ (примерно 1 300 000 рублей). Конечно, это мощнейшее вложение, которое может окупиться нескоро. Но ролик произвел фурор, и в течение 3-х недель было куплено 3 мотоцикла, общей стоимостью 3 600 000 рублей. И ROI составил около 177%.

Второй пример демонстрирует, как продажа трех дорогих мотоциклов полностью изменила коэффициент окупаемости. Таким образом, нецелесообразно рассчитывать окупаемость в тех нишах, где покупки совершаются редко, но сразу на значительную сумму.

ROI не принесет пользы, если Вы не знаете, откуда пришел клиент. Поэтому старайтесь не допускать таких ситуаций, эффективность каждого рекламного канала должна быть отслежена.

Что такое ДСО

Дисконтированный период окупаемости – это временной интервал, в течение которого изначальные финансовые вложения стопроцентно перекроются полученной прибылью. Расчет дисконтированного срока производится по алгоритму, аналогичному для простого срока возврата. Однако, здесь применяется дополнительный коэффициент – дисконт. Не следует забывать, что в процессе вычислений для сравнения требуется брать чистый доход, получаемый после уплаты надлежащих налогов и остальных затрат. В противном случае получаемое значение окажется некорректным, что не позволит понять реальную картину.

Дисконтированный период окупаемости – это время, за которое изначальные капиталовложения перекрываются полученной прибылью

Дисконтом принято считать значение, применяемое для коррекции стоимости капиталовложений с учетом разнообразных факторов, предположим, инфляционный показатель. Использование данного коэффициента при расчетах позволяет учесть динамику денежного потока и его способность к изменениям собственной стоимости под влиянием внешних факторов.

Если сравнивать с остальными методами вычисления срока возвращения инвестиций, то применение дисконтного коэффициента выступает параметром намного более точного расчета. Благодаря этому удается повысить эффективность мероприятий, которые направлены на сведение к минимуму и четкий учет всевозможных финансовых рисков.

Используя критерий дисконтированного периода окупаемости в оценке целесообразности инвестиций, решение принимается на основании нижеперечисленных условий:

- Участие в проекте целесообразно, если окупаемость присутствует в расчетах.

- Участие в проекте оправдано лишь тогда, когда период окупаемости не будет больше установленного для отдельного предприятия предельного временного интервала.

Анализируя инструменты формирования значения срока окупаемости, необходимо акцентировать внимание на перечень его главных нюансов, за счет которых снижаются потенциалы его применения в оценочной системе эффективности инвестиций. Справедливости ради, нужно сказать, что применение ДСО в его сегодняшнем виде предполагает ряд положительных и отрицательных сторон, о которых обязательно надо рассказать

Коэффициентом дисконта не учитываются направление и размеры финансовых вливаний

Преимущества и недостатки

К положительным качествам данной методики вычисления срока возвращения можно причислить наибольшую точность результата при сравнении с традиционной методикой оценки возвратного периода. Дисконт и его использование позволяет сделать соответствующие корректировки и, таким образом, увеличивает актуальность рассчитанного результата.

Несмотря на получение более точного значения при использовании коэффициента ДСО, оценка привлекательности инвестиций получается весьма приблизительной, что не дает возможности объективно оценить всевозможные риски. Хотя в государствах, где экономическая стабильность, налоговая и политическая система не отличаются стабильностью, использование этого показателя остается одной из самых распространенных методик для снижения финансовых потерь и рисков.

Помимо этого, большое влияние приобретает спрос на получаемую за счет инвестиций прибыль. Иначе говоря, когда скорость потребления продуктов нефтепереработки превышает темпы пополнения их резервов, тогда в средне- и долгосрочной перспективе вложения в разработку новых месторождений окупятся с большой прибылью. Иначе складывается ситуация в области IT-технологий, где отмечается высокая конкурентность и стремительно увеличивается уровень используемого ПО. В этом случае потребуются значительные финансовые вливания и более оперативный возврат капитала.

В других обстоятельствах использование дисконтированного периода окупаемости в ходе проведения оценки эффективности инвестиционных проектов не считается достаточным. Предположим, этим коэффициентом не учитываются направление и размеры финансовых вливаний. Это значит, что на результаты вычислений не будет влиять, как именно распределяются финансовые потоки. Данный параметр тоже оказывает большое значение на оценку эффективности компании

Хотя этот параметр можно не принимать во внимание, когда разговор идет о проектах, ориентированных на короткие временные интервалы

Необходимо особо подчеркнуть, что даже точный дисконтированный период окупаемости не дает возможности установить размеры финансовых потоков после достижения точки возвращения финансовых вложений. Формула вычисления ДСО применяется исключительно к временному отрезку от изначальных вложений до получения прибыли, способной покрыть инвестированные средства.

Экономический анализ

Несмотря на то, что в процессе своего развития бизнесу необходимо решать много разных задач, самым главным показателем эффективности того или иного начинания является его экономическая эффективность. Расчет экономической эффективности бизнес-проекта должен дать представление об основных пунктах: Показатели эффективностина какую прибыль может рассчитывать предприниматель при запланированных издержках; максимум и минимум рентабельности того продукта, который будет реализовывать предприятие; допустимые затраты на налоги и на трудовые ресурсы; необходимый уровень продаж, чтобы пройти точку безубыточности, и сам расчет этой точки; расчет финансовой прочности; срок окупаемости инвестиций; расчет кредитоспособности предприятия. Чтобы производить все необходимые расчеты, предприниматель должен располагать информацией о следующих аспектах будущей деятельности: объем постоянных затрат в рублях; объем переменных затрат в рублях; планируемая выручка от реализации продукта. Имея данную информацию, можно просчитать такие экономические показатели: порог рентабельности; точка безубыточности; запас финансовой прочности; ставка дисконтирования; внутренняя норма доходности. Данные показатели используются как ориентиры эффективности того или иного бизнеса. Именно под них регулируются все внутренние экономические процессы, связанные с затратной частью и уровнем продаж.

Итоговая доходность бизнеса: пример расчёта с дисконтированным периодом

Предприниматель планирует открыть своё кафе с объёмом инвествкладов в ∑ 9 миллионов рублей. Помимо этого, у него есть дополнительные средства для покрытия потенциальных убытков за стартовые 3−4 месяцев работы. После этого предполагается достижение среднемесячного плюса в пределах 250 тыс. Если следовать такому плану, то уже за 12 месяцев удастся достичь цифры 3 миллиона. Для расчёта берётся формула: РР = 9000000 / 3000000 = 3 года.

Важно, что цифра окупаемости отличается от срока 100% инвествозврата. Итоговые значения учитываю период полной окупаемости, длительность работы бизнес-проекта, а также время до точки желаемой прибыли

Можно сделать вывод, что все работы по запуску уложатся в 3−4 месяца, а сам срок деятельности в минус будет не более трёх месяцев. При планировании по календарному методу дисконтированного возврата денег следует принять поступления в максимально равномерном режиме.

]]>

Расчет дисконтированного периода окупаемости инвестиций онлайн калькулятором

Добавлено в закладки: 0

Дисконтированный срок окупаемости (DPP) является одним из самых наглядных, понятных и распространенных индикаторов, показывающих эффективность инвестиционного проекта. Этот показатель наглядно демонстрирует изменение покупательной способности (стоимости) денег с годами. Его использование позволяет довольно точно предугадать изменение покупательной способности денежных средств и сопоставить реальную их стоимость с прогнозируемой.

Дисконтированный срок окупаемости (DPP) является одним из самых наглядных, понятных и распространенных индикаторов, показывающих эффективность инвестиционного проекта. Этот показатель наглядно демонстрирует изменение покупательной способности (стоимости) денег с годами. Его использование позволяет довольно точно предугадать изменение покупательной способности денежных средств и сопоставить реальную их стоимость с прогнозируемой.

Дисконтированный период окупаемости – это срок, за который определенный проект принесет ту же сумму дохода, что и альтернативный купленный актив за тот же период. Этот показатель является одним из наиболее значимых при составлении бизнес-планов, так как очерчивает временные рамки окупаемости и прибыльности того или иного бизнес-проекта.