Бухгалтерское обслуживание малого бизнеса

Содержание:

- Кому нужно ведение бухгалтерского учета?

- Нематериальные услуги при упрощенной системе налогообложения «доходы минус расходы»

- Почему сотрудничать с нами выгодней, чем нанимать бухгалтера?

- Бухгалтерский учет на транспорте: помощь специалистов «Аудит ПРО»

- Что лучше — самостоятельно вести бухгалтерию или передать ее на аутсорсинг

- Другие услуги

- Оказание бухгалтерских услуг

- Преимущества услуги бухгалтерского обслуживания

- Первичные документы по учету услуг

- Учет услуг у заказчика

- Учет услуг у исполнителя

- Документальное оформление

- Бухгалтерские услуги: сервис от «Аудит ПРО» с преимуществами

- Оказание услуг агентом

- Особенности сферы услуг

Кому нужно ведение бухгалтерского учета?

Тут придется немного разобраться в терминологии: что такое учет и отчетность, и чем отличается бухгалтерский учет и отчетность от налогового. Учет как понятие – это непрерывный процесс сбора, регистрации и обобщения информации, а отчетность формируется на базе данных учета, то есть это две тесно связанные составляющие. Таким образом, ведение бухгалтерского учета – это сбор и непрерывное отражение информации об организации в специальных бухгалтерских документах.

Неправильное ведение бухгалтерского учета приведет к формированию недостоверной отчетности, и наоборот, неправильно составленная отчетность исказит данные правильного учета. Очень важно вовремя выявить такие ошибки, поэтому рекомендуем всем владельцам собственного бизнеса периодически устраивать генеральную проверку бухгалтерских документов. А тем, у кого нет времени самостоятельно в этом разбираться, обратиться к услуге бесплатного аудита:. Теперь – в чем состоит разница между налоговым и бухгалтерским учетом и отчетностью? Налоговый учет ведут абсолютно все налогоплательщики, независимо от организационно-правовой формы и системы налогообложения, и он необходим для формирования налоговой базы, то есть денежной величины облагаемого дохода

Основные формы налоговой отчетности — это налоговая декларация и книги учета доходов и расходов

Теперь – в чем состоит разница между налоговым и бухгалтерским учетом и отчетностью? Налоговый учет ведут абсолютно все налогоплательщики, независимо от организационно-правовой формы и системы налогообложения, и он необходим для формирования налоговой базы, то есть денежной величины облагаемого дохода. Основные формы налоговой отчетности — это налоговая декларация и книги учета доходов и расходов.

Что касается бухгалтерского учета, то в двух словах его объектом можно назвать хозяйственные операции, обязательства и имущество организации. Мы намеренно не приводим здесь сложные профессиональные определения и термины, желающие могут найти их в законе «О бухгалтерском учете» от 06.12.2011 N 402-ФЗ, ПБУ и прочих официальных документах.

Обеспечить ведение бухгалтерского учета обязаны все организации, в том числе ООО. Ведение бухгалтерского учета ИП не обязательно.

Разницу между налоговым и бухгалтерским учетом мы привели по причине частой путаницы этих двух видов учета. Индивидуальный предприниматель, который ищет бухгалтерские услуги, на самом деле имеет в виду налоговый учет, то есть сдачу налоговых деклараций, ведение КУДиР, сбора и хранения подтверждающих документов, банковских и кассовых документов и т.д. Качественные бухгалтерские услуги, разумеется, будут включать в себя все, что полагается по закону, даже если собственник бизнеса не видит разницы между ведением бухгалтерского учета и налогового.

Бухгалтерские услуги — это комплекс услуг по непрерывному ведению бухгалтерского учета, составлению и своевременной сдачи всех необходимых форм налоговой и бухгалтерской отчетности в строгом соответствии с нормами законодательства.

Таким образом, обеспечить ведение бухгалтерии, под которой понимаются расчеты с бюджетом, контрагентами и работниками, банковские и кассовые операции, учет и хранение документов, сдача отчетности, работа с дебиторской задолженностью, обратная связь с контролирующими органами и т.д., обязан каждый налогоплательщик. Можно сказать, что бухгалтерские услуги, в их житейском понимании, необходимы абсолютно всем субъектам предпринимательской деятельности, в том числе и временно неработающим.

Нематериальные услуги при упрощенной системе налогообложения «доходы минус расходы»

Для предпринимателей на УСН действует закрытый перечень издержек, на величину которых они имеют право уменьшить налоговую базу. Изучить этот перечень можно, обратившись к ст. 346 НК РФ, и консультационные услуги там не упомянуты. Поэтому не стоит рассчитывать, что консультации можно вычесть из налоговой базы. Однако из этого правила предусмотрено несколько исключений:

- Предприятие специализируется на консультировании, а предоставление информационных услуг является основным направлением его работы. В таком случае расходы относят к другим материальным издержкам.

- Консультации по аудиторским, бухгалтерским и юридическим вопросам. По отношению к аудиторской поддержке свою позицию можно обосновать, ссылаясь на п.2 ст. 1 Закона «Об аудиторской деятельности». Он определяет, что аудиторские услуги включают также сопутствующие работы и консультации, не только непосредственно аудит.

Специалисты компании VALEN имеют многолетний опыт в области бухгалтерского учета и налогообложения консультационных услуг. Мы оказываем правовую поддержку малому и крупному бизнесу, индивидуальным предпринимателям и частным лицам, наша компания сотрудничает с российскими предприятиями и зарубежными организациями, которые ведут бизнес в РФ.

Почему сотрудничать с нами выгодней, чем нанимать бухгалтера?

Заключив трудовой договор со специалистом, работодатель, юридическое лицо или индивидуальный предприниматель, обязан платить ему зарплату и отчисления с нее в социальные фоны, отпускные, оплачивать больничный. Также он должен организовать для своего сотрудника рабочее место, купить оргтехнику, обеспечить канцелярскими принадлежностями. Избежать этих расходов можно, при оказании требуемых бухгалтерских услуг в «РусКонсалтГрупп».

Это решение имеет и дополнительные преимущества. Болезнь, отпуск или увольнение специалиста, работающего с вами, никак не отразится на деятельности фирмы — мы сразу же найдем ему замену. Если возникнут какие-то трудности, спорные вопросы — к их решению подключатся наши эксперты с узкой специализацией. Такой подход позволяет существенно повысить качество обслуживания.

Бухгалтерский учет на транспорте: помощь специалистов «Аудит ПРО»

Компания «Аудит ПРО» предлагает бухгалтерские услуги в Зеленограде. Мы снимем с вас груз забот по ведению правильного документооборота. Любые транспортные услуги, расходы, прибыль по ним отразим в документах компании правильно.

Бухгалтерский учет на транспорте одинаково важен как для компаний, оказывающих подобные услуги, так и для организаций, получающих их со стороны. В любом случае фирма получает прибыль или несет затраты, что требуется отразить в соответствующих документах. Принцип ведения подобного учета одинаково актуален и для компаний на смешанном режиме налогообложения, и для организаций на общем режиме.

Если штатный бухгалтер отсутствует либо по какой-то причине испытывает трудности с этой частью ведения бумаг, компания «Аудит ПРО» оказывает сервис бухгалтерских услуг по транспорту. Специалист, работающий удаленно по конкретной фирме, вкладывает все знания и время в дело доверителя.

Важно: изначально предприятие самостоятельно отображает в учетной политике метод ведения бухгалтерских бумаг по расходам на транспортные услуги

Основные пункты, отображаемые в учете транспорта

В обязательном порядке бухгалтер обязан отображать в бумагах такие операции, касающиеся транспорта компании или транспортных услуг по её работе:

- Учет транспортного средства (покупка, продажа);

- Расходы на содержание и ремонт ТС (включая закупку топлива);

- Затраты на аренду помещений под ангары, склады, гаражи;

- Расходы на аренду подъездных путей, товарных составов и взвешивания груза;

- Затраты на оплату труда водителя, экспедитора, грузчика;

- Расчет транспортных налогов.

Что лучше — самостоятельно вести бухгалтерию или передать ее на аутсорсинг

Часто говорят: «Хочешь сделать что-то хорошо, сделай это сам». Актуальны ли данные слова по отношению к ведению бухгалтерии? Конечно. Однако не все знают, что у цитаты есть и продолжение: «Хочешь сделать отлично — найми профессионала».

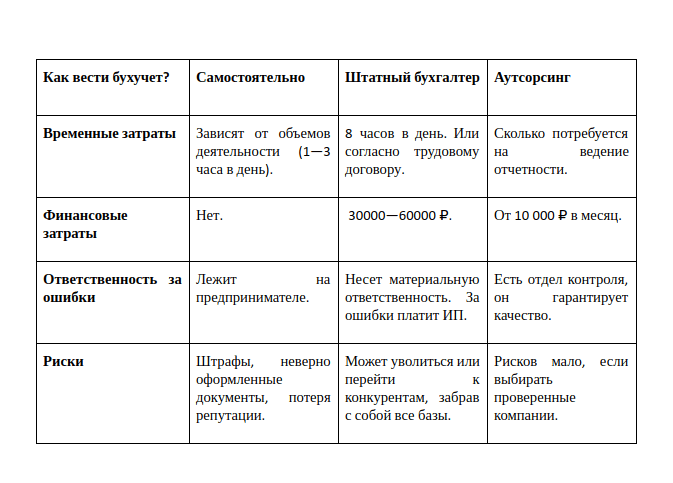

Начинающий предприниматель для организации финансового учета может пойти несколькими путями:

- вести бухгалтерию самостоятельно;

- нанять штатного бухгалтера;

- заключить договор ГПХ на бухгалтерские услуги или передать задачу на аутсорсинг.

Выбор зависит от многих вещей — например, масштабов и характера деятельности, имеющихся знаний и навыков бизнесмена, наличия или отсутствия у него свободного времени и желания. Чтобы проиллюстрировать возможные подводные камни и риски у разных вариантов, сгруппируем информацию в таблицу:

Конечно, самостоятельное ведение бухгалтерии займет довольно много времени, особенно если предприниматель ранее не занимался подобным. Однако так получится существенно сэкономить. Хорошие аутсорсинговые фирмы ценят себя высоко, но и работают качественно — большинство из них даже гарантирует возмещение штрафа, если он вдруг по какой-либо причине появится.

Не факт, что своими силами получится обойтись без штрафных санкций. Но у самостоятельного ведения бухгалтерии есть отличное преимущество, которое перекрывает маленькие недостатки, — бизнесмен будет знать все в деталях о своем финансовом положении. Согласитесь, это хорошая мотивация.

Сервисы в помощь

Тем, кто планирует вести бухгалтерию самостоятельно, стоит обратить внимание на следующие сервисы:

- Мое дело. Отличная возможность ведения онлайн бухгалтерии для ИП. Интуитивно понятный интерфейс, есть функционал для расчета зарплаты, кадрового учета. Минимальная стоимость — от 417 ₽ в месяц. Есть трехдневный тестовый период, в который можно оценить интерфейс и инструментарий.

- Контур.Бухгалтерия. Оптимальный и проверенный вариант для ИП, у которых менее ста сотрудников. Сервис отличается большим количеством подсказок — справится с бухгалтерией сможет даже новичок. Цена — от 1 000 ₽ в месяц.

- Мои Финансы. Облачная бухгалтерия, которая позволяет не только вести учет, но и сдавать налоговую отчетность через интернет. Предприниматель за пару минут сможет выписать контрагенту счет и составить проект договора. Минимальный тариф — от 167 ₽ в месяц.

Важно! Необязательно ориентироваться на онлайн учет, никто не запрещает действовать по старинке — приобретите лицензионный софт и поставьте на свой ПК. Самыми распространенными и востребованными считаются продукты от 1С: Бухгалтерии и СБИС

Заключение

Законодательство не требует от ИП ведения бухгалтерии, но необходимость подобных действий очевидна. Только при грамотном финансовом учете предприниматели смогут правильно рассчитывать налоговые платежи, анализировать состояние дел и развиваться дальше.

Другие услуги

ООО «РусКонсалтГрупп» также оказывает помощь юридическим лицам, которые только начали свою деятельность. Опытные специалисты покажут вашим сотрудникам, как следует оформлять документы, формировать отчеты, и когда их следует подавать. Они помогут выбрать и оптимальную систему налогообложения. Практическое обучение бухгалтерскому учету и его грамотная организация избавят вас от многих проблем в дальнейшем.

Из-за разных обстоятельств в фирмах могут пропадать первичные документы, но мы поможем восстановить ведение учета.

Любому юр. лицу доступна наша помощь, если необходима налоговая оптимизация или различные консультации экспертов. Сотрудничество с нами повысит надежность и прибыльность вашего бизнеса.

Оказание бухгалтерских услуг

Малому предпринимательству разрешено вести упрощенный бухучет. Упрощенный бухучет — это замена расширенного плана счетов на более узкий, специфический под ваш бизнес.

Однако сдачу баланса, отчета о прибылях и убытках ни кто не отменял. А вся отчетность, как мы знаем формируется именно по остаткам на счетах, в связи с этим узкий план счетов все равно придется применять, а также вести учет регистров, первичной документации и т.д.

Услугу по ведению бухгалтерии компании, формирование и сдача отчетности, хранение документов-регистров учета возлагаются на главного бухгалтера, состоящего в штате компании, либо на руководителя организации, либо необходимо заключить договор на оказание бухгалтерских услуг с компанией оказывающие подобные услуги. В случае отсутствия в штатном расписании должности главного бухгалтера (ее заменяет генеральный директор) вся ответственность за составление форм бухгалтерской и налоговой отчетности, за ее правдивость и достоверность, за сроки ее сдачи- возлагаются на генерального директора.

Преимущества услуги бухгалтерского обслуживания

В отличие от ИП, которые часто выполняют эту работу самостоятельно или заключают договора аутсорсинга, юридические лица предпочитают иметь соответствующих специалистов в штате. Но такой подход не всегда оправдан:

- увеличивается бюджет оплаты труда и отчисления с него в социальные фонды;

- необходимо организовать рабочие места, что включает аренду и содержание дополнительной площади, покупку оргтехники, расходных материалов;

- сотрудники уходят в отпуск, болеют, увольняются, и при этом нередко важная часть их работы не выполняется или необходимо отвлекать работников, занятых непосредственно развитием бизнеса.

Наш телефон: +7 (495) 150-56-56

Первичные документы по учету услуг

В налоговом учете услуги также включаются в состав затрат и уменьшают налогооблагаемую прибыль при условии экономической обоснованности и наличии первичных учетных документов (ст. 252 НК РФ). Исключением являются нормируемые расходы, когда в базу при подсчете прибыли включается лишь часть затрат по норме, указанной в налоговом законодательстве.

Как уже было отмечено выше, чаще всего для подтверждения факта оказания услуги составляется акт выполненных работ. Форма акта не содержится в альбоме унифицированных форм (за исключением формы КС-2), разрабатывается и согласовывается сторонами договора самостоятельно, с учетом условий каждой конкретной сделки. При этом бланк должен содержать обязательные реквизиты, перечисленные в ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ:

- Наименование и дату документа.

- Название компании-составителя документа.

- Наименование выполненных работ с указанием стоимостных и количественных характеристик.

- Подписи сторон с указанием должностей и фамилий подписывающих лиц.

Образец заполнения акта сдачи-приемки выполненных работ см. в материале «Акт сдачи-приемки выполненных работ – образец».

Факт оказания услуг в строительстве подтверждает акт по форме КС-2.

Алгоритм заполнения данного документа приведен в статье «Акт приемки выполненных работ в строительстве – образец».

При оказании транспортных услуг компанией-перевозчиком помимо акта выполненных работ обязательно должны быть транспортные документы. К таким документам, в частности, относятся транспортные накладные.

ВАЖНО! С 2013 года унифицированные формы не являются обязательными к использованию, организации вправе разрабатывать их самостоятельно. О порядке учета транспортных расходов подробно рассказано в публикации «Транспортные расходы отнесены на счет покупателя — проводка»

О порядке учета транспортных расходов подробно рассказано в публикации «Транспортные расходы отнесены на счет покупателя — проводка».

Учет услуг у заказчика

Услуги являются расходами предприятия-заказчика и чаще всего относятся на затратные счета 20 (23, 25, 26, 44).

Продолжим пример

Бухгалтер ООО «Ассорти» сделает в учете следующие проводки:

- Дт 60 Кт 51 — 38 335 руб. — оплачены рекламные .

- Дт 44 Кт 60 — 32 487,29 руб. — приняты к учету затраты на рекламу.

- Дт 19 Кт 60 — 5 847,71 руб. — учтен входящий НДС.

Однако некоторые услуги могут увеличивать стоимость покупных товаров или основных средств (п. 11 ФСБУ 5/2019 (до 01.01.2021 — п. 6 ПБУ 5/01), п. 8 ПБУ 6/01), например транспортные или информационные. В таком случае их отражение осуществляется следующим образом:

Дт 08 (10, 41) Кт 60 — увеличена стоимость ОС (МПЗ, ТМЦ) на сумму транспортных или иных услуг, подлежащих включению в стоимость.

Порядок формирования стоимости ОС и ТМЦ см. в статьях:

- «Основные средства в бухгалтерском учете (нюансы)»;

- «Какими проводками отражаются транспортные расходы?».

Хотите знать, какие могут быть риски у заказчика при заключении договора возмездного оказания услуг? Оформите бесплатный пробный доступ к системе КонсультантПлюс и переходите к Путеводителю по договорной работе.

Учет услуг у исполнителя

Бухучет у исполнителя напрямую зависит от вида деятельности и режима налогообложения. Чаще всего компании-исполнители услуг с целью снижения налоговой нагрузки выбирают спецрежимы: ЕНВД или УСН. Наряду с ними может применяться и ОСНО.

- Учет доходов.

Выручка от оказанных услуг является доходом от обычных видов деятельности. Порядок ее учета регламентируется п. 5 ПБУ 9/99.

Проводки у исполнителя при реализации услуг будут следующими:

- Дт 62 Кт 90.1 — отражена реализация услуг.

- Дт 90.3 Кт 68 — начислен НДС.

- Дт 90.2 Кт 20 (23, 25, 26, 43) — списана себестоимость оказанных услуг.

- Дт 50 (51) Кт 62 — услуги оплачены заказчиком.

- Учет затрат.

Бухгалтерский учет затрат у компаний, занимающихся оказанием услуг, имеет свою специфику, поскольку зависит от конкретного вида деятельности. Если компания занимается оказанием услуг, не требующих материальных вложений (например, информационных, аудиторских или им подобных), то все затраты собираются в дебет счета 20 «Производственные расходы» (п. 5 ПБУ 10/99).

Рассмотрим, например, услуги обучения. Основные затраты — оплата труда сотрудников, начисление налогов и взносов, амортизация и проч. То есть для оказания данных услуг организация не затрачивает материальных ценностей на производство каких-либо объектов. По итогам месяца ее издержки списываются в себестоимость продаж проводкой Дт 90.2 Кт 20.

Если же фирма оказывает услуги и при этом производит какие-то материальные ценности, то учет затрат организовывается с использованием счетов 20 «Производственные расходы», 26 «Общехозяйственные расходы» для учета управленческих издержек, а по мере надобности задействуется и 25-й счет «Общепроизводственные расходы». Произведенные объекты учитываются на счете 43 «Готовая продукция».

Пример

ООО «Модерн» оказывает услуги наружной рекламы. ООО «Ассорти» заказало баннер на магазин. Сумма по договору составила 38 335 руб. (в т.ч. НДС 5 847,71 руб.).

Проводки в учете ООО «Модерн»:

- Дт 51 Кт 62 — 38 335 руб. — поступила оплата от ООО «Ассорти».

- Дт 62 Кт 90.1 — 38 335 руб. — отражена реализация услуг.

- Дт 90.3 Кт 68 — 5 847,71 руб. — выделен НДС.

На изготовление баннера было затрачено материалов на сумму 17 342 руб. (без учета НДС). Оплата труда работников составила 8 500 руб., взносы с ФОТ — 2 805 руб.

Проводки:

- Дт 20 Кт 10 — 17 432 руб. — списаны материалы на изготовление баннера;

- Дт 20 Кт 70 — 8 500 руб. — начислена заработная плата работникам;

- Дт 20 Кт 69 — 2 805 руб. — начислены взносы с ФОТ.

Согласно учетной политике, ООО «Модерн» ведет учет готовой продукции по фактической себестоимости.

- Дт 43 Кт 20 — 28 737 руб. (17 432 + 8 500 + 2 805) — изготовлен баннер по фактической себестоимости.

- Дт 90.2 Кт 43 — 28 737 руб. — списана себестоимость услуг.

Хотите знать, какие могут быть риски у исполнителя при заключении договора возмездного оказания услуг? Оформите бесплатный пробный доступ к системе КонсультантПлюс и переходите к Путеводителю по договорной работе.

Документальное оформление

Юридические услуги оказываются на основании договора. Как правило, применяют 3 вида соглашений:

- возмездное оказание услуг – подходит для консультативной поддержки или в случаях, когда предприятие нанимает юриста для составления важных документов;

- поручения – этот вид соглашений выбирают, когда требуется представление интересов компании в зале суда;

- смешанный договор объединяет элементы двух предыдущих форм документов, подходит для ситуаций, когда требуется целый перечень юридической помощи. Это могут быть консультации, подготовка бумаг, урегулирование споров в досудебном порядке и представительство интересов клиента в суде.

После того как договор исполнен оформляется акт об оказании услуг. В этом документе прописывают реквизиты сторон соглашения, его прилагают к основному договору и бухгалтерским бумагам. Единой формы для этого акта нет, но закон требует, чтобы в нем были однозначно указаны стороны соглашения, реквизиты и стоимость услуг.

Все операции должны сопровождать стандартные проводки. Если затраты на адвоката будет компенсировать вторая сторона судебного процесса, сумма должна быть разумной. Ее обязательно сопоставляют с аналогичными предложениями на рынке. В этом случае суд определит срок и порядок оплаты проигравшей стороной работы юристов. Важная особенность возмещения: оно происходит только при наличии доказательств стоимости проделанной работы.

Компания VALEN имеет большой опыт в области бухгалтерского учета юридических услуг. Мы сотрудничаем с крупным и малым бизнесом, консультируем международные корпорации и зарубежные компании, работающие в России. Наши специалисты консультируют по вопросам учета, готовят документацию, выступают представителями в зале суда.

Бухгалтерские услуги: сервис от «Аудит ПРО» с преимуществами

Почему выгодно заказывать бухгалтерские услуги у сторонних профессионалов:

- Экономия средств компании. Под работу бухгалтерского отдела не нужно арендовать помещение, закупать оргтехнику и все расходники (бумага, сегрегаторы, канцелярия), устанавливать новые программы для ведения учета. У нас все это уже есть.

- Отсутствие человеческого фактора. Специалисты компании «Аудит ПРО» не уходят неожиданно на больничный, в отпуск и декрет. Профессионалы нашей компании работают бесперебойно над ведением бухгалтерского учета фирмы-доверителя. А это значит, что все виды отечностей будут составлены и сданы вовремя.

- Сведение к минимуму риска штрафов для юридического лица. Мы не допускаем ошибок и умеем отстаивать интересы доверителя в случае претензий со стороны налоговой инспекции.

Что мы предлагаем

Компания «Аудит ПРО» оказывает бухгалтерские услуги, работая сразу в нескольких направлениях:

- Разработка и подготовка учетной политики для компаний-новичков;

- Ведение кадрового учета;

- Отражение всех финансовых операций в документах доверителя посредством бухгалтерских проводок;

- Оптимизация расходов на содержание ТС и уплату соответствующих налогов;

- Составление и сдача налоговых отечностей;

- Все виды юридических консультаций относительно ведения бизнеса.

При необходимости мы ведем консультирование штатного бухгалтера предприятия дистанционно.

Основные преимущества нашей работы — высокий профессионализм, постоянная информированность о налоговых изменениях РФ и выгодные цены на услуги по региону.

Доверяйте все самое ценное лучшим в своем деле!

Все вопросы по стоимости и ведению бухгалтерского учета транспортных услуг и по сопровождению транспортной бухгалтерии Вашего предприятия можно задать в будни дни по телефону (с 9:00 до 18:00) или по электронной почте info@audit-pro.com.

Открыть бизнес Зеленоград

Открыть бизнес Зеленоград

Оценка арендной платы

Оценка арендной платы

Ликвидация ООО Зеленоград

Ликвидация ООО Зеленоград

Оказание услуг агентом

Агентский договор – это заключенный между компанией-заказчиком (принципалом) и третьим лицом (агентом) договор на оказание агентом посреднической услуги по реализации или закупке товаров или услуг за определенную плату.

Основное отличие такого соглашения от стандартного договора предоставления услуг – произведение оплаты трудов агента в форме процента от суммы заключенных им договоров вследствие того, что суть агентского договора заключается в представлении интересов предприятия.

Агент вправе ограничить работодателя в найме других исполнителей той же задачи, что поставлена перед ним и в совершении каких-либо действий (до момента достижения цели) в отношении работ, указанных в соглашении между ними. Наниматель может потребовать от агента не заключать договоров с его конкурентами.

Агентские договоры бывают нескольких видов:

- На транспортные услуги (сопровождение товара на каждом этапе перевозки);

- на оказание услуг бухгалтерского характера (обычно предполагается оплата клиентами услуг заказчика через агента);

- на оказание юридических услуг (поиск юридического защитника, обеспечение работы с документацией);

- услуги по поиску клиентов.

Бухгалтерские проводки агента:

- Деньги, полученные агентом за работу, признается доходом от обычных видов деятельности и отражается на сч. 90 с/сч. “Выручка”.

- Затраты агента в ходе исполнения обязательств по договору отражаются на сч. 26 “Общехозяйственные расходы”, сумма будет списана на сч. 90 с/сч. “Себестоимость продаж”.

Бухгалтерские проводки принципала:

- Выручка указывается на сч. 90.

- Оплата работы агента на основании предоставленного им отчета отразится на сч. 26.

- Расходы на услуги агента спишутся на сч. 90.

- Доходы, полученные в результате оказания услуг агентом относятся к сч. 51.

- Также заказчик отразит у себя сумму НДС.

Особенности сферы услуг

Сфера оказания услуг – это производство и реализация нематериальных благ. Потребителями здесь могут выступать самые различные субъекты — не только «обычные» физические лица, но и организации, индивидуальные предприниматели или госорганы.

Услуга представляет собой какой-либо результат, получаемый при взаимодействии между поставщиком и потребителем. Это может быть, например:

- Обучение – образовательная услуга.

- Передача полезной информации – консультационная услуга.

- Лечение или профилактика заболеваний – медицинская услуга.

- Предоставление права пользования имуществом – услуга по аренде.

- Доставка пассажиров или грузов — транспортная услуга.

Услуги имеют важные особенности, отличающими их от товаров:

- Нематериальность — , проверить осязанием.

- Индивидуальный характер — услуга предоставляется конкретному потребителю или определенной группе потребителей.

- Невозможность хранения и перевозки — услугу нельзя накапливать или транспортировать.

- Строгая взаимосвязь производства и потребления услуги во времени и пространстве.

При ведении бухгалтерского учета нужно учитывать особенности сферы услуг, как вида бизнеса:

- Запрос на оказание услуги всегда происходит раньше ее производства.

- Между спросом и потреблением услуг существует неразрывная связь.

- Услугу нельзя перепродать.