Распределение косвенных затрат и закрытие счетов затрат в «1с:бухгалтерии 8»

Содержание:

- Статьи затрат в бухучете: прочие расходы (дополнительный список)

- Расходы в бухгалтерском учете

- Счет 26 в бухгалтерском учете: примеры и проводки

- Решения для бизнеса

- Ответы на часто задаваемые вопросы

- Сопоставляющие счета

- Типовые проводки по 90 счету

- Что содержит и как ведется 26-й счет бухгалтерского учета – Юридический справочник бизнеса

- Структура бухгалтерского счета

- Забалансовые счета

- Применяемые методы учета

- Три метода распределения затрат

- Принципы формирования списка статей затрат

Статьи затрат в бухучете: прочие расходы (дополнительный список)

В соответствии с разд. III ПБУ № 10/99 прочие расходы не связаны с обычной деятельностью. ПБУ устанавливает 3 основные группы таких расходов.

Первая группа связана с видами доходов от прочей деятельности. Такие затраты возникают, когда предприятие:

- предоставляет в пользование свои активы (к числу прочих расходов относят затраты от содержания этих активов);

- за плату предоставляет интеллектуальные и авторские права (в этом случае к расходам относят расходы, связанные с этими правами);

- участвует в уставных капиталах других юридических лиц (к расходам относят затраты на такое участие);

- продает, выводит из обращения или списывает свои основные средства (к затратам относят затраты на выбытие, продажу и списание ОС);

- берет кредиты и займы (к расходам относят проценты за пользование финансовыми средствами);

- получает услуги кредитных организаций (в этом случае расходы — стоимость таких услуг);

- проводит резервирование средств (к затратам относят расходы на формирование резервов — проведение оценки, услуги третьих лиц по формированию резервов).

Вторая группа прочих расходов — это затраты:

- на уплату пеней, штрафов неустоек;

- возмещение убытков сторонним организациям;

- списание просроченной дебиторской задолженности;

- убытки по курсовым разницам;

- уценку активов;

- благотворительность;

- другие расходы.

Третья группа — расходы от наступления чрезвычайных (форс-мажорных) обстоятельств.

Классификацию прочих расходов по статьям предприятие может также проводить самостоятельно. Здесь можно рекомендовать следующие статьи группировки расходов:

- расходы на предоставление активов в аренду;

- финансовые расходы;

- расходы на управление активами, не занятыми в обычной деятельности;

- штрафы и пени и т. д.

О расчете переменных затрат читайте материал «Как рассчитать переменные издержки (примеры, формула)».

Расходы в бухгалтерском учете

Согласно п. п. 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н расходами по обычным видам деятельности являются расходы, связанные с изготовлением продукции и продажей продукции, приобретением и продажей товаров. Такими расходами также считаются расходы, осуществление которых связано с выполнением работ, оказанием услуг.

В организациях, предметом деятельности которых является предоставление за плату во временное пользование (временное владение и пользование) своих активов по договору аренды, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

В организациях, предметом деятельности которых является предоставление за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

В организациях, предметом деятельности которых является участие в уставных капиталах других организаций, расходами по обычным видам деятельности считаются расходы, осуществление которых связано с этой деятельностью.

Расходы, осуществление которых связано с предоставлением за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций, когда это не является предметом деятельности организации, относятся к прочим расходам.

Расходами по обычным видам деятельности считается также возмещение стоимости основных средств, нематериальных активов и иных амортизируемых активов, осуществляемых в виде амортизационных отчислений.

Счет 26 в бухгалтерском учете: примеры и проводки

В ходе осуществления хозяйственной деятельности компании несут общехозяйственные расходы, которые никак не связаны с процессом производства.

В рамках сегодняшней темы мы поговорим о том, что подразумевается под общезаводскими затратами и какова их структура, каким образом работает 26 счет, как выглядят типовые бухгалтерские записи и рассмотрим практический пример использования 26 позиции.

Понятие общехозяйственных расходов и их структура

Под данной категорией затрат специалисты понимают издержки, направленные на содержание и управление производственными процессами.

Структура подобных издержек выглядит следующим образом:

- стоимость запасных частей и материалов, которые необходимы для содержания и ремонтных работ в отношении используемого в процессе изготовления продукции оборудования;

- оплата труда обслуживающих процесс создания продукции сотрудников с социальными отчислениями;

- начисление износа основных средств и прочего имущества, задействованного в производстве;

- арендные платежи за помещения и оборудование, применяемые в процессе создания готовой продукции;

- затраты, имеющие отношение к эксплуатации производственного оборудования, например, топливо, электроэнергия, газ.

- размер недостач и простоев.

Каким образом работает 26 счет?

26 позиция Плана счетов, получившая название «Общехозяйственные расходы», аккумулирует данные об издержках, которые имеют отношение к управленческим нуждам, но никак не к процессу создания готовой продукции. Данный счет является активным.

Таким образом, накопление понесенных издержек отражается в дебетовой части, а списание этих затрат в конце отчетного периода происходит по кредиту, т.е. на конец отчетного периода остаток 26 счета обнуляется.

Аналитический учет в данном случае ведется в разрезе подразделений, на содержание которых и были направлены финансовые потоки.

Типовые бухгалтерские записи

Типовые бухгалтерские записи, отражающие движение обозначенной категории издержек, выглядят следующим образом:

1) Дт 26

Кт 10 – списание стоимости материалов и запасных частей, использованных в административных целях либо для ремонта оборудования;

2) Дт 26

Кт 02 или 05 – начисление износа по ОС и НМА, задействованным в административных целях;

3) Дт 26

Кт 70 – начисление заработной платы данной категории сотрудников;

4) Дт 26

Кт 60 либо 76 – списание обозначенных издержек на содержание помещений;

5) Дт 23

Кт 26 – списание обозначенных затрат вспомогательного производства;

Кт 26 – списание издержек общего производственного характера обслуживающего производства и т.п.

Разбор практического примера

Как показали результаты отчетного периода, некая компания понесла производственные издержки, общая сумма которых составила 850 000 р., включая:

- 350 000 р. – прямые затраты ключевого производства;

- 500 000 р. – издержки вспомогательного производства.

При этом объем категории затрат, речь о которых идет сегодня, составил 400 000 р.

https://youtube.com/watch?v=RBmpFnH0uco

В данном примере бухгалтерские проводки будут выглядеть следующим образом:

1) Дт 26

Кт 70, 60, 69,10 и 02 – учет общехозяйственных издержек – 400 000 р.;

2) Дт 20

Кт 26 – перенос общехозяйственных расходов на ключевое производство – (350 000 / 850 000 * 400 000) 164 706 р.;

3) Дт 23

Кт 26 — перенос общехозяйственных расходов на вспомогательное производство – (500 000 / 850 000 * 400 000) 235 294 р

Однако 26 счет вполне возможно закрыть, сделав следующую запись:

1) Дт 90

Кт 26.

В этом случае все затраты будут включены в себестоимость производимого товара.

Заключение

В заключении хотелось бы добавить, что данная позиция необходима для того, чтобы руководители предприятий могли учитывать и контролировать общезаводские и накладные расходы, сведения о которых и аккумулируются по данному счету.

Решения для бизнеса

- магазины

одежда, обувь, продукты, игрушки, косметика, техника Подробнее

- склады

материальные, внутрипроизводственные, сбытовые и транспортных организаций Подробнее

- маркировка

табак, обувь, легпром, лекарства Подробнее

- производство

мясное, заготовительное, механообрабатывающее, сборочно-монтажное Подробнее

- rfid

радиочастотная идентификация товарно-материальных ценностей Подробнее

- егаис

автоматизация учётных операций с алкогольной продукцией Подробнее

Засчитываем весь приход как одну штуку

Если был выбран этот вариант, то все зачисляется как 1 единица и списывать будут так же. Чтобы пользоваться подобным путем, нужно издать приказ, на его основании канцелярия будет приниматься и сразу же уходить на нужды.

В этом случае ПКО скрепляется с копией товарной накладной от поставщика, это позволит при необходимости отследить поступление.

Чтобы снять с учета, крепят заявки работников к накладной или другому подобному документу.

Среди плюсов – удобство применения. Но этот метод способен спровоцировать массу вопросов у налоговой инспекции.

Приемка по количеству

Это еще один вариант, который используют не так часто. Здесь считать будут только купленный объем, без названий и формы. Выглядеть это будет как «Канцелярка, 15 шт.». Это удобно, но может создать вопросы из-за большой разницы в стоимости. Например, списание одного кресла обойдется во много раз дороже, чем шариковой ручки.

Как вести учет без счета 10

В практике иногда бухучет ведется без «Материалов». Обычно данный способ избирается, когда планируется тут же использовать КТ на нужды компании. И эти расходы допускается записывать в виде услуг на затраты. Все это расписывается бухгалтерскими проводками, где Дт 25-26 и 44, а Кт считается как 60 и 71.

Если в этом алгоритме будут использоваться только незначительные суммы, то у налоговых служб не появляется вопросов. Но если на это регулярно тратится много денег и статья часто повторяется, то подобная ошибка спровоцирует интерес проверяющих.

Трудности могут появляться и в случае, если необходимо вычесть сумму входного НДС, ведь покупку не приняли к учету по правилам.

Еще одна сложность заключается в попытке отследить, что именно и в какой цех или отдел было потрачено. При проверке будет очень сложно понять, какие работники заказывают слишком много, приобретение для какого подразделения обходится дорого и неоправданно.

Ответы на часто задаваемые вопросы

Нужно ли МП утверждать рабочий план?

Да, такое требование содержится в Инструкции (Приказ Минфина от 31.10.2000 № 94н). Рабочая сетка БУ даже малого предприятия может содержать дополнительную аналитику, необходимую управленцам компании для подготовки внутренней отчетности. Введение же новой сводной аналитики происходит только по согласованию с Минфином.

Мы уже упоминали, что малые и микропредприятия могут использовать упрощенный план бухгалтерских счетов 2020:

Таблица с расшифровкой для торговой компании, использующей ЕНВД

|

Код |

Наименование |

|

01 |

Основные средства |

|

01-1 |

Основные средства в организации |

|

01-2 |

Выбытие основных средств |

|

02 |

Амортизация основных средств |

|

08 |

Вложения во внеоборотные активы |

|

08-4 |

Приобретение объектов основных средств |

|

10 |

Материалы |

|

10-3 |

Топливо |

|

10-5 |

Запасные части |

|

10-6 |

Прочие материалы |

|

10-9 |

Инвентарь и хозяйственные принадлежности |

|

10-10 |

Специальная оснастка и специальная одежда на складе |

|

41 |

Товары |

|

41-1 |

Товары на складах |

|

41-2 |

Товары в розничной торговле |

|

41-2-1 |

Товары, переданные в розничный магазин |

|

41-2-2 |

Товары, переданные для развозной торговли |

|

44 |

Расходы на продажу |

|

50 |

Касса |

|

50-1 |

Касса организации (в рублях) |

|

50-2 |

Операционная касса |

|

50-3 |

Денежные документы |

|

51 |

Расчетные счета |

|

57 |

Переводы в пути |

|

60 |

Расчеты с поставщиками и подрядчиками |

|

60-1-1 |

Расчеты с поставщиками и подрядчиками по исполненным ими договорам (в рублях) |

|

60-1-2 |

Расчеты с поставщиками и подрядчиками по исполненным ими договорам (в у. е.) |

|

60-2 |

Расчеты по авансам выданным |

|

62 |

Расчеты с покупателями и заказчиками |

|

63 |

Резервы по сомнительным долгам |

|

66 |

Расчеты по краткосрочным кредитам и займам |

|

66-1 |

Основная сумма долга по краткосрочным кредитам и займам |

|

66-2 |

Проценты по краткосрочным кредитам и займам |

|

67 |

Расчеты по долгосрочным кредитам и займам |

|

67-1 |

Основная сумма долга по долгосрочным кредитам и займам |

|

67-2 |

Проценты по долгосрочным кредитам и займам |

|

68 |

Расчеты по налогам и сборам |

|

68-1 |

Налог на доходы физических лиц |

|

68-2 |

Единый налог на вмененный доход |

|

68-3 |

Налог, уплачиваемый при применении УСН |

|

68-4 |

Транспортный налог |

|

69 |

Расчеты по социальному страхованию и обеспечению |

|

69-1 |

Расчеты по взносам на социальное страхование на случай временной нетрудоспособности и в связи с материнством |

|

69-2 |

Расчеты по пенсионному обеспечению |

|

69-3 |

Расчеты по обязательному медицинскому страхованию |

|

69-4 |

Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний |

|

70 |

Расчеты с персоналом по оплате труда |

|

71 |

Расчеты с подотчетными лицами |

|

73 |

Расчеты с персоналом по прочим операциям |

|

73-2 |

Расчеты по возмещению материального ущерба |

|

73-3 |

Расчеты по прочим операциям |

|

75 |

Расчеты с учредителями |

|

75-1 |

Расчеты по вкладам в уставный капитал |

|

75-2 |

Расчеты по выплате доходов |

|

76 |

Расчеты с разными дебиторами и кредиторами |

|

76-1 |

Расчеты по имущественному и личному страхованию |

|

76-2 |

Расчеты по претензиям |

|

76-4 |

Расчеты по депонированным суммам |

|

76-5 |

Прочие расчеты с разными дебиторами и кредиторами |

|

76-6 |

Расчеты с получателями средств по исполнительным документам работников |

|

80 |

Уставный капитал |

|

81 |

Собственные акции (доли) |

|

83 |

Добавочный капитал |

|

84 |

Нераспределенная прибыль (непокрытый убыток) |

|

90 |

Продажи |

|

90-1 |

Выручка |

|

90-2 |

Себестоимость продаж |

|

90-9 |

Прибыль/убыток от продаж |

|

91 |

Прочие доходы и расходы |

|

91-1 |

Прочие доходы |

|

91-1-1 |

Прочие доходы по операциям, в отношении которых уплачивается ЕНВД |

|

91-1-2 |

Прочие доходы по операциям, в отношении которых не уплачивается ЕНВД |

|

91-2 |

Прочие расходы |

|

91-2-1 |

Прочие расходы по операциям, в отношении которых уплачивается ЕНВД |

|

91-2-2 |

Прочие расходы по операциям, в отношении которых не уплачивается ЕНВД |

|

91-9 |

Сальдо прочих доходов и расходов |

|

94 |

Недостачи и потери от порчи ценностей |

|

98 |

Доходы будущих периодов |

|

99 |

Прибыли и убытки |

|

001 |

Арендованные основные средства |

|

002 |

Товарно-материальные ценности, принятые на ответственное хранение |

|

006 |

Бланки строгой отчетности |

|

007 |

Списанная в убыток задолженность неплатежеспособных дебиторов |

|

008 |

Обеспечения обязательств и платежей полученные |

|

009 |

Обеспечения обязательств и платежей выданные |

|

013 |

Имущество со сроком полезного использования свыше 12 месяцев и стоимостью не более установленного лимита, переданное в эксплуатацию |

Сопоставляющие счета

Определение 9

Сопоставляющие счета требуются для расчета финансового результата отдельных хозяйственных процессов, а также их совокупности по предприятию. Для этого необходимо сопоставить дебетовый и кредитовый обороты, которые учитываются на таких счетах. При этом главной их особенностью является то, что один учетный объект отображается в двух оценках, по дебету и кредиту счета (желательно для этих целей открыть несколько субсчетов).

Сопоставление полученных оценок позволяет увидеть результат хозяйственных процессов, который списывается с субсчета 90-9, открываемого специально для этого.

Структура сопоставляющего счета

|

Дебет |

Кредит |

|

Оборот:

|

Оборот: Выручка от реализованных продукции и ценностей (90-1, 91-1) |

Сопоставляющие счета можно разделить на две подгруппы:

-

операционно-результатные — нужны для обобщения данных, полученных от отдельных хозяйственных процессов и определения финансового результата для каждого из них (№90 «Продажи», №91 «Прочие доходы и расходы»);

-

финансово-результатные счета — нужны для получения финансовых результатов хоздеятельности организации (например, №99 «Прибыли и убытки» — активно-пассивный счет, необходимый для получения финансового результата от реализации имущественных объектов и других операций, включающих операционные и внереализационные расходы, по кредиту которого регистрируется прибыль,а по дебету — убытки или №98 «Доходы будущих периодов»).

Дебет операционно-результатных счетов учитывает следующие аспекты:

-

себестоимость реализованной продукции, а также работ и услуг;

-

остаточная стоимость основных средств;

-

балансовая стоимость прочих оборотных активов;

-

расходы из-за выбытия активов;

-

штрафы, неустойки, пени и уплачиваемые проценты.

По их кредиту отражается выручка и прочие доходы. №90 фиксирует доходы или убытки с продаж, а №91 отражает то же самое для других операций.

У таких счетов нет сальдо, все полученные остатки подвергаются списанию ежемесячно, причисляясь к финансовым результатам продаж и других операций. С субсчетов 90-9 и 91-9 они вносятся в дебет либо в кредит счета №99 («Прибыли и убытки»).

Такие счета служат для учета доходов и понесенных расходов по операциям, задействованным в реализации продукции, а также по работам и оказанным предприятием услугам. Помимо этого, в них отражается выбытие основных средств, ценных бумаг, нематериальных активов и прочего подобного.

При сопоставлении оборотов финансово-результатных счетов по дебету и кредиту определяются конечные финансовые результаты. Кредитовое сальдо отображает прибыль, дебетовое — убытки.

Структура финансово-результатного счета

|

Дебет |

Кредит |

|

Сальдо – остаток убытка на начало периода |

Сальдо – остаток прибыли на начало периода |

|

Оборот – учет убытков отчетного периода |

Оборот – учет прибыли отчетного периода |

|

Сальдо – остаток непокрытого убытка на конец периода |

Сальдо – итоговая прибыль отчетного периода |

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Типовые проводки по 90 счету

По дебету счета

| Хозяйственные операции | Дебет | Кредит |

| Списана себестоимость проданных животных | 90-2 | 11 |

| Списана себестоимость реализованных работ (услуг) | 90-2 | 20 |

| Списана себестоимость проданных полуфабрикатов собственного производства | 90-2 | 21 |

| Списаны общехозяйственные расходы (если согласно учетной политике организации предусмотрено списание таких расходов в качестве условно-постоянных) | 90-2 | 26 |

| Списаны расходы организаций, деятельность которых не связана с производством (кроме торговых) | 90-2 | 26 |

| Списана себестоимость реализованных работ (услуг) обслуживающего производства | 90-2 | 29 |

| Отражено превышение фактической себестоимости выпущенной продукции над нормативной (плановой) себестоимостью | 90-2 | 40 |

| Сторнировано превышение нормативной (плановой) себестоимости над фактической себестоимостью выпущенной продукции | 90-2 | 40 |

| Списана себестоимость проданных товаров | 90-2 | 41 |

| Сторнирована торговая наценка по проданным товарам (в организациях розничной торговли) | 90-2 | 42 |

| Списана себестоимость проданной готовой продукции | 90-2 | 43 |

| Списаны расходы на продажу продукции (товаров, работ, услуг) | 90-2 | 44 |

| Списана себестоимость ранее отгруженной покупателям продукции (товаров) | 90-2 | 45 |

| Списана себестоимость проданных акций и долговых ценных бумаг (если их продажа является обычным видом деятельности организации) | 90-2 | 58 |

| Начислен НДС по проданной продукции (товарам, работам, услугам) | 90-3 | 68 |

| Начислены акцизы по проданной продукции (товарам) | 90-4 | 68 |

| Отражена прибыль от обычных видов деятельности организации (заключительными оборотами отчетного месяца) | 90-9 | 99 |

По кредиту счета

| Хозяйственные операции | Дебет | Кредит |

| Отражена выручка от реализации выполненного этапа работа | 46 | 90-1 |

| В кассу поступили наличные денежные средства за проданную продукцию | 50 | 90-1 |

| Поступили денежные средства на счет за продажу продукции (товаров, работ, услуг) | 51 | 90-1 |

| Поступили средства в иностранной валюте за проданную продукцию (товары, работы, услуги) | 52 | 90-1 |

| Поступили в кассу кредитной организации денежные средства за проданную продукцию (товары, работы, услуги), но не зачислены на расчетный счет организации | 57 | 90-1 |

| Отражена выручка от продажи продукции (товаров, работ, услуг) | 62 | 90-1 |

| Сумма дивидендов и доходов по ценным бумагам (финансовым вложениям) отражена в составе выручки от продажи (если получение таких доходов является обычным видом деятельности организации) | 76-3 | 90-1 |

| Отражен убыток от обычных видов деятельности организации (заключительными оборотами отчетного месяца) | 99 | 90-9 |

Что содержит и как ведется 26-й счет бухгалтерского учета – Юридический справочник бизнеса

Согласно Плану счетов, утвержденному Минфином РФ, 26-й счет «Общехозяйственные расходы» предназначен для учета хозяйственных и управленческих затрат, напрямую не связанных с производственной деятельностью организации.

Счет 26 является основным при ведении дилерской, брокерской, экспедиторской деятельности и другой, не связанной с производством.

Расходы, которые отражаются на счете 26, относятся к активному типу, поскольку их нельзя отнести к имуществу организации или источникам его образования. Более того, они включаются в себестоимость уже произведенного товара, а это и есть активы организации.

Данный счет не может иметь кредитового сальдо, то есть отрицательного результата.

Аналитический учет по счету 26 ведется по статьям расходов и местам их возникновения.

К общехозяйственным расходам относятся:

- административно-управленческие расходы;

- оплата аренды помещений общехозяйственного назначения;

- заработная плата сотрудников, занятых общехозяйственными работами;

- затраты на переподготовку кадров;

- амортизационные отчисления, используемые для восстановления основных средств;

- ремонт основных средств, имеющих общехозяйственное или управленческое назначение;

- оплата информационных, аудиторских, консультационных и других услуг;

- прочие подобные затраты.

Для правильного оформления проводки (записи о каком-либо факте хозяйственной деятельности) необходимо различать общехозяйственные и общепроизводственные расходы, поскольку они отражаются на разных счетах – 26 и 25.

Общехозяйственные расходы предполагают траты на общие нужды организации, а общепроизводственные расходы – траты на обеспечение производственной деятельности фирмы. К примеру, зарплата юристов организации относится к общехозяйственным расходам, а зарплата сотрудников определенного цеха – к общепроизводственным.

Основные проводки по счету 26

Любая операция в бухучете отражается по дебету одного счета и по кредиту другого. Для 26-го счета, как и для любого другого, есть перечень наиболее часто встречающихся проводок.

Так, основными корреспондирующими счетами для 26-го счета являются:

- по дебету: дебет 26 – кредит 02, 04, 10, 23, 29, 43, 60, 69, 70, 71, 76, 97;

- по кредиту: дебет 08, 20, 29, 76, 79, 90 – кредит 26.

На практике данные проводки выглядят следующим образом:

- Д26 / К10 – отображение использования канцтоваров;

- Д26 / К60 – отображение оказания услуг по ремонту помещения сторонней организацией;

- Д26 / К69 – отображение начисления взносов в ПФР и ФСС на зарплату сотрудников отдела закупок и т. д.;

- Д26 / К76 – отображение задолженности различных кредиторов за услуги, оказанные для общехозяйственных потребностей;

- Д90 / К26 – отображение списания суммы управленческих расходов.

Списание расходов по счету 26

Счет 26 не имеет сальдо, поэтому все, что накопилось на нем, в конце месяца должно быть списано на другие счета.

Вариант списания расходов напрямую зависит от способа формирования себестоимости производимой продукции: полной производственной себестоимости или сокращенной себестоимости (директ-костинг).

При выборе способа учета по полной производственной стоимости общехозяйственные затраты списываются в дебет счета 20 («Основное производство»).

Если для регистрации подсобных затрат применяется счет 23 («Вспомогательное производство»), либо если на балансе предприятия имеются обслуживающиеся хозяйства (детские сады, общежития, санатории), и используется 29-й счет («Обслуживающее производство»), в дебет 29-го счета могут списываться и общехозяйственные затраты.

Если же бухгалтером выбран способ учета продукции по сокращенной себестоимости, расходы с 26-го счета списываются на счет 90-2 («Себестоимость продаж»).

Структура бухгалтерского счета

Счета бухгалтерского учета являются методом группировки отражения операций, пассива и актива.

Для каждого вида имущества, обязательства и операции открываются отдельные счета со своим наименованием и цифровым номером (шифром), которые соответствуют каждой статье баланса. Например 01 «Основные средства», 10 «Материалы», 20 «Основное производство», 50 «Касса», 51 «Расчетные счета», 99 «Прибыль и убытки», 80 «Уставный капитал» и др.

Каждый счет представляет собой двустороннюю таблицу. Левая сторона счета – дебет (от латинского «должен»), правая сторона – кредит (от латинского «верит»). Таким образом, на бухгалтерских счетах отражаются:

-

Дебетовый оборот. Он является суммой всех операций, которые отражаются в соответствующей части счета без начального сальдо.

-

Кредитовый оборот. Он представляет, соответственно, сумму операций, отраженных в кредите счета без начального остатка.

-

Сальдо на начало и конец периода. При этом сальдо на конец периода определяется по информации об исходном остатке и кредитовом и дебетовом оборотах.

Отметим, что для одних бухгалтерских счетов дебет означает увеличение, кредит – уменьшение. Для других бухгалтерских счетов наоборот, дебет – уменьшение, а кредит – увеличение.

Забалансовые счета

Забалансовые счета относятся к категории вспомогательных. Они используются в тех случаях, когда бухгалтеру требуется систематизировать сведения, не хранящиеся на балансе предприятия. На этих счетах фиксируется информация о движении имущества, не принадлежащего организации, но временно находящегося в ее пользовании, или активов предприятия, списанных в расходы.

Важно: данные забалансовых счетов не отражаются в финансовой отчетности. Планом счетов предусмотрено 12 забалансовых счетов:

Планом счетов предусмотрено 12 забалансовых счетов:

- 001 — арендованные основные средства (ОС);

- 002 — товарно-материальные ценности, принятые на ответственное хранение;

- 003 — материалы, принятые в переработку;

- 004 — товары, принятые на комиссию;

- 005 — оборудование, принятое для монтажа;

- 006 — бланки строгой отчетности;

- 007 — списанная в убыток задолженность неплатежеспособных дебиторов;

- 008 — обеспечения обязательств и платежей полученные;

- 009 — обеспечения обязательств и платежей выданные;

- 010 — износ ОС;

- 011 — ОС, сданные в аренду;

- 012 — земельные угодья.

Применяемые методы учета

Методы учета затрат классифицируют следующим образом:

- позаказной — он используется для мелкомасштабных производств, в качестве объекта учета выбирается конкретный заказ;

- попередельный — используется в крупномасштабном производстве, учет затрат производится поэтапно на этапах производства;

- котловой — используется на предприятиях, выпускающих один вид продукции, учет производится из расходов, понесенных предприятием в целом в течение периода времени;

- нормативный — используется на предприятиях с широким спектром промышленных товаров, учет осуществляется с использованием стандартов с обязательной идентификацией и рассмотрением причин отклонений от них для дальнейшего анализа и предотвращения этих причин на работе.

Три метода распределения затрат

Принято три метода распределения затрат по основному производству:

- Прямой.

- Косвенный (промежуточный).

- Прямая реализация выпущенной продукции.

Простота прямой реализации выпущенной продукции

Наиболее простой из них ‒ прямая реализация. Она подходит компаниям, которые занимаются услугами. Так как не возникает вопроса о торговле, браке и незавершенном производстве, можно применить бухгалтерскую справку в 1С, независимо от конфигурации.

Необходимо сформировать оборотно-сальдовую ведомость по счету 20, чтобы увидеть конечное сальдо к закрытию. Зайти в меню «Учет, налоги, отчетность», подменю «Ведение учета». Найти раздел «Операции, введенные вручную» либо «Журнал операций» и нажать кнопку «Создать». В операцию надо ввести проводку:

Дт 90.02 «Себестоимость продаж» Кт 20 ‒ проставить дебетовый остаток с оборотно-сальдовой ведомости.

От автора! При таком способе подробная аналитика не ведется. Все затраты складываются на 2-3 типовых вида, в противном случае проводки по закрытию 20 счета займут много времени.

Например, для ООО «Творец» аренда собственных нежилых помещений является основным видом деятельности. Себестоимость аренды составляют разнообразные прямые и косвенные затраты. На 20 счете собрались затраты в размере 6 000 000 рублей:

- коммунальные расходы на содержание сдаваемых помещений;

- ремонтные и аварийные работы;

- зарплата сотрудников, обслуживающих арендаторов;

- налоги и сборы с зарплаты работников;

- аренда земельных участков, на которых стоят здания.

Таблица 1. Анализ счета 20 за Август 2021 г. Общество с ограниченной ответственностью «Творец»

| Кор. Счет | Дебет | Кредит |

| Начальное сальдо | ||

| 02 | 740.953,52 | |

| 10 | 633.633,68 | |

| 23 | 1.589.272,19 | |

| 26 | 602.185,03 | |

| 60 | 1.200.496,72 | |

| 69 | 264.734,74 | |

| 70 | 882.449,12 | |

| 71 | 19500,00 | |

| 76 | 66.775,00 | |

| 90 | 6.000.000,00 | |

| Оборот | 6.000.000,00 | 6.000.000,00 |

| Конечное сальдо |

Выводимые данные: БУ (данные бухгалтерского учета)

Раз в месяц бухгалтерия выставляет арендаторам акты, используя в 1С документ «Реализация услуг», которые формирует проводки:

- Дт 62.01 «Расчеты с покупателями и заказчиками» Кт 90.01 «Выручка» ‒ на сумму аренды 9 400 000 рублей;

- Дт 90.03 «Налог на добавленную стоимость» Кт 68.02 «Налог на добавленную стоимость» ‒ выделяется НДС 18% в размере 1 433 898,31 руб. к уплате в бюджет.

При закрытии периода используется метод прямой реализации выпущенной продукции:

Дт 90.02 Кт 20 ‒ закрывается фактическая себестоимость 6 000 000 рублей.

Следовательно, чистая выручка составит:

9 400 000 — 1 433 898,31 — 6 000 000 = 1 966 101,69 руб.

Когда фактическая стоимость неизвестна

Прямой способ используется на производственных предприятиях, если фактическая себестоимость готовой продукции неизвестна. Поэтому компания учитывает затраты по плановой стоимости, в конце месяца проводит корректировку, доводя цену выпущенной продукции до фактической. Используемые проводки:

- Дт 43 «Готовая продукция» Кт 20 ‒ на сумму корректировки;

- Дт 90.02 Кт 43 ‒ списываются отклонения фактической стоимости от плановой.

Использование промежуточного способа

Косвенный способ предполагает участие 40 «Выпуск продукции (работ, услуг)». На нем одновременно учитываются плановая (по кредиту) и фактическая (по дебету) себестоимость. Сальдо на 40 ‒ это полученные отклонения. Бухгалтерии в конце месяца нужно закрыть промежуточные счета:

- Дт 43 Кт 40 ‒ приходуется готовая продукция по плановой цене;

- Дт 90.02 Кт 43 ‒ проданная продукция списывается по плановой себестоимости;

- Дт 40 Кт 20 ‒ списывается себестоимость продукции по факту;

- Дт 43 Кт 40 ‒ корректировка между двумя себестоимостями;

- Дт 90.02 Кт 40 ‒ списаны все корректировки.

От автора! Использование промежуточного способа распределения затрат предполагает закрытие месяца вручную.

Принципы формирования списка статей затрат

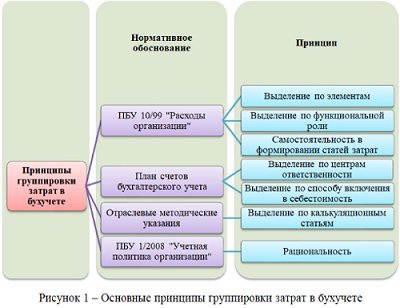

Поскольку бухгалтерский учет имеет очень жесткую привязку к законодательству, то и основные принципы группировки затрат, стоит поискать в нормативных документах. К числу основных относятся представленные на рисунке 1 и описанные ниже.

1. Положение по бухгалтерскому учету (далее – ПБУ) 10/99 «Расходы организации»

Документ раскрывает принципы учета расходов. А затраты и расходы – это разные понятия, хотя часто их путают (в чем принципиальная разница между затратами и расходами, читайте в блоке Вопрос-Ответ

).

Однако в пункте 8 документа приведена классификация расходов по обычным видам деятельности, которая вполне подойдет и для выделения статей затрат. Эту группировку назовем так – статьи затрат по элементам

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды;

- амортизация;

- прочие затраты.

Пункты 7 и 9 ПБУ 10/99 дают основание выделить в списке затрат еще как минимум три группы, получив перечень статей затрат по их функциональной роли

- производственные;

- коммерческие;

- управленческие.

И еще один важный принцип для группировки затрат приведен в самом конце пункта 8: перечень статей затрат устанавливается организацией самостоятельно

. Эта фраза говорит о том, что выделение статей затрат внутри каждого предприятия – вотчина специалистов учетно-экономического блока. Именно они должны решить и задать системой внутренних регламентов (например, учетной политикой), какие именно статьи затрат нужны для корректного учета, анализа, планирования и возможной оптимизации израсходованных ресурсов.

Как быстро разработать справочник статей затрат — читайте советы от экспертов Системы Финансовый Директор.

2. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций

Принципы выделения статей затрат в этом документе задаются через систему счетов бухгалтерского учета. К затратным счетам относятся:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 29 «Обслуживающие производства и хозяйства»;

- 44 «Расходы на продажу».

Такой подход к выделению списка статей затрат можно назвать так – по центрам ответственности и местам возникновения

Этот способ классификации дает возможность увидеть суммарные затраты в разрезе производств разных видов, управления и сбыта, позволяет четко разграничить затраты по способу их включения в себестоимость

Все траты ресурсов, которые можно напрямую отнести на счет 20 (сразу включив их в себестоимость конкретного продукта, работы или услуги) относятся к прямым. Косвенные затраты – это всё, что потребует:

- предварительного накопления в течение месяца на прочих счетах. Из приведенных выше – это 23, 25, 26, 29,

- последующего распределения в разрезе видов продукции по итогам месяца пропорционально выбранной предприятием базе (прямые материальные затраты, зарплата основных производственных рабочих, общая величина прямых затрат и т.д.),

- отнесения на аналитические счета 20-го счёта записями Дебет 20 Кредит 23, 25, 26, 29.

3. Отраслевые методические указания (рекомендации) и инструкции

Документов такого рода достаточно много. Причем некоторые из них были написаны еще во времена СССР, а их создателями значатся давно канувшие в лету Госплан СССР, Минфин СССР и Госкомцен СССР. Однако справочно-информационные системы не относят их к числу утративших силу и это справедливо, ведь базовые подходы к расчету себестоимости, формированию планов затрат (по-современному – бюджетов) и подготовке смет остались прежними.

Ярчайший пример такого нормативного акта – Письмо Госплана СССР № АБ-162/16-127, Минфина СССР, Госкомцен СССР № 10-86/1080, ЦСУ СССР от 10.06.1975 г. «О методических материалах по планированию, учету и калькулированию себестоимости продукции на предприятиях машиностроения и металлообработки».