План счетов. счет 76 «расчеты с разными дебиторами и кредиторами»

Содержание:

- Авансовый платеж в неденежной форме: как рассчитывается НДС

- Корреспонденция счета

- Выданные и полученные авансы: порядок оформления бухгалтерских проводок

- Что такое счет 76 «Расчеты с разными дебиторами и кредиторами»

- Определение понятия “авансовый платеж”

- НДС с полученных авансов

- Анализ счета 76

- Ошибки в учете НДС

- Счет 76 в бухгалтерском учете: проводки, субсчета и примеры

- Распределение по срокам возникновения

- Учет претензий

- Компания Ребус

- Некорректно сформированные записи

- Примеры проводок по субсчетам 76 счета

- Для чего используется

Авансовый платеж в неденежной форме: как рассчитывается НДС

НДС следует платить с аванса, даже если он получен в неденежной форме (абз. 2 п. 17 Правил ведения книги продаж, утвержденных постановлением № 1137). Кроме того, в ст. 105.3 НК РФ для налогообложения используется цена товаров, работ или услуг, которая указана в договоре. То есть при получении предоплаты в неденежной форме в налоговую базу следует включать лишь ту стоимость ценных бумаг, имущества или товара, которая отражена в соглашении.

Пример

Компания «Сигма» продает компании «Эпси» продукцию на сумму 360 000 руб., в том числе НДС 60 000 руб. Получатель решил оплачивать продукцию в разной форме. Так, деньгами «Эпси» намерена выплатить 200 000 руб. На остальную сумму (360 000 – 200000 = 160 000 руб.) в качестве предоплаты будет поставлено оборудование.

В результате после получения аванса в виде оборудования компания «Сигма» должна будет уплатить в бюджет НДС в размере 26 666,67 руб. (160000 × 20/120).

Проводки у ООО «Сигма» будут следующими:

Дт 08 Кт 622 — 160 000 руб. (отражаем получение имущества в качестве аванса);

Дт 76 АВ КТ 68НДС – 26 666,67 руб. (отражаем начисление НДС с аванса);

Дт 901 Кт 621 — 360 000,00 (произведена отгрузка продукции);

Дт 903 Кт 68НДС — 60 000,00 руб. (начислен НДС к уплате в бюджет с отгруженной продукции);

Дт 68НДС Кт 76 АВ — 26 666,67 руб. (принят к вычету НДС, ранее начисленный с аванса);

Дт 51 Кт 621 — 200 000,00 руб. (перечислены денежные средства за продукцию).

В некоторых случаях налоговые органы вправе проверить правильность применения цен. Особенно такое возможно, если сделки подпадают под действие гл. 25 НК РФ и стороны соглашения являются взаимозависимыми. ФНС России, если сможет доказать, что цены не соответствуют рыночному уровню, скорректирует в большую сторону начисленный налогоплательщиком НДС (п. 3 и 4 ст. 105.3 НК РФ). Однако этим налогом, как правило, дело не ограничивается, и доначислению будет подлежать также налог на прибыль.

Пробный бесплатный доступ к системе на 2 дня.

Корреспонденция счета

Корреспонденция счета по дебету выглядит следующим образом:

- 01 — Основные средства;

- 03 — Доходные вложения в материальные ценности;

- 04 — Нематериальные активы;

- 07 — Оборудование к установке;

- 08 — Вложения во внеоборотные активы;

- 10 — Материалы;

- 11 — Животные на выращивании и откорме;

- 15 — Заготовление и приобретение материальных ценностей;

- 20 — Основное производство;

- 21 — Полуфабрикаты собственного производства;

- 23 — Вспомогательные производства;

- 25 — Общепроизводственные расходы;

- 26 — Общехозяйственные расходы;

- 28 — Брак в производстве;

- 29 — Обслуживающие производства и хозяйства;

- 41 — Товары;

- 43 — Готовая продукция;

- 44 — Расходы на продажу;

- 45 — Товары отгруженные;

- 50 — Касса;

- 51 — Расчетные счета;

- 52 — Счета в валютах;

- 55 — Другие банковские счета;

- 58 — Вложения финансово-экономического характера;

- 60 — Расчеты с контрагентами поставки и подряда;

- 62 — Расчеты с контрагентами, заказывающими и покупающими товар;

- 66 — Расчеты по краткосрочным кредитам и займам;

- 67 — Расчеты по долгосрочным кредитам и займам;

- 70 — Расчеты с персоналом по оплате труда;

- 71 — Расчеты с подотчетными лицами;

- 73 — Расчеты с персоналом по прочим операциям;

- 76 — Расчеты с разными дебиторами и кредиторами;

- 79 — Внутрихозяйственные расчеты;

- 86 — Целевое финансирование;

- 90 — Продажи;

- 91 — Прочие доходы и расходы;

- 97 — Будущие расходы;

- 98 — Доходы будущих периодов;

- 99 — Прибыли и убытки.

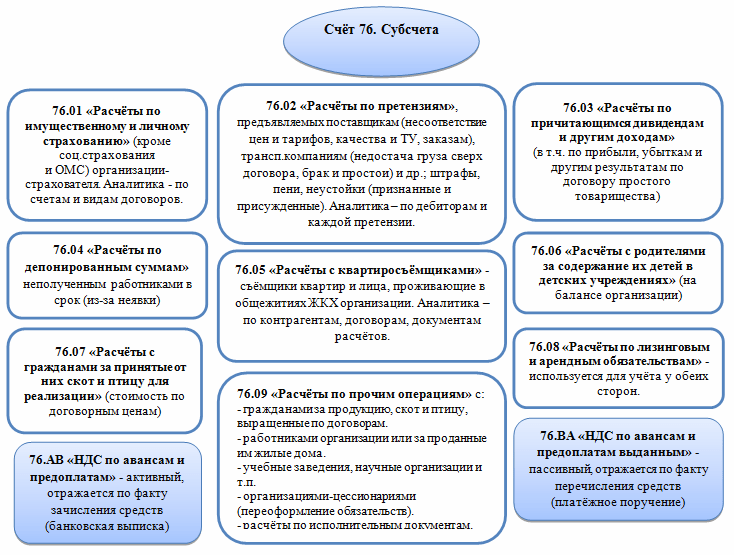

Субсчета 76 предназначены для разделения данных

Субсчета 76 предназначены для разделения данных

Корреспонденция по кредиту происходит с:

- 01 — Основными средствами;

- 03 — Доходными вложениями в материальные ценности;

- 04 — Нематериальными активами;

- 07 — Оборудованием к установке;

- 08 — Вложениями во внеоборотные активы;

- 44 — Расходами на продажу;

- 45 — Товарами отгруженными;

- 50 — Кассой;

- 51 — Расчетными счетами;

- 52 — Валютными счетами;

- 55 — Специальными счетами в банках;

- 57 — Переводами в пути;

- 58 — Финансовыми вложениями;

- 60 — Расчеты с контрагентами поставки и подряда;

- 62 — Расчеты с контрагентами, заказывающими и покупающими товар;

- 63 — Резервами по сомнительным долгам;

- 66 — Расчетами по краткосрочным кредитам и займам;

- 67 — Расчетами по долгосрочным кредитам и займам;

- 70 — Расчетами с персоналом по оплате труда;

- 71 — Расчетами с подотчетными лицами;

- 73 — Расчетами с персоналом по прочим операциям;

- 76 — Расчетами по дебиторским и кредиторским задолженностям;

- 79 — Внутрихозяйственными расчетами;

- 91 — Прочими доходами и расходами;

- 94 — Недостачей и потерей от порчи ценностей;

- 96 — Резервами предстоящих расходов;

- 97 — Расходами будущих периодов;

- 99 — Прибылью и убытками.

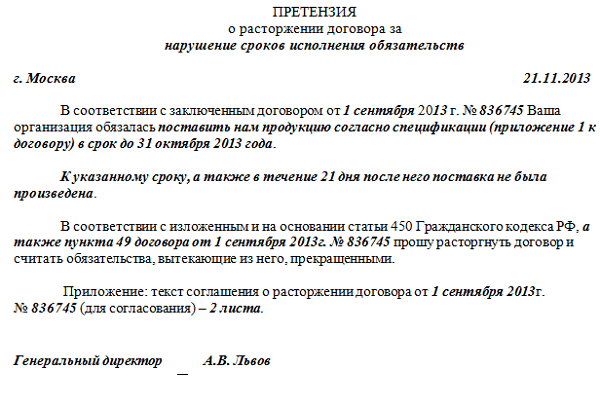

Пример иска, который может значить расторжение договора

Пример иска, который может значить расторжение договора

Выданные и полученные авансы: порядок оформления бухгалтерских проводок

Как нужно заполнять эти строки? Есть ли строго определенный алгоритм для прохождения аудита?

По данному вопросу мы придерживаемся следующей позиции: В рассматриваемом случае организация не допустила ошибок при отражении в балансе задолженностей по выданным и полученным авансам. В связи с этим вносить исправления в баланс не требуется.

Обоснование позиции: В соответствии с частью 1 ст. 14 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» (далее — Закон N 402-ФЗ) годовая бухгалтерская (финансовая) отчетность в общем случае состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним. К упомянутым приложениям относят: — отчет об изменениях капитала; — отчет о движении денежных средств; — отчет о целевом использовании средств (п.

2 приказа Минфина России от 02.07.2010 N 66н «О формах бухгалтерской отчетности организаций», далее — Приказ N 66н); — иные

Что такое счет 76 «Расчеты с разными дебиторами и кредиторами»

Это пост посвящён замечательной компании Простые решения. 1С — это просто! и Ее создателям и руководителям Андрей Ефимов и Ефимова Ирина

Чётко, профессионально, быстро, спокойно и, что очень важно, с огромным человеческим отношением спасли меня сегодня профессионалы этой компании! Млн раз спасибо!

Прочими обязательствами принято называть все, что не умещается в формат других статей бухгалтерского баланса и в то же время слишком незначительно, чтобы включать в отдельную строку.

На этот счет начисляются доли от просроченных обязательств должников. Просроченной недоимка становится после 45 дней с даты образования.

В прочих обязательствах собирается информация на конец отчетного периода, которая учитывается согласно утвержденному Плану счетов. Этот документ является рабочим руководством для бухгалтера.

Определение понятия “авансовый платеж”

На основании 487 статьи Гражданского Кодекса РФ под авансовым платежом подразумевается выплата поставщику стопроцентной или частичной стоимости покупаемого товара (оплачиваемой услуги) до того, как клиент получает данную продукцию или услугу в полном объеме. Основная цель авансовой выплаты по договору – гарантировать выполнение договоренности между покупателем и продавцом по зафиксированным срокам, качеству исполнения и полноте поставки товара или исполнения работ.

Согласно статье сто сорок шесть Налогового Кодекса РФ объектом обложения по налогу на добавленную стоимость (налог на ДС) признаются различные операции по продаже товаров, выполнению работ или предоставлению услуг в пределах границ Российской Федерации. Исходя из этого организации, получившие авансовый платеж (предоплату) для обеспечения выполнения договорных обязательств, должны рассчитать и выплатить НДС на поступившую сумму.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Некоторые типы авансовых платежей не облагаются налогом на добавленную стоимость:

1. если платеж был внесен для гарантии исполнения договоров по операциям, не облагаемым НДС:

- для экспортных операций, международных перевозок и другой деятельности, облагаемой по нулевой ставке, согласно сто шестьдесят четвертой статье НК РФ;

- для операций, полностью не подлежащих обложению указанным налогом (перечисленные в сто сорок девятой статье НК РФ услуги в сфере страхования, медицины, образования и т.д.);

- для деятельности в сфере реализации продукции и выполнения работ за границей РФ (данные операции называются в сто сорок седьмой и сто сорок восьмой статьях НК РФ);

2. если аванс был перечислен для гарантий поставки продукции или выполнения работ, производственный цикл которых превысит шесть месяцев (перечень подобных товаров и услуг указан в постановлении Правительства РФ под номером четыреста шестьдесят восемь от 28.07.06).

НДС с полученных авансов

При реализации продукции (товаров, услуг) покупателю в договоре может быть прописано обязательное условие — предварительная оплата в размере до 100 %.

На полученный аванс организация выдает СФ и начисляет НДС по ставке 18/118 %. Сумма этого аванса попадает в книгу продаж как начисленный НДС, то есть налог, который организация обязана заплатить в бюджет.

Получите 267 видеоуроков по 1С бесплатно:

На практике после выдачи СФ на полученный аванс возможны 3 ситуации:

- в периоде аванса продажа произошла;

- в периоде аванса продажи не произошло;

- возврат аванса покупателю (расторжение договора, изменение условий и т. д.).

В первом случае, после того, как отгрузка была произведена, организация-продавец вправе предъявить ранее уплаченный НДС с полученного аванса к вычету. То есть, авансовый СФ закрывается записью книги покупок.

Во втором случае, сумма аванса и НДС, начисленного с него, отражается в декларации НДС за текущий период в строке 070 Раздела 3.

В случае возврата аванса, также возможно предъявление к вычету уплаченного НДС, то есть создается запись в книге покупок. Воспользоваться вычетом можно в течение года после расторжения договора.

В случае ликвидации организации-покупателя до полного исполнения условий поставки, при невозможности возврата предоплаты, начисленный при получении аванса НДС вычету не подлежит.

Анализ счета 76

Аналитический учет ведется отдельно по операциям. Проводки по счету 76 формируют конечное сальдо по каждому факту взаиморасчетов с дебиторами и кредиторами. На счете 76 субсчета имеют множество значений, самые используемые среди них следующие:

- 76. 01 ― расчеты по имущественному и личному страхованию. Здесь учитываются операции по страхованию жизни и здоровья сотрудников и договора по страхованию имущества предприятия. Учитывается добровольное (в допустимых пределах, разрешенных законодательно) и обязательное страхование.

- Счет 76. 02 используется для формирования движения денежных средств по возникшим претензиям, среди которых начисление штрафов, пеней, неустоек по невыполненным обязательствам. Счет 76 субсчета 02 может применяться как по отношению к договорам с контрагентами, так и при возникновении непогашенной налоговой задолженности.

- При помощи субсчета 76. 03 фиксируются начисленные и выплаченные дивиденды учредителям организации по итогам финансового года.

- Субсчет 76.04 показывает зарезервированные денежные средства по невыплаченной зарплате.

- Счет 76.5 в бухгалтерском учете предполагает отражение прочих расчетов с поставщиками и подрядчиками, которые не относятся к основной деятельности предприятия. На счет 76.5 идут такие суммы, как расчеты с нотариусом, начисление пошлинных платежей. Аналитический учет счета 76. 5 формируется отдельно по каждому случаю.

- Счет 76.09 в бухгалтерском учете ― это прочие расчеты с разными дебиторами и кредиторами, также не относящимися к основной деятельности фирмы. Счет 76.09 формирует операции по расчетам с аудиторами, сторонними юридическими фирмами, отражает суммы спонсорской помощи и благотворительных выплат.

- Расчеты по сторонней задолженности работников на основании исполнительных листов, например, алиментных выплат, проходят с использованием субсчета 76 41.

- Счет 76.49 предназначен для расчетов с работником по прочим удержаниям согласно правилам организации. При условии, что эти удержания к основным не относятся. Среди таких сумм могут быть затраты на мобильную связь, приобретенные внутри предприятия ценности.

- По субсчетам 76.АВ и 76.ВА проходят суммы НДС по выданным и полученным авансам соответственно. Используемый счет 76 НДС выделяет отдельно от полученных сумм предварительной оплаты или по перечисленным авансам в счет будущих поставок.

Список представленных субсчетов может быть дополнен, в зависимости от характера деятельности и условий работы предприятия, не ограничиваясь движением средств по субсчету 76.09.

Типовые проводки по счету 76 служат для учета операций, которые не участвуют в основной деятельности предприятия и носят нерегулярный характер. Оборотно ― сальдовая ведомость по счету 76 дает представление о состоянии расчетов по отдельно взятым договорам. Для упрощения анализа взаиморасчетов с прочими контрагентами допускается использование различных субсчетов, в том числе счет 76.05 или 76.09 (счет для взаиморасчетов с иными контаргентами).

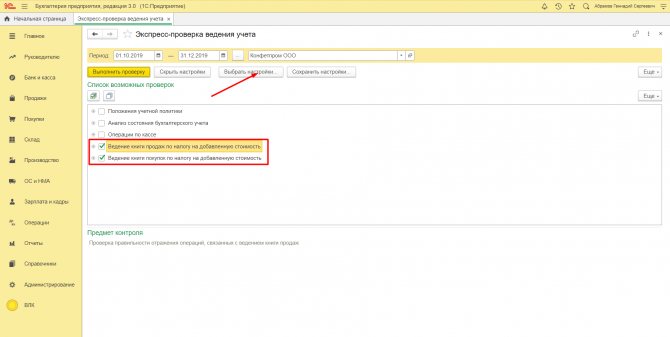

Ошибки в учете НДС

Типы ошибок можно разделить на две части:

- те, которые связаны с расчётом непосредственно НДС

- технические, выявляемые при заполнении декларации по НДС.

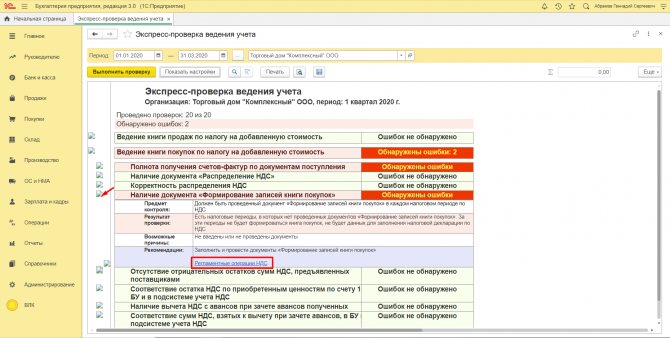

Чтобы выявить первые, следует воспользоваться таким инструментом, как экспресс-проверка ведения учета. По сути, это «внутренний аудитор» компании.

Чтобы воспользоваться инструментом — в меню «Отчеты» в разделе «Анализ учета» выбрать «Экспресс-проверка». В открывшемся окне выбрать период, например, 4 квартал 2021 года, и нажать «Показать настройки».

В настройках поставить галочки «Ведение книги продаж по налогу на добавленную стоимость» и «Ведение книги покупок по налогу на добавленную стоимость». Затем выполнить проверку нажатием одноименной кнопки.

Программа выдает ошибки отдельно по книге покупок (КП) и по книге продаж (КПр). Кликом на значок возле соответствующих строк следует раскрыть информацию об обнаруженных неточностях.

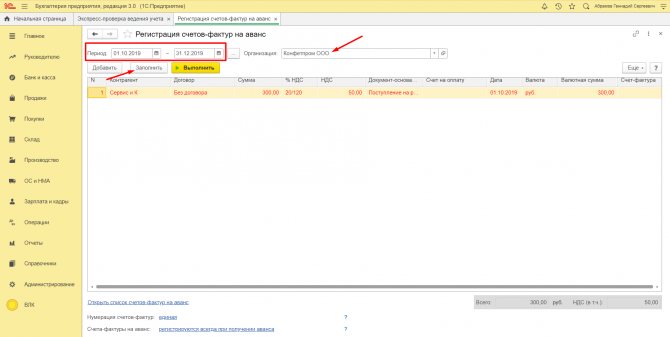

В примере выявлен просчет при анализе формирования авансовых счетов-фактур при наличии полученных предоплат. Теперь рекомендуем кликнуть на значок рядом со строкой и раскрыть детализацию совершенной оплошности.

Здесь указаны результат анализа и причина ошибки, а также даны рекомендации к действию. Для исправления нужно кликнуть по гиперссылке «Регистрация счетов-фактур на аванс».

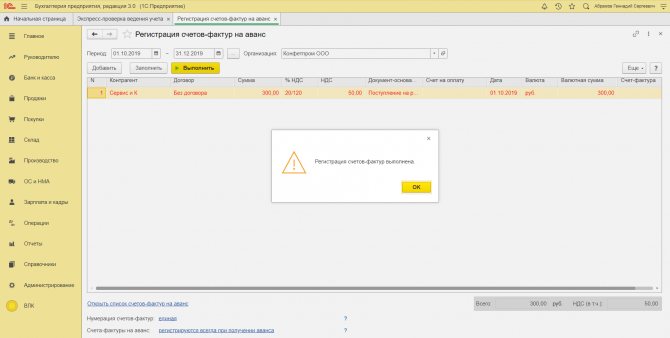

В открывшемся окне установить период, выбрать организацию, нажать «Заполнить».

Таблица заполнится сведениями о незарегистрированных документах. Нажать кнопку «Выполнить». Появится сообщение, что регистрация с/ф выполнена.

Важно проверить полноту выписки с/ф, программа покажет, какой документ отсутствует или не проведен. Такие бухгалтерские оплошности возможны и как следствие срабатывания человеческого фактора

И как результат некорректного переноса данных, например, из «Торговля и склад» в «Бухгалтерия 8.3».

Следовательно, при формировании декларации у контрагента будут сведения о документе. А у вашей фирмы — нет, что приведет к налоговым проверкам и доначислениям.

Внимательно стоит отнестись к выявлению соответствия в бухгалтерском учете выручки от продаж начисленному налогу (счет 90), в т.ч. по прочим доходам (сч. 91). Например, штрафы не облагаются НДС, однако, в программе по ошибке учли и штрафы.

Таким образом, с помощью рассматриваемого инструмента проверьте как отражена ваша реальная деятельность в системе.

Счет 76 в бухгалтерском учете: проводки, субсчета и примеры

Существует масса операций, связанных с расчетами с прочими дебиторами и кредиторами, когда необходимо применение 76 позиции. В рамках настоящей темы мы рассмотрим, как и с какими субсчетами работает обозначенная позиция, какие бухгалтерские записи при этом вводятся, а также разберем один из практических случаев.

Необходимость и значение 76 позиции

76 счет считается специальным и используется для отражения сведений о взаиморасчетах иными контрагентами, а также для учета тех сделок, которые не попадают под определения 60 и 75 счетов.

По 76 счету записываются данные, которые имеют отношение к следующим операциям:

- страхование;

- претензии в области договорных отношений;

- депонирование заработной платы сотрудников;

- осуществление расчетов по исполнительным судебным бумагам.

В общем и целом можно сказать, что по указанному счету компании отражают данные по всем тем сведениям, которые нельзя отразить на остальных имеющихся позициях.

По характеру обозначенный счет считается активно – пассивным, т.е. по нему на конец отчетного периода может сложиться как дебетовое, так и кредитовое сальдо. При этом, в случае первого варианта мы говорим о дебиторской задолженности компании, а во втором случае показывается задолженность компании перед контрагентами.

Что касается формы №1 финансовой отчетности, то дебетовое сальдо по 76 позиции переносится в строку 1230, а в случае с кредитовым остатком цифры переносятся в строку 1520 отчетности.

Применяемые субсчета

У 76 позиции существуют следующие субсчета:

1) 76.1 – осуществление взаиморасчетов по страхованию личного и имущественного характера;

2) 76.2 – осуществление платежей по судебным претензиям;

3) 76.3 – взаиморасчеты по дивидендам;

4) 76.4 – ведение платежей по депонированным средствам и т.п.

В рамках первого субсчета компания показывает суммы по расчетам по имущественному и личному страхованию, где организация играет роль лица, страхующего свои ценности либо интересы сотрудников.

Аналитика по субсчету 76.1 осуществляется в разрезе страховщиков и отдельных договоров страхования.

В данной ситуации аналитический учет ведется в разрезе каждого дебитора и каждой претензии.

По субпозиции 76.3 компании ведут учет по причитающимся в их пользу дивидендам и иным доходам, включая прибыли и убытки, а также полученным результатам по договорам простого товарищества.

Базовые бухгалтерские записи

Типовые бухгалтерские записи по 76 счету отражаются следующим образом:

1) Дт 76.01

Кт 51- перевод средств с депозита до востребования компании по решению суда;

2) Дт 76.01

Кт 50 – выплата наличных денег из кассы по судебному постановлению;

3) Дт 70.04

Кт 76.02 – перечисление депонированной заработной платы;

4) Дт 76.02

Кт 50 – выплата из кассы предприятия депонированной зарплаты;

5) Дт 76.10

Кт 99.03 – начисление суммы страхового возмещения и т.д.

Один из практических примеров

Представим, что некое предприятие застраховало помещение производственного характера от возможного пожара. Ежегодный размер страховых выплат составляет в соответствии с договором 23 000,0 р. Сумма страхового возмещения составляет при этом 460 000,0 р. В данной ситуации были отражены следующие бухгалтерские проводки:

1) Дт 20

Кт 76.01 – 23 000,0 р., ежегодная сумма страховых платежей;

2) Дт 76.1

Кт 51 – 23 000,0 р., выплата страхового платежа.

Заключение

В заключении следует добавить, что на практике может быть масса вариантов взаиморасчетов с различными контрагентами, где компания выступает как в качестве дебитора, так и кредитора.

Все эти показатели могут отразиться на финансовом состоянии каждого предприятия.

И задача бухгалтерской службы в данном случае заключается в том, чтобы правильно отразить все эти операции и обеспечить руководство соответствующей информацией для того, чтобы последнее могло принять необходимое управленческое решение.

Распределение по срокам возникновения

Для отражения в отчетности обычно используется развернутое сальдо, чтобы можно было более полно раскрыть информацию.

В свою очередь прочие задолженности могут числиться:

- в разделе IV «Долгосрочные обязательства» -строка 1450;

- в разделе V «Краткосрочные обязательства» — строка 1550.

Как следует из названия разделов, отнести недоимки надо в зависимости от срока их возникновения:

- до 12 месяцев считаются краткосрочными;

- свыше 12 месяцев — это долгосрочные.

В прочих обязательствах собирается информация на конец отчетного периода, которая учитывается согласно утвержденному Плану счетов. Этот документ является рабочим руководством для бухгалтера. К краткосрочным прочим обязательствам можно отнести кредитовое сальдо:

При этом необходимо знать, что информация, скапливающаяся на 76-м счете, может относиться к другим строкам отчета, в зависимости от субсчета, и она не должна превышать существенный уровень. В противном случае сведения, отраженные на данном счете, должны быть включены в состав кредиторской задолженности.

Примечание от автора! Субсчета — это счета второго порядка, которые идут сразу за основным синтетическим счетом. Они характеризуют конкретное направление учета.

В состав краткосрочных прочих обязательств могут быть включены:

- долги перед инвесторами при освоении целевого финансирования;

- специальные фонды для покрытия текущих расходов (счет 82);

- депонированная заработная плата (счет 76.04);

- расчеты по претензиям (счет 76.02);

- расчеты по векселям;

- суммы НДС, принятые к вычету при поступлении предоплаты от покупателей (счет 76.АВ).

Суммы НДС с авансов не рекомендовано отражать в пассиве, так как они уменьшают итог баланса.

Учет претензий

Для отражения сведений о предъявленных контрагентам претензиях к счету 76 открывается субсчет 76/2 «Претензии». Он используется в случаях, когда со стороны контрагента нарушены какие-либо обязательства, есть замечания к качеству и количеству поставленного товара, не соблюдены сроки, обнаружены ошибки в документах и т. п.

Как правильно предъявить претензию, читайте в материале «Порядок предъявления претензии и регулирующие это нормы».

Образец написания претензии ищите в материалах:

- «Как написать претензию на некачественную услугу – образец»;

- «Претензия на оплату задолженности по договору поставки»;

- «Образец претензии по договору аренды нежилого помещения».

Например, в случае обнаружения недопоставки (до того, как ценности приняты к учету) бухгалтер делает записи:

Дт 76/2 Кт 60 — отражена сумма требования.

Если недопоставка обнаружена после приемки, счет по учету претензий дебетуется со счетами МПЗ, товаров и других ценностей, являющихся предметом сделки:

Дт 76/2 Кт 10 (41).

Договором с контрагентом могут быть предусмотрены штрафные санкции (штрафы, пени, неустойки). Тогда счет применяют со счетом 91/1:

Дт 76/2 Кт 91/1 — отнесена на прочие доходы сумма неустойки.

См. также «Образец претензии по неустойке».

Поступление сумм требований отражается проводками:

Дт 51 (50, 52) Кт 76/2 — деньги поступили на счет.

Если требование выставлено самой организации, такие расчеты также отражаются на счете 76/2. Бухучет ведется аналогично, только в данном случае фирма выступает уже не дебитором, а кредитором, а суммы признанных ею требований в отношении других субъектов сделки кредитуются со счетами учета предмета требования: Дт 10 (41) Кт 76/2.

Возможные возражения на претензию смотрите в статье «Образец ответа на претензию по договору подряда».

Компания Ребус

Но мы рассмотрели лишь одну сторону медали — когда наше предприятие выступает продавцом собственной продукции.

Но ведь, чтобы произвести эту продукцию, предприятие покупает все необходимое для производства (материалы, оборудование и т.д.) и в данном случае само выступает обычным покупателем и оплачивает при покупке НДС, который добавили продавцы к цене своего товара. И вот здесь как раз и возникает «самое интересное».

Поскольку НДС должен перетекать в карман государства от покупателя через карман продавца, то когда наше предприятие выступает покупателем, государство возвращает ему ту сумму НДС, которую оно перечислило предприятию-продавцу.

Чтобы не путаться в сложных подсчетах, государство ввело такой порядок: 1) сначала каждое предприятие высчитывает размер НДС, который оно должно заплатить государству напрямую — то есть сумму от сделок, в которых наше предприятие выступало продавцом.

Эта часть НДС отражается в пассиве баланса.

Некорректно сформированные записи

Аналогично и по КП необходимо проверить полноту получения с/ф, соответствие сумм налога, взятого к вычету при зачете авансов, в бухгалтерском учете и подсистеме учета НДС. А также проверить все, что связано с учетом и распределением налога при покупках.

В нашем примере, при экспресс-проверке ООО Торговый дом «Комплексный» за первый квартал 2021 года, выявлена ошибка в наличии документа «Формирование записей книги покупок». Об этой регламентной операции мы рассказывали в статье о книгах покупок и продаж.

Нажатием на значок возле строки следует раскрыть детализацию.

Не забывайте, что перед сдачей декларации по налогу обязательно должны быть сформированы два регламентных документа:

- формирование записей книги покупок;

- формирование записей книги продаж.

В случае, описанном выше, в КП одной из наиболее часто встречающихся неточностей является некорректно сформированная запись.

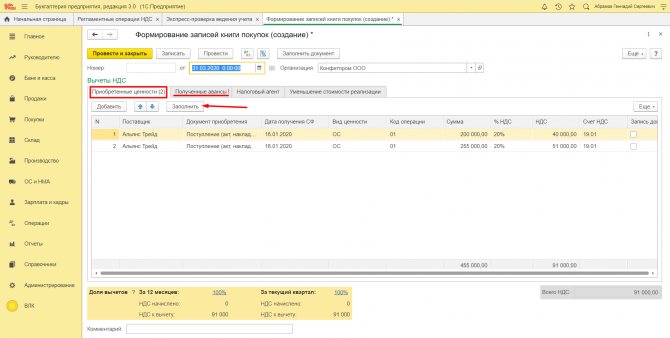

При формировании записей в КП, работник бухгалтерии нажимает кнопку «Заполнить», находясь на вкладке «Приобретенные ценности». И забывает перейти на вкладку «Полученные авансы».

Соответственно, налог по полученным предоплатам не попадает в КП.

Для исправления, надо перейти на следующую вкладку и также нажать «Заполнить».

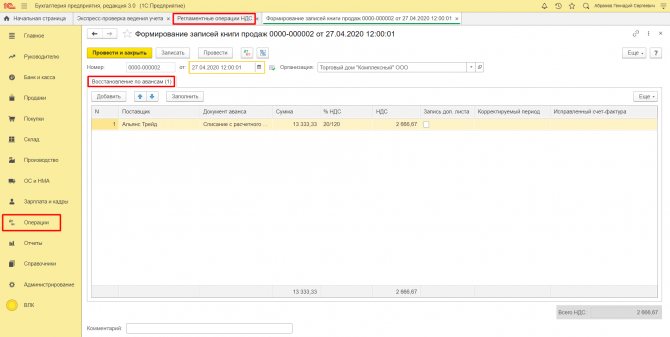

В представленном ниже примере по КПр формируется лишь единственная запись, связанная с восстановлением налога.

Подобная ситуация случается, например, когда ваше предприятие перечислило предоплату поставщику, по предъявленному с/ф НДС был принят к вычету. Дальше, когда подрядчик поставляет товары, работы или услуги, бухгалтер вашей организации должен восстановить налог, ранее принятый к вычету.

Восстановление автоматически осуществляется с помощью регламентной операции «Формирование записей книги продаж».

Примеры проводок по субсчетам 76 счета

Пример 1. Отражение НДС по предоплате по счету 76.АВ

Допустим, 06.02.2017г. ООО «Весна» получило предварительную оплату от ООО «Лето» в размере 47 200 руб. В счёт предоплаты 08.02.2017г. был отгружен товар.

Для отражения НДС по предоплате по субсчету 76.АВ бухгалтер ООО «Весна» сформировал следующие проводки:

| План счетов бухгалтерского учета | Положения о бухгалтерском учете (ПБУ) | |||

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 51 | 62.02 | 47 200 | Получен аванс от ООО «Лето» | Банковская выписка |

| 76.АВ | 68.02 | 7 200 | Начислен НДС (аванс) | Счёт, книга продаж, платёжное поручение |

| 62.01 | 90.01 | 47 200 | ООО «Весна» отгрузила товар | Расходная накладная |

| 90.03 | 68.02 | 7 200 | Начислен НДС (реализация) | Расходная накладная, счёт |

| 62.02 | 62.01 | 47 200 | Предварительная оплата зачтена | Бухгалтерская справка-расчёт |

| 68.02 | 76.АВ | 7 200 | НДС принят к вычету (реализация) оплачена авансом) | Счёт, книга продаж |

Пример 2. Проводки по услугам ЖКХ по счету 76.05

Рассмотрим проводки по услугам ЖКХ между УК и жильцами по субсчету 76.05 в таблице:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 76.06.01 | 76.05.01 | 4 000 | Начислены коммунальные платежи | Счёт |

| 76.06.01 | 86 | 1 500 | Взносы на содержание и ремонт и прочие целевые | |

| 76.06.01 | 60 | 5 500 | Отражение задолженности перед поставщиком услуг | Договор, акт выполненных работ |

| 51 | 76.06.01 | 5 500 | Поступление оплаты от квартиросъемщика | Банковская выписка |

| 60 | 51 | 5 500 | Оплачено поставщику | Платёжное поручение |

Пример 3. Проводки по продаже квартиры работнику по счету 76.09

Предположим, Хлебцов А.И. является очень ценным работником ООО «Осень». В дополнительном соглашении к трудовому договору прописано условие, что Хлебцов может купить у ООО «Осень» квартиру дешевле покупной цены при условии, что он отработает в компании минимум 5 лет и 4 года после покупки квартиры.

Бухгалтер ООО «Осень» сформировал следующие проводки по продаже квартиры работнику по субсчету 76.09:

| Счёт Дт | Счёт Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 76.09 | 51 | 3 000 000 | Хлебцов А.И. оплатил стоимость квартиры ООО «Осень» | Платёжное поручение |

| 41 | 76.09 | 3 500 000 | Принята на учёт квартира | Акт приёма-передачи |

| 51 | 73 | 3 000 000 | Поступили денежные средства от Хлебцова А.И. | Банковская выписка |

| 73 | 91.01 | 3 000 000 | Оформлена передача квартиры собственнику | Акт приёма-передачи подписан |

| 91.02 | 41 | 500 000 | ООО «Осень» списало стоимость проданной квартиры | Акт приёма-передачи |

Для чего используется

Счет 76 используется для ведения претензий, которые предъявляют контрагентам, занимающимся подрядом и поставкой, а также сумм, предъявленных и признанных штрафов. С его помощью производятся расчеты с прочими контрагентами, выступающими кредиторами и дебиторами и не принадлежащими учету по спецсчетам 60 — 75.

Важно! Учетность на 76 бухсчету выполняется тогда, когда происходят случаи, неописанные в справках к счетам от 60 по 75. К ним могут относиться расчеты, как правило, выставленные или полученные по претензиям и страховым суммам

Более того, на данном счете производится учет удержаний по судебным и другим распорядительным бумагам.

Помочь понять специфику работы может конкретный пример об учете операции страхования. Допустим, в августе 2017 года ООО «Альфа» подписало договор с «Бета», являющейся страховой компанией. Предметом договора стало страхование производственных помещений одного из цехов на случай возникновения пожара. Сумма возмещения страховки в случае пожара — 800 тысяч рублей.

В октябре 2017 года в помещении цеха из-за появления неисправности в оборудовании случился пожар. После устранения самого возгорания и проведения последующего ремонта производственного помещения, ООО «Альфа» понесла следующие расходы:

- На материалы и инструментарий для ремонта — 560 тысяч рублей с учетом НДС (60 тысяч рублей);

- На оплату работы рабочего персонала, который был занят устранением последствий возгорания и его распространения, а также ремонтом цеха — 200 тысяч рублей.

На 76 бухсчете отражаются дебиторские и кредиторские задолженности

Страховая компания «Бета» в полной мере выплатила сумму по случаю страховки. ООО «Альфа» после этого отразила все вышеперечисленные операции проводками, описанными ниже:

- Дебет 51 Кредит 76.01. Произошло зачисление денег от страховой компании «Бета», которые были получены по страховому договору для возмещения ущерба от пожара на сумму 800 тысяч рублей;

- Дебет 10 Кредит 60. Учет количества материальных ценностей и инструментария для устранения последствий возгорания и ремонта производственного помещения на сумму 560 — 60 = 500 тысяч рублей;

- Дебет 19 Кредит 60. Отражение суммы НДС за покупку материалов. Всего 60 тысяч рублей;

- Дебет 60 Кредит 51. Перечисление денежных средств за приобретенные материалы и инструментарий поставщику. Сумма — 560 тысяч рублей;

- Дебет 20 Кредит 10. Отражение передачи материалов рабочим для устранения последствий возгорания в производственном помещении на сумму 500 тысяч рублей;

- Дебет 20 Кредит 70 или 69. Отражение расходов на оплату сотрудникам труда за устранение последствий возгорания в цеху на сумму 200 тысяч рублей;

- Дебет 76.01 Кредит 20. Учет расходов на устранение последствий возгорания в производственном помещении за счет полученного страхового возмещения от «Бета». Всего 500 + 200 = 700 тысяч рублей;

- Дебет 76.01 Кредит 19. Расходы по НДС были также списаны за счет страхового возмещения от «Бета». Сумма возмещения — 50 тысяч рублей;

- Дебет 76.01 Кредит 91.02. Отражение суммы полученных доходов в виде разницы между полученным возмещением и общими расходами. Всего 800 — 700 = 100 тысяч рублей.

Закрыть спецсчет 76 легко с помощью «Корректировки долга» в 1С