Заявление о зачете суммы излишне уплаченного налога: как заполнить, скачать бланк

Содержание:

- Образец заявления о возврате суммы излишне уплаченного налога

- Образец заявления о возврате излишне уплаченного налога

- Когда его можно сделать

- Когда его можно сделать

- Распространенные ошибки при составлении заявления на возврат НДФЛ

- Особенности заявления, общие моменты

- Состав бланка письма

- По каким причинам происходят переплаты

- Как правильно оформить новую форму заявления в 2018 году

- По каким причинам происходят переплаты

- Что делать с переплатой по налогу

- Как можно узнать о переплате по налогам

- Как заполнить заявление о зачете: пошаговая инструкция

- Зачет налогов между КБК: заявление 2020

- Определение понятия «зачет»

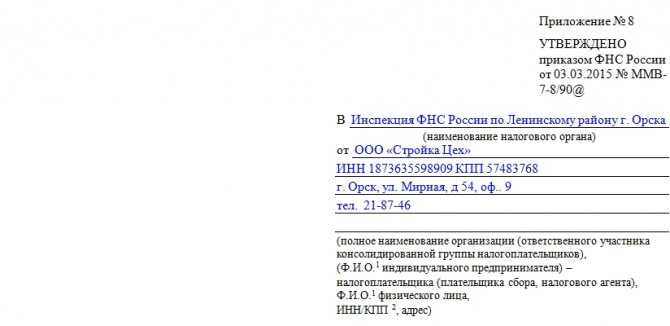

Образец заявления о возврате суммы излишне уплаченного налога

Сначала в верхней правой части документа указываются сведения об адресате заявления и его авторе. Здесь указывается название и номер конкретной налоговой службы, а также информация о налогоплательщике:

- Если речь идет об ИП или любом другом гражданине РФ, то достаточно указать его персональные данные:

- фамилию-имя-отчество,

- ИНН,

- адрес местожительства (в соответствии паспортом)

- и контактный телефон (на случай, если налоговику понадобятся каике-то разъяснения).

- Если заявление составляется от лица организации, то нужно написать:

- ее полное наименование,

- ИНН,

- КПП (в соответствии с учредительными документами),

- юридический адрес

- и также телефон для связи.

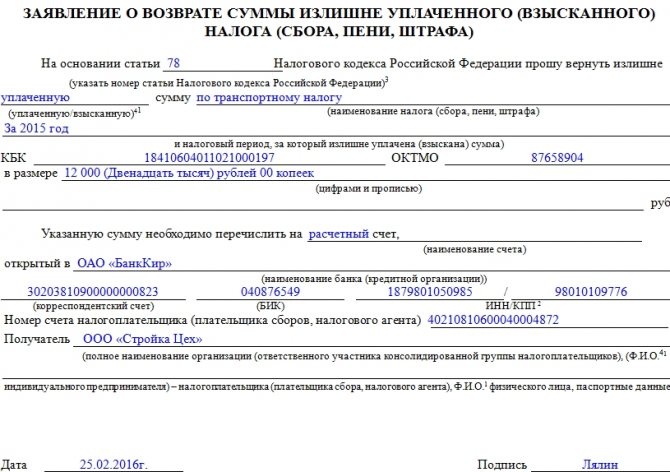

Основная часть документа касается излишне оплаченного налога.

- Сначала тут указывается ссылка на статью закона, разрешающую возврат переплаченных сумм.

- Затем следует отметить характер переплаты: были деньги уплачены в добровольном порядке или взысканы, а также наименование налогового сбора.

- После этого вписывается тот налоговый период, за который произошла переплата и указывается код налога по КБК (код бюджетной классификации) – он имеет периодически меняемые индивидуальные показатели по каждому налогу и код ОКТМО (зависит от той территории, в которой производился налоговый платеж).

- Далее цифрами и прописью в бланк вносится та сумма, которую налогоплательщик считает излишне уплаченной и реквизиты счета для возврата:

- название обслуживающего счет банка,

- его корр. счет,

- БИК, ИНН, КПП,

- номер расчетного счета налогоплательщика.

- После этого в строке «Получатель» указывается фамилия-имя-отчество ИП или гражданина либо название организации, подающей заявление.

- В завершение на бланке необходимо поставить дату и подписать его.

Образец заявления о возврате излишне уплаченного налога

Заявление о возврате излишне уплаченного налога — образец этого документа мы приведем в данной статье, а также расскажем, когда оно необходимо, куда его подавать и каким образом оформлять. Ситуации возникновения переплаты по налогу бывают разные.

Например, налогоплательщик по ошибке перечислил сумму налога большую, чем показал в декларации. Либо подал уточненную декларацию с меньшим начислением налогов, чем было показано первоначально и, соответственно, уже перечислено.

Кроме того, возможно, что авансовых платежей по итогам отчетных периодов было перечислено больше, чем начислено налога за налоговый период.

В таких случаях налогоплательщику следует обратиться в налоговую инспекцию по месту учета с заявлением на возврат суммы излишне уплаченного налога. Вернуть налог можно в течение 3 лет с момента его переплаты (п. 7 ст. 78 НК РФ). См. также . Форма заявления на возврат излишне уплаченного налога утверждена приказом ФНС России от 14.02.2019 № Эта форма применяется с 31.03.2019. До 31.03.2019 использовалась форма, утвержденная приказом ФНС РФ от 23.08.2016 № В бланке заявления о возврате излишне уплаченного налога нужно указать:

- ИНН, КПП (при наличии) лица, подающего заявление (эти сведения указываются на всех страница);

- номер заявления, код налогового органа, в который оно представляется;

- название налогоплательщика (если это организация) либо Ф. И. О. (если это индивидуальный предприниматель или физическое лицо);

- статью Налогового кодекса, на основании которой производится возврат;

- налоговый период;

- коды ОКТМО и КБК;

- кто подтверждает достоверность сведений, указанных в заявлении, номер телефона.

Также на первом листе указывается подпись заявителя и дата подписания.

На второй странице приводятся ведения о реквизитах банковского счета, наименование получателя и сведения о документе, удостоверяющем личность.

Третья страница заполняется физическими лицами, не являющимися индивидуальными предпринимателями.

На ней также приводятся сведения о документе, удостоверяющем личность, и адрес места жительства

Обратите внимание, что эту страницу можно не заполнять, если указан ИНН. О том, почему следует безошибочно указывать реквизиты счета, читайте в материале Под заявлением проставляется дата и подпись заявителя. Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью

О том, нужна ли на заявлении печать, читайте в статье. Приведем образец заявления на возврат излишне уплаченного налога для 2019–2019 годов, составленный на бланке формы в ее последней редакции (согласно изменениям, внесенным приказом ФНС РФ от 14.02.2019 № Образовавшуюся переплату по налогу можно вернуть из бюджета

Если заявление подается в электронном виде, оно заверяется усиленной квалифицированной электронной подписью. О том, нужна ли на заявлении печать, читайте в статье . Приведем образец заявления на возврат излишне уплаченного налога для 2019–2019 годов, составленный на бланке формы в ее последней редакции (согласно изменениям, внесенным приказом ФНС РФ от 14.02.2019 № Образовавшуюся переплату по налогу можно вернуть из бюджета.

Для этого надо подать в ИФНС заявление установленной формы, указав в этом документе необходимые коды, данные налогоплательщика, период образования переплаты, ее сумму и реквизиты, по которым переплата будет возвращена.

После сверки произведенных платежей с налоговой, курирующими инспекторами принимается нужное решение (срок его принятия законодательно не отрегулирован), которое затем передается плательщику по налогам. Допускается зачесть с одного КБК на другой излишне уплаченный налог.

Для этого потребуется составить заявление по строго определенной форме, указав в нем КБК первоначальный и тот, на который требуется перевести средства. Если все будет выполнено в срок и с соблюдением законодательно установленной процедуры, то сложностей с переводом денег с одного КБК на другой возникнуть не должно.

можно писать либо в свободной форме, либо по установленному унифицированному образцу. Независимо от того, какой способ будет выбран, ссылаться нужно на 78 статью НК РФ.

Когда его можно сделать

Для зачета переплаты важно, чтобы налоговый орган владел соответствующей информацией. Если факт излишнего перечисления сумм был установлен при проверке налоговым органом, плательщик должен быть об этом извещен

От его распоряжения зависит, будут денежные средства возвращены или зачтутся. Выбор исключительно за налогоплательщиком.

Указанное выше правило о свободе выбора применяется лишь в том случае, если у плательщика нет недоимок по другим платежам в бюджет. В такой ситуации возврат сумм не производится. Налоговый орган производит зачет платежа в счет долга в одностороннем порядке. Налогоплательщик не вправе выражать несогласие. Он лишь извещается о произведении зачета.

Если при этом сумма переплаты превышает размер задолженности, то недоимка погашается, а в отношении остатка средств решение принимает налогоплательщик. Ему направляется соответствующее уведомление.

Закон устанавливает ограничительные сроки для проведения процедуры зачета. Если причиной переплаты стало ошибочное перечисление суммы плательщиком, то подать заявление можно на протяжении 3 лет с этой даты.

Если же переплата возникла из-за неправомерного удержания или взыскания средств, то обратиться с просьбой о зачете следует не позже 1 месяца с даты получения информации о нарушении. Отсчет ведется с момента получения извещения о наличии переплаты или же с момента вступления в силу принятого судом решения.

Важно! Независимо от вида налога провести процедуру зачета можно только в пределах бюджета одного уровня. Совместить в этом действии платежи в разные бюджеты нельзя

Как заполнить декларацию вычета по предыдущим годам.

Как оплатить налоги без квитанции, читайте тут.

Когда его можно сделать

Для зачета переплаты важно, чтобы налоговый орган владел соответствующей информацией. Если факт излишнего перечисления сумм был установлен при проверке налоговым органом, плательщик должен быть об этом извещен. От его распоряжения зависит, будут денежные средства возвращены или зачтутся

Выбор исключительно за налогоплательщиком

От его распоряжения зависит, будут денежные средства возвращены или зачтутся. Выбор исключительно за налогоплательщиком.

Указанное выше правило о свободе выбора применяется лишь в том случае, если у плательщика нет недоимок по другим платежам в бюджет. В такой ситуации возврат сумм не производится. Налоговый орган производит зачет платежа в счет долга в одностороннем порядке. Налогоплательщик не вправе выражать несогласие. Он лишь извещается о произведении зачета.

Если при этом сумма переплаты превышает размер задолженности, то недоимка погашается, а в отношении остатка средств решение принимает налогоплательщик. Ему направляется соответствующее уведомление.

Закон устанавливает ограничительные сроки для проведения процедуры зачета. Если причиной переплаты стало ошибочное перечисление суммы плательщиком, то подать заявление можно на протяжении 3 лет с этой даты.

Если же переплата возникла из-за неправомерного удержания или взыскания средств, то обратиться с просьбой о зачете следует не позже 1 месяца с даты получения информации о нарушении. Отсчет ведется с момента получения извещения о наличии переплаты или же с момента вступления в силу принятого судом решения.

Важно! Независимо от вида налога провести процедуру зачета можно только в пределах бюджета одного уровня. Совместить в этом действии платежи в разные бюджеты нельзя

Распространенные ошибки при составлении заявления на возврат НДФЛ

Ошибка 1. Бланк заявления о возврате лишних сумм постранично не разделяется, а его страницы по-отдельности не подаются. Поэтому если заявитель заполняет только первых две страницы, подавать в ИФНС ему нужно все равно все три листа вместе. На стр. 3 он попросту записывает свои инициалы, не заполняя ее, а затем приобщает к первым двум.

Ошибка 2. Полномочным представителем физлица, представляющим его интересы, может быть стороннее лицо. Но совершать необходимые действия, подписывать документы от имени заявителя данное лицо вправе только при соблюдении двух условий.

Первое: у него всегда должна быть при себе соответствующая доверенность, оформленная установленным порядком и заверенная нотариатом. Второе: сведения о ее наличии и о самом полномочном представителе должны быть прописаны в заявлении (стр. 1).

Особенности заявления, общие моменты

Заявление имеет стандартную унифицированную форму, обязательную к применению. При его заполнении следует придерживаться определенных норм, которые установлены для всех подобного рода документов, подаваемых в государственные органы.

Начнем с того, что вносить в бланк сведения допускается как в компьютере, так и от руки. Во втором случае нужно следить за тем, чтобы не было помарок, ошибок и исправлений. Если же без них обойтись не удалось, лучше не корректировать бланк, а заполнить новый.

Заявление обязательно должно быть подписано заявителем или его законным представителем. Печать на документе ставить надо только в том случае, если правило по применению штемпельных изделий для заверения исходящей документации указано в учетных документах фирмы.

Заявление рекомендуется писать в двух экземплярах, одинаковых по тексту и равнозначных по праву, один из которых следует передать специалисту налогового органа, второй, после проставления в нем отметки о принятии, оставить у себя. В дальнейшем такой подход позволит избежать возможных разногласий с налоговой службой.

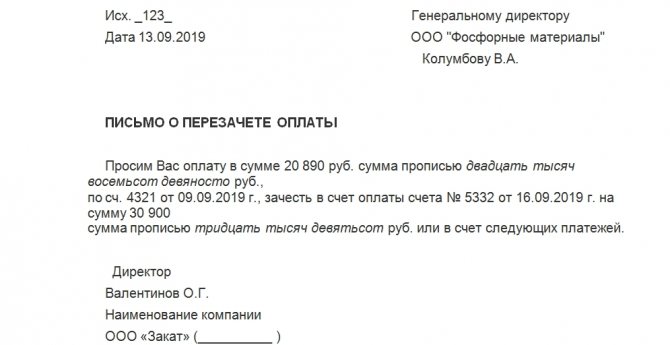

Состав бланка письма

Обычно подобного рода бумаги печатаются на бланках организации. На их верхней части расположены реквизиты компании. Если же деловое письмо печатается на обычном листе А4 без пометок, то в самом верху необходимо указать наименование и основные данные той организации, которая посылает сообщение.

Письмо должно содержать:

- Сведения об адресате. ФИО руководителя организации поставщика, его должность, само название компании.

- Номер документа. Он нужен для последующего учета, занесения в журнал исходящей документации.

- Дату подписания.

- Название бумаги.

- Сумму переплаты. Она должна быть точно известна обеим сторонам.

- По какому счету был осуществлен платеж (ссылка с номером документа и его датой).

- Что сделать с переплатой: вернуть либо зачесть в счет оплаты последующих поставок (либо предоставления услуг). Если имеются данные о номере и дате счета, на который следует зачесть переплату, то указывается он.

- Просьбу зачесть переплату в счет следующих платежей, если конкретного номера счета нет в наличии.

- При необходимости – сумму НДС.

- Подпись, должность руководителя, печать организации.

По каким причинам происходят переплаты

Обстоятельства, в связи с которыми организации оплачивают налог сверх положенного, могут быть разными. Они могут быть вызваны банальными техническими ошибками специалистов отдела бухгалтерии, переплатами по авансовым платежам, неправильно рассчитанной налогооблагаемой базой и т.д. У предприятий в таких случаях есть два пути: либо запросить возврат денежных средств, либо написать заявление об их зачете.

Переплату может обнаружить как сам налогоплательщик, так и работники налоговой инспекции.

Зачет является наиболее предпочтительным вариантом решения проблемы чрезмерных налоговых перечислений.

Налоги, возможные для перезачета

Не все виды налоговых платежей могут корректироваться в случае переплаты по ним, и наоборот, не на все виды платежей можно эту переплату перенаправить. В таблице представлены виды разрешенных к корректировке переплат с соответствующими им возможностями направления средств.

| № | Разновидность налоговой переплаты | Куда разрешено перенаправить деньги |

| 1 | Федеральное налогообложение (переплата по НДС, по ЕНВД, налогу на прибыль и т.п.) | В счет будущей уплаты по любому федеральному налогу, штрафа или пени по такому налогу |

| 2 | Региональное налогообложение (транспортный сбор, налог на имущество организаций и т.п.) | В счет будущей уплаты по этому же налогу или другому региональному сбору, пени, штрафа или недоимки по региональным налогам |

| 3 | Местные налоги (земельный). | В счет этого же налога или пени. |

Как видим, перезачет средств может происходить только между налогами одинакового уровня.

Нюанс перенаправления по НДФЛ

Подоходный налог рассчитывается налоговым агентом. В отношении него действуют различные ставки, это прямой платеж, поэтому есть определенные тонкости, касающиеся возврата или зачета по его переплате. Ее не может осуществить владелец этих средств – работник, а только его работодатель как налоговый агент, но по выражению воли сотрудника – письменному заявлению. Если переплата выявлена в отношении уже уволенного работника, это не освобождает от обязанности ее вернуть, если бывший сотрудник того пожелает.

Если декларацию-НДФЛ сдавал в ИНФС сам налогоплательщик, например, ИП, перезачет или возврат по выявленной переплате будет сделан инспекцией. При этом сроки считаются не от подачи заявления, а от времени проверки его декларации.

Контроль переплаты

Налогоплательщик, в первую очередь, заинтересован в правильности уплаты налогов и отсутствии переплат. Поэтому целесообразно следить за количеством уплаченных в бюджет средств и в случае обнаружения переплаты принимать меры.

Если факт переплаты будет установлен не самим плательщиком, а налоговиками входе проверки, они должны поставить его в известность об этом в течение 10 дней (рабочих, а не календарных).

ВАЖНО! Если у плательщика имеется недоимка по налогу того же уровня, что и излишне уплаченный, либо пеня или штраф по налогу соответствующего уровня, возврат переплаты невозможен, осуществляется исключительно перезачет

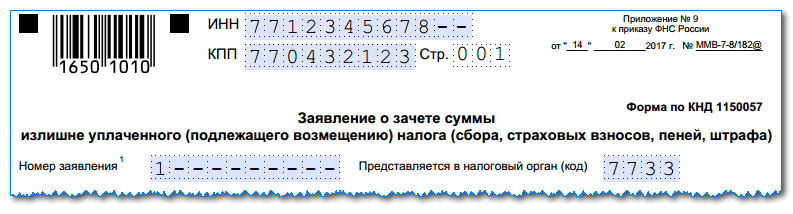

Как правильно оформить новую форму заявления в 2018 году

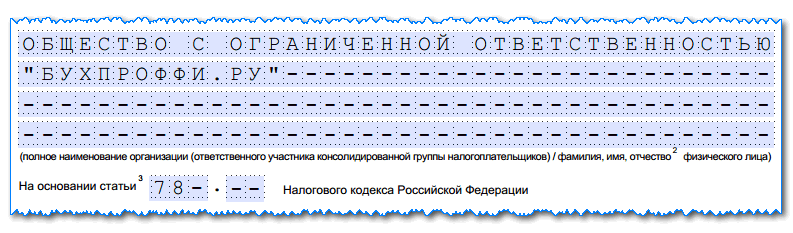

Рассмотрим, как выполнить зачет суммы излишне уплаченного налога при помощи новой формы заявления. Этот бланк нужно применять в обязательном порядке начиная с 31 марта 2017 года.

Заполнение документа начинается с шапки, в которую нужно внести коды ИНН и КПП заявителя. Если бланк подает организация, то к поле ИНН две пустые клеточки нужно прочеркнуть. Если это делает предприниматель — то прочеркивается полностью поле КПП.

Рядом записывается номер страницы в документе. Титульный лист всегда «001».

Затем следует поле «Номер заявления», в котором нужно проставить: какой по счету раз субъект обращается за зачетом в этом году. Вносить цифры нужно начиная с самой левой клетки. Все оставшиеся пустыми необходимо поставить прочерк.

Справа находится поле, в котором проставляется код налогового органа, куда направляется заявление.

В большое поле заносится полное наименование организации без сокращений, либо полные Ф.И.О. предпринимателя.

Затем следует поле для указания статьи НК, на основании которой выполняется данное действие. Когда выполняется зачет излишне перечисленного налога, это производится по ст. 78. Все клетки, что останутся пустыми, необходимо прочеркнуть.

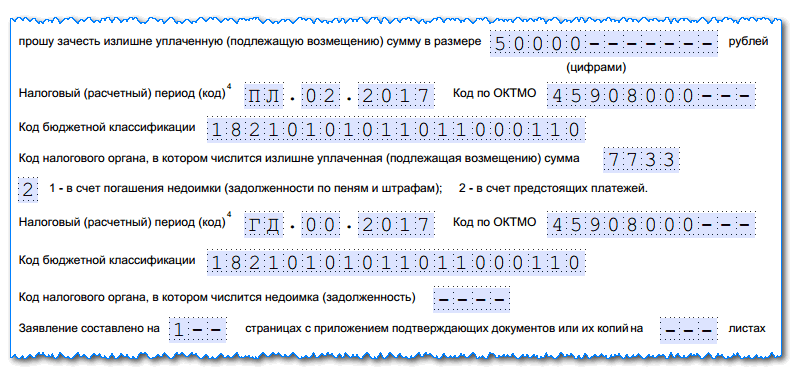

Далее следуют графы для указания информации о зачете. Первым делом записывается сумма, которая запрашивается к зачету. Ее размер вносится начиная с левых клеток, все оставшиеся пустыми необходимо поставить прочерк.

Следом необходимо проставить налоговый период, в котором была произведена переплата. Данное поле состоит из трех блоков, разделенных точками.

Заполняются они следующим образом:

- Первые две клетки для периода. Сюда записывается «МС» – когда период месяц, «КВ» – когда квартал, «ПЛ» – когда полугодие и «ГД» – когда год.

- Вторые две клетки служат для уточнения номера указанного периода. Если в качестве периода записал месяц, то здесь вносится его номер от 01 до 12. При выборе квартала — номер от 01 до 04. При выборе полугодия указывается 01 либо 02. Для года в этих клетках записываются нули.

- Последние четыре клетки необходимы чтобы указать год.

Справа от графы периода записывается код ОКТМО.

Ниже записывается код КБК, по которому имеется переплата.

Последнее поле здесь — код ФНС, в которой числится у субъекта переплата.

Далее, проставляется код зачета:

- «1» – если сумму планируется использовать как погашение имеющейся задолженности;

- «2» – для погашения будущих платежей.

После этого идет второй блок, в котором указывается информация о том, на что конкретно направляется переплата:

- Код периода — указывается на какой период переносится переплата, после кодируется аналогично предыдущему;

- Код ОКТМО — заносится соответствующий код;

- Код КБК — код платежа, на который переносится переплата. Он может совпадать с предыдущим (если переплата отправляется в счет будущего платежа), либо отличаться, если за ее счет погашается задолженность по другому налогу. Необходимо помнить правило о том, что зачет выполняется только в пределах одного уровня бюджета.

Код налогового органа заполняется только тогда, когда переплата переносится на погашение имеющегося долга.

В последнюю очередь заполняются графы с указанием количества листов в заявлении и числа листов с приложениями.

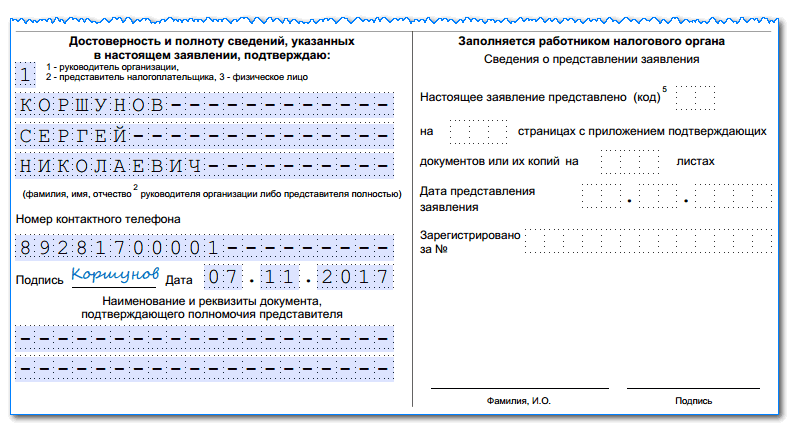

Нижняя часть заявления делится на два столбца, здесь необходимо заполнять только левый. Здесь нужно проставить код лица, кто подает заявление, его полные Ф.И.О., номер телефона, дату и подпись.

Нижние графы заполняются только в случае, когда документ подает представить по доверенности — сюда вносятся ее реквизиты. Саму доверенность прикладывают к заявлению, а в соответствующем поле вносят количество прилагаемых к форме документов.

По каким причинам происходят переплаты

Обстоятельства, в связи с которыми организации оплачивают налог сверх положенного, могут быть разными. Они могут быть вызваны банальными техническими ошибками специалистов отдела бухгалтерии, переплатами по авансовым платежам, неправильно рассчитанной налогооблагаемой базой и т.д. У предприятий в таких случаях есть два пути: либо запросить возврат денежных средств, либо написать заявление об их зачете.

Переплату может обнаружить как сам налогоплательщик, так и работники налоговой инспекции.

Зачет является наиболее предпочтительным вариантом решения проблемы чрезмерных налоговых перечислений.

Налоги, возможные для перезачета

Не все виды налоговых платежей могут корректироваться в случае переплаты по ним, и наоборот, не на все виды платежей можно эту переплату перенаправить. В таблице представлены виды разрешенных к корректировке переплат с соответствующими им возможностями направления средств.

| № | Разновидность налоговой переплаты | Куда разрешено перенаправить деньги |

|---|---|---|

| 1 | Федеральное налогообложение (переплата по НДС, по ЕНВД, налогу на прибыль и т.п.) | В счет будущей уплаты по любому федеральному налогу, штрафа или пени по такому налогу |

| 2 | Региональное налогообложение (транспортный сбор, налог на имущество организаций и т.п.) | В счет будущей уплаты по этому же налогу или другому региональному сбору, пени, штрафа или недоимки по региональным налогам |

| 3 | Местные налоги (земельный). | В счет этого же налога или пени. |

Как видим, перезачет средств может происходить только между налогами одинакового уровня.

Нюанс перенаправления по НДФЛ

Подоходный налог рассчитывается налоговым агентом. В отношении него действуют различные ставки, это прямой платеж, поэтому есть определенные тонкости, касающиеся возврата или зачета по его переплате. Ее не может осуществить владелец этих средств – работник, а только его работодатель как налоговый агент, но по выражению воли сотрудника – письменному заявлению. Если переплата выявлена в отношении уже уволенного работника, это не освобождает от обязанности ее вернуть, если бывший сотрудник того пожелает.

Если декларацию-НДФЛ сдавал в ИНФС сам налогоплательщик, например, ИП, перезачет или возврат по выявленной переплате будет сделан инспекцией. При этом сроки считаются не от подачи заявления, а от времени проверки его декларации.

Контроль переплаты

Налогоплательщик, в первую очередь, заинтересован в правильности уплаты налогов и отсутствии переплат. Поэтому целесообразно следить за количеством уплаченных в бюджет средств и в случае обнаружения переплаты принимать меры.

Если факт переплаты будет установлен не самим плательщиком, а налоговиками входе проверки, они должны поставить его в известность об этом в течение 10 дней (рабочих, а не календарных).

ВАЖНО! Если у плательщика имеется недоимка по налогу того же уровня, что и излишне уплаченный, либо пеня или штраф по налогу соответствующего уровня, возврат переплаты невозможен, осуществляется исключительно перезачет

Что делать с переплатой по налогу

Если вы обнаружили переплату, у вас есть два варианта:

- Зачесть её в счёт будущих платежей или существующего долга.

- Вернуть её на расчётный счёт.

Как зачесть переплату в счёт задолженности или будущих платежей

Переплатой можно покрыть задолженность по налогам, штрафам, пеням, либо направить её в счёт будущих платежей.

До 1 октября 2021 года действовало правило: федеральный налог — в федеральный бюджет, региональный налог — в региональный бюджет, местный налог — в местный бюджет. И зачесть переплату по региональному налогу в счёт местного налога было нельзя.

Важно. С 01.10.2020 переплату можно зачесть в счёт любого налога, независимо от того, федеральный он, региональный или местный

Еще переплату можно зачесть в счёт штрафов и пеней, которые относятся к любым налогам.

Например

, ИП Соболев переплатил по упрощёнке 6 тыс. руб. Еще он должен заплатить налог на имущество в размере 4 тыс. руб. Соболев может написать заявление на зачёт переплаты. Несмотря на то, что УСН — это региональный налог, а налог на имущество — местный налог, зачёт допускается.

Однако есть два исключения:

- Нельзя зачесть переплату в счёт недоимки или будущих платежей по НДФЛ.

- Не получится зачесть переплату в счёт штрафа, установленного КоАП (к примеру, за нарушение порядка применения контрольно-кассовой техники). Налоговый кодекс не предусматривает такую возможность.

Чтобы зачесть переплату в счёт предстоящих платежей, подайте в налоговую инспекцию по месту учёта заявление по форме КНД 1150057. Подать можно лично, по почте, либо через личный кабинет.

Решение о зачёте суммы налоговики примут в течение десяти дней.

Как вернуть переплату на банковский счёт

Шаг 1. Напишитезаявление по форме КНД 1150058 . Заявление можно подать в бумажном виде лично или по почте, либо в электронном виде по ТКС или через личный кабинет. По общему правилу, к заявлению не нужно прикладывать дополнительные документы. Однако если переплата образовалась из-за ошибки в декларации, сначала сдайте исправленную декларацию.

Шаг 2. Дождитесь ответа налоговой. Инспекция будет рассматривать заявление в течение десяти рабочих дней. Затем либо вернёт деньги, либо откажет в возврате. Об отказе налоговая сообщит в течение пяти дней со дня принятия решения.

Важно. Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде

Отказ в возврате можно обжаловать в вышестоящем налоговом органе, а затем в суде.

Шаг 3. Проверьте, пришли ли деньги.

Если налоговики примут положительное решение, то вернут деньги в течение месяца со дня получения заявления на возврат. Деньги поступят на тот банковский счёт, который вы указали в заявлении.

Если переплата следует из декларации, в том числе уточнённой, то деньги налоговики вернут не раньше, чем через месяц после окончания камеральной проверки этой декларации.

Если налоговая инспекция нарушит указанные сроки, то на невозвращенную сумму будут начисляться проценты за каждый календарный день просрочки.

Важно. Если у вас есть задолженность по другим налогам или долги по пеням и штрафам, то налоговая сначала зачтёт долг, затем вернёт остаток переплаты

Если долгов нет, налоговая вернет сумму переплаты полностью.

Как можно узнать о переплате по налогам

О том что у компании или ИП возникла переплата по налогам, они могут узнать либо самостоятельно, либо им должны сообщить об этом налоговые органы.

О том что у компании или ИП возникла переплата по налогам, они могут узнать либо самостоятельно, либо им должны сообщить об этом налоговые органы.

В последнем случае устанавливается срок, в течение котором инспектор данного контрольного органа должен сообщить об этом — 10 дней с обнаружения такого факта.

При этом он может использовать для этого звонок по телефону, отправить письмо почтовой службой или через систему электронного документооборота (ЭДО).

Если инспектор позвонил, ответственное лицо на предприятие должно принять все меры, чтобы впоследствии у него были доказательства – спросить кто звонит, по какому налогу возникла переплата и в какой сумме.

Бывает и так, что сам инспектор не уверен, что данная сумма излишнего налога является переплатой, поэтому возможно он попросит предоставить ряд дополнительных документов.

На практике очень часто работники ИФНС не обращают внимания на свою обязанность сообщать организации о таких ситуациях, так как это приведет к оттоку денег из бюджета, что противоречит стоящим перед ними задачам.

Еще узнать о возникшей переплате по налогу можно, если есть квалифицированная электронная подпись, используя кабинет налогоплательщика на сайте налоговой. Однако надо помнить, что данная служба будет предупреждать вас о любой переплате по налогу, не учитывая, что начисления налогового обязательства происходит один раз в год, а авансовые платежи перечисляются ежеквартально, ежемесячно.

Узнать о возникшей излишне перечисленной сумме налога можно также, заполнив декларацию по итогу за год. Специальные разделы, предназначены для заполнения как сумм налога за год, так и производимых квартальных (месячных) платежей.

При составлении декларации можно выявить, что возникла переплата налогов (будет заполнена графа налог к возврату). Так же обстоят дела с ситуацией, когда подается уточняющая декларация, которая приводит к снижению суммы налога.

Внимание! Наиболее часто переплаты возникают, когда выполняется уплата налога в бюджет из-за того, что неправильно указываются реквизиты в платежных документах. Об этом можно узнать, если периодически запрашивать в налоговой акты сверки и справки по взаиморасчетам по налогам.

Как заполнить заявление о зачете: пошаговая инструкция

Алгоритм заполнения рассмотрим на конкретном примере.

Букашка Александр Борисович ошибочно оплатил транспортный налог в сумме 1500 рублей вместо налога на имущество. Ошибка была допущена в коде бюджетной классификации в платежном документе. Автомобиля в собственности Букашки А.Б. не имеется, следовательно, переплату по транспортному сбору нельзя оставить в счет будущих платежей. Необходимо зачесть сумму на имущественный сбор.

Шаг № 1. Заполняем первую страницу

Нужно вписать следующие сведения:

- В шапке документа укажите номер страницы. ИНН впишите только при наличии. КПП для физического лица указывать не нужно.

- Номер заявления указываем по порядку. Для первого обращения ставим 1 и так далее, по количеству документов, направленных в ИФНС.

- Проставляем код ИФНС — код той инспекции, в которой числится переплата.

- Указываем фамилию, имя и отчество (при наличии) налогоплательщика. В пустых клетках ставим прочерки.

- Статус плательщика определяем из предложенного списка. По условиям примера — 1.

- Прописываем основание — статья 78 НК РФ.

Теперь указываем сведения о фискальном обязательстве, по которому выявлена переплата. Для транспортного сбора выбираем код 1. Вписываем период, за который выявлен излишек средств, ОКТМО и код бюджетной классификации, код инспекции, где числится излишек.

Завершаем заполнение первой страницы. Указываем количество листов заявления — 3. Дополнительно прописываем количество страниц-приложений. В нашем случае — 1, это копия неверно составленной квитанции на оплату.

Сведения о налогоплательщике — в общем порядке. Указываем шифр 1, вписываем Ф.И.О., номер телефона и дату заполнения. Если бланк заявления о зачете переплаты по налогам заполняет представитель, то нужны сведения об уполномоченном представителе и реквизиты доверенности.

Шаг № 2. Вторая страница

Шапку второй страницы заполните по аналогии с первым листом бланка. Впишите фамилию полностью, имя и отчество — только инициалы.

Теперь расшифровываем сведения о фискальном платеже, в счет которого следует зачислить переплаченный излишек. Сумму допускается распределить на несколько обязательств. Для этого придется заполнить отдельный раздел на каждый вид налога.

Указываем вид зачета:

- 1 — для перечисления денег на другое обязательство;

- 2 — для зачисления в счет будущих периодов.

Теперь прописываем налоговый период, за который совершается взаимозачет, ОКТМО и КБК, код ИФНС, в которую поступит излишек.

Шаг № 3. Третья страница

Заканчиваем заполнять образец заявления на зачет излишне уплаченного налога. На последней странице следует указать информацию о налогоплательщике — физическом лице. Прописываем паспортные данные заявителя.

Для паспорта россиян указываем код 21. Кодификация и правила по заполнению представлены в нижней части третьей страницы.

Документ осталось подписать и направить в ИФНС.

Зачет налогов между КБК: заявление 2020

Нередкой ошибкой в платежных документах является неточность в указании КБК. Поскольку каждая цифра в этом коде имеет свое значение, то искажение хотя бы одной из них станет причиной того, что платеж направится не в тот бюджет или окажется в реестре невыясненных оплат. При этом не дошедший до адресата платеж не остановит начисление пени и создаст недоимку по налогу.

Обнаружить ошибку в КБК может сама компания или инспектор ИФНС, так как отслеживать невыясненные платежи и ставить об этом в известность предприятие – одна из обязанностей этого контролирующего органа. При выявлении такого факта ИФНС направит уведомление, предлагая уточнить реквизиты платежа. Представление в ИФНС письма о зачете переплаты в счет другого счета (переносе суммы с одного КБК на другой) станет гарантией направления средств по назначению, а налоговики внесут исправление КБК в карточке расчетов с бюджетом и аннулируют пени, если компания перечислила налог вовремя (ведь дата платежа остается прежней).

Если ошибки такого рода не повлекли неперечисления средств в бюджетную систему РФ, то скорректировать их можно, оформив и отправив в ИФНС заявление об уточнении платежа на зачет налога с одного КБК на другой. Максимальный срок, на протяжении которого можно уточнить платеж – 3 года с даты перечисления в бюджет.

Перед вынесением решения инспекторы вправе сверить расчеты и тогда платеж будет уточнен в 10-дневный срок после подписания акт сверки. Если проведения сверки не понадобилось, отсчет 10-ти дней начинают с даты получения заявления.

Определение понятия «зачет»

Определение понятия зачета вызывает в теории затруднения. Как правило, определение зачета замещается его описанием и не содержит всех признаков.

Зачет — взаимопогашение равных сумм платежных обязательств двух или нескольких юридических и физических лиц. (Словарь бизнес-терминов. Академик.ру. 2001).

Зачет — погашение взаимных обязательств, платежей двух или нескольких юридических и физических лиц в пределах равных сумм, величин взаимного долга. (Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. «Современный экономический словарь. — 6-е изд., перераб. и доп. — М.» (ИНФРА-М, 2011))

Зачет — погашение одного обязательства посредством другого, встречного (debiti et crediti inter se contributio — определение рим. юриста Модестина). Допущение такого погашения оправдывается тем элементарным соображением, что самостоятельное взыскание по встречным обязательствам вело бы только к излишней трате времени, возбуждало бы лишние процессы и налагало бы на должника без всякой пользы тягость приискания и отдачи денег или других вещей, чтобы вновь затем получить их обратно от кредитора. (Брокгауз и Ефрон. Брокгауз и Евфрон, энциклопедический словарь. 2012).

Зачет встречного требования — погашение равновеликих сумм взаимных платежных обязательств двух или нескольких юридических и физических лиц. Производится в целях сокращения взаимной задолженности, ускорения расчетов и достижения экономии в платежных средствах. Как правило, засчитываются платежи, сроки которых уже наступили. (Словарь экономических терминов. 2012).