Образец акта сверки с налоговой инспекцией 2021 года

Содержание:

- Помощник «Сверка налогов с ФНС»

- Как подать заявление на сверку

- Расхождения в акте сверки с налоговой по НДФЛ

- Информирование налогоплательщиков о состоянии расчетов с бюджетом

- Как правильно читать акт сверки: советы и правила

- Образец заявления на сверку с налоговой инспекцией

- Заявление на сверку расчетов с ифнс

- Заявление на сверку расчетов с бюджетом: образец заполнения, бланк скачать

- Запрос на акт сверки с налоговой инспекцией: изменения с 2018 года

- Заявление на акт сверки с налоговой образец

- Акт сверки с налоговой инспекцией по налогам и страховым взносам: образец 2019 года

- Запрос на акт сверки

- Заявление на акт сверки с налоговой образец 2019 скачать

- Как проходит сверка расчетов?

- Акт сверки расчетов подтверждает штрафы по договору

- Проверка соответствия форм 6-НДФЛ и 2-НДФЛ

- Как проводится сверка по расчётам

- Что делать после получения документа?

- Тонкости, на которые надо обратить внимание при оформлении акта

- Правила оформления акта

Помощник «Сверка налогов с ФНС»

Не всегда своевременная оплата налогов гарантирует отсутствие у организации (ИП) задолженностей и прочих неприятностей в виде пеней и штрафов, которые Акт сверки как раз и выявляет. Например, бывают ситуации, когда оплата налога или взноса попадает в невыясненные поступления или вообще не доходит до ФНС. По недополученным налогам начисляются пени или штрафы. В любом случае надо выяснять, почему так произошло, причем как можно скорее.

Теперь пользователям облачного сервиса 1С:Fresh «1С:Бухгалтерии 8» не обязательно ехать в налоговую, чтобы разбираться с проблемами. Проверить, дошли ли платежи до ФНС, можно напрямую из программы в онлайн-режиме начиная с версии 3.0.68.

Встроенный в программу помощник Сверка налогов с ФНС сравнивает данные по взаиморасчетам из учетной системы ФНС с аналогичной информацией из «1С:Бухгалтерии 8» и автоматически отражает результат сверки по каждому платежу. Для сверки налогов с ФНС требуется подключить сервис 1С-Отчетность.

Помощник Сверка налогов с ФНС доступен в сервисе 1C:Fresh:

- в простом интерфейсе — в разделе Налоги — Сверка налогов с ФНС;

- в полном интерфейсе — в разделе Отчеты — Анализ учета — Сверка налогов с ФНС.

Через 10 рабочих дней после оплаты налога в программе появится баннер с предложением проверить, дошел ли платеж до ФНС. Такой баннер отображается:

- на главной странице;

- в мониторе налогов и отчетности;

- в списке банковских выписок (рис. 3).

Рис. 3. Предложение «Помощника» о сверке налогов

Ответ из ФНС поступит через сервис 1С-Отчетность. Полученная выписка обрабатывается, анализируется и сопоставляется с данными информационной базы пользователя. Если есть проблемы, в программе появятся баннеры — на главной странице (рис. 4), в мониторе налогов и отчетности, в списке банковских выписок.

Рис. 4. Информация о проблеме с платежом

Обработанные запросы отображаются в форме обмена с контролирующими органами, а также в разделах Входящие и Новое.

Если гиперссылка на обработанный запрос окрашена красным цветом, это означает, что имеются проблемы, если синим — то проблем нет.

По гиперссылке Сверка налогов с ФНС осуществляется переход в одноименную форму (рис. 5). В форму Сверка налогов с ФНС можно перейти и напрямую через интерфейс.

Рис. 5. Форма сверки налогов с ФНС

Форма Сверка налогов с ФНС представлена в виде списка, где отражается детализированная информация по всем налогам за год: дата уплаты, наименование налога, период, сумма и состояние платежа по данным ФНС. Состояние платежа может принимать значения:

- Зачислен — значит, все хорошо;

- Ожидается зачисление — 10 дней после оплаты еще не прошли, и запрос следует повторить позже;

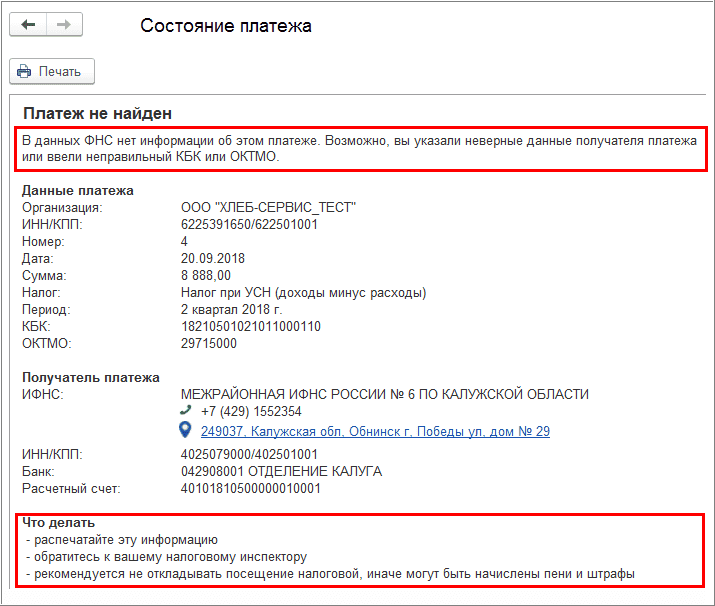

- Не найден — ФНС не может идентифицировать платеж, или оплата не поступила. Необходимо проверить реквизиты платежного документа. При переходе по гиперссылке Не найден открывается печатная форма Состояние платежа с подробной информацией и инструкцией для дальнейших действий (см. рис. 6).

Рис. 6. Форма состояния платежа

Помощник Сверка налогов с ФНС позволяет своевременно выявить ошибки в платежных документах, избежать блокировки расчетного счета, начисления пеней и штрафов из-за невыясненных налоговых платежей.

Как подать заявление на сверку

Заявление на сверку с ИФНС вы можете подать разными способами:

- представить лично;

- направить по почте;

- отправить через интернет с помощью оператора ЭДО;

- отправить через личный кабинет налогоплательщика с использованием усиленной неквалифицированной или квалифицированной электронной подписи.

Виды электронных подписей

Читать далее…

Полученные заявления налоговая зарегистрирует в информационном ресурсе не позднее одного рабочего дня, следующего за днем их получения. Заявления, поданные в электронной форме, регистрируются автоматически.

Если в заявлении вы не укажете период сверки расчетов, ИФНС сформирует результаты за период с 1 января текущего года по дату получения заявления.

Если в заявлении вы не укажете КБК, по которым инициирует сверку, инспекция проведет сверку по всем КБК, по которым вы платите налоги, сборы и взносы в бюджет.

Расхождения в акте сверки с налоговой по НДФЛ

Как правильно вести отражение в бухучете по НДФЛ чтобы сойтись с ИФНС? По Оборотной сальдовой ведомости сч.68.01 проводка Д70 К68.01 формируется ежемесячно последним числом месяца, документом отражение зарплаты в регламентированном учете.

Сумма отражается — НДФЛ исчисленный. Например 10 000 рублей. 31.03.2019 Уплата отражается на основании платежного поручения и делается проводка Д68.01 К70 например 2 000 рублей. 20.03.2019 (уплата НДФЛ с отпускных) Уплата НДФЛ с зарплаты 10.04.2019 — 8 000 рублей.

В 6-НДФЛ в отчете за 1 кв. 2019 года раздел 2 отражен блок: 20.03.17 20.03.17 31.03.17 в 6-НДФЛ в отчете за полугодие 17 г. раздел 2 отражен блок 31.03.17 10.04.17 11.04.17.

ИФНС отражает налог начисленный на основании сданного отчета 6-НДФЛ. То есть запрашивая акт сверки с ИФНС на 31.03.2019 г. вижу что начислен налог 2 000 рублей. А у меня по ОСВ сч.68.01 на 31.03.2019 начислен НДФЛ- 10 000 рублей. Или если акт сверки с ИФНС на 02.05.2019 г. у меня по ОСВ будет начислен налог за март (31.03.2018г) — 10000р и начислен налог за апрель 10000р.(30.04.2018) а в акте сверки НДФЛ апреля еще отражен не будет т.к.

на 02.05.2019 не сдан отчет 6-НДФЛ. И как следствие задолженность (сальдо конечное на дату) тоже между ОСВ и актом не сходится.

Как подписывать акт сверки с ИФНС, с расхождениями. Ваша изначальная ошибка — в дате проводки по начислению НДФЛ. Задолженность компании перед бюджетом по НДФЛ (сумма по Кт 68) возникает в момент удержания налога.

А по Налоговому кодексу дата удержания налога — день выдачи денег, а не последний день месяца (п.

4 ст. 223 НК РФ)

Внимание! Минфин разрешил зачесть. Но использовать разъяснения опасно

Подробности в журнале В акте сверки вы видите, что инспектор начисляет вам НДФЛ по дате удержания налога (строка 110 в 6-НДФЛ) У вас в учете последовательность действий должна быть такой: 1.

Начислить выплату работнику в личной карточке (ведомости или др. форме) 2. Отразить выплату в налоговой карточке по НДФЛ в день получения дохода по статье 223 НК РФ 3. Посчитать НДФЛ с нее и отразить в налоговой карточке по НДФЛ «Налог исчисленный» на дату получения дохода по статье 223 НК РФ 4.

Информирование налогоплательщиков о состоянии расчетов с бюджетом

Но есть и еще один документ, который регламентирует сверку — это приказ Минфина России от 18 января 2008 г. № 9н «Об утверждении административного регламента ФНС по исполнению государственной функции по бесплатному информированию». В нем раздел 16 «Последовательность действий должностных лиц налоговых органов при индивидуальном информировании налогоплательщиков о состоянии расчетов по налогам, пеням и штрафам».

В соответствии с приказом № 9н компания может получить из инспекции не акт сверки, а справку о состоянии расчетов по налогам, сборам, взносам. Она выдается по письменному запросу в срок 5 рабочих дней. Причем как запрос, так и сама справка могут быть представлены лично, по почте или по электронным каналам связи. Таким образом, мы видим, что есть два документа, которые являются итогом сверки.

Справку могут не выдать только в двух случаях:

- если компания обратилась не в «свою» инспекцию, если в запросе забыла написать свое полное наименование, ИНН, подпись руководителя, печать компании, если запрос составлен не на фирменном бланке, если уполномоченный представитель подал запрос, но не приложил доверенность, или если в запросе присутствуют нецензурные или оскорбительные выражения.

- если компания не исполнила свои налоговые обязательства. Когда налогоплательщик встает на учет, то в его карточке прописываются его налоговые обязательства. Например, ежеквартальная отчетность по налогу на прибыль, ежемесячная отчетность по НДС и т д. И если декларация не была сдана вовремя, то информирование невозможно. Тогда компании выдадут не справку, а письмо о неисполнении государственной функции.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Источник статьи: http://school.kontur.ru/publications/3

Как правильно читать акт сверки: советы и правила

Документ составляется в 2-х экземплярах и подписывается уполномоченным лицом с указанием ФИО и должности (главный бухгалтер или директор). Акт также проштамповывается печатью при ее использовании в организации.

При получении акта сверки от контрагента возможны 3 варианта ответных действий:

- Подтвердить остаток при совпадении в расчетах.

- Проигнорировать сверку (при отсутствии пункта о периодичности сверки в договоре и при наличии более неотложных дел, акт можно вовсе не рассматривать).

- .

Если с 1-м и 3-м пунктом все просто, то 2-й требует внимательности к правилам его оформления. Акт разногласий оформляется отдельным документом с обязательной ссылкой на дату и номер акта сверки, на основе которого он составляется. Перед табличной частью указывается дата получения спорного акта сверки и наименования сторон, а также реквизиты договора, по которому осуществляется поставка товара или предоставление услуг.

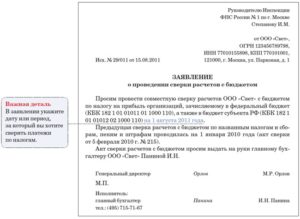

Образец заявления на сверку с налоговой инспекцией

Форма заявления на сверку расчетов с бюджетом Как уже было сказано выше, заявление на сверку расчетов с бюджетом составляется в произвольной форме.

В качестве основы документа специалисты налоговой службы предлагают использовать бланк, приведенный в качестве примера в регламенте сверки (приложение № 1 к приказу налоговой службы РФ 2007 года № САЭ-3-25/).

При бумажном документообороте передать в налоговую заявление с просьбой о сверке можно:

- заказным письмом.

- при посещении ИФНС представителем компании;

Шаг №2.

Получение акта Поданное заявление о проведении процедуры поступает уполномоченному сотруднику — налоговому инспектору.

Специалист обязан подготовить запрашиваемый документ и передать его организации в течение следующих пяти дней.

Заявление на сверку расчетов с ифнс

Письмо-заявление пишется в двух экземплярах.

Контактный телефон представителя.

В какой форме (курьером или почтой) предприятие желает получить сверку от налоговой.

Дата и подпись руководителя фирмы. Лучше всего отправить письмо-запрос в налоговую службу с курьером. Один экземпляр письма он передает сотруднику налоговой (письмо обязательно регистрируется в журнале «Входящие»), а на втором экземпляре налоговик ставит дату получения и подпись.

Заявление на сверку расчетов с бюджетом: образец заполнения, бланк скачать

В качестве основы документа специалисты налоговой службы предлагают использовать бланк, приведенный в качестве примера в регламенте сверки (приложение № 1 к приказу налоговой службы РФ 2007 года № Обязательные данные К обязательным данным, которые указываются в заявлении на сверку расчетов с бюджетом, следует отнести такие реквизиты, как: налоги, коды бюджетной квалификации, период проведения сверки, суммы уплаченных и начисленных налогов/сборов.

В заявлении рекомендуется указать обратного адресата для получения результатов сверки (главный бухгалтер, финансовый директор и т. п.)

Запрос на акт сверки с налоговой инспекцией: изменения с 2018 года

«».Прежде чем проводить сверку, помните: обработка платежей, поступающих из Федерального казначейства, обычно занимает до 5 дней.На официальном сайте публикации проектов нормативных актов весной 2018 года был размещён проект приказа ФНС России с длинным названием, который утвердит:

- порядок, как получить акт сверки с налоговой в электронном виде;

- правила, как сделать сверку с налоговой по налогам, сборам, страховым взносам, пеням, штрафам, процентам;

- формы и формат акта совместной сверки расчетов;

- формы и формат заявления о предоставлении акта совместной сверки.

Вот точная ссылка на этот нормативный документ: http://regulation.gov.ru/projects#npa=63402.По нашим данным, новые правила сверки с налоговой по налогам и другим обязательным платежам начнут действовать с июля-августа 2018 года.

Заявление на акт сверки с налоговой образец

А значит, «водные» суммы можно без проблем включить в «прибыльную» базу.

В целях налога на прибыль дата предъявления «первички» — это дата ее составления Расходы на приобретение работ (услуг), выполненных (оказанных) сторонними организациями, признаются в «прибыльных» целях в том периоде, в котором документально подтвержден факт выполнения этих работ (оказания услуг).

Минфин напомнил, что считать датой такого документального подтверждения. Актуально на: 14 апреля 2018 г.

Заявление на акт сверки с налоговой: образец В рамках сверки с налоговой по расчетам налогоплательщика в части налогов, сборов и страховых взносов сведения, имеющиеся у ИФНС, сверяются с данными организации или ИП.

Акт сверки с налоговой инспекцией по налогам и страховым взносам: образец 2019 года

Рекомендуем вам принять предложение налогового органа о проведении сверки.

Ведь сверка позволяет своевременно выявить переплату и распорядиться ею, а также обнаружить ошибки и несовпадения данных, которые иначе могут остаться незамеченными.

Более того, целесообразно проводить сверку ежегодно – по завершении очередного года.Результаты сверки налоговая инспекция оформляет специальным актом сверки.

Например, в 2018 году действовала форма акта, утвержденная приказом ФНС России от 20 августа 2007 г. № ММ-3-25/494. Эта форма состояла из титульного листа и двух разделов.

(Пока никто не ал)

Загрузка.

Ваш отзыв очень важен для нас.

Запрос на акт сверки

Получив ваше заявление, ИФНС в срок до пяти рабочих дней обязана сформировать акт сверки со своими данными и пригласить представителя организации-заявителя для передачи акта. Также она вправе отправить акт по почте.

После получения акта сверки в случае выявления расхождений ваших данных с данными налоговой необходимо сделать следующее:

1. В графе 4 разд. 1 акта рядом с данными, указанными ИФНС, которые вы хотите оспорить, укажите ваши данные.2. Подпишите акт на последней странице разд. 1, сделав пометку «Согласовано с разногласиями».3. Передайте документ в ИФНС.4. Приложите к документу заверенные копии платежных поручений, данные из которых отсутствуют в акте сверки, полученном от ИФНС.

Получив акт с разногласиями, налоговая служба должна проверить свои данные по внутренним информационным ресурсам. Если ошибка была допущена налоговиками, то они должны ее устранить (согласно п.п. 3.1.5, 3.1.6 Регламента ФНС) в течение 5-ти дней после получения от вас акта сверки согласованного с разногласиями. Если причина расхождений — ваши ошибки, допущенные, например, при заполнении декларации или платежного поручения, то ИФНС известит вас о том, какая именно ошибка повлекла за собой расхождение данных (инспектор позвонит или направит вам уведомление) (п. 3.4.6 Регламента ФНС). Устранить допущенные вами ошибки можно, подав уточненную декларацию, уточнив налоговые платежи, доплатив налог и т.п.

После анализа расхождений и их устранения ИФНС подготовит и передаст вам новый акт сверки и согласует дату его подписания (п. п. 3.1.6, 3.1.7 Регламента ФНС).

Заявление на акт сверки с налоговой образец 2019 скачать

Важно только, чтобы по своему составу документ отвечал определенным нормам составления подобного рода документации, а по содержанию – включал в себя ряд определенных сведений. В начало документа вписываются:

- его номер, дата составления;

- ссылка на акт сверки, по которому фиксируются разногласия.

Затем в основную часть вносятся:

- дата получения предыдущего акта сверки;

- наименования организаций, между которыми составлялся документ;

- при необходимости – номер и дата договора, по которому идет сверка.

Информацию о конкретных пунктах, с которыми одна из сторон выражает свое несогласие, удобнее оформить в виде таблицы. В неё вносятся номер пункта по акту сверки, предмет разногласия и своя версия. Затем подводится итог и документ подписывается.

Акт сверки с разногласиями

Онлайн журнал для бухгалтера Однако на июль 2018-го года как не было разработано, так и нет:

- ни формы заявления на с налоговой (обязательной или рекомендованной);

- ни электронного формата для такого документа

До недавнего времени можно было готовить в свободной форме образец запроса на сверку с налоговой инспекцией.

Вот его пример: Руководителю ИФНС России № 19 по Адрес (юридический и фактический): Образец заявления в ФСС на сверку расчетов ВАЖНО! Указанное мероприятие проводится для того, чтобы выявить наличие переплаты либо недоимки страховых платежей в части взносов по временной нетрудоспособности и в связи с материнством (ВНиМ), а также взносов по несчастным случаям на производстве (НС). Инициировать данную проверку может любая из сторон — и специалисты ФСС, и сотрудники организации, ответственные за выполнение указанной работы

Заявление на сверку расчетов с бюджетом – образец заполнения, бланк

А это значит, что работодатели, оплачивающие труд своих работников по минималке, должны с 1 мая поднять им зарплаты.

Может ли работодатель в подобной ситуации засчитать работнику прогул со всеми вытекающими последствиями?

- если организация (ИП) переходит из одной ИФНС в другую;

- если организация (ИП) снимается с учета в налоговой в связи с ликвидацией или реорганизацией;

- крупнейшими налогоплательщиками – ежеквартально;

- по инициативе налоговиков, к примеру, при обнаружении ими переплаты у организации или ИП (п. 3 ст. 78 НК РФ), а также в иных случаях, предусмотренных НК РФ;

- по инициативе налогоплательщика (пп. 5.1 п. 1 ст. 21, п. 7 ст. 45 НК РФ). В этом случае организация (ИП) должна подать в свою ИФНС заявление на сверку с налоговой (пп. 11 п. 1 ст. 32 НК РФ).

По итогам сверки налогоплательщику направляется акт. В первую очередь нужно уведомить ИФНС о том, что вы хотите получить акт сверки с налоговой.

Заявление на акт сверки с налоговой образец 2018 скачать

В документ теперь могут включаться сведения не только по налоговым платежам и соответствующим пеням и штрафам, но и аналогичная информация по взносам, вносимым в страховые фонды. Образец акта сверки с налоговой приводится на нашем сайте.

Скачать форму А не так давно акт сверки и другие документы на зачет / возврат взносов обновил ФСС. Как составить запрос акта сверки с налоговой Как и прежде, акт сверки с налоговой предоставляется по запросу, направляемому в ИФНС.

Несмотря на то, что документ можно составлять в произвольной форме, при его составлении следует придерживаться определенных правил оформления и последовательности изложения. Для того чтобы налогоплательщики могли сориентироваться в правилах его составления, для письменного заявления на акт сверки с налоговой образец представлен на нашем сайте.

Подписывать или не подписывать У сотрудников некоторых предприятий, впервые столкнувшихся с расхождениями по акту сверки, часто возникает вопрос о том, нужно ли подписывать документ, с которым они не согласны. Практика говорит о том, что лучше документы, с которыми не согласны, не визировать, поскольку личная подпись свидетельствует о согласии и оспорить это не удастся.

Если проблема возникла, то её следует обсудить по телефону, прийти к какому-то компромиссу, зафиксировать всё на бумаге и только в случае полного совпадения мнений, подписывать акт.

Кто составляет акт сварки с разногласиями Как правило, обязанность по формированию акта сверки с разногласиями возлагается на работника бухгалтерского отдела, который ответственен за контроль платежей по договорам или налоговые расчеты.

Если же вы направили в инспекцию бумажное заявление, то в течение 5 рабочих дней налоговики должны будут сформировать акт сверки и передать его вам или переслать по почте (п. 3.4.3 Регламента). Если в акте сверки с налоговой инспекцией никаких неверных данных, на ваш взгляд, нет, то в конце раздела 1 вы указываете: «Согласовано без разногласий».

Как проходит сверка расчетов?

Проведение данной процедуры заключается в последовательном выполнении таких шагов, как:

- подача заявления;

- получение акта от налоговой;

- изучение документа;

- передача акта и сопутствующих документов в ФНС;

- получение актуализированного акта сверки, подписание документа и возвращение в ФНС;

- учет результатов.

Рассмотрим каждый этап подробнее.

Шаг №1. Подача заявления

При возникновении необходимости в проведении процедуры главбух должен сформировать и подать в налоговую по месту регистрации компании заявление с просьбой подготовить и предоставить акт сверки.

При бумажном документообороте передать в налоговую заявление с просьбой о сверке можно:

- при посещении ИФНС представителем компании;

- заказным письмом.

Шаг №2. Получение акта

Поданное заявление о проведении процедуры поступает уполномоченному сотруднику — налоговому инспектору. Специалист обязан подготовить запрашиваемый документ и передать его организации в течение следующих пяти дней.

Шаг №3. Изучение акта сверки

После получения акта главбух предприятия сверяет полученную информацию с данными собственного учета. В случае отсутствия расхождений в значениях бухгалтерия должна передать оба экземпляра документа на подпись вышестоящему руководству. При этом по сверенным пунктам, с которыми компания согласна, соответствующие страницы должны быть отмечены надписью «без разногласий» в соответствующей графе под названием «согласовано».

При обнаружении несоответствий в виде переплаты в бюджет фирма вправе:

- зачесть сумму излишне внесенных средств в счет будущих платежей по тому же налогу;

- зачесть сумму излишне внесенных средств в счет погашения иной налоговой задолженности;

- вернуть излишне уплаченные средства на банковский счет компании.

В данном случае главбух должен в четвертой графе первого раздела акта сверки отдельно по каждому налогу указать обнаруженные несоответствия

При этом крайне важно указать, что документ подписан с разногласиями, оставив соответствующую подпись

Шаг №4. Передача акта и сопутствующих документов в ФНС

После выявления всех расхождений и подписания акта руководством компании копии данного документа, заверенные подписью директора и печатью компании, направляются в ИФНС посредством личного визита или отправки письма.

Подписанный без расхождений документ подкалывается инспектором в дело компании, на этом шаге процедуры будет считаться завершенной.

Шаг №5. Получение актуализированного акта сверки, его подписание и возвращение в налоговую

При получении документа, подписанного с разногласиями, сотрудник налоговой сверяет полученные данные и устраняет выявленные несоответствия.

Важно! На устранение ошибок налоговой дается не более пяти дней, после чего инспектору предстоит сформировать и направить предприятию обновленный акт с приложением второго раздела. После внесения соответствующих корректировок в базу инспектор должен сформировать новый акт сверки на актуальную дату, и в течение последующих трех дней передать два экземпляра документа налогоплательщику

После внесения соответствующих корректировок в базу инспектор должен сформировать новый акт сверки на актуальную дату, и в течение последующих трех дней передать два экземпляра документа налогоплательщику.

Актуализированный акт должен быть подписан директором организации и отправлен в ФНС.

Если после уточнения сверки разногласия останутся нерешенными, то целесообразно обратиться к инспектору с просьбой о проведении личной сверки. В таком случае представителю компании потребуется иметь при себе не только доверенность, но и все необходимые для процедуры первичные документы.

Шаг №6. Учет результатов процедуры

Все операции хозяйственной деятельности, в том числе все проведенные зачеты и возвраты бюджетных платежей, должны быть зафиксированы в бухучете предприятия.

Акт сверки расчетов подтверждает штрафы по договору

Датой получения доходов в виде штрафов, пеней, неустоек, иных санкций за нарушение договора является, в том числе, дата признания их должником (пп. 4 п. 4 ст. 271 Налогового кодекса).

В случае, если организация — должник добровольно признает санкции за нарушение ею условий договора, такие суммы учитываются кредитором в составе внереализационных доходов на дату их признания.

По мнению Минфина, акт сверки относится к тем документам, которые свидетельствует о признании должником обязанности по уплате кредитору штрафов, пеней, неустоек или иных санкций за нарушение договора в полном объеме либо в меньшем размере (письмо Минфина России от 03.09.2020 № 03-03-06/1/77241).

Как учитывать в доходах штрафы за нарушение договора, и главное — нужен ли НДС?

Что свидетельствует о признании должником штрафов за нарушение договора?

Проверка соответствия форм 6-НДФЛ и 2-НДФЛ

Поскольку 2-НДФЛ сдается по итогам года, то рассмотренные ниже алгоритмы выявления нарушений применяются для годового 6-НДФЛ.

Проверка годовой суммы начисленного дохода:

- Выбираем ставку налога.

- Из 6-НДФЛ берем значение в строке 020.

- В 2-НДФЛ (с признаком 1) суммируем значения строк «Общая сумма дохода» по всем физлицам.

- В декларации по налогу на прибыль (далее — НП) суммируем строки 020 приложения 2 по всем физлицам.

- Должно соблюдаться равенство: п. 2 = п. 3 + п. 4.

Проверка годовой суммы начисленных дивидендов:

- Из 6-НДФЛ берем значение в строке 025.

- В 2-НДФЛ (с признаком 1) суммируем значения по коду доходов 1010 по всем физлицам.

- В декларации по НП суммируем значения по коду доходов 1010 в приложении 2 по всем физлицам.

- Должно соблюдаться равенство: п. 1 = п. 2 + п. 3.

Проверка годовой суммы исчисленного налога:

- Выбираем ставку налога.

- Из 6-НДФЛ берем значение в строке 040.

- В 2-НДФЛ (с признаком 1) суммируем значения строки «Сумма налога исчисленная» по всем физлицам.

- В декларации по НП суммируем строки 030 в приложении 2 по всем физлицам.

- Должно соблюдаться равенство: п. 2 = п. 3 + п. 4.

Проверка годовой суммы неудержанного налога:

- Выбираем ставку налога.

- Из 6-НДФЛ берем значение в строке 080.

- В 2-НДФЛ (с признаком 1) суммируем значения строки «Сумма налога, не удержанная налоговым агентом» по всем физлицам.

- В декларации по НП суммируем строки 034 в приложении 2 по всем физлицам.

- Должно соблюдаться равенство: п. 2 = п. 3 + п. 4.

Проверка общего количества физлиц, которые получили доход:

- Из 6-НДФЛ берем значение в строке 060.

- Считаем количество справок 2-НДФЛ с признаком 1.

- Считаем количество приложений 2 к декларации по НП.

- Должно соблюдаться равенство: п. 1 = п. 2 + п. 3.

О том, какие несоответствия для 6-НДФЛ и 2-НДФЛ являются нормальными, читайте в этом материале.

Подробнее о контрольных соотношениях для проверки 6-НДФЛ читайте .

Как проводится сверка по расчётам

Данная процедура может производиться только по одной из следующих позиций: наименование или номер товара, договор, конкретная поставка, определенный промежуток времени. Чтобы данный документ являлся достоверным, его следует составлять либо после проведения последнего перечисления, либо с момента поставки. Кроме того, сверку удобно проводить во время ежегодной инвентаризации средств и имущества предприятия. Довольно часто по результатам подобных проверок выявляются задолженности: дебиторские или кредиторские. Если подобные факты подтвердились, нужно сразу же сделать акт сверки и отправить его партнерской организации.

Что делать после получения документа?

Как только запрос руководителя предприятия на сверку поступил в налоговый орган, его передают в работу. В течение пяти рабочих дней должностное лицо отдела работы с налогоплательщиками формирует акт сверки, в котором указывается сальдо расчетов в разрезе каждого платежа. Документ передается налогоплательщику указанным в его заявлении способом.

- Если содержание акта соответствует бухгалтерским данным предприятия, документ подписывается с пометкой «Согласовано без разногласий». В таком случае сверка должна быть завершена в срок, не превышающий 10 рабочих дней.

- Если имеют место расхождения между цифрами бухучета организации и сведениями с лицевого счета налоговой инспекции, такой акт сверки оформляется в срок до 15 рабочих дней с пометкой «Согласовано с разногласиями». Устраняются разногласия при личном обращении налогоплательщика в ИФНС с комплектом подтверждающих документов.

В обоих случаях один экземпляр акта остается у налогоплательщика, второй – сохраняется в налоговом органе.

Тонкости, на которые надо обратить внимание при оформлении акта

Как и текст акта, так и его оформление, полностью отдаются на откуп представителям предприятий и организации. Иными словами, акт можно печатать на компьютере или писать от руки, делать на фирменном бланка компании или на обыкновенном листе А4 формата.

Важно, чтобы акт был заверен подписями представителей обеих сторон (при этом нужно, чтобы подписи были оригинальными – использование факсимильных автографов недопустимо). Если в нормативно-правовых актах фирмы закреплено требование использовать для удостоверения документации штемпельные изделия (штампы или печати), значит, бланк акта нужно ими завизировать

Если в нормативно-правовых актах фирмы закреплено требование использовать для удостоверения документации штемпельные изделия (штампы или печати), значит, бланк акта нужно ими завизировать.

Акт составляется в двух экземплярах, но при необходимости можно сделать его заверенные копии. Сведения об акте надо внести в журнал учета документации.

Правила оформления акта

Унифицированной, стандартной для всех формы составления акта не существует, поэтому его можно писать в свободной форме или же по разработанному на предприятии шаблону. Для заполнения подойдет обычный лист А4 формата.

Напечатать акт необходимо в двух экземплярах – по одному для каждой из заинтересованных сторон.

Оба подписанных и заполненных экземпляра отправляются контрагенту, специалисты которого сравнивают сведения из присланного акта с имеющимися у них данными. Если возражений по финансовым перечислениям, указанным в акте, нет, вся информация совпадает, то контрагент подписывает документы и один экземпляр возвращает обратно, второй уставляет у себя.

При необходимости акт можно заверить печатью, но с 2021 года наличие печати у юридических лиц не является требованием закона (тем не менее, без печати, в случае возникновения судебных разбирательств, документ может быть признан не имеющим юридической силы).

Чтобы процесс по подписанию акта сверки не затянулся, при пересылке документа следует указать сроки, в которые его необходимо вернуть обратно.