Сроки и порядок выплаты заработной платы по трудовому кодексу

Содержание:

- Несоблюдение срока выплаты заработной платы

- Каковы новые правила выдачи зарплаты в 2021 году

- Основные понятия и комментарии

- Заработная плата в составе прямых затрат на производство продукции

- Ответственность за нарушение сроков выплаты аванса и зарплаты

- Ответственность работодателя по размерам выплат

- Как рассчитать размер аванса?

- Как правильно произвести расчет зарплаты по окладу

- Разрешается ли выплачивать зарплату чаще, чем дважды в месяц?

- Как платить зарплату в январе 2021

- Нормы рабочего времени в январе 2021

- Размер заработной платы за январь 2021 года

- Если работник привлекался к труду в новогодние праздники

- Подводим итоги

Несоблюдение срока выплаты заработной платы

Мнение эксперта

Ковалев Евгений Андреевич

Юрист с 6-летним опытом. Специализация — семейное право. Большой опыт в экспертизе документов.

Закон строго относится к необходимости соблюдения установленных сроков. Поэтому к должностным лицам, а также к самим организациям – юридическим лицам, может применяться несколько видов санкций за допущение нарушения установленных сроков.

А именно:

- дополнительная оплата пени за каждый просроченный день;

- назначение штрафа по административному законодательству;

- в случае установления факта того, что удержание дохода граждан связано с корыстным мотивом, к нарушителю будет применяться санкция по уголовному праву.

Со своей стороны работник, не получивший в оговоренные сроки заработную плату, имеет право:

- написать письменное обращение на имя руководства с просьбой предоставить денежные выплаты за указанный период времени;

- в случае задержки выплат более чем на 14 дней, можно прекратить трудовую деятельность.

Нельзя просто не выйти на работу. Необходимо обязательно написать письмо дирекции с указанием, что трудовая деятельность прекращается в связи с отсутствием заработной платы. И, что работник обязуется выйти на службу сразу после перевода денег на счет.

Это право доступно не всем категориям служащих, поэтому предстоит предварительно уточнить, доступно ли прекращение деятельности на конкретном предприятии.

В целом, удержание заработной платы – незаконная практика. Даже если у фирмы нет денег, доход работающим лицам должен быть переведен строго в сроки.

А если будет еще установлено, что за время отсутствия прибыли, предприятие делало крупные покупки (например, оборудование), то суд может назначить и дополнительные денежные обязательства в пользу служащих, кроме пени. Например, компенсация вынужденного простоя, связанного с прекращением трудовой деятельности из-за удержания прибыли.

Каковы новые правила выдачи зарплаты в 2021 году

Реформа трудового законодательства в 2021 году находится в активной стадии. Госдума приняла ряд законов, которые изменили правила и сроки выплаты заработной платы. Основные изменения коснулись банковского обслуживания работников, но есть ряд нюансов, которые нужно учитывать при начислении и выдачи зарплаты.

Основные понятия и комментарии

К сожалению, ситуации, когда работодатель отказывается выполнять свои обязательства перед подчиненным, нарушая тем самым его права, не являются редкостью, но это вовсе не повод для того, чтобы с ней мириться и не отстаивать собственные интересы в соответствующих органах. Но перед тем как обращаться с жалобой, не помешает ознакомиться с основными положениями регулирующей этот вопрос статьи 236 Трудового кодекса Российской Федерации.

В случае задержки или отказа в выплате положенных по Трудовому кодексу или контракту пособий на работодателя налагаются штрафные санкции, которые суммируются с непогашенной задолженностью. Обычно размер штрафа определяется по ставке Центробанка, действующей на текущий момент и соответствующей 1/300 части от суммы невыплаченного пособия. При этом применяется своеобразная накопительная система, позволяющая учитывать каждый последующий день простоя вплоть до выплаты денежной компенсации и прилагающейся к ней пене (этот день также относится к расчетным).

Что касается сроков, то проценты начинают автоматически накапливаться с момента невыполнения работодателем собственных обязательств перед сотрудником, то есть со следующего дня после официального увольнения.

В случае неполучения сотрудником выходного или любого другого пособия не по вине предприятия обязательства по погашению образовавшейся задолженности все равно возлагаются на работодателя. Все остальные положения приведены в ст. 236 ТК РФ в новой редакции с комментариями 2017—2018 годов. Основными из них являются:

- Размеры, сроки действия и порядок погашения материальной ответственности за несвоевременную выплату пособий регулируются действующим трудовым законодательством.

- Сроки выплат зарплаты, отпускных, компенсаций за неиспользованный отпуск, пособий по беременности и родам определяются ст. 136 ТК РФ «Порядок, место и сроки выплаты заработной платы». Выплаты выходного пособия и порядок расчета сотрудников регулируются другой прописанной юридической нормой, которой является ст. 140 «Сроки расчета при увольнении». Чтобы получить все положенные выплаты, работнику не нужно писать никаких заявлений на имя руководства, так как все начисления проводятся автоматически на основании соответствующих приказов. При этом работодатель обязуется в один день погасить не только задержанную заработную плату или выходное пособие, но и набежавшие за этот срок проценты.

- Если на предприятие были наложены штрафные санкции с соответствующими обязательствами по погашению текущего долга (такие действия находятся в компетенции трудовой инспекции), но исполнение этого решения затягивается, то за сотрудником сохраняется право подавать жалобу в судебные органы. При удовлетворении поданного им иска суд должен выдать соответствующий приказ, базирующийся на ст. 122, который можно будет использовать в качестве исполнительного документа.

- Статья не действует при возникновении споров о выплате компенсации за сверхурочную работу и в некоторых других ситуациях, которые могут решаться служащими и представителями руководящих должностей предприятия полюбовно.

- За сотрудником всегда остается право требовать проведение индексации задержанной суммы в связи с инфляцией национальной валюты и ростом цен на товары первой необходимости.

- Для некоторых отраслей предусматриваются отдельные правила начисления пособий и процентов за их задержку. Так, при заключении тарифных договоров процент взыскания может быть гораздо выше, чем норма, прописанная законодательством. При задержке зарплаты на 2 недели и более руководство оплачивает компенсацию в размере среднего ежемесячного заработка. Если задержка не превысила 15 суток, то за каждый день положено взыскивать не менее 1/200 части от ставки Центробанка, установленной на момент задержки.

- Все сроки подачи исковых заявлений по поводу погашения образовавшейся задолженности приводятся в ст. 392 «Сроки обращения в суд за разрешением индивидуального трудового спора».

Начиная с 1 декабря 2008 года и по сегодняшний день действует 13-процентная годовая ставка рефинансирования по курсу ЦБ РФ. Именно эта величина используется для выполнения расчета компенсации за задержку зарплаты по ст. ТК РФ 236. В то же время в ст. 233 «Условия наступления материальной ответственности стороны трудового договора» предусмотрены определенные исключения, среди которых стоит выделить наложение на работодателя долговых обязательств за неполучение сотрудником пособия и компенсации за задержку вне зависимости от вины первого.

Заработная плата в составе прямых затрат на производство продукции

При формировании перечня прямых расходов для целей налогообложения прибыли рекомендуется придерживаться перечня расходов, формирующих производственную себестоимость готовой продукции в бухгалтерском учете. При этом следует учитывать, что понятия «прямые расходы» в бухгалтерском учете и «прямые расходы» в налоговом учете различаются.

Прямые расходы в бухгалтерском учете (более узкое понятие) – это затраты, которые прямо можно отнести на производство конкретного вида продукции. Расходы, которые относятся на производственную себестоимость готовой продукции путем распределения (например, цеховые расходы) в бухгалтерском учете называются накладными расходами. Однако для целей налогообложения прибыли это – прямые расходы.

В налоговом учете к прямым относятся расходы, которые признаются в налоговой базе по налогу на прибыль в том отчетном (налоговом) периоде, в котором реализована готовая продукция. По сути, прямые расходы – это производственная себестоимость продукции.

В бухгалтерском учете прямые затраты учитываются по дебету счета 20: Дебет 20 Кредит 10, 70, 69. Аналитический учет на счете 20 организуется по каждому виду (в разрезе наименований, сортов, артикулов) выпускаемой продукции. Как правило, прямо на конкретный вид продукции могут быть отнесены затраты на сырье, основные и вспомогательные материалы, основную и дополнительную заработную плату производственных рабочих и социальные отчисления на эту заработную плату.

По статье «Основная заработная плата производственных рабочих» учитывается основная заработная плата как производственных рабочих, так и инженерно-технических работников, непосредственно связанных с изготовлением (выработкой) продукции.

В состав основной заработной платы производственных рабочих включается: оплата операций и работ по сдельным нормам и расценкам, а также повременная оплата труда; доплаты по сдельно- и повременно-премиальным системам оплаты труда, районным коэффициентам и т.п.; доплаты к основным сдельным расценкам в связи с отступлениями от нормальных условий производства (несоответствия оборудования, материалов, инструментов и другие отступления от технологии).

Основная заработная плата производственных рабочих прямо включается в себестоимость соответствующих видов продукции (групп однородных видов продукции). Ту часть основной заработной платы производственных рабочих, прямое отнесение которой на себестоимость отдельных видов продукции затруднено, рекомендуется включать в нее на основе расчета (исходя из объема производства, перечня рабочих мест и норм обслуживания) сметной ставки этих расходов на единицу продукции (изделие, заказ, машинокомплект и т.п.). Фактическая заработная плата этих рабочих включается в себестоимость отдельных видов продукции, товарного выпуска и незавершенного производства пропорционально сметным ставкам. Эти ставки должны периодически пересматриваться при изменении объема производства, технологии, тарифных ставок и т.п.

По статье «Дополнительная заработная плата производственных рабочих» учитываются выплаты, предусмотренные законодательством о труде или коллективными договорами, за непроработанное на производстве (неявочное) время: оплата очередных и дополнительных отпусков, компенсация за неиспользованный отпуск, оплата льготных часов подростков, оплата перерывов в работе кормящих матерей, оплата времени, связанного с выполнением государственных и общественных обязанностей, выплаты вознаграждений за выслугу лет и др.

Заработная плата общецехового персонала (начальник цеха, ремонтная бригада, уборщики производственных помещений и т.п.) относится в дебет балансового счета 25, который по окончании месяца распределяется по видам выпускаемой продукции: Дебет 20 Кредит 25. Соответственно, для целей налогового учета она также входит в состав прямых расходов.

Заработная плата управленческого персонала списывается в дебет балансового счета 26. В зависимости от положений бухгалтерской учетной политики управленческие расходы могут включаться в производственную себестоимость готовой продукции (Дебет 20 Кредит 26) или списываться полностью в себестоимость продаж отчетного периода (Дебет 90.2 Кредит 26). При первом варианте зарплата управленческого персонала с точки зрения налогового учета относится к прямым расходам, при втором варианте – к косвенным расходам.

Ответственность за нарушение сроков выплаты аванса и зарплаты

Опоздание с выплатой

Статья 236 ТК РФпредусматривает материальную ответственность за невыплату заработной платы в срок. С суммы, которая была задержана, ежедневно начисляются проценты. С 3 октября 2021 года их размер был увеличен до 1/150 учетной ставки ЦБ РФ в день, включая день после установленного срока выплаты и день фактического расчета. Это минимальный размер компенсации, но работодатель может ее увеличить по своей инициативе. Компенсация выплачивается вместе с выплатой задержанной суммы.

Кроме материальной, за задержку зарплаты предусмотрена административная ответственность — предупреждение или штраф.

| Кого оштрафуют | Первичный штраф | Повторный штраф |

| Должностное лицо | 1 000 — 5 000 рублей | 10 000 — 20 000 рублей |

| Виновный ИП | 1 000 — 5 000 рублей | 10 000 — 20 000 рублей |

| Виновное юрлицо | 30 000 — 50 000 рублей | 50 000 — 70 000 рублей |

Повторным нарушением считается невыплата зарплаты в течение года со дня вступления в силу постановления о первом штрафе. Кроме этого к должностному лицу может быть применена дисквалификация на срок от 1-го года до 3-х лет. Все штрафы перечислены в ст. 5.27 КоАП РФ.

Сотрудник имеет полное право бойкотировать нерадивого работодателя. Статья 142 ТК РФ при задержке зарплаты более чем на 15 дней работник может прекратить исполнять свои должностные обязанности, например, перестать ходить на работу или бездельничать на рабочем месте. Единственное условие — работник должен письменно уведомить об этом работодателя.

На работу нужно вернуться не позднее следующего рабочего дня после того, как работодатель письменно сообщит, что готов выплатить зарплату в день возвращения сотрудника.

Не каждый работник может позволить себе такое поведение. Есть ситуации, когда приостановление работы не допускается:

- нельзя прекратить работать в периоды ЧП;

- не могут перестать выполнять свои обязанности сотрудники Вооруженных Сил РФ, госслужащие, работники оборонных предприятий, правоохранительный органов;

- нельзя отказаться от работы в организациях, обслуживающих особо опасные виды производств;

- не могут перестать работать сотрудники, деятельность которых связана с обеспечением жизнедеятельности населения (энергообеспечение, отопление, водоснабжение и так далее).

Выплата раньше срока

Если работодатель безосновательно выплачивает зарплату раньше срока, то нарушает статью 142 ТК РФ. Это может оцениваться как нарушение трудового законодательства и наказываться в соответствии с ч.1 ст. 5.27 ТК РФ, аналогично задержке зарплаты.

| Кого оштрафуют | Первичный штраф | Повторный штраф |

| Должностное лицо | 1 000 — 5 000 рублей | 10 000 — 20 000 рублей |

| Виновный ИП | 1 000 — 5 000 рублей | 10 000 — 20 000 рублей |

| Виновное юрлицо | 30 000 — 50 000 рублей | 50 000 — 70 000 рублей |

Вероятность привлечения к ответственности за такое нарушение крайне мала, потому что ничьи права не нарушаются. Если ваши работники вас не ненавидят, то точно не станут жаловаться. Но во избежание нарушения положений ТК РФ, рекомендуем перечислять зарплату строго в даты, установленные локальными нормативными актами.

Ответственность работодателя по размерам выплат

Заработная плата за первую и вторую половину месяца должна быть выплачена в полном объеме, и если для расчета итоговой заработной платы применяется единственная методика, то расчет заработной платы за первую половину месяца может осуществляться двумя разными способами:

1. Учреждение применяет безавансовую систему оплаты труда. Этот способ предполагает фактический расчет заработной платы два раза в месяц с начислением всех установленных сотруднику доплат и надбавок и, соответственно, всех удержаний, в том числе НДФЛ. При этом обязанности работодателя перечислить НДФЛ с заработной платы за первую половину месяца не возникает.

Очевидное преимущество в виде точного размера выплаты нивелируется увеличением учетной работы, и поэтому данный способ не нашел широкого распространения.

2. Учреждение применяет авансовую систему оплаты труда.

Традиционно заработную плату за первую половину месяца называют авансом, хотя ТК РФ такого определения не содержит, но в ст. 423 ТК РФ есть норма, согласно которой законы и иные правовые акты РФ, а также законодательные и иные нормативные правовые акты бывшего СССР применяются, если они не противоречат Трудовому кодексу. Одним из таких документов, регламентирующих размер аванса, является Постановление Совмина СССР от 23.05.1957 № 566 «О порядке выплаты заработной платы рабочим за первую половину месяца».

Приведем полную цитату из него. Совет Министров Союза ССР постановляет: установить, что размер аванса в счет заработной платы рабочих за первую половину месяца определяется соглашением администрации предприятия (организации) с профсоюзной организацией при заключении коллективного договора, однако минимальный размер указанного аванса должен быть не ниже тарифной ставки рабочего за отработанное время.

Документом установлены две важных нормы:

1. Заработная плата за первую половину месяца – это аванс, и он выплачивается в счет заработной платы.

2. Размер аванса определяется отработанным временем.

Основанием выплаты аванса является табель учета рабочего времени. Причем, поскольку в ст. 136 ТК РФ закреплено, что заработная плата выплачивается не реже чем каждые полмесяца, на каждый период расчета будет свой табель. Форма и общий порядок заполнения табеля (ф. 0504421) установлены Приказом Минфина РФ № 52н, а периоды заполнения и сроки представления в бухгалтерию определяются в графике документооборота учреждения в рамках формирования его учетной политики.

Поскольку размер аванса зависит от фактически отработанного времени, его величина не может быть установлена в фиксированной сумме, а в Письме Минздравсоцразвития РФ от 25.02.2009 № 22-2-709 имеется рекомендация, что заработная плата за каждую половину месяца должна начисляться примерно в равных суммах (без учета премиальных выплат).

Для облегчения учетных процедур размер аванса целесообразно утвердить в виде доли оклада, и обычно это 40%. Если в виде аванса выплатить 50% оклада, то при удержании НДФЛ в окончательном расчете заработная плата за вторую половину месяца будет значительно меньше. В случае необходимости размер аванса можно округлить в боґльшую сторону до сотен или тысяч рублей и корректировать пропорционально отработанному времени.

Как рассчитать размер аванса?

Первая в месяце выплата зарплаты, либо как ее больше называют, аванс, не имеет четких параметров в ТК РФ. Но есть другой документ, который содержит параметры расчета этой выдачи денег работникам. Речь идет о Постановлении № 566 Совмина СССР от 23.05.1957, которое все еще не утратило свою силу и действует в тех частях, что не противоречат основному документу, регламентирующему трудовые отношения. Оно устанавливает размер аванса в сумме не меньшей, чем реально заработанные средства за фактически отработанный отрезок времени согласно тарифной сетке. Этот расчет очень часто применяется для определения авансовых платежей.

Кроме этого допускается вычисление первой выплаты месяца такими способами:

- пропорционально установленному окладу и количеству фактически отработанных дней;

- установленной суммы, которая однажды рассчитывается, как процент от оклада или другим методом.

Но второй вариант достаточно рискован для работодателя и может принести дополнительные хлопоты бухгалтерам. Ведь могут быть случаи, когда работник по тем или иным причинам не сможет отработать выплаченный аванс. К примеру, он пойдет на больничный, отпуск за свой счет и другие варианты.

Такая ситуация ведет к возникновению задолженности работника перед работодателем. Ее удержание довольно непростой процесс для ИП, в основном в документальном порядке, даже если сотрудник готов возместить все переплаты.

Первый вариант намного труднее изначально для бухгалтеров, но во много раз надежней. Это связано с тем, что выплачивается аванс за фактически отработанные дни согласно табелям учета рабочего времени. Переплатить при такой форме расчета аванса практически невозможно. Министерство труда РФ настоятельно рекомендует использовать именно этот способ определения размера аванса.

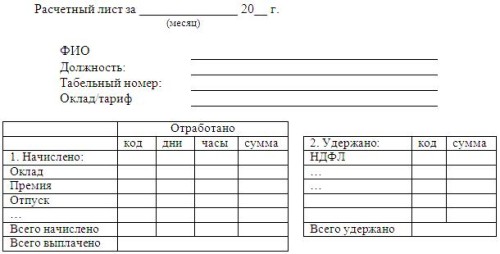

Еще есть один момент, который следует знать ИП, для проведения правильных выплат зарплаты сотрудникам. Речь идет о требовании извещать каждого работника об этом письмом, в котором необходимо указать:

- об элементах заработной платы за месяц выплаты;

- обо всех дополнительных выплатах в текущем периоде, в том числе за нарушение сроков оплаты труда, больничные, отпускные и другие;

- о суммах списаний и удержаний с начисленного дохода;

- об итоговой сумме, подлежащей к выплате.

Таким письмом является расчетный лист, который устанавливается предпринимателем на основе мнения работников.

Как правильно произвести расчет зарплаты по окладу

Наиболее распространенный вариант, применяемый на предприятиях – это расчет по окладу. Основными документами, на которые обязательно ориентируется служба, являются:

- Табельный учет числа выходов на работу;

- Штатное расписание;

- Приказы по приему.

Как произвести расчет за полный и неполный месяц

Формула расчета за неполный месяц.

Основываясь на этих документах, специалист начисляет зарплату в полном объеме за весь календарный месяц.

Кроме того, при начислении учитываются все поощрения, компенсации, коэффициенты, доплаты тоже в полном объеме. Например, технологам за вредность, персональные доплаты за выслугу лет, районные коэффициенты.

Работник отработал не весь месяц, по табелю рабочих дней меньше. В этом случае его оклад рассчитывается в соответствии с табелем выходов следующим образом: з. н. п = (ок. : дн. раб. мес.) Х дн. ф. отр.

З.н.п. – зарплата за отработанное время.

Ок. – месячный оклад работника.

Дн. раб. мес. – рабочие дни в месяце по производственному календарю.

Дн. ф. отр. – фактически отработано дней.

Соответственно пересчитываются все доплаты, зависящие от оклада.

Зарплата к выплате. Удержания и вычеты

Перечень того, что вычитается из зарплаты.

Рассмотренная выше формула используется для начисления заработка. Она отличается от той суммы, которая соответствует надписи в расчетных листках «на руки», на сумму вычетов и удержаний обязательных и по заявлению работника.

Из начисленной зарплаты вычитается:

- Полученный аванс;

- Сумма подоходного налога (НДФЛ);

- Материальный ущерб, рассчитанный в соответствии положением;

- Алименты;

- Банковские кредиты по заявлению;

- Выплаченные ранее суммы отпускных за текущий месяц.

Тогда формула для выплачиваемой зарплаты будет выглядеть так: з. выпл. = з. н. п. – НДФЛ – удерж.

З. выпл. – заработная плата к выплате.

З. н. п. – за отработанное время.

Удерж. – все удержания, кроме НДФЛ.

Все удержания должны быть ограничены статьей 137 ТК РФ.

Подоходный налог можно исчислить так: НДФЛ = (з. н. п. – вычеты) Х 13%.

Вычеты определены Налоговым Кодексом РФ. Каждый работодатель должен вести учет подоходного налога в специальных карточках на весь персонал. На все виды вычетов работники представляют заявления, справки, копии документов.

Разрешается ли выплачивать зарплату чаще, чем дважды в месяц?

Да, несомненно. Трудовой кодекс прямо говорит, что зарплата выдается «не реже, чем каждые полмесяца». А это значит, что ограничение ставится только на более редкие выплаты сотрудникам, но не на более частые (письма Минтруда РФ от 03.02.2016 № 14-1/10/В-660, от 06.12.2016 № 14-1/В-1226).

При желании вы можете выдавать деньги не дважды в месяц, а еженедельно и даже ежедневно. Однако перед тем как переходить на более частую периодичность выдачи зарплаты, стоит продумать целесообразность этого: будет ли такой график удобен и выгоден как работникам, так и самому работодателю.

Практика показывает, что это выгодно тем работодателям, которые задействуют временный персонал, в остальных же случаях преимущества более частой выплаты денег совершенно неочевидны, а то и вовсе отсутствуют.

О том, как заключить договор с временным работником, читайте в материале «Ст. 59 ТК РФ: вопросы и ответы».

Не вызывает восторга еженедельная выплата и у персонала: согласно неоднократно проводимым статопросам, большинство работников желало бы сохранить 2-разовый график получения зарплаты.

Как платить зарплату в январе 2021

Выплата зарплаты в январе всегда вызывает много вопросов. В этом материале «раскладываем по полочкам», как правильно производить выплату зарплаты в январе 2021 года.

Сроки выплаты зарплаты

Выплата зарплаты производится не реже, чем каждые полмесяца (ст. 136 ТК РФ), но не позднее 15 дней со дня завершения периода, за который она полагается. При этом точная дата регламентируется внутренними документами компании. Чаще всего датами выплаты устанавливают 5 и 20, 10 и 25 числа каждого месяца, самые крайние сроки — 15 и 30 числа.

У большинства организаций и предприятий выплата зарплаты за декабрь в январе не производится. Это связано с тем, что установленные в компании сроки выплаты выпадают на нерабочие праздничные дни (в 2021 году они длятся с 1 по 10 января). В таком случае работодатель производит выплату заработной платы своим сотрудникам до наступления праздников, то есть 31 декабря 2020. При этом НДФЛ можно перечислить в ближайший после нерабочего праздника рабочий день (п. 7 ст. 6.1 НК РФ), то есть 11 января 2021.

В случае выдачи декабрьской зарплаты до 31 декабря удерживать НДФЛ не надо, т. к. до конца месяца она не признается фактически полученным доходом (ст. 223 НК РФ). НДФЛ исчислите на последнее число месяца — 31.12.2020, а удержите из ближайших выплат — аванс за январь (Письмо Минфина от 05.05.2017 № 03-04-06/28037).

Если же вы удержите НДФЛ из зарплаты работников ранее конца месяца, то налог нужно перечислить налог в бюджет не позднее следующего рабочего дня (п. 6 ст. 226 НК РФ). При этом надо помнить, что такое удержание незаконно и может повлечь споры с проверяющими (ст. 137 ТК РФ).

Если срок выплаты зарплаты, установленный работодателем, приходится на 11 – 15 января, то оснований для переноса выплаты декабрьской зарплаты нет. Однако работодателю не запрещается разделить выплату зарплаты за декабрь на 2 части, и одну из них выплатить в декабре, а другую — в январе. Таким образом, в декабре производится 3 выплаты, а в январе — 2. В результате и сотрудники получают деньги перед Новым годом, и нормы ТК РФ соблюдены.

Выплата зарплаты, начисленной за январь 2021 года, производится в обычном режиме с соблюдением требований ст. 136 ТК РФ и локальных НПА.

Нормы рабочего времени в январе 2021

Производственным календарем на 2021 год в январе установлено 15 рабочих дней и:

- 120 рабочих часов при 40-часовой рабочей неделе,

- 108 – при 36-часовой,

- 72 – при 24-часовой.

Размер заработной платы за январь 2021 года

Несмотря на то, что январь – короткий месяц с точки зрения рабочего времени, заработная плата за январь начисляется и выплачивается в полном объеме (конечно если сотрудник отработал все рабочие дни). Снижение зарплаты за январь по причине малого количества рабочего времени — нарушение законодательства.

Заработную плату за первую половину месяца рассчитайте по числу отработанных дней в период с 1 по 15 января. С аванса за январь НДФЛ не удерживайте.

Пример

В компании 5-дневная рабочая неделя. Должностной оклад бухгалтера Комаровой А. С. — 60 тыс. руб. Аванс за первую половину января будет равен: 20 тыс. руб. (60 тыс. руб. / 15 рабочих дней * 5 отработанных дней).

Стоимость рабочего дня в январе — самая высокая в году. Отсутствие на работе для сотрудника существенно скажется на его доходе.

Если работник привлекался к труду в новогодние праздники

Для сотрудников, привлекавшихся к труду в нерабочие праздничные дни (с 1 по 8 января), а также в выходные (9 и 10 января), зарплату в январе 2021 года расчитайте в соответствии со ст. 153 ТК РФ:

- сдельщикам — не меньше двойных сдельных расценок;

- тем, чей труд оплачивается по дневным и часовым тарифным ставкам, — не ниже двойной дневной или часовой тарифной ставки;

-

«окладникам»:

- не ниже одинарной дневной или часовой ставки сверх оклада, если работа осуществлялась в пределах месячной нормы рабочего времени;

- в размере не ниже двойной дневной или часовой ставки сверх оклада — при работе сверх месячной нормы рабочего времени.

Работу сотрудника, который трудился в эти дни, и решил взять отгул, оплачивают в одинарном размере.

Подводим итоги

- Если срок выплаты декабрьской зарплаты выпадает на рабочие дни января, оснований для переноса нет, при этом работодатель вправе разбить эту выплату на части.

- Если срок выплаты декабрьской зарплаты выпадает на нерабочие праздничные дни января, выплата производится в декабре.

- Январь 2021 года — короткий месяц, на 15 рабочих дней приходится 16 нерабочих праздничных и выходных.

- При полностью выработанной временной норме за январь доход выплачивается полностью без снижения.