Договор с управляющим-ип: практические рекомендации

Содержание:

- Пример заполнения формы Р14001 при смене директора

- Пост руководителя и кадровый приказ

- Возможности ИП

- Индивидуальный предприниматель — управляющий

- Чем выгодно назначение управляющим ИП

- Коротко о рисках

- Может ли учредитель быть управляющим?

- По виду договоры бывают следующие:

- Образец устава с управляющим вместо директора

- Как отразить расходы на управление организацией в бухгалтерском и налоговом учете

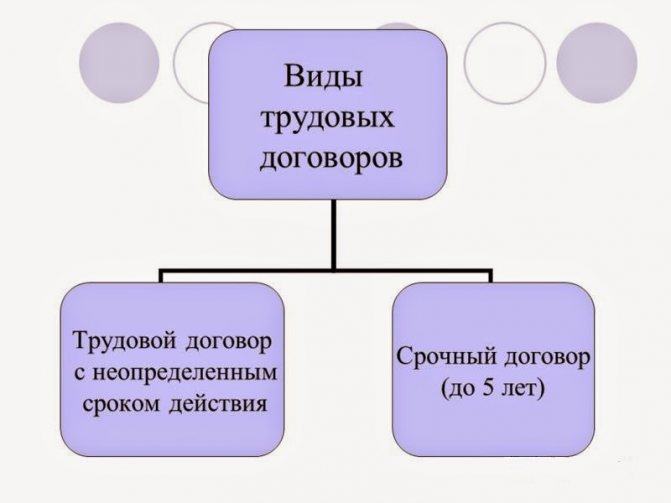

- Виды трудового договора ИП с работником

- Управляющий индивидуальный предприниматель как глава ООО

- Особенности заполнения формы Р14001 в 2019 г.

- Как начать сотрудничество с Управляющим ООО и не попасть в поле зрения налоговых органов?

Пример заполнения формы Р14001 при смене директора

Переизбрание гендиректора оформляется решением общего собрания участников бизнес-сообщества, совета директоров или решением единственного учредителя.

Перед тем как подать заявление в ФНС о смене руководителя (форма Р14001), необходимо обязательно составить протокол собрания собственников или акционеров, в котором будет зафиксировано решение о смене исполнительного органа юрлица. Без такого протокола составленное заявление налоговая инспекция может не принять, хотя требование о его обязательном предоставлении не закреплено законодательно. Кроме того, необходимо обязательно иметь кандидатуру нового руководителя, ведь без него ФНС не зарегистрирует изменение в ЕГРЮЛ, по закону эта должность не может быть вакантна. До тех пор, пока сведения о человеке содержатся в ЕГРЮЛ, он юридически является исполнительным органом компании со всеми вытекающими отсюда последствиями, правами и обязанностями.

Советуем подготовить следующие необходимые документы, без которых нельзя обойтись:

- протокол с решением о смене действующего руководителя;

- паспортные данные нового директора;

- ИНН нового руководителя (при наличии);

- ИНН старого руководителя (при наличии).

Само заполнение бланка формы также имеет ряд нюансов, которые обязательно нужно учесть:

- форма заявления может быть заполнена заявителем либо с использованием программного обеспечения, либо вручную;

- печать знаков при заполнении на компьютере должна выполняться заглавными буквами шрифтом Courier New высотой 18 пунктов;

- каждому показателю в форме соответствует одно поле, состоящее из определенного количества знакомест;

- в документе не должно быть исправлений, дописок (приписок);

- незаполненные листы, а также полностью не заполненные страницы многостраничных листов документа в состав предоставляемого в регистрирующий орган заявления включать не нужно. Вся форма содержит 51 страницу, при замене директора необходимо внести информацию только в восемь из них;

- при смене директора в заявление должны быть включены и заполнены не все предусмотренные формой 14001 листы, а только титульный (стр. 001), К, Р;

- нумерация страниц в поле «Стр.», расположенном в верхней части заявления, должна быть сквозная;

- образец заявления 14001 при смене директора должно заверить своей подписью уполномоченное лицо (заявитель).

Читать дальше Типовое дополнительное соглашение к договору

Пост руководителя и кадровый приказ

Итак, согласно действующему законодательству, ИП не вправе назначить себя на должность руководителя и выдавать себе заработную плату, но вполне может нанять стороннего работника и предоставить ему право выполнения основного набора исполнительных функций при наличии подписанного приказа, должностной инструкции, трудового договора и доверенности. Поскольку понятия «генеральный директор» не существует, можно ввести в штатное расписание одну из следующих руководящих должностей, предусмотренных квалификационным справочником. Директор у ИП может быть:

- исполнительным;

- коммерческим;

- по направлению;

- службы продаж;

- по персоналу.

При этом стоит учитывать, что даже при наличии исполнительного директора в штате вся полнота юридической ответственности перед законом и государственными органами всегда лежит на самом индивидуальном предпринимателе.

При назначении руководителя на пост составляется кадровый приказ, который должен иметь номер и быть внесен в книгу приказов ИП. Приказ должен иметь надпись «Российская Федерация», наименование ИП, все реквизиты, дату заполнения и тему. Ниже излагается суть приказа: «Назначить на должность исполнительного директора Иванова И.И. с 1 апреля 2015 года с окладом согласно штатному расписанию».

Приказ следует заверить печатью и подписью предпринимателя. Данный документ имеет силу с момента подписания. С этого же времени сотрудник считается принятым на должность. Он может получить копию данного документа по запросу. Далее с назначенным руководителем подписываются все остальные необходимые документы, вносится запись в трудовую книжку, а сотрудник приступает к выполнению своих должностных обязанностей.

ИП прибегает к найму такого руководителя при высокой загруженности и отсутствии желания посещать самостоятельно государственные органы, на что обычно тратится много ценного рабочего времени. Нанятый сотрудник будет заниматься текущими делами, решением вопросов с поставщиками и органами, руководить персоналом, работой отдела или целого магазина, а у предпринимателя появится больше возможностей развивать бизнес, заниматься рекламой, продвижением и поиском новых партнеров и клиентов. Это очень важная сфера деятельности, на которую часто остается мало свободного времени из-за постоянного решения текущих вопросов.

Возможности ИП

На сегодняшний день в России количество индивидуальных предпринимателей имеет достаточно большой показатель. Он всего лишь немного меньше тех юридических лиц, которые были внесены в государственный реестр как ООО. Причиной такой статистики являются дополнительные возможности ИП, которые касаются льготных систем налогообложения, а также многих преимуществ, не присущих для больших предприятий.

Чтобы понять связь между предпринимателями и ООО, их взаимосвязью и тем, может ли быть ИП учредителем в обществе с ограниченной ответственностью, необходимо понять возможности тех и других. Это поможет правильно трактовать нормы законодательства и определить ответ на интересующий вопрос.

Частное лицо может заниматься предпринимательской деятельностью для получения прибыли без формирования юридического лица только после регистрации и получения статуса ИП. В целом предприниматели действуют, основываясь на принципах, которые существуют для больших компаний коммерческого типа.

К ним относят:

- проводить деятельность для получения доходов: реализовать товары, оказывать услуги;

- подписывать договора на предоставления товаров и услуг согласно своему типу экономической деятельности с другими организациями различных форм;

- отчитываться в органы налогового контроля о своих доходах для контроля оплаты налогов и взносов;

- пользоваться услугами, открыть счета в банковских учреждениях для ведения расчетов различного типа и назначения;

- выбирать одну систему оплаты налогов;

- работать без печати;

- предоставлять свои полномочия третьим лицам через доверенность;

- быть участником судовых споров и процессов;

- остановить предпринимательскую деятельность в любой момент.

Индивидуальный предприниматель — управляющий

В настоящее время популярной становится схема работы с ИП-управляющим. Несмотря на это, немногие решаются в действительности попробовать ее на своем предприятии. Давайте разберемся, в чем суть этой схемы применительно к ООО.

Кратко обратимся к теории. Каким образом можно организовать управление в обществе? В настоящее время возможны следующие формы: управление единоличным исполнительным органом (директор), управление коллегиальным органом (дирекция), управление другим юридическим лицом (управляющая компания), управление несколькими единоличными исполнительными органами (с 2014 года), и, наконец, управление индивидуальным предпринимателем по договору оказания услуг.

Предметом изучения настоящей статьи является именно последний способ управления – ИП-управляющий. Если кратко, суть такого способа в том, что вместо единоличного исполнительного органа в обществе (директор), управлением его текущей деятельностью занимается наемный человек – индивидуальный предприниматель. Для начала разберем порядок становления указанного процесса. Предположим, у вас имеется предприятие в форме ООО, в котором единоличным исполнительным органом назначен директор. Решением собрания участников или решением единственного участника закрепляем намерение уволить директора и заключить договор управления обществом. Одновременно с увольнением директора фирма (в лице единственного участника либо собрания участников) должна заключить договор оказания услуг по управлению обществом с индивидуальным предпринимателем. После сделанного, ИП сразу же приступает к управлению. Не стоит полагать, что это некое очередное незаконное изощрение по налоговой оптимизации, данный способ управления обществом наемным лицом вместо директора предусмотрен статей 42 ФЗ «Об обществах с ограниченной ответственностью» и статей 69 (пункт 1 абзац 3) ФЗ «Об Акционерных обществах». Так, пункт 1 статьи 42 ФЗ «Об ООО», говорит о том, что «общество вправе передать по договору осуществление полномочий своего единоличного исполнительного органа управляющему». Несмотря на это, главная мысль, которую собственник должен уяснить при переходе на систему ИП-управления, заключается в том, что управляющий должен обязательно отличаться от директора по важнейшим признакам (о которых изложено ниже).

Прежде чем указать на особенности заключения договора управления обществом, следует понять — в чем смысл (читай — выгода) использования именно ИП-управляющего вместо директора? Используя ИП-управляющего на УСН 6%, мы имеем возможность уплачивать ему вознаграждение и терять при этом лишь 6% налога и фиксированный платеж (+1% при превышении дохода в 300 000 рублей). С зарплаты директора (теперь уже бывшего) приходилось бы ежемесячно отчислять 30,2 % зарплатных налогов и 13 % НДФЛ. Путем арифметических подсчетов выгода очевидна. Кроме того, при использовании управляющего, возникает приятный бонус в виде возможности законным способом получать наличные денежные средства. Поскольку данное лицо является индивидуальным предпринимателем, свое вознаграждение, за вычетом обязательных платежей, он имеет право снимать в неограниченном количестве и использовать по своему усмотрению. Схема получения наличных через ИП, уже была рассмотрена в статьях «Как законно обналичивать денежные средства с расчетного счета». Также, согласно абзацу 18 пункта 1 статьи 264 НК РФ, выплату вознаграждения управляющему можно поставить на расходы предприятия (расходы на управление организацией или отдельными ее подразделениями, а также расходы на приобретение услуг по управлению организацией или ее отдельными подразделениями).

Еще один плюс от работы по такой схеме — возможность установить повышенный уровень ответственности управляющего и любые другие интересующие нюансы его работы. Все-таки мы рассматриваем директора не только в качестве номинально лица, но и в реальных схемах работы с человеком, которого собственник ставит для качественного управления своим предприятием.

Чем выгодно назначение управляющим ИП

Как показывает практика, наем ИП в качестве директора общества — достаточно приемлемый способ организации управления, к использованию которого прибегают многие бизнесмены-учредители. Данная форма организации имеет ряд очевидных преимуществ, чем и обоснована, по сути, ее востребованность и популярность.

Обратите внимание! Право учредителей на назначение директором общества индивидуального предпринимателя гарантировано 42 статьей ФЗ №14 «Об ООО». Согласно предписаниям данной нормы основатели Обществ с Ограниченной Ответственностью могут привлечь для руководства предприятием, как управляющего, так и ИП

К основным преимуществам назначения на должность директора ИП относят:

- меньшее налоговое бремя. Если при найме руководителя по трудовому договору необходимо платить подоходный налог, согласно НК РФ это 13%, и платежи во внебюджетные фонды, размер которых достигает 28%, то в случае назначения директором ИП уплате подлежат только фиксированные взносы и 6% налога на доходы;

- наличие возможности привлечь директора-ИП к гражданско-правовой ответственности, а не к материальной, как это происходит в соответствии с трудовым соглашением, в случае нанесения реального вреда имуществу компании.

Обратите внимание! Назначение ИП на должность директора происходит на основании гражданско-правового договора. Документ обязательно должен содержать раздел посвященный условиям и порядку привлечения ИП к гражданско-правовой ответственности

Как правило, здесь прописывается информация о возможных штрафах, а также о том, в каких случаях и в каких размерах начисляется неустойка.

Поскольку наем ИП на должность управляющего осуществляется не по трудовому договору, оплата его услуг может устанавливаться по согласованию сторон. Придерживаться правила об обязательной оплате труда в сроки, установленные трудовым законодательством, не обязательно, то есть выплата заработной платы может производиться как ежемесячно, так и ежеквартально или даже раз в полугодие.

Коротко о рисках

Налоговая инспекция и сотрудники внебюджетных фондов критично относятся к сотрудничеству с предпринимателями. Даже незначительные недочеты в соглашении грозят длительными разбирательствами и попытками взыскания недоимок. В 2018 году фискальные риски остаются ключевым фактором.

Ведомства опираются на выводы высших судебных инстанций. В 2006 году Пленум ВАС России выделил базовые признаки завуалированного трудового соглашения. Переквалификации подлежат сделки при наличии хотя бы одного из обстоятельств:

- управляющий подчиняется внутренним локальным актам хозяйственного общества, следует должностной инструкции;

- самостоятельной экономической цели деятельность ИП не имеет;

- в уставе компании отсутствует положение о передаче управленческих функций стороннему лицу;

- отчетность предпринимателя составляет и сдает главный бухгалтер фирмы;

- в списке ОКВЭД управляющего лица не значатся услуги, поименованные в договоре.

Не удастся избежать споров и при работе менеджера всего с одним контрагентом. Такую ситуацию инспекторы считают явным подтверждением трудовых отношений. Деловая активность бизнесмена играет едва ли не решающую роль в оценке сделки.

Нередко претензии вызывают нарушения принципов оформления. Так, передача функций управляющему не должна сопровождаться решением о назначении. Собранию собственников достаточно утвердить форму управления и выбрать исполнителя. Полномочия к специалисту перейдут после заключения контракта, приложением к которому станет протокол.

Факт оказания услуг будет подтверждаться бухгалтерскими документами. Перед тем как составить акты менеджер-предприниматель должен подвести итоги деятельности. Орган, наделенный правом утверждать отчет и санкционировать выплаты, следует указать в уставе общества. Таковым традиционно признают наблюдательный совет или правление. Полномочие собственники вправе оставить за собой.

Оборотной стороной медали является и риск привлечения дисквалифицированного гражданина. В этом случае фирме придется понести наказание в рамках .

Может ли учредитель быть управляющим?

Скажем так — прямого запрета или ограничений в законе нет, но! В данном случае это будет просто красная тряпка для налоговиков. Судебная практика — разная, есть и положительные решения, когда суд указывает, что подписание договора от имени ООО не является сделкой в отношении себя лично.

Управляющий ИП — основные документы

«Закрывающими» документами по деятельности предпринимателя будут:

- отчет, который следует составлять подробнейшим образом — что делал, когда, сколько раз, работа управляющего должна быть ВИДНА, а иначе за что он деньги получает? Можно также прописать какие либо финансовые показатели, проводить каждый раз анализ деятельности за период, строить графики, расчеты с целью оправдать привлечение управляющего в ООО, при сравнении работы управляющего и бывшего директора уклон эффективности в работе должен быть на стороне последнего.

- акт выполненных услуг, который подписывается после согласования отчета

Про договор не пишу — как его составить рассказала в статье ранее. Кстати, желательно, чтобы функционал, ответственность управляющего отличались от директорского — хотя бы частично. Пусть делает что нибудь еще — поэтому его и наняли.

Может ли управляющий ИП управлять еще где нибудь?

Может и если так будет — даже лучше. Налицо будет его реальная деятельность управленца. Но нужно иметь в виду, что управлять он может в обществах, не ведущих общую деятельность и не заключающих сделки друг с другом. Словом, юридические лица не должны быть аффилированы.

Что значит «не наглеть» или отрицательная практика

Недавно ВС оставил в силе решения судов всех инстанций по спору, связанному с оказанием услуг консалтинга (и иных) разных ИП для ООО. Чем примечательно это дело? Признанием ФНС договоров с ИП трудовыми и доначисление налогов. Но! В данном ООО был всего один работник — директор, а остальные — бухгалтер, логист, кассир, крановщик (а всего 19!!!! ИП) — это привлеченные предприниматели, которые получали вознаграждения за свои услуги по ГП договорам.

Как указал суд в своем решении — все заключенные договоры являются фактически трудовыми, потому что:

- в них указана конкретная должность и трудовая функция;

- срок выплаты вознаграждения — 1 число каждого месяца (налицо систематичность);

- размер вознаграждения не менялся в зависимости от результатов работы;

- исполнитель — ИП являлся материально ответственным лицом;

- договоры перезаключались каждый год;

- рабочий день ИП был с 9 до 18 с перерывом на обед.

Не знаю о чем думал руководитель ООО, оформляя этих ИП (а точнее заставляя оформлять вновь пришедших работников — как они сказали в суде) столь прозрачно и не применив хотя бы каплю здравого смысла. Но данное дело, дошедшее до ВС (удивила кстати упорность юристов ООО — на что они надеялись при таких вводных данных), не представляет особого интереса в плане отрицательной практики.

от (Обновлено: 29.11.2019)

По виду договоры бывают следующие:

возмездного оказания услуг — вид договора, в соответствии с которым Сторона 1 (Исполнитель) обязан Стороне 2 (Заказчику) оказать определенные услуги в срок, указанный в документе. Сторона 2 (Заказчик) обязан принять эти услуги и своевременно их оплатить.

купли-продажи — самый распространенный вид договора, в соответствии с которым Сторона 1 (Продавец) обязан передать Стороне 2 (Покупателю) предмет (или имущество). Покупатель по договору обязуется принять этот предмет и оплатить в определенный в документе срок.

подряда — вид договора, в соответствии с которым Сторона 1 (Подрядчик) обязуется выполнить для Стороны 2 (Заказчика) какой-либо вид работ (например, изготовить что-либо или переработать) в определенный срок и сдать готовую работу Заказчику. Заказчик по договору обязуется принять работу и оплатить ее в определенный в документе срок за результат, указанных в договоре работ. Важные условия подряда определены ст. 708 ГК РФ:

аренды — вид договора, в соответствии с которым Сторона 1 (Арендодатель) обязан передать Стороне 2 (Арендатору) за определенную сумму какое-либо имущество на определенный в документе срок. Арендатор по договору обязуется принять это имущество и вносить арендную плату в пользу Арендодателя. Если договор аренды заключается на срок более одного года, то потребуется регистрация в Росреестре, посредником которого является МФЦ. Для заключения такого договора необходимо будет оплатить пошлину.

Особенностью заключения договора аренды, является то, что ИП остается физическим лицом, и даже в предпринимательстве, поэтому к нему применимы требования о нотариальном одобрении супругом сделок с совместно нажитой недвижимостью (письмо Минфина России от 27.05.2016 № 03-11-09/30794).

Важные моменты, которые необходимо согласовать в договоре аренды:

- срок действия;

- порядок предоставления имущества арендатору;

- форма и порядок расчетов;

- распределение обязанностей по ремонту и содержанию объекта;

- преимущественного права арендатора на возобновление договора;

- судьба произведенных арендатором улучшений имущества и др.

займа — вид договора, в соответствии с которым Сторона 1 (Заимодавец) обязан передать Стороне 2 (Заемщику) какие-либо ценности на определенный в документе срок, в определенном количестве и качестве. Заемщик по договору обязуется вернуть эти ценности (в объеме и качестве, как обозначено в договоре).

Обращаем ваше внимание на тонкости заключения беспроцентного договора займа между ИП и ООО:

- если займ денежный, то сумму денег, нужно прописывать и цифрами и словами. В случаях, когда предметом займа становятся вещи, соглашение необходимо дополнить подробным перечнем;

- в случае отсутствия в договоре указанного срок возврата долга, его нужно возместить по первому требованию заимодателя. Договоры, заключенные на срок до года считаются краткосрочными. Те, что заключаются на больший период, относят к долгосрочным;

- займы могут быть целевыми и нецелевыми. Первые предоставляются заемщику на определенные нужды. Их может контролировать заимодатель. Если заемщик распоряжается средствами по своему усмотрению, это — нецелевой займ.

- перед заключением договора сторонам стоит внимательно изучить штрафные санкции, которые налагаются на стороны в случае нарушения условия договора. Небольшие проценты, которые выплачивает заемщик-предприниматель, отсутствие или полное их отсутствие (беспроцентный займ) компенсируются крайне жесткими санкциями, которые действуют по отношению к заемщику.

Возврат беспроцентного займа не облагается налогом на доход, а вот полученные заимодавцем штрафные санкции, рассматриваются как полученный доход и являются базой налогообложения со ставкой, применяемой к системе налогообложения на которой работает ИП или ООО.

При заключении любого из видов договора, ИП имеет возможность у Стороны 2 (у ООО) потребовать дополнительные документы. Этими документами могут быть:

- Свидетельство о взятии на учет в налоговом органе;

- Свидетельство о государственной регистрации;

- Свидетельство о внесении записи в ЕГРЮЛ.

Образец устава с управляющим вместо директора

Посмотреть пример такого устава можно в интернете. В нем прописывают важные положения, регулирующие деятельность компании. Основные положения документа:

- Цели Общества.

- Права и обязанности участников.

- Ответственность учредителей.

- Уставной капитал фирмы.

- Порядок выхода из ООО.

- Распределение прибыли компании.

- Структура органов Общества.

- Исполнительный орган ООО.

- Порядок реорганизации фирмы.

- Порядок созыва собрания участников.

- Филиалы компании.

Скачать образец устава

DOC-файл

Именно в разделе «Исполнительный орган» прописывают положение о возможности передачи управления в руки предпринимателя на основании гражданского договора.

Таким образом, ответ на вопрос, может ли ИП быть как генеральный директор ООО — да, но с обязательным внесением в устав компании положения, разрешающего такое действие

Подобное решение позволяет добиться оптимизации расходов Общества, но не привлекает излишнее внимание со стороны ФНС

Как отразить расходы на управление организацией в бухгалтерском и налоговом учете

Налоговые органы не всегда признают расходы по договору с управляющей компанией. Причиной тому является отсутствие подобных затрат в закрытом перечне расходов, предусмотренных НК для уменьшения налогооблагаемой базы по единому налогу при УСН.

А в случае с налогом на прибыль причиной часто является неправильная трактовка налоговиками положений договора на управление. Как, например, в уже упомянутом постановлении ФАС Поволжского округа № А55-13261/2008. Налоговые органы рассматривают управляющую компанию не как ЕИО, а как исполнителя, оказывающего услуги по управлению предприятием, что в понимании налоговиков должно исключать одновременное наличие в штате предприятия любых специалистов, занимающих управляющие должности.

Для того чтобы снизить вероятность появления претензий со стороны ФНС, следует очень четко прописать предмет договора на управление.

А в случае с упрощенкой даже хорошо составленный договор не поможет уменьшить налогооблагаемую базу. Письмо Минфина РФ от 13.02.2013 № 03-11-06/2/3694 дает однозначное разъяснение о том, что это невозможно даже несмотря на то, что в расходы принимаются бухгалтерские, аудиторские и юридические услуги. Затраты по договору на осуществление полномочий ЕИО к таким услугам не относятся. Нельзя их включить и в материальные издержки.

В бухучете расходы по договору с управляющей компанией относятся на тот же счет, на который начислялась бы зарплата руководителя. В зависимости от вида деятельности проводка может выглядеть так:

Дт 20, 26, 44 Кт 60

Виды трудового договора ИП с работником

Согласно законодательным актам Российской Федерации, отношения между работодателем и рабочим необходимо регламентировать правовым актом в форме трудового соглашения. Взаимосоглашение бывает трех типов:

Срочный.

Составляется на ограниченный период, в случае невозможности оформления сотрудничества на постоянной основе. Ст. 59 ТК РФ определяет случаи, когда допускается оформление трудовых отношений срочным контрактом:

- при осуществлении работ, носящих срочный или сезонный характер;

- при заместительстве временно отсутствующего специалиста в связи с заболеванием, декретным отпуском;

- при прохождении стажировки;

- при осуществлении деятельности по совместительству;

- с пенсионерами и студентами.

При подписании такого контракта появляется резонный вопрос: как определить сроки документа? Период действия зависит от:

- конкретного промежутка времени, на протяжении которого есть необходимость в услугах наемного работника;

- длительности события, в связи с которым нанимается работник (например, декрет);

- характера проводимых работ (например, строительство здания или проведение ревизии).

Если контракт ограничен 60 календарными днями или одним сезоном, то отпуск сотрудника рассчитывается исходя из базы 2 дня за один месяц трудовой деятельности, при действии договора более 60 дней – 2,3 дня за каждый месяц. При заключении договора сроком до полугода оплата больничного листа производится не более, чем за 75 дней недомогания по одному ТД.

Бессрочный.

Контракт такого типа заключается на неопределенный срок при поступлении на постоянную работу. В документе прописываются обязанности сторон и социальные гарантии. Каждая из сторон вправе разорвать соглашение в любой момент.

Гражданско-правовой договор подряда.

Этот тип контракта заключается в случае проведения работ в одноразовом порядке. Это свидетельство временного трудоустройства, при такой форме отношений работодатель не дает социальных гарантий, не страхует работника, не обязан предоставлять рабочее место или инструменты. Срок действия длится ровно столько, сколько требуется на выполнение данного типа работ.

Согласно Трудовому Кодексу РФ, все взаимоотношения между работодателем и рабочим, независимо от длительности, оформляются заключением ТД, иначе при выявлении неофициальных работников будут применяться штрафные санкции.

Управляющий индивидуальный предприниматель как глава ООО

Может ли ИП быть управляющим ООО? Закон утверждает такую возможность. Но перед назначением ИП руководителем ООО необходимо продумать все нюансы такой налоговой оптимизации

Важно учесть все тонкости оформления договора с управляющим индивидуальным предпринимателем. Данный договор должен нести разумную деловую цель, содержать намерения учредителей в получении экономического эффекта

Ведь в противном случае, такая «неправильная» налоговая оптимизация может привести лишь к минимизации налоговых обязательств общества и соответствующими доначислениями.

У такого решения есть определённые преимущества, риски и недостатки.

Особенности заполнения формы Р14001 в 2019 г.

Предлагаем пошаговую инструкцию, как заполнять форму:

- заявление Р14001 состоит из 51 страницы, используем только те, в которые вносятся исправления (пустые страницы сдавать не нужно);

- вручную заявление заполняется заглавными печатными буквами чернилами черного цвета;

- в одном документе можно предусмотреть несколько корректив, при этом одновременное внесение изменений и исправление ошибок не допускается (потребуется два заявления);

- при заполнении на компьютере используйте заглавные буквы высотой 18, шрифт Courier New;

- запрещается двусторонняя печать заявления;

- страница 001 и лист Р заполняются всегда, независимо от вида изменений;

- раздел 6 листа Р заполняет нотариус.

После заполнения данного документа, его необходимо заверить у нотариуса до передачи в ФНС

После того, как заявление р14001 в налоговую (образец можно скачать ниже) заверено, его передают инспектору, и на основании указанной информации вносятся изменения в ЕГРЮЛ.

Читать дальше Почему защитное стекло не приклеилось по краям

Как начать сотрудничество с Управляющим ООО и не попасть в поле зрения налоговых органов?

- Следует сразу определиться с личностью Управляющего ИП. Желательно, чтобы ИП занимался этим родом деятельности задолго до заключения договора с вашим ООО. Желательно, также, чтобы ранее он не был связан с вашим ООО трудовыми отношениями. Уволить Генерального Директора, сделать его ИП и заключить с ним договор об оказании услуг у вас, конечно, получится, но ненадолго. Управляющие ИП привлекают налоговиков как цветы – пчел. Любое подозрение, что Управляющий ИП – это способ уклонения от уплаты налогов, будет истолковано против ООО и послужит поводом для обращения в арбитражный суд. Поэтому, при заключении договора с ИП следует учесть эти риски. Договор с Управляющим ИП не должен допускать его возможного толкования, как подмену трудовых отношений договором управления (оказания услуг). С этой целью:

- В договоре не должно быть графика работы. Требуется лишь перечисление услуг, оказываемых Управляющим и время их исполнения.

- Установить разумное вознаграждение ИП в виде процента от прибыли и в дальнейшем выдерживать его очень точно. Привязывайте гонорар к реальным достижениям управляющего ИП. Любые колебания (в пределах размера заработной платы бывшего Гендиректора) могут свидетельствовать о том, что имела место подмена трудовых отношений.

- Должностные обязанности лица, ранее занимавшего пост директора и переведенного на новую должность, должны быть изменены.

- Должны иметься следы деятельности Управляющего ИП в вашем ООО. Если в договоре об оказании услуг присутствует пункт о сдаче ежемесячных отчетов, то эти отчеты должны иметь место.

- Ввиду того, что налоговые органы предпринимают опросы работников ООО с целью выявления нарушений, нужно поставить сотрудников в известность об изменениях в Уставе. Сотрудники должны знать, что функции управления осуществляет ИП.