Нюансы списания испорченного (просроченного) товара

Содержание:

- Общая информация

- Причины списания

- Налог на прибыль

- Рекомендации по заполнению

- Порядок процедуры списания

- Составные части акта

- Списание образцов товара

- Порядок списания товара.

- Налог на прибыль

- Списание материальных ценностей: понятие и причины

- Акт о списании товаров

- Как написать служебную записку (образец по ГОСТу)

- Бухгалтерский учет

- Норма списания товара от выручки

Общая информация

В бухгалтерском учете недостача товаров отражается по 94 счету. В зависимости от причины определяют корреспондирующие счета. Самая первая проводка, которую необходимо сделать при обнаружении недостачи в ходе инвентаризации – списать товары с 41 счета:

Дебет Кредит 41.

Если недостача касается категории розничных товаров, то необходимо списать и их наценку. Для этого сторнируется проводка:

Дебет 41.11 (41.12) Кредит 42.

Списание по нормам естественной убыли оформляется проводками:

- Дебет 96 Кредит – если у организации есть резерв на списание потерь.

- Дебет 44 Кредит – списание недостачи при отсутствии резерва.

Причины списания

Юрлица и ИП, производящие и перерабатывающие продовольственную продукцию, неизбежно сталкиваются с проблемами ее порчи:

- приобретенные продукты не успевают реализовываться до истечения периода их годности;

- порча пищи может являться следствием воздействия извне.

Но независимо от обстоятельств, ставших причиной порчи продуктов, их дальнейшая реализация и употребление становятся невозможными. Возникает необходимость списания.

Если виновником порчи является сотрудник, то порядок списания будет следующим:

- Цена продовольствия относится на расходы юрлица.

- С виновника в добровольном либо принудительном порядке взыскивается стоимости единиц питания. Удержанные средства относят к доходам фирмы.

Налог на прибыль

В соответствии со ст. 247 НК РФ объектом налогообложения по налогу на прибыль признается прибыль, которую получил налогоплательщик. Для российских организаций прибылью являются доходы, уменьшенные на расходы (п. 1 ст. 247 НК РФ) (за исключением расходов, указанных в ст. 270 НК РФ). Расходы должны быть экономически обоснованы, документально подтверждены и направлены на получение дохода.

Глава 25 НК РФ не содержит специальных норм, которые бы позволяли учесть расходы, связанные с утилизацией продуктов с истекшим сроком годности. Вместе с тем перечни как внереализационных, так и прочих расходов, связанных с производством и (или) реализацией, являются открытыми и позволяют уменьшать налоговую базу по налогу на прибыль на иные экономически обоснованные расходы (пп. 49 п. 1 ст. 264, пп. 20 п. 1 ст. 265 НК РФ).

Исходя из ранних разъяснений Минфина России и налоговых органов, если нормы естественной убыли не утверждены в порядке, установленном Правительством РФ, а также не утверждались ранее федеральными органами исполнительной власти, налогоплательщики при исчислении налоговой базы по налогу на прибыль организаций не могут отнести к материальным расходам потери от недостачи и (или) порчи при хранении и транспортировке товарно-материальных ценностей. При этом применять самостоятельно разработанные нормы организация не вправе (смотрите письма Минфина России от 16.08.2011 N 03-03-06/1/491, от 21.07.2011 N 03-03-06/1/428, от 21.06.2006 N 03-03-04/1/538, от 04.04.2005 N 03-03-01-04/1/146, УФНС России по г. Москве от 17.11.2008 N 19-12/106707).

В случае списания (уничтожения) товаров с истекшим сроком годности (хранения) затраты на их приобретение и дальнейшую ликвидацию непосредственно не связаны с извлечением доходов от предпринимательской деятельности и, следовательно, не подлежат учету в составе расходов для целей налогообложения прибыли (письмо УФНС России по г. Москве от 27.01.2005 N 20-12/5630).

Позже в письме от 15.09.2011 N 03-03-06/1/553 Минфин России признал, что расходы в виде стоимости товаров с истекшим сроком годности могут быть учтены для целей налогообложения прибыли при условии, что обязанность налогоплательщика по уничтожению или утилизации конкретных категорий товаров предусмотрена законодательством. Кроме того, данные расходы должны быть произведены в рамках предпринимательской деятельности и документально подтверждены надлежащим образом. Такого же мнения специалисты Минфина России придерживаются в письмах от 10.09.2012 N 03-03-06/1/477, от 20.12.2012 N 03-03-06/1/711.

Рекомендации по заполнению

Один экземпляр акта остаётся у материально-ответственного лица, другой передаётся сотрудникам бухгалтерии. При составлении будет полезным придерживаться следующих правил:

- День списания оборудования и будет считаться датой оформления, подписания акта.

- Допустимо составление документа по целой группе товаров. Достаточно правильно указать все используемые характеристики.

- Ценности нужно называть в соответствии с приходной документацией.

- В бланке обязательна ссылка на документ, послуживший основанием для процедуры списания.

- Использование письменной формы для акта также относится к обязательным требованиям.

- В качестве основы допустимо использовать форму ТОРГ-16. Наименование документа с местом и временем составления указываются в части, которая называется шапкой.

- Основная часть должна быть посвящена описанию оборудования, причин списания.

- Окончательно решение комиссия принимает во время последнего этапа проверки. Бланк заканчивают инициалы членов комиссии, с подписями.

При заполнении присутствуют и дополнительные нюансы:

- Приходная накладная поможет определиться с наименованиями, которые должны быть использованы в том или ином случае.

- Можно отдельно указать время и причину приёма оборудования, подлежащего списанию.

- Прописными буквами указывается общая стоимость списываемых средств.

Это интересно: Отказ от покупки доли в квартире образец

Как быть с причиной

Если оборудование полностью изношено, то для дальнейшей деятельности предприятия использовать его уже нельзя. Потому и появляется необходимость провести списание. Одним из обязательных пунктов в соответствующем акте становится указание причины.

Изношенное оборудование

Существуют разные обстоятельства, которые можно указывать:

- Частичная ликвидация в процессе реконструкции.

- Порча имущества.

- Оформление договора по обмену, дарению.

- Оборудование передаётся как часть капитала в другое предприятие.

- Чрезвычайная ситуация, из-за которой проводится ликвидация.

- Износ по физическим показателям, морального характера.

- Необходимость продать актив.

Выбытие и ликвидация – две основные группы, к одной из которых можно отнести каждую причину.

В случае морального износа

На практике износ чаще остаётся физическим. Это означает, что оборудование стареет «материально». Из-за этого утрачивается первоначальная ценность. Износ связан с непрерывным процессом эксплуатации, либо чрезвычайными происшествиями.

Моральный износ означает устаревания из-за того, что появляются более совершенные версии оборудования. Списание в данном случае становится обязательной процедурой. Главное – обосновать процесс, использовать документальные доказательства.

Назначается специальная комиссия, которая решает, можно ли использовать оборудование в дальнейшем. Сначала изделия осматриваются, потом определяется причина списания.

Специальный акт содержит такие сведения:

- Дата, когда оборудование было принято к учёту в бухгалтерии.

- Дата изготовления, вместе со сроком полезного использования.

- Стоимость на начальном этапе вместе с начисленной амортизацией.

- Количество проведённых ремонтов.

- Описание причины, приведшей к списанию.

- Состояние всех основных деталей и узлов.

Если процедура проводится для компьютерной техники

Многие предприятия используют электронную технику, которая со временем тоже способна устаревать. С этого момента и возникает потребность оформить списание. Сначала формируется комиссия, берущая на себя обязанность проведения процедуры. Главное требование – наличие специального образования, соответствующих навыков в работе с оборудованием.

- Руководитель организации сам решает, кто будет входить в состав такой комиссии.

- Подтверждается решение соответствующим приказом.

- После осмотра техники, ставшей непригодной, составляется соответствующий акт, где пишутся все заключения. Необходимо отдельно определить стоимость компьютерных деталей, использование которых в дальнейшем ещё возможно. После этого заполняется ведомость по форме М-4, чтобы оргтехнику приняли к учёту.

- Форма самого акта – ОС-4.

По поводу объектов, пришедших в негодность

Непригодным считается оборудование с материальным, либо с моральным износом. Часто это случается по техническим причинам, когда появившиеся дефекты не допускают дальнейшего ремонта. После оформления приказа со стороны руководителя приступают к оформлению акта.

И здесь не обойтись без комиссии, отвечающей за контроль. Инвентаризационная карточка, которая находится на предприятии максимум на протяжении пяти лет, применяется при хранении данных по выбытию.

Порядок процедуры списания

- Поступивших первыми на склад (ФИФО). Для получения данных о стоимости необходимо ведение учета по партиям поставок.

- Учтенных по средней себестоимости. Способ характеризуется изменением (усреднением) стоимости остатков при каждом новом поступлении партии товаров.

- По себестоимости каждой единице учета.

Способ, закрепленный внутренними документами, не может меняться при списании ценностей. Для передачи в производство путем списания ценностей используется требование-накладная М-11(или лимитно-заборная карта № М-8, накладная № М-15) и акт.

Сложность определения перечня обязательных документов состоит в том, что требования бухгалтерского учета не содержит необходимость составления акта, но для налогового и управленческого учетов предприятия акт необходим.

Для списания с утилизацией, внешнего применения или без определенного назначения в обязательном порядке используется акт – документ, подробно устанавливающий назначение списания материальных ценностей. В ряде случаев акт составляется в присутствии представителей сторонних организаций – санитарного, пожарного контроля.

Действия после составления акта о списании материальных ценностей

После оформления документа и признания ряда материалов списанными бухгалтеру надлежит сделать проводки:

- Д94 К10. В ней должна отражаться балансовая стоимость списанных материалов. Нужные данные можно взять из самого акта.

- Д20 К94. В проводке по такой форме нужно отразить стоимость недостачи или порчи материалов в переделах максимальной убыли. Информацию можно получить из акта о списании и специальной бухгалтерской справки. Если же лимит естественной убыли был превышен, придется вместо счета по форме Д20 дополнительно составить субсчета.

В некоторых случаях бухгалтерии придется использовать иные проводки. К примеру, порча материальных ценностей могла произойти по причине природной катастрофы. Тогда делают проводку Д99 К10. Если применялся договор безвозмездного пользования, формируются проводки Д91/2 К10 и Д91/2 К68, то есть НДС.

Информация, указанная в акте, используется бухгалтерскими работниками для формирования данных по счетам, оформления операций движения ценностей. Источник списания определяет счет синтетического и аналитического учета.

Составные части акта

Форма МБ-4 заполняется на двух сторонах одного листа. С одной стороны располагаются три таблицы, с другой – одна.

Первая часть

Информативная функция первой части акта заключается в указании при заполнении:

- Номера акта на списание спецодежды по форме МБ-4.

- Организации, на балансе которой вещи числятся.

- При наличии структурного подразделения организации. Если его нет, то строку оставляют незаполненной.

- Формы бумаги по ОКУД – 0320002. Она уже указана в прилагаемом бланке.

- Кода по ОКПО.

Последние две графы этого списка оформляются в виде миниатюрной таблицы. Она располагается в правой верхней части листа, сразу после ссылки на законодательную базу.

Продолжается первая часть документа второй таблицей, которая описывает бухгалтерский учет и должна содержать данные о:

- Дате составления акта на списание.

- Коде вида операции, принятом в бухгалтерских документах.

- Структурном подразделении.

- Виде деятельности.

- Корреспондирующих счетах: субсчет и код аналитического учета, по которому проходит операция.

- Учетной единице выпуска продукции (в конкретном случае — спецодежды).

Ниже этих двух маленьких таблиц находится третья, основная, которая должна проинформировать изучающего ее работника о:

Предмете одежды: его названии, номере согласно номенклатуре, размере.

Единице измерения предмета. В этом случае это будет штука. Код по ОКЕИ этой единицы измерения – 796. Хотя этот код считается универсальным.

Количестве одежды в указанных единицах измерения

Здесь важно указывать пары поштучно, если указаны штуки, и единицами – если в единицах измерения указаны пары.

Цене подлежащей списанию спецодежды. Эти цифры необходимы для проведения бумаги в бухгалтерском учете организации.

Сумме без учета НДС, а также сумме амортизации.

Причине выбытия, коде.

Вторая часть

Заключительная часть акта на списание спецодежды по форме МБ-4 находится на следующей странице. Обычно первые вводные данные занимают много места из-за перечня списываемого. Если они умещаются на одном листе, то изменения в бланк вносить не нужно.

К СВЕДЕНИЮ! Если же по необходимости таблица с перечнем спецодежды занимает два или более листов, то место второй части – на третьем либо последующих листах.

Таблица посвящена сотрудникам и включает в себя:

- ФИО работника.

- Табельный номер.

- Дату выдачи табельного номера.

- Подпись того, кто сдал спецодежду (непосредственного пользователя).

- Описание расчета с виновных.

- Вид и способ удержания: какая амортизация, стоимость изделия за вычетом амортизации, код вида удержания.

- Процент удержания (графа может оставаться пустой, если нет суммы фиксированной ставки), сумму удержания.

- Сумму ежемесячного взноса при крупных издержках.

- Подпись виновного в утере, поломке и пр.

В самом конце должны располагаться подписи ответственных лиц: руководителя, бухгалтера (после заполнения первой части), кладовщика (или иного материально ответственного за сохранность спецодежды лица), а также дата проставления этих подписей и должности. Этот документ (МБ-4) в заполненном виде прикладывается к форме МБ-8 – акту на списание.

Списание образцов товара

Списание даже небольших партий товара — образцов — также необходимо оформлять. Если образцы передаются безвозмездно агентам по продажам, партнерам или выставляются на полках, бухгалтер должен заводить для отражения этих операции отдельный субсчет в счете «Товары».

Передачу бесплатных образцов надо оформить накладной на отпуск материалов на сторону по форме М-15. При передаче образцов торговым агентам и партнерам документы составляются в соответствии с договоренностью с будущим покупателем. Это может быть оформлено договором, а может быть передано без оформления. Во втором случае требуется сделать все первичные документы по передаче и получению образцов (по процессу приемки товара) и во внутренних документах прописать обоснования такой передачи.

Если образцы не передаются никому, а нужны для организации дегустации, то для этого нужно оформить накладную по форме ТОРГ-13 — на внутреннее перемещение и сохранить для отчетности. Накладную подписывает тот сотрудник, который выдает образцы товара посетителям на пробу.

Обратите внимание, что расходы на образцы, переданные на сторону, не могут уменьшить налогооблагаемую прибыль, так как не относятся к рекламным расходам. А вот расходы на дегустацию — это нормируемые рекламные расходы отчетного (налогового) периода

Это зачтется налоговой, если стоимость дегустационной продукции не превышает 1% выручки от реализации.

Имейте в виду, что налоговый кодекс предусматривает уплату НДС с безвозмездно переданных товаров — образцы попадают под эту категорию, и с них должен быть уплачен налог.

Порядок списания товара.

Списание товара осуществляется на основании приказа руководителя предприятия с указанием причин списания. Материально ответственная, специально созданная комиссия, состав которой утверждается руководителем предприятия, занимается списанием товара.

Специальная комиссия осуществляет следующие функции:

— осмотр товара;

— устанавливает причины, почему не годен к использованию, тот или иной товар;

— определение возможности использования товаров в других целях;

— составление акта списания товара;

— предоставление акта на утверждение руководителю предприятия;

— контроль, за утилизацией товара.

Налог на прибыль

Плательщики налога на прибыль (как малодоходники, так и высокодоходники) свободны от того, чтобы рассчитывать любые разницы при списании просроченных товаров. Ничего такого в НКУ

не предусмотрено. Поэтому полностью ориентируемся на бухучетные правила.

Если при покупке товаров, испортившихся в силу того, что истек срок годности, был отражен налоговый кредит, то

на основании п.п. «г» п. 198.5 НКУ придется начислить «компенсирующие» налоговые обязательства в периоде, в котором испорченные товары списывают

Аналогичный вывод также содержится в консультации из БЗ, подкатегория 101.04. Если предприятием установлен факт порчи товаров, приобретение и поставка которых освобождены от НДС, то налоговые обязательства по этому налогу начислять не нужно.

Базой налогообложения для такого начисления является цена приобретения испортившегося товара (пп. 198.5

,189.1 НКУ ). Для начисления налоговых обязательств плательщик должен составить сводную налоговую накладную не позднее последнего дня отчетного (налогового) периода для себя и зарегистрировать ее в ЕРНН.

Рассмотрим списание испорченных товаров на примере.

Пример. В продовольственном магазине во время инвентаризации обнаружено, что истек срок годности у 100 пакетов молока продажной стоимостью 24 грн./пакет (в том числе НДС — 4 грн./пакет).

Цена приобретения испорченного молока — 10 грн./пакет (без НДС), торговая наценка — 14 грн./пакет. Расходы на утилизацию молока — 360 грн.

(в том числе НДС — 60 грн.).

Содержание хозяйственной операции

Списана стоимость 100 испорченных пакетов молока

Списана сумма торговой наценки, которая приходится на испорченное молоко

Начислены «компенсирующие» налоговые обязательства по НДС

Реализация просроченной продукции может иметь место лишь при ее утилизации или возврате поставщику. В остальных случаях продажа такого товара запрещена. О том, как отразить в налоговом и бухгалтерском учете стоимость товара с истекшим сроком годности и затраты на его уничтожение (утилизацию) читайте в статье.

- на продукты питания;

- на парфюмерно-косметические товары;

- на медикаменты;

- на товары бытовой химии;

- на иную подобную продукцию.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Недоброкачественные, фальсифицированные и контрафактные лекарственные средства подлежат уничтожению на основании решения суда (п. 7 правил уничтожения лекарственных средств, утвержденных постановлением Правительства РФ от 3 сентября 2010 г. №674).

Просроченные товары следует изъять из оборота (продажи), а затем либо вернуть поставщику, либо уничтожить, либо утилизировать. Последнее возможно, если на то есть соответствующее заключение экспертизы (санитарно-эпидемиологической, ветеринарно-санитарной, товароведческой и другой). Она проводится органами государственного надзора.

Утилизации либо уничтожению без проведения экспертизы подлежат:

- пищевые продукты, которые имеют явные признаки недоброкачественности и представляют в связи с этим непосредственную угрозу жизни и здоровью человека (п. 1 ст. 25 Федерального закона от 2 января 2000 г. № 29-ФЗ «О качестве и безопасности пищевых продуктов»);

- материалы и изделия (товары), владелец которых не может подтвердить их происхождение (п. 1 ст. 25 Закона № 29-ФЗ).

Списание материальных ценностей: понятие и причины

Любая вещь имеет свой эксплуатационный срок и рано или поздно окончательно приходит в негодность. Типичным примером такого процесса внутри предприятия является спецодежда, заказываемая для определённой категории рабочих и активно эксплуатируемая.

Кроме этого, компания может столкнуться с приведением в негодность или моральным устареванием мелкой техники, используемой в работе (калькуляторов, например).

Прежде чем рассматривать нюансы списания той или иной ценности, необходимо определиться с категориямиРазличают:

- Основные средства (ОС) – это жизненно важный элемент деятельности любого предприятия, ведь под эту категорию попадает то имущество, без которого затрудняется или вовсе может прекратиться работа организации. Они имеют ряд подвидов, среди которых – здания и сооружения, оборудование, спецтехника и т.д. Срок использования ОС – более одного года.

- Товарно-материальные ценности. Сюда относятся те активы, которые также будут использоваться предприятием в процессе осуществления своей деятельности. Существуют в форме сырья или запасов. Именно эта категория имеет активную динамику оборачиваемости и подлежит регулярному списанию.

- Малоценное имущество – под эту категорию попадает то имущество, срок службы которого составляет менее одного года и является быстроизнашивающимся. Кроме этого, важным критерием для отнесения к этому виду является и её стоимость. К малоценному имуществу относится, как правило, спецодежда, предметы хозяйственной деятельности, узкопрофильные рабочие инструменты и так далее.

Сама процедура списания включает несколько этапов:

- Определение состояния имущества.

- Составление мотивированной служебной записки о необходимости списания.

- Получение разрешения руководства организации на проведение инвентаризации.

- Непосредственно, проведение инвентаризации и составление акта непригодности имущества.

- Утилизация пришедшего в негодность имущества.

- Списание по бухгалтерскому учёту.

При необходимости списания малоценного актива перед материально-ответственным лицом возникает задача исключить такое имущество из своей зоны ответственности. Конечно же, такой процесс должен проходить с составлением бумаги — служебной записки о списании материальных ценностей.

Как правило, списание материальных ценностей (ТМЦ) осуществляется по инициативе материально-ответственного работника, который обязан следить за своевременностью операций с ними и сам должен быть заинтересован в их корректном учёте.

Также списание может быть результатом проведённой инвентаризации или проверки.

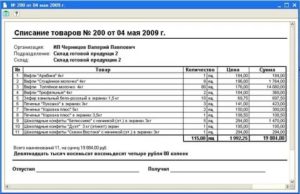

Акт о списании товаров

Акт о списании товаров оформляется в случае возникновения порчи и потери качества товаров. Акт составляется по форме ТОРГ-16, заполняется и подписывается специально созданной комиссией, полномочия которой подтверждаются руководителем предприятия. Акт может составляться представителем санитарного или другого надзора, если это необходимо. Акт должен создаваться и подписываться в трех экземплярах. Первый экземпляр акта направляется в бухгалтерию и служит основанием для списания с материально-ответственного лица потерь. Второй экземпляр акта направляется в подразделение, которое воспроизводит списание товара. Третий экземпляр акта остается у материально-ответственного лица.

Форма ТОРГ-16 утверждена постановлением № 132 Госкомстата РФ от 25 декабря 1998 г. И применяется в случае выявления в продукции порчи или брака. Данная форма подтверждает списание товара по факту порчи или брака. Но в случае списания товара по причинам отсутствия спроса на рынке или устаревания товара, можно составить акт свободной формы.

Как написать служебную записку (образец по ГОСТу)

Компании имеют возможность вводить и использовать у себя множество различных форм письменного сообщения о каких-либо происшествиях или вопросах организационно-финансового характера, требующих вмешательства высшего руководства. Но унифицированных форм для служебных записок не установлено. Что касается служебки, то это разновидность докладной. Как таковой бланк служебной записки тоже не утвержден, но он обязательно должен соответствовать требованиям ГОСТ 6.30-2003 «Унифицированные системы документации. Унифицированная система организационно-распорядительной документации. Требования к составлению документов». То есть в нем обязательно должны присутствовать следующие реквизиты:

- наименование организации или структурного подразделения, а также указание лица, которому отправляется обращение;

- название документа;

- текст — что именно необходимо сообщить руководству;

- дата, подпись и обязательно должность автора служебной записки.

Обязательные требования определили, теперь рассмотрим пример, как пишется служебная записка.

Пример 2

Но даже если в вашей компании принято оформлять документы совершенно иным способом, не переживайте, это тоже будет правильным, поскольку обязательной формы чиновники не предусмотрели.

Пример 3

Служебную записку может писать абсолютно любой работник предприятия, столкнувшийся с какой-либо проблемой. Адресатом записки также может быть каждый сотрудник организации, в том числе руководитель, начальник подразделения или же рядовой работник, при условии, что решение озвученного в записке вопроса входит именно в его компетенцию.

Бухгалтерский учет

При «безвозвратном» изъятии товаров из оборота (т. е. когда происходит их утилизация или уничтожение) товары нужно так же безвозвратно списывать с баланса. Помня об этом, давайте посмотрим на учет такого списания.

списать часть испорченной продукции за счет норм естественной убыли не получится

Ведь естественная убыль предусматривает потерю количества, а не качества продукции. Других норм для списания товаров, которые применяются в учете торговых предприятий, нет.

Поэтому порча, с учетной точки зрения, является не чем иным, как сверхурочной недостачей. Заметьте: выявление факта порчи товаров служит основанием для проведения инвентаризации (абзац пятый п.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

7 разд. I Положения № 879). Причем стартовать она должна именно в день выявления факта порчи товара. Все нюансы проведения инвентаризации вы можете прочитать в «Налоги и бухгалтерский учет», 2021, № 98.

Поскольку порча относится к сверхурочным потерям, ее учет схож с учетом недостач, обнаруженных при инвентаризации. Подтвержденную во время инвентаризации порчу товаров отражают в бухучете и финансовой отчетности того отчетного периода, в котором завершена инвентаризация (п.3 разд. ІV Положения № 879) .

Испорченные товары следует списать в состав прочих операционных расходов по их фактической себестоимости (п. 5.7 Методрекомендаций № 2

).

Для этого используют субсчет 947 «Недостачи и потери от порчи ценностей». Если учет товаров ведется по ценам продажи, то списать нужно еще и соответствующую сумму торговой наценки.

Для этого делают запись: Дт 285 — Кт 282. Расходы на утилизацию испорченного (просроченного) товара отражают по дебету субсчета 949.

Норма списания товара от выручки

При этом причины недостачи не уточняются. Есть решение суда, поддерживающее организацию, списавшую потери от краж по указанным нормам . В чем же недостаток этого варианта?

В 2005 г. Минфин разрешил учитывать потери при хранении товаров в торговом зале самообслуживания как материальные расходы в пределах норм, установленных Минторгом СССР .

Но впоследствии уточнил, что в отношении потерь от хищений применять эти нормы нельзя, поскольку их учет регулирует специальная норма в НК .

Поэтому лучше этот вариант учета потерь не использовать, так как он наверняка приведет к спорам с проверяющими.

Пробуем возместить и предотвратить убытки Как видим, воспользоваться правильным вариантом учета практически нереально, а рискованный вариант приемлем только для тех, кто готов спорить с налоговиками.

Что же делать в такой ситуации? Если учесть потери от краж напрямую не получается, можно использовать завуалированные способы.

СПОСОБ 1. Прячем потери от краж в естественной убыли Можно попробовать при выявлении недостач не отражать их как потери от краж, а представить в виде естественной убыли при хранении и учесть в материальных расходах.

Однако нормы естественной убыли установлены далеко не для всех товаров.

Применять же самостоятельно разработанные нормы нельзя .

Поэтому если у вас есть и естественная убыль, и потери от хищений, которые в совокупности не укладываются в нормативы, то проблема учета таких расходов останется. СПОСОБ 2.

Перекладываем потери от хищений на плечи покупателей Многие магазины самообслуживания закладывают определенный процент потерь в продажную стоимость товаров, то есть увеличивают торговую наценку на сумму убытков (обычно до 5% от стоимости товара).

Таким образом, часть потерь от магазинных краж оплачивают честные покупатели. Сами же недостачи для целей налогообложения прибыли не учитываются.

СПОСОБ 3. Устанавливаем полную материальную ответственность сотрудников Зачастую и вину за убытки, и сами убытки от хищений магазины пытаются переложить на своих работников.

Для этого с сотрудниками заключают договоры о полной материальной ответственности: индивидуальной или коллективной. Этот способ, несомненно, удобен организациям. Однако все не так-то просто. Материальная ответственность работника исключается, если убыток возник из-за того, что работодатель не обеспечил надлежащих условий для хранения имущества, вверенного работнику .

ПРЕДУПРЕЖДАЕМ РУКОВОДИТЕЛЯ Нельзя заключить с сотрудниками договор о полной материальной ответственности за сохранность товара в зале магазина самообслуживания. В магазинах самообслуживания обеспечить надлежащие условия для хранения товаров невозможно. Ценности находятся в свободном доступе для неограниченного круга лиц, и работники не могут контролировать их сохранность.

В такой ситуации говорить о том, что работодатель вверил ценности определенной группе работников и создал надлежащие условия для их сохранности, не приходится.