Счет-фактура 2021 года: скачайте бесплатные бланки и образцы заполнения в excel, word, pdf

Содержание:

- Что общего и в чём разница между счётом-фактурой и счётом

- Типичные ошибки при составлении документа

- Порядок заполнения счета-фактуры

- Дополнения к счетам-фактурам.

- Назначение

- Что делать при проблемах с адресными данными?

- Как внести сведения?

- Порядок заполнения документа.

- Как оформить счет-фактуру при оказании услуг

- Виды счет-фактуры, которые встречаются в бухгалтерии

- Счет-фактура

- Перечень продуктов и услуг в Счете-фактуре

- Как заполнять?

- Какие графы и строки в нем содержатся?

Что общего и в чём разница между счётом-фактурой и счётом

Уже из вышеприведённых описаний счёта-фактуры и счёта в чём разница между ними становится вполне понятно. Тем не менее приведём основные различия:

|

Критерий |

Счёт-фактура |

Счёт |

|

Обязательность оформления |

Обязателен при осуществлении операций, облагаемых НДС |

Необязателен |

|

Цель оформления |

Использование вычета по НДС |

Выдача плательщику документа с реквизитами получателя и суммой платежа |

|

Содержание и форма |

Законодательно определены и содержание, и форма |

Законодательная регламентация отсутствует. Содержание диктуется назначением. Форму определяет содержание |

|

Виды оформляемых документов |

Существует три разных вида, но для их оформления применяются две формы бланков |

Бланк разрабатывает лицо, выставляющее счёт. Для него его форма обычно является единственной, но как правило, отличается от применяемых другими лицами |

|

Значимость |

Служит обязательным обоснованием для проведения учётных операций, связанных с НДС |

Учётных операций не создаёт, но может конкретизировать условия, изложенные в договоре |

Однако есть у двух этих документов и общие черты. Оба они:

- оформляются продавцом;

- содержат реквизиты продавца и покупателя;

- отражают процесс формирования итоговой стоимости продаваемого, в т. ч. в эту стоимость включается НДС;

- могут быть составлены в валюте;

- могут иметь как бумажную, так и электронную форму.

Наличие общих черт такого рода позволяет упростить процесс создания документов на отгрузку в бухгалтерских учётных системах. Достигается это благодаря возможности формирования накладной (акта) и счёта-фактуры на основе выставленного покупателю счёта.

Типичные ошибки при составлении документа

Любые нарушения, связанные с составлением бухгалтерской отчетности, могут грозить юридическим и должностным лицам штрафами и другими административными наказаниями. Не исключением является и счет-фактура на аванс. Чтобы избежать этого, лучше соблюдать следующие правила:

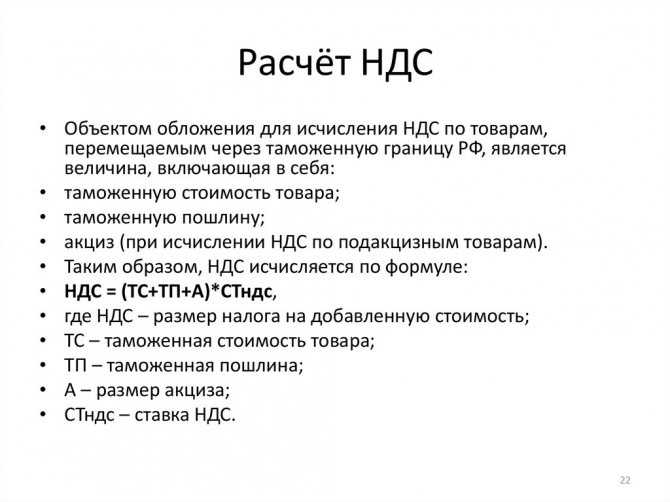

Расчет НДС

- Правильно указывать реквизиты. Ведь именно счет-фактура будет использоваться покупателем для получения вычета. При неправильно составленном документе в возвращении средств компании откажут, а это пагубно скажется на репутации продавца. Лучше не рисковать и по несколько раз проверять все реквизиты, адрес, ИНН и КПП.

- Правильно писать номер платежного документа. В строке № 5 обычно указывается номер и дата платежки, по которой получен аванс.

- Заполнять книгу продаж после составления счета. Номер документа должен быть обязательно отражен в книге с кодом 22. Также нужно зафиксировать зачет платежа по коду 02. А если нужно восстановить НДС, ранее принятый к вычету, то его надо отразить с помощью кода 21.

- Не регистрировать аванс в книге продаж. После получения предоплаты продавец должен зафиксировать платеж в вышеназванном документе, а после отгрузки заказа — в книге покупок. При заполнении книги продаж в графах 5а и 6а стоит поставить прочерк. А в книге покупок не нужно трогать 8-ю и 9-ю строки.

Обратите внимание! Сумма НДС подлежит вычету только после того, как товар или услуги будут реализованы. Таким образом, регистрация в книгах продаж и покупок нужна, чтобы определить, какую сумму налога продавец может поставить из бюджета

Авансовый счет-фактура является частью кодекса бухгалтерской этики. Это документ, который составляется после того, как покупатель переведет предоплату. Аванс служит доверительным шагом со стороны клиента, а счет-фактура свидетельствует об ответственности продавца

Так как именно по этому документу составляется вычет по НДС, важно не допускать в нем ошибок и отсылать его в течение установленного времени

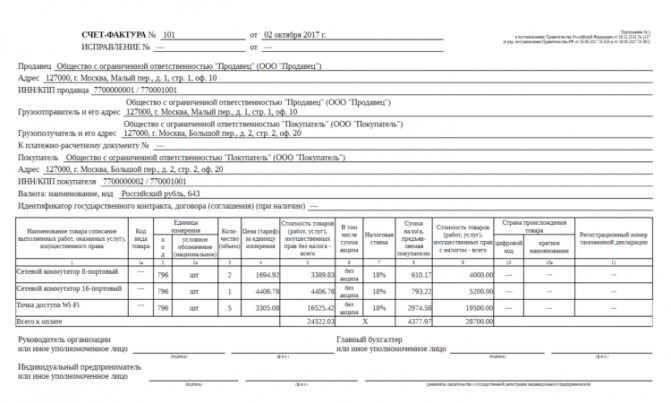

Порядок заполнения счета-фактуры

Счёт-фактура содержит в себе информацию о наименовании и реквизитах продавца и покупателя, перечне товаров или услуг, их цене, стоимости, ставке и сумме НДС, прочих показателях.

В строке (1) указывается дата составления счета-фактуры и его порядковый номер.

В строках (2), (2а), (2б), (6), (6а), (6б) указывается наименование, адрес продавца и покупателя, их ИНН и КПП. Наименования и адреса приводятся в соответствии с учредительными документами продавца и покупателя. При этом наименования можно указывать как полные, так и сокращенные.

В строках (3), (4) указывается наименование и почтовый адрес грузоотправителя и грузополучателя товаров. Если товар отгружает сам продавец, то в строке 3 можно написать «Он же». Если счет-фактура составлен по работам (услугам), в этих строках проставляется прочерк.

В строке (5) указывается номер и дата платежного документа, если под поставку был получен аванс. Если аванс был неденежным, то ставится прочерк.

В строке (7) указывается наименование валюты платежа и ее цифровой код по ОКВ.

В табличной части нужно последовательно заполнить следующие графы:

В графе 1 указывается наименование товаров (описание работ, услуг), как оно указано в договоре (накладной, акте).

В графах 2, 2а, 3, 4 указывается код и условное национальное обозначение единицы измерения товаров (работ, услуг) по ОКЕИ, количество (объем) товаров (работ, услуг) и цена за единицу измерения без НДС.

При этом в этих графах ставятся прочерки:

— если в договоре предусмотрена единица измерения, которой нет в разд. 1 или разд. 2 в ОКЕИ;

— если договором не определена единица измерения, например, при реализации работ (услуг);

— если единицу измерения указать невозможно, например, при аренде или лизинге.

В графе 6 пишется:

— если продажа товаров не облагается акцизом — «без акциза»;

— если продажа товаров облагается акцизом — сумму акциза.

В графах 7, 8 указывается налоговая ставка (0%, 10%, 18%, 10/110, 18/118, «без НДС») и предъявляемая покупателю сумма НДС. Сумму НДС надо указывать в рублях и копейках — округлять ее нельзя.

В графах 5, 9 указывается общая стоимость товаров (работ, услуг), поставляемых по счету-фактуре без НДС и с учетом НДС.

Графы 10, 10а, 11 заполняются только при продаже импортных товаров. При продаже импортированных товаров в этих графах указывается цифровой код и краткое наименование страны происхождения товаров по ОКСМ и номер таможенной декларации, по которой отгруженные товары ввезены на территорию РФ. Если организация перепродает импортные товары, то в этих графах указываются сведения из счета-фактуры поставщика.

При этом в графах 10 — 11 ставятся прочерки:

— если отгружаются товары российского производства;

— если в счете-фактуре поставщика, у которого был куплен импортный товар, нет необходимой информации.

Счет-фактура подписывается руководителем организации и главным бухгалтером (или иными лицами, уполномоченными доверенностью или приказом руководителя).

Счет-фактура, составленный на бумаге, может быть заполнен на компьютере или от руки, а также частично на компьютере и частично от руки.

Дополнения к счетам-фактурам.

Как уже ранее отмечалось, счёт-фактура является важнейшим первичным документов бухгалтерской отчётности у организаций, являющихся плательщиками налога на добавленную стоимость.

Однако помимо этой формы существует ещё один не менее важный документ, получивший название “Корректировочный счёт-фактура”.

Применение корректировочного счёта-фактуры необходимо, когда после выдачи основного документа по какой-то причине произошли изменения, которые могут повлиять на расчёт НДС. Тогда комитент (принципал) составляет корректировочный счёт-фактуры для комиссионера (агента).

Поскольку счёт-фактура входит в перечень обязательных документов бухгалтерского учёта для индивидуальных предпринимателей и юридических лиц, являющихся плательщиками НДС, то фиксируется такая выдача в специальном журнале.

Кстати, следует отметить, что документируется факт не только выставления, но получения счетов-фактур.

Такой документ называется Журнал учёта полученных и выставленных счетов-фактур, применяемых при расчётах по налогу на добавленную стоимость.

Назначение

Зачем выписывается счет-фактура? Для расчетов за поставленную продукцию (услуги) продавец начисляет НДС. В дальнейшем его уплата будет зарегистрирована получателем в Книге покупок. В соответствии с ней заполняются определенные разделы декларации по НДС. Согласно со ст. 169 налогового законодательства покупатель может оформить налоговый вычет. Для этого потребуется лишь правильно сформировать счет-фактуру.

Выставление счета-фактуры

Выставление счета-фактуры

Многие бизнесмены работают без НДС, к примеру, при использовании УСН. А получатели продукции просят выставить счет-фактуру с обозначением налога. В этом случае продавец может указать на бланке факт отсутствия НДС. Это не обязательное требование, но поможет сохранить партнерские отношения с контрагентом.

Обратите внимание! Если предпринимательская деятельность осуществляется без НДС, то в шаблоне счета-фактуры нельзя обозначать ставку 0%. Необходимо ставить пометку «Без НДС»

В противном случае нулевое значение будет указывать на то, что продавец использует ставку, на которую не имеет права. А для покупателя это может закончиться начислением штрафных санкций либо уплатой налога в полном размере.

Российское законодательство допускает формирование финансовых документов на бумажном носителе и в электронном виде. Электронный бланк передается онлайн-методикой с использованием специализированного оператора электронного документооборота.

Электронный документ подписывается электронной подписью руководителя либо иного уполномоченного лица. Бланк обладает такой же юридической значимостью, как и счет на бумажном носителе.

Что делать при проблемах с адресными данными?

Если они указаны неверно

Комментарии и судебная практика информируют налогоплательщиков о том, что при наличии незначительной ошибки в реквизитах, которая не сможет помешать идентифицировать плательщика, счет-фактура может быть принята к зачету. Тем не менее, перспектива судебного разбирательства не может устроить налогоплательщика. Поэтому большинство организаций предпочитают устранить обнаруженные ошибки, не дожидаясь проверки налоговых органов (п. 2 ст. 169 НК РФ).

Если их нет вовсе

Адрес является обязательным реквизитом при заполнении счета-фактуры (п.5 ст.169 НК РФ). Если нет адресных данных, например, покупателя – это является ошибкой, которая затруднит и исключит возможность идентификации налогоплательщика (письма Минфина России от 7.06.2010г., №03-07-09-36, от 2.05.2012 №03-07—11/130). Отсутствие обязательного реквизита в первичном документе непременно станет поводом для получения отказа от налоговых органов в приеме такого счета-фактуры к учету.

Формулировка «проверяющие отказать в вычете не должны» не гарантирует отсутствия проблем, связанных с принятием к зачету сумм НДС, по предоставленным первичным документам, содержащих ошибки.

Бухгалтеры предпочитают исправить обнаруженные несоответствия на стадии обмена документами (п.2 ст 169 НК РФ).

В этой статье мы говорим о правильном заполнении графы “адрес” в счёт-фактуре, а как заполнять другие графы, например код страны, мы разбирали ранее.

Как внести сведения?

Обязательными для заполнения являются следующие элементы:

- индекс отделения связи;

- наименование и тип субъекта РФ;

- название населенного пункта;

- улица;

- номер дома;

- строение;

- корпус.

Допускаются грамматические, орфографические ошибки, которые позволяют однозначно верно оценить полученную информацию, например:

- почтовый индекс указан в конце строки для адреса;

- ошибка в написании сокращения – не «ул.Краснова», а «уд.Краснова»;

- наличие запятых между наименованиями и номерами дома и офиса;

- прописные буквы вместо заглавных.

Как выглядит правильно заполненная графа?

Правильно заполненная графа выглядит следующим образом:

- 185000, РЕСПУБЛИКА КАРЕЛИЯ, ГОРОД ПЕТРОЗАВОДСК, УЛИЦА КОРОМЫСЛОВАЯ, 15, 8.

- 198231, ГОРОД САНКТ-ПЕТЕРБУРГ, УЛИЦА ОРДЖОНИКИДЗЕ, ДОМ 16, ЛИТЕР Б, ОФИС 87.

- 653023, КРАЙ АЛТАЙСКИЙ, ГОРОД БАРНАУЛ, УЛИЦА ИВАНА БРОНЕВОГО, 12 Д.

Далее на фото показан образец заполнения адресных строк в счете-фактуре:

Порядок заполнения документа.

К форме заполнения счета-фактуры предъявляются довольно жесткие требования. В обязательном порядке там должно быть указанно:

- Точная дата и место оформления документа.

- Его порядковый номер.

- Основная информация о контрагентах, участвующих в сделке (покупатель, получатель, грузоотправитель и пр.).

- В какой валюте были произведены расчеты.

- Необходимые данные о товаре, или об оказанной услуге, в том числе их наименования и цены.

- Суммирующие показатели стоимости и количества оплаченных товаров или услуг.

- Подписи ответственных лиц с расшифровкой.

Обязательно в этом документе выделяется косвенный налог, а также применяемая ставка. Оформленные счета-фактур подлежат хранению среди прочих архивных документов.

В процессе заполнения данного документа, работник бухгалтерии обязан неукоснительно придерживаться правил присвоения порядкового номера в соответствии с учетной политикой предприятия. Обычно эти правила включают в себя следующие пункты:

- Раздельное обозначение счетов, предъявляемых к оплате авансовых и итоговых платежей.

- Полное исключение дублирования.

- Четкая хронология нумераций.

- Обязательно применение знака «/» при выставлении счетов обособленным структурным подразделением компании, либо доверенным управляющим.

Примечательно, что никаких санкций юридического плана за нарушение порядка присвоения нумерации счетов-фактур, в настоящее время не предусмотрено. Но в случае ошибочного, неправильного присвоения номеров, зачастую могут появиться учетные ошибки и даже утрата первичных документов.

Порядок оформления даты счетов-фактур.

Коммерческое предприятие обязано оформить счет-фактуру в срок, не позже 5 рабочих дней с момента отгрузки приобретенного товара, либо оказания услуги. Основанием для выдачи счет-фактуры клиенту может быть перечисление авансового платежа, либо обнаружение ошибочных данных.

Регистрация всех счетов-фактур в журнале учета должна производиться в строгом соответствии с датой их выдачи, что помогает выстраивать эффективную систему поиска необходимой документации.

Как оформить счет-фактуру при оказании услуг

Новый порядок заполнения счетов-фактур внес некоторые коррективы в их оформление, в том числе – при реализации услуг . По просьбе нововведения пояснила ведущий эксперт «Нормы» Наталья МЕМЕТОВА:

– До выхода предприятия руководствовались порядком учета и оформления счетов-фактур в составе налоговой отчетности, действовавшим в 2021 году .

Что изменилось

- Вернули банковские реквизиты: банковский счет и наименование обслуживающего банка, МФО .

- Как и ранее, счет-фактура оформляется в сумах. Внесено уточнение, что суммы отражаются с округлением до сотых . Т.е., если у вас получилась сумма с тийинами, их нужно указать.

- Для предприятий, оказывающих услуги, изменился порядок заполнения граф 2, 3 и 4 табличной части счета-фактуры:

| Показатель | Было | Стало |

| Графа 2 «Единица измерения» | Единица измерения в денежном выражении | Заполняется, если есть показатель |

| Графа 3

«Количество» |

Не заполнялась | |

| Графа 4 «Цена» | Не заполнялась |

По определению услугами в целях налогообложения признаются виды предпринимательской деятельности по производству продуктов (материальных или нематериальных), направленной на удовлетворение потребностей других лиц, а также работы, выполняемые для других лиц .

Действительно, многие услуги могут быть измерены в количественных показателях, а, значит, будет и цена единицы услуг.

Ранее предприятия:

- соблюдающие порядок – отражали количественные показатели в наименовании услуг или давали подробную информацию об объеме выполненных работ в количественном выражении в акте оказания услуг (выполненных работ);

- не соблюдающие порядок – заполняли графы 2-4, указывая количество и цену.

Теперь это противоречие ликвидировано, и предприятия, оказывающие услуги, не только могут, но и должны заполнять графы 2-4 счета-фактуры .

Если количественного показателя нет, графы 2-4 не заполняются. В качестве примера можно привести консалтинговые, аудиторские услуги, когда объем услуг трудно оценить каким-либо количественным показателем и стоимость всего объема услуг определяется по договоренности сторон исходя из примерной их трудоемкости.

Пример Заполнение счета-фактуры при реализации услуг

Заполнение табличной части счета-фактуры по старому порядку выглядело бы так:

| П/п | Наименование

товаров (работ, услуг) |

Единица измерения | Количество | Цена | Стоимость

поставки |

НДС | Стоимость

поставки с учетом НДС |

| ставка | сумма | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | Изоляция труб, 200 п.м | сум | 14000000 | 15% | 2100000 | 16100000 | |

| Всего к оплате Шестнадцать миллионов сто тысяч сумов | 14000000 | 2100000 | 16100000 |

Заполнение табличной части счета-фактуры по новому порядку:

| П/п | Наименование

товаров (работ, услуг) |

Единица измерения | Количество | Цена | Стоимость

поставки |

НДС | Стоимость

поставки с учетом НДС |

|

| ставка | сумма | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 1 | Изоляция труб | п.м | 200 | 70000 | 14000000 | 15% | 2100000 | 16100000 |

| Всего к оплате Шестнадцать миллионов сто тысяч сумов | 14000000 | 2100000 | 16100000 |

4. Предприятия – плательщики налога с оборота ранее не должны были заполнять графу 8 «Стоимость поставки с учетом НДС» . Хотя графа 8 в электронных системах заполняется автоматически, независимо от того, является ли предприятие плательщиком НДС или нет.

Это несоответствие ликвидировано. По новому графа 8 заполняется в любом случае.

5. По реализации в иностранной валюте ранее счет-фактура выписывался в инвалюте – с одновременным отражением в национальной валюте, пересчитанной по курсу ЦБ на дату выписки счета-фактуры .

Теперь счет-фактура оформляется только в сумах по курсу иностранной валюты к суму, установленному ЦБ на дату реализации. К счету-фактуре прикладывается инвойс (счет-фактура) или другие документы, подтверждающие реализацию, оформленные в иностранной валюте .

Разъяснения экспертов отражают их мнение и создают информационную основу для принятия Вами самостоятельных решений.

Виды счет-фактуры, которые встречаются в бухгалтерии

Всего их два. Первым называют стандартную СФ. Ее создают в случае, когда отгрузили партию или выполнили работу, за которую теперь покупатель должен деньги. Она необходима, когда полностью оплачены изделия. Время на подготовку и отправку – 5 календарных дней с момента передачи. То же самое отдается, если продукция была возвращена поставщику обратно.

Второй тип – авансовый. Его следует подготовить в случае, если требуется или была зачислена на счет предоплата в счет будущих отправлений. Здесь не потребуется заполнять такие поля, как:

- грузоотправитель;

- получатель груза;

- объем товара или получаемых услуг;

- единицы, в которых будет все измеряться.

Но обязательно все, что позже понадобится для расчетов.

Счет-фактура

Документ, тесно связанный с применением ОСНО и расчетами по НДС. На основании счета-фактуры принимается НДС к вычету в сумме, предъявленной продавцом (НК РФ ст. 169-1). Покупатель не имеет права заявить налог к вычету при отсутствии этого документа. Счет-фактура должен быть оформлен строго в рамках, установленных законом, иначе налоговые органы могут посчитать сумму НДС к вычету неправомерной.

Может иметь как бумажную, так и электронную форму.

Внимание! Электронный вариант документа действителен, только если передается по электронным каналам связи с использованием квалифицированной цифровой подписи. Счет-фактура содержит следующие реквизиты:

Счет-фактура содержит следующие реквизиты:

- дату и номер счета;

- исправления (если вносились, указываются реквизиты внесения исправлений, если нет — прочерк);

- ИНН и адреса контрагентов;

- грузоотправителя и грузополучателя (если данные совпадают с данными покупателя и продавца, указывают «он же»);

- платежного документа, если имела место сделка с предоплатой;

- государственного контракта, если он имел место;

- валюту документа с кодировкой;

- наименование товара, работ, услуг, имущественных прав, являющихся предметом расчетов;

- единицы измерения, объемы;

- цену без налога;

- сумму без налога;

- акцизы, если речь идет о подакцизном товаре;

- ставку налога на добавленную стоимость;

- стоимостный расчет предъявленного покупателю НДС;

- сумму по счету-фактуре суммарно с налогом;

- код вида товара – для продукции, вывозимой в страны Евразийского союза (ЕАЭС).

Внимание! Страны ЕАЭС – Белоруссия, Казахстан, Киргизия, Армения. При отсутствии контрактов с этими странами в графе 1а счета-фактуры ставится прочерк (см

Постановление Правительства от 19-08-17 №981.).

Группа реквизитов, характеризующая товар, произведенный за пределами России и прошедший таможню для использования в экономической зоне Калининградской области:

- код иностранного государства;

- его наименование;

- регистрационный номер ТД.

Внимание! Если товар произведен в России, в графах 10 и 10а следует ставить прочерки. В то же время не запрещается ставить код России (643) и наименование страны (см

письмо Минфина от 10-01-13 №03-07-13/01-01). Если товар произведен не в России, но впоследствии разделен для продажи так, что страну происхождения отдельных его партий установить невозможно, то страну происхождения и таможенную декларацию в счете-фактуре не заполняют (см. письмо Минфина от 27-11-17 №03-07-09/78220).

При работе со счетами–фактурами следует учитывать ряд моментов:

- Если в документе фигурируют услуги, в сведениях об отправителе и получателе груза ставится прочерк.

- При заполнении документа на пишут «без акциза», аналогично – если товар не является подакцизным.

- Наименования товаров, работ и т.д. в договоре и в счете-фактуре должны совпадать.

- Документ выписывается в день поставки либо не позднее 5 дней после.

- Адреса контрагентов вписываются точно так же, как они зафиксированы ЕГРЮЛ (ЕГРИП). Если в договоре указан иной адрес, его записывают в дополнительных строках (письмо Минфина 21-12-17 №03-07-09/85517).

- Все счета-фактуры, независимо от их вида (в т.ч. авансовые, корректировочные), учитываются хронологически, а не раздельно. Для удобства можно вводить буквенные символы в номер счета.

- Документ подписывается руководителем организации, индивидуальным предпринимателем, главным бухгалтером или их уполномоченными.

Внимание! Права уполномоченных лиц и законность их подписей должны быть оформлены доверенностью или приказом, если речь идет об организации и единственной доверенностью, если уполномоченный представляет ИП

Перечень продуктов и услуг в Счете-фактуре

Таблица с списком продуктов и услуг заполняется данными в согласовании с заголовками столбцов.

- Управляющий организации либо другое уполномоченное лицо — указывается ФИО и ставится подпись управляющего организации либо другого уполномоченного лица.

Счет-фактуру можно распечатывать как в горизонтальном положении, так и вертикальном. Установленных норм расположения листа при печати Счета-фактуры нет, как следует её можно распечатать в альбомном либо книжном формате. Всё находится в зависимости от способностей программки и от характеристик печати.

Счета на оплатуквитанции ПД-4Бланки Актов выполненных работ, оказанных услуг, неисключительных прав, сверки

В Счете-фактуре печать не ставится. Место для печати не предвидено

в утвержденной унифицированной форме.

, указывается наименование и код страны происхождения продукта в согласовании с классификатором ОКСМ. Для продуктов, производимых в РФ, ставится прочерк.

Столбец 11 — Счет-фактура (книжный эталон)

Но по просьбе контрагента вы сможете выставить Счет-фактуру «Без НДС», это не является нарушением. Требование по выставлению Счета-фактуры «Без НДС» могут предъявить экономные и госучреждения. Согласно специфичности их работы казначейство не может произвести оплату без предъявления Счета-фактуры.Оттиск печати в Счете-фактуре

При отсутствии показателя указывается «без акциза».

Столбец 7 — Налоговая ставка , указывается налоговая ставка (к примеру, 0%, 10%, 18%).На скольких листах печатается Счет-фактура? Счет-фактуру можно распечатать на нескольких листах. Ограничений по количеству листов нет, потому, если список продуктов и услуг не умещается на одном листе, то их можно продолжить на втором, 3-ем и следующих листах. Также можно сделать Счет на оплату, ТОРГ-12 и Акт. Попытайтесь прямо на данный момент без регистрации: Demo-вход.Счет-фактура

Конфигурации внесены в п. 5 ст. 168 НК РФ и п. 3 ст

169 НК РФ.Направьте внимание, что НДС 0% и «Без НДС» не являются одной и той же ставкой, и используются любая по собственному предназначению. При совершении операций с нулевой ставкой указание НДС 0% в Счете-фактуре непременно.Таким макаром, на продукты и выставлять Счета-фактуры с 1 января 2014 года не надо

Столбец 4 — Стоимость (тариф) за единицу измерения, указывается стоимость за единицу продукта без НДС. При отсутствии показателя ставится прочерк.

| ЗАДАТЬ ВОПРОС | ЗАПРОСИТЬ ПРЕДЛОЖЕНИЕ |

- doc

- docx

- odt

Как

Как заполнять?

В соответствии с Постановлением No 1137 от 26.12.11 с изменениями от 19.08.2017, определен следующий способ заполнения:

- Дата, когда выписан ЭСФ и его номер: номер исправления и дата внесенных изменений. Ставится прочерк, если исправления не вносились.

- Наименование юридического лица, соответствующее учредительному документу или ФИО индивидуального предпринимателя.

- место нахождения, указанное в учредительном документе, место жительства индивидуального предпринимателя;

- если ЭСФ была выписана филиалом, то необходимо указать головную организацию.

- В соответствии с учредительным документом указываем наименование грузоотправителя.

- Аналогично что и в пункте 3 плюс указываем почтовый адрес.

- Номер и дата расчетного документа на предоплату.

- Полное или сокращенное наименование покупателя в соответствии с учредительными документами:

- место нахождения покупателя в соответствии с учредительными документами;

- если товар поставляется на обособленные подразделения покупателей, то в строке 6б нужно указывать головную организацию и подразделение.

- Валюта для всех перечисленных товаров в счет-фактуре является единой и указываем ее цифровой код, перечень который указан в Общероссийском классификаторе валют.

- Идентификатор государственного контракта для поставки товаров. Если он отсутствует – строку можно не заполнять.

Далее подробно рассмотрим заполнение таблицы в счет-фактуре:

- Название товара должно совпадать с документом по отгрузке товара.

- Ставится код единицы измерения в соответствии с Общероссийским классификатором единиц измерения:

- при отсутствии кода, ставится тире;

- в «авансовом» счете-фактуре в графе 2 ставится прочерк (узнать больше о том, как правильно оформить счет-фактуру на аванс, а также посмотреть образец заполнения документы, можно здесь);

- при оказании услуг, в графе 3 можно поставить прочерк.

2а) То же, что и во 2 графе.

- В графе 3 указывается количество (объем) исходя из соответствующей единицы измерения:

- если в графах 2 и 2а стоят прочерки, в графе 3 также ставится прочерк;

- общее количество товара должно совпадать с тем, что указано в документе по отгрузке;

- в «авансовом» счете-фактуре в графе 3 ставится прочерк;

- в счете-фактуре, составленном при оказании услуг, в графе 3 можно поставить прочерк.

- Если графы 2, 2а и 3 заполнены, то в графе 4 указывается цена за единицу измерения в соответствии с договором без учета НДС, а в случае употребления государственных регулируемых цен, включающих в себя НДС, с учетом суммы налога:

- если в графах 2, 2а и 3 стоят прочерки, то в графе 4 ставится прочерк;

- цена (тариф) указывается в валюте (рублях и копейках, долларах и центах и др.);

- в счете-фактуре, составленном при оказании услуг, в графе 4 можно поставить прочерк.

- Стоимость без НДС рассчитывается как количество (графа 3), умноженное на цену (графа 4) по соответствующей строке (в «авансовом» счете-фактуре в графе 5 ставится прочерк).

- Для подакцизных товаров указывается сумма акциза. Для товаров, не являющихся подакцизными, указывается «без акциза» (в «авансовом» счете-фактуре в графе 6 ставится прочерк).

- Налоговая ставка:

- 0% — в случае реализации товаров и работ (оказания услуг), которые связаны с экспортом;

- 10% — при реализации некоторых видов льготных товаров, которые перечислены в п. 2 ст. 164 НК РФ;

- 18% — в остальных случаях.

Расчётная ставка: 10/110 или 18/118 при предоплате или удержания НДС налоговыми агентами и в иных случаях, указанных в п. 4 ст. 164 Налоговом Кодексе Российской Федерации.

- Для расчета общей суммы НДС используют эту формулу: стоимость без налога (графа 5), умноженная на ставку (графа 7) в данной строке.

В графе 8 указывают «без НДС» при товарообороте, если освобождены от НДС в соответствии со статьей 145 Налогового Кодекса Российской Федерации.

- Для расчета стоимости НДС действует следующая формула: стоимость без НДС (графа 5) плюс величина НДС (графа 8) в данной строке:

- стоимость товара должна соответствовать товару, стоимость которого указана в документе по отгрузке товара;

- в «авансовом» указывается вся сумма, которая получена после оплаты с учетом НДС.

- Код страны-производителя товара в соответствии с Общероссийским классификатором стран мира (в «авансовом» счете-фактуре в графе 10 ставится черта).

10а) То же, что и в графе 10.

- Указывается номер ГТД (в графе 11 в “авансовом” счете-фактуре ставится черта).ЭСФ подписывается одной электронной цифровой подписью (ЭЦП). Как правило, это руководитель или уполномоченное лицо и индивидуальный предприниматель.

- Скачать бланк электронной счет-фактуры

- Скачать образец электронной счет-фактуры

Использование факсимильных подписей иначе говоря клише-печатей не допускается.

Какие графы и строки в нем содержатся?

В обычном

- Стандартный бланк счет-фактуры состоит из строчной и табличной части.

- Строки пронумерованы, располагаются в определенном порядке и содержат все основные данные и реквизиты сторон.

Сюда входят:

- названия и адреса организаций;

- их ИНН/КПП;

- сведения о грузоотправителе и грузополучателе;

- идентификатор государственного контракта.

Кроме того, указывается:

- наименование документа и дата его составления;

- валюта, в которой производится расчет и ее код (о том, можно ли выставлять счет-фактуру в валюте другой страны, где узнать и отобразить такой код, читайте здесь);

- Заполняются строки в соответствии с принятыми правилами.

- При отсутствии данных ставится прочерк. Например, в строке для указания идентификатора государственного контракта.

- Далее документ представлен таблицей, которая имеет пронумерованные графы. В нее вносят сведения о:

- наименовании товаров и оказанных услуг;

- коды товара;

- единицы его измерения и количество.

- В этой же таблице прописывается:

- цена товара;

- общая стоимость;

- сведения о налоговой ставке;

- конечная стоимость вместе с налогом.

- Также обязательно указывается:

- страна-производитель;

- ее наименование;

- код и номер таможенной декларации при необходимости.

- В последней итоговой строке таблицы указывается полученная общая сумма вместе с налогом.

- Под таблицей идут строки для подписей с указанием рядом фамилии, имени, отчества для руководителя организации ( или уполномоченного на то лица), главного бухгалтера.

- Отдельная строчка для индивидуального предпринимателя или лица, его представляющего, с подписью, расшифровкой и реквизитами свидетельства о государственной регистрации ИП.

- После подписания на заполненный бланк ставится печать.

- Исправления, зачеркивания, помарки при заполнении счет-фактуры не допускаются.

- Скачать бланк счет-фактуры на оплату в Word бесплатно

- Скачать бланк счет-фактуры на оплату в Excel бесплатно

- Скачать образец счет-фактуры на оплату в Excel бесплатно

В корректировочном

- При различных изменениях в цене, количестве товара и т. п, составляется специальный документ, который прилагается к основному – корректировочный счет-фактура.

- Такой бланк также состоит из строчной и табличной части.

- Строки содержат информацию о номере и дате составления документа, а также об основном бланке, к которому он прилагается.

- Далее также указываются данные и реквизиты сторон, наименование и код валюты, как и в обычном счете-фактуре.

- Таблица, которая заполняется ниже, также содержит пронумерованные графы и все сведения о товаре, цене и налоговой ставке, что и в обычной форме документа, кроме информации о стране, где товар производился.

- На каждое наименование, указанное в графе 1, далее идет по четыре строки:

- А (до изменений).

- Б (после изменений).

- В (увеличение).

- Г (уменьшение).

- Нижними строками в таблице будут итоговые цифры увеличения и уменьшения – суммы строчек В и Г.

- Подписи с расшифровками и печать расположены после таблицы, как и в основном бланке.

- Скачать бланк корректировочного счет-фактуры в Word

- Скачать бланк корректировочного счет-фактуры в Excel

- Скачать образец корректировочного счет-фактуры в Excel

В авансовом

Бланк счет-фактуры на аванс не отличается от обычного.

- Строчная часть заполняется в стандартном порядке, в таблице в первой графе, где указывают наименование товара, первой строкой пишется “Аванс” или “Предоплата”, далее наименование товара в обычном порядке.

- Из остальных граф таблицы заполняются только те, в которых обозначена стоимость, налоговая ставка и сумма вместе с налогом, во всех оставшихся ставятся прочерки.

- Подписывается в стандартном порядке.

Больше информации о правилах заполнения авансового счета-фактуры найдете тут.