Счет фактура родительный падеж

Содержание:

- Как заполнить счет-фактуру на аванс

- Кратко

- Правила нумерации

- Универсальный передаточный документ (УПД) и счет-фактура

- Как оформить и образец

- Список товаров и услуг в Счете-фактуре

- Счет-фактура: склонение

- Заполнение «шапки» счета-фактуры

- ГЛАВБУХ-ИНФО

- Грамматика

- Учет расчетов с покупателями в ООО «Стимул-2»

- Когда и кем выставляется счёт-фактура

- Правильный род

Как заполнить счет-фактуру на аванс

Авансовый счет-фактура заполняется точно так же, как и обычный на отгрузку. Все обязательные реквизиты перечислены в Налоговом кодексе в статье 169 (в частности в пункте 5.1). Так, обязательно нужно заполнить:

- номер по порядку документа и дату его выписки (номер документа должен быть проставлен в хронологическом порядке вместе с аналогичными документами, которые выписываются по отгрузке);

- реквизиты, в том числе налоговые номера продавца и покупателя;

- номер и дата платежного документа. Речь идет о той платежке, на основании которой был получен продавцом авансовый платеж. Как уже говорилось ранее, если форма расчета была неденежная, то можно в этой строке проставить прочерк;

- название (код) валюты, в которой был зачислен авансовый платеж.

ВАЖНО! В строках 3 «Грузоотправитель» и 4 «Грузополучатель» в авансовом счете-фактуре проставьте прочерк. В табличной части документа в первой графе указываются названия товаров (услуг, работ или имущественных прав), в счет последующей передачи которых была произведена предоплата

Наименования должны совпадать с теми, которые указаны в договоре. Если заявка на поставку формируется после перечисления аванса, то в счете-фактуре можно указать обобщенное название — например, «Запчасти». Для наглядности, чтобы сразу было понятно, что это авансовый документ, можно в первой графе указать в скобочках слово «аванс»

В табличной части документа в первой графе указываются названия товаров (услуг, работ или имущественных прав), в счет последующей передачи которых была произведена предоплата. Наименования должны совпадать с теми, которые указаны в договоре. Если заявка на поставку формируется после перечисления аванса, то в счете-фактуре можно указать обобщенное название — например, «Запчасти». Для наглядности, чтобы сразу было понятно, что это авансовый документ, можно в первой графе указать в скобочках слово «аванс».

Возможно также указать обобщенное наименование товарных позиций — например, «Аванс за оказание аудиторских услуг». О такой возможности прямо разъяснено в письме Минфина РФ от 26.07.2011 за № 03-07-09/22. Желательно в графе с наименованием товаров (услуг, работ) указать также и номер договора между покупателем и продавцом, по которому была произведена предварительная оплата.

Далее в табличной части формы счета-фактуры следует указать ставку (графа 7) и сумму начисленного налога (графа 8), а также сумму авансового платежа (графа 9).

ВНИМАНИЕ! Ставка налога в авансовом счете-фактуре расчетная и составляет 10/110 или 20/120. Суммы указываются без округлений, в копейках и рублях

В иных строках и графах документа, перечисленных в пункте 4 правил заполнения счетов-фактур (приложение к постановлению № 1137), необходимо проставить прочерки

Суммы указываются без округлений, в копейках и рублях. В иных строках и графах документа, перечисленных в пункте 4 правил заполнения счетов-фактур (приложение к постановлению № 1137), необходимо проставить прочерки.

Авансовый счет-фактура подписывается теми же должностными лицами, что и обычный налоговый документ — руководителем и главным бухгалтером (либо уполномоченными по доверенности или приказу должностными лицами).

Документ в бумажной форме может быть полностью выполнен на компьютере либо же частично заполнен от руки; при этом бланк может быть напечатан как на принтере, так и типографским способом (в том числе и с внесением некоторых данных).

***

Получив предоплату от покупателя, в течение 5 дней выставьте в его адрес счет-фактуру на аванс. Документ отличается от привычного применяемой ставкой и отсутствием данных в некоторых графах.

Еще больше материалов по теме — в рубрике «НДС»

- Постановление Правительства от 26.12.2011 №1137;

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Кратко

- Счет и счет-фактура имеют существенные различия.

- Счет — предложение оплатить товар, услугу, продукцию. Счет может как отражать уже существующие договорные обязательства, так и служить офертой. Не является обязательным документом.

- Счет-фактура — это основание признать вычет по НДС законным. Все реквизиты счета-фактуры, сроки и правила его оформления строго регламентированы. Документ обязателен к применению организациям и ИП, ведущим расчеты по НДС.

- Универсальный передаточный документ (УПД) сочетает в себе признаки первичного документа и счета-фактуры. Может применяться всеми организациями любых форм собственности, а также предпринимателями. Рассматривается налоговыми органами аналогично счету-фактуре при соответствующем использовании налогоплательщиком. Применение его не носит обязательный характер и прописывается в учетной политике.

Правила нумерации

Главное правило нумерации – присвоение цифр в хронологическом порядке: номера указываются по мере выставления. Возобновлять нумерацию разрешается. Это неизбежно, если компания работает долгое время. Обязательно нужно отразить периоды возобновления в учетной политике компании. Период может быть следующим:

- Месяц.

- Квартал.

- Год.

Однако постановление правительства ограничивает возобновление нумерации: ежедневно начинать ее сначала нельзя. Это будет считаться нарушением.

Периодичность обновления зависит от документооборота конкретного предприятия. Чем больше бумаг заполняется, тем чаще происходит возобновление номеров.

Универсальный передаточный документ (УПД) и счет-фактура

Форма не является обязательной к применению, но рекомендуется ФНС как способ сократить количество документации при оформлении сделки. УПД содержит все признаки счета-фактуры и документа, по которому передаются ТМЦ. Применяется как организациями на ОСНО, так и использующими специальные налоговые режимы организациями, ИП. Правила использования УПД прописываются в учетной политике.

При этом часть хозяйственных операций может оформляться в организации с применением привычных счетов-фактур, а часть – с помощью УПД (письмо ФНС 27-05-15 №ГД-4-3/8963). При использовании УПД одновременно в качестве счета-фактуры и документа передачи на нем указывается статус 1.

Как оформить и образец

Счет-фактура имеет установленную законодательством форму бланка, который состоит из заглавной и табличной части, имеющие поля для заполнения.

Каждая организация в праве немного видоизменить бланк, для собственного удобства, главное, чтобы все обязательные реквизиты были сохранены.

Начинается заполнение бланка с заглавной части, в которой построчно указываются следующие данные:

| № строки | |

| 1 | Номер по порядку, согласно регистрационным данным, и дата, когда была выставлена с/ф |

| 1а | В случае сдачи корректировки, указывается номер и дата осуществления исправления |

| 2 | Наименование организации поставщика |

| 2а | Адрес регистрации продавца |

| 2б | КПП и ИНН продавца |

| 3 | Данные о грузоотправителе, при оформлении авансового с/ф не прописывается |

| 4 | Данные о грузополучателе, при выставлении авансового с/ф не прописывается |

| 5 | Дата и номер документа, на основании которого происходит расчет НДС |

| 6 | Наименование заказчика |

| 6а | Адрес заказчика |

| 6б | КПП и ИНН заказчика |

| 7 | Название валюты, в которой происходит оплата, присвоенный ей код |

| 8 | При необходимости, указываются данные государственного договора |

После заполнения верхней части документа можно переходить к оформлению таблицы. Каждая из колонок имеет наименование и номер, что упрощает ее заполнение:

| № графы | |

| 1 | Полное название товара или услуги, при выставлении документа на аванс прописывается формулировка «Аванс в счет … «, далее указывается, на что конкретно была внесена предоплата, а также номер и дата договора, на основании которого совершается данная операция |

| 1а | Код на вид товара, при выплате аванса не указывается |

| 2 | Код единиц, применяемых для измерения товара, при внесении предоплаты поле остается пустым |

| 2а | Условное сокращенное обозначение единиц измерения, в документе на аванс не указывается |

| 3 | Количество, в авансовом с/ф не прописывается |

| 4 | Цена, определенная на единицу товара, не пишется в бланке на аванс |

| 5 | Общая стоимость всего количества товаров, без учета НДС, не указывается при выплате аванса |

| 6 | Размер акциза в том числе, при выплате аванса не указывается |

| 7 | Ставка НДС |

| 8 | Сумма НДС от стоимости товара, подлежащая к уплате в бюджет |

| 9 | Общая стоимость всех товаров, вместе с НДС |

| 10 | Код, присвоенный стране-производителю товара, в с/ф на аванс не указывается |

| 10а | Наименование страны-производителя, в с/ф на аванс не указывается |

| 11 | Номер таможенной декларации, при внесении предоплаты не указывается |

Ниже всех столбцов располагается строка «Всего к оплате», в ней необходимо посчитать общую сумму налога (сложить все значения столбца 8), а также указать общую стоимость товаров, включая налог (сложить все значения столбца 9).

После таблицы, ниже, документ содержит поле, в котором располагаются подписи с расшифровками и указанием должностей, руководства организации и главного бухгалтера. При наличии полномочий, вместо указанных лиц, подписи могут поставить другие ответственные лица. Также в данном поле проставляются печати.

Счет-фактура составляется в двух экземплярах, первый из которых хранится у поставщика, а второй отдается заказчику.

Образец:

Список товаров и услуг в Счете-фактуре

Таблица с перечнем товаров и услуг заполняется данными в соответствии с заголовками столбцов.

- Столбец 1 — Наименование товара, указывается наименование товара, работы и услуги.

- Столбец 1а — Код вида товара, при экспорте товара за границу указывает код ТНВЭД, иначе ставится прочерк.

- Столбец 2 и 2а — Единица измерения, указывается наименование и код единицы измерения товара или услуг, в соответствии с классификатором ОКЕИ. При отсутствии показателей ставится прочерк.

- Столбец 3 — Количество (объем), указывается количество товара, работ и услуг. При отсутствии показателей ставится прочерк.

- Столбец 4 — Цена (тариф) за единицу измерения, указывается цена за единицу товара без НДС. При отсутствии показателя ставится прочерк.

- Столбец 5 — Стоимость товаров (работ, услуг), имущественных прав без налога — всего, указывается сумма товара без НДС.

- Столбец 6 — В том числе сумма акциза, указывается сумма акциза по подакцизным товарам. При отсутствии показателя указывается «без акциза».

- Столбец 7 — Налоговая ставка, указывается налоговая ставка (например, 0%, 10%, 18%). По операциям, указанным в п. 5 ст. 168 НК РФ указывается «без НДС».

- Столбец 8 — Сумма налога, предъявляемая покупателю, указывается сумма НДС. По операциям, указанным в п. 5 ст. 168 НК РФ указывается «без НДС».

- Столбец 9 — Стоимость товаров (работ, услуг), имущественных прав с налогом — всего, указывается сумма товаров, работ, услуг с НДС.

- Столбец 10 и 10а — Страна происхождения товара, указывается наименование и код страны происхождения товара в соответствии с классификатором ОКСМ. Для товаров, производимых в РФ, ставится прочерк.

- Столбец 11 — Регистрационный номер таможенной декларации, указывается номер таможенной декларации. Для товаров, производимых в РФ, ставится прочерк.

Всего к оплате — суммируются суммы чисел в столбцах №№ 5, 8 и 9.

Счет-фактура: склонение

Неудивительно, что бухгалтеры часто ошибаются при использовании в речи и написании сопроводительных писем слова «счет-фактура». Причем особенно часто неправильно его склоняют. Так, многие предпочитают оставлять первую часть сложного слова неизменной. Но это неправильно.

При склонении сложного составного слова неизменной остается лишь та его часть, которая и по отдельности не слоняется. Пример такого слова: какао-бобы. Слово «какао» в русском языке не склоняется, поэтому и при склонении сложносоставного слова, в которое оно входит, остается неизменным. А вот в нашем случае, в сложносоставном слове «счет-фактура», первая часть – «счет» – все же склоняется. То есть, по правилам грамматики, в слове «счет-фактура» склоняются обе составные части.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Так, например, правильно писать:

При использовании слова «счет-фактура» во множественном числе правила употребления данного названия сохраняются. Примеры склонения термина во множественном числе:

- Присланные счета-фактуры оформлены с ошибками. (Именительный падеж, множественное число).

- Этих счетов-фактур не хватает. (Родительный падеж, множественно число).

- По счетам-фактурам этого ИП следует разобраться. (Дательный падеж, множественное число).

- Выписала Вам все счета-фактуры своевременно – ожидайте почтой. (Винительный падеж, множественное число).

- Что произойдет со счетами-фактурами в следующем году? (Творительный падеж, множественное число).

- О счетах-фактурах необходимо прочитать нормативку. (Предложный падеж, множественное число).

Слово «счет-фактура» в именительном падеже должно отвечать на вопрос «что?», в родительном – «чего?», в дательном – «чему?», в винительном – «что?», в творительном – «чем?» и в предложном – «о чем?».

Подпишитесь на рассылку

Заполнение «шапки» счета-фактуры

| № стр. | Наименование | |

| 1 | КОРРЕКТИРОВОЧНЫЙ СЧЕТ-ФАКТУРА №___ от_______________ |

Порядковый номер и дата выписки корректировочного счета-фактуры. Порядковые номера как простых, так и корректировочных счетов-фактур присваиваются в общем хронологическом порядке. Обычно счета-фактуры нумеруют в порядке возрастания номеров в целом по организации в пределах одного года либо одного налогового периода. Возможно резервирование номеров по мере их выборки. Составные номера с разделительной чертой и цифровым индексом возможны для обособленных подразделений, участников простого товарищества и доверительных управляющих. Основание: подп. «а» п. 1 правил заполнения корректировочного счета-фактуры. При оформлении «исправленного» корректировочного счета-фактуры в сроке 1 ставится номер и дата «исходного» корректировочного счета-фактуры. Дата выписки: не позднее пяти календарных дней с даты составления документов, подтверждающих согласие покупателя (или факт его уведомления) на изменение стоимости товара (работ, услуг). Основание —п. 3 ст. НК РФ. Если подтверждающий документ получен по почте, корректировочный счет-фактуру нужно оформить не позднее пяти календарных дней с даты, указанной на конверте (письмо Минфина России от 29.12.12 № 03-07-09/168). |

| 1а | ИСПРАВЛЕНИЕ КОРРЕКТИРОВОЧНОГО СЧЕТА-ФАКТУРЫ №___ от_______________ |

Порядковый номер исправления и дата его внесения. Если исправления не вносились, в сроке 1а ставится прочерк. Исправления вносятся в случае, если в «исходном» корректировочном счете-фактуре обнаружена техническая опечатка (неверный адрес, неправильный ИНН и пр.) или арифметическая ошибка. Если повторно изменена первоначальная цена поставки по обоюдному согласию поставщика и покупателя, исправления не вносятся. Вместо этого выписывается «повторный» корректировочный счет-фактура на основании данных предыдущего корректировочного счета-фактуры (письмо Минфина России от 05.09.12 № 03-07-09/127). |

| 1б | к СЧЕТУ-ФАКТУРЕ (счетам-фактурам) №___ от_______________, с учетом исправления №___ от_______________ |

Номер и дата «исходного» счета-фактуры. При составлении единого корректировочного счета-фактуры перечисляются номера и даты всех «исходных» счетов-фактур. Номер и дата исправления «исходного» счета-фактуры. Если исправления в «исходный» счет-фактуру не вносились, ставится прочерк. При оформлении «исправленного» корректировочного счета-фактуры в сроке 1б ставится номер и дата «исходного» корректировочного счета-фактуры (то есть того, в который внесены исправления). |

| 2 | Продавец |

Полное или сокращенное наименование продавца, указанное в «исходном» счете-фактуре. Если с момента выписки «исходного» счета-фактуры наименование продавца изменилось, нужно указать новое наименование, а старое можно отразить дополнительно (письмо Минфина России от 04.09.12 № 03-07-08/264). |

| 2а | Адрес |

Место нахождения продавца, указанное в «исходном» счете-фактуре. Если с момента выписки «исходного» счета-фактуры адрес продавца изменился, нужно указать новый адрес, а старый можно отразить дополнительно (письмо Минфина России от 04.09.12 № 03-07-08/264). Сокращения, замена букв с прописных на строчные и перестановка слов в названии улицы являются незначительными изменениями и не препятствуют вычету (письмо Минфина России от 17.01.18 № 03-07-09/1846). |

| 2б | ИНН/КПП продавца | ИНН и КПП продавца, указанные в «исходном» счете-фактуре. |

| 3 | Покупатель |

Полное или сокращенное наименование покупателя, указанное в «исходном» счете-фактуре. Если с момента выписки «исходного» счета-фактуры наименование покупателя изменилось, нужно указать новое наименование, а старое можно отразить дополнительно (письмо Минфина России от 04.09.12 № 03-07-08/264). |

| 3а | Адрес |

Место нахождения покупателя, указанное в «исходном» счете-фактуре. Если с момента выписки «исходного» счета-фактуры адрес покупателя изменился, нужно указать новый адрес, а старый можно отразить дополнительно (письмо Минфина России от 04.09.12 № 03-07-08/264). Сокращения, замена букв с прописных на строчные и перестановка слов в названии улицы являются незначительными изменениями и не препятствуют вычету (письмо Минфина России от 17.01.18 № 03-07-09/1846). |

| 3б | ИНН/КПП покупателя | ИНН и КПП покупателя, указанные в «исходном» счете-фактуре |

| 4 | Валюта: наименование, код | Наименование и цифровой код валюты, указанные в «исходном» счете-фактуре |

| 5 | Идентификатор государственного контракта, договора (соглашения) (при наличии) |

Идентификатор госконтракта на поставку товаров (работ, услуг) договора (соглашения) о предоставлении из федерального бюджета юрлицу субсидии, бюджетных инвестиций, взносов в УК. |

ГЛАВБУХ-ИНФО

Согласно пп. 1п. 5 ст. 169 НК РФ счет-фактура должен иметь порядковый номер, который указывается в строке 1.

Однако Налоговый кодекс РФ не устанавливает требования, по которым следует нумеровать счета-фактуры. Поэтому порядок присвоения номеров вы можете разработать самостоятельно и утвердить его в учетной политике для целей налогообложения.

С тем, как в учетной политике отражается порядок нумерации счетов-фактур, вы можете ознакомиться:

— на примере учетной политики организации, осуществляющей оптовую торговлю;

— на примере учетной политики организации, осуществляющей производственную деятельность;

— на примере учетной политики организации, осуществляющей строительную.

Например, счета-фактуры могут нумероваться в порядке возрастания с начала каждого календарного года. Такой способ нумерации является наиболее распространенным. Однако вы также можете присваивать счетам-фактурам номера и с начала квартала или месяца, если осуществляете многочисленные отгрузки товара.

Основная задача при этом — не допустить появления документов с одинаковыми порядковыми номерами, датированных одним числом.

Многолетняя практика выработала основные правила, на основании которых строится нумерация счетов-фактур:

— нумерация должна быть возрастающей и сквозной.

Согласно Постановлению N 1137 для счетов-фактур (в том числе авансовых) и корректировочных счетов-фактур предусмотрено ведение общей хронологической нумерации ( пп. «а» п.1 Правил заполнения корректировочного счета-фактуры, см. также Письма Минфина России от 16.10.2012 №03-07-11/427, от 10.08.2012 №03-07-11/284);

— период возобновления нумерации можно установить любым: день, месяц, квартал, год и т.д.;

— в состав номера могут входить не только цифры, но и цифры с буквами, разделительные знаки.

Например, для более четкого разграничения «авансовых» и «отгрузочных» счетов-фактур при нумерации счетов-фактур на авансы можно использовать литеру «А». И если счету-фактуре по отгрузке присвоен номер 1310-00015, то номер следующего за ним «авансового» счета-фактуры может выглядеть так: N 1310-00016-А.

Правила заполнения счета-фактуры прямо предусматривают два случая, когда номер счета-фактуры дополняется цифровым индексом ( пп. «а»п. 1 Правил заполнения счета-фактуры):

1) реализация товаров (работ, услуг), имущественных прав через обособленные подразделения.

Номер счета-фактуры, составленного обособленным подразделением, через разделительный знак «/» (разделительную черту) дополняется цифровым индексом подразделения, который установлен в учетной политике организации ( абз. 3 пп. «а» п.1 Правил заполнения счета-фактуры);

2) реализация товаров (работ, услуг), имущественных прав участником товарищества или доверительным управляющим.

Номер счета-фактуры, составленного таким лицом, через разделительный знак «/» (разделительную черту) дополняется цифровым индексом, утвержденным участником товарищества (доверительным управляющим) для операций по конкретному договору простого товарищества (доверительного управления имуществом) (абз. 4 пп. «а» п.1 Правил заполнения счета-фактуры).

Например, номер счета-фактуры, выставленного обособленным подразделением организации, может выглядеть следующим образом: N 315/2.

По мнению Минфина России, в иных случаях разделительный знак не ставится (Письма от 22.05.2012 №03-07-09/59, от 14.05.2012 №03-07-09/50, от 15.05.2012 №03-07-09/52, от 15.05.2012 №03-07-09/53). В то же время Правила заполнения счета-фактуры не запрещают использовать разделительные знаки (разделительную черту «/») и (или) буквенные коэффициенты при нумерации счетов-фактур в случаях, которые не указаны в пп. «а» п.1 Правил.

Если допущены нарушения порядка нумерации, это не может являться основанием для отказа покупателю в вычете НДС. Ведь отказ правомерен, только если ошибки в счете-фактуре не позволяют налоговым органам идентифицировать продавца, покупателя, наименование товаров (работ, услуг), имущественных прав, стоимость товаров (работ, услуг), имущественных прав, налоговую ставку и сумму налога ( абз. 2 п.2 ст. 169 НК РФ, см. также Письма Минфина России от 22.05.2012 №03-07-09/59, от 14.05.2012 №03-07-09/50, от 15.05.2012 №03-07-09/52, от 15.05.2012 №03-07-09/53). Неправильная нумерация к таким нарушениям не относится.

Судебная практика, в частности, свидетельствует о том, что в вычете не может быть отказано по причине нарушения нумерации счетов-фактур.

Путеводитель по налогам. Практическое пособие по НДС.

Грамматика

В орфографических словарях зарегистрировано свыше 1000 составных слов типа инженер-майор, план-заказ, школа-интернат, тонна-километр. Число таких наименований постоянно растет вместе с ростом названий новых профессий, созданием новых учреждений, машин, изобретений.

По характеру склоняемости компонентов выделяются следующие разряды составных наименований.

Один из компонентов сложносоставных наименований остается неизменяемым при склонении в следующих случаях.

1.1. Один из компонентов не склоняется, если представляет собой неизменяемое слово, недавнее заимствование, название буквы или аббревиатуру. Подавляющее большинство таких наименований составляют образования, неизменяемым элементом которых является первое слово. Например: какао-бобы, кафе-закусочная, конференц-зал, прайс-лист, икс-лучи, луна-парк.

В профессиональном употреблении появились своего рода неизменяемые слова-морфемы, вокруг которых группируются серии составных наименований. Основные из них: альфа- (-активность, волны), блок- (-карта, -сигнал, -форма), вакуум- (-аппарат, -камера, -процесс), дизель- (-генератор, -мотор), пресс- (-инструмент, -накат).

1.2. Гораздо меньше составных наименований с несклоняемым вторым словом; в таких случаях только первый компонент сложения склоняется: программа-максимум, комедия-буфф.

Самую пеструю группу составляют наименования, в которых первое слово не ассоциируется ни с заимствованиями, ни с усеченными прилагательными. В этом разряде склонность к неизменяемости обусловлена в первую очередь семантическими причинами – смысловой спаянностью компонентов и частотой употребления наименования в обиходной речи.

Наиболее свободное соединение слов в составе двойных наименований наблюдается в многочисленных названиях лиц по профессии, занимаемой должности, званию. Таковы наименования со словами: инженер- (-металлург, -радист, -электрик, -строитель), автор- (-иллюстратор, -изыскатель), министр-президент, член-пайщик и т. п. В этих наименованиях склоняются оба слова.

Исключение из общего правила составляет замкнутая группа составных обозначений военных и государственных чинов и званий, в которых квалифицирующая первая часть не склоняется: генерал-адмирал, капитан-лейтенант, лорд-канцлер, премьер-министр, камер-юнкер.Из профессионального употребления в литературную практику проникла несклоняемость первого элемента всех сложносоставных единиц измерения: киловатт-час, вольт-ампер, кулон-метр и т. п.

В многочисленной группе двойных наименований разнообразных явлений внешней жизни, названиях учреждений, предметов обихода, изобретений, машин и т. д. обычно склоняются оба компонента. Это такие слова, как: автобус-экспресс, автомобиль-фургон, вагон-буфет, диван-кровать, изба-читальня, кресло-качалка, бал-маскарад.

Однако у наиболее употребительных в обиходе названий типа план-карта, роман-газета при строгой литературной норме, требующей склонения обоих компонентов, в разговорной речи распространились несклоняемые варианты на стыке слов: отрывки из роман-газеты, заполнение план-карты.В последние годы ряд составных наименований с несклоняемым первым словом значительно пополнился: дизайн-проект, мастер-класс, компакт-диск и др.

Вопрос из «Справочного бюро». Как склонять существительное счет-фактура. Какого рода это слово?

Счет-фактура – существительное мужского рода. Правильно: счет-фактура выставлен, счет-фактура получен и т. д. При склонении изменяются обе части этого слова:

Источник статьи: http://new.gramota.ru/spravka/letters/63-rubric-93

Учет расчетов с покупателями в ООО «Стимул-2»

Счет-фактура составляется в двух экземплярах. Первый экземпляр передается покупателю не позднее 10 дней со дня отгрузки товара или получения аванса. Второй остается у организации продувшей этот товар. ООО «Стимул-2» оформляет счет-фактуру, но не ведет журнал учета выставленных счет-фактур и книгу продаж по формам утвержденным Постановлением Правительства РФ от 02.12.2000г. №914.

Журнал учета выставленных покупателям счетов-фактур, в которых хранятся их вторые экземпляры, учет счет-фактур выставленных покупателям ведется в хронологическом порядке.

Книга продаж, предназначена для регистрации счетов-фактур выставленных при совершении операций, признаваемых объектами, которые облагаются налогом на добавленную стоимость, в том числе не подлежащих налогообложению (освобождаемых от налогообложения).

Счета-фактуры, выданные при реализации товаров (выполнении работ, оказании услуг) организациям и индивидуальным предпринимателям за наличный расчет, подлежат регистрации в книге продаж.

Регистрация счет-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство. При получении денежных средств в виде авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания составляет счет-фактуру.

В случае частичной оплаты за отгруженные товары (выполненные работы, оказанные услуги) при принятии учетной политики для целей налогообложения по мере поступления денежных средств регистрация продавцом счета-фактуры в книге продаж производится на каждую сумму, поступившую в порядке частичной оплаты, с указанием реквизитов счета-фактуры по этим отгруженным товарам (выполненным работам, оказанным услугам) и пометкой по каждой сумме «частичная оплата».

Регистрация счетов-фактур с одинаковыми реквизитами в книге продаж допускается только в случаях поступления средств в порядке частичной оплаты, а также отгрузки товаров (выполнения работ, оказания услуг) под полученную сумму авансовых или иных платежей с соответствующей корректировкой (зачетом) ранее начисленных сумм налога по платежу.

Книга продаж хранится в течение полных 5 лет с даты последней записи.

Допускается ведение книги продаж в электронном виде. В этом случае по истечении налогового периода, но не позднее 20 числа месяца, следующего за истекшим налоговым периодом, книга продаж распечатываются, страницы пронумеровываются, прошнуровываются и скрепляются печатью.

Не подлежат регистрации в книге продаж счета фактуры, имеющие подчистки и помарки. Исправления, внесенные в счета-фактуры, должны быть заверенью подписью руководителя и печатью с указанием даты внесения исправления.

ООО «Стимул-2» обеспечивает себя бланками счетов-фактур самостоятельно.

В ООО «Стимул-2» применяют в основном счет-фактуру и платежное поручение по расчету с покупателями и заказчиками.

Платежное поручение выписывается одновременно в нескольких экземплярах, которые должны быть идентичны. Количество экземпляров, которые необходимо представить в банк, зависит от того, каким образом осуществляется платеж как правило представляются 3 или 4 экземпляра (по одному экземпляру для плательщика, банка плательщика, покупателя, банка покупателя). Не какие исправления при заполнении платежного поручения не допускаются.

Перед выпиской платежного поручения ему присваивается порядковый номер, который указывается в соответствующем поле бланка платежного поручения.

В платежном поручении указывается ИНН; наименование и номер счета в кредитной организации, банковский идентификационный код и др.

Когда и кем выставляется счёт-фактура

Когда говорят о счёте-фактуре, подразумевают специальный документ, где обязательно указывается информация об услугах, которые оказывает организация, а также о товарах, которые она реализует.

Правила оформления счетов-фактур регулируются на законодательном уровне рядом актов:

- Налоговым кодексом РФ;

- Постановлением Правительства РФ от 26.12.2011 №1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчётах по налогу на добавленную стоимость»;

- Постановлением Правительства РФ от 19 августа 2017 г. №981 (регламентирует изменения в оформлении), с документом можно ознакомиться здесь.

Счёт-фактура нужен для подтверждения исходящего НДС при продаже товара, оказании услуг, а также для списания входящего НДС при покупке товара или услуг.

Счёт-фактура может не оформляться, если покупатель не является налогоплательщиком НДС. Обе стороны сделки купли-продажи в таком случае должны подписать соответствующее соглашение.

Если продавец освобождён от НДС (такая возможность предусмотрена ст. 145 НК РФ), то он вправе оформлять счета-фактуры без НДС. Согласно законодательству фирмы или ИП могут поступать так в том случае, если они не реализуют подакцизные товары. Аналогичные действия возможны, если их выручка за три месяца подряд не более 2 млн р. Налогоплательщики должны выполнять следующие действия:

- уведомить ИФНС (налоговый орган) о намерении не платить НДС;

- применять освобождение не менее 12 подряд идущих календарных месяцев, если не создадутся условия утраты права на него;

- по окончании 12 календарных месяцев подтвердить в ИФНС, что в течение этого срока права на освобождение они не теряли, и подать уведомление о продлении товара на освобождение от уплаты НДС или отказаться от этого права.

СФ выставляется поставщиком заказчику после того, как товар (услуга) был принят. Существуют два способа направления этого документа:

- по почте;

- вместе с отгруженным товаром.

Таблица: виды счетов-фактур

| Наименование | Характеристика |

| Стандартный счёт-фактура | Не позже пяти дней после оплаты товара или услуги он оформляется поставщиком. Аналогичная схема действует, если возникла необходимость в возврате товара поставщику. |

| Авансовый счёт-фактура | Выписывается в счёт будущей поставки, если имела место предоплата. В нём фиксируются данные расчётно-платёжного документа. |

Не стоит путать счёт-фактуру и товарную накладную.

Товарная накладная — документированное доказательство перехода в собственность того или иного товара.

Товарная накладная имеет ряд отличий от счёта-фактуры

Отличия данных документов друг от друга прослеживаются в следующем:

- В оформлении. Накладная может быть составлена в свободной форме, тогда как счёт-фактура должна заполняться по предложенному законодательством образцу.

- В назначении. Для вычета НДС используется только счёт-фактура. Накладная выступает доказательством того, что товар был передан заказчику.

- В предъявлении претензий к поставщику. Заказчик может выставлять претензии на основании накладной. Счёт-фактура таким способом не используется.

- В количестве предоставляемых экземпляров. Товарная накладная подписывается в двух экземплярах (продавцом и покупателем), тогда как счёт-фактура — только продавцом.

Помимо этого, счёт-фактура отличается и от счёта.

Счёт — это документированное уведомление об оплате товара/услуги, выдаваемое покупателю продавцом.

Счёт не касается обязательств по НДС, он предназначен исключительно для создания платёжного документа

Существуют следующие отличия счёта от счёта-фактуры:

- счёт не касается обязательств по НДС;

- не определены сроки для выставления счёта (если только конкретные сроки не оговорены в договоре);

- счёт не является бланком строгой отчётности, предоставляемым ИФНС.

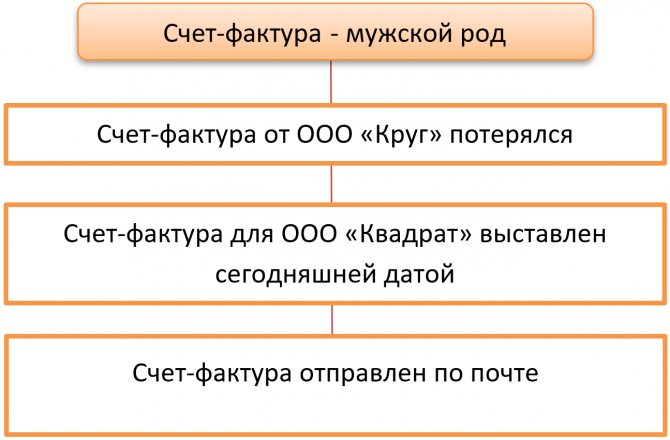

Правильный род

Немаловажный вопрос – какого рода “счет-фактура”? Интуитивно напрашивается вывод, что это женский род, исходя из последнего слова – фактура. Но это ошибочное мнение.

Род сложносоставного слова определяют по роду определяющего, главного слова. В нашем случае таковым является первое слово – счет.

Счет – мужского рода. Получаем вывод: счет-фактура так же относится к словам мужского рода.

Как верно использовать термин “счет-фактура” с точки зрения принадлежности к родам, покажем на схеме:

Чтобы попрактиковаться в навыке верного употребления термина “счет-фактура”, вы можете почитать статьи и нормативные акты, в которых часто встречается это слово

Например, перечитать эту статью и обратить внимание на написание сложного слова. Также часто счет-фактура встречается в уже упомянутой ст

169 НК РФ.