Инвестирование для начинающих

Содержание:

- Выбор стратегии инвестирования (3 шаг)

- В чем перспективность инвестирования

- Портфель инвестора

- Что следует знать будущему инвестору

- Правила успешного инвестора

- Выгодно ли вкладывать деньги?

- Как научиться инвестированию и какие качества нужны инвестору?

- Подготовка и мотивация

- Мошенничество на финансовом рынке

- Как начать инвестировать

- Как искать инвесторов, которые дадут денег на запуск проекта

- Как инвестировать деньги: пошаговое руководство для начинающих

- Оценка имеющейся финансовой ситуации и приведение в порядок личных финансов

- Создание финансового резерва

- Разработка целей и задач инвестирования

- Определение приемлемого риска

- Разработка инвестиционной стратегии

- Стресс-тестирование разработанной стратегии

- Выбор способа вложений

- Формирование инвестиционного портфеля

- Как инвестировать в облигации для начинающих?

- Основные виды инвестиций

- Мифы о процессе инвестирования

- Какой счет открыть?

- Как и с чего начинать инвестиционную деятельность новичкам

Выбор стратегии инвестирования (3 шаг)

Актуальный вопрос для любого инвестора. Новичок может растеряться от обилия предлагаемых принципов извлечения прибыли из сделок

Здесь стоит отталкиваться от целей инвестирования, а также взять во внимание имеющийся уровень знаний. Немаловажным считается и временной фактор – сколько времени Вы готовы посвящать делу, т.к

для одних инвестиции выступают в качестве пассивного дохода, а для других являются основным видом деятельности.

Стратегии делятся по трем основным критериям в зависимости от срока:

- Краткосрочные, срок инвестирования до 1 года,

- Среднесрочные, срок инвестирования от 1 до 5 лет,

- Долгосрочные, срок инвестирования от 5 лет и выше.

Также стратегии делят по уровню риска:

- Консервативная, прибыль до 5% в месяц,

- Умеренная, прибыль до 20% в месяц,

- Агрессивная, прибыль не ограничена, но и риск очень высок.

Как правило, к консервативной типу инвестирования относят долгосрочные стратегии – они менее рискованны, но не приносят высокую прибыль. Вкладывая деньги таким способом вы вряд ли потеряете больше 10-15% от капитала при доходности 10-25% годовых.

Умеренное инвестирование рассчитано на меньший срок. Как правило, в этом случае инвестирование частично осуществляется с кредитным плечом, соответственно риски будут выше – до 30-35%. Доходность может достигать 35-50% за год.

Агрессивный тип чаще всего привлекает инвесторов крупными заработками до 100-1000% и выше, но и риски при этом увеличиваются до тех же 100%. Такие стратегии требуют наличия опыта и достаточного капитала. Рекомендую использовать не более 10% вашего портфеля для данного типа торговли.

Новичкам рекомендую придерживаться консервативной и умеренной стратегии и вкладывать деньги на период от 6 мес. до 5 лет.

Готовые инвестиционные портфели с разной доходностью и уровнем риска я разбирал на страницах:

- Куда вложить 100 000 руб.,

- Куда инвестировать 200 000 руб.,

- Способы вложить деньги без риска.

В них вы найдете примеры, как работать с риском и совмещать активы с разной доходностью.

На начальном этапе вам не нужно сразу выбирать одну единственную стратегию, т.е. инвестиционный портфель может содержать активы разной степени риска и доходности. Их мы сейчас и рассмотрим.

В чем перспективность инвестирования

Зарабатывать денежные средства можно используя два метода: активный и пассивный. Первый предполагает привязку дохода к трудовым и временным тратам, поэтому у него есть ограничения. Однако никто не может гарантировать, что в пожилом возрасте вы будете получать от государства пенсионные выплаты, на которые можно жить.

Пассивный способ – это деятельность инвестора. Он дает возможность получить финансовую независимость, не работать «на дядю» 10 часов в сутки, а заниматься самообразованием, творчеством, путешествовать. И если подойти к обучению грамотно, это доступно каждому.

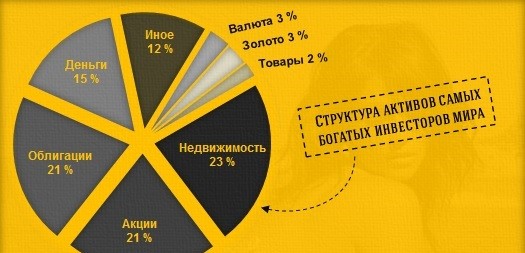

Портфель инвестора

Вот простой пример классического портфеля инвестора:

-инвестиции в обыкновенные акции;

-инвестиции в ценные бумаги с фиксированным доходом;

-альтернативные общедоступные инвестиционные инструменты (например, произведения искусства);

-инструменты спекулятивных инвестиций (например, акции и торговля на бирже).

Как Вы видите, в портфеле инвестора нет такого понятия, как увеличения заработной платы или переход на более высокооплачиваемую работу. Все понятия относящиеся и связанные с работой, в классическом понимании, не являются предметом инвестирования и не могут стать источником богатства. Для того, что бы разбогатеть, нужно перестать тратить весь получаемый доход и не хранить деньги под подушкой. Богатство не является результатом больших заработков, но служит признаком удачно вложенного капитала. С чего же начинать простому инвестору на пути к богатству.

Что следует знать будущему инвестору

1 Моментально разбогатеть на инвестициях невозможно. Это печальная новость, но есть и хорошая. Если регулярно инвестировать на протяжении длительного периода (5-10 лет), то можно значительно нарастить капитал. Под словом «значительно» имеется ввиду не просто купить квартиру, а значительно больше. Всё зависит от ежемесячной суммы инвестирования и то, насколько успешно выбираются активы

Стать богатым поможет магия сложных процентов. Эффект начинает быть заметным со временем.

2 Банковские вклады нельзя назвать инвестированием из-за крайне маленькой доходности.

3 Инвестирование доступно всем физическим лицам. Причём с любой суммой денег.

4 Форекс — это не инвестиции.

5 Невозможно быстро разбогатеть на инвестициях. Для больших заработков нужен большой капитал.

Правила успешного инвестора

От убытков не застрахован никто, но знать главные правила поведения в мире инвестиций необходимо:

- Диверсификация рисков. Наверняка Вам знакома поговорка «не класть все яйца в одну корзину». Несколько активов в портфеле лучше, чем один. В случае если одно из вложений окажется убыточным, мы останемся на плаву за счет прибыльности других. Лучше вкладываться в инструменты разных отраслей: так колебания курсов в одной отрасли не будут влиять на остальные.

- Постановка цели. Нужно четко для себя решить: сколько и в какой срок Вы хотите заработать. Финансовая цель должна быть конкретной. В процессе периодически сверяйтесь с намеченным планом и при необходимости вносите корректировки.

- Поиск единомышленников. Будет полезно обменяться опытом и знаниями с такими же начинающими или более опытными инвесторами. А если найти надежного партнера, можно объединить капиталы и инвестировать в более доходный актив.

- Оценка рисков. Есть активы с повышенной долей риска, среднерискованные и с минимальным риском. Чем больше сумма вложений и выше риск, тем больше прибыль. Чем меньше рисков и скромнее сумма, тем ниже доход. Рисковать можно, но только если это оправдано.

- Обучение. В случае с инвестициями на 100 % работает принцип: кто стоит на месте, тот идет назад. Постоянно обучайтесь, расширяйте горизонт знаний, интересуйтесь актуальными изменениями и новостями в выбранных для инвестирования сферах.

Выгодно ли вкладывать деньги?

Инвестиции — движущая сила любой экономики и эффективный инструмент приумножения капитала для каждого человека. Преимущества грамотного инвестирования:

- Пассивный доход. Успешному крупному инвестору не обязательно ежедневно ходить на работу или зарабатывать деньги другим активным способом: не он работает на деньги, а деньги работают на него.

- Диверсификация дохода. Наемный работник получает доход в виде зарплаты чаще всего из одного источника, реже из двух или нескольких. Но инвестор может получать прибыль из десятков и даже сотен источников путем регулярного перераспределения капитала в разные финансовые инструменты.

- Неограниченный доход. Активный доход всегда лимитирован временем и усилиями, необходимыми для его получения. Пассивный доход за счет инвестирования не имеет таких ограничений, поэтому может увеличиваться вне зависимости от затраченного времени и приложенных усилий.

Грамотное инвестирование позволяет зарабатывать и достигать жизненных целей, которые часто во многом зависят от уровня материального благосостояния.

Как научиться инвестированию и какие качества нужны инвестору?

Существует много книг и семинаров, как добиться успеха, столько же возможностей узнать об опыте других. Я же считаю, что учеба инвестированию — это длительный процесс и нет финального результата — диплома или сертификата. Им может стать разве что такой налаженный пассивный доход, то, что вы уверены в своем будущем на завтра, на год, а то и 10 лет вперед. Постоянно накапливайте знания, и все проверяйте через собственный опыт. А вот среди качеств, которые свойственны успешному инвестору, выделю такие:

- Холодный расчет. Мало кто инвестирует «на парах».

- Решение о вложении лучше принимать на сытый желудок, и «переночевать» с этой мыслью.

- Меньше рисков! Какой бы высокой не была предложенная доходность, помните о возможном шансе потерять все!

Подготовка и мотивация

Итак, вы хотите научиться грамотно инвестировать, с чего начать обучение? Первое, что вам стоит запомнить: спешка ни к чему. Не надо бежать сломя голову вкладывать деньги в надежде как можно быстрее заработать — это всегда плохо заканчивается. Банки и финансовые рынки никуда не денутся и в любой момент примут ваш вклад.

Кстати, параллельно с погружением в инвестирование стоит учиться правильно тратить деньги. Только так можно максимально эффективно управлять своими финансами.

Чтобы хорошо стартовать, важно правильно подготовиться. Для начала, надо начать откладывать деньги из зарплаты, желательно не меньше 20%

Эта привычка важна не только потому, что позволяет накопить денег для инвестирования, она еще помогает перевести ваши финансы в режим обогащения, ведь:

Чтобы инвестировать с чистой совестью, у вас должны быть лишние финансы, вне месячного бюджета. Иначе рано или поздно станет сложно выделять деньги на инвестирование и процесс застопорится.

Еще стоит хорошенько подумать над вашей мотивацией. Инвестиционное обучение для начинающих — процесс долгий и местами довольно сложный, поэтому вы должны чётко видеть цель, ради которой будете этим заниматься

Важно понять, зачем вам нужны инвестиции на самом деле

Например, моя мотивация инвестировать — это создание источников пассивного дохода, которые позволят решать любые нужные мне вопросы: покупка квартиры, авто, в будущем обучение детей и так далее. Это долгосрочные цели, если смотреть ближе к сегодняшнему дню, то я инвестирую, чтобы показать читателям блога, насколько это реально на практике. Мне хочется, чтобы люди вокруг думали об инвестировании и улучшали своё финансовое положение — эта цель меня воодушевляет погружаться в тему дальше.

Чтобы стать инвестором, недостаточно только знать правила грамотного вложения денег

Еще важно, чтобы вы научились правильно мыслить, видеть мир как инвестор. Это сделать не так уж трудно, потому что есть очень хорошие книги по инестированию, которые дают начинающему инвестору правильные мысли и идеи — основу мышления инвестора

Кроме того, такие книги дают полезные знания о правильном управлении личными финансами и финансовой грамотности.

Первая книга, которую я бы рекомендовал — Самый богатый человек в Вавилоне. Это определенно отличное чтиво для начинающего инвестора: на примере историй из жизни самого богатого города Древнего мира можно узнать основные законы, по которым работают деньги. В том числе, основные принципы инвестирования.

Вторая книга из списка «must read» — Богатый папа, бедный папа. Автор рассказывает много интересных вещей о финансах, бизнесе и образовании, пусть и не всё можно применить в наших реалиях

Важно другое — мало какая книга так мотивирует изучать инвестирование! Это прям то, что нужно начинающему, очень рекомендую

Неплохие материалы можно найти и на Youtube. Порекомендую вам одно хорошее видео, в котором простым языком рассказывается про инвестиции и про управление финансами в целом:

Если вы последуете моим рекомендациям, вы потихоньку начнёте входить в тему. В этот момент как раз можно начинать, собственно, обучение инвестированию для начинающих. Как и в любом другом предмете, теория — в первую очередь.

Мошенничество на финансовом рынке

В финансовом мире огромное количество мошенников особенно, в кризисные времена. Мошенники бывают самыми разными, и вам как начинающему инвестору, надо знать откуда может прийти беда.

Хайпы и пирамиды

Наверное все слышали про финансовые пирамиды. А многие из нас, гонясь за быстрым заработком принимали в них участие. Такие мошеннические финансовые схемы красиво называются инвестиционными проектами, но они ничего общего не имеют с реальным финансовым рынком.

Вам предлагают принести свои денежки, обещая сделать что-то волшебное, чтобы вы получили доходность в 300% годовых. Не верьте, такого не бывает. Если обещанная доходность превышает ставку центрального банка на 5%, то это говорит о повышенном риске.

Особенно будьте осторожны, когда вам гарантированно обещают постоянную доходность и частые выплаты дивидендов. Скорее всего это мошенники и деньги вы свои потеряете. Пожалуйста, смотрите на вещи трезво и не ведитесь на такие дешевые разводки.

Покупка торговых сигналов

Следующий способ мошенничества — продажа волшебных сигналов или «инсайдерской информации». Вам предлагают купить торговые сигналы утверждая, что знают куда пойдет рынок сегодня, завтра, через месяц и через год. И таким образом, вам подскажут на какую кнопочку нажать, чтобы заработать.

Как правило, чтобы получить доступ к такой «инсайдерской информации» надо хорошо заплатить. Чтобы вас заинтересовать, демонстрируется положительная статистика прошлого периода и восторженные отзывы участников.

Люди которые вас уверяют, что знают куда пойдет рынок, потому что им это подсказал индикатор или голос сверху, не совсем с вами честны. Все эти торговые сигналы побуждают вас, как правило совершать большое количество сделок, то есть по сути спекулировать, пытаться заработать на быстрых изменениях рынка, что приведет вас как начинающего инвестора к неизбежной потери денег.

Навязывание дополнительных финансовых услуг

Начинающему инвестору невозможно быстро разобраться во всех тонкостях работы финансовых инструментов. На этой слабости играют брокерские компании, предлагая свои дополнительные услуги. Эта не то чтобы мошенничество, но не совсем прозрачный и честный способ работы брокеров.

Поэтому нужно быть очень осторожными с покупкой разнообразных структурных продуктов, полисов инвестиционного страхования жизни, дополнительных консультационных услуг, модельных портфелей, автоследования и так далее. Это вещи абсолютно не обязательны для начинающего инвестора, хотя брокер будет часто вам рассказывать, что именно это сделает вашу жизнь супер классной и богатой.

Как начать инвестировать

Для того чтобы начать инвестировать, и вообще понять нужно ли вам это, сделайте следующее:

- Возьмите листок бумаги и разберитесь со своими финансовыми целями. Что вы хотите в этой жизни, что для вас приоритетно, поставьте перед собой цель.

- Поймите, что вам мешает в настоящий момент этих целей достичь. Посчитайте свои доходы и расходы. Если у вас есть долги и кредиты, которые нет возможности погасить в ближайшем будущем, то с инвестированием лучше пока повременить.

Открытие счета у брокера и начало инвестирования

Если вы поняли, что готовы инвестировать, рекомендую первым делом открыть брокерский счет (выбирайте тариф без абонентской платы), предварительно выбрав нормального брокера. Выбрать лицензированного брокера можно из списка участников торгов, на сайте Московской биржи.

Лично я пользуюсь услугами брокера Тинькофф инвестиции. Хороший тариф для начинающего инвестора, очень простое и понятное мобильное приложение, а также удобство работы с банковским счетом в этом же банке.

Также советую параллельно открыть Индивидуальный Инвестиционный счет. Совсем не обязательно совершать на нем какие либо действия т.к. у ИИС необходимый срок отсчета три года. Открытие счета вас ни к чему не обязывает и не будет вам ничего стоить.

Если вы новичок в инвестировании и пока обладаете малым количеством информации, то достаточно адекватный шаг после открытия счета, купить на минимальные суммы несколько базовых инструментов.

К примеру можно купить по одной:

- Акцию известной российской компании на несколько сотен рублей;

- Облигацию (например ОФЗ);

- ETF

Это будет ваш экспериментальный портфельчик, который позволит вам просто понять на какие кнопочки нажимать. Дальше вы будете следить, как ваши инструменты себя ведут

На самом деле даже не так важно, что вы будете покупать, это просто ваши тестовые действия

Это нужно для того, чтобы дальнейшие знания, которые вы будете получать, были не сухой теорией, а подкреплялись практикой. Прежде чем вкидывать серьезные деньги на рынок нужно заполнить себя необходимой информацией и построить прочный фундамент.

Это нужно для того, чтобы дальнейшие знания, которые вы будете получать, были не сухой теорией, а подкреплялись практикой. Прежде чем вкидывать серьезные деньги на рынок нужно заполнить себя необходимой информацией и построить прочный фундамент.

Далее, набравшись необходимых знаний, постепенно формируйте свой инвестиционный портфель, в зависимости от горизонта инвестирования и своей склонности к риску.

Как искать инвесторов, которые дадут денег на запуск проекта

Искать проще всего через социальные сети либо через знакомых. Это не так сложно, как кажется, если походить к поиску системно.

Шаг 1: подготовиться. Надо понять, что вам нужно, осознать глобальные цели компании. Тогда вы будете знать, что просить у инвестора. Для нас самыми важными были два момента:

Готовность технологической инфраструктуры. Чем больше времени у нас ушло бы на интеграцию с банком, тем больше денег нам бы понадобилось.

Второй — это сервисность и качество работы финмониторинга

Важно, чтобы банк был надежный, и лицензию не отозвали.

Шаг 2: составить портрет инвестора, который подойдет именно вам. Обычно предприниматели считают, что вложения в компанию могут быть только финансовыми. На самом деле инвестиции могут быть разными.

Есть два основных типа партнеров: те, кто может стать ключевым клиентом бизнеса, и те, кто может помочь технологически.

Надо, чтобы инвестор сопровождал вас и оказывал юридическую/кадровую поддержку. Ищите того, кто вкладывался в профильные компании. Если понимаете, что нужна помощь с первыми продажами — посмотрите, есть ли у инвестора в портфеле компании, которые могут стать якорными клиентами вашего стартапа. Например, вы создаете сервис автоматизации логистики, который просчитывает маршруты. Будет здорово, если в портфеле инвестора есть проект, который масштабно занимается доставкой или уже делает сервис на такой технологии.

Если инвестор готов давать вам деньги, то он поделится и своим опытом

Тут важно не переходить грань: с одной стороны, работать нужно на доверии, с другой — инвестор не должен влезать в ваш бизнес

Шаг 3: проанализировать рынок. Какие есть фонды и бизнес-ангелы, кто и куда инвестирует? Нужно выбрать инвестора, который больше всего подходит вам. Чаще всего либо нас находили сами, либо мы выходили на нужных людей через личные связи. Если связей нет, на рынке есть специалисты, которые помогают найти инвестора за процент от сделки. Это те, кто на короткой ноге с бизнес-ангелами и фондами: они познакомят вас с потенциальным инвестором или рекомендуют ему проект.

Как инвестировать деньги: пошаговое руководство для начинающих

Примерная очередность шагов частного инвестора, который вкладывает собственные средства в краткосрочные или долгосрочные активы.

Оценка имеющейся финансовой ситуации и приведение в порядок личных финансов

Деньги для будущих инвестиций должны быть свободны от обязательств и не являться средствами первой необходимости. Это не должны быть кредиты от банков или других кредиторов. При негативном развитии событий потери усилятся не только на инвестированную сумму, но и на привлеченный кредит с процентами. Начинающий инвестор должен просчитывать все варианты, включая негативные.

После вложения денег в инвестиционные активы должен располагать финансовой подушкой в случае потери основного источника дохода или работы. Рекомендуемый срок, на который должен прожить инвестор и его семья, — минимум 6 месяцев. В периоды кризисов и падения национальной экономики рекомендую увеличивать этот период 1 года.

Создание финансового резерва

Об этом я писал выше — семейный бюджет должен строиться из расчета запаса денег на все затраты как минимум полгода. Это срок для преодоления проблем (поиск новой работы, болезни).

Разработка целей и задач инвестирования

Определитесь с целями инвестиций — количественные показатели по прибыли или другие. Промежуток времени от и до, за который планируется это достичь. Поставьте перед собой конкретные задачи, которые вы хотели бы достичь — накопить на жилье, передать детям.

Определение приемлемого риска

Приемлемый риск — готовность к размеру временной просадки инвестиционного портфеля или убыткам после их фиксации. Расчет риска должен быть заложен на стадии планирования и выбора стратегии инвестирования.

Чем более рискованную стратегию выбирает инвестор, тем более четко он должен представлять уровень потерь, которые он может допустить в качестве временной просадки по всем активам в портфеле, так и в целом по портфелю — общий баланс.

Разработка инвестиционной стратегии

Это вопрос творческий. Приведу несколько стандартных подходов для формирования и разработки инвестиционной стратегии:

- Стоимостная. Исходит из предположения роста стоимости актива в будущем. Покупаем дешевле, продаем позднее дороже.

- Дивидендная. Для рынка акций. Подбираем надежные акции с дивидендными выплатами. Для подбора акций рекомендую воспользоваться аналитической таблицей ИК Доход.

- Asset Allocation. Разделение инвестиций по различным классам активов с минимальным уровнем корреляции между ними. В идеальном случае коэффициент корреляции может иметь отрицательное значение. Пример — золото и американский доллар. Нет отдельных требований к активам. Это могут быть ценные бумаги (облигации, акции), паи фондов, недвижимость, драгоценные металлы или изделия из них, предметы живописи.

Стресс-тестирование разработанной стратегии

Такой тест для частного инвестора доступен и несложен. Необходимо взять уже подобранные инструменты в будущий инвестиционный портфель и посмотреть его поведение на историческом промежутке времени — как менялась доходность по отдельным инструментам и в целом.

Свести это в таблицу, разбить на результаты по месяцам. Если предполагаемый срок будущих инвестиций не менее 3-х лет — сделать анализ на превышающий срок — 5–7 лет.

Выбор способа вложений

Вопросы, куда и как вкладывать, определяются суммой инвестирования и доступностью инвестиционных инструментов. Если на инвестиции выделяется 50 000 рублей — целые классы активов отпадают автоматически. Недвижимость, дорогие изделия из драгметаллов и т. п.

Возможность управлять инвестициями самому или доверить это профессионалам. Для старта рекомендую выбрать простую стратегию покупки недооцененных акций с высокими дивидендами на Московской бирже. Через пару лет инвестор получит необходимые навыки управления портфелем и сможет делать выбор из более сложных стратегий.

Формирование инвестиционного портфеля

Первый сформированный портфель должен быть прост по своему составу. Включать ликвидные инструменты с давней историей и оценками экспертов. При этом минимальные риски. Это облигации государственных и муниципальных займов, акции голубых фишек, в первую очередь Сбербанк, Лукойл, Газпром. Как дополнительный инструмент хеджирования — золото.

Как инвестировать в облигации для начинающих?

Немногие мелкие инвесторы начинают свое инвестиционное путешествие с ценными бумагами РФ, но вы можете. Инвестиции в ценные бумаги для начинающих — разумное вложение денежных средств. Вы никогда не разбогатеете с этими ценными бумагами, но это отличное место для парковки ваших денег. К тому же вы получите первый инвестиционный опыт, пока вы не готовы пойти на инвестиции с более высоким риском и более высокой доходностью. Вы даете деньги в долг государству и получаете фиксированный процент прибыли. Риски для вас минимальны, так как государство гарантирует возврат инвестиций. Для первых вложений потребуется сумма от 30 тысяч рублей.

Проще всего купить облигации федерального займа через отделения «Сбербанка» с зоной обслуживания «Сбербанк Премьер». Фиксированная ставка составляет 8,48% годовых.

Основные виды инвестиций

Инвестиции бывают разными. В мире существует огромное количество их видов с уникальными характеристиками.

- В зависимости от объекта инвестирования и их классификации

То, во что можно вкладывать, классифицируется по следующим принципам:

Спекулятивные инвестиции – это, когда активы (ценные бумаги, иностранная валюта, драгоценные бумаги и т.д.) приобретаются для последующей реализации по более высокой цене.

Финансовые инвестиции – это, когда собственные финансы вкладываются в различные финансовые инструменты (ценные бумаги, ПАММ-счета, ПИФы и т.д.).

Венчурные инвестиции – это вложение своих денежных средств в развивающиеся и перспективные компании, от которых ожидается получение приличного дохода.

Реальные инвестиции – это, когда свой капитал вкладывается уже в реально существующие активы. Например, покупка готового бизнеса, земельного участка, авторского права и т.д..

- По сроку инвестирования

Срок инвестирования играет огромное значение при вложении своего капитала. В зависимости от этого, инвестиции подразделяются на:

- краткосрочные (вложения до года);

- среднесрочные (вложения от 1 до 5 лет);

- долгосрочные (вложения от 5 лет и более);

- аннуитетные (вложения на неограниченный срок).

- По форме собственности.

Здесь выделяются:

- частные (вложения осуществляет физическое лицо);

- государственные (вложения осуществляют различные государственные органы);

- иностранные (вложения осуществляются иностранными физическими лицами и компаниями);

- смешанные или комбинированные (вложения осуществляют не один, а несколько субъектов).

- По уровню риска

Очень важное значение имеет уровень риска инвестиций, который имеет прямую зависимость от дохода. Чем выше уровень риска, тем больше будет доход (или, наоборот, убыток)

Здесь различают:

- консервативные (небольшой уровень риска);

- умеренные (средний уровень риска);

- агрессивные (очень высокий уровень риска).

Опытные инвесторы обычно не используют агрессивные инвестиции. Они обычно предпочитают инвестировать на долгосрочную перспективу и распределяют свой капитал по разным видам инвестиций. Это называется диверсификацией.

- По цели инвестирования

В зависимости от цели инвестирования, инвестиции делятся на виды:

- прямые инвестиции – это когда денежные средства вкладываются в производство, приобретение товаров, работ и услуг. Инвестор при этом, обычно получает не менее 10% уставного капитала;

- портфельные инвестиции – приобретаются ценные бумаги. При этом не требуется активного участия инвестора;

- интеллектуальные инвестиции – вложения на обучение, карьерный рост, проведение и прохождение различных тренингов и семинаров;

- не финансовые инвестиции – вложения в материальные активы (проекты, оборудования, машины и т.д.).

Вот как-то так можно объяснить, что такое инвестиции простыми словами. Именно такое многообразие различных его видов, любой человек может сам, в зависимости от своего уровня финансовой грамотности и личностных особенностей, выбрать наиболее подходящие для себя инвестиции.

Сайт MyRublik будет вам очень ПРИЗНАТЕЛЕН.

Мифы о процессе инвестирования

Большинство людей считает, что инвестирование подразумевает наличие многомиллионного капитала и занимаются этим только всемирно известные корпорации.Отсюда ряд мифов без логичного обоснования:

Большинство людей считает, что инвестирование подразумевает наличие многомиллионного капитала и занимаются этим только всемирно известные корпорации.Отсюда ряд мифов без логичного обоснования:

Нужно много денег. Но чтобы вложиться в покупку валюты, достаточно всего пару тысяч рублей, что позволит через небольшой временной промежуток собрать хорошие проценты;

Понадобится опыт в бизнесе и специальные навыки. Отчасти это так, если работать предстоит с высокорисковыми инструментами. Чтобы делать банковские депозиты, профильные знания не нужны. Достаточно рассудительности, логики и терпения;

Все сделки имеют повышенную степень риска

Доля истины в этом есть, поэтому важно выбрать такой вариант вложения, где риски прогореть минимальны.

Инвестирование – прибыльный и интересный способ заработка, доступный каждому. Поговорим о том, как начать инвестировать с нуля, чтобы достичь цели.

Какой счет открыть?

Если вы новичок, открывайте сразу и брокерский счет, и ИИС.

ИИС — это индивидуальный инвестиционный счет. Отличается от брокерского тем, что первые три года с него нельзя снимать деньги. Но зато можно каждый год класть на него деньги и получать с них налоговый вычет 13% (максимум — с 400 тысяч рублей). Это отличный способ застраховать риски просадок. Они у вас будут наверняка.

На ИИС есть и другой тип налогового вычета: когда владельца освобождают от уплаты налогов на прибыль. Но обычно начинающим он не выгоден, потому что в силу отсутствия опыта мало у кого получается генерировать прибыль больше 13% в год.

ИИС придумали в Минфине как раз для того, чтобы привлечь в казино — (зачеркнуто) — на биржу больше россиян.

Как и с чего начинать инвестиционную деятельность новичкам

Свою инвестиционную деятельность лучше всего начинать с небольших сумм и вложений с минимальными рисками. Рассмотрим по этап как новичку начать свою инвестиционную деятельность с нуля.

Для того, чтобы ваши инвестиции были максимально эффективны и прошли для вашего бюджета безболезненно лучше придерживаться следующей последовательности действий:

- Сначала нужно оценить свою текущую финансовую ситуацию, рассчитать, сколько денег вы реально можете инвестировать. Для этого нужно просчитать сначала свои доходы и обязательные расходы, оставить небольшой финансовый резерв на непредвиденные траты. Таким образом, у вас останется та сумма, которую вы можете инвестировать – это будет ваш инвестиционный ресурс.

- Определение задач инвестирования. Здесь вы должны определиться, какой доход вы хотели бы реально получить, с учетом имеющегося у вас инвестиционного ресурса. Определитесь, какой процент доходности примерно на ваш имеющийся капитал был для вас привлекательным.

- Определение допустимого для вас уровня риска, это очень важный этап. Здесь вы определяете какую «просадку» вложенных вами средств вы готовы допустить в случае изменения рыночной конъюнктуры. При рыночных колебаниях «просадка» может быть 10-40% и даже более. Вполне допустимым для инвесторов часто считается «просадка» 15-30%. Вам нужно сразу определить, какой уровень риска будет приемлем именно для вас, и быть настроенным не изымать свои вложения до истечения установленного вами срока, если вдруг рыночные цены на ваш актив резко упали. Рынки всегда цикличны, активы часто дешевеют, а потом опять дорожают.

- Разработка стратегии вашего личного инвестирования. Здесь нужно определить: периодичность инвестирования (однократное или многократные вложения), размер каждого вложения в один или несколько активов разных типов, какие типы активов вы хотите или точно не хотите вкладываться, какой размер риска допустим, сколько личного времени вы готовы тратить на управление своими вложениями. Необходимо вспомнить о налогах, которые нужно будет уплачивать с полученных доходов – подумайте, как вы будете подавать декларации и, как можно минимизировать «налоговые расходы», чтобы они не «съели» большую часть вашей прибыли. Заранее нужно также определить, какие действия, и в каких случаях, вам необходимо будет предпринять, чтобы в случае необходимости вернуть свои вложения с минимальными потерями для вас. Напомним, что некоторые риски можно не только минимизировать, но банально застраховать.

- Выбор способа инвестирования. Здесь нужно выбрать, как именно вы собираетесь осуществлять инвестиции: покупать активы самостоятельно, посредством какой-либо специализированной компании, как именно вы будете вносить деньги и как забирать прибыль и вложения, а также какие комиссии и налоги необходимо будет при этом уплачивать.

- Следующим шагом будет определение конкретных объектов инвестирования. Пожалуй, это самый ответственный и важный этап. Вам нужно самостоятельно подобрать один или несколько активов, которые бы дали вам необходимый вам процент дохода и окупили бы ваши вложения за необходимый вам срок. Лучше сразу подобрать хотя бы два актива разных типов, это даст вам хотя бы какую-то диверсификацию, то есть хоть какое-то распределение рисков. Даже самый опытный инвестор вам вряд ли с уверенностью назовет цену хоть какого-то актива через три года или даже год. Сейчас мировая экономика очень быстро меняется.