Разница между мсфо и рсбу

Содержание:

- Различия РСБУ и МСФО

- Временная стоимость денег

- Для кого мы старались

- 11 шагов перехода на МСФО (IFRS) отчетность

- 1 – Принятие решения о дате перехода на составние отчетности по МСФО стандартам

- Переход на МСФО может быть по двум причинам:

- 2 – Определение проектной кросс-команды

- 4 – Проведение сплошной инвентаризации активов и обязательств

- 6 – Разработка учетной политики, учетных процедур и регламентов

- 8 – Разраобтка модельной (образца) финансовой отчетности и примечаний к ней

- 9 – Оценка активов и обязательств для целей МСФО отчетности

- 10 – Выявление и документальное обоснование трансформационных корректировок

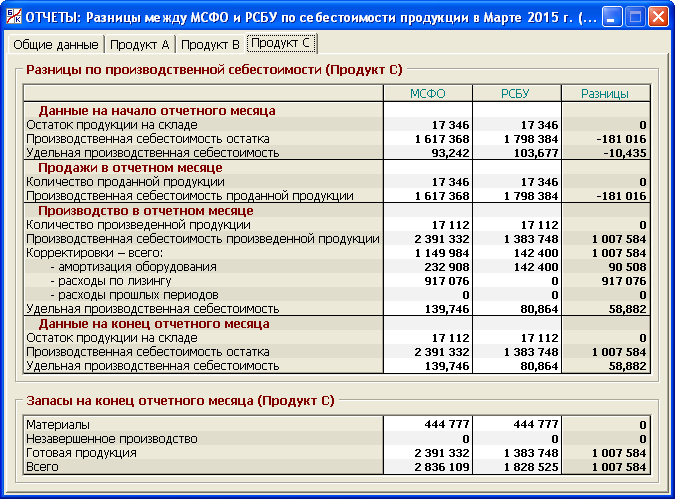

- Сводная отчетность по РСБУ

- Еще один фундаментальный принцип в МСФО — концепция справедливой стоимости

- Первичный документ или профессиональное суждение?

- Сравнение международных и российских стандартов

- Учет обесценения долгосрочных активов в МСФО

- Запомните!

- Основные отличия международных стандартов от национальных

- Выводы и рекомендации инвесторам

Различия РСБУ и МСФО

Документ – суждение

РСБУ обязывают бухгалтеров вести учет на основании первичных документов. Для налоговых и контролирующих органов бумаги имеют абсолютную доказательную ценность, а профессиональное мнение бухгалтера, составляющего отчет – не имеет.

В МСФО, наоборот, во многих ситуациях решающим является именно профессиональное суждение финансиста, занимающегося учетом.

Временная стоимость: искажение – дисконтирование

Дисконтированием называется расчет стоимости активов с учётом фактора времени. В РСБУ оно практически не используется. Если компания приобретает активы с длительным периодом отсрочки платежей, они ставятся на учет по их номинальной стоимости. В МСФО же осуществляется дисконтирование отложенной оплаты. И это только один пример разницы в учете.

Таким образом, в РСБУ временная стоимость активов не отражается, поэтому узнать, сколько на самом деле стоит компания, из отчета по российским стандартам невозможно.

Историческая и справедливая стоимость

Искажение цены активов компании в отчетах, составленных по РСБУ, усиливается тем, что основным способом оценки остается историческая стоимость.

В настоящее время в РСБУ используется определение «текущая рыночная стоимость». Некоторые положения о бухгалтерском учете (ПБУ) именно ее рекомендуют к применению. На практике это не более чем следствие провозглашенного сближения РСБУ с МСФО. Использование текущей рыночной стоимости совершенно не распространено.

В МСФО обязательства и активы обычно оцениваются по справедливой стоимости. Согласно международным стандартам, она является ценой передачи обязательства либо продажи актива на организованном рынке на дату оценки.

Обесценение активов: нет – есть

В практике бухучета по РСБУ вообще нет тестирования долгосрочных активов на обесценение.

Однако такое тестирование предписывается в МСФО 36. Согласно международным стандартам, учитывающим интересы и потребности инвесторов, в финансовых отчетах недопустимо указывать балансовую стоимость активов, которая превышает экономические выгоды, реально возможные при их использовании либо продаже.

Правда, в российских ПБУ 14/2007 по нематериальным активам вот уж десять лет как указано, что они могут проверяться на обесценение. Но что значит «могут», и зачем этим заниматься бухгалтеру, перед которым не ставится задача 100% точно оценить активы, чей долг – угодить проверяющим?

А главное, касательно основных средств норма проверки на обесценение РСБУ не предусмотрена совсем.

Доходы и расходы: несоответствие – соответствие

Один из важнейших принципов МСФО – безусловно, matching principle, означающий соответствие расходов и доходов. В РСБУ этот принцип обязателен только на бумаге, а на практике не соблюдается без негативных последствий для бухгалтеров.

Временная стоимость денег

Еще один важный принцип МСФО — временная стоимость денег. Долгосрочные активы и обязательства по МСФО дисконтируются для отражения эффекта временной стоимости денег. Это правило касается таких статей, как долгосрочная дебиторская и кредиторская задолженность, а также некоторых видов долгосрочных финансовых инструментов и оценочных обязательств. По РСБУ дисконтирование тоже есть, но оно применяется только для долгосрочных оценочных обязательств. Эта разница в учетных подходах затрудняет сравнение отчетностей по РСБУ и МСФО. Необходимость дисконтирования усложняет учет по международным стандартам, но помогает сделать отчетность более прозрачной. Почему так происходит?

Представьте ситуацию: у компании есть дебиторская задолженность 1 миллион рублей, которая будет погашена по условиям договора через 10 лет

В российском учете такая задолженность будет отражаться в сумме 1 миллион рублей — неважно, сколько времени осталось до даты погашения

- Отражает ли это реальную стоимость будущих выплат? Скорее всего, не отражает. И самая первая причина — это инфляция. Получив эти деньги через 10 лет, компания вряд ли сможет купить на них то же самое, что сейчас, с учетом роста цен.

- Вторая причина — это риски неполучения денег. Будет ли контрагент существовать через 10 лет? Не факт, возможно, компания-должник закроется или обанкротится, в результате чего денег наша организация не получит или получит, но не все.

- Третья причина — это возможность альтернативных инвестиций. Положив эти деньги на депозит на 10 лет, компания может заработать, но она теряет эту возможность, по сути, бесплатно кредитуя своего контрагента.

Так почему за 10 лет до даты погашения задолженность на балансе составляет 1 миллион? Сумма кажется завышенной с учетом инфляции, рисков и возможности альтернативных инвестиций. Чтобы не вводить пользователей отчетности в заблуждение, такая задолженность согласно МСФО дисконтируется. В результате сумма дебиторской задолженности на балансе будет меньше, и это позволит увидеть более реальную картину.

В российском учете дисконтирование долгосрочных активов должно появиться с 2022 года. МСФО 9, который взят за основу при разработке ФСБУ «Финансовые инструменты», предполагает учет некоторых активов по амортизированной стоимости. К таким активам относятся, например, дебиторская задолженность и займы выданные. Это означает, что долгосрочная дебиторская задолженность и займы будут дисконтироваться по рыночной ставке.

Рекомендации: в связи с изменениями компаниям желательно проанализировать долгосрочную дебиторскую задолженность и выданные займы заблаговременно. Если таких активов много, предстоит большая работа, так как для дисконтирования придется строить модель будущих денежных потоков по каждому конкретному дебитору. Возможно, оценку эффекта от перехода на новый стандарт следует начать уже в 2020 году.

Для кого мы старались

Прежде всего, обратите внимание: продукт хоть и коммерческий, но все, о чем пойдет речь, можно попробовать самому, абсолютно бесплатно, достаточно зарегистрироваться на Audit-it.ru. Платный режим работы программы отличается от бесплатного только тем, что в платной версии по итогам заполнения отчетных форм компонуется красивый, готовый для вывода на принтер отчет

Мы не стали в пробной версии ограничивать состав отчетности, и вот почему:

а) чтобы можно было полноценно попробовать программу, убедиться, что она вам подходит;

б) если вы бедный студент или готовитесь к ДипИФР, то программу можно использовать в образовательных целях: изучать состав отчетности, взаимосвязи показателей – очень помогает разложить все знания по полочкам, рекомендую!

в) если у вас малый бизнес и с деньгами совсем туго, либо вы готовите отчетность с помощью других программ, можете бесплатно заглядывать в наш продукт как в чек-лист, проверять, все ли показатели, раскрытие которых требуют МСФО, есть в вашей отчетности. Бьюсь об заклад, какой-нибудь из тысяч показателей вы забыли раскрыть в своей отчетности, даже если вы суперпрофи .

Поэтому уверен, что результат нашего труда будет полезен и начинающим и опытным специалистам.

11 шагов перехода на МСФО (IFRS) отчетность

1 – Принятие решения о дате перехода на составние отчетности по МСФО стандартам

Между отчетным годом по национальным стандартам и первым годом отчетности по МСФО должно пройти минимум 24 месяца. Из них год – делаем отчетность по МСФО стандартам просто “в стол”, тренируемся, тестируем политику, перестраиваем процесс.

Переход на МСФО может быть по двум причинам:

- это обязательно по закону и определенные группы предприятий обязали перейти на МСФО. Обычно государство регулярно расширяет перечень компаний, для которых раскрытие информации по МСФО обязательно;

- добровольно, когда компания понимает, что переход неизбежен в любом случае, что лучше перейти в спокойной обстановке. А также следование международным стандартам всегда облегчает и ускоряет коммуникацию с иностранным инвесторами и партнерами.

2 – Определение проектной кросс-команды

Про проектную кросс-команду это я добавляю от себя, ибо переход на МСФО имеет смысл рассматривать как проект, то есть конечное предприятие (как трактует это определение PMBook).

В проектную команду надо бы включить не только главного бухгалтера и его помощника, но специалистов ИТ-службы, отдела маркетинга, отдела логистики

При построении новых процессов работы важно, чтобы все предприятие понимало о чем идет речь, как это отразится на их работе и почему коллаборации будут продолжаться в активной фазе минимум 24 месяца, пока сдадут первую отчетность

А именно:

- учетная политика;

- актуарии;

- расчеты вкладов;

- методическая база;

- оценки активов.

4 – Проведение сплошной инвентаризации активов и обязательств

Сплошную инвентаризацию лучше делать ближе к дате перехода на МСФО (IFRS 1) на предмет:

- адекватности оценки;

- морального устаревания;

- реклассификации активов.

Чем чище ведется отчетность по национальным стандартам, тем проще и мягче будет переход на МСФО. Публичного исправления ошибок в учете не избежать в двух случаях:

- если было изменение учетной политики;

- если учет на национальный стандартам вели некачественно, перешли на МСФО – и очень много и безбожно хотим списать на 44 счет. Не надо так.

6 – Разработка учетной политики, учетных процедур и регламентов

Учетная политика – это конституция вашего предприятия. Пожалуйста, не надо искать и копипастить УП из интернета. Можно опереться на политики крупных компаний, которые прошли аудит боьлшой четверки. Но у свою УП надо включать ровно то, учет чего ведется именно у вас.

Чем вы не учитываете основные средства, то не надо описывать впрок, как БЫ вы учитывали ОС по стандартам МСФО.

Для выработки учетной политики организация должно руководствоваться МСФО, который непосредственно применяется к данному событию, или в случае отсутствия какого-либо специального МСФО, собственными профессиональными суждениями.

Но так, чтобы учетная политика формировала информацию, полностью соответствующую всем принципам подготовки и представления финансовой отчетности.

8 – Разраобтка модельной (образца) финансовой отчетности и примечаний к ней

Здесь же необходимо предусмотреть аналитику для учета – где и что будет брать в учет. Например, административные расходы, как мы будем их показывать? будем раскрывать подробно или не будем?

9 – Оценка активов и обязательств для целей МСФО отчетности

10 – Выявление и документальное обоснование трансформационных корректировок

Когда изменение в учетной политике применяется ретроспективно, организация обязана скорректировать входящее сальдо каждого затронутого компонента за самый ранний предоставленный период.

Сводная отчетность по РСБУ

Крупные отечественные компании, имеющие развитую филиальную сеть, обязаны составлять консолидированную отчетность по РСБУ. Консолидированной отчетностью признается бухотчетность, составленная не только по головной компании, но и с учетом финансовых и имущественных оборотов по всем филиалам, обособленным подразделениям и территориальным отделениям. Причем независимо от того, выделены ли филиалы на отдельный баланс.

Особенности формирования сводной отчетности закреплены в законе № 208-ФЗ от 27.07.2010. Данный НПА содержит ключевые требования и правила заполнения отчетных консолидированных форм. Сдавать такую отчетность следует в ЦБ РФ не позднее 3 месяцев после завершения отчетного периода.

Еще один фундаментальный принцип в МСФО — концепция справедливой стоимости

Справедливая стоимость — это цена, которая была бы получена при продаже актива или уплачена при передаче обязательства в ходе обычной сделки между участниками рынка на дату оценки. Речь идет о сделке, которая проводится между несвязанными сторонами на активном рынке.

МСФО для начинающих

Экспресс-курс в Контур.Школе. Основные принципы подготовки отчетности. Онлайн-тест. Электронный сертификат

Подробнее

Справедливую стоимость по МСФО можно определить двумя способами:

Поиск аналогов на текущем рынке. Чаще всего используется при оценке основных средств, например земельных участков. Сложность заключается в том, что не всегда удается найти стопроцентные аналоги. Например, выбранные земельные участки могут отличаться по местоположению, площади, транспортной доступности, наличию коммуникаций и так далее.

В случае неполной аналогии оценщик вынужден вводить корректировки на разницу между оцениваемым объектом и имеющимся на текущем рынке. Такие корректировки бывает сложно рассчитать и впоследствии обосновать аудиторам. Что касается уникальных объектов, активный рынок по ним может отсутствовать в принципе. В таком случае проводить оценку, ориентируясь на аналоги, не получится.

Дисконтирование будущих денежных потоков от объекта. Этот способ оценки справедливой стоимости предполагает расчет будущего денежного потока от актива и дисконтирование этого потока по рыночной ставке. Преимущество способа в том, что он универсален и его можно применять в том числе для уникальных объектов, по которым нет стопроцентных аналогов. Технически этот способ сложный и требует специальных компетенций от сотрудника, который готовит модель оценки.

Требования МСФО в части учета по справедливой стоимости обязательны для некоторых видов финансовых инструментов. Что касается основных средств и доходных вложений в материальные ценности, здесь существует возможность выбора учетной политики: учет по справедливой стоимости либо по фактическим затратам.

В РСБУ определение справедливой стоимости отсутствует. Но это не означает, что концепция совсем не применяется. ПБУ 6/01 «Учет основных средств» разрешает, хотя и не обязывает, проводить ежегодную переоценку основных средств организации. Методы оценки стоимости основных средств, используемые в российском учете, аналогичны МСФО.

Сближение РСБУ и МСФО в части учета основных средств и финансовых инструментов планируется после выхода новых стандартов учета:

- ФСБУ «Основные средства» будет обязателен к применению с 2021 года;

- ФСБУ «Финансовые инструменты» — с 2022-го.

После введения стандартов встанет вопрос о необходимости определения справедливой стоимости основных средств (в случае выбора политики учета по «переоцененной стоимости») и некоторых типов финансовых инструментов.

Проекта ФСБУ «Финансовые инструменты» пока нет в открытом доступе. Минфин РФ сообщал, что новый стандарт будет основан на МСФО 9 «Финансовые инструменты». Если это действительно так, то по справедливой стоимости нужно будет учитывать инструменты хеджирования, финансовые вложения в долговые инструменты (акции, облигации) и даже некоторые виды займов. Такие изменения произведут настоящую революцию в российском учете.

Как составить проводки при определении справедливой стоимости, смотрите в видеосюжете:

Рекомендации: компаниям важно уже сейчас определиться, какая учетная политика будет выбрана для основных средств: по справедливой стоимости или по фактическим затратам. А в 2020 году, после выхода проекта ФСБУ «Финансовые инструменты» проанализировать, какие финансовые инструменты есть в компании и кто будет оценивать их справедливую стоимость

Скорее всего, бухгалтерам нужно будет проверять результаты отчета об оценке, поэтому может потребоваться дополнительное обучение сотрудников бухгалтерии.

Первичный документ или профессиональное суждение?

Первичный документ — главное основание для записи в бухгалтерском учете предприятия согласно РСБУ. Он имеет большую ценность, нежели суждение бухгалтера. Именно поэтому юридическая форма доминирует над экономической сущностью.

Применение профессионального суждения согласно международным стандартам в российской практике относится к тем стандартам учета, которые не нашли своего отражения в РСБУ. Именно поэтому российское законодательство не доверяет бухгалтерам во время составления финансовой отчетности право применять свое профессиональное суждение.

Мало того большинство бухгалтеров России не спешат пользоваться своим профессиональным мнением и брать на себя эти обязательства. Они не применяют в бухгалтерском учете даже те возможности профессионального суждения, которые указаны в РСБУ.

В российском бухучете при определении срока амортизации бухгалтера применяют амортизационные группы. Эта методика выгодна только для налогового учета. Однако в ПБУ «Учет основных средств» срок начисления амортизации должен основываться на оценке ожидаемого срока использования объекта основных средств. При этом надо обязательно учесть производительность и физический износ объекта.

Сравнение международных и российских стандартов

Более детальное сравнение МСФО и РСБУ (таблица) выглядит так:

| Принцип учета или отчетности | Международные стандарты финансовой отчетности (МСФО) | Российские стандарты бухгалтерского учета (РСБУ) |

| Цели сбора и систематизации информации | Отчетность используется инвесторами и кредиторами для принятия инвестиционных решений. | Отчетность необходима для предоставления информации контролирующим и налоговым органам. |

| Форма | Операции отражаются в первую очередь с экономической стороны. Профессиональное суждение бухгалтера является определяющим. | В РСБУ преобладает документальное оформление операций над их экономической оценкой. |

| Учет доходов и расходов | В бухгалтерском учете по МСФО операции отражаются с соблюдением принципа соответствия доходов и расходов. В финансовых отчетах расходы указаны в отчете о совокупном доходе. | Принцип соответствия доходов и расходов упоминается в ПБУ, но не используется на практике или нарушается. Также между этими принципами в РСБУ и международных стандартах есть существенные различия. |

| Отчетный период | Финансовый год не привязан к календарному. Отчетный период может быть выбран компанией исходя из специфики работы и предпочтений инвесторов. | Отчетный период установлен в рамках календарного года (с 1 января по 31 декабря). |

| Консолидация отчетности | Доходы, расходы, имущество и обязательства учитываются как одно целое благодаря тому, что отчетность формируется по всей группе взаимозависимых компаний: по материнской и дочерним организациям вместе. | Понятие консолидации отчетности в РСБУ размыто, каждая организация составляет свой баланс. |

| Определение налоговой базы | Зависит от способа погашения балансовой стоимости активов, выбранного руководством компании. | Налоговая база — это сумма дохода или расхода, облагаемая налогом на прибыль (НДФЛ и т. п.). |

| Валюта | Отчетность составляется в той валюте, в которой организация получает выручку и производит расчеты (функциональная валюта). | Отчетность можно составлять только в рублях. |

| Определение процентного дохода | Применяется метод эффективной ставки процента. Ее расчет основан на денежных потоках, которые получит организация на протяжении периода действия договора. Если прогнозы меняются, то возможен ее перерасчет. | Ставка процента устанавливается по договору. Понятие эффективной процентной ставки отсутствует. |

| Многокомпонентные соглашения | В МСФО широко применяется принцип многокомпонентности. Ведь некоторые операции возможно верно оценить экономически, только разделив на компоненты. А другие операции можно учитывать только в блоке, если достичь нужного экономического эффекта можно только при их взаимодействии. |

В РСБУ нет специальных норм, регулирующих многокомпонентные соглашения. Для каждой конкретной операции определяются критерии признания выручки. |

| Финансовые инструменты |

В зависимости от сущности и ожидаемых денежных потоков производные финансовые инструменты классифицируются как:

Все конвертируемые инструменты разделены на два компонента:

Компонент «обязательства» подлежит учету по справедливой стоимости. Компонент «капитал» учитывается как остаточная стоимость без возможности переоценки. |

Производные финансовые инструменты не выделяются как особый вид имущества и учитываются на забалансовых счетах. В балансе определяется итоговый расчет по операциям с ними. Для конвертируемых инструментов общие специальные правила отсутствуют. Они могут быть как капиталом (акции), так и и обязательством (облигации). |

| Классификация аренды | Аренду в МСФО классифицируют по тому, как распределяются между арендатором и арендодателем риски и вознаграждения от владения активом. | В РБСУ аренду классифицируют не как взаимоотношение сторон сделки, а как форму договора. |

| Справедливая стоимость активов | Понятие «справедливая стоимость» часто применяется в МСФО при оценке стоимости активов. Это связано с тем, что главные пользователи финансовой отчетности хотят иметь информацию о текущей стоимости активов, обязательств и самой компании. При этом балансовая стоимость активов не может быть выше той суммы, которую возможно получить в текущий период времени от их продажи или использования. Это позволяет инвесторам делать объективные выводы о состоянии дел и принимать оперативные инвестиционные решения. | Основные средства в процессе работы оценивают по исторической стоимости. Поэтому в отчетах РСБУ нередко происходит завышение балансовой стоимости основных средств и другого имущества в текущей экономической ситуации. Справочно в некоторых ПБУ используется понятие «текущая рыночная стоимость» активов организации. |

Учет обесценения долгосрочных активов в МСФО

В МСФО 36 «Обесценение активов» находятся требования по проведению тестового контроля долгосрочных активов на факт обесценения. В этом стандарте изложена аксиома, главный смысл которой заключен в следующем: стоимость активов балансовая должна быть меньше возможных экономических вознаграждений от продажи или другого использования данных активов. РСБУ очень долго не предусматривали проверку на обесценение активов. Впервые введение в российскую практику проверки на обесценение было осуществлено в 2007 году по нематериальным активам. В ПБУ 14/2007 написано, что

РСБУ очень долго не предусматривали проверку на обесценение активов. Впервые введение в российскую практику проверки на обесценение было осуществлено в 2007 году по нематериальным активам. С 13 декабря 2019 года в России вступил в силу СГС «Обесценивание активов», последние технические поправки в который внесены 2 марта 2020 г.

Запомните!

- В МСФО отражается управленческая и бухгалтерская информация для инвесторов и кредиторов;

- В РСБУ отражается информация, необходимая для контроля ведения учета и составления документации надзорными органами.

Таблица 1

12 отличий РСБУ и МСФО

| Принцип учета или отчетности | Международные стандарты финансовой отчетности (МСФО) | Российские стандарты бухгалтерского учета (РСБУ) |

| 1. Цели сбора и систематизации информации. | Используется инвесторами и кредиторами для принятия инвестиционных решений. | Необходима для предоставления информации контролирующим и налоговым органам. |

| 2. Форма. | Операции отражаются в первую очередь с экономической стороны. Определяющим является профессиональное суждение бухгалтера. | Преобладает документальное оформление операций над их экономической оценкой. |

| 3. Валюта. | Отчетность составляется в той валюте, в которой организация получает выручку и производит расчеты (функциональная валюта). | Отчетность можно составлять только в рублях. |

| 4. Финансовые инструменты. | В зависимости от сущности и ожидаемых денежных потоков производные финансовые инструменты классифицируются как:

Конвертируемые инструменты разделены на обязательства и капитал. Компонент «обязательства» подлежит учету по справедливой стоимости. «Капитал» учитывается как остаточная стоимость без возможности переоценки. |

Производные финансовые инструменты не выделяются как особый вид имущества и учитываются на забалансовых счетах. В балансе определяется итоговый расчет по операциям с ними. Для конвертируемых инструментов общие специальные правила отсутствуют. Они могут быть как капиталом (акции), так и обязательством (облигации). |

| 5. Отчетный период. | Финансовый год не привязан к календарному. Отчетный период может быть выбран компанией исходя из специфики работы. | Отчетный период установлен в рамках календарного года (с 1 января по 31 декабря). |

| 6. Учет доходов и расходов. | Операции отражаются с соблюдением принципа соответствия доходов и расходов. В финансовых отчетах расходы указаны в отчете о совокупном доходе. | Принцип соответствия доходов и расходов упоминается в ПБУ, но не всегда используется на практике. |

| 7. Консолидация отчетности. | Доходы, расходы, имущество и обязательства учитываются как одно целое благодаря тому, что отчетность формируется по всей группе взаимозависимых компаний: по материнской и дочерним организациям вместе. | Каждая организация составляет свой баланс.

Понятие консолидации отчетности в РСБУ размыто. |

| 8. Определение налоговой базы. | Зависит от способа погашения балансовой стоимости активов, выбранного руководством компании. | Налоговая база — это сумма дохода или расхода, облагаемая налогом на прибыль (НДФЛ и т. п.). |

| 9. Определение процентного дохода. | Применяется метод эффективной ставки процента. Ее расчет основан на денежных потоках, которые получит организация на протяжении периода действия договора. Если прогнозы меняются, то возможен перерасчет. | Ставка процента устанавливается по договору. Отсутствует понятие эффективной процентной ставки. |

| 10. Многокомпонентные соглашения. | Широко применяется принцип многокомпонентности. | Нет специальных норм, регулирующих многокомпонентные соглашения. Для каждой конкретной операции определяются критерии признания выручки. |

| 11. Справедливая стоимость активов. | Часто применяется при оценке стоимости активов. Балансовая стоимость активов не может быть выше той суммы, которую возможно получить в текущий период времени от их продажи или использования. | Основные средства в процессе работы оценивают по исторической стоимости. Балансовая стоимость основных средств и другого имущества в текущей экономической ситуации нередко завышается. |

| 12. Классификация аренды. | Классифицируют по тому, как распределяются между арендатором и арендодателем риски и вознаграждения от владения активом. | Классифицируют не как взаимоотношение сторон сделки, а как форму договора. |

Обратите внимание на три основные отчётные формы:

1) отчет о финансовых результатах;

2) отчет о движении денежных средств;

3) баланс.

В МСФО они прочно взаимосвязаны и составляются последовательно с 1 по 3. Бухгалтерский баланс составляется только на основании данных из первых двух отчётов. Такой подход позволяет получить наиболее полную информацию о финансовом состоянии компании. В РСБУ отчеты готовятся практически независимо друг от друга. А баланс, как правило, составляется в первую очередь.

Основные отличия международных стандартов от национальных

Учитывая, что целью МСФО является раскрытие основных подходов к формированию понятной и полезной отчетной информации, а целью РСБУ — ведение учета и составление отчетности в соответствии с национальными требованиями, между указанными группами стандартов существуют принципиальные различия. Например:

- преобладание экономического содержания фактов хозяйственной деятельности над их правовой формой — характерно для МСФО и отсутствует в РСБУ (хотя и задекларировано в п. 6 ПБУ 1/2008 «Учетная политика организаций», утв. приказом Минфина России от 06.10.2008 № 106н);

- отсутствие в МСФО жесткой привязки факта наличия первичного документа к моменту признания в учете и отчетности активов, обязательств, доходов и расходов;

- использование в МСФО профессионального суждения как инструмента по оценке и признанию учетных элементов;

- применение МСФО специальной терминологии, способствующей адекватному отражению реального финансового состояния фирмы (временная стоимость денег, справедливая стоимость, обесценение активов и др.);

- отсутствие в МСФО жестко закрепленной формы финансовых отчетов и валюты ее представления;

- наличие в МСФО возможности выбора отчетной даты;

- различия в подходах, методах и оценках имущества и иных учетных элементов.

Наличие принципиальных отличий между МСФО и РСБУ приводит зачастую к тому, что прибыльные по нормам национальных стандартов фирмы оказываются убыточными после трансформации «национальной отчетности» в МСФО. Это является ярким подтверждением неспособности РСБУ-отчетности выполнить свою основную функцию — снабдить ее пользователей достоверной, полезной, понятной, уместной и сопоставимой информацией.

- «МСФО № 16 Основные средства — особенности применения»;

- «Отражаем основные средства в бухгалтерском балансе»;

- «МСФО № 36 Обесценение активов — особенности применения».

Выводы и рекомендации инвесторам

Выявив принципиальные различия МСФО и РСБУ, приходим к выводу, что российские стандарты вводят инвесторов в заблуждение относительно стоимости активов компании. Цифры, указанные в бухгалтерских документах, которые ведутся по ПБУ, могут оценивать компанию в 300 млн. рублей, хотя ее реальная стоимость не превышает 100 млн.

Резюмируя можно сказать, при ведении учета по РСБУ не учитывается три крайне важные составляющие:

Соответственно, на бумаге эмитент может владеть активами на огромную сумму, а практически они являются неликвидными.

Повторимся, что отчетность по РСБУ хороша для госорганов, но плохо подходит для принятия финансовых решений инвесторами. Не случайно российские компании, по-настоящему заботящиеся о своей привлекательности для внешних пользователей отчетности, ведут бухгалтерию по обеим системам – и РСБУ и МСФО.

Важно! На фондовом рынке присутствуют компании, практикующие даже не двойную, а тройную бухгалтерию:

При этом каждое юридическое лицо (особенно в России) способно скрыть информацию, непривлекательную для инвесторов, поиграв с отчетностью.