Полная стоимость кредита: что это такое и как ее рассчитать

Содержание:

- Ограничение ПСК со стороны законодательства

- Как рассчитать

- Почему полная стоимость кредита может увеличиться?

- За счет чего снижается цена кредита

- Что входит в расчет ПСК?

- Что входит в полную стоимость займа?

- Интерпретация простыми словами

- Какие платежи учитываются в полной стоимости кредита

- Следует обратить особое внимание

- Законно ли если ПСК намного больше процентов?

- Что дает анализ показателя ПСК?

- Формула расчета полной стоимости кредита

- Как сократить

- Информация Банка России от 15 ноября 2019 г. «Среднерыночные значения полной стоимости потребительских кредитов (займов) за период с 1 июля по 30 сентября 2019 года»

- Что учитывают Сбербанк и Альфабанк

Ограничение ПСК со стороны законодательства

Величина ПСК ограничивается законодательством. Банк России рассчитывает среднерыночное значение ПСК в каждом квартале. При заключении договора кредита величина ПСК не может превышать рассчитанное среднерыночное значение на величину, большую, чем 1/3 этого значения.

В некоторых случаях, если рыночные условия претерпевают существенные изменения, согласно ч. 11 ст. 6 Федерального Закона № 353-ФЗ Банк России вправе установить период, в который ограничение применяться не будет.

Среднерыночное значение ПСК Банк России публикует каждый квартал. Рассчитывается это значение как средневзвешенное значение всех значений ПСК по не менее чем 100 крупнейшим банкам-кредиторам для каждой кредитной категории.

Также, согласно ч. 10 ст. 6 Закона № 353-ФЗ, среднерыночное значение может рассчитываться по не менее чем одной трети всего количества кредиторов, обслуживающих каждую категорию кредита.

Согласно Информации Банка России «О среднерыночных значениях полной стоимости потребительского кредита (займа)» и ч. 8 ст. 6 Закона № 353-ФЗ, для выдачи кредитов на приобретение автомобилей с пробегом от 0 до 1 000 км, когда автомобиль, приобретаемый на заемные средства, находится в залоге у банка-кредитора, среднерыночное значение ПСК по кредитным договорам, заключенным во II квартале 2017 года, равно 15, 768%, при этом предельное значение ПСК равно 21, 024%.

Как рассчитать

Простыми словами, на этапе сравнения предложений, стоит рассчитать общую стоимость займа в денежном выражении самостоятельно. Математически это просто, достаточно сложить расходы, связанные с займом и разделить на число периодов. Необходимо убедиться, что включены все затраты заемщика, в том числе неуказанные банком в расчете. Банки в денежном выражении, зачастую, не учитывают затраты, связанные с обслуживанием выпускаемой карты, расходы на добровольную страховку, необходимую для получения желаемых условий.

Для расчета удобно использовать график погашения с информацией о суммах платежей, начисленных процентов и погашение основного долга. Без графика платежей расчет вызовет затруднения.

В автокредитах обязательное автострахование включается в цену кредита, оно не должно повторно включаться в расчет, поскольку эти расходы возникают независимо от получения займа.

Максимальный срок кредита

Почему полная стоимость кредита может увеличиться?

Иногда полная стоимость займа возрастает в процессе исполнения обязательств по договору. К сожалению, такие изменения обычно влекут увеличение суммы расходов для заемщика, а предотвратить их можно не всегда. Подобные ситуации наблюдаются:

- Если клиент не провел платеж вовремя. Чтобы избежать просрочки из-за отсутствия средств, нужно разобраться, как правильно вести семейный бюджет;

- Вследствие реструктуризации. Как правило, заемщик увеличивает срок кредитования и уменьшает ежемесячные взносы, что повышает переплату и стоимость займа;

- При экономических потрясениях. Иногда ситуация складывается неблагоприятным образом, вследствие чего банку приходится изменять условия кредитования;

- При наличии сомнений в платежеспособности заемщика. Чтобы избежать сюрприза, нужно разобраться, как узнать свою кредитную историю самостоятельно;

- При изменении условий страхования. Например, после ДТП стоимость ОСАГО всегда возрастает, что увеличивает общие расходы клиента.

Максимальные значения полной стоимости кредита

Благодаря государственному регулированию финансовых отношений банки и МФО не могут вести кредитную политику по своему усмотрению. Поскольку не процентная ставка, а именно ПСК определяет суммарные расходы клиента по договору, ни одно учреждение под угрозой штрафов не имеет права превышать среднерыночные значения полной стоимости потребительских кредитов, займов и ссуд более чем на треть.

Видео по теме Видео по теме

Расчет этих показателей ежеквартально проводится Центральным Банком по ставкам сотни самых крупных финансовых организаций в каждой категории. Рекомендованные к применению и предельно допустимые величины ПСК на следующий квартал размещают на официальном ресурсе ведомства по адресу www.cbr.ru. Например, среднерыночные значения полной стоимости потребительского кредита на четвертый квартал 2020 года выглядят следующим образом:

Показатели полной стоимости кредита

| Автомобили с пробегом менее 1000 км | 12,360 | 16,480 |

| Автомобили с пробегом более 1000 км | 16,727 | 22,303 |

| Лимит до 30000 рублей | 21,567 | 28,756 |

| Лимит от 30000 до 300000 рублей | 21,923 | 29,231 |

| Лимит более 300000 рублей | 21,355 | 28,473 |

| До 30000 рублей на срок до года | 17,512 | 23,349 |

| 30000–100000 рублей на срок до года | 17,280 | 23,040 |

| От 100000 рублей на срок до года | 15,944 | 21,259 |

| До 30000 рублей на срок более года | 12,517 | 16,689 |

| 30000–100000 рублей на срок более года | 12,563 | 16,751 |

| От 100000 рублей на срок более года | 12,475 | 16,633 |

| До 30000 рублей на срок до года | 27,324 | 36,432 |

| 30000–100000 рублей на срок до года | 16,478 | 21,971 |

| 100000–300000 рублей на срок до года | 15,275 | 20,367 |

| От 300000 рублей на срок до года | 11,583 | 15,444 |

| До 30000 рублей на срок более года | 19,597 | 26,129 |

| 30000–100000 рублей на срок более года | 18,317 | 24,423 |

| От 100000 рублей на срок более года | 17,597 | 23,463 |

| От 300000 рублей на срок более года | 14,237 | 18,983 |

| Все виды кредитования | 13,552 | 18,069 |

| Все виды кредитования | 73,665 | 98,220 |

| На срок до года | 99,438 | 132,584 |

| На срок более года | 48,607 | 64,809 |

| До 30000 рублей на срок до месяца | 348,974 | 365,000 |

| От 30000 рублей на срок до месяца | 106,157 | 141,543 |

| До 30000 рублей на 1–2 месяца | 300,262 | 365,000 |

| От 30000 рублей на 1–2 месяца | 81,491 | 108,655 |

| До 30000 рублей на 2–6 месяцев | 265,957 | 354,609 |

| 30000–100000 рублей на 2–6 месяцев | 299,906 | 365,000 |

| От 100000 рублей на 2–6 месяцев | 57,624 | 76,832 |

| До 30000 рублей на 6–12 месяцев | 138,541 | 184,721 |

| 30000–100000 рублей на 6–12 месяцев | 151,342 | 201,789 |

| От 100000 рублей на 6–12 месяцев | 34,868 | 46,491 |

| До 30000 рублей на срок более года | 54,322 | 72,429 |

| 30000–60000 рублей на срок более года | 53,297 | 71,063 |

| 60000–100000 рублей на срок более года | 50,548 | 67,397 |

| От 100000 рублей на срок более года | 35,014 | 46,685 |

| До 30000 рублей на срок до года | 34,660 | 46,213 |

| 30000–100000 рублей на срок до года | 29,365 | 39,153 |

| От 100000 рублей на срок до года | 29,080 | 38,773 |

| Все виды кредитования на срок более года | 25,374 | 33,832 |

За счет чего снижается цена кредита

Снижение общего показателя стоимости приобретаемых финансовых обязательств может быть выполнено со стороны заемщика за счет изменения отдельных параметров кредита. Среди таких параметров отмечается:

- Период кредитования. Уменьшение срока возврата банковского кредита снижает его полную стоимость, а за счет его увеличения происходит удорожание займа.

- Вид платежа. Регулярные выплаты могут осуществляться путем аннуитетных или дифференцированных платежей. Наиболее часто используются аннуитетные выплаты, в то время, как дифференцированный платеж позволяет снизить переплату.

- Периодичность. По общему правилу устанавливается периодичность платежа равная одному разу в месяц. Изменение такой периодичности путем увеличения количества ежемесячных выплат, уменьшает уровень переплаты.

- Первоначальный взнос. Данный элемент характерен для авто- и ипотечного кредитования. От величины первоначального взноса зависит не только сумма итоговой переплаты, но и каждого очередного платежа.

снижение стоимости кредита

снижение стоимости кредита

Заинтересованность в снижении общей цены займа имеется у каждого клиента, имеющего желание выплатить по кредиту как можно меньшую сумму. Именно потому, просчитать данный показатель стоит еще до момента подписания кредитного договора. Кроме того, стоит провести несколько расчетов, исходя из различных значений срока возврата, и первоначального взноса.

Информация о полной цене получаемого кредита должна предоставляться со стороны банка и отражаться в кредитном договоре. Приложением к такому договору выступает график, содержащий данные о сроках внесения и размерах очередных платежей, а также остаточной сумме задолженности.

Внесение изменений в кредитный договор в процессе его исполнения может отражаться на финансовых показателях, в результате чего, сторонами проводится корректировка графика выплат, что оказывает влияние на полную цену займа. О таком изменении клиент должен быть уведомлен банком в таком порядке, который указан в самом договоре о кредитовании.

Что входит в расчет ПСК?

В расчет окончательной стоимости кредита, которую до 2008 года называли эффективной процентной ставкой, входят:

1. Все расходы (платежи) заемщика в рамках заключения и исполнения договора займа, которые складываются из:

- собственно самого долга (тела кредита);

- выплаты процентов по кредиту согласно кредитному договору;

- комиссий и сборов, связанных с рассмотрением кредитной заявки и выдачей кредита (например, комиссия за выдачу кредита, какие ещё возможны кредитные комиссии?);

- платы за открытие и обслуживание счетов, имеющих непосредственное отношение к заключаемой сделке;

- платежей, связанных с расчетно-кассовым обслуживанием;

- комиссий за выпуск и обслуживание пластиковых банковских карт (кредитных и дебетовых), которые могут использоваться для периодического получения кредитных средств на счёт карты в рамках открытой кредитной линии или овердрафта.

2. Оплату за услуги третьих лиц, если такие условия прописаны в кредитной документации. Сюда можно отнести:

- расходы на оплату страхования жизни заемщика или его ответственности, а также имущества, передаваемого в залог;

- затраты на оценку залогового имущества;

- платежи за нотариальные услуги.

Если в кредитном договоре четко сказано, какая именно организация является третьим лицом (например, страховая компания), то ПСК рассчитывается в соответствии с тарифами этой компании. В случае когда стоимость услуг третьего лица нельзя однозначно определить до конца срока кредитования, полная стоимость потребительского займа рассчитывается за весь срок кредитования с применением тарифов, которые действуют на момент такого расчета.

Расходы по страхованию залога включаются в расчет эффективной ставки пропорционально той сумме, которая приходится на кредитные средства. Например, если автомобиль, купленный в кредит, стоит 600 тыс. рублей, а собственные средства заемщика составили 200 тыс. руб., то в ПСК включится та часть страхового взноса, которая «упала» на 400 тыс. кредитных денег.

Что входит в полную стоимость займа?

Не все платежи банку будут расцениваться как расходы, понесенные заемщиком в рамках кредитного соглашения. Некоторые взносы не учитываются при подсчете ПСК. Сначала разберемся, что входит в это понятие. При расчете ПСК, финансовым учреждением учитываются следующие клиентские взносы:

- возврат «тела» долга;

- оплата начисленных процентов;

- отдельные виды комиссий. Например, за выдачу займа или рефинансирование ипотеки;

- сборы за обслуживание карточек. Это может быть кредитка или дебетовый пластик, на которые перечисляются заемные деньги;

- страховая премия. В случае, когда участие в программе страхования влияет на окончательный размер годовой ставки.

Теперь остановимся на расходах заемщика, не учитываемых при расчете ПСК

Во внимание кредитором не принимаются:

- суммы неустоек и штрафов, начисленных за нарушение пунктов кредитного договора. Речь идет о пенях за просрочку платежей;

- комиссии за опцию СМС-информирования, безналичные переводы, снятие денег через банкоматы и пр.;

- обязательные платежи, от которых невозможно отказаться при приобретении займа (к примеру, взносы по страхованию квартиры при оформлении ипотеки);

- разница при конвертации валюты.

Именно из таких сумм и будет складываться полная стоимость. Например, в одном банке годовая по договору может быть 10%, а в другом – 15%. При этом, в первом ФКУ плата за подключение страховки составит 20%, во втором – 10%. В итоге, выгоднее будет обратиться в организацию, где заявленная процентная ставка выше, но зато итоговая ПСК меньше.

Интерпретация простыми словами

Полная стоимость — это индикатор, исходящий из важной концепции экономики и финансов — изменения ценности денег с течением времени. Это обратная внутренняя норма прибыли — основной метод оценки рентабельности инвестиций

Задача индикатора показать пользователю изменение цены денег с течением времени рассчитанной на ежегодной основе.

В технических терминах — это ставка дисконтирования для которой текущая цена снятия средств в банке, на потребительские нужды равна текущему размеру всех выплат.

Стоимость потребительского кредита — это цена которую клиент платит за время пользования деньгами выраженная в процентном отношении к сумме займа.

Для получения верного результата следует адаптировать стандартизированную систему под вашу ситуацию, включив дополнительные параметры расходов. Потребителям следует самостоятельно рассчитывать фактическую процентную ставку, не доверяя рекламным предложениям, опускающим многие параметры.

| Платеж | Персональный кредит | Кредитная карта | Потребительский кредит | Потребительская карта |

| Основной долг | + | + | + | + |

| Проценты | + | + | + | + |

| Комиссия за выдачу | + | – | + | – |

| Комиссия по обслуживанию тарифа | + | – | + | + |

| Годовое обслуживание | – | + | – | + |

| Стоимость выпуска карты | – | + | – | – |

Какие платежи учитываются в полной стоимости кредита

Список платежей заемщика, которые включаются в расчет ПСК, указаны в ч. 4 ст. 6 Федерального Закона № 353-ФЗ:

- Платежи по уплате процентов за пользование кредитом;

- Платежи по возврату суммы основного долга по кредиту;

- Если заключение и исполнение договора кредита подразумевает выпуск кредитной карты — платеж за выпуск и обслуживание банковской карты;

- В случае, когда предоставление кредита возможно только при совершении дополнительных действий, таких как открытие аккредитива или аренда банковской ячейки, платежи за эти действия также включаются в расчет ПСК;

- Если предоставление кредита зависит от заключения договора с третьим лицом или в договоре кредита указана обязанность заемщика совершать платежи в пользу третьих лиц, эти платежи также включаются в расчет ПСК;

- Сумма страховой премии по договору страхования, в том случае, если по этому договору выгодоприобретатель – не заемщик и не один из его близких родственников;

- Также сумма страховой премии по договору страхования учитывается в случае, когда кредитор предлагает разные условия получения кредита (разные процентные ставки, разный срок возврата кредита и т.п.) в зависимости от того, заключает ли заемщик страховой договор.

Все суммы произведенных платежей по кредиту учитываются в формуле отдельным слагаемым на дату погашения согласно графику погашения, при этом несколько платежей, совершенные в один день, складываются в одну сумму.

Платежи по кредиту, совершенные до момента получения займа, согласно ч. 3 ст. 6 Федерального Закона № 353-ФЗ включаются в формулу на дату выдачи кредита.

Следует обратить особое внимание

Издание упомянутого уже Закона о потребительском кредитовании было призвано для прекращения банковскими организациями манипуляций, связанных с невысокой финансовой грамотностью россиян.

Но само существование выплат, не входящих в расчет полной стоимости займа, дает возможность кредитным организациям устанавливать большие комиссии. При этом есть оговорка: клиент сам выбирает, воспользоваться ему или нет той или иной услугой. Но банки всегда стремятся сделать так, чтобы заемщик по факту был вынужден воспользоваться конкретным сервисом. И именно сюда финансовые организации могут включить все те платежи, которые ранее носили другие наименования.

Поэтому обвинить банк в начислении ненужной комиссии очень сложно. В договоре непременно указывается каждый пункт, влекущий переплату. А если банк и потребует необоснованную переплату, то у потребителя всегда есть право не пользоваться банковскими услугами. То есть это самостоятельное решение заемщика.

Чтобы банк не смог получить свои выгоды на неосведомленности обращающихся к ним граждан, населению рекомендуется хотя бы поверхностно изучить базовые основы экономики для повышения уровня своего финансового интеллекта. Если гражданин самостоятельно анализирует кредитные предложения в процессе выбора подходящего займа, то рекомендуется не стесняться проводить подробный допрос менеджера по каждому пункту заключаемого договора. И только в этом случае потребитель получит достоверный ответ на вопрос о том, сколько все это будет стоить.

Законно ли если ПСК намного больше процентов?

Полную стоимость любого кредита можно заранее уточнить в банке, до подписания кредитного договора. Менеджеры не имеют права скрывать эти сведения, и должны предоставлять информацию по запросу. Только сравнив предложения нескольких ФКУ, можно остановить свой выбор на самом выгодном. Конечно, в законе «О потребительском займе» прописана точная формула для расчета показателя, но она достаточно сложна, чтобы вычислить значение самостоятельно.

На самом деле, кредиторы не могут устанавливать ПСК в размере, каком им хочется. Этот показатель регулируется Центральным Банком РФ. По закону, предельная стоимость кредита не должна больше чем на 1/3 превышать среднюю по рынку ПСК (определяемую ЦБ).

Среднее и максимальное значение полной стоимости займа раскрывается на официальном сайте Центрального Банка. Показатель определяется отдельно для коммерческих банков, микрофинансовых организаций, ПК, ломбардов. Также величина будет различаться в рамках потребительских ссуд, автокредитов, ипотек и т.д.

К примеру, на 14.02.2020 года средняя по рынку ПСК для потребительских ссуд размером от 30000 до 100000 руб. составляла 19,597%. Путем несложных расчетов можно вычислить, что максимальная стоимость займа не должна превышать 26,129% годовых.

Может ли быть такое, что реальная стоимость кредита будет больше, чем заявленная в договоре? Такая ситуация вполне допустима, если, например, заемщик будет периодически пропускать платежную дату и после платить неустойку, или вносить ежемесячные платежи через банкомат с комиссией, или оплатит страховку, от которой, теоретически, можно было отказаться.

Отдельного внимания заслуживают кредитки. Подавляющее большинство банков предусматривают комиссию за снятие денег со счета через кассы и банкоматы, и она увеличивает полную стоимость займа. Но финансовое учреждение не может знать, будет ли держатель пластика обналичивать средства. Поэтому такие сборы не учитываются при расчете ПСК, так как заемщик может пользоваться карточкой только для безналичной оплаты.

Поэтому итоговая стоимость кредита, «набежавшая» за весь срок пользования займом, может быть намного больше полной процентной ставки, указанной в договоре. Такая ситуация допустима, если клиент периодически совершал просрочки, оплатил добровольную страховку или подключил опцию СМС-информирования. Расходов, включаемых в ПСК, не избежать

И банки, рассчитывая показатель, принимают во внимание только эти суммы. Взяв кредит, клиенту придется вернуть «тело» долга вместе со всеми обязательными платежами по договору

Что дает анализ показателя ПСК?

Зачем каждому клиенту следует знать, какова в реальности фактическая стоимость кредита? На самом деле ответ очевиден – чтобы иметь представление о том, сколько потребуется вернуть финансовой компании.

Зная точные сведения, заемщик сможет:

- подобрать выгодное предложение

- запланировать собственные траты

При этом всегда стоит помнить, что в течение срока действия договора могут возникнуть непредвиденные обстоятельства, которые напрямую отразятся на ПСК. К примеру:

- финансовые трудности, в результате которых заемщик допустит просрочку и будет вынужден оплатить штрафы и пени

- досрочно или частично-досрочно внесет оплату и тем самым сможет сэкономить и изменить общую стоимость кредита в меньшую сторону

Поэтому опытные эксперты рекомендуют при выборе кредита трезво оценивать свои силы и учитывать все факторы.

Кредитная карта Тинькофф Платинум

Подробнее

Кредитный лимит:

700 000 руб.

Льготный период:

365 дней

Ставка:

от

12%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

590 рублей

Оформить

Карта рассрочки «Совесть»

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

10%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Кредитная карта Сash Back Альфа-Банка

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

60 дней

Ставка:

от

23,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

3 990 рублей

Оформить

Формула расчета полной стоимости кредита

Четкое понимание того, что такое ПСК в кредите, а также способа расчета этого показателя позволяет заемщику сравнивать между собой кредитные предложения. А это значит, что потребитель сможет выбрать для себя самый выгодный финансовый продукт.

Цифровое значение ПСК вычисляется путем сложения всех начисляемых комиссий, суммы кредита, а также суммы начисляемой годовой ставки. Чтобы клиент мог самостоятельно и безошибочно посчитать этот показатель, кредитные организации предлагают к использованию разнообразные калькуляторы по кредитам.

Показатели, которые учитываются при расчете ПСК

Рассматриваемый показатель – это и есть процентное соотношение к общей сумме займа, то есть ПСК – это цена за использование кредитных средств.

В процессе расчета полной стоимости кредита обязательно должны учитываться:

- Платежи, вносимые по телу займа.

- Выплаты по процентам.

- Все виды комиссий, плата за открытие счетов и другие выплаты в пользу банка, прописанные в договоре кредитования. Следует отметить, что от этих платежей может зависеть итоговое принятие решения по заявке.

- Оплата за обслуживание кредитных карт, на которые заемщик будет вносить платежи по займу.

- Выплаты третьим лицам, если это предусмотрено кредитным договором.

- Обязательные страховые платежи и выплаты по договору добровольного страхования.

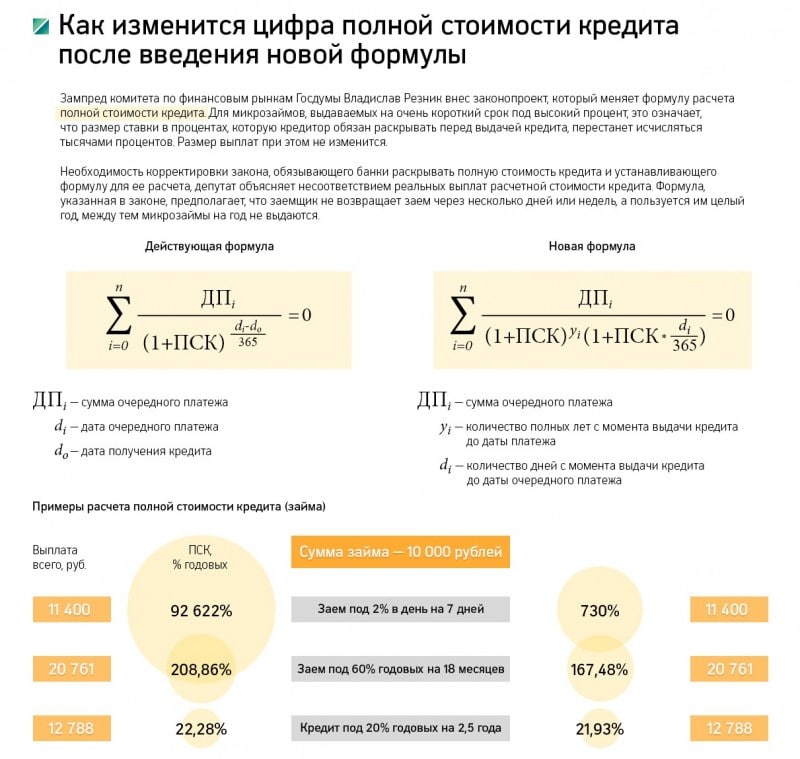

Как изменяется цифра полной стоимости кредита после введения новой формулы?

Как изменяется цифра полной стоимости кредита после введения новой формулы?

Кроме того, в Законе о потребительском кредитовании четко закрепляются параметры, которые ни в коем случае не должны учитываться в процессе вычисления полной стоимости:

- Выплаты, которые производятся исходя из требований, указанных в законе, а не в договоре займа (например, таким платежом является страхование залога).

- Штрафы и пени, вносимые заемщиком из-за несоблюдения взятых на себя обязательств по кредитным обязательствам.

- Комиссия за погашение займа ранее, чем это прописано в соглашении.

- Оплата за предоставление информации, касающейся задолженности по займу.

В случае получения кредита на карту, то в расчете ПСК не учитываются также:

- Комиссии, получаемые банком за пополнение счета сторонними кредиторами.

- Выплаты, взимаемые за проведение операций, требующих конвертации (то есть, в валюте, отличной от валюты счета).

- Платежи за приостановление операций по карте.

- Выплаты за превышение пределов овердрафта по карте.

- Комиссия за обналичивание денежных средств в сторонних банкоматах.

- Оплата за перевыпуск банковской карты.

- Комиссия за stop-листы.

Кроме того, потребителю кредитного рынка необходимо понимать, что на величину ПСК можно повлиять самому. Происходит это не во время оформления, а в процессе погашения займа. Это можно объяснить тем, что данный показатель высчитывается банками, учитывая весь срок предоставления займа.

При досрочном погашении должник оказывает влияние на полную стоимость. Ведь тем меньше все расходы заемщика, чем быстрее он выплачивает всю сумму долга. В этих случаях клиент банка экономит на процентной ставке, а иногда еще и на страховке.

Как сократить

Для оптимизации ПСК есть несколько способов.

Рефинансирование

Рефинансирование — переоформление действующего займа с более низкой процентной ставкой. Банк, выдавший кредит, чаще всего отказывает в предоставлении такой услуги, так как это ему невыгодно. Поэтому рефинансирование оформляют в сторонних организациях, куда предоставляют требуемый перечень документов.

Услуга практически ничем не отличается от стандартного оформления займа, за исключением подтверждения о закрытии рефинансируемого кредита. В случае, если клиент использовал кредитные средства в иных целях, банк вправе увеличить процентную ставку в соответствии с условиями договора.

Использование материнского капитала

Для оплаты кредита с помощью материнского капитала есть дополнительные требования:

- кредит ипотечный;

- жилье пригодно для проживания.

Досрочное погашение

При досрочном погашении займа банк производит перерасчет, из-за чего сумма ПСК снижается. Это связано с тем, что период кредитования уменьшается, а значит, уменьшается и сумма процентов. После перерасчета клиент вносит требуемую сумму, а договор расторгается.

При частичном досрочном погашении перерасчет ПСК производят на основании дополнительной суммы, которую клиент вносит сверх той, что установлена графиком платежей.

Информация Банка России от 15 ноября 2019 г. «Среднерыночные значения полной стоимости потребительских кредитов (займов) за период с 1 июля по 30 сентября 2019 года»

28 ноября 2019

(применяются для договоров потребительского кредита (займа), заключаемых в I квартале 2020 года микрофинансовыми организациями с физическими лицами)

| Номер строки | Категории потребительских кредитов (займов) | Среднерыночные значения полной стоимости потребительских кредитов (займов) (процент)* | Предельные значения полной стоимости потребительских кредитов (займов) (процент)** |

|---|---|---|---|

| 1 | 2 | 3 | 4 |

| 2.1 | Потребительские микрозаймы с обеспечением в виде залога | 77,902 | 103,869 |

| 2.2 | Потребительские микрозаймы с иным обеспечением | ||

| 2.2.1 | до 365 дней включительно | 95,778 | 127,704 |

| 2.2.2 | свыше 365 дней | 46,409 | 61,879 |

| 2.3 | Потребительские микрозаймы без обеспечения (кроме POS-микрозаймов) | ||

| 2.3.1 | до 30 дней включительно, в том числе: |

|

|

| 2.3.1.1 | до 30 тыс. руб. включительно*** | 350,349 | 365,000 |

| 2.3.1.2 | свыше 30 тыс. руб. | 109,992 | 146,656 |

| 2.3.2 | от 31 до 60 дней включительно, в том числе: |

|

|

| 2.3.2.1 | до 30 тыс. руб. включительно | 297,510 | 365,000 |

| 2.3.2.2 | свыше 30 тыс. руб. | 96,699 | 128,932 |

| 2.3.3 | от 61 до 180 дней включительно, в том числе: |

|

|

| 2.3.3.1 | до 30 тыс. руб. включительно | 267,643 | 356,857 |

| 2.3.3.2 | свыше 30 тыс. руб. до 100 тыс. руб. включительно | 292,743 | 365,000 |

| 2.3.3.3 | свыше 100 тыс. руб. | 64,983 | 86,644 |

| 2.3.4 | от 181 дня до 365 дней включительно, в том числе: |

|

|

| 2.3.4.1 | до 30 тыс. руб. включительно | 137,483 | 183,311 |

| 2.3.4.2 | свыше 30 тыс. руб. до 100 тыс. руб. включительно | 151,075 | 201,433 |

| 2.3.4.3 | свыше 100 тыс. руб. | 36,733 | 48,977 |

| 2.3.5 | свыше 365 дней, в том числе: |

|

|

| 2.3.5.1 | до 30 тыс. руб. включительно | 54,027 | 72,036 |

| 2.3.5.2 | свыше 30 тыс. руб. до 60 тыс. руб. включительно | 52,824 | 70,432 |

| 2.3.5.3 | свыше 60 тыс. руб. до 100 тыс. руб. включительно | 49,875 | 66,500 |

| 2.3.5.4 | свыше 100 тыс. руб. | 36,417 | 48,556 |

| 2.4 | POS-микрозаймы | ||

| 2.4.1 | до 365 дней включительно, в том числе: |

|

|

| 2.4.1.1 | до 30 тыс. руб. включительно | 32,688 | 43,584 |

| 2.4.1.2 | свыше 30 тыс. руб. до 100 тыс. руб. включительно | 28,143 | 37,524 |

| 2.4.1.3 | свыше 100 тыс. руб. | 25,819 | 34,425 |

| 2.4.2 | свыше 365 дней | 26,401 | 35,201 |

——————————

* Среднерыночные значения полной стоимости потребительских кредитов (займов) (ПСК) рассчитаны Банком России в соответствии с Указанием Банка России от 1 апреля 2019 года N 5112-У «О порядке определения Банком России категорий потребительских кредитов (займов) и о порядке ежеквартального расчета и опубликования среднерыночного значения полной стоимости потребительского кредита (займа) в процентах годовых».

** Расчет осуществлен в соответствии с частью 11 статьи 6 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)» (в редакции с изменениями, вступающими в силу с 1 июля 2019 года), согласно которой на момент заключения договора потребительского кредита (займа) полная стоимость потребительского кредита (займа) в процентах годовых не может превышать наименьшую из следующих величин: 365 процентов годовых или рассчитанное Банком России среднерыночное значение полной стоимости потребительского кредита (займа) в процентах годовых соответствующей категории потребительского кредита (займа), применяемое в соответствующем календарном квартале, более чем на одну треть. С 1 июля 2019 года процентная ставка по договору потребительского займа не может превышать одного процента в день (часть 23 статьи 5 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)»). Сумма начисленных процентов, неустойки (штрафа, пени), иных мер ответственности по договору потребительского кредита (займа), а также платежей за услуги, оказываемые кредитором заемщику за отдельную плату, по договору потребительского займа, заключенному с 1 июля до 31 декабря 2019 года и срок возврата по которому на момент его заключения не превышает одного года, не может составлять более двукратного размера суммы представленного потребительского займа согласно пункту 1 части 5 статьи 3 Федерального закона от 27 декабря 2018 N 554-ФЗ «О внесении изменений в Федеральный закон «О потребительском кредите (займе)» и Федеральный закон «О микрофинансовой деятельности и микрофинансовых организациях».

*** Часть 11 статьи 6 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)» не распространяется на договоры потребительского кредита (займа) без обеспечения, заключенные на срок, не превышающий пятнадцати дней, на сумму, не превышающую 10 000 рублей, соответствующие условиям, установленным статьей 6.2 Федерального закона от 21 декабря 2013 года N 353-ФЗ «О потребительском кредите (займе)».

Опубликовано на официальном сайте Банка России 15 ноября 2019 года www.cbr.ru

Что учитывают Сбербанк и Альфабанк

Закон предусматривает общие положения и не дает указаний по включению в расчет каждой конкретной страховки или другого дополнительного платежа. Это порождает различные трактовки и позволяет кредиторам считать так, как им выгоднее.

В законе предусмотрено много исключений, что также на руку банкирам.

Кроме того, банкиры порой не знают, как правильно трактовать статью закона. Об этом свидетельствуют запросы в Центробанк с их стороны с просьбой разъяснения.

Центробанк устанавливает ограничение на ПСК. Например, потребительский кредит, выданный в январе – марте 2018 г. в сумме 400 тыс. руб., сроком на 3 года не может иметь полную стоимость более 22,169%.

Банк – коммерческая организация и его цель заработать больше. Что делать банку, если ПСК выше требуемой? Такой кредит выдавать нельзя!

Банку придется снизить процент, либо не учитывать дополнительные платежи.

Уменьшение ставки банку не интересно, поэтому он стремится оформить кредит так, чтоб часть платежей убрать из расчета.