Накладная на отпуск материалов на сторону. форма № м-15

Содержание:

- Товарные накладные

- Отражение отпуска материальных ценностей в бухгалтерском учете

- На что обратить внимание, помимо заполнения

- Часто задаваемые вопросы

- Бухучет

- В каком виде оформляется?

- При каких условиях возможна передача давальческих материалов

- Накладная на отпуск товара — форма ОП-4

- Учетная политика: списание материалов

- Реализация излишков материалов проводки

- Документальное оформление

- Формирование документа реализации

- Первичный учетный документ по перемещению МЦ на сторону

- УСН

- На что обратить внимание, помимо заполнения

- Форма М-15. Накладная на отпуск материалов на сторону

- Регистрация СФ поставщика

Товарные накладные

ТН – первичка, которая нужна для подтверждения перехода прав на различные ценности. Этот переход может осуществляться при продаже товара. В документе фиксируется информация о продукции: название, стоимость, объем, общая стоимость, НДС. Накладная включает в себя реквизиты сторон сделки, печати и подписи.

Форма

Есть ФЗ №402 «О бухучете» от 6.11.11. В нем указано, что форма первички должна быть утверждена руководителем компании. Фирма может и самостоятельно разрабатывать формы, и применять унифицированные формы. Последние можно найти в альбомах, утвержденных Госкомстатом. К примеру, есть альбом форм, в который входит товарная накладная, утвержденный Постановлением Госкомстата №132 от 25 декабря 1998 года. На основании этого альбома, организация должна использовать форму №ТОРГ-12.

К СВЕДЕНИЮ! Документ может оформляться или в бумажном, или в электронном виде.

Особенности заполнения

Накладная оформляется в двух экземплярах. Один направляется поставщику продукции. Он будет использован при списании ТМЦ. Второй документ направляется покупателю. На его основании производится оприходование.

На документе должна стоять подпись руководителя и главбуха. Список сотрудников, которые имеют право на проставление подписи на накладной, утверждается руководителем компании. Форма ТОРГ-12 допускает проставление 5 подписей:

- 3 подписи от продавца. Их ставит руководитель, главбух и сотрудник, ответственный за отгрузку. Иногда подпись может ставить один специалист – оператор. Соответствующее полномочие должно быть оговорено в его должностной инструкции.

- 1 подпись от покупателя. Ставится в графе «Груз получен». Расписываться должен или руководитель фирмы, или сотрудник с соответствующими полномочиями.

- 1 подпись от материально ответственного лица. Как правило, это лицо, которое принимает груз.

Не обязательно ставить подпись именно руководителю. Сделать это может лицо с доверенностью.

Особенности оформления в электронном виде

Накладная в приведенной форме составляется так же, как документ в бумажной форме. Но есть некоторые отличия. В частности, электронный документ оформляется в одном экземпляре. Рассматриваемая форма не исключает необходимость в проставлении подписи. Только подпись, если это электронная накладная, также должна быть электронной. Роспись ставят обе стороны операции.

К СВЕДЕНИЮ! Накладная и счет-фактура могут объединяться.

Особенности хранения

Нет законодательно утвержденных норм учета накладных. Фирма может формировать их самостоятельно. Руководитель имеет право также утверждать правила хранения документации. Компании обычно руководствуются сложившейся практикой. А она такова: на складе формируется товарный ответ. К нему, по мере составления, прикладываются накладные.

Отражение отпуска материальных ценностей в бухгалтерском учете

Кроме сбора необходимых документов, для полного и правильного учета результат проделанной операции отражается в бухгалтерском учете. Для этого используется счет 10 «Материалы», который корреспондирует с другими счетам, в зависимости от операции:

- Дт 20 Кт 10 — материалы передаются в основное производство;

- Дт 23 Кт 10 — материалы передаются во вспомогательное производство;

- Дт 25 Кт 10 — материальные ценности уходят на общепроизводственные расходы;

- Дт 26 Кт 10 — материальные ценности уходят на общехозяйственные расходы;

- Дт 91.2 Кт 10 — выбытие материалов за счет безвозмездной передачи ТМЦ;

- Дт 91.2 Кт 68.2 — НДС от стоимости безвозмездно переданных ТМЦ.

Для того чтобы не возникало вопросов о том, почему бухгалтерский учет ТМЦ не соответствует фактическому, нужно внимательно, а главное, законно производить документальное оформление всех проделанных с ними операций. Это поможет обезопасить фирму от хищений, а наличие всех подписей будет доказательством при возникновении спорных моментов.

http://assistentus.ru/forma/m-15-nakladnaya-na-otpusk-materialov-na-storonu/http://buhguru.com/effektivniy-buhgalter/naklad-na-otpusk-mater-na-stor.htmlhttp://glavkniga.ru/situations/s504204http://pravo.guru/zzp/torgovlya-i-tovary/nakladnaya/vidy-n/na-otpusk-materialov-na-storonu.htmlhttp://znaybiz.ru/buh/plan-schetov/sklad/nakladnaya-m-15.html

На что обратить внимание, помимо заполнения

Для того чтобы избежать проблем с взаимодействием с контролирующими организациями, в частности, с налоговой, нужно строго придерживаться следующих принципов:

- В бухучете переработчика давальческие материалы не должны числиться на балансе переработчика. Бухгалтер должен создать для них отдельные, забалансовые счета.

- Если изделие было изготовлено давальцем, то продавать ему же идентичные наименования продукции запрещено.

- Право собственности на дом и деловые отходы должно быть закреплено в договоре за одной из сторон, чтобы не возникло вопросов о возможной безвозмездной передаче материалов.

Часто задаваемые вопросы

Несмотря на то, что заполнение формы М-15 особых затруднений не вызывает, благодаря интуитивно понятному бланку, при использовании документа возникают определенные вопросы.

Например, как оформить закрывающие документы при проведении операций с использованием накладной М-15. Какие документы нужны, чтобы операция считалась завершенной.

Некоторые споры возникают по поводу отображения в накладной бухгалтерских счетов. Нужно ли указывать счета, по которым впоследствии будут выполнятся проводки по отражению операции.

Ведь передаются материалы, а они числятся в учете организации и необходимо как-то отразить передачу ТМЦ.

Какие нужны к ней закрывающие документы

Завершающими именуются документы, какие удостоверяют факт завершенности сделки со стороны обеих участвующих сторон в части исполнения основного предмета договора.

Чтобы сделка считалась не только оплаченной, но еще и юридически завершенной, тому должно быть письменное подтверждение.

Накладная М-15 составляется на основании договора передачи ТМЦ, договора хранения, приказа руководителя о передаче материалов в производство и подобных документов.

То есть накладная закрывает данные документы, подтверждая их исполнение, и является подтверждением принятия товара.

Именно на основании накладной ценности списываются в учете отпускающей ценности организации и принимаются к учету получателем ценностей.

То есть накладная сама по себе является закрывающим документом

При этом важно знать, что юридической силой обладают только оригиналы документов

Если в силу определенных обстоятельств на промежуточном этапе операции была предоставлена копия накладной, то в бухгалтерских регистрах все равно должен присутствовать оригинал.

Отсутствие завершающих документов может являться основанием признания операции не полноценной и не закрытой.

Следствием может становиться доначисление налогов, поскольку бухгалтер не вправе включать в декларацию не подтвержденные документально расходы.

Обязателен ли в ней счет

Нужно ли в накладной М-15 указывать бухгалтерский счет? Указание счета позволяет определить, с каким счетом будет корреспондировать счет учета ТМЦ на основании конкретной накладной. Указывает нужный счет бухгалтер.

Счет-фактура при УСН с НДС узнайте из статьи: счет-фактура при УСН.

Как вносить новые реквизиты счета-фактуры, .

Какова разница между счет-фактурой и товарной накладной, .

Если согласно правилам документооборота, принятым в организации, накладную составляет иное лицо (кладовщик или сотрудник, ответственный за хранение ценностей), то бухгалтером перед заверением документа заполняются графы 1 и 1 основной таблицы М-15:

| Бухгалтерский счет синтетического учета и субсчет | С каким будет составляться корреспонденция счета по учету ТМЦ на основании накладной |

| Код аналитического учета | Подлежащих списанию ТМЦ |

На основании всего вышеизложенного, при движении материалов внутри организации, в том числе и передаче сторонним организациям с последующим возвратом, можно применять накладную М-15.

В случае продажи во избежание претензий со стороны налоговой инспекции более целесообразно использование формы ТОРГ-12.

Используя М-15, следует с особым вниманием отнестись к документу, выступающему основанием и соблюдению правил оформления документа. Предыдущая статья: Требование-накладная М-11 Следующая статья: Накладная МХ-18

Предыдущая статья: Требование-накладная М-11 Следующая статья: Накладная МХ-18

Бухучет

В бухучете доходы и расходы, связанные с продажей материалов, отнесите к прочим доходам и расходам (абз. 6 п. 7 ПБУ 9/99, абз. 5 п. 11 ПБУ 10/99). Отразите продажу следующими проводками:

Дебет 91-2 Кредит 10

– списана стоимость реализованных материалов;

Дебет 91-2 Кредит 23 (20, 60…)

– списаны расходы, связанные с продажей материалов (например, расходы по транспортировке);

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС с реализации (если операция облагается этим налогом);

Дебет 62 (76, 73…) Кредит 91-1

– отражена реализация материалов (на дату перехода права собственности).

В каком виде оформляется?

Отпуск товарно-материальных ценностей на сторону может оформляться документом, разработанным внутри организации или же предприятие может воспользоваться унифицированной формой М-15.

Если предприятие использует собственный бланк, то бланк должен быть утвержден приказом и содержать обязательные реквизиты:

- название документа;

- его порядковый номер и дата составление;

- наименование отпускающей и принимающей стороны;

- основание для отпуска товарно-материальных ценностей;

- данные о материальных ценностях: наименование, единица измерения, количество, цена и стоимость;

- данные об ответственных лицах, отпустивших и принявших товар.

Для удобства складского учета рекомендуется в бланке накладной предусмотреть графы, содержащие более подробные сведения о перемещаемых ТМЦ (номенклатурный, инвентарный номер или номер складской карточки).

Собственный бланк рациональнее использовать внутри одной организации, в него можно добавить графы со сведениями внутреннего учета или данные, не предназначенные для сторонних лиц.

При перемещении материальных ценностей между разными организация уместно использовать унифицированную форму М-15, таким образом у сторонней организации не будет претензий к отпускающей стороне по поводу документального оформления операции.

Если к перемещению материальных ценностей привлекается организация-перевозчик, то рекомендуется оформить накладную по форме 0504205 по ОКУД. В ней указываются не только данные отпускающей организации и организации, принимающей ТМЦ, но и данные перевозчика.

Обязательные реквизиты

Как и любой официальный документ, который фиксирует и доказывает передачу каких-либо ценностей или денежных средств, накладная на отпуск материалов имеет обязательные реквизиты:

- дата и номер накладной;

- полное наименование того, кто отпускает ТМЦ;

- полное наименование получателя материалов;

- информация, на основании чего осуществляется данный отпуск;

- точное название передаваемого товара;

- количество отпускаемых единиц;

- подписи всех ответственных за проведение данной операции лиц.

Что касается печати, определенного место для нее в бланке не имеется, это говорит о том, что накладная действительна и без ее наличия. Главное — присутствие других обязательных реквизитов.

Несмотря на то, что бланк накладной М-15 является унифицированным и есть практически во всех программах в своем первоначальном виде, сохраняя все строки и столбцы, каждая организация может утвердить внесенные ей изменения.

Саму форму можно упростить или добавить некоторые пункты. Это обязательно отражается в учетной политике предприятия.

Подписание документа

Форма М-15 подписывается лицом, разрешившим отпуск материальных ценностей (например, директор, главный инженер, заместитель по производству или руководитель структурного подразделения). Кроме того, накладную должен подписать главный бухгалтер организации и материально-ответственное лицо.

Накладную по форме 0504205 по ОКУД заверяет ответственный исполнитель — это, как правило, бухгалтер материального стола, оформивший документ. При отпуске материальных ценностей накладную визирует материально-ответственное лицо, отгружающее материалы.

Подписи руководителя и главного бухгалтера здесь не предусмотрены, т.к. отпуск материальных ценностей на сторону производится на основании заключенного между двумя организациями договора и доверенности на получение ТМЦ.

С принимающей стороны накладную визирует либо кладовщик, принимающий материалы на свой склад, либо начальник производственного цеха, который передаст полученные материалы в производство.

Все подписи должны в обязательном порядке содержать наименование должности лица, подписывающего документ, и расшифровку его подписи. Без хотя бы одной подписи этот документ недействителен и не может приниматься к учету.

Нужно ли ставить печати?

Бланки формы М-15 и формы 0504205 по ОКУД не предусматривает проставление печати на них. Соответственно, эти документы действительны и без печати.

Однако, правилами делового оборота принято при обмене документами между двумя разными предприятиями заверять печатями подписи обеих сторон. Организации могут зафиксировать этот момент в приложении к договору ответственного хранения или к давальческому договору.

Также проставлять печати можно при перемещении материалов между разными структурными подразделениями одной организации, если это предусмотрено внутренним локальным документом.

При каких условиях возможна передача давальческих материалов

Между организацией, которая использует материалы, и их давальцем заключается договор подряда. В этом договоре обязательно должны учитываться интересы обеих сторон. Обычно проговариваются следующие принципиально важные моменты:

- Наименование материалов.

- Их количество.

- Сроки передачи.

- Определенный вариант транспортировки. Если в процессе передачи участвуют третьи стороны в виде транспортных компаний, то эти условия также могут упоминаться.

- Если оборудование или сооружение сложное, то вместе с ним обязательно передается техническая или конструкторская документация. Этот принципиально важный момент оговаривается особо. Владелец материалов может как изготовить верные копии, так и передать оригиналы этих документов. Все будет зависеть от позиций контрагентов по этому вопросу.

- В какой срок или при каких условиях давальческие материалы возвращаются.

- Что происходит с остатками давальческого материала, прописываются действия в случае обнаружения недостач, невыполнений одной из сторон условий соглашения и пр. При заключении подобного рода договоров рекомендуется пользоваться услугами профессионального юриста, особенно если речь идет о материалах с существенной рыночной стоимостью.

Накладная на отпуск товара — форма ОП-4

Накладная на отпуск товара форма ОП-4 – это документ, который используется для учета отпуска товаров или продуктов, а также тары из кладовой предприятия в кухню производства, мелкорозничную сеть, буфеты, а также для учета одноразового отпуска готовых изделий с кухни в буфеты, филиалы, мелкорозничную сеть, отделенную от основного производства раздаточную. Код бланка накладной по форме ОКУД 0330504. Унифицированная форма утверждена постановлением Госкомстата РФ от 25.12.1998 г. под номером 132.

Накладная на отпуск товара выписывается на основании требования в кладовую. Накладную составляют в двух экземплярах. Один экземпляр хранится у материально ответственного лица, получившего товары или продукты, второй экземпляр передается в бухгалтерию вместе с товарным отчетом.

В документе указываются отпускаемые продукты и товары, их наименование и код, единицы измерения продуктов, их наименование и их код по ОКЕИ, количество затребованных и отпущенных продуктов и товаров, а также учетные и продажные цены на них. В примечании указываются дополнительные данные о продуктах и товарах (при их наличии)

Основание для составления документа

Накладная не является самостоятельным и самодостаточным документом. Она относится к первичной документации фирмы и для ее составления требуется основание. Им в данном случае выступает требование на отпуск товара со склада, выписанное в бухгалтерии компании.

Для чего нужен документ?

Накладная на отпуск товара составляется в тех случаях, когда происходит отгрузка материальных ценностей со склада. Она составляется в следующих случаях:

- Товар передаётся внутри организации (например, со склада на производство).

- Передача происходит стороннему грузополучателю (например, покупателю по договору поставки). Такой способ используется в том случае, если между предприятиями имеется соответствующая договорённость, предусматривающая использование этой формы документации.

Можно ли составлять на продукты питания?

Наиболее широко накладные на отпуск товара используются в области пищевого производства или общественного питания. Собственно говоря, обычно под накладной этого типа и понимается та, которая составляется по форме ОП-4, и касается передачи сырья из хранилищ на кухню или с кухни – на раздачу, в буфеты и т. д.

Внимание: Для раздаточных форма ОП-4 применяется в тех случаях, когда участок раздачи и собственно кухня или цех отделены друг от друга, и требуется отразить во внутренней документации предприятия движение товара

Как оформляется?

Если речь идёт о форме именно накладной на отпуск товара, то применяется форма ОП-4 (номер по ОКУД 0330504), утверждённая постановлением Госкомстата РФ №132 от 1998 года. В связи с тем, что 1 января 2013 года вступил в силу ФЗ «О бухгалтерском учёте», эта унифицированная форма перестала быть обязательной.

Каждое предприятие вправе теперь подготавливать и утверждать свои формы первичной документации. Единственным исключением являются случаи, когда какая-то форма отдельно утверждалась государственными органами на основании федеральных законов – однако ОП-4 к этим случаям не относится.

Несмотря на право самостоятельно вводить формы для «первички», на большинстве предприятий до сих пор активно используются старые унифицированные формы. Они удобны, работники привыкли к их правильному заполнению – а дополнительная информация, которая может отражаться в самостоятельно разработанных бланках, требуется далеко не всегда.

Тем не менее, если руководство организации решает ввести свои собственные бланки для накладной на отпуск товара, такой документ должен обязательно содержать следующие сведения:

- Название компании.

- Структурное подразделение, в котором происходит движение товара.

- Наименование передаваемых материальных ценностей, количество и цена.

- Основание для передачи. Обычно им бывает требование, составленное по форме № ОП-3 или аналогичной.

- Подписи материально ответственных лиц, производящих отпуск.

Важно: В тех случаях, когда речь идёт о передаче продуктов питания, важным моментом является и время составления документа. Как правило, такие товары являются скоропортящимися, и санитарные нормы ограничивают время, когда возможна их передача

Учетная политика: списание материалов

Способ списания материалов закрепляется в учетной политике.

Подготовить учетную политику вам поможет специальный сервис на нашем сайте.

Поступление сырья на склад должно быть подтверждено бухгалтерскими документами. Вариантов оформления несколько.

- Приходный ордер. Оформляется только в том случае, если к качеству и ассортименту партии нет претензий. Он довольно большой, поэтому можно пропустить следующие реквизиты: формы ОКПО и ОКУД; номер паспорта; данные страховой компании; код единицы измерения.

- ТОРГ-12. На этой накладной должна стоять подпись ответственного лица. В дополнение к ней составляется приходный ордер.

- Акт о приемке материалов. Его составляют в случае несоответствия ассортимента в накладной, а также если иное не прописано в договоре с поставщиком.

Чаще всего для этой цели используется приходная накладная со следующими реквизитами:

- наименование поставщика и покупателя;

- юридический адрес организации;

- наименование поставляемых товаров;

- их количество;

- цена за единицу и сумма.

После выпуска материалов со склада в производство их стоимость должна быть списана в дебет счетов учета затрат. Но часто бывает так, что запасы физически «переехали» со склада на производственный участок, но еще не были использованы. Отслеживать подобные ситуации должны экономисты, а не бухгалтера. В таких случаях, а также если в требовании-накладной не было указано назначение использования материалов, должен составляться акт расхода.

Стоимость сырья остается неизменной. Списание материалов в 1С в таких случаях отражается документом «Перемещение». Есть еще одна предпосылка к его составлению. В налоговом учете стоимость сырья, которое не было израсходовано в производстве, не может отражаться в сумме расходов текущего месяца. Контролировать этот процесс можно документом «Перемещение».

Реализация излишков материалов проводки

Материалы, находящиеся на складах предприятия подлежат не только списанию в производство, но также при необходимости их можно реализовать на сторону. Рассмотрим как отразить в проводках продажу материалов с 10 счета по предоплате, а также в случае первоначальной отгрузки и последующей оплаты за материалы. Реализация материалов: основные нюансы и особенности При продаже материалов их списание осуществляется по ценам реализации, которые оговариваются сторонами заранее. Начисление и уплата налогов осуществляется согласно требованиям действующего законодательства. При их реализации составляется накладная на отпуск материалов на сторону. Основанием для ее составления есть договор или выписанный счет-фактура. Если при продаже материалов осуществляется операция по их транспортировке, то дополнительно составляется товарно-транспортная накладная. При реализации материалов делаются следующие проводки: Дт 62 Кт 91.01 – отражается продажная стоимость материалов с НДС Дт 91.02 Кт 68 – отражается НДС по реализации материалов Дт 91.02 Кт 10 – списывается стоимость материалов, по которой они числятся в учете Далее, по завершению месяца определяется финансовый результат. Если сумма по дебету счета 91 больше чем по кредиту, предприятие при реализации получило убыток. Который отражается проводкой: Дт 99 Кт 91.09 Если наоборот сумма по кредиту больше чем по дебету, получается прибыль. Она отражается проводкой: Дт 91.09 Кт 99 Рассмотрим на примере, как отражается учет реализации материалов. Предприятие реализует материалы по 118 рублей включая НДС 18%. Стоимость материалов в учете 70 рублей.

Документальное оформление

Продажу материалов оформляйте накладной на отпуск материалов на сторону (форма № М-15) или товарной накладной (форма № ТОРГ-12). При перевозке материалов к покупателю автотранспортом дополнительно оформите товарно-транспортную накладную (форма № 1-Т). Такие правила установлены пунктом 120 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н. Если для целей перевозки привлекается специализированная организация, то оформите также транспортную накладную, которая приравнивается к договору перевозки грузов (п. 2 ст. 785 ГК РФ, ст. 8 Закона от 8 ноября 2007 г. № 259-ФЗ, п. 6 Правил, утвержденных постановлением Правительства РФ от 15 апреля 2011 г. № 272). Если организация является плательщиком НДС, выставите покупателю счет-фактуру (п. 3 ст. 168 НК РФ).

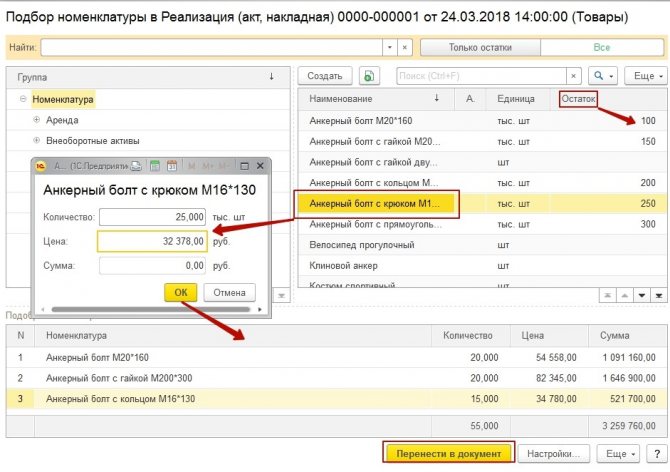

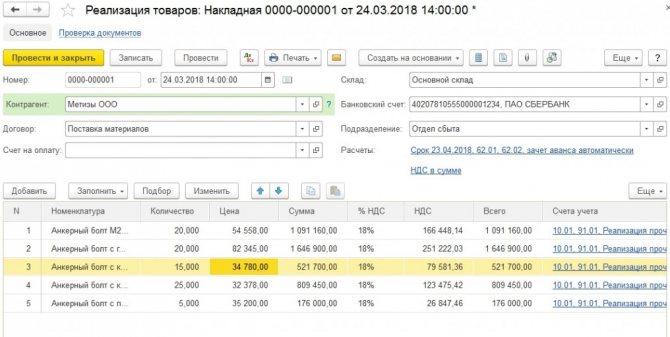

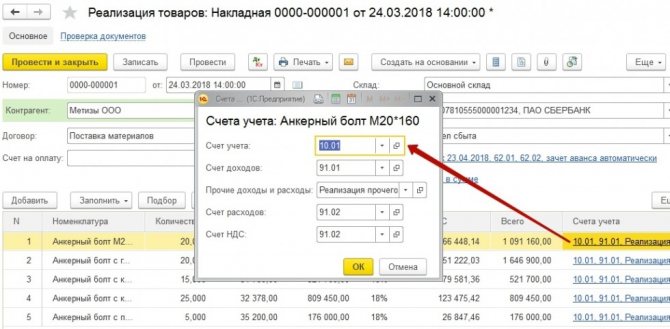

Формирование документа реализации

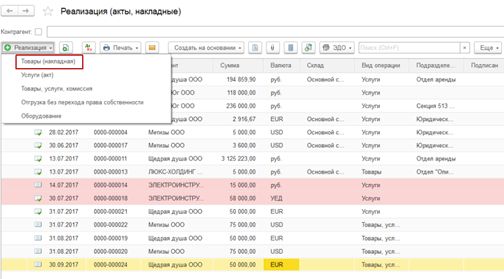

Используя типовой документ конфигурации «Реализация (акты, накладные)» организуем реализацию материалов. Конфигурации доступны в разделе «Продажи», которое расположено в интерфейсе системы.

Нажав эту кнопку, пользователю будут доступны несколько типов операций. Для того чтобы зарегистрировать продажи, которые не требуют дополнительных услуг по транспортировке, можно использовать операцию «Товары, услуги, комиссия».

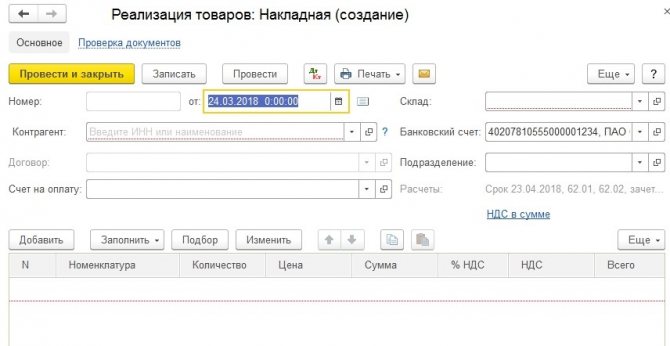

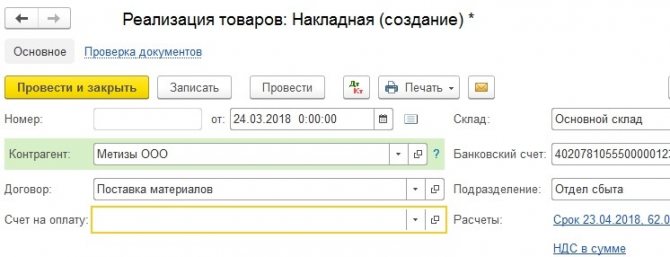

Для понимания будет рассмотрен пример сбыта материалов, выбрав операцию в списке. Далее заполняем электронную форму, которая будет предложена системой:

Документ будет заполнен последовательно. Сначала шапка, далее табличная часть, подвал

Следует отметить, что важно значение имеют реквизиты, они отмечаются линиями красного цвета, так как они обязательны для заполнения

Шапка документа имеет две гиперссылки и при переходе пользователя по ним, демонстрируются расчёты с покупателем/контрагентом, типы цен и НДС. В основном, программа предлагает оптимальные значения по умолчанию и пользователю скорее не придётся ничего менять. В случае, если всё-таки придётся поменять значения (счёт расчётов, платежи, НДС), то это можно выполнить, перейдя в отдельные окна.

Мы оставим значение «по умолчанию» и продолжим заполнять табличную форму.

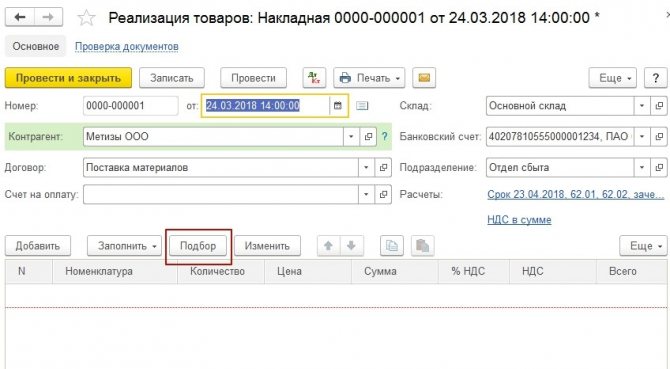

Необходимо указать конкретные материалы, которые в последствии будут проданы потребителю. Кнопка «Подбор» — это удобная функция, которая поможет упростить заполнение и главное сделать это эффективно.

В открывающемся окне подбора, можно заметить предустановленный режим ввода остатков, в котором настроено заполнение с учётом цены и количества предлагаемого к продаже материала. Выбрав нужную карточку номенклатуры и указав цену и количество, информация переводится с помощью кнопки «Перенести в документ».

В следствии проведённых действий, форма будет иметь следующий вид:

Проведя данные операции, проводки продаж материалов будут сформированы в системе пользователя.

Первичный учетный документ по перемещению МЦ на сторону

Рассматриваемый документ ранее входил в перечень обязательных к применению бланков первичной документации, утвержденных Постановлением Госкомстата РФ от 30.10.1997 N 71а. Однако в настоящее время обязательность его применения утратила актуальность (Информация Минфина N ПЗ-10/2012 ).

На сегодняшний день организации вправе самостоятельно определять, применять ли им унифицированную форму первичной документации или разработать и утвердить подобную форму самостоятельно.

Хозяйствующие субъекты имеют возможность самостоятельно разработать и применять соответствующую закону первичную документацию, связанную с перемещением МЦ на сторону (в т.ч. рассматриваемый бланк).

Самостоятельно утвержденный бланк, в частности, должен содержать:

- наименование и дату;

- наименование хозяйствующего субъекта;

- содержание соответствующей операции (факта);

- величину измерения;

- наименования должностей и подписи лиц, ответственных за оформление соответствующей операции (факта).

Остановимся более подробно на применении унифицированной формы М-15.

УСН

Если организация применяет упрощенку, доходы от реализации материалов увеличивают налоговую базу по единому налогу (п. 1 ст. 346.15, ст. 249 НК РФ). Доходы признавайте в том периоде, в котором они оплачены. Датой получения дохода является день погашения задолженности перед организацией (день поступления денег на банковский счет или в кассу, получение имущества и т. д.). Если в счет оплаты получен вексель, доход признайте в момент его оплаты или передачи по индоссаменту третьему лицу. Об этом сказано в пункте 1 статьи 346.17 Налогового кодекса РФ.

Если организация платит единый налог с разницы между доходами и расходами, она может учесть в составе расходов стоимость материалов сразу после фактической оплаты (подп. 1 п. 2 ст. 346.17, п. 2 ст. 346.16, п. 1 ст. 252 НК РФ). После того как организация приняла решение продать материалы, они приобретают статус товаров (п. 3 ст. 38 НК РФ). Поэтому выручку от реализации материалов включите в расчет налоговой базы (п. 1 ст. 346.15 и п. 1 ст. 249 НК РФ). Как определяется выручка, см. Какие доходы облагаются единым налогом при УСН.

Пример отражения в бухучете и при налогообложении реализации материалов. Организация применяет упрощенку и рассчитывает налог с разницы между доходами и расходами

В январе ООО «Альфа» приобрело 1000 пачек бумаги формата А4 для печати брошюр. Стоимость одной пачки – 59 руб. (в т. ч. НДС – 9 руб.). В этом же месяце была произведена оплата поставщику в полном объеме.

В феврале «Альфа» использовала 500 пачек бумаги для печати брошюр.

В марте «Альфа» продает 100 пачек закупленной бумаги. Фактическая себестоимость этих материалов составляет 59 руб. за пачку (в т. ч. НДС – 9 руб.). Цена реализации 100 пачек по договору – 9440 руб. «Альфа» оценивает в бухучете материалы по фактической себестоимости единицы запаса. Бухучет стоимости материалов организация ведет без применения счетов 15 и 16.

Бухгалтер «Альфы» сделал в учете следующие проводки.

В январе:

Дебет 10 Кредит 60 – 59 000 руб. (1000 пачек × 59 руб.) – оприходована бумага;

Дебет 60 Кредит 51 – 59 000 руб. – перечислена оплата поставщику за приобретенную бумагу.

В феврале:

Дебет 20 Кредит 10 – 29 500 руб. (59 руб. × 500 шт.) – списана бумага в затраты на основании акта расхода материалов.

В марте:

Дебет 62 Кредит 91-1 – 9440 руб. – отражена реализация 100 пачек бумаги формата А4;

Дебет 91-2 Кредит 10 – 5900 руб. (59 руб./шт. × 100 шт.) – списана стоимость отпущенной бумаги;

Дебет 91-9 Кредит 99 – 3540 руб. (9440 руб. – 5900 руб.) – отражена прибыль от продажи бумаги;

Дебет 51 Кредит 62 – 9440 руб. – получена оплата от покупателя за реализованную бумагу.

При расчете единого налога бухгалтер «Альфы»: – в январе включил в состав расходов 59 000 руб. (в т. ч. 50 000 руб. – стоимость 1000 пачек бумаги, 9000 руб. – НДС, уплаченный поставщику при приобретении 1000 пачек бумаги); – в марте включил в состав доходов выручку от реализации 100 пачек бумаги в размере 9440 руб.

На что обратить внимание, помимо заполнения

Для того чтобы избежать проблем с взаимодействием с контролирующими организациями, в частности, с налоговой, нужно строго придерживаться следующих принципов:

- В бухучете переработчика давальческие материалы не должны числиться на балансе переработчика. Бухгалтер должен создать для них отдельные, забалансовые счета.

- Если изделие было изготовлено давальцем, то продавать ему же идентичные наименования продукции запрещено.

- Право собственности на дом и деловые отходы должно быть закреплено в договоре за одной из сторон, чтобы не возникло вопросов о возможной безвозмездной передаче материалов.

Форма М-15. Накладная на отпуск материалов на сторону

Чаще документ применяется в первом случае.

Типовая межотраслевая форма № М-15 (утверждена постановлением Госкомстата России от 30 октября 1997 г. № 71а) применяется в качестве бланка документа.

Накладная выписывается в двух экземплярах: первый передают на склад (как основание для отпуска ТМЦ); второй — получателю ТМЦ.

Накладная может быть выписана в бухгалтерии — сотрудником, ответственным за данный участок учета, на складе — кладовщиком на основании письменного распоряжения руководителя и доверенности, предъявленной получателем ТМЦ, или в структурном подразделении — ответственным работником.

В составлении накладной могут принимать участие несколько человек. При описании порядка заполнения граф формы № М-15 будем обязательно указывать, если какая-либо графа должна быть заполнена конкретным работником.

Нумерация накладных сквозная. С нового года нумерация начинается с номера 1.

В первой таблице указываются:

- дата составления накладной;

- код вида операции (заполняется, если организация применяет систему кодирования);

- отправитель: наименование структурного подразделения и вид его деятельности;

- получатель: наименование структурного подразделения и вид его деятельности;

- ответственный за поставку: наименование структурного подразделения, вид его деятельности и код исполнителя (заполняется, если организация применяет систему кодирования).

Далее указывается документ, на основании которого выписывается эта накладная.

В строке «Кому» указывают наименование получателя материальных ценностей: хозяйств своей организации или сторонних организаций. Кроме того, вписывают фамилию, имя, отчество, а также реквизиты доверенности, представленной получателем.

Если в соответствии с графиком документооборота, установленным в организации, накладная выписывается не в бухгалтерии, то графы 1 и 2 основной таблицы накладной будут заполнены затем бухгалтером материального стола:

- бухгалтерский синтетический счет и субсчет, с которым будет составлена корреспонденция счета учета ТМЦ на основании этой накладной;

- код аналитического учета списываемых ценностей. Следующие графы может заполнять и не бухгалтер.

В графе 3 указываются наименование материальных ценностей, которые отпускаются по накладной, их краткая характеристика: сорт, размер, марка.

В графе 4 указывается номенклатурный номер, присвоенный на предприятии данному виду материальных ценностей в соответствии с разработанной номенклатурой-ценником. Если предприятие имеет небольшой ассортимент запасов, то оно может не присваивать им номенклатурные номера. В этом случае в графе ставится прочерк.

В графе 5 указывается код единицы измерения в соответствии с ОКЕИ.

В графе 6 указывается наименование принятой по данному виду материалов единицы измерения (штуки килограммы, метры и т.д.).

В графе 7 указывается количество материала, которое следует отпустить по накладной.

Графа 8 заполняется кладовщиком при отпуске ТМЦ со склада. В ней указывается фактическое количество отпущенного материала.

Если на складе ведется только количественный учет (или ответственный работник структурного подразделения не знает цен на материалы), то графы с 9-й по 12-ю заполняются бухгалтером.

В графе 9 указывается цена единицы ТМЦ без учета НДС в рублях и копейках.

В графе 10 — стоимость всего количества ТМЦ без учета НДС в рублях и копейках. Рассчитывается как произведение показателей из граф 8 и 9.

В графе 11 ставится сумма НДС по всему количеству товаров. Рассчитывается путем умножения показателя графы 10 на соответствующую ставку НДС.

В графе 12 указывается общая стоимость товара с учетом НДС. Рассчитывается как сумма показателей из граф 10 и 11.

Графы с 13-й по 15-ю заполняет кладовщик:

- в графе 13 указывается инвентарный номер, присвоенный материалу по данным складской картотеки;

- в графе 14 — номер паспорта, который имеется обычно у материальных ценностей, содержащих драгоценные металлы, камни. В остальных случаях в колонке ставится прочерк;

- в графе 15 ставится номер записи в карточке учета материалов.

По итогам накладной прописью указываются количество отпущенных наименований материальных ценностей, общая сумма ТМЦ и НДС, включенный в общую сумму. Подписывают накладную:

- ответственное лицо, разрешившее отпуск материальных ценностей;

- лицо, отпустившее материальные ценности;

- главный бухгалтер;

- получатель ценностей.

Образец заполнения накладной на отпуск ТМЦ на сторону

Образец заполнения накладной на отпуск ТМЦ на сторону

|

Бланки. |

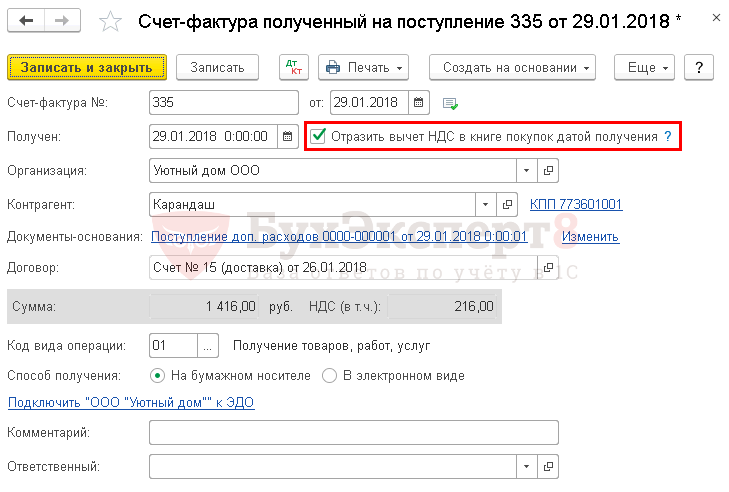

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры, необходимо указать его номер и дату внизу формы документа Поступление доп.расходов и нажать кнопку Зарегистрировать. PDF

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление доп. расходов.

Код вида операции — «Получение товаров, работ, услуг».

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету.

Проводки по документу

Документ формирует проводку:

Дт 68.02 Кт 19.03 — НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты — НДС — Книга покупок. PDF

Отчетность

В декларации по НДС сумма вычета НДС отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»: PDF

сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

счет-фактура полученный, код вида операции «».