Как рассчитать коэффициент обеспеченности материальных запасов собственными средствами

Содержание:

- Как определить величину оборотных средств

- Расчет коэффициента обеспеченности запасов собственными средствами в Excel

- Примеры расчета коэффициента

- Коэффициент обеспеченности материальных запасов: интерпретация

- коэффициент обеспеченности собственными источниками финансирования

- Средние статистические значения по годам для предприятий РФ

- Формирование оборотного капитала

- ГЛАВБУХ-ИНФО

- Нормативное значение индикатора

- Оценка достаточности собственного оборотного капитала. Методы расчета величины собственных оборотных средств

- Выводы о том, что означает изменение показателя

Как определить величину оборотных средств

Фактическая величина оборотных средств оказывает значительное влияние на показатели устойчивости экономической деятельности.

Величина собственных оборотных средств определяется как часть финансовых активов компании, финансирование которой осуществляется собственными источниками. При этом величина собственных оборотных средств (формула) исчисляется следующим образом:

Об.средствасобств.= Активыоборотные— Обязательствакраткосрочные

Учитывая тот факт, что указанные показатели представлены в первой форме пакета бухотчетности, можно представить рассмотренную выше формулу, используя данные баланса. Таким образом, величина оборотных средств формула по балансу будет определена:

Об.средствасобств.= Стр.1200 – Стр.1500.

Важно отметить, что величина оборотного капитала и объем оборотных средств, имеющихся в распоряжении компаний понятия хоть и схожие, но не тождественные. В этой связи будет отличаться и порядок исчисления данных показателей

В основу расчета положены значения собственного капитала, объема внеоборотных активов фирмы, а также ее долгосрочные финобязательства.

Соответственно, величина собственного оборотного капитала – формула – будет представлена в следующем виде:

Об.капиталсобств.= (Капиталсобств.+ Обязательствадолгосрочные) – Активывнеоборотные

Аналогичным образом можно изобразить рассмотренную выше формулу с использованием строк бухгалтерского баланса. Таким образом, на основании сведений бухбаланса величина оборотного капитала равна:

Об.капиталсобств.= (Стр.1300 + Стр.1530) – Стр.1100

Осуществив нехитрый расчет можно получить как положительное, так и отрицательное значение показателя оборотных средств. Отрицательное значение величины собственных оборотных средств означает, прежде всего, то, что на текущий день состояние дел компании оставляет желать лучшего. Тем не менее, из данной практики существует исключения. К ним относят фирмы, для которых характерен быстрый цикл превращения запасов в выручку. Чаще всего такая ситуация встречается среди ресторанов быстрого питания. Отрицательное значение величины собственных оборотных средств не единственный критерий, позволяющий предположить, что динамика финансового состояния негативна. После того, как расчет произведен, необходимо сопоставить полученное значение величины собственных оборотных средств (отрицательное, положительное) с материальными запасами, которые фирма имеет на сегодняшний день. Если организация ведет свою деятельность стабильно, то оборотные средства должны принимать не только значение выше нуля, но и превышать значение материальных запасов компании.

Таким образом, с учетом действующих нормативов, принятых в отношении организаций, собственные оборотные средства должны:

- Принимать положительные значения;

- Превышать исчисленную величину краткосрочных обязательств компании;

- Превышать величину материальных запасов фирмы.

В некоторых ситуациях компании может потребоваться определить среднюю величину оборотных средств. Этот показатель используется при расчете рентабельности ведения хозяйственной деятельности. Исчисление эффективности (рентабельности) будет осуществляться путем деления полученной в течение периода прибыли на средний объем собственных оборотных средств организации.

Несмотря на то, что методика исчисления величины собственного оборотного капитала и собственных оборотных средств не сопряжена со значительными трудностями, важным является применение корректной формулы для расчета, умение интерпретировать полученные результаты и проводить параллель между исчисленным значение показателя и текущим положением дел в организации.

Расчет коэффициента обеспеченности запасов собственными средствами в Excel

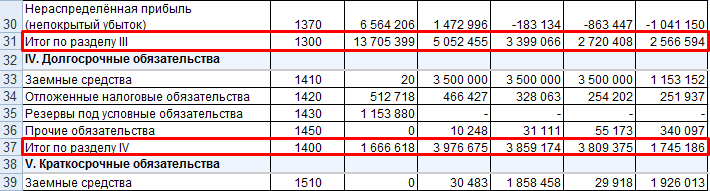

Данные для расчета коэффициента берутся из бухгалтерского баланса. Преобразуем формулу:

Козсс = (стр. 1300 + стр. 1400 – стр. 1100) / стр. 1210.

Из актива баланса нужны следующие цифры:

Из пассива такие строки, как:

Рассчитаем показатель за 5 отчетных периодов, с 2011 по 2015 гг:

Отрицательное значение коэффициента в 2011 году объясняется отрицательным значением показателя собственного оборотного капитала. В норме он должен быть выше нуля. То есть текущие активы должны превышать краткосрочные обязательства.

Отрицательное значение собственных оборотных средств указывает на финансовую нестабильность компании. Но такой критерий нельзя применить ко всем отраслям. Существуют предприятия, которые успешно функционируют даже с отрицательным показателем. Например, небезызвестная компания из отрасли быстрого питания, McDonalds. Сверхбыстрый операционный цикл почти сразу преобразует запасы в денежную выручку – отрицательное значение собственных оборотных средств не ощущается.

Коэффициент обеспеченности затрат собственными оборотными средствами – результат сопоставления последних с величиной запасов. Оптимальное условие и индикатор финансового благополучия – превышение собственного оборотного капитала над запасами.

Дело в том, что материальные запасы – наименее ликвидная часть оборотного капитала. Поэтому должны погашаться собственными средствами и/или за счет долгосрочных обязательств.

Нормальное значение

Считается нормальным, если запасы организации хотя бы на 50% обеспечены собственными оборотными средствами (т.е. коэффициент должен быть 0,5 и более). Оптимальное значение: 60-80%.

Если все собственные средства организации вложены во внеоборотные активы (здания, сооружения, станки, транспорт и т.п.) и на запасы ничего не приходится, коэффициент окажется отрицательным, что говорит о крайне неустойчивом финансовом положении организации.

Примеры расчета коэффициента

Пример расчета прогноза изменения платежеспособности предприятия

Магазин игрушек

Собственный капитал = 500 000 руб. Сюда входят вложения собственника и доходы от торговых операций.

Внеоборотные активы = 300 000 руб. Сюда входит стоимость витрин, кассовой техники, прочего торгового оборудования.

Оборотные активы = 250 000 руб. Они состоят из находящегося в магазине и на складе товара, денежных остатков в кассе.

К = (500 000 — 300 000)/250 000 = 0,8

0,5< К < 1, следовательно, магазин игрушек финансово устойчив. Он легко может сформировать оборотные средства за счет имеющихся операционных доходов и собственных средств. Даже если продажи на какое-то время снизятся, организация сможет пополнять оборотный капитал за счет собственных источников финансирования

Студия веб-дизайна

Собственный капитал = 120 000 руб. Сюда включаются вложения собственников и доходы от выполненных заказов.

Внеоборотные активы = 90 000 руб. Сюда входит стоимость компьютеров, и сопутствующего оборудования.

Оборотные активы = 450 000 руб. Сюда входит дебиторская задолженность за выполненные заказы и средства на расчетном счете компании.

К =0)/450 000 = 0,066

К< 0,1, следовательно, фирма не обладает финансовой устойчивостью. Это означает, что если, к примеру, клиенты не погасят дебиторскую задолженность или возникнут другие проблемы с пополнением оборотного капитала, фирма не сможет покрыть денежные потребность за счет собственных средств. Возможно, ей придется брать кредит или прибегать к другим источникам заемного финансирования. В любом случае, веб-студия может оказаться не в состоянии выполнять свои финансовые обязательства, например, платить зарплату программистам.

Ремонтная бригада

Собственный капитал = 1 100 000 руб. Он включает вложения собственников, и доходы от выполненных работ. Внеобортные активы = 900 000 руб. Сюда входит ремонтное оборудование, спецодежда, автомобиль, находящийся в стоимости бригады. Оборотные активы = 680 000 руб. Они включают строительные материалы и расходные средства для ремонтного оборудования.

К = (1 100 000 — 900 000)/680 000 = 0,29

0,1< К < 0,5. В данном случае коэффициент ниже оптимального значения 0,5. Следовательно, в случае финансовых потрясений, фирма может быть не в состоянии покрыть потребность в оборотных средствах за счет собственных источников. С учетом ресурсоемкости ремонтного бизнеса возможно возникновение кассовых разрывов.

Фирма, выполняющая грузоперевозки

Собственный капитал = 3 100 000 руб. В него входят вложения акционеров.

Внеоборотные активы = 2 000 000 руб. Сюда входит стоимость двух грузовых автомобилей и ремонтного оборудования.

Оборотные активы = 900 000 руб. Они включают бензин, расходные материалы, средства в кассе организации.

К = (3 100 000 — 2 000 000)/900 000 = 1,22

В данном случае К превышает 1. Соответственно, фирма обладает достаточным количеством собственных средств, чтобы обеспечить операционную деятельность даже при самых негативных обстоятельствах. Организация не нуждается в заемных деньгах и какой-либо другой денежной помощи.

Коэффициент финансирования

Для полной оценки финансовой устойчивости компании нужно использовать не только рассмотренный показатель, но и другие показатели фин. устойчивости, в частности, коэффициенты автономии (платежеспособности фирмы) и эффективности использования собственных денежных средств.

коэффициент обеспеченности очень важен для оценки перспектив бизнеса!

Коэффициент обеспеченности материальных запасов: интерпретация

Оптимальная величина рассматриваемого коэффициента — 0,6–0,8. Это означает, что порядка 60–80% материальных запасов фирмы производится или закупается с помощью собственного капитала. Если данный показатель меньше, это может свидетельствовать о чрезмерной кредитной нагрузке на бизнес.

Если он больше, то, возможно, собственный капитал предприятия инвестируется не слишком эффективно (но это, конечно, очень спорная интерпретация, справедлива она разве что в тех случаях, когда ставки по кредитам существенно ниже рентабельности бизнеса).

Собственно тот факт, что у фирмы есть достаточный объем капитала для обеспечения необходимых объемов материальных запасов, снижает ее потребность в кредитах. В целом, чем выше рассматриваемый коэффициент, тем более инвестиционно привлекательным может быть предприятие.

В ряде случаев коэффициент может принимать также отрицательное значение. Как правило, это обозначает тот факт, что отрицателен и показатель оборотного капитала фирмы. Чаще всего данная ситуация возникает, если у фирмы высокая кредитная нагрузка, но в бизнес-модели компании может быть предусмотрена оперативная конвертация запасов в выручку — если их оборачиваемость характеризуется хорошей динамикой. Если это так, то отрицательный коэффициент обеспеченности в компании будет считаться нормой.

Подробнее об оборачиваемости запасов читайте в статье «Коэффициент оборачиваемости запасов в днях (формула)».

Таким образом, норматив по данному коэффициенту может определяться с учетом специфики бизнес-модели фирмы.

Коэффициент, расчет которого мы рассмотрели, лучше всего сравнивать в динамике. Например, используя данные по бухгалтерским балансам в разные годы. Просадка, фиксируемая в один период, может быть компенсирована резким ростом значения соответствующего показателя в другие временные промежутки, поэтому средняя его величина вполне может считаться соответствующей оптимальному уровню. Инвесторы, изучая показатели финансовой устойчивости, подобные коэффициенту обеспеченности запасов, как правило, принимают решения исходя из их рассмотрения в контексте сопоставления с результатами деятельности предприятия в разные периоды.

коэффициент обеспеченности собственными источниками финансирования

Коэффициент обеспеченности собственными источниками финансирования — способность фирмы самостоятельно финансировать свою деятельность. Он показывает, какую долю в обеспечении оборотных средств компании составляют ее собственные денежные источники.

Коэффициент обеспеченности

Данный показатель характеризует финансовую устойчивость организации. Финансовая устойчивость предприятия — это гарантия его платежеспособности в случае негативных изменений на рынке или уменьшения операционных доходов. Если организация вынуждена привлекать заемные средства для обеспечения своей операционной деятельности, то ее нельзя считать финансово устойчивой.

Как рассчитать К обеспеченности?

Коэффициент обеспеченности собственными источниками финансирования

Коэффициент обеспеченности рассчитывается по следующей формуле:

К = (СКап — ВАк) / ОАк

где:

- СКап — собственный капитал фирмы;

- ВАк — внеоборотные активы;

- ОАк — оборотные активы.

Рассмотрим компоненты формулы подробнее.

Собственный капитал — это совокупность собственных источников финансирования компании.

Внеоборотные активы — это фактическая стоимость основных средств фирмы и других ее активов, срок использования которых превышает 1 год.

Оборотные активы — это фактическая стоимость всех оборотных средств, находящихся в распоряжении предприятия. Срок использования оборотных активов менее одного года.

Фирма работает нормально при значении показателя не ниже 0,1. Оптимальным считается значение не менее 0,5.

Если же коэффициент близок к 1, это означает, что фирма полностью обеспечивает свою потребность в оборотных средствах за счет собственных источников финансирования, т. е. она финансово устойчива.

Если же показатель ниже 0,1, то организация существует на заемные средства, ее финансовое состояние критично.

Коэффициент обеспеченности собственными источниками финансирования

1. Магазин игрушек

Собственный капитал = 500 000 руб. Сюда входят вложения собственника и доходы от торговых операций.

Внеоборотные активы = 300 000 руб. Сюда входит стоимость витрин, кассовой техники, прочего торгового оборудования.

Оборотные активы = 250 000 руб. Они состоят из находящегося в магазине и на складе товара, денежных остатков в кассе.

К = (500 000 — 300 000)/250 000 = 0,8

0,5

2. Студия веб-дизайна

Собственный капитал = 120 000 руб. Сюда включаются вложения собственников и доходы от выполненных заказов.

Внеоборотные активы = 90 000 руб. Сюда входит стоимость компьютеров, и сопутствующего оборудования.

Оборотные активы = 450 000 руб. Сюда входит дебиторская задолженность за выполненные заказы и средства на расчетном счете компании.

К = (120 000 — 90 000)/450 000 = 0,066

К Это означает, что если, к примеру, клиенты не погасят дебиторскую задолженность или возникнут другие проблемы с пополнением оборотного капитала, фирма не сможет покрыть денежные потребность за счет собственных средств.

Возможно, ей придется брать кредит или прибегать к другим источникам заемного финансирования. В любом случае, веб-студия может оказаться не в состоянии выполнять свои финансовые обязательства, например, платить зарплату программистам.

3. Ремонтная бригада

Собственный капитал = 1 100 000 руб. Он включает вложения собственников, и доходы от выполненных работ.Внеобортные активы = 900 000 руб. Сюда входит ремонтное оборудование, спецодежда, автомобиль, находящийся в стоимости бригады.

Оборотные активы = 680 000 руб. Они включают строительные материалы и расходные средства для ремонтного оборудования.

К = (1 100 000 — 900 000)/680 000 = 0,29

0,1

4. Фирма, выполняющая грузоперевозки

Собственный капитал = 3 100 000 руб. В него входят вложения акционеров.

Внеоборотные активы = 2 000 000 руб. Сюда входит стоимость двух грузовых автомобилей и ремонтного оборудования.

Оборотные активы = 900 000 руб. Они включают бензин, расходные материалы, средства в кассе организации.

К = (3 100 000 — 2 000 000)/900 000 = 1,22

В данном случае К превышает 1. Соответственно, фирма обладает достаточным количеством собственных средств, чтобы обеспечить операционную деятельность даже при самых негативных обстоятельствах. Организация не нуждается в заемных деньгах и какой-либо другой денежной помощи.

Коэффициент финансирования

коэффициент обеспеченности очень важен для оценки перспектив бизнеса!

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка | -0.900 | -0.652 | -0.580 | -0.553 | -0.637 | -0.629 | -0.630 |

| Минипредприятия (10 млн. руб. ≤ выручка | -0.566 | -0.310 | -0.338 | -0.324 | -0.318 | -0.366 | -0.396 |

| Малые предприятия (120 млн. руб. ≤ выручка | -0.372 | -0.207 | -0.335 | -0.268 | -0.251 | -0.239 | -0.228 |

| Средние предприятия (800 млн. руб. ≤ выручка | -0.255 | -0.263 | -0.226 | -0.197 | -0.217 | -0.166 | -0.216 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | -0.191 | -0.278 | -0.370 | -0.400 | -0.387 | -0.411 | -0.429 |

| Все организации | -0.248 | -0.282 | -0.353 | -0.355 | -0.351 | -0.365 | -0.385 |

Значения таблицы рассчитаны на основании данных Росстата

Формирование оборотного капитала

Оборотный капитал занимает существенный удельный вес в общей сумме активов предприятия. От рационального формирования и эффективного управления оборотным капиталом во многом зависит положительный результат финансово-хозяйственной деятельности предприятия. Что в свою очередь влияет на разнообразие и доступность источников финансирования производственной деятельности.

Формирование оборотного капитала имеет свои особенности и проходит на предприятии в три этапа:

- Первоначальное формирование оборотного капитала при создании предприятия базируется на уставном капитале. В этом случае именно уставной капитал является основным источником формирования оборотного капитала предприятия;

- Поддержание кругооборота оборотного капитала в процессе производственного цикла. Этот этап предусматривает постоянное поддержание оборотного капитала в соответствии с продолжительностью производственных и финансовых циклов;

- Рост объёма оборотного капитала при расширении объёмов производственно-хозяйственной деятельности предприятия. Этот этап предусматривает изыскание дополнительных материальных ресурсов, в том числе и заёмных.

Потребность в пополнении оборотного капитала может быть вызвана как позитивными так и негативными факторами. К позитивным можно отнести расширение объёма производства в результате роста спроса на продукцию предприятия. К негативным — повышение цен на материалы, электроэнергию, рост арендных платежей, рост дебиторской задолженности, рост расходов по привлеченным кредитным ресурсам.

Источники финансирования оборотного капитала предприятия являются:

- Собственные средства предприятия. Прибыль от основной деятельности, амортизационные отчисления, доход от реализации имущества и нематериальных активов, временно свободные средства;

- Внешние источники финансирования. Сюда относятся банковские кредиты, займы от сторонних организаций, кредиторская задолженность и другие финансовые обязательства предприятия;

- К привлеченным источникам финансирования можно отнести средства от продажи акций, страховые возмещения, бюджетные субсидии.

Деление оборотных средств на собственные и заёмные указывает источники происхождения и формы предоставления предприятию оборотных средств в постоянное или временное пользование.

Собственные оборотные средства формируются за счёт собственного капитала предприятия. Нет чёткого определения, характеризующего распределение составляющих между источниками. Но принято считать, что для нормальной обеспеченности хозяйственной деятельности оборотными средствами, величина их должна находиться в пределах одной трети величины собственного капитала предприятия.

Заёмные оборотные средства формируются в форме банковских кредитов и займов третьих лиц. Они предоставляются предприятию во временное пользование. Одна часть платная (кредиты и займы), другая – бесплатная (кредиторская задолженность).

ГЛАВБУХ-ИНФО

Коэффициенты финансовой устойчивости:

1. Коэффициент финансового риска, (плечо финансового рычага, коэффициент капитализации, коэффициент соотношения заемных и собственных средств) (К1):

К1=(4П+5П)/ЗП=(590+690)/490;

где: 3П, 4П, 5П – разделы пассива баланса ;

490, 590 и 690 – соответствующие им строки баланса.

Указывает, сколько заемных средств организация привлекла на 1 руб. собственных средств. Нормальное значение К1<= 1. Рост К1 свидетельствует об усилении зависимости предприятия от привлечённого капитала.

2. Разновидностью этого показателя является коэффициент финансирования (финансового равновесия) (К2):

К2=1/К1=ЗП/(4П+5П)

— показывает, сколько собственных средств приходится на 1 руб. заёмных.

3. Коэффициент финансовой независимости (автономии, концентрации собственного капитала) (К3):

К3=3П/ВБ=490/700

Показывает удельный вес собственных средств в общей сумме источников финансирования. В большинстве стран принято считать коэффициент К3 общим уровнем финансовой независимости. Он отражает степень независимости организации от заемных источников. Финансово независимой считается фирму с удельным весом собственного капитала в общей его величине не менее 50% (50%-критич.точка), т.е. К3>=0,5. Эта цифра считается критической на основании следующего: если в один момент банки и кредиторы потребуют возврата заемных средств, то организация сможет их возвратить, реализовав свое имущество, которое образовано за счет собственных источников. 4. Коэффициент финансовой зависимости (К4) –показатель, в сумме с предыдущем дающий 1.

К4=заемные средства/ВБ=(4П+5П)/ВБ

Показывает долю заёмных средств в общей сумме источников финансирования. Если его значение снижается до 1, это означает, что всё финансирование осуществляется за счёт собственных источников. Принято считать нормальным, если К4<=0,5. К3+К4=1

5. Коэффициент обеспеченности запасов собственными источниками финансирования (К5):

К5=(ЗП-1А)/210=490-190/210

Показывает, какая часть материальных оборотных активов финансируется за счет собственных источников.

Принято считать нормальным значение К5>=0,6-0,8.

6. Коэффициент обеспеченности оборотных активов собственными средствами (К6):

К6=(ЗП-1А)/2А=(490-190)/290

Нормальное значение К6>0,1. Характеризует степень обеспеченности предприятия собственными оборотными средствами, что необходимо для финансовой устойчивости.

7. Коэффициент финансовой устойчивости (устойчивого финансирования) (К7):

К7=(ЗП+4П)/ВБ=(490+590)/300

— показывает, какая часть имущества предприятия финансируется за счет устойчивых источников. Считается нормальным значение К7>=0,8-0,9. Тревожное положение, когда коэффициент К7<0,75.

8. Коэффициент маневренности собственного капитала (К8):

К8=(ЗП-1А)/ЗП=(490-190)/490

Показывает, насколько мобильны собственные источники средств с финансовой точки зрения. Если К8 больше, то большая доля собственных средств находится в обороте, т.е. используется на финансирование текущей деятельности, и эта тенденция позитивная, обеспечивающая улучшение финансового состояния предприятия.

9. Индекс постоянного актива (К9):

К9=1А/ЗП=190/490

Показывает, какая доля собственных источников средств направляется на покрытие внеоборотных активов, т.е. основной части производственного потенциала предприятия.

Значение этого показателя может существенно изменяться в зависимости от вида деятельности предприятия и структуры его активов, в т.ч. оборотных средств.

К8+К9=1

10. Коэффициент долгосрочного привлечения заемных средств (К10):

К10=4П/(3П+4П)

Оценивает, насколько интенсивно предприятие использует заемные средства для обновления и расширения производства. Если оно за счет кредиторов активно расширяет производство, то происходит существенный рост показателя.

11. Коэффициент реальной стоимости имущества (К11):

К11=(ОС+сырье,матер.+НЗП)/Валюта_баланса

К11=(120+211+213)/ВБ

Показывает, какую долю в стоимости активов занимает имущество, обеспечивающее основную деятельность предприятия. Этот коэффициент имеет ограниченное применение и может отражать реальную ситуацию лишь на предприятиях производственных отраслей, причём, в разных отраслях он будет существенно отличаться. Обычно нормальное значение — >=0,5.

Лекции ТИПБ

| Следующая > |

Нормативное значение индикатора

Показатель Asset Coverage Ratio связан с четом производственного имущества и долгов от основной деятельности, оттого он не имеет общего нормативного значения. Оно варьируется в зависимости от отрасли экономики и масштабов хозяйственной деятельности:

- для предприятий промышленного сектора оптимальным считается значение 2;

- для фирм из сферы услуг – 1,5.

Важный момент! У крупного бизнеса Кпа всегда выше чем у небольших предприятий. Причиной выступает объем производственных мощностей.

Показатель покрытия материальных и денежных ценностей стоит анализировать в динамике (рост свидетельствует об увеличении имущества компании, а снижение – о повышении объема заемного финансирования). Его целесообразно сравнивать с иными организациями той же сферы деятельности и среднеотраслевыми показателями.

Важный момент! В некоторых случаях балансовая стоимость активов может отличаться от их рыночной стоимости. В этом случае в расчетах используется именно рыночная цена.

Оценка достаточности собственного оборотного капитала. Методы расчета величины собственных оборотных средств

Система показателей эффективности и интенсивности использования капитала

В экономическом анализе используют показатели Формы №3, баланса и отчета о прибылях и убытках. Принято различать три группы показателей для оценки эффективности и интенсивности использования капитала:

1) Коэффициент движения собственного капитала;

2) Коэффициент обеспеченности и финансовой структуры собственного капитала;

3) Коэффициент эффективности использования собственного капитала.

Коэффициент движения собственного капитала характеризует стоимостную оценку поступления и выбытия капитала, обеспеченность организации собственными основными средствами и обеспеченность приобретения оборотных активов за счет собственных источников финансирования.

Таблица – Показатели движения собственного капитала

| Наименование показателя | Формула расчета |

| 1.Коэффициент поступления собственного капитала | СК поступивший —————————- СК на конец периода |

| 2.Коэффициент выбытия собственного капитала | СК использованный —————————- СК на начало периода |

| 3.Коэффициент обеспеченности собственными оборотными средствами | СОС —————————- ОА |

| 4.Коэффициент обеспеченности запасов собственными оборотными средствами | СОС —————————- Запасы |

| 5.Коэффициент маневренности | СОС —————————- СК |

Третий, четвертый и пятый показатель – это коэффициенты анализа собственных оборотных средств.

Коэффициенты обеспеченности и финансовой структуры собственного капитала позволяют комплексно оценить финансовое состояние и финансовую устойчивость исследуемой организации.

Таблица – Коэффициенты обеспеченности и финансовой структуры собственного капитала

| Наименование показателя | Формула расчета |

| 1. Коэффициент автономии | СК —————————- Активы |

| 2. Коэффициент финансовой устойчивости | СК + ДО —————————- Активы |

| 3. Коэффициент постоянного актива | ВА —————————- СК |

| 4. Коэффициент инвестирования | СК —————————- ВА |

| 5. Коэффициент соотношения собственного и заемного капитала | ЗК —————————- СК |

| 6. Коэффициент финансирования | СК —————————- ЗК |

Коэффициенты эффективности собственного капитала характеризуют результативность его оборачиваемости и экономическую эффективность использования.

Таблица – Коэффициенты эффективности использования собственного капитала

| Наименование показателя | Формула расчета |

| 1. Коэффициент оборачиваемости собственного капитала | Выручка —————————- СК |

| 2. Коэффициент рентабельности собственного капитала | ЧП —————————- СК |

| 3. Коэффициент роста собственного капитала | Прибыль накопленная —————————- СК |

Собственные оборотные средства иначе называют собственный оборотный капитал, собственные оборотные активы или чистый оборотный капитал.

Собственные оборотные средства – это те активы, которые остаются у предприятия в случае единовременного погашения всех обязательств, иначе это запас финансовой прочности.

Показатель собственных оборотных средств характеризует ту часть собственного капитала, которая является источником для покрытия текущих активов.

Целесообразность анализа собственных оборотных средств зависит то следующих факторов:

1) отраслевая принадлежность;

2) условия банковского кредитования;

3) уровень рентабельности;

4) уровень организации коммерческой работы или деловой активности.

Достаточность собственного оборотного капитала рассчитывается по формуле:

Кроме того, отдельные авторы предлагают использовать в расчете собственных оборотных средств долгосрочные и краткосрочные обязательства, в частности кредиты и займы.

Выше приведенная методика расчета собственных оборотных средств основана на использовании абсолютных показателей. При расчете собственных оборотных средств используются и три относительных показателя:

1. Коэффициент обеспеченности собственными оборотными средствами;

2. Коэффициент обеспеченности запасов собственными оборотными средствами;

Источник

Выводы о том, что означает изменение показателя

Если показатель уменьшается

Обычно негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

Финансовый анализ:

- Актив бухгалтерского баланса Актив баланса – это часть бухгалтерского баланса, содержащая данные об активах предприятия, то есть об его имуществе. Актив баланса отражает имущество, имущественные права и денежные средства,…

- Основные показатели деятельности предприятия Основные показатели деятельности предприятия — это показатели, позволяющие судить о нескольких вещах: О размере предприятия и масштабах его деятельности Об уровне доходов и расходов Об…

- Относительные экономические показатели деятельности предприятия Относительные показатели деятельности предприятия — это показатели, позволяющие судить об эффективности работы Исходные данные для подготовки таких показателей можно взять из баланса и отчёта о…

- I. ВНЕОБОРОТНЫЕ АКТИВЫ Внеоборотные активы – имущество, используемое в деятельности предприятия более года, Его стоимость частями переносится на стоимость готовой продукции Признак активов — способность приносить организации доходы.…

- IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Раздел IV. Долгосрочные обязательства — это четвёртый раздел баланса. При этом он же — второй раздел пассива баланса, в котором показывают источники финансирования имущества. И…

- Пассив бухгалтерского баланса Пассив бухгалтерского баланса — это вторая часть бухгалтерского баланса. Она содержит список тех финансовых ресурсов, которые были использованы для приобретения имущества, то есть активов, которые…

- Абсолютные экономические показатели деятельности предприятия Абсолютные экономические показатели деятельности предприятия — это показатели, позволяющие судить о нескольких вещах: О размере предприятия и масштабах его деятельности Об уровне доходов и расходов…

- II. ОБОРОТНЫЕ АКТИВЫ Оборотные активы – имущество, используемое в деятельности предприятия менее года либо используется в одном производственном цикле, который также не превышает одного года. Его стоимость целиком…

- Анализ финансового состояния предприятия Здравствуйте. На этой странице находится обновлённый сервис для бесплатного анализа финансового состояния предприятия онлайн. В 2019-2020 изменились некоторые строки в отчёте о финансовых результатах, поэтому…

- Горизонтальный и вертикальный анализ баланса и отчёта о финансовых результатах (о прибылях и убытках) Доброго дня, мой дорогой читатель. В этой статье рассмотрим такую тему как горизонтальный и вертикальный анализ баланса и отчёта о финансовых результатах (о прибылях и…