Обеспеченность собственными средствами формула по балансу 2021

Содержание:

- Характеристика внеоборотных и оборотных активов

- Источники финансирования оборотного капитала

- Оборачиваемость оборотных средств

- Среднегодовая стоимость оборотных активов

- Рабочий капитал в балансе — понятие и формула расчета

- Влияние собственных оборотных средств на финансовые показатели предприятия

- ГЛАВБУХ-ИНФО

- Коэффициент обеспеченности материальных запасов: интерпретация

- Основной капитал

- Калькуляция значения СК по обновленной форме бухбаланса

- Что такое оборотный капитал простыми словами

- Среднегодовая стоимость активов по балансу: как рассчитать

- Анализ финансового состояния предприятия

Характеристика внеоборотных и оборотных активов

Как было указано выше, имущество фирмы подразделяется на две базовые категории, напрямую зависящие от присущих ему характеристик.

Существуют два основных критерия дифференциации материальных ценностей:

- Ликвидность, то есть способность обращаться в деньги максимально быстро;

- Период, в течении которого материальные ценности способны приносить компании экономическую выгоду.

Внеоборотные активы организации характеризуются, в первую очередь, длительным периодом использования, превышающим один год или один производственный цикл, если речь идет о длительном производстве. К числу активов такого рода можно отнести ценное оборудование, станки, капитальные строения и иное аналогичное имущество. Для отражения сведений о внеоборотных активах используется первый раздел бухгалтерского баланса.

Что касается активов оборотных, их базовой характеристикой, по сути, является обслуживание текущего процесса ведения деятельности и полное потребление в течение производственного цикла. Проведение аналитических мероприятий данной категории ценностей позволяет компаниям и инвесторам оценить фактический уровень деловой активности, финустойчивости и платежеспособности субъекта бизнеса.

Источники финансирования оборотного капитала

С точки зрения выбора источника финансирования в оборотном капитале предприятия выделяют его постоянную и переменную части. Постоянная часть обычно финансируется за счет долгосрочного заемного или собственного капитала. В свою очередь, его переменная часть (например, сезонная или непредвиденная потребность) обычно финансируется за счет краткосрочных источников долгового финансирования.

- Краткосрочный кредит. Если у предприятия возникла временная потребность в дополнительном оборотном капитале, краткосрочный кредит (срок погашения менее 12 месяцев) является удобным источником финансирования.

- Кредитная линия. В случае если потребность в дополнительном финансировании невозможно предугадать заранее, кредитная линия может удовлетворить ее в сжатые сроки.

- Факторинг. Недостатком этого источника финансирования является высокая стоимость, но он может использоваться, когда другие источники недоступны.

- Торговая дебиторская задолженность. Если у предприятия есть надежная деловая репутация, его менеджмент может попросить поставщиков об увеличении отсрочки платежа, например с 30 до 40 дней. Недостатком этого источника финансирования является то, что увеличение торговой дебиторской задолженности не является хорошим знаком для других кредиторов.

- Финансирование за счет собственных средств. Нераспределенная прибыль является широко используемым источником финансирования дополнительной потребности в оборотном капитале. В исключительных случаях собственники могут предоставить дополнительные средства путем увеличения уставного капитала.

Оборачиваемость оборотных средств

Показатель собственных оборотных средств непосредственно связан с деловой активностью предприятия.

Общий показатель деловой активности — коэффициент оборачиваемости активов — рассчитывается следующим образом:

Ко — коэффициент оборачиваемости активов;

ОР — объем реализации за анализируемый период;

ССА — средняя стоимость активов за анализируемый период.

При этом средняя стоимость активов равна половине суммы стоимости активов на начало периода и на конец периода.

Этот коэффициент характеризует эффективность использования ресурсов независимо от источников их финансирования. Также он показывает, сколько раз за отчетный период совершается полный цикл производства и сколько единиц реализованной продукции в стоимостном выражении приходится на каждую денежную единицу активов.

Нормативного значения у коэффициента оборачиваемости нет, его нужно анализировать в динамике. Если в динамике значение оборачиваемости падает, можно говорить о неэффективном использовании активов, и наоборот, при его росте идет увеличение качества управления активами, увеличение интенсивности деятельности предприятия.

Следует помнить, что показатель оборачиваемости активов тесно связан с отраслью предприятия. У торговых предприятий оборачиваемость будет значительно выше, чем у капиталоемких производств.

Коэффициент оборачиваемости оборотных активов будет рассчитываться следующим образом:

Кооа — коэффициент оборачиваемости оборотных активов;

ОР — объем реализации за анализируемый период;

ССОА — средняя стоимость оборотных активов за анализируемый период.

Этот коэффициент дает представление об оборачиваемости оборотных активов и показывает, какое количество выручки от реализации приходится на каждую единицу оборотных активов.

Длительность одного оборота можно рассчитать так:

Т — длительность периода оборота;

Д — количество дней в анализируемом периоде;

Ко — коэффициент оборачиваемости.

Для анализа деловой активности можно провести оценку операционного и финансового циклов. Для этого определяется длительность и характер чистого периода оборота денежных средств организации за период. Этот период определяется как разница между периодом оборота оборотных средств, участвующих в операционном цикле, и периодом оборота краткосрочных обязательств:

ΔТ — чистый период оборота денежных средств организации за анализируемый период;

Тоа — период оборота оборотных средств;

Тка — период оборота краткосрочных обязательств.

Если период оборота оборотных средств больше, чем период оборота краткосрочных обязательств, можно говорить о положительном финансовом цикле. В противном случае формируется отрицательный финансовый цикл.

Если рассмотреть показатель финансового цикла во взаимосвязи с показателем собственных оборотных средств, то можно увидеть, что положительный финансовый цикл соответствует наличию собственных оборотных средств, а отрицательный — связан с дефицитом собственных оборотных средств.

Среднегодовая стоимость оборотных активов

Общая итоговая стоимость базируется в строке баланса 1200. В ней содержится величина остатков средств компании по каждой позиции на начало заданного периода, а также на его окончание.

Среднегодовая стоимость рассчитывается по формуле и анализируется в зависимости от цели исследования. К примеру, подобная аналитика может потребоваться в случае необходимости выяснения размеров остатка имущества в целом, либо по каждой отдельной позиции. Она помогает выявить динамику стоимости активов, а также сделать выводы о состоянии оборотных фондов. С помощью неё осуществляется расчет следующих показателей:

- Рентабельность оборотных средств. Рентабельность оборотных средств — это размер прибыли, которая получена на каждый рубль, вложенный в приобретение материалов для производства и непосредственно выпуск продукции.

- Оборачиваемость оборотных средств. Оборачиваемость активов помогает выявить уровень эффективности их применения. Это продолжительность полного цикла от момента приобретения ресурсов для производства до периода продажи готовой продукции.

Помимо самой оборачиваемости, рассчитывается также длительность одного оборота в днях. Для этого используется формула:

В случае, если длительность одного оборота уменьшается, это говорит о том, что использование оборотных средств улучшилось.

Если необходимо произвести расчёт среднегодовой стоимости какого-то определенного вида имущества, например запасов, необходимо обратиться к соответствующей строке в балансе. Формула среднегодовой стоимости оборотных средств выглядит следующие образом:

Рабочий капитал в балансе — понятие и формула расчета

Если он ниже нуля – компания утратила свою платежеспособность. Низкое значение ЧОК – признак приближающегося банкротства. Излишек NWC – свидетельство неэффективного использования ресурсов.

Компания может быть уверенной в стабильности своего финансового положения, если у нее имеется «подушка безопасности» в виде чистого оборотного капитала. Положительное значение этого показателя – ключевое условие финансовой устойчивости компании, ее ликвидности и платежеспособности.

Чистый оборотный, или рабочий, капитал (Net Working Capital – NWC) – это финансовый показатель, который представляет собой разницу между оборотными активами и текущими обязательствами. Это часть оборотных активов, которые сформированы за счет долгосрочных источников финансирования.

| № | Показатель | Составляющие | Расшифровка |

| Текущие активы | Краткосрочная дебиторская задолженность;

Товарно-материальные запасы; НДС по приобретенным товарам; Денежные средства; Краткосрочные финансовые вложения. |

Часть баланса, которую предприятие планирует в течение года обратить в наличность | |

| Текущие обязательства | Задолженность по оплате труда;

Долги перед поставщиками ресурсов; Непогашенные обязательства перед бюджетом и внебюджетными фондами; Займы на короткий срок; Процентные выплаты по долгосрочным займам; Доходы будущих периодов; Резервы на предстоящие расходы. |

Долги, которые субъект хозяйствования погасит в краткосрочном периоде (в течение года) |

В случае если компании придется единовременно погасить всю свою краткосрочную задолженность, у нее останется чистый оборотный капитал (ЧОК). Даже если все кредиторы потребуют погашения текущей задолженности, предприятие продолжит свое нормальное функционирование без угрозы банкротства.

Содержание показателя ЧОК, его история, значение в финансовом анализе и система его оценки – в видеоролике

Влияние собственных оборотных средств на финансовые показатели предприятия

Анализ оборотных средств, их структуры и оборачиваемости необходим для принятия управленческих решений. В отношении оборотных средств целью менеджмента является увеличение их рентабельности и в то же время обеспечение финансовой устойчивости и платежеспособности. При этом следует помнить, что повышение рентабельности оборотных средств во многом идет за счет финансовой устойчивости.

При неизменном показателе собственных оборотных средств может меняться его структура, увеличение активов связано с оттоком денежных средств, и наоборот, уменьшение активов приводит к увеличению денежных средств. Если идет рост собственных оборотных средств, то он происходит, как правило, за счет роста неденежных активов — дебиторской задолженности, запасов, а значит, падает ликвидность и снижается текущая платежеспособность. Если всё же рост происходит за счет денежных средств, то вместе с выводом о росте ликвидности и платежеспособности следует отметить, что организация, возможно, неэффективно использует денежные средства, накапливая их на текущих счетах.

Рост дебиторской задолженности всегда надо сопоставлять с выручкой от продаж. При росте выручки закономерно возрастание дебиторской задолженности, но если выручка падает или остается неизменной, а дебиторская задолженность растет, то можно говорить о том, что организация кредитует своих покупателей и неэффективно работает с дебиторской задолженностью.

Увеличение запасов следует оценивать с точки зрения производственной необходимости. В состав запасов входят материалы, товары на складах, готовая продукция, незавершенное производство. В анализе динамики материалов нужно учесть влияние их структуры, фактора сезонности, инфляционного фактора, особенности работы с поставщиками. Для незавершенного производства, в первую очередь, имеет значение его ритмичность. На остаток готовой продукции и товаров влияет уровень отпускных цен, качество продукции, структура рынка сбыта.

Для увеличения финансовой устойчивости необходимо увеличение собственных оборотных средств. Но если финансовая устойчивость достигается финансированием текущей деятельности за счет более дорогих источников по сравнению с краткосрочными источниками финансирования, то это приведет к снижению капитализации предприятия.

На основании анализа собственных оборотных средств можно принять решение о выборе политики финансирования предприятия. С целью анализа и оценки стратегий финансирования оборотные средства часто делят на постоянную часть и активы, необходимые в связи с сезонностью производства, с сезонным ростом объемов продаж. Постоянная часть оборотных активов — это и есть собственные оборотные средства. Постоянная потребность в активах этой группы требует большей надежности в их финансировании, в то время как вторую группу оборотных средств можно финансировать за счет краткосрочных обязательств.

Анализ собственных оборотных средств может применяться и для оценки методов инвестирования. Если величина собственных оборотных средств растет, то это значит, что всё большая часть активов направляется на получение доходов, и организация теряет прибыль, а значит, инвестирование не может считаться эффективным.

ГЛАВБУХ-ИНФО

Коэффициенты финансовой устойчивости:

1. Коэффициент финансового риска, (плечо финансового рычага, коэффициент капитализации, коэффициент соотношения заемных и собственных средств) (К1):

К1=(4П+5П)/ЗП=(590+690)/490;

где: 3П, 4П, 5П – разделы пассива баланса ;

490, 590 и 690 – соответствующие им строки баланса.

Указывает, сколько заемных средств организация привлекла на 1 руб. собственных средств. Нормальное значение К1<= 1. Рост К1 свидетельствует об усилении зависимости предприятия от привлечённого капитала.

2. Разновидностью этого показателя является коэффициент финансирования (финансового равновесия) (К2):

К2=1/К1=ЗП/(4П+5П)

— показывает, сколько собственных средств приходится на 1 руб. заёмных.

3. Коэффициент финансовой независимости (автономии, концентрации собственного капитала) (К3):

К3=3П/ВБ=490/700

Показывает удельный вес собственных средств в общей сумме источников финансирования. В большинстве стран принято считать коэффициент К3 общим уровнем финансовой независимости. Он отражает степень независимости организации от заемных источников. Финансово независимой считается фирму с удельным весом собственного капитала в общей его величине не менее 50% (50%-критич.точка), т.е. К3>=0,5. Эта цифра считается критической на основании следующего: если в один момент банки и кредиторы потребуют возврата заемных средств, то организация сможет их возвратить, реализовав свое имущество, которое образовано за счет собственных источников. 4. Коэффициент финансовой зависимости (К4) –показатель, в сумме с предыдущем дающий 1.

К4=заемные средства/ВБ=(4П+5П)/ВБ

Показывает долю заёмных средств в общей сумме источников финансирования. Если его значение снижается до 1, это означает, что всё финансирование осуществляется за счёт собственных источников. Принято считать нормальным, если К4<=0,5. К3+К4=1

5. Коэффициент обеспеченности запасов собственными источниками финансирования (К5):

К5=(ЗП-1А)/210=490-190/210

Показывает, какая часть материальных оборотных активов финансируется за счет собственных источников.

Принято считать нормальным значение К5>=0,6-0,8.

6. Коэффициент обеспеченности оборотных активов собственными средствами (К6):

К6=(ЗП-1А)/2А=(490-190)/290

Нормальное значение К6>0,1. Характеризует степень обеспеченности предприятия собственными оборотными средствами, что необходимо для финансовой устойчивости.

7. Коэффициент финансовой устойчивости (устойчивого финансирования) (К7):

К7=(ЗП+4П)/ВБ=(490+590)/300

— показывает, какая часть имущества предприятия финансируется за счет устойчивых источников. Считается нормальным значение К7>=0,8-0,9. Тревожное положение, когда коэффициент К7<0,75.

8. Коэффициент маневренности собственного капитала (К8):

К8=(ЗП-1А)/ЗП=(490-190)/490

Показывает, насколько мобильны собственные источники средств с финансовой точки зрения. Если К8 больше, то большая доля собственных средств находится в обороте, т.е. используется на финансирование текущей деятельности, и эта тенденция позитивная, обеспечивающая улучшение финансового состояния предприятия.

9. Индекс постоянного актива (К9):

К9=1А/ЗП=190/490

Показывает, какая доля собственных источников средств направляется на покрытие внеоборотных активов, т.е. основной части производственного потенциала предприятия.

Значение этого показателя может существенно изменяться в зависимости от вида деятельности предприятия и структуры его активов, в т.ч. оборотных средств.

К8+К9=1

10. Коэффициент долгосрочного привлечения заемных средств (К10):

К10=4П/(3П+4П)

Оценивает, насколько интенсивно предприятие использует заемные средства для обновления и расширения производства. Если оно за счет кредиторов активно расширяет производство, то происходит существенный рост показателя.

11. Коэффициент реальной стоимости имущества (К11):

К11=(ОС+сырье,матер.+НЗП)/Валюта_баланса

К11=(120+211+213)/ВБ

Показывает, какую долю в стоимости активов занимает имущество, обеспечивающее основную деятельность предприятия. Этот коэффициент имеет ограниченное применение и может отражать реальную ситуацию лишь на предприятиях производственных отраслей, причём, в разных отраслях он будет существенно отличаться. Обычно нормальное значение — >=0,5.

Лекции ТИПБ

| Следующая > |

Коэффициент обеспеченности материальных запасов: интерпретация

Оптимальная величина рассматриваемого коэффициента — 0,6–0,8. Это означает, что порядка 60–80% материальных запасов фирмы производится или закупается с помощью собственного капитала. Если данный показатель меньше, это может свидетельствовать о чрезмерной кредитной нагрузке на бизнес.

Если он больше, то, возможно, собственный капитал предприятия инвестируется не слишком эффективно (но это, конечно, очень спорная интерпретация, справедлива она разве что в тех случаях, когда ставки по кредитам существенно ниже рентабельности бизнеса).

Собственно тот факт, что у фирмы есть достаточный объем капитала для обеспечения необходимых объемов материальных запасов, снижает ее потребность в кредитах. В целом, чем выше рассматриваемый коэффициент, тем более инвестиционно привлекательным может быть предприятие.

В ряде случаев коэффициент может принимать также отрицательное значение. Как правило, это обозначает тот факт, что отрицателен и показатель оборотного капитала фирмы. Чаще всего данная ситуация возникает, если у фирмы высокая кредитная нагрузка, но в бизнес-модели компании может быть предусмотрена оперативная конвертация запасов в выручку — если их оборачиваемость характеризуется хорошей динамикой. Если это так, то отрицательный коэффициент обеспеченности в компании будет считаться нормой.

Подробнее об оборачиваемости запасов читайте в статье «Коэффициент оборачиваемости запасов в днях (формула)».

Таким образом, норматив по данному коэффициенту может определяться с учетом специфики бизнес-модели фирмы.

Коэффициент, расчет которого мы рассмотрели, лучше всего сравнивать в динамике. Например, используя данные по бухгалтерским балансам в разные годы. Просадка, фиксируемая в один период, может быть компенсирована резким ростом значения соответствующего показателя в другие временные промежутки, поэтому средняя его величина вполне может считаться соответствующей оптимальному уровню. Инвесторы, изучая показатели финансовой устойчивости, подобные коэффициенту обеспеченности запасов, как правило, принимают решения исходя из их рассмотрения в контексте сопоставления с результатами деятельности предприятия в разные периоды.

Основной капитал

Производственный процесс, кроме труда занятой в нем рабочей силы, происходит с помощью средств труда и предметов труда. Основной капитал относят к средствам труда. Это машины, оборудование, приборы и пр., необходимые в производстве. Средства труда, воздействуя на предметы труда (сырье, материалы и др.) при участии человеческого фактора, создают продукцию. Средства труда, если говорить об основном капитале в виде зданий, сооружений, также создают условия для производства продукции.

Структура и состав основного капитала зависят от специфики производства, сектора рынка, к которому относится предприятие. Сельскохозяйственное предприятие и промышленное будут иметь существенную разницу в составе основного капитала. Играют роль и отраслевые особенности (растениеводство, животноводство; отрасль промышленности), величина предприятия, состав выпускаемой продукции и многие другие факторы. Структурируют основной капитал в зависимости от цели исследования.

Чаще всего применяют приведенные ниже характеристики:

- Производственные и непроизводственные объекты. Различаются по использованию в производственном цикле либо в целях культурного, бытового обслуживания работников предприятия. Пример: цеховое здание относится к производственным средствам, а здание клуба на балансе предприятия – к непроизводственным.

- Имущество движимое и недвижимое. Пример: земельный участок является недвижимостью, а станки – движимым имуществом.

- Роль в производстве. Здесь речь идет о том, участвует ли имущество непосредственно в производственном процессе или создает условия для него. Пример: оборудование непосредственно, активно участвует в производстве, а цеховое здание участвует пассивно, создавая условия для работы.

Применяют также классификации:

- по видам (с указанием удельного веса каждого вида, пример: отдельно здания, сооружения, оборудование);

- технологическую (аналогично, удельный вес отдельной подгруппы внутри группы, пример: удельный вес спецмашин в составе автомобильного парка);

- структура по признаку времени использования (т.н. возрастная) и др.

Изучив состав и структуру основного капитала, можно прийти к выводу, что используется он в производстве множество раз, при этом подвергаясь износу. Износ, выраженный в денежной форме, называют амортизацией. Эта величина включается в стоимость произведенной продукции. Основные понятия при расчете амортизации – первоначальная стоимость и норма амортизации. При этом в бухгалтерском и налоговом учете способы расчета амортизации могут различаться.

И в том и в другом виде учета существует линейный способ расчета амортизации, который на практике чаще всего используется. Расчет ведется по формуле А = Пс * На, где Пс – первоначальная стоимость объекта, а На – норма амортизационных отчислений. При этом На = 1/n * 100%, где n – число месяцев полезного использования объекта, определяемое по утвержденному Правительством Классификатору (Пост. №1 от 1/01/02 г.).

Кроме этого способа:

- в НУ используют нелинейный (только для отдельных групп объектов, в соответствии со ст. 259.2 НК РФ, п. 5);

- в БУ применяют способ уменьшаемого остатка пропорционально сроку полезного использования, пропорционально объему продукции (ПБУ 6/01 п. 18).

Могут применяться ускоряющие амортизацию коэффициенты.

Собственники основного капитала стремятся к тому, чтобы его стоимость окупалась до момента износа физического (фактическая непригодность для дальнейшего использования, утрата полезных свойств) либо морального, стоимостного (утрата стоимости в связи с прогрессом, созданием новейшего оборудования).

Технический прогресс приводит к необходимости закреплять законодательно ускоренные способы и нормы амортизации оборудования, техники. Сокращаются сроки амортизации.

На заметку! Кроме термина «основной капитал» в учете используются как синонимы понятия «основные средства» и «основные фонды». Аналогично используют и термины «оборотный капитал», «оборотные средства».

Калькуляция значения СК по обновленной форме бухбаланса

Размеры СК можно определить разными способами. Самым простым считается расчет по бухгалтерском балансу, подразумевающий сложение элементов своих активов (УК, РК, ДК, НП с соответствующими им балансовыми строками 1310, 1340, 1350, 1360, 1370) и вычитание выкупленных у акционеров акций (балансовая строка 1320).

Балансовая формула расчета в этом случае будет следующей:

СК = стр. 1300 = стр. 1310 + стр. 1340 + стр. 1350 + стр. 1360 − стр. 1320 + стр. 1370.

Для нахождения годовой суммы своих средств, необходимо суммировать показатели СК на начало и конец года (СК н.г. и СК к.г. соответственно).

Формула выглядит так:

СК = СК н.г. + СК к.г.

Существует также базовая формула калькуляции суммы собственного капитала:

СК = Валюта баланса − Обязательства компании,

где Валюта баланса – это конечная сумма по всем компонентам бухгалтерского баланса. При этом все активы в сумме равны всем общему объему пассивов.

Что такое оборотный капитал простыми словами

Оборотный капитал (Working capital) — в концепции бухгалтерского учёта понимаются денежные средства и иные активы, которые будут обращены в деньги — проданы или потреблены в течение двенадцати месяцев или обычного операционного цикла, если он превышает двенадцать месяцев.

Оборотный капитал является одной из самых изучаемых экономических категорий. Впервые оборотный капитал как отдельную экономическую категорию рассмотрел в своих трудах Адам Смит. Под оборотным капиталом он понимал капитал, направляемый на получение прибыли. По мнению А. Смита, оборотный капитал состоит из четырёх частей:

- Денег, при помощи которых совершается обращение;

- Запасов;

- Материалов и полуфабрикатов, находящихся в процессе незавершенного производства;

- Готовых, но ещё не реализованных товаров.

Оборотный капитал является необходимым условием производства и реализации продукции для любого предприятия. Но большую роль играет не только наличие оборотного капитала как такового, но и его структура.

Оптимизируя структуру оборотного капитала, можно одновременно минимизировать его стоимость, что будет способствовать повышению рентабельности и рыночной стоимости всего предприятия.

В современной экономической науке сложилось два подхода в понимании содержания термина «оборотный капитал»:

- Имущественный — когда под оборотным капиталом понимают в первую очередь имущественные ценности предприятия или средства, авансированные для формирования запасов;

- Платёжный — когда оборотный капитал трактуют как затраты, необходимы для закупок материалов, сырья и т.д., произведенные в текущем периоде.

Среднегодовая стоимость активов по балансу: как рассчитать

Это один из самых простых показателей в финансовом анализе. Для его вычисления не требуется запоминать сложную формулу. Все сводится к правилам математики о расчете средних величин.

Если вы знаете значения двух чисел, то как найти их среднюю арифметическую? Ответ очевиден – сложить и поделить на два. Теперь переложим данное простое правило на язык строк баланса, и получим сразу четыре формулы: как в целом для всей величины активов, так и для отдельных составляющих.

Для какого показателя производится расчет средней величины

Формула с указанием строк в бухгалтерском балансе (ББ)

Что показывает полученное значение

(1600 ББ на начало года + 1600 ББ на конец года) ÷ 2

Среднюю балансовую оценку имущества предприятия, которое находится у него на праве собственности

1600 ББ – валюта ББ

2 Для внеоборотных активов

(1100 ББ на начало года + 1100 ББ на конец года) ÷ 2

Среднюю балансовую оценку имущества, срок обращения которого превышает 12 месяцев

1100 – итог I раздела ББ

3 Для оборотных активов

(1200 ББ на начало года + 1200 ББ на конец года) ÷ 2

Среднюю балансовую оценку имущества, которое находится в обороте предприятия менее одного года или обычного операционного цикла предприятия

1200 – итог II раздела ББ

4 Для чистых активов

Среднюю балансовую оценку имущества предприятия, которое приобретено исключительно за счет собственного капитала. Иначе – «очищено» от обязательств компании

1400 – итог IV раздела ББ,

1500 – итог V раздела ББ,

1530 – доходы будущих периодов

Во всех формулах используются значения показателей на начало года. Где их взять, если в балансе обычной коммерческой организации содержатся данные исключительно на 31 декабря? Можно воспользоваться простым правилом из бухгалтерского учета: конечный остаток одного дня равен начальному остатку следующего дня.

Значит, чтобы рассчитать среднегодовые показатели, например, за 2018 год потребуются величины:

- на 31 декабря 2021 – приравниваем к 1 января 2021. И это стоимость на начало анализируемого года;

- на 31 декабря 2021 – стоимость на конец анализируемого года.

Обратите внимание на порядок расположения столбцов в балансе. Начиная с бухгалтерской отчетности за 2011 год, он такой:

- первая колонка с цифрами соответствует самой ранней по времени дате;

- средняя колонка – дате, которая предшествует отчетной;

- крайняя правая колонка – самой поздней дате из всех представленных.

Таким образом, по одному балансу можно вычислить среднегодовые показатели сразу за два года.

Есть одна очень показательная методика. В ее основе – расчет среднегодовой стоимости активов. На выходе – вывод о типе развития вашей организации (экстенсивном или интенсивном). Скачайте Excel-файл и просто подставьте цифры из отчетности вашего предприятия.

Как рассчитать среднегодовую стоимость внеоборотных и оборотных средств

Анализ финансового состояния предприятия

Величина собственных оборотных средств предприятия имеет отрицательное значение и существенно снизилась. Предприятие испытывает недостаток собственных средств, т.е. мобильные активы ими не покрываются. Предприятие не в состоянии расплатиться из своих текущих активов по своим текущим обязательствам. Ресурсами для обеспечения финансирования собственных оборотных средств являются краткосрочные кредиторская задолженность и займы. Ухудшение состояния оборотных средств предприятия подтверждается снижением значений коэффициента маневренности, коэффициента обеспеченности оборотных активов собственными оборотными средствами, коэффициента обеспеченности запасов собственными оборотными средствами.

Изменение в структуре имущества предприятия (увеличение доли основных средств и уменьшение доли оборотных средств) свидетельствует об ухудшении его ликвидности.

Замедление оборачиваемости капитала и оборотных средств предприятия свидетельствует о снижении его деловой активности. Снижение показателей рентабельности и низкие их значения говорят о низкой эффективности хозяйственной и коммерческой деятельности предприятия.

Оценка показателей финансовой устойчивости и платежеспособности предприятия и их динамика свидетельствуют о плохой кредитоспособности предприятия и его непривлекательности для инвесторов.

Эффективность производства в 2008 году снизилась — себестоимость изготовления продукции растет быстрее, чем прибыль от ее реализации. Предприятие держится «на плаву» за счет краткосрочного кредита и кредиторской задолженности, которые в скором времени придется вернуть. Предприятие получает свою прибыль из одного источника — от реализации продукции, доходность по которой низкая (1,7%), не получая дохода от вложения денег ни в другие предприятия, ни в ценные бумаги. Предприятие испытывает; недостаток собственных средств, затруднения в получении коммерческих кредитов. Фирма не способна рассчитаться по наиболее срочным обязательствам.

По результатам проведенного анализа можно сделать вывод, что предприятие находится на грани банкротства, перед ним стоит проблема выживания.

Информационной базой для проведения оценки финансового состояния является главным образом бухгалтерская документация. В первую очередь это бухгалтерский баланс (форма №1) и приложения к балансу.

Финансовая устойчивость предприятия выражается целым рядом коэффициентов, разносторонне оценивающих структуру баланса: соотношение заемных и собственных средств, доля собственных оборотных средств в капитале, доля имущества, составляющего производственный потенциал предприятия, в общей стоимости активов. Цель такого набора показателей — оценка степени независимости предприятия от случайностей, связанных не только с условиями рынка, но и с обычными срывами договоров, неплатежами.

Исходя из данных сравнительного баланса (Приложение Б) в анализируемом предприятии коэффициенты за 2007-2008 гг., характеризующие финансовую устойчивость, имеют следующие значения, таблицы 3, 4 (Приложение 1):

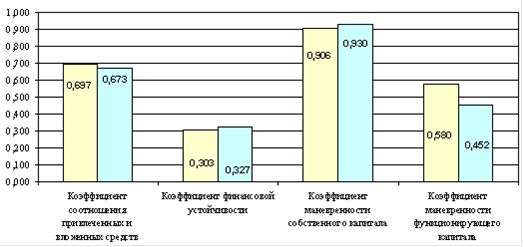

Проиллюстрируем полученные результаты оценки финансовой устойчивости ООО «Энергетик» за 2007-2008 гг. на графике (рис. 7.).

Рисунок 7. Динамика изменения показателей финансовой устойчивости и платежеспособности ООО «Энергетик» за 2007-2008 гг.

На основе рассчитанных показателей, внесенных в таблицах 4 — 7, можно сделать следующие выводы. На начало и на конец отчетного периода предприятие имело абсолютно устойчивое финансовое состояние.

Причем, если на начало периода у предприятия соотношение между собственными оборотными средствами и общей величиной запасов и затрат составляло 2:1, то на конец периода это соотношение составляет 6:1. Это произошло за счет того, что за данный период общая величина запасов и затрат сократилась при одновременном росте собственных оборотных средств.

За анализируемый период увеличился удельный вес собственных средств в общей сумме источников финансирования. Произошло увеличение коэффициента финансовой независимости предприятия. На конец периода его значение равно 0,327.