Как осуществляется ведение бухгалтерского учета ип?

Содержание:

- Минимальный налог на УСН Доходы минус Расходы

- Налоги для УСН

- Нанимаем сотрудников

- Совет 3. Сверяйтесь с налоговой инспекцией

- Ведение бухгалтерии для индивидуального предпринимателя

- Сложно ли делать это самостоятельно

- ИП на УСН с наемными работниками: отчеты 2021 года

- Стоит ли ИП вести бухучет

- Где заказать услуги по ведению бухгалтерского учета ИП — обзор ТОП-3 компаний по предоставлению услуг

- Особенности работы

Минимальный налог на УСН Доходы минус Расходы

Согласно ст. 346.18 НК РФ, налогоплательщик, применяющий объект налогообложения УСН Доходы минус расходы, должен уплатить минимальный налог, если сумма налога, рассчитанная обычным порядком (в том числе и при применении дифференцированной налоговой ставки), меньше, чем сумма минимального налога, т.е. 1% от доходов.

Обратите внимание: налоговой базой для расчета минимального налога будут не доходы, уменьшенные на величину расходов, а полученные доходы. При этом минимальный налог рассчитывается только для варианта УСН Доходы минус Расходы

Минимальный налог рассчитывают и уплачивают только по итогам налогового периода (календарного года), по итогам отчетных периодов (1 квартал, полугодие и 9 месяцев) минимальный налог не считают и не выплачивают.

✐ Пример ▼

Организация, работающая на УСН Доходы минус расходы и применяющая налоговую ставку 15%, получила следующие итоги 2021 года:

- доходы 10 млн рублей;

- расходы 9,5 млн рублей.

Налоговая база для расчета единого налога обычным порядком составила 500 тыс. руб. (10 000 000 руб. минус 9 500 000 руб.), а сумма единого налога по итогам года равна 75 тыс. руб. (500 000*15% = 75 000).

Минимальный налог составит 100 000 руб. (доходы 10 000 000 *1%), заплатить надо большую из этих сумм, т.е. 100 000 рублей. При этом учитываются все авансовые платежи, если они были уплачены.

Если вы не успели вовремя заплатить налоги или взносы, то помимо самого налога, придется также заплатить неустойку в виде пени, рассчитать которую можно с помощью нашего калькулятора:

Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям :

Что мы имеем в сухом остатке после такого подробного знакомства с УСН Доходы минус расходы? Однозначно — этот налоговый режим является самым выгодным для российского налогоплательщика в случае, если налог рассчитывается на базе полученных доходов. Но здесь нельзя упускать из виду два момента:

1. Самостоятельный учет и отчетность для руководителя бизнеса или ИП будет значительно сложнее (в сравнении с УСН Доходы), в связи с большим количеством нюансов признания расходов. Возможно, придется закладывать расходы на бухгалтера или специализированный сервис, впрочем, эти суммы даже для малого бизнеса можно признать несущественными.

2. Серьезная бюрократическая помеха в виде повышенного внимания налоговых органов к заявленным расходам. С этой проблемой тоже можно справиться, если соблюдать следующие правила:

- осознанный выбор контрагентов. Достаточно один раз разработать внутреннее положение о порядке проверки партнеров и соблюдать его;

- документальное оформление расходов должно вестись согласно правилам учета. Каждый расход подтверждается дважды – документом об оплате и об осуществлении хозяйственной операции;

- быть готовым обосновать произведенные расходы деловой целью, т.е. направленностью на получение прибыли;

- помнить, что не все произведенные расходы можно учесть, даже если они были продиктованы предпринимательской необходимостью.

Собственно, внимания контролирующих органов ни одному бизнесмену и так не избежать, даже если он просто зарегистрировал ИП и не ведет деятельность. Нашей задачей было ознакомить вас с теми условиями, которые необходимо соблюдать при работе на УСН Доходы минус расходы, чтобы они не стали для вас в дальнейшем неприятным сюрпризом. Ну а кто предупрежден – тот вооружен!

Налоги для УСН

Упрощенная система налогообложения для ИП в 2021 году предусматривает уплату лишь одного налога – единого. В связи с этим ИП, применяющие данный режим, освобождены от уплаты НДС, НДФЛ и налога на имущество за некоторыми исключениями.

К таким исключениям относится:

- НДС, уплачиваемый при ввозе товаров на территорию РФ, при выставлении контрагенту счет-фактуры с выделенной суммой налога и в случаях, установленных ст. 160 и 174.1 НК РФ.

- Налог на имущество, уплачиваемый в случае включения недвижимости ИП в региональный перечень. В данном списке власти субъекта РФ указывают объекты, налоговая база по которым рассчитывается исходя из их кадастровой стоимости (ТЦ, административно-деловые центры и помещения в них).

Порядок и особенности расчета налога на УСН в 2021 году зависят от того, какой объект выбран: «Доходы» или «Доходы минус расходы».

УСН 6% (объект «Доходы»)

Индивидуальные предприниматели, выбравшие объект «Доходы», рассчитывают налог исходя из полученного дохода по следующей формуле:

(Доход х 6%) – страховые взносы – уплаченные авансовые платежи

Пример расчета налога для ИП в 2021 году (упрощенка 6 % без работников)

Расчет аванса за 1 квартал

– Доход за 1 квартал – 865 000 р.

– Страховые взносы, уплаченные в 1 квартале – 10 218 р.

Сумма авансового платежа к уплате за 1 квартал: (865 000 х 6%) – 10 218 = 41 682 рублей.

Расчет аванса за полугодие

– Доход за полугодие (1 квартал + 2 квартал) – 1 300 000 р.

– Страховые взносы за полугодие – 20 437 р.

Сумма авансового платежа к уплате за полугодие: (1 300 000 х 6%) – 41 682 – 20 437 = 15 881 рубль.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 1 920 000 р.

– Страховые взносы за 9 месяцев – 30 656 р.

Сумма авансового платежа к уплате за 9 месяцев: (1 920 000 х 6%) – 41 682 – 15 881 – 30 656 = 26 981 рубль.

Расчет налога за год

– Доход за год – 2 780 000 р.

– Страховые взносы за год – 40 874 р.

Сумма налога к уплате за год: (2 780 000 х 6%) – 41 682 – 15 881 – 26 981 – 40 874 = 41 382 рублей.

Особенности расчета налога на УСН 6% для ИП в 2021 году:

- Нет дохода – ничего платить не нужно. Если в отчетном периоде у предпринимателя не было никаких доходов, то ничего в бюджет платить не нужно. Связано это с тем, что платеж по УСН рассчитывается исходя из полученного дохода, а раз его нет – платить налог не с чего.

- Расчет платежей производится нарастающим итогом. При расчете налога на УСН доход берется за весь год, а не за отдельный квартал.

- Получен убыток – налог все равно придется уплатить. Если ИП в отчетном период вышел в убыток (расходы превысили доходы) ему все равно придется уплатить 6% от суммы полученного дохода. При этом учесть убыток при расчете налога в следующем году (как это могут ИП на УСН 15%) предприниматель не сможет.

- Страховые взносы можно учесть при расчете налога. Как было сказано выше, налог и авансы по УСН 6% ИП может уменьшить на взносы за себя в полном размере, если в 2021 году он вел деятельность без работников.

Предприниматели, имеющие наемных сотрудников, также могут снизить платеж по УСН на взносы за себя и сотрудников, но не более 50% от суммы налога.

УСН 15% (объект «доходы минус расходы»)

ИП на УСН 15% рассчитывают налог с разницы между доходами и расходами по следующей формуле:

(Доходы – Расходы) х 15%

Пример расчета налога на УСН 15% ИП без работников

Расчет аванса за 1 квартал

– Доход за 1 квартал – 1 250 000 р.

– Расход за 1 квартал – 980 000 р.

Сумма аванса, подлежащая уплате за 1 квартал: (1 250 000 – 980 000) х 15% = 40 500 рублей.

Расчет аванса за полугодие

Сумма аванса к уплате за полугодие: (1 870 000 – 1 400 000) х 15% – 40 500 = 30 000 рублей.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 2 620 000 р.

– Расход – 2 120 000 р.

Сумма аванса к уплате за полугодие: (2 620 000 – 2 120 000) х 15% – 40 500 – 30 000 = 4 500 рублей.

Расчет налога за год

– Доход за год – 3 790 000 р.

– Расход – 3 100 000 р.

Сумма аванса к уплате за полугодие: (3 790 000 – 3 100 000) х 15% – 40 500 – 30 000 – 4 500 = 28 500 рублей.

Особенности расчета налога на УСН 15% для ИП в 2021 году:

- Получен убыток – нужно уплатить минимальный налог. Если ИП получил убыток, ему необходимо будет уплатить минимальный налог – 1% с полученного дохода. Сумму убытка и минимального налога предприниматель сможет включить в расходы в следующем году.

- Если рассчитанный налог меньше 1% с дохода, то придется уплатить минимальный налог. Рассчитывая платеж по УСН в обычном порядке (с разницы между доходом и расходом), необходимо всегда сравнивать его с минимальным налогом. Платит ИП на УСН тот платеж, что выше.

- Расчет платежей нарастающим итогом. При расчете налога доходы и расходы берутся за весь год, а не за отдельный квартал.

- Страховые взносы включаются в расходы. При расчете налога на УСН 15% ИП может включить в расходы страховые взносы, уплаченные в 2021 году за себя. Ограничение в 50% в данном случае не действует.

Нанимаем сотрудников

Существует не много ИП, работающих в одиночку. Как правило, это фрилансеры, оказывающие технические и экономические услуги: программисты, консультанты, бухгалтеры или частные практики в области косметологии, массажа и т.д. В торговле и производстве больше тех, кто нанимает работников.

Расскажите, а я сам сделаю

Примерно так выглядят запросы на некоторых форумах. Начинающий бизнесмен хочет во всем разобраться, что само по себе похвально, но передать весь опыт и знания по кадровой работе в нескольких словах нереально. Хотите получить четкий ответ – конкретизируйте вопрос. Если ваша цель в том, чтобы все операции от приема до увольнения оформлялись верно, а кадры были в порядке – обращайтесь к профи. Особенно, если текучка обещает быть большой. Поверьте, учесть все невозможно, а допущенные ошибки выльются в многотысячные штрафы.

Обратите внимание! На сайте Ассистентус есть форум, где помогут и дадут ответы на вопросы насчет персонала и не только. В 2020 году кадровикам предстоит освоить электронные трудовые книжки, вернее внесение данных о перемещениях сотрудника в организации (прием, перевод, увольнение) в виде электронных сведений в ПФР

Причем делать это надо оперативно, иначе работодателя ждут штрафы. Подумайте, найдете ли вы время для подобных манипуляций?

В 2020 году кадровикам предстоит освоить электронные трудовые книжки, вернее внесение данных о перемещениях сотрудника в организации (прием, перевод, увольнение) в виде электронных сведений в ПФР. Причем делать это надо оперативно, иначе работодателя ждут штрафы. Подумайте, найдете ли вы время для подобных манипуляций?

Кроме приказа

Большинство ИП уверено, что достаточно заявления работника, трудового договора, приказа и все – необходимые бумаги оформлены. На самом деле это не так. Несмотря на освобождение предпринимателей от ведения бухгалтерского учета, кадровые документы никто не отменял, как и ведение налоговых регистров.

Нужно вести учет взносов и НДФЛ отдельно по каждому сотруднику. Традиционную форму Т-2, куда вносятся сведения о принятом работнике, тоже требуется заполнить. Положение о премировании, заработной плате и командировках, которые помогут обосновать принятие расходов, связанных с оплатой труда для налогообложения, книга учета трудовых книжек, воинский учет, положение о персональных данных. Это не полный список. Еще есть документы по технике безопасности, специальная оценка условий труда. В зависимости от вида деятельности могут быть и другие.

Обратите внимание! Если ИП не вовремя встанет на учет в ФСС как работодатель, его ждет штраф как минимум 5000 рублей. Работники получают деньги под отчет? С авансовыми отчетами и опытные бухгалтеры не всегда могут сладить, а эти документы пристально изучаются проверкой из ПФР и ФСС, да и налоговой тоже

Работники получают деньги под отчет? С авансовыми отчетами и опытные бухгалтеры не всегда могут сладить, а эти документы пристально изучаются проверкой из ПФР и ФСС, да и налоговой тоже.

Еще остается отчетность – РСВ, СЗВ-М, 6-НДФЛ. Короче говоря, считать, что оформление обойдется только приказом — это ошибка, наказуемая рублем.

Совет 3. Сверяйтесь с налоговой инспекцией

Делайте сверку не реже одного раза в год, примерно через неделю после крайнего срока сдачи отчетности и уплаты налога (на УСН берите сверку 10 мая). Проверьте, чтобы не было задолженности по уплате налога.

Свериться можно следующими способами:

1

На сайте nalog.ru в личном кабинете. Здесь вы получите выписку операций по расчетам с бюджетом. На мой взгляд, не особо информативный документ для самостоятельного использования.

2

Запросить сверку в используемом онлайн-сервисе. Если ваш онлайн-сервис – это не позволяет, купите другой. Если вы только приобретаете такой сервис впервые, проверьте сразу у него наличие такой опции.

Ведение бухгалтерии для индивидуального предпринимателя

Бухгалтерия для ИП на ОСНО

У многих предпринимателей просто нет альтернатив при выборе налогового режима, им подходит только общий режим налогообложения (ОСНО). Например, если деятельность ИП в основном связана с выполнением работ или оказанием услуг для крупных компаний, применяющих общий режим налогообложения. Его особенность — наличие налога на добавленную стоимость (НДС), стандартная ставка которого сегодня составляет 20 %.

Если организации на ОСНО будут заказывать, к примеру, запчасти у ИП на УСН, то они не смогут получить НДС к вычету, значит, их расходы возрастут. Это, разумеется, никому не выгодно — зачем платить больше налогов, если можно сотрудничать с теми, кто работает с НДС и уменьшать сумму НДС к уплате в бюджет?

В кругу бухгалтеров даже есть популярный анекдот на эту тему:

Вернемся к тому, как вести бухгалтерию ИП на ОСНО. Здесь нельзя использовать полумеры и примерные цифры, поскольку тогда не получится правильно рассчитать НДС, который отдельно определяется для начисления и вычета.

Пример: ИП Васильев Антон Иванович производит столешницы к мебели. Предположим, что Антон Иванович продает их в большом количестве фирме «Кухня мечты», которая делает кухонные гарнитуры и продает их оптом в разные магазины. Фирма работает на ОСНО и платит НДС в бюджет. Допустим, она продает гарнитуров на 600 000 ₽ в месяц с НДС.

Налог на добавленную стоимость: 600 000 / 1,2 = 100 000 ₽.

Столешниц для этих кухонь было куплено на 120 000 ₽ с НДС (сумма налога 20 000 ₽). Тогда «Кухня мечты» должна будет заплатить в бюджет: 100 000 — 20 000 = 80 000 ₽.

Если бы Антон Иванович работал на УСН без НДС, то не факт, что он нашел бы партнеров в виде крупных компаний, поскольку последним невыгодно сотрудничать с «упрощенцами».

Также бухучет понадобится ИП на ОСНО в следующих случаях:

- для всестороннего контроля и последующего анализа результатов хозяйственной деятельности — можно рассчитать коэффициенты ликвидности, оборачиваемости и другие, а потом сделать вывод о состоянии дел и выявить гипотетические точки роста;

- чтобы иметь возможность поиска работы на тендерных сервисах — часто бухгалтерская отчетность является обязательным пунктом в списке документов, которые нужно предоставить на конкурсную площадку;

- для привлечения инвесторов или получения банковского кредита — отчетность поможет доказать, что у ИП есть перспективы.

Таким образом, без прозрачного бухучета на ОСНО предпринимателям, скорее всего, не обойтись. И это не будет прихотью или излишеством — наличие финансовой отчетности поможет получить кредит при необходимости, привлечь инвесторов, выиграть в тендере.

Бухгалтерская (финансовая) отчетность для ИП на УСН

Ведение бухгалтерии для ИП на УСН, как и было сказано выше, не является обязательным — законно не вести учет вообще или организовать упрощенный. Налоговым же учетом пренебрегать нельзя, в противном случае последуют штрафные санкции. Налоговая декларация на упрощенке сдается один раз в год, однако чтобы ее сформировать, нужно знать, как обстоят дела в бизнесе. Для этого и нужен финансовый учет.

Это интересно: Как собрать деньги на проект в интернете

Для определения налоговой базы обычно ведут «Книгу учета доходов и расходов». Сдавать ее, конечно, никуда не требуется, но можно предъявить в случае налоговой проверки. ИП на УСН «Доходы минус расходы» записывают в книгу все хозяйственные операции, связанные с доходами и расходами. При налоговом режиме «Доходы» в книге указывают все доходы, а также страховые взносы (на них можно уменьшить сумму налога к уплате).

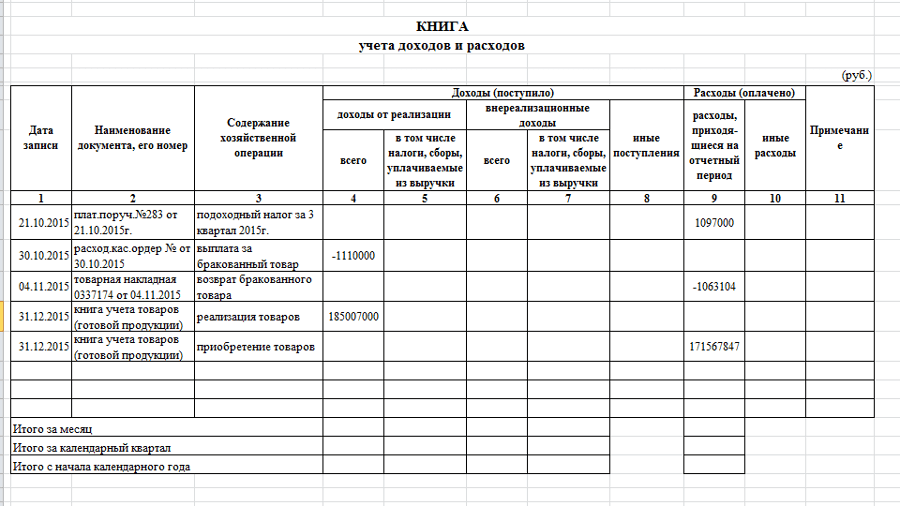

Фрагмент формы «Книги учета доходов и расходов»

Фрагмент формы «Книги учета доходов и расходов»

Сложно ли делать это самостоятельно

У ИП каждая копейка на счету, а наличие в штате бухгалтера или оплата услуг аутсорсинговой компании стоят немалых денег, поэтому простой и удобной выглядит схема «сам себе бухгалтер».

Краткая инструкция о том, как вести учёт самостоятельно:

- Предполагаемые доходы и расходы рассчитать заранее, ещё до открытия ИП. На этом же этапе нужно определиться с тем, будут ли наёмные работники, и если да, то сколько.

- Исходя из предыдущих подсчётов, выбрать подходящую схему налогообложения, рассчитать предполагаемую налоговую нагрузку, изучить время подачи отчётности.

- Когда бизнес уже открыт, необходимо в письменном виде сохранять всё, что относится к финансам – записывать доходы и расходы предприятия, зарплаты сотрудников, составлять договоры. Если контрагент отказывается от составления документации, это повод задуматься о его честности.

- Желательно установить специализированные программы для малого бизнеса, помогающие вести учёт и заполнять формы (1С-Предприниматель). Это сделает процесс ведения документации более удобным и прозрачным.

- Если изменилась схема налогообложения, или бизнес был закрыт, документы нужно сохранять в течение 3 лет – именно столько длится срок исковой давности. В это время бывший контрагент или работник может подать в суд, а без документов будет сложно доказать, что с финансами ИП обращался честно.

Обратите внимание! Опыт небольших предприятий, где весь финансовый учёт ведёт сам хозяин, показывает, что такой способ ведения документации вполне жизнеспособен. В сложных ситуациях всегда можно заказать консультацию по бухгалтерским и юридическим вопросам, на некоторых сайтах она бесплатна для начинающих предпринимателей

Но важно помнить – посторонний человек не знает нюансов работы конкретного предприятия и не заинтересован в его финансовом благополучии

В сложных ситуациях всегда можно заказать консультацию по бухгалтерским и юридическим вопросам, на некоторых сайтах она бесплатна для начинающих предпринимателей

Но важно помнить – посторонний человек не знает нюансов работы конкретного предприятия и не заинтересован в его финансовом благополучии

Чтобы правильно вести бухучет, можно нанять бухгалтера

ИП на УСН с наемными работниками: отчеты 2021 года

Какую отчетность сдают ИП при УСН? Если говорить про налоговую отчетность ИП по упрощенке, то это всего одна декларация по итогам года. Сдать упрощенную декларацию ИП обязаны не позднее 30 апреля текущего года за предыдущий.

Организациям на сдачу декларации по УСН отводится меньше времени, для них последний срок — 31 марта. По итогам каждого квартала плательщики упрощенного налога должны рассчитать и заплатить авансовый платеж по полученным доходам. Квартальной отчетности на УСН не установлено.

ИП на УСН с наемными работниками сдают в налоговую инспекцию отчеты РСВ, 2-НДФЛ и 6-НДФЛ, где отражают сведения о выплаченных работникам суммам, а также по удержанному и перечисленному подоходному налогу. В случае с НДФЛ работодатель является не налогоплательщиком, а налоговым агентом.

- Сроки сдачи 2-НДФЛ для ИП в 2021 году – не позднее 1 марта за предыдущий год;

- Сроки сдачи 6-НДФЛ в 2021 году для ИП — не позднее конца следующего месяца за отчетный квартал, а за 2020 год надо отчитаться не позднее 1 марта 2021 года.

Что касается сведений о среднесписочной численности работников, то в 2021 года они сдаются не отдельно, а в составе РСВ.

Бухгалтерия ИП с работниками намного сложнее, чем отчетность предпринимателя, работающего самостоятельно. Вы должны уметь дважды в месяц начислить и выплатить зарплату, ежемесячно высчитывать и перечислять страховые взносы, по необходимости рассчитать отпускные, больничный, декретные выплаты. Плюс надо сдавать отчетность – раз в квартал или месяц. Мы рекомендуем передавать ведение расчетов, учета, отчетности специалистам, т.к. ошибки могут привести к серьезным штрафам. Аутсорсинг бухгалтерского обслуживания часто обходится значительно дешевле зарплаты штатного бухгалтера.

Ежемесячно, не позднее 15-го числа месяца, следующего за расчетным, ИП-работодатели выплачивают из своих средств страховые взносы за работников. О том, в какие фонды распределяются эти суммы, вы можете подробнее узнать в статье «Страховые взносы ИП 2021».

Какие отчеты сдает ИП в фонды? Как и раньше, отчет в ФСС сдается ежеквартально по форме 4-ФСС. В 2021 году работодатели сдают в Пенсионный фонд ежемесячную отчетность за работников. Называется она «Сведения о застрахованных лицах», для нее предусмотрена форма СЗВ-М. Кроме того, по итогам 2021 года, надо будет сдавать в ПФР годовую отчетность по работникам — Сведения персонифицированного учета за год. Срок сдачи — не позднее 1 марта следующего года.

С 2020 года, в связи с введением электронных трудовых книжек, утверждена новая форма отчетности — СЗВ-ТД. Сдавать ее надо не позже 15-го числа месяца, следующего за отчетным. Однако отчетным признается не каждый месяц, а только тот, в котором произошло кадровое событие (прием, перевод, увольнение работника или получение от него заявления о формате трудовой книжки).

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Многие банки предлагают выгодные условия по обслуживанию и ведению расчётных счетов, ознакомиться с предложениями можно здесь.

Стоит ли ИП вести бухучет

ИП вправе самостоятельно решать, вести ему бухгалтерский учет или нет. С одной стороны, это достаточно затруднительно для человека, не обладающего специальными знаниями. С другой – бухучет позволяет ИП быстро получать достоверную информацию о финансово-хозяйственной деятельности его компании, контролировать состояние финансовых потоков, материальных ресурсов и т. д. Кроме того, при применении автоматизированной системы ведения бухучета в специализированных программах весь процесс становится не очень трудоемким.

Вести бухгалтерский учет целесообразно и тем ИП на УСН, деятельность которых связана с торговлей. Это позволит им контролировать свои активы. Ведение бухучета должно осуществляться по нормам Федерального закона № 402-ФЗ от 06.12.2011. При небольшом объеме активов предприниматель может отказаться от ведения бухучета. Если деятельность ИП связана с оказанием услуг, то ему также не обязательно вести бухгалтерский учет.

Топ-3 статей, которые будут полезны каждому руководителю:

- Как оплатить страховые взносы

- Как минимизировать налоги и не заинтересовать налоговую

- Как уволить главного бухгалтера: нюансы процедуры

ИП также вправе самостоятельно определять, в каком порядке ему вести бухучет: в общем или упрощенном.

Согласно четвертой части шестой статьи ФЗ № 402 от 06.12.2011 ИП могут использовать упрощенные методы ведения бухгалтерского учета и составления отчетности.

Например, приобретение материалов в упрощенном учете может сопровождаться следующей записью:

Дт10 «Материалы» — кт 51 «Расчетные счета». Таким образом, из записи исключается счет 60 «Расчеты с поставщиками и подрядчиками».

Упрощенная система ведения бухучета позволяет ИП сократить число применяемых синтетических счетов. Так, вместо счетов 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» можно использовать один счет –20 «Основное производство», а вместо счетов 41«Товары» и 43 «Готовая продукция» можно применять только счет 41.

Зачем нужен бухгалтер?

Следует отметить, что индивидуальные предприниматели имеют право отказаться от использования метода двойной записи.

Для получения более подробной информацию об упрощенных способах ведения бухгалтерского учета советуем обратиться к следующим документам:

- Типовые рекомендации по организации бухгалтерского учета для субъектов малого предпринимательства, содержащиеся в Приказе Министерства финансов№ 64н от 21.12.1998.

- Информация Министерства финансов «Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности» № ПЗ-3/2015.

Где заказать услуги по ведению бухгалтерского учета ИП — обзор ТОП-3 компаний по предоставлению услуг

Ознакомьтесь с моей подборкой.

1) Мое дело

«Моё дело» — это онлайн-сервис, позволяющий российским компаниям вести бухучет своего бизнеса как самостоятельно, так и через штатных бухгалтеров-аутсорсеров.

Интернет-бухгалтерия «Моё дело» имеет широкий функционал, который удовлетворит потребности не только предпринимателей, ведущих учет самостоятельно, но и профессиональных бухгалтеров. Бухгалтерия для ИП — это одна из наиболее востребованных услуг сервиса.

Компания предлагает своим клиентам:

- ведение бухучета;

- сверки с ФНС;

- автоматический расчет зарплаты и зарплатных налогов и взносов;

- формирование и онлайн-отправка отчетности в контролирующие органы;

- бесплатную подготовку пакета документов для регистрации ИП или ООО;

- аутсорсинг бухуслуг;

- кадровый учет;

- собственную справочно-правовую систему;

- шаблоны документов.

«Моё дело» предоставляет своим клиентам на выбор несколько тарифов на обслуживание.

Тарифы на услуги интернет-бухгалтерии:

| № | Наименование тарифа | Для кого подходит тариф | Перечень услуг на данном тарифе | Стоимость в месяц (руб.) |

| 1 | Отчетность ФНС | ИП на УСН или ЕНВД, не имеющие сотрудников | Формирование и отправка нулевой отчетности по УСН, отчетности по ЕНВД | 366 |

| 2 | Без сотрудников | ИП или ООО без сотрудников, на УСН, ЕНВД, патенте | Расчет налогов и взносов, отчетность (формирование и сдача), складской учет, подготовка первички, выставление счетов, экспертные консультации | 833 |

| 3 | До 5 сотрудников | ИП или ООО (не более 5 сотрудников), на УСН, ЕНВД, патенте | Учет по сотрудникам (до 5 чел.), расчет налогов и взносов, отчетность (формирование и сдача), складской учет, подготовка первички, выставление счетов, экспертные консультации | 1299 |

| 4 | Максимальный | ИП или ООО (до 100 сотрудников), на УСН, ЕНВД, патенте, ОСНО | Учет по сотрудникам (до 100 чел.), расчет налогов и взносов, отчетность (формирование и сдача), складской учет, подготовка первички, выставление счетов, экспертные консультации | от 1599 до 2083 |

2) Корн Аудит

ООО «Корн-Аудит»- многопрофильная российская компания, ведущая свою деятельность в сфере бухгалтерских, аудиторских, консалтинговых и юридических услуг. Сотрудники фирмы — высококлассные специалисты, с большим практическим опытом работы в перечисленных областях.

Высокое качество, умеренные цены, гибкие сроки, конфиденциальность, внимание к деталям — это отличительные особенности «Корн-Аудит». Качество услуг компании соответствует ISO 9001—2011

Свою профессиональную ответственность фирма застраховала в ВТБ-страхование на 30 млн руб.

Любой клиент может получить консультацию специалистов ООО «Корн-Аудит» не только при личном посещении офиса компании, но и обратившись по телефону, скайпу или электронной почте.

3) ConsultProGroup Arco

Это бухгалтерская фирма, предлагающая широкий спектр услуг представителям малого и среднего бизнеса.

Основные услуги «КонсалтПрофиГрупп АРКО»:

- ведение бухгалтерского и налогового учета;

- составление и сдача отчетности;

- расчет зарплаты;

- восстановление бухгалтерского и налогового учета;

- кадровое делопроизводство;

- оптимизация налогообложения.

Торговля, общепит, производство, турбизнес, ВЭД, услуги — это сферы, в которых специалисты «КонсалтПрофиГрупп АРКО» оказывают своим клиентам высококачественные бухгалтерские услуги.

Особенности работы

При первичной регистрации ИП или ООО налоговый орган автоматически регистрирует предпринимателя по общей системе налогообложения. Начинающему бизнесмену следует заранее продумать, по какому из режимов лучше взаимодействовать с государством, иначе налоги и другие выплаты могут весомо сказаться на целесообразности предприятия в целом.

В РФ работает несколько систем налогообложения:

- Общий режим – один из самых распространенных и сложных в плане расчетов и ведения отчетности. Этот тот самый режим, который предусматривает выплату налога на добавленную стоимость.

- Налоги на некоторые виды деятельности или ЕНВД – режим подразумевает ставку 15%.

- Специальный налоговый режим по ведению с/х деятельности.

- Упрощенная система налогообложения, которая предлагает два объекта – «Доходы» и «Доход минус расходы».

Также существует патентная система, но она относится только к форме ИП.

Вне всякого сомнения, для бизнесмена интересен режим УСН, который имеет ряд преимуществ относительно уменьшения налоговой нагрузки и ведения отчетности. Эта система подразделяется на два объекта:

- «Доходы».

- «Доходы за вычетом расходов».

Каждый объект облагается дифференцированной ставкой – 6% и 15%. Они, в свою очередь, могут варьироваться в зависимости от региональных законов. Регионы имеют право уменьшать процент налога в меньшую сторону для привлечения инвестиций.

В результате объект «Доходы» может иметь ставку от 1% до 6%, а объект «Доходы — расходы» — от 5% до 15%. Такое положение привлекает начинающих предпринимателей, а также инвесторов. При переходе на УСН бизнесмен освобождается от уплаты налога для физ. лиц, на имущество, на добавленную стоимость, а также на прибыль.

Помимо налоговой нагрузки предпринимателю приходится выплачивать страховые взносы – в ПФР, ФФОМС, ФСС. Это внебюджетные выплаты, они вычитаются из общего дохода предприятия и не облагаются налогом при любой форме – «Доход» или «Доход за вычетом утвержденных расходов». Для того чтобы перейти на упрощенную систему налогообложения, предпринимателю необходимо уведомить об этом налоговый орган до 31 декабря текущего года.

Если регистрация ИП или ООО только планируется, следует подать уведомление о постановке на «упрощенку» вместе с основным пакетом документов, иначе предприятие будет работать по общей системе. Менять режим налогообложения можно только раз в год, то же самое касается перехода от одного объекта к другому.

Условия перехода

Для введения в работу УСН предпринимателю необходимо соответствовать некоторым требованиям. Если организация им не отвечает, этот режим автоматически снимается. К условиям для перехода относят:

- Максимальный доход предприятия за отчетный период не должен превышать 150 000 000 рублей.

- Штат организации не должен превышать 100 человек.

- Оценка основных средств организации не превышает 150 млн. рублей.

- Долевое участие других юридических лиц не должно превышать 25%.

Если организация уже работает на упрощенной системе налогообложения, то для сохранения права на УСН ей необходимо не превышать общий максимальный доход. Сумма не будет умножаться на индекс потребительских цен, который равен 1,329.

С 2017 года применение индекса приостановлено (до 2020 года). Новое положение значительно упростило работу ИП или ООО. Помимо общих требований и условий для перехода на УСН существуют и другие нюансы, которые также необходимо учитывать, например, деятельность предприятия.

Кому нельзя применять

- предприятия и организации, ведущие банковскую, страховую или любую другую финансовую деятельность;

- филиалы;

- бюджетные предприятия, государственные организации;

- предприятия, деятельность которых связана с азартными играми;

- организации, осуществляющие нотариальную, адвокатскую деятельность;

- производства подакцизных товаров.

Периоды отчетности

Отчетность по упрощенной системе сдается один раз в год, но помимо декларации предприниматель обязан производить авансовые платежи в течение всего года. К отчетным периодам относят:

- Квартал с января по март – первый авансовый платеж.

- Период с января по июнь – второй авансовый платеж.

- Третий период отчетности с января по сентябрь – за 9 месяцев.

- Годовой отчет с заполнением декларации сдают до 31 марта следующего года, дата актуальна для предприятий. До 30 апреля отчет сдается индивидуальными предпринимателями. Задержка выплат и годового отчета облагается пени и штрафами.

Эта система относится и к режиму «Доход», и к режиму «Доходы за вычетом расходов». Для авансовых платежей по отчетным периодам декларации не заполняются. УСН – это понятная при расчетах система, которая позволяет предпринимателю снизить трудоемкость отчетности.