Особенности возврата 13 процентного налога

Содержание:

- Как быть с НДФЛ, уплаченного с аванса по договору ГПХ, который впоследствии был расторгнут?

- Когда удерживают?

- За что возвращают 13 процентов

- Какие налоги платят работающие пенсионеры

- Стандартные вычеты на детей налогоплательщика

- Способы возмещения налога и процедура оформления вычета

- Возврат подоходного налога: общие понятия

- Доходы, освобожденные от уплаты налога

- В каком порядке производится уплата соответствующих налогов с заработной платы

- Как рассчитать сумму налогового вычета за лечение зубов?

- На какую сумму уменьшат доход?

- По какому принципу рассчитывается подоходный налог

- В каких ситуациях возможно возвращение налога 13% НДФЛ?

- Льготы

Как быть с НДФЛ, уплаченного с аванса по договору ГПХ, который впоследствии был расторгнут?

В случае расторжения договора ранее перечисленный в бюджет НДФЛ с аванса считается излишне уплаченным. Его можно вернуть, но как именно это сделать, зависит от суммы, которую физлицо вернуло заказчику. Она может быть полной, то есть с учетом НДФЛ, либо фактически полученной, то есть за минусом суммы налога.

- Физическое лицо возвращает налоговому агенту всю сумму. При расторжении договора НДФЛ с аванса подлежит возврату в порядке, который рассмотрен в вопросе № 1.

- Физическое лицо возвращает сумму за вычетом НДФЛ. В этом случае налоговый агент может обратиться в инспекцию и подать заявление о возврате излишне уплаченного налога, о его зачете в счет предстоящих платежей либо в счет погашения недоимки, штрафов и пеней.

Когда удерживают?

НДФЛ должен удерживаться из заработка трудящегося не в крайний день месяца, а в тот момент, когда производится итоговый расчет сотрудника по результатам месяца.

Бухгалтерия предприятия осуществляет удержание и перевод в бюджет налога из заработка ежемесячно и за один раз. Данный процесс происходит, когда совершается выдача заработка по завершению месяца.

Учитывая законодательство, руководитель должен перечислять зарплату своим сотрудникам дважды в месяц. День зарплаты должен быть зафиксирован регламентами внутри организации и трудовым соглашением (статья 136 Трудового кодекса).

При данных обстоятельствах заключительным трудовым днем считается последний день месяца, в который сотруднику переводится выплата за выполнение должностных обязанностей (статья 223 Налогового кодекса).

Поэтому Минфином было принято решение: налог с зарплаты необходимо переводить один раз за месяц, когда будет произведен расчет зарплаты трудящегося по результатам каждого месяца.

То есть если заработок трудящегося во второй половине месяца выплачивается ему на карту пятнадцатого числа, то в этот же день необходимо сделать выплаты НДФЛ.

За что возвращают 13 процентов

Список здесь очень большой.

Стандартные льготы положены:

- инвалидам (получивших инвалидность при ликвидации ЧП на ЧАЭС, в результате ядерных испытаний, во время Второй Мировой войны, защите страны в мирное время и др.);

- военнослужащим (участникам ВОВ, Афганского конфликта и др.);

- родителям и жене/мужу погибших защищая СССР и Россию;

- семьям с детьми.

Соцвычеты положены:

- за лечение в частных клиниках или государственных медучреждениях, если оказывались медицинские услуги платно по утвержденному правительством России перечню, себя лично или близких родных;

- за покупку лекарственных препаратов в аптеке (перечень приведен в правительственном Постановлении №201);

- оформление полиса ДМС;

- собственную учебу или детей, проходящих обучение в:

- университете, колледже, школе или садике (форма занятий очная или заочная);

- автошколах на все типы машин и мотоцикл;

- платных курсах по изучению иностранных языков,

- за финансирование собственной пенсии в негосударственном ПФ;

- покупку полиса ДПС;

- оплату страхователям полиса, включающего страховые выплаты при лечении;

- за участие в программе «Софинансирование».

Возврат налоговых отчислений по сделкам имущественного характера положен налогоплательщикам:

- уплачивающим НДФЛ на прибыль, полученную от реализации частного дома, квартиры, автомашины, если они находилась в собственности до 3-х лет (обязательным условием является ставка в 13%);

- приобретающим недвижимое (жилье, участок земли под застройку и т.д.) и движимое, например, автомобиль, имущество;

- оформившим целевой потребительский кредит (ипотека).

Профвычеты применяются к:

- ИП, платящим 13% от суммы полученных доходов;

- адвокатам, нотариусам и другим лицам, оказывающим частные услуги;

- авторам, за использование их произведений (гонорары);

- работникам, заключившим гражданско-правовые договора.

Какие налоги платят работающие пенсионеры

В России распространена ситуация, когда многие граждане, имеющие право на пенсию в связи с достижением соответствующего возраста, стараются сохранить прежнее место работы или продолжают трудовую деятельность в другом месте. С точки зрения действующего законодательства никаких препятствий и ограничений для получения пенсионных выплат в таком случае нет. При этом работающие пенсионеры остаются плательщиками различных налоговых сборов.

Так, они уплачивают НДФЛ со своей заработной платы в полном объеме, равно как и остальные граждане страны. Для налоговых резидентов эта сумма составляет 13%.

Также они уплачивают НДФЛ и с других видов доходов, например, выигрышей, дивидендов, от предоставления услуг и продажи товаров и имущества. Облагается налогом и часть пенсии, выплачиваемой по договорам с НПФ, о чем говорилось ранее.

Кроме НДФЛ, существуют и иные, более специфические платежи, обязанность по уплате которых лежит на гражданах. Это имущественный, земельный и транспортный налоги.

Пенсионеры, в том числе и работающие, полностью освобождены от уплаты сбора на имущество.

Важно! Это касается только одного объекта некоммерческой недвижимости. Если у пенсионера их несколько, то льгота распространяется только на один из них по его выбору

Что касается земельного и транспортного налога, то они относятся к категории местных пошлин. Это означает, что возможность освобождения от них устанавливается на региональном уровне. Таким образом, в части субъектов работающие пенсионеры их платят, а в части нет.

Возврат налога при покупке недвижимости

Налоговый вычет при приобретении недвижимости может получить любой налогоплательщик при условии его официального трудоустройства. Это касается и работающих пенсионеров.

Никаких особенностей в порядке его оформления для этой категории граждан нет. Для возвращения налогового вычета пенсионеру необходимо предоставить в ИФНС следующие документы:

- декларацию по форме 3НДФЛ;

- правоустанавливающие бумаги на объект недвижимости;

- справку о сумме ранее уплаченных налогов.

Внимание! Решение по заявлению принимается в течение трех месяцев. Пенсия, по большей части, является социальной выплатой, которая не облагается налогами

Исключение составляет ее накопительная часть, выплачиваемая НПФ при условии добровольного страхования. Однако обязанность по уплате большинства остальных видов налогов за пенсионерами сохраняется в полном объеме

Пенсия, по большей части, является социальной выплатой, которая не облагается налогами. Исключение составляет ее накопительная часть, выплачиваемая НПФ при условии добровольного страхования. Однако обязанность по уплате большинства остальных видов налогов за пенсионерами сохраняется в полном объеме.

Стандартные вычеты на детей налогоплательщика

Такие вычеты предоставляют:

- родителю + супруге (супругу) родителя;

- приемному родителю + супруге (супругу) приемного родителя;

- усыновителю;

- опекуну;

- попечителю.

«Удвоение» вычета на детей прекращается с месяца, следующего за месяцем вступления единственного родителя в брак, и применяется только в отношении единственного родителя. Кроме того, удвоение вычета у одного налогоплательщика возможно в случае отказа от вычета одного из родителей (приемного родителя) в пользу другого.

Вправе отказаться от вычета на детей в пользу другого родителя могут только родители или приемные родители.

Условия отказа одного родителя от вычета в пользу другого:

- ребенок находится на обеспечении родителя;

- у родителя есть доход, облагаемый по ставке 13%;

- доход облагаемый, исчисленный нарастающим итогом, не превысил 350 000 руб.

Такой отказ сопровождается документами:

- заявление одному налоговому агенту об отказе от вычета и заявление другому налоговому агенту об удвоении вычета;

- справка по форме 2-НДФЛ (представляется налоговому агенту, который предоставляет вычет в двойном размере ежемесячно, до месяца, в котором доход превысил 350 000 руб.).

Предоставление налоговых вычетов на детей: практические ситуации

- Между мужем и женой зарегистрирован брак – для предоставления вычета учитываются родные и неродные дети. Однако отказаться от вычета в пользу супруга (супруги) могут только родные или приемные родители.

- Родители находятся в разводе – для предоставления вычета отцу и матери справка о совместном проживании с детьми не нужна. Подтверждается только факт участия родителей в содержании детей (уплата алиментов — соглашение, исполнительный лист и т п.).

- Родитель лишен родительских прав. Есть две позиции:

Позиция Минфина России:

- такие «родители» вправе претендовать на стандартный вычет (Письмо Минфина России от 09.02.2010 № 03-04-05/8-36),

- если родительских прав лишен один из родителей, то второму удвоенный вычет не предоставляется (Письмо Минфина России от 24.10.2012 № 03-04-05/8-1215).

Вторая позиция — Конституционного суда РФ: такие лица теряют все права, вытекающие из семейных и иных правоотношений, в том числе права на льготы, установленные для родителей. А вычеты по НДФЛ это, с позиции КС РФ, своего рода льгота.

С какого момента предоставляется вычет на ребенка и как долго

Вычет предоставляется начиная:

- с месяца рождения ребенка;

- с месяца усыновления;

- с месяца установления опеки (попечительства);

- с месяца вступления в силу договора о передаче ребенка на воспитание в семью.

Вычет предоставляется:

1. До конца года, в котором:

- ребенку исполнилось 18 лет или 24 года (если продолжает учиться);

- истек срок договора (или расторгнут договор) о передаче ребенка на воспитание в семью;

- наступила смерть ребенка.

2. До месяца, в котором обучение прекратилось, если обучение ребенка завершилось до 24 лет.

3. До месяца, в котором доход облагаемый превысил 350 000 руб.

Стандартные вычеты опекунам и попечителям

- Такие лица не могут делегировать свои права на вычет другому лицу (мужу, жене).

- Единственный опекун (попечитель) имеет право на вычет в двойном размере.

- При вступлении в брак единственного опекуна (попечителя), двойной вычет продолжает предоставляться.

- Супруг (супруга) опекунов (попечителей) не имеют права на стандартный вычет по отношению к подопечным детям.

- Факт лишения или наличия родительских прав у родных родителей детей не влияет на размер вычета единственного опекуна (попечителя).

- Стандартный вычет предоставляется опекунам (попечителям) максимально до достижения подопечными возраста 18 лет.

- Не требуется предоставления дополнительных документов на вычет в двойном размере (в Акте или договоре указан вид опеки — единоличная или совместная).

Вычеты на детей: какие документы подтверждают право налогоплательщика:

- Заявление работника.

- Копия свидетельства о рождении ребенка.

- Документы, подтверждающие право на вычет (в зависимости от ситуации):

- справка из образовательного учреждения;

- копия справки медико — социальной экспертизы;

- копия свидетельства о браке;

- копия свидетельства об усыновлении;

- копия решения (постановления) об установлении над ребенком опеки или попечительства;

- копия договора о передаче ребенка на воспитание в семью — для приемных родителей;

- копия справки, выданной ЗАГСом о рождении ребенка по форме № 25, в которой сказано, что запись об отце ребенка внесена в свидетельство о рождении по заявлению матери;

- копия о смерти второго родителя или копия решения суда о признании второго родителя безвестно отсутствующим;

- копия паспорта, в котором на странице «семейное положение» нет штампа ЗАГСа о регистрации брака.

Способы возмещения налога и процедура оформления вычета

Для назначения льготы целесообразно действовать 2 путями: через налоговую инспекцию или работодателя.

Через ИФНС

Этот способ подходит, если требуется единовременная выплата всей годовой суммы возврата. Оформлять льготу следует после завершения отчетного периода, например, на следующий год после приобретения жилплощади. Для назначения льготы подают документацию в ИФНС по месту регистрации: бумаги можно отправить почтой, через Интернет посредством личного кабинета налогоплательщика или передать лично. Далее несколько месяцев осуществляется проверка всех предоставленных данных. При одобрении возврат поступит на счет, предоставленный получателем.

Через работодателя

При использовании такого варианта возврат происходит по частям — ежемесячно из зарплаты сотрудника не удерживается НДФЛ.

Для назначения возмещения нужно направить в ИФНС пакет документов любым удобным способом: почтой, через Интернет или лично. В течение 30 дней инспекция сформирует уведомление о праве на льготу. Его нужно передать работодателю, дополнительно приложив заявление на возмещение НДФЛ.

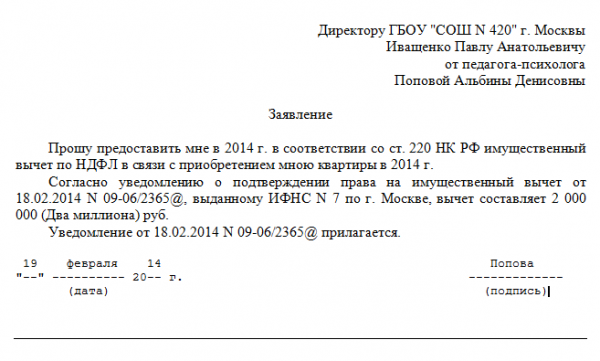

Образец заявления работодателю на вычет

Перечень документов

Список бумаг, необходимых для получения льготы, зависит от вида вычета. Общий перечень включает:

- паспорт (копию);

-

заявление;

- декларацию 3-НДФЛ (не требуется при оформлении через работодателя);

-

данные о доходах;

В список дополнительных документов входят:

- подтверждение родственных связей — при возврате на детей, братьев, сестер и так далее;

- договор с медпредприятием, копия его лицензии, квитанции об оплате услуг, рецепт по форме 107/у с пометкой для налоговой — при вычете на лечение;

- копия договора на образование, лицензия учреждения, подтверждения платежей — при льготе на обучение;

- бумаги на собственность, платежки или расписки, кредитный договор, справка из банка об оплаченных процентах — при имущественном вычете.

Оформление льготы через ИФНС обычно занимает около 4 месяцев, процедура через работодателя происходит быстрее, начисления возможно получать уже на следующий месяц после передачи на предприятие уведомления из инспекции.

Каждый налогоплательщик может воспользоваться правом на компенсацию собственных затрат в форме возвращенного НДФЛ. Однако следует учитывать сроки, особенности и ограничения на льготы, установленные законодательством

Перед ее оформлением важно быть в курсе нововведений в нормативно-правовую базу, регламентирующую порядок предоставления налоговых вычетов

Возврат подоходного налога: общие понятия

Если официально работающий гражданин совершил одно из действий, указанных в ст. 219 или 220 НК РФ, он может вернуть в течение трех лет часть денежных средств, потраченных на образование, лечение, медикаменты, покупку жилья.

Рассмотрим перечень случаев, когда заявитель может вернуть социальный налог:

- совершены пожертвования в счет благотворительных или религиозных организаций;

- произведена оплата за обучение;

- пройдено платное лечение в медицинском учреждении;

- внесены взносы в негосударственный пенсионный фонд или дополнительные страховые платежи на накопительную пенсионную часть;

- пройдена независимая квалификационная оценка.

Покупка жилья на вторичном рынке или в новостройке — правомерное основание для заявления на имущественный вычет. Он также положен, если гражданин стал владельцем земельного участка, предназначенного для возведения частного коттеджа или дома.

Получить возврат подоходного налога можно в любой месяц следующего года после отчетного отрезка. То есть декларацию за 2016 год начинали принимать в январе 2017 года. Взыскать налог можно в течение трех лет после его уплаты. Если у вас есть квалифицированная электронная подпись, зарегистрировать декларацию и подать документы можно, не выходя из дома через личный кабинет налогоплательщика на сайте ФНС. Альтернативные варианты — передать их лично или ценным письмом с описью вложения по почте.

Базовый перечень документации, который потребуется для возврата налога:

- декларация 3-НДФЛ;

- заявление;

- паспорт гражданина РФ;

- реквизиты банковского счета;

- ИНН;

- справка 2-НДФЛ.

Утвержденную форму 3-НДФЛ можно скачать на сайте ФНС. Реквизиты банковского счета необходимы для зачисления на них денежных средств после окончания камеральной проверки. Справку 2-НДФЛ следует заказать у работодателя, в бухгалтерии. Базовый перечень для разных видов возврата налога пополняется дополнительными документами. Конкретные списки будут представлены ниже.

НК РФ ограничивает максимальный размер выплат. При покупке жилой недвижимости государство компенсирует максимум 260000 рублей, для социального вычета сумма равна 120000 рублей. За один год можно взыскать с налоговой службы денежные средства в количестве перечисленных налогов за прошедший период.

Пример расчета.

Два способа возврата налога

Имущественный и социальный налог можно вернуть разными способами. Первый вариант — запросить справку в ФНС и передать его работодателю. Налогооблагаемая база снизится на сумму, указанную в уведомлении. Другими словами, из заработной платы сотрудника не будет вычитаться налог до тех пор, пока он не компенсирует всю положенную сумму.

Второй способ — подача декларации в ФНС. С его помощью можно вернуть налог за три предыдущих года. Если грамотно заполнить все документы и подать их в ФНС, то при положительном решении после камеральной проверки на расчетный счет поступит имущественный или социальный вычет. Рассмотрение заявления занимает не более трех месяцев. Законодательство отводит на перечисление денежных средств 30 дней.

Доходы, освобожденные от уплаты налога

Не все получаемые гражданами доходы от трудовой деятельности подлежат налогообложению. Статьей 217 НК определены следующие выплаты, которые освобождены от НДФЛ:

- выходное пособие при увольнении с места работы;

- суммы возмещений вреда здоровью;

- оплата стоимость натурального довольствия или средства, выдаваемые взамен его;

- государственные пособия, в том числе по беременности и родам, безработице;

- пенсии и иные социальные выплаты;

- выплаты, осуществляемые ежемесячно в связи с рождением ребенка;

- компенсация за несвоевременную выплату заработной платы;

- алименты, взыскиваемые по судебному решению.

Граждане самостоятельно рассчитывают и уплачивают НДФЛ:

- с доходов от предпринимательской деятельности, а также нотариусы, адвокаты и иные лица, практикующие в частном порядке;

- с доходов от продажи объектов недвижимости, сдачи в наем помещений и т.д.

С авансовой выплаты, как правило, НДФЛ не удерживается. Но здесь существуют свои особенности, связанные с датой выплаты аванса:

- если она осуществляется до последнего дня текущего месяца, то налог не удерживается, это происходит уже при окончательном расчете за месяц;

- если выплачен аванс в последний день месяца, то НДФЛ необходимо удержать и уплатить.

В каком порядке производится уплата соответствующих налогов с заработной платы

Указанными видами налогов облагаются все доходы, которые получают работники. Освобождаются от них пособия по уходу за ребенком и по беременности и родам, при выплате процентов по ипотеке, а также оплата за образование.

Описание проведения удержания налогов из заработной платы можно узнать из Налогового Кодекса РФ. Придерживаться его является обязательным условием деятельности любой организации

При этом важно уважать сроки, которые установлены для предоставления так такого документа, как налоговая декларация. Те предприниматели, которые придерживаются УСН, подчиняются общим правилам

Те предприниматели, которые придерживаются УСН, подчиняются общим правилам.

Что касается индивидуальных предпринимателей, то подоходный налог с зарплаты также должен удерживаться. Кроме того, производятся страховые отчисления не только за нанятых работников, но и за самого предпринимателя, причем расчет происходит специальным образом исходя из принятого значения МРОТ.

|

Наименование внебюджетного фонда |

Процентная ставка |

Законодательная база |

|

ПФР (Пенсионный Фонд России) |

22,00% (от начисленной заработной платы, которая за год не превышает 796 000 рублей); 10,00% (от начисленной заработной платы, которая за год превышает 796 000 рублей); 16,00% (для производителей сельскохозяйственной продукции); 26,00% (для индивидуальных предпринимателей, не использующих труд наемных работников, которые платят за себя) |

Статья 58.2 ФЗ №212 от 24.07.2009г. |

|

ФСС (Фонд Социального Страхования РФ) |

2,90%; 1,90 % (для субъектов предпринимательской деятельности, использующих налоговый режим ЕСХН) |

Статья 58 ФЗ №212 от 24.07.2009г. |

|

ФФОМС (Фонд Обязательного Медицинского Страхования) |

5,10%; 2,30% (для производителей сельскохозяйственной продукции) |

Статья 58 ФЗ №212 от 24.07.2009г. |

|

Дополнительные тарифы, установленные для выплат физическим лицам, которые заняты на подземных или работах с тяжелыми или вредными условиями труда, в горячих цехах |

9,00% |

Статья 58.3 ФЗ №212 от 27.07.2009г. |

|

ФСС (страховой сбор на травматизм) |

От 0,20% до 8,50% (в зависимости от вида деятельности) |

ФЗ №179 от 22.12.2005г. |

|

Страховые взносы/налоги |

Процентные ставки |

|

НДФЛ (налог с дохода физических лиц) |

13,00 % (для резидентов РФ); 30,00% (для нерезидентов РФ) |

|

Страховые взносы |

|

|

ПФР; ФФОМС; ФСС (взносы на социальное страхование) |

22,00%; 5,10%; 2,90% |

|

ФСС (взносы на травматизм) |

от 0,20% до 8,50% (страховой тариф будет зависеть от вида деятельности) |

Как рассчитать сумму налогового вычета за лечение зубов?

Сумма налогового вычета должна соответствовать фактическим затратам на получение стоматологических услуг, но при этом не может превышать максимальную сумму. По закону лечение бывает обычным и дорогостоящим. Для первой категории действует ограничение в размере 120 тыс. рублей в год. К обычному лечению зубов относится большинство стоматологических процедур вплоть до протезирования, а дорогостоящим считается имплантация. Это означает, что при установке пломб или зубных протезов к вычету принимаются затраты на сумму не больше 120 тысяч, а на сумму оплаты дорогой операции по имплантации налог компенсируется без ограничений. Для обхода ограничения можно распределить возмещение налога между самим налогоплательщиком и членами его семьи.

Важно понимать, что налоговый вычет – это не возврат всех затрат на лечение зубов, а уменьшение налоговой базы, то есть той суммы, с которой платится подоходный налог. То есть фактически возвращается налог с потраченной суммы

Это интересно: Как издается приказ о материальной помощи: 5 принципов

Рассчитать, сколько денег должны вернуть, несложно. Достаточно знать сумму доходов, с которых платится налог (налоговую базу), и сумму затрат на лечение. Потребуется также информация о ставке подоходного налога, которая на сегодня составляет 13%. Формула расчета выглядит следующим образом.

Именно в такой сумме должны вернуть подоходный налог. Для наглядности мы подготовили несколько примеров расчета налогового вычета.

Пример расчета №1

Допустим, вы получаете зарплату в размере 30 тыс. рублей в месяц, с которой перечисляется подоходный налог в размере 13%, то есть 3,9 тыс. рублей. За год вы заработали 360 тыс. рублей и заплатили 46,8 тыс. рублей налога:

- На лечение зубов потрачено 40 тыс. рублей, поэтому база для уплаты налога уменьшается на эту сумму: 360 000 – 40 000 = 320 000.

- Следующий шаг – пересчитываем подоходный налог: 320 000 * 13% = 41 600.

- Осталось посчитать разницу между уплаченным налогом и посчитанным без учета суммы, потраченной на лечение зубов: 46 800 – 41 600 = 5 200.

Именно на сумму 5,2 тыс. рублей вы можете рассчитывать, обращаясь за налоговым вычетом.

Пример расчета №2

Может показаться, что гораздо проще не считать налоговую базу и потом рассчитывать сумму налога, а просто определить 13% от затрат на лечение зубов. Но так не всегда можно рассчитать налоговый вычет. Покажем это на примере.

Зарплата гражданина за год составила 300 тыс. рублей. Протезирование зубов обошлось в 160 тыс. Следует учитывать, что это обычное, а не дорогостоящее лечение. Поэтому действует ограничение максимальной суммой налогового вычета (120 тыс.), и можно вернуть налог не на 20,8 тыс. рублей (160 тыс. * 13%), а на сумму 15,6 тыс. рублей (120 тыс. * 13%).

На какую сумму уменьшат доход?

Общая сумма детского вычета зависит прежде всего от того, сколько у вас детей. При этом размер вычета на каждого ребенка может быть разный — смотря какой он у вас по счету. Например, если ребенок является в семье первым или вторым, то вычет на него равен 1400 руб. в месяц. На третьего и более младших детей вычет составит 3000 руб. Такая же сумма полагается вам, если ребенок является инвалидом.

Важно, что размер вычета на третьего и более младших детей не зависит от того, достигли ли ваши старшие дети 18 (24) лет. Покажем на примере

Пример: Расчет зарплаты для работника, у которого есть право на стандартные детские вычеты.

Заработная плата работника составляет 15 000 руб. То есть его доход в течение налогового периода не превышает 280 000 руб. Налог на доходы с зарплаты бухгалтерия рассчитывает по ставке 13 процентов. У работника есть трое детей — 27, 25 и 15 лет. На двух старших детей сотрудник получать стандартные вычеты не может. Им уже исполнилось 24 года. А вот на младшего ребенка работник вправе заявить стандартный вычет в размере 3000 руб.

Давайте сначала посмотрим, какую сумму работник получит, если не заявит право на стандартный вычет по НДФЛ. И результат сравним с тем, сколько он получит, если бухгалтерия предоставит вычет на ребенка.

Итак, налог с заработной платы без учета стандартного вычета равен 1950 руб. (15 000 руб. × 13%). То есть на руки в такой ситуации выдадут заработную плату в размере 13 050 руб. (15 000 – 1950). Теперь предположим, что работник заявил стандартный вычет в размере 3000 руб. Это означает, что налог будет рассчитан не с 15 000 руб., а с 12 000 руб. (15 000 – 3000). Он составит 1560 руб. (12 000 руб. × 13%). И на руки он уже получит не 13 050 руб., а 13 440 руб. Казалось бы, разница невелика — всего 390 руб. в месяц. Но в год это уже 4680 руб. Согласитесь, неплохая экономия.

По какому принципу рассчитывается подоходный налог

Подоходный налог является обязательным удержанием в пользу бюджета. Базой для этого начисления служит доход физического лица, полученный в денежной и натуральной форме. Суммы исчисленного налога перечисляются работодателем не позднее срока выдачи заработной платы.

Алгоритм расчёта данного платежа предполагает несколько этапов:

- Работодатель суммирует все доходы работника, полученные за месяц (оклад, премию, доплаты).

- Из полученной суммы вычитаются стандартные вычеты, положенные определённым категориям граждан.

- В зависимости от статуса налогоплательщика определяется процентная ставка налога.

- Взнос удерживается из дохода и перечисляется в бюджет.

При формировании налогооблагаемой базы следует помнить, что не все доходы физических лиц подлежат включению в общий заработок. В частности, от налога освобождаются следующие выплаты:

- суммы государственных пенсионных начислений;

- компенсационные выплаты;

- пособия (кроме тех, что начисляются по больничному листу в связи с временной нетрудоспособностью);

- алиментные выплаты;

- материальная помощь при рождении ребёнка (в пределах 50 тыс. рублей);

- социальные выплаты, носящие единовременный характер.

Некоторые виды доходов попадают под налогообложение частично. Например, в пределах 4 тыс. рублей в год освобождается от налога материальная помощь, подарки и призы, затраты на покупку лекарственных препаратов. Полный перечень льготных доходов содержит ст.217 НК РФ.

В Налоговом Кодексе РФ используется такое понятие, как налоговый резидент. Определяется такой статус в зависимости от количества дней присутствия на территории РФ. Если физическое лицо находилось в России более 183 дней на протяжении 12 месяцев, то ему присваивается статус резидента, а, следовательно, его доходы будут облагаться по ставке 13%. При оценке дохода нерезидента учитываются только те выплаты, которые он получил на территории РФ. Если доход был получен в иностранной валюте, то полученные выплаты пересчитываются в рубли по действующему курсу.

В некоторых случаях доход может быть выплачен в натуральной форме (продуктами, товарами, услугами). Для определения налоговой базы оценка проводится исходя из рыночной стоимости товаров и услуг. Если по решению суда или других контролирующих органов из заработной платы должны быть произведены удержания, то эта часть дохода не освобождается от ПН.

Налог на доходы физических лиц может быть удержан у граждан, имеющих официальное трудоустройство

Причём не важно является сотрудник штатным или осуществляет деятельность по договору подряда. Если компания не имеет возможности выполнить функцию налогового агента по отношению к определённым видам доходов, то физическое лицо обязано самостоятельно перечислить положенную сумму в бюджет

Принцип расчёта НДФЛ предусматривает предоставление различных социальных и имущественных вычетов, которые частично либо полностью освобождают граждан от перечисления налога государству. Основывается такая льгота на том, что в течении года у работника могли возникнуть различные расходы, которые в соответствии с законодательством уменьшают налогооблагаемую базу. Такие траты могут быть связаны с покупкой недвижимости, оплатой образовательных и медицинских услуг. Реализация права на получение такой льготы производится путём декларирования расходов в налоговой инспекции.

В каких ситуациях возможно возвращение налога 13% НДФЛ?

Вернуть налог можно тогда, когда его начислили в силу определенных обстоятельств в завышенном размере по месту Вашей работы. Иными словами, Вы обладали законным правом вернуть свои 13% НДФЛ, но этот сбор все равно удержали из Вашей зарплаты. Это возможно в следующих ситуациях:

1. Если в бухгалтерии по месту Вашей работы допустили ошибку.

2. Если Вами не был предоставлен в бухгалтерию определенный перечень документации, дающий Вам возможность претендовать на понижение налоговой нагрузки по подоходному налогу.

В подобных случаях возвращение подоходного налога осуществляется посредством бухгалтерии на Вашем учреждении.

За год Вы совершали определенные затраты, позволяющие Вам вернуть подоходный налог с части затраченных средств либо всей их суммы. Получение вычетов возможно, если:

1. За год Вами был приобретен земельный участок либо жилой недвижимый объект (согласно п.3 ст.220 НК РФ). Читайте налоговые вычеты при покупке недвижимости.

2. Если у Вас были конкретные расходы на обучение либо лечение (согласно ст.219 НК РФ). Читайте «Налоговые вычеты за обучение» и «Налоговые вычеты за лечение».

Вернуть 13% НДФЛ в таких случаях можно через орган ФСН – после того, как будет проведена проверка – имеет ли право обратившийся налогоплательщик на получение подобного вычета. Сам вычет может быть получен Вами по месту Вашей работы – после того, как налоговая инспекция пришлет Вам соответствующее уведомление.

Право на получение такого вычета у российского гражданина есть также в том случае, если за прошедший год им было сделано дополнительное вложение в пенсионную накопительную часть. Возврат подоходного налога в таком случае возможен лишь через ФСН.

Каким образом вернуть подоходный налог на детей?

Подача соответствующего заявления возможна по месту трудоустройства родителей либо опекунов в следующих ситуациях:

- При пополнении семьи.

- При наличии в семье ребенка-инвалида.

- При получении ребенком в возрасте от 18 до 24 лет высшего стационарного образования.

У родителя также есть право на «двойной» детский вычет, если он является родителем-одиночкой (с документальным подтверждением этого факта) либо если второй родитель в письменной форме откажется получать налоговый вычет.

Если за год Вами не были получены детские налоговые вычеты, в конце года обращайтесь в орган ФСН. В налоговый орган предоставляются справки о доходах по форме 2-НДФЛ с места Вашей работы, декларация о доходах по форме 3-НДФЛ, плюс требуемые документы на детей.

Подоходный налог по месту Вашей работы будет возвращен Вам в течение трех месяцев со дня, когда было подано соответствующее заявление. Органы ФСН в случае подачи заявления о возврате 13% НДФЛ за 3 месяца проверят поданную Вами декларацию и лишь после этого в течение 30 дней совершат положенные выплаты.

Что нужно для возврата

Для возврата НДФЛ нужно подготовить определенные документы и подать декларацию по НДФЛ.

Список документов, которые необходимы для подачи заявления о возмещении:

- налоговая декларация (по форме 3-НДФЛ);

- справка о доходах с места работы (по форме 2-НДФЛ);

- другие документы, перечень которых зависит от обстоятельств.

Пример заполнения бланка

Ниже образец заполнения заявления на возврат НДФЛ

Сроки возмещения

На протяжении 3 месяцев после того, как вы подали все необходимые документы, налоговой служба осуществляет камеральную проверку. По окончании данного периода времени, ФНС России должна письменно уведомить вас о принятии решения о возмещении налога на доход физлиц или об отказе на основе выявленных сведений.

Если НДФЛ возмещен, налогоплательщик должен составить заявление о предоставлении ему суммы излишне уплаченного налога.

В теории, максимальный срок получения возврата налога составляет около 4 месяцев. Но, как показывет практика, процедура может затянуться на долгие 12 месяцев, а то и больше.

Автор статьи:

Льготы

Сотрудники предприятий могут претендовать на льготы, но для их получения трудящиеся должны относиться к следующим категориям граждан:

- Инвалиды.

- Участники боевых действий.

- Лица, у которых есть несовершеннолетние дети. К этой же группе относятся усыновители и опекуны.

- Чернобыльцы.

- Матери-одиночки.

Если возникает вопрос, можно ли вернуть сумму, уплаченную за подоходный налог, нужно обратиться к законодательству. Например, участники боевых действий могут рассчитывать на льготу в размере 500 руб. Льготы получают ВБД, ветеранам боевых действий нужно предоставить соответствующие документы.

Вычет получат ликвидаторы Чернобыля и те лица, которые пострадали при этой катастрофе. Им положен вычет, его сумма составляет 3000 руб. Такой же вычет положен гражданам, которые участвовали в ВОВ и получили травмы. Действие вычета распространяется на военнослужащих, которые пострадали, принимая участие в боевых действиях. О том, кого законодательство включает в список претендентов на льготы, можно узнать из Налогового Кодекса.

В отдельную категорию выделены опекуны и родители несовершеннолетних, для них действуют особые условия. Например, если заработная плата родителей или опекуна превышает 350 тыс. рублей за год, они теряют право на налоговый вычет.

Вычетом может пользоваться каждый родитель. Если оба родителя трудятся в одной организации, то они оба имеют право на льготу. Это же правило распространяется на опекунов. Один родитель может отказаться от положенного ему вычета, для этого он должен написать отказ. При этом второй родитель получает право на льготу в двойном объеме.

Сумма вычета рассчитывается с учетом того, сколько детей в семье. Если несовершеннолетний ребенок, находящейся на иждивении, один, то опекуны или родители получают право на льготу в размере 1400 рублей. За 2 детей льгота — 2800 рублей.

https://youtube.com/watch?v=FFU5tJ4EtDY

Многодетные семьи получают вычет, его сумма составляет 3000 рублей. К таким относят семьи, в которых 3 и более детей. Сумма фиксированная, право на нее получают не только за третьего, но и за каждого последующего ребенка.

Предоставив документы, получит льготы многодетная мама, многодетной матери нужно предъявить удостоверение.

У сотрудника организации может быть ребенок-инвалид. В этом случае родитель получает вычет, его сумма составляет 12 тыс. рублей. Он будет начислен за каждого ребенка.

Получить льготу можно, если ребенок-инвалид учится в вузе. При этом форма обучения должна быть очной. Льгота распространяется на детей, у которых 1 или 2 группа инвалидности.

Вычет в полном объеме положен работающему родителю или усыновителю. Попечители и опекуны получат меньшую сумму — 6000 руб.

https://youtube.com/watch?v=eh9TA2vDOOk

Матери-одиночки могут уменьшить сумму, взимаемую с них за НДФЛ. Для этого они должны предоставить документы, которые подтвердят их право на налоговый вычет. После оформления бумаг они получат на каждого ребенка удвоенную сумму, например, не 1400 рублей, а 2800. Если у гражданки 2 ребенка, то льгота будет рассчитана по следующей формуле:

2800+2800=5600

На такую сумму будет уменьшен подоходный налог.

Фев 12, 2018