Как рассчитать доходность инвестиций? формулы индекса доходности инвестиций

Содержание:

- Для чего нужен индекс доходности

- Как получить число π

- Значение показателей индекса по доходности

- Внутренняя доходность

- Сильные и слабые стороны использования индекса прибыльности и дисконтированного индекса прибыльности для оценки проектов.

- Что такое индекс рентабельности инвестиций (PI)

- Оценка инвестиционного проекта в Excel

- Что такое индекс рентабельности инвестиций (PI)

- Как рассчитать индекс доходности

- Коэффициент ROI и как он считается

- Приемлемый уровень рентабельности инвестиций

- Оценка инвестиционных проектов по уровню их рентабельности

- Индекс доходности проекта: как рассчитать, экономическая сущность

- Роль индекса по доходности в оценке бизнес-плана

- Настоящая и будущая стоимость денег

- Примеры расчета показателя

- Индекс рентабельности PI как индикатор рентабельности

Для чего нужен индекс доходности

Для чего нужен индекс доходности

Ввиду всего вышесказанного напрашивается вопрос: для чего вообще нужен индекс рентабельности, если на руках есть чистая прибыль дисконтирования? Если последний показатель превышает единицу, то проект уже можно считать прибыльным! Действительно, это так, но при условии, что речь идет всего об одном проекте. Но инвесторы преимущественно сталкиваются с проблемой выбора, когда из множества вариантов следует выбрать всего один. А если при ограниченных инвестиционных возможностях дисконтированные потоки равны, то решающую роль играет как раз показатель доходности. Проект, продемонстрировавший наивысшую степень эффективности, и должен быть принят инвестором.

Если говорить более конкретно, то речь идет о ситуациях, когда индекс больше 1, но ввиду изменений условий рефинансирования Центробанком стоимость капитала возрастает. Как результат – минусовое дисконтирование, способное покрыть эффективность капиталовложений на достаточно длительный срок.

Как получить число π

Разделить длину окружности на её диаметр ( C/d=π )

Для этого возьмите любую окружность (подойдёт любая тарелка или крышка), измерьте длину её окружности (C) и диаметр (d), а затем разделите первое на второе.

Вычисление Цзу Чунчжи (математик и астроном)

Этот способ очень простой, но даёт только 6 верных цифр после запятой. Вы можете разделить 355 на 113 (Пи≈355/113), это равно 3,1415929204 (а Пи ≈ 3,1415926535…).

Формула Лейбница для вычисления π

π = (4/1) — (4/3) + (4/5) — (4/7) + (4/9) — (4/11) + (4/13)…

Возьмите 4 («разделённое на 1», что даёт 4) и вычтите 4, разделённое на 3. Затем добавьте 4, разделённое на 5. Затем вычтите 4, разделённое на 7.

Продолжайте чередовать сложение и вычитание дробей с числителем 4 и знаменателем каждого последующего нечётного числа.

Чем больше раз вы это сделаете, тем более точное у вас будет значение пи.

Значение показателей индекса по доходности

Рассчитывать индекс доходности нужно, чтобы определить возможную эффективность от инвестиции в конкретный бизнес-проект, и успешно ли составлен бизнес-план. Чем выше цифра индекса рентабельности для вложений, тем больший доход способна принести идея в перспективе. Результаты анализа полученных данных характеризуются следующим образом:

- Когда значение индекса прибыльности получается менее 1, проект признается не доходным, и делать дальнейшие вливания нецелесообразно.

- Когда индекс равен единице, считается, что финансовые потоки будут равны прибыли от проекта. Для этого случая возможен запуск бизнес-процессов, но требуется его существенная доработка.

- Если показатель индекса доходности превышает единицу, такой бизнес-план признается перспективным и принимается к рассмотрению.

- Если сравниваются 2 показателя от 2 разных планов, к работе принимается тот, у которого выше значение индекса. Считается, что он обладает большим потенциалом к получению прибыли.

Внутренняя доходность

Когда гипотетический размер приходов установлен, инвестор должен рассчитать индекс внутренней доходности – процентную ставку, при которой все доходы будут равны сумме вложенных инвестиций.

Формула расчета данного индекса вытекает из методики вычисления чистого приведенного дохода. В этом случае индекс внутренней доходности является переменной, а чистая приведенная стоимость равна нулю.

Также существует и второй, более легкий способ расчета внутреннего процента. Для этого инвестор должен «играть» с размером ставки, делая несколько расчетов ЧТС с разным калькуляционным процентом. Разница в расчетной ставке должна быть не более пяти процентов. Иначе результат будет не точен. Чтобы рассчитать процент, необходимо сначала найти ставки, при которых показатель приведенного дохода будет иметь положительное и отрицательное значения. После этого можно воспользоваться следующей формулой:

ИВД = ПСм + РПС х (ЧТСп : ЧТСп – (ЧТСо)), где:

- ИВД – индекс внутренней доходности;

- ПСм – меньшая процентная ставка;

- РПС – разница между двумя процентными ставками (от большей необходимо отнять меньшую);

- ЧТСп – положительное значение чистого приведенного дохода;

- ЧТСо – отрицательное значение чистого дисконтированного дохода.

Эта формула дает возможность рассчитать внутреннюю норму окупаемости, применяя лишь подручные средства. Подставив в нее необходимые данные, можно найти ставку, при которой инвестиционный проект будет рентабельным. Если в конце проекта чистая дисконтированная стоимость будет выше нуля, это будет означать, что инвестиция окупилась, а норма окупаемости превысила заложенный калькуляционный процент.

Сильные и слабые стороны использования индекса прибыльности и дисконтированного индекса прибыльности для оценки проектов.

Чтобы понять, какие реальные преимущества дает использование индекса прибыльности проекта в качестве основного индикатора предполагаемой успешности бизнес плана или инвестиционного проекта, остановимся на его возможностях и плюсах:

- используемая ставка дисконтирования позволяет не только учесть динамичные процессы изменения стоимости используемых и получаемых денежных средств, но и учесть массу внешних факторов, включая рисковую составляющую проекта, путем увеличения нормы дисконта;

- инструмент прост и логичен – его можно использовать для оценки бизнес планов абсолютно разного уровня доходности;

- индекс прибыльности инвестиций может использоваться в анализе проектов, условия реализации которых определены не до конца или усложняются рядом внешних объективных факторов;

- инструмент универсален – его применение не зависит от того, насколько велико исследуемое предприятие, или в какой сфере экономической активности реализуется инвестиционный проект или бизнес план.

Помимо очевидных достоинств, индекс прибыльности проекта имеет и ряд недостатков, которые устанавливают определенные ограничения на его использовании:

для каждого вида капитала, который вкладывается в проект, существуют свои особенности расчета ставки дисконтирования

Поэтому крайне важно учитывать эту специфику, и если проект предполагает сложную структуру финансирования или специфические способы и виды инвестиций, то использование индекса прибыльности проекта может быть неуместно и некорректно;

невозможно на 100% точно спрогнозировать будущие потоки движения денежных средств, так как может измениться конъюнктура рынка, конкурентная среда, появятся новые инновационные продукты или инфляционные процессы станут неуправляемыми. Поэтому надо понимать, что есть значительная степень допущения при расчете индекса прибыльности проекта;

если на финансовые потоки будут воздействовать факторы нематериального характера, например, социальные и политические события, изменение модных тенденций, экологические аспекты потребления товаров или услуг, это также может привести к непредсказуемому поведению финансовых потоков и значительному отклонению от целевых параметров инвестиционного проекта.

В общем и целом, плюсы и минусы присущи любому экономическому или финансовому методу анализа, главное – это использовать сильные стороны и стараться избегать негативного влияния слабых. Тогда индекс прибыльности инвестиций станет надежным индикатором для выбора успешного инвестиционного проекта или бизнеса плана.

Планируя новый бизнес, не обойтись без профессионального бизнес-плана. Наша компания занимается разработкой типовых бизнес-планов производства продуктов питания или на любую другую тему.

Что такое индекс рентабельности инвестиций (PI)

Понятия рентабельности, прибыльности и доходности в экономике означают степень эффективности работы вложенных средств. Эти показатели близки по смыслу физическому коэффициенту полезного действия.

В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом.

Индекс прибыльности (PI – аббревиатура английского термина Profitability Index) определяется как результат отношения сумм дисконтированного дохода и вложенного капитала. Иными словами, индекс показывает, сколько копеек приносит каждый рубль, потраченный на реализацию проекта. Особого пояснения требует слово «дисконтированный». В контексте, термин означает перерасчет прибыли с учетом фактора времени.

В течение срока реализации проекта деньги успевают обесцениться за счет инфляции. Средства, размещенные на банковском депозите, обеспечивают пассивную прибыль по годовой ставке с минимальным риском и без всяких хлопот. По этой причине о доходности инвестиций финансист судит по возможным последствиям размещения тех же средств, но в другие объекты. При этом, он оценивает сопутствующие факторы:

- риски,

- оборачиваемость капитала,

- ликвидность приобретаемых активов,

- перспективность проекта.

Немалую роль играет опыт проведения аналогичных операций.

В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения.

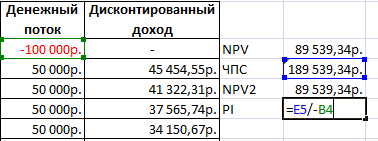

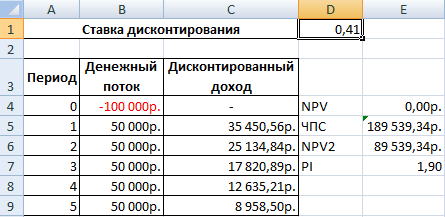

Оценка инвестиционного проекта в Excel

Рассчитывают 4 основных показателя:

- чистый приведенный эффект (ЧПЭ, NPV);

- индекс рентабельности инвестиций (ИРИ, PI);

- внутреннюю норму доходности (ВНД, IRR);

- дисконтированный срок окупаемости (ДСО, DPP).

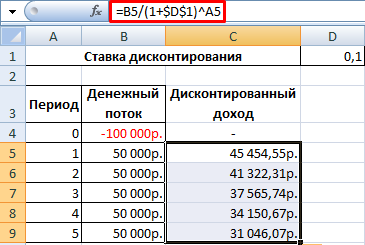

Для примера возьмем следующий вариант инвестиций:

Сначала дисконтируем каждый положительный элемент денежного потока.

Создадим новый столбец. Введем формулу вида: = положительный элемент денежного потока / (1 + ставка дисконтирования)^ степень, равная периоду.

Теперь рассчитаем чистый приведенный эффект:

- С помощью функции СУММ.

- С помощью встроенной функции ЧПС.

Чтобы получить чистый приведенный эффект, складываем результат функции с суммой инвестиций.

Цифры совпали:

Найдем индекс рентабельности инвестиций. Для этого нужно разделить чистую приведенную стоимость (ЧПС) на объем инвестированных средств (со знаком «+»):

Посчитаем IRR инвестиционного проекта в Excel. Напомним формулу:

ВНД = ΣДПt/ (1 + ВНР) t = И.

ДПt– положительные элементы денежного потока, которые нужно продисконтировать по такой ставке, чтобы чистый приведенный эффект равнялся нулю. Внутренняя норма доходности – такая ставка дисконтирования, при которой выпадает равенство вида:

ΣДПt / (1 + ВНР) t – И = 0,

Воспользуемся инструментом «Анализ «Что-Если»»:

- Ставим курсор в ячейку со значением чистого приведенного эффекта. Выбираем «Данные»-«Анализ Что-Если»-«Подбор параметра».

- В открывшемся окне в строке «Значение» вводим 0 (чистый приведенный эффект должен равняться 0). В поле «Изменяя значение ячейки» ссылаемся на ставку дисконтирования. Нужно изменить ее так, чтобы соблюдалось приведенное выше равенство.

- Нажимаем ОК.

Ставка дисконтирования равняется 0,41. Следовательно, внутренняя норма доходности составила 41%.

Что такое индекс рентабельности инвестиций (PI)

Понятия рентабельности, прибыльности и доходности в экономике означают степень эффективности работы вложенных средств. Эти показатели близки по смыслу физическому коэффициенту полезного действия.

В общем виде оценка доходности затрат производится по их результативности. Коэффициент рентабельности характеризует отношение суммы входящих денежных потоков к величине капитала, израсходованного на их получение. Он легко определяется «задним числом», методом деления одного показателя на другой.

Задача усложняется, если планируется финансирование инвестиционного проекта с трудно-прогнозируемым экономическим эффектом.

Индекс прибыльности (PI – аббревиатура английского термина Profitability Index) определяется как результат отношения сумм дисконтированного дохода и вложенного капитала. Иными словами, индекс показывает, сколько копеек приносит каждый рубль, потраченный на реализацию проекта. Особого пояснения требует слово «дисконтированный». В контексте, термин означает перерасчет прибыли с учетом фактора времени.

В течение срока реализации проекта деньги успевают обесцениться за счет инфляции. Средства, размещенные на банковском депозите, обеспечивают пассивную прибыль по годовой ставке с минимальным риском и без всяких хлопот. По этой причине о доходности инвестиций финансист судит по возможным последствиям размещения тех же средств, но в другие объекты. При этом, он оценивает сопутствующие факторы:

- риски,

- оборачиваемость капитала,

- ликвидность приобретаемых активов,

- перспективность проекта.

Немалую роль играет опыт проведения аналогичных операций.

В конечном счете формируется решение, основанное на относительной доходности, то есть на соотношении предполагаемой прибыли с некими базовыми значениями.

Чем выше индекс рентабельности проекта, тем привлекательней бизнес, нуждающийся в финансировании. Обычной ситуацией считается наличие альтернативных предложений. При выборе лучшего варианта для вложений требуется сравнение нескольких инвестиционных проектов.

Необходим единый подход, позволяющий не допустить ошибку. Важна бывает и интуиция, присущая наиболее прозорливым бизнесменом, но без объективной оценки не обойтись. Критерием принятия оптимального решения выступает коэффициент доходности инвестиций, рассчитанный для каждого объекта вложения.

Как рассчитать индекс доходности

Метод определения рентабельности инвестиции (PI) проекта вкратце описан выше. Посчитать этот показатель можно по формуле:

- PI – индекс доходности инвестиций;

- NPV – сумма чистого дисконтированного дохода (с учетом ставки налога на прибыль);

- CI – величина вложенного капитала.

Как видно из математического выражения, индекс представляет безразмерный коэффициент: числитель и знаменатель — оба выражены в денежных единицах, которые взаимно сокращаются.

В некоторых случаях для удобства и наглядности PI измеряется в процентах. Для этого значение следует умножить на 100%.

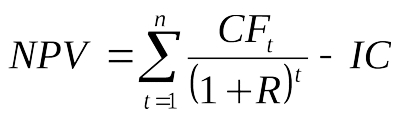

Чтобы дисконтировать (привести к актуальным условиям) доход, следует воспользоваться еще одной формулой:

- NPV – сумма чистого дисконтированного дохода;

- i – номер периода реализации проекта (года или месяца);

- N – общая продолжительность реализации проекта (в годах или месяцах);

- Pi – сумма прибыли за отдельный период под номером i, называемая входящим отдельным денежным потоком;

- R – дисконтная ставка.

Значение R устанавливается инвестором и является его внутренней нормой. В некоторых случаях оно равно ставке рефинансирования Центрального банка РФ, но чаще превышает ее. Дело в том, что у крупного предпринимателя есть альтернативные варианты вложений, обеспечивающие ему определенную отдачу. Отвлекая средства на менее рентабельные направления, бизнесмен несет потери.

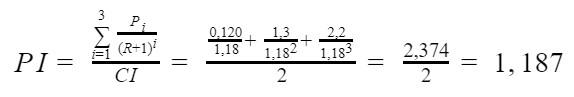

После простой подстановки, формула PI приобретает окончательный вид:

Теперь можно рассмотреть пример расчета.

- Сумма инвестиций в проект CI – 2 млн руб.

- Продолжительность реализации проекта N – 3 года.

- Прибыль за первый год – 120 тыс. руб.

- Прибыль за второй год – 1,3 млн руб.

- Прибыль за третий год – 2,2 млн руб.

- Дисконтная ставка – 18%.

После подстановки значений получается результат:

Из полученной итоговой суммы дисконтированного дохода (в числителе формулы) можно сделать вывод о том, что она больше вложенного капитала, а значение PI указывает, во сколько раз.

Очевидно, что за трехлетний период времени инвестору вернутся деньги, превышающие сумму вложений на 18,7%.

Коэффициент ROI и как он считается

Наиболее используемым показателем, отражающим рентабельность инвестиций, является коэффициент ROI (Return on Investment), возврат на вложенный капитал. В Российскую финансовую систему он впервые пришел из отчетности «дочек» западных банков. ROI занимает центральное место в отчетах об эффективности использования капитала, ведь именно этот коэффициент объективно отражает, сколько прибыли или финансовых потерь получат акционеры по итогам работы компании.

Коэффициент имеет двоякий экономический смысл: его анализ важен как для действующих инвесторов, которые отслеживают текущую рентабельность и результаты своего проекта, так и для инвесторов потенциальных, которые оценивают прибыльность или убыточность вложений прежде, чем принять решение об инвестировании. На фондовом рынке ROI сигнализирует о качестве финансовых показателей того или иного эмитента. На рынке Forex использование коэффициента поможет просчитать потенциальную доходность инвестиционного портфеля. Финансовый результат, особенно на Forex, не может быть гарантированным, но даже здесь применение ROI дает общую картину окупаемости, с учетом имеющейся статистики и возможных рисков.

Формула ROI выглядит так:

| ROI = | (Доход — Себестоимость) | * 100% |

| Сумма инвестиций |

Говоря проще, чистую прибыль делим на сумму инвестиций и умножаем на 100%. Для того чтобы наглядно показать практическое значение расчета рентабельности капитала, приведем простой пример. Вы вложили в ПАММ управляющего 1000$. Через год вы рассчитываете вывести все средства в объеме 1400$, не снимая профит в течение всего периода инвестирования и не вводя дополнительных инвестиций

Примем во внимание, что ваш должен учитывать прямые издержки, понесенные в течение периода инвестирования. Это могут быть комиссии за ввод/вывод, конверсию, вознаграждение управляющего

Применяем формулу ROI к альтернативным счетам других управляющих и считаем по ним потенциальную доходность.

| Счета | Сумма инвестиций, $ | Вес в инвестированном портфеле | Расходная часть, $ | Планируемый доход, $ | ROI, % |

| Счет 1 | 1000 | 0.38 | 200 | 1400 | 120% |

| Счет 2 | 500 | 0.17 | 190 | 650 | 92% |

| Счет 3 | 1200 | 0.45 | 450 | 1600 | 85.2% |

| Портфель | 2700 | 1.0 | 840 | 3650 | 99% |

Из таблицы понятно, что счета 2 и 3 имеют коэффициент ниже 100% и их включение в портфель под вопросом. Средний по портфелю ROI, с учетом весов инвестированных средств, близок к 100% (точка выхода в безубыток при выводе прибыли), благодаря счету 1. С помощью данного коэффициента можно также посчитать, на основании статистики прошлых периодов, потенциальную окупаемость инвестиций в биржевые акции той или иной компании либо составленного из акций портфеля (с учетом весов по количеству акций в портфеле). В приведенном выше расчете несложно заметить целый набор недостатков:

- не берутся в расчет торговые и неторговые риски;

- не учитывается разница в стоимости денежных средств на этапе инвестирования и в момент вывода прибыли;

- при составлении портфеля, не учитываются веса планируемой доходности счетов, только веса по объему инвестированных средств.

Впрочем, на коэффициент ROI и не возлагается такой функции. Он эффективен только при использовании вкупе с другими показателями. Например, с учетом максимальной просадки, конъюнктуры рынка или возможных перспектив бизнеса, даже несмотря на отрицательные значения ROI в текущий момент. Если же нам нужно оценить уже завершенный инвестиционный проект, формула приобретает такой вид:

| ROI = | Прибыль от инвестиций + (Цена продажи — Цена приобретения) | * 100% |

| Цена приобретения |

Допустим, вы купили акций определенной компании на 100к руб. В течение трех лет суммарно вы получили 80к. руб. прибыли за счет дивидендов, с учетом налогов и комиссий. Продали пакет за 130к руб.

| Цена приобретения, руб. | Полученная прибыль, руб. | Цена продажи актива, руб. | ROI, % |

| 100 000 | 80 000 | 130 000 | 110% |

Плюсуем прибыль и разницу между ценой продажи и ценой покупки, делим на цену приобретения, умножаем на 100 %.

Приемлемый уровень рентабельности инвестиций

Мы сделали шаг вперед в понимании расчета рентабельности инвестиций, однако не ответили на важный вопрос: «Какой ее уровень можно считать приемлемым?»Ясно, что норма рентабельности инвестиций должна превышать:

- доходность сравнительно безрисковых инвестиций (например, в ценные бумаги крупных «строительных обществ»), рассчитанную до налогообложения по стандартной ставке, — иначе больший доход мог бы быть получен путем вложения денег и получения процентов на них;

- процент по овердрафту — иначе полученный доход не покрывает расходы по заимствованию инвестируемых средств.

Однако в действительности уровень рентабельности инвестиций должен быть еще выше, поскольку необходимо обеспечить адекватное вознаграждение за принимаемые риски и используемый управленческий опыт.Многие котируемые компании считают приемлемой рентабельность операционных активов минимум в 20%, рассчитанную на базе прибыли до уплаты процентов и налогов. Важнее, однако, то, что в качестве реально достижимой цели эти компании хотели бы видеть 25% рентабельности.

Оценка инвестиционных проектов по уровню их рентабельности

Преимущества индекса доходности следующие:

- Возможность сравнительного анализа инвестиционных проектов различных по масштабу.

- Использование ставки дисконтирования для учета различных трудноформализуемых факторов риска проекта.

К недостаткам индекса доходности можно отнести:

- Прогнозирование будущих денежных потоков в инвестиционном проекте.

- Сложность точной оценки ставки дисконтирования для различных проектов.

- Сложность оценки влияния нематериальных факторов на будущие денежные потоки проекта.

Резюме

В современной экономике возрастает роль оценки инвестиционных проектов, которые становятся драйверами для увеличения будущей стоимости компаний и получения дополнительной прибыли. В данной статье мы рассмотрели показатель индекс прибыльности, который является фундаментальным в системе выбора инвестиционного проекта. Так же на примере разобрали, как использовать Excel для быстрого расчета данного показателя для проекта или бизнес-плана.

Поэтому, оценка проекта всегда проводится по комплексу показателей: PI, NPV и IRR. В таком случае NPV должна быть больше 0, PI больше 1, а IRR – внутренняя норма доходности рассчитывается из уравнения. IRR это дисконтная ставка, при которой инвестиции в проект равны получаемым доходам от него за весь период инвестиций.

Среди всех оценочных показателей инвестиционных вложений рентабельность инвестиций самый простой и наглядный. Особенно наглядна обратная величина этого показателя, которая называется PP (Pay-Back Period) — срок окупаемости инвестиций и измеряется в годах. Этот показатель может также рассчитываться с учетом дисконтирования получаемых доходов и сделанных вложений.

Показатель показывает за какой период времени инвестору возвращаются вложения в проект. Специфика российской экономики такова, что “проходят” инвестиционные проекты со сроком окупаемости равным до 3 лет. А если речь идет о кредитных ресурсах, то банки срок окупаемости в 5 лет считают предельно допустимым. Большинство инвестиционных проектов в развитых странах имеют сроки окупаемости от 7 лет и выше.

Индекс доходности проекта: как рассчитать, экономическая сущность

Статья описывает понятие и определение индекса доходности PI, формулу и особенности его расчета. Также статья раскрывает значение показателя в анализе, его недостатки и преимущества.

Роль индекса по доходности в оценке бизнес-плана

Любой бизнес-план требует проведения серии расчётов в финансовой части. Здесь учитывается несколько главных показателей. На их основании судят о пригодности проекта к воплощению в жизнь. К числу показателей относятся:

- чистая дисконтированная прибыль;

- внутренняя норма доходности;

- индекс доходности;

- дисконтированное время вероятной окупаемости.

Чтобы бизнес-план был принят и одобрен, необходимо, чтобы чистая дисконтированная прибыль была выше 0, а время окупаемости проекта было минимальным. Оценить ставку дисконта можно разными способами. Если планируется вложить кредитные деньги, то минимальной величиной дисконтирования должна быть процентная ставка по кредиту. Здесь полученная прибыль позволит покрыть расходы. Иначе инвестору гораздо выгоднее направить финансы на счёт в банковское учреждение и не рисковать ими в инвестпроектах.

Если же инвестиции проводятся из собственных финансов, ставка доходности вложений должна равняться или быть большей, чем уровень уже имеющейся доходности бизнесмена. Кроме того, цифра ставки дисконтирования нужна меньшей величины налога на прибыль с имеющегося капитала.

Исходя из этих факторов, проводить оценку рентабельности предприятия всегда нужно по нескольким параметрам — индексу доходности, дисконтной ставке и текущей стоимости всех инвестиций. Определение индекса доходности требуется проводить не только перед принятием бизнес-проекта в момент выбора, но и в ходе реализации и после завершения.

Большое значение имеет и величина, обратная индексу. Она называется сроком окупаемости для инвестиций (РР — Pay-Back-Period). Этот показатель позволяет определить, как скоро инвестор получит доход от вложения своего капитала. В России доходы от инвестиционных проектов можно ожидать спустя 3 года. Это связано с особенностями экономических процессов в стране. Для кредитных средств предельным сроком окупаемости считается 5 лет. В странах с развитой экономикой период составляет 7 лет.

https://youtube.com/watch?v=628yBskf_lw

Настоящая и будущая стоимость денег

Расчет чистого дисконтированного дохода (NPV) основывается на понятиях будущей и текущей стоимости денежных средств. В международной практике исходная сумма средств имеет обозначение PV, а возвращаемая – FV. Например, некоторая сумма (230 тыс. руб) вкладывается на 2 года под 15 % годовых. В таком случае будет получено: 230 000(1+0,15)2=304 175 руб. Это вариант расчета получения будущей суммы.

Обратная операция вычисления текущей стоимости денежных средств, при известной величине будущих поступлений, называется дисконтированием.

PV (приведенная стоимость) = FV/(1+сд)период , где сд – это ставка дисконтирования. Наглядная ситуация: через 2 года ожидается получение дохода размером 304 175 рублей. Известно также, что ставка дисконтирования составляет 15 % годовых. Какова будет дисконтированная (текущая) стоимость средств?

PV = 304 175/(1+0,15)2=230 000 рублей. Получается, что по двум приведенным случаям наращения процентов и дисконтирования результат настоящей и будущей стоимости денег совпадает.

Примеры расчета показателя

Попробуем определить индекс рентабельности приведенных вложений. Исходные условия выглядят так:

Попробуем определить индекс рентабельности приведенных вложений. Исходные условия выглядят так:

- общий срок реализации начинания составляет 5 лет;

- общий объем инвестируемого капитала 12 млн. рублей распределен по годам таким образом:

первый год – 6 млн. руб.;

второй год – 4 млн.руб.;

третий год – 2 млн.руб.

поступления в разрезе периодов составляют:

первый год – 2 млн. руб.;

второй год – 4 млн. руб.;

третий год – 5 млн. руб.;

четвертый год – 3 млн. руб.;

пятый год – 2 млн. руб.

барьерная ставка установлена на уровне 12%.

Используя формулу, подставляем нужные дисконтированные показатели и находим значение индекса:

DPI (ИДДИ) = (2 / (1 + 0,12) + 4 / (1 + 0,12)2 + 5 / (1 + 0,12)3 + 3 / (1 + 0,12)4 + 2 / (1 + 0,12)5) / 6 / (1 + 0,12) + 4 / (1 + 0,12)2 + 2 / (1 + 0,12)3 = (1,7857 + 3,1887 + 3,5590 + 1,9065 + 1,1349) / (5,3571 + 3,1887 + 1,4236) = 11,5748 / 9,9694 = 1,16

Индекс доходности, полученный путем вычисления, составляет 1,16. Это значительно больше единицы, поэтому проект имеет хорошие перспективы и может принести ощутимую прибыль собственнику.

Попробуем рассмотреть тот же пример, только деньги инвестор вкладывал единовременно, а не частями в течение трех лет. Здесь можно применять формулу расчета показателя PI:

PI = 11,5748 / 12 = 0,96

Получаем результат, что при таком (одномоментном) способе финансирования проекта, он становится нерентабельным, поскольку значение PI (0,96) меньше единицы. Если же траты разнесены во времени, то дисконтирование производится как для поступающих потоков, так и для затратных статей.

Также в развивающихся экономиках нередки случаи, когда внешние показатели и экономическая ситуация в стране или конкретной отрасли требуют менять ставку дисконтирования ежегодно. В таком случае механизм приведения осуществляется с учетом всех значений ставок за годы реализации инициативы.

Вернемся к нашей предыдущей задаче с единоразовой инвестицией, но допустим, что вместо стабильной ставки на уровне 12% мы имеем динамично изменяющийся показатель в таких пределах:

- 1 год – 13%;

- 2 год – 12%;

- 3 год – 11%;

- 4 год – 10,5%;

- 5 год – 10%.

Исходя из этого, нам нужно привести ежегодные денежные потоки:

PV1 = 2 / (1 + 0,13) = 1,7699

PV2 = 4 / (1 + 0,13) / (1 + 0,12) = 3,1605

PV3 = 5 / (1 + 0,13) / (1 + 0,12) / (1 + 0,11) = 3,5592

PV4 = 3 / (1 + 0,13) / (1 + 0,12) / (1 + 0,11) / (1 + 0,105) = 1,9326

PV5 = 2 / (1 + 0,13) / (1 + 0,12) / (1 + 0,11) / (1 + 0,105) / (1 + 0,1) =1,1712

DPI = (1,7699 + 3,1605 + 3,5592 + 1,9326 + 1,1712) / 12 = 12,1342 / 12 = 1,01

Рентабельность вложений при таком варианте выше единицы, но находится на критическом уровне, поэтому принятие окончательного решения остается за инвестором. Заработать на таком бизнесе много не удастся, целесообразно браться за него лишь в том случае, когда проект содержит в себе важный социальный аспект или содержит потенциальные возможности дальнейшего развития бизнеса в этой отрасли или местности.

Теперь просчитаем вариант с инвестицией, распределенной на 3 первых года начинания в пропорции 6 – 4 – 2. Нам нужно привести потоки затрат к нынешнему моменту:

I1 = 6 / (1 + 0,13) = 5,3097

I2 = 4 / (1 + 0,13) / (1 + 0,12) = 3,1605

I3 = 2 / (1 + 0,13) / (1 + 0,12) / (1 + 0,11) = 1,4237

DPI = (1,7699 + 3,1605 + 3,5592 + 1,9326 + 1,1712) / (5,3097 + 3,1605 + 1,4237) = 12,1342 / 9,8939 = 1,22

В результате получаем, что DPI при разнесении вложений во времени равен 1,22, то есть тот же проект становится в этих условиях гораздо более привлекательным.

Индекс рентабельности PI как индикатор рентабельности

Далее, переходим к анализу еще одного распространенного индикатора – индекса рентабельности инвестиций PI (Profitability Index). Для контроля рентабельности проекта, инвестор должен проводить анализ PI на всех этапах инвестирования: в момент выбора объекта, сравнения с альтернативами, реализации и завершения. Если значение индекса больше 1, проект считается прибыльным. Если меньше 1 – убыточным. Если же индекс равен единице, необходимо провести более тщательный анализ прочих факторов рентабельности.

Определяется PI так:

PI = NPV/IC

NPV (Net Present Value) – чистая текущая стоимость инвестиций. Из русскоязычных аналогов NPV чаще всего встречается аббревиатура ЧДД – чистый дисконтированный доход. IC – инвестиции в проект (Invested Capital).

Теперь нам осталось рассчитать NPV (ЧДД), значение которого, для окупаемости проекта, должно быть выше или как минимум равно нулю.

CFt – денежный поток (Cash Flow) в t-м году;

N – длительность жизненного цикла проекта (в месяцах, годах);

R – от слова Rate, ставка или норма дисконтирования.

Ставка дисконтирования — это цена в процентных пунктах, которую инвестор готов заплатить за издержки и риски проекта. Эту ставку можно назвать также стоимостью фондирования инвестиций. Она может иметь в своей основе только ставку по кредиту, но стоит предусмотреть и иные издержки: валютные и политические риски, человеческий фактор при реализации бизнес-плана и др. В любом случае, планируемая инвестором доходность проекта должна быть выше ставки дисконтирования, а дисконтированный денежный поток суммарно должен быть больше вложенных инвестиций вместе с затратами.

В качестве примера, попробуем подставить в формулу реальные данные. Допустим, вы инвестировали 300$ на 3 года. Банковский кредит обошёлся вам в 13% годовых (не рекомендую вкладывать кредитные деньги). Поскольку других затрат на привлечение средств у вас не было, мы условно приравняем это к ставке дисконтирования. Денежный поток прогнозируем, исходя из статистики аналогичных проектов и учитывая максимально возможное число факторов (риски, издержки, инфляция и т.п.). В первую очередь вычисляем коэффициент дисконтирования вложенной суммы, для каждого года инвестиционного цикла, по формуле 1 (1+R)t. В момент инвестирования 300$ мы имеет коэффициент дисконтирования, равный единице. По результатам первого года получаем коэффициент 1 (1+R)1 = 0.885, для второго года 1 (1+R)2 = 0.783, для третьего — 1 (1+R)3 = 0.693. Переводим инвестиционный план в таблицу:

| Год | Cash Flow | Коэффициент дисконтирования | Дисконтированный денежный поток |

| -300 | 1 | -300 | |

| 1 | 110 | 0.885 | 97,35 |

| 2 | 135 | 0.783 | 105,71 |

| 3 | 156 | 0.693 | 108,11 |

| ЧДД | 11,17 |

Проект пригоден к реализации, так как NPV положительный. Делаем вывод, что чем выше ставка дисконтирования, тем ниже NPV. Индекс PI удобен при выборе из ряда альтернативных проектов того, что обеспечит наибольшую эффективность вложений. Он позволяет ранжировать проекты, имеющие схожие значения NPV. В отличие от коэффициента ROI, он учитывает риски, через применение ставки дисконтирования, а также оценивать будущие денежные потоки, с помощью коэффициента дисконтирования. Данный инструмент пригоден как для составления бизнес-плана, так и для выбора прибыльного объекта инвестирования. Недостатком PI можно назвать сложность прогнозирования ставки дисконтирования, которая иногда зависит от неконтролируемых факторов: стоимость заемных ресурсов, цена на нефть, курсы валют, санкции.

Также в рамках формулы PI непросто спланировать будущие денежные потоки, которые могут сократиться в будущем по объективным причинам. Неточность в расчетах естественным образом возрастает при больших сроках инвестирования. Здесь полезно отметить, что в российской практике инвестирования, оценка NPV показывает, что окупаемость вложений не должна превышать 3-4 лет в зависимости от рисков. Для банковского потребительского кредитования максимальный цикл возврата инвестиций может достигать пяти лет. Это связано с большой волатильностью валютных курсов и ключевой ставки. Все это негативно влияет на прогнозируемость ставки дисконтирования и денежного потока. Если же говорить о зарубежных активах, то в развитых странах положительный индекс PI планируется на горизонте от 7 лет и более.

P.S.

Попробуйте просчитать рентабельность своих инвестиционных проектов с использованием ROI и PI. Как всегда, приглашаю читателей блога оставить свои комментарии по теме. Возможны у вас есть чем дополнить статью.

Всем рентабельных инвестиций!

01.06.2017