Как распределить деньги между иис и брокерским счетом?

Содержание:

- Какого брокера лучше выбрать и что надо учитывать?

- Глоссарий для новичка: что такое ИИС и зачем он нужен

- Что общего и чем отличаются

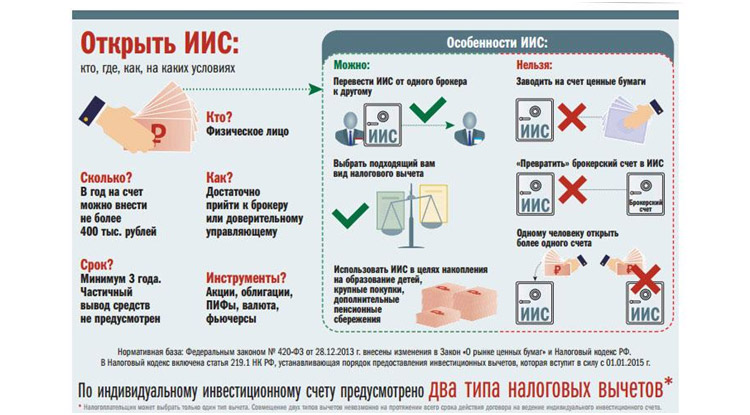

- Как открыть индивидуальный инвестиционный счет (ИИС)

- Как получить налоговый вычет по ИИС

- Стоимость обслуживания брокерского счета

- Где лучше открыть ИИС: обзор брокеров и УК

- Что означают рассматриваемые понятия

- Заключение

Какого брокера лучше выбрать и что надо учитывать?

Открывая классический брокерский или индивидуальный инвестиционный счет, всегда принимайте во внимание репутацию посредника: срок на рынке, отзывы, наличие лицензии

Очень важно детально прочесть условия — размер комиссий и за что они взымаются, какой минимальный порог входа. Если же планируете вложения с кем-то, узнайте наперед: работает ли брокер с совместным брокерским счетом, или же только индивидуальным

Для себя определите, как вам удобней работать: самому принимая решение о торговле, или отдавая деньги в управление. Для меня очень важно и то, насколько у брокера подготовлен сайт, как работает служба поддержки, насколько оперативно и грамотно консультируют менеджеры и в какое время. Всегда учитываю отзывы других людей на форумах и тематических площадках и обязательно слушаю свой внутренний голос — он практически никогда не подводит

Если же планируете вложения с кем-то, узнайте наперед: работает ли брокер с совместным брокерским счетом, или же только индивидуальным. Для себя определите, как вам удобней работать: самому принимая решение о торговле, или отдавая деньги в управление

Для меня очень важно и то, насколько у брокера подготовлен сайт, как работает служба поддержки, насколько оперативно и грамотно консультируют менеджеры и в какое время. Всегда учитываю отзывы других людей на форумах и тематических площадках и обязательно слушаю свой внутренний голос — он практически никогда не подводит

Глоссарий для новичка: что такое ИИС и зачем он нужен

Ответы на некоторые вопросы по индивидуальному инвестиционному счету.

Как работает

Инвестор размещает денежные средства (только рубли) на специальном инвестиционном счете у брокера, который предоставляет такую услугу. Далее ведет активные спекуляции на бирже или инвестирует на долгосрочный период. По результатам своих инвестиций (спекуляций) имеет право на два вида налоговых вычетов. Их он выбирает сам — каким воспользоваться. Подробнее — ниже.

Срок действия

Не менее 3-х лет

Обратите внимание, с какого момента идет отсчет у вашего брокера. Сбербанк отсчитывает срок с момента поступления денег на ИИС

У других брокеров есть более лояльный подход. С момента оформления и фактического открытия инвестиционного счета. Три года — минимальный срок, при этом действующее законодательство на начало 2020 года не оговаривает максимальный срок.

Какая максимальная и минимальная сумма пополнения ИИС

Максимальная сумма для внесения на ИИС составляет 1 миллион рублей в течение года. То есть каждый год инвестор может вносить на свой инвестиционный счет у брокера максимум по 1 млн. руб. За 5 лет максимально 5 млн. руб., за 7 — 7 млн. руб. и т. д.

Минимальная сумма не установлена законом об ИИС. Она диктуется только условиями тарифных планов брокера. Советую рассматривать сумму не менее 100 тысяч рублей на инвестиционный счет. При таком раскладе комиссии брокера не будут давить на основной счет, отнимая существенную часть дохода.

Сколько можно открыть счетов

Только один. Инвестор имеет право перенести режим ИИС другому брокеру. В таком случае после открытия ИИС у другого брокера предыдущий счет должен быть закрыт в течение 30 дней. В противном случае — нарушение закона. При процедуре открытия ИИС у любого брокера в анкете следует вопрос о наличии инвестиционного счета у другого участника профессионального рынка.

Можно ли вывести деньги досрочно

Да, можно. Но если вы получили уже налоговый вычет (в первую очередь касается вычета первого типа) — деньги необходимо вернуть государству. Так как брокер в России по умолчанию является налоговым агентом, он удержит сумму из выводимых средств. И/Или передаст сведения в налоговую инспекцию. Не касается случая, когда клиент открывает ИИС у другого брокера, а текущий закрывает.

Сколько можно заработать

Все зависит от торговых стратегии и допустимых инвестором рисков. Чем выше риски, тем больше можно заработать. Для оценки рекомендую воспользоваться результатами работы паевых фондов из списка топов:

УК Сбербанк управление активами. В верхнем меню выбрать «Биржевые фонды».

ВТБ Капитал управление инвестициями. Меню «Продукты и услуги/Биржевые фонды».

Указанные биржевые фонды доступны для включения в ИИС. По каждому из них есть информация об изменении цены пая с момента старта. Многие открывают ИИС для консервативных вложений. Очень популярны ОФЗ в силу надежности. Выбрать и посмотреть доходность можно на специализированном финансовом портале RUSBONDS.

ИИС или брокерский счет: что лучше

Для целей долгосрочного инвестирования на срок не менее 3-х лет ИИС имеет преимущества по налоговым льготам по сравнению с обычным счетом у брокера.

Плюсы ИИС обусловлены факторами:

- если вы инвестируете рублевые средства;

- консервативный подход в инвестициях;

- предлагаемый набор инструментов вас устраивает.

На стандартном счете у брокера нет таких ограничений, как на ИИС. Условия обусловлены только тарифными планами и регламентом предоставления услуг конкретного брокера. Но нет налоговых льгот.

Формально — краткосрочным спекулянтам, которые постоянно выводят деньги с торгового счета, больше подойдет обычный счет, долгосрочным инвесторам — ИИС. В остальном выбор за вами.

Да, это возможно. В случае переноса необходимо закрыть ИИС у предыдущего брокера в течение 30 дней с момента открытия нового индивидуального счета.

Что общего и чем отличаются

По плюсам и минусам, рассмотренным в предыдущей части статьи, уже можно выявить сходства и отличия двух счетов. Рассмотрим их подробнее.

Налоговые льготы

Они есть у обоих вариантов, только разные.

На ИИС это:

- Возврат части внесенных для инвестиций денег. Максимальная сумма для льготного налогообложения – 400 тыс. рублей, 13 % от нее, подлежащих возврату, – 52 тыс. рублей в год. Если вы внесли, например, 500 тыс. рублей, то получите от государства только 52 тыс. рублей. Возмещение можно оформлять каждый год.

- Освобождение от налогообложения доходов от операций с ценными бумагами, а это 13 % с прибыли. Правда, получить эту льготу можно только при закрытии ИИС.

На брокерском счете – это льгота на долгосрочное владение ценными бумагами (ЛДВ). Действует с 2015 года. От НДФЛ освобождаются доходы от операций с ценными бумагами, которые:

- обращаются на организованных торгах, в том числе льгота распространяется на паи открытых ПИФов;

- приобретены после 1.01.2014;

- находятся у инвестора 3 и более лет.

Максимальный доход, который не подлежит обложению НДФЛ, рассчитывается так:

Получается, что минимальная сумма, освобождаемая от налога, равна 9 млн рублей. Чем больше срок владения, тем выше доход, подпадающий под ЛДВ.

ЛДВ служит альтернативой типу “Б” по ИИС. Поэтому некоторые инвесторы, которые не могут или не хотят воспользоваться типом “А”, а владеть ценными бумагами собираются долго, вообще не открывают ИИС из-за существующих на нем ограничений.

Максимальная сумма

По этому параметру разница между инвестиционным и брокерским счетом существенная:

- на ИИС максимальная сумма, которую инвестор может внести в течение года, равна 1 млн рублей, но возместить налог получится только с 400 тыс. рублей;

- на брокерском счете никаких ограничений по максимальной сумме нет.

Не советую хранить у брокеров деньги. Как только перевели их на ИИС или брокерский счет, покупайте активы (акции, облигации, ETF)

Это мера предосторожности от возможного банкротства брокерской компании или банка

В США клиенты брокеров застрахованы до 500 000 $, в Европе – до 20 000 евро. В случае банкротства посредников инвестор получает свои деньги в пределах этих сумм. В России только банковские вклады участвуют в системе страхования до 1,4 млн рублей.

Но если вы на вложенные деньги приобрели ценные бумаги, то запись об этом будет храниться в специальной организации – депозитарии. Активы не пропадут. Вы спокойно перейдете к другому брокеру и продолжите пополнять свой инвестиционный портфель.

Количество счетов

На одного налогового резидента в нашей стране можно открыть только один ИИС. При подписании документов на открытие клиенты ставят “галочку” в соответствующей графе и удостоверяют, что не имеют другого инвестсчета или обязуются его закрыть в течение 30 дней после открытия нового. Как действует механизм закрытия и открытия, я расскажу в конце статьи.

В этом инвестсчет тоже отличается от брокерского, которых можно иметь сколь угодно много. Знаю немало опытных инвесторов, владеющих 4 – 5 счетами в разных банках и брокерских компаниях. Их активы исчисляются десятками миллионов рублей. Хотя банкротство брокеров для нашей страны – редкий случай, но оно возможно. Потребуется потратить время на перевод ценных бумаг, поэтому инвесторы и работают с несколькими посредниками, снижая риски.

Вывод денег

Вывод денег с ИИС возможен в двух случаях:

- При закрытии счета. Без потерь это можно сделать через 3 года после открытия. Если деньги понадобились раньше, их, конечно, тоже вернут. Но в этом случае вам придется вернуть государству полученное ранее возмещение подоходного налога и заплатить пени в размере 1/300 от ставки Центробанка за каждый день использования денег.

- Полученные от эмитентов купоны по облигациям и дивиденды по акциям можно вывести на свою банковскую карту. Но при выборе брокера уточните, дает ли он такую возможность. Например, Тинькофф, Открытие и некоторые другие это сделать не позволят. Купоны и дивиденды поступят на инвестсчет, и вы сможете просто купить на них дополнительные активы.

С обычного брокерского счета деньги выводятся в любое время.

Ограничения по ценным бумагам

Во-первых, на ИИС можно заводить только деньги и только рубли. На брокерский – деньги в любой валюте, ценные бумаги (акции, облигации).

Во-вторых, на инвестсчете действуют ограничения по инструментам. Например, нельзя торговать на Форекс, покупать народные облигации и иностранные акции, обращающиеся на иностранных биржах. Брокерский счет дает доступ (в зависимости от вашего тарифа) ко всем инвестиционным инструментам.

Как открыть индивидуальный инвестиционный счет (ИИС)

Открыть счет достаточно просто. Основная задача – выбрать надежного биржевого брокера, который и предоставит возможность для проведения торговли. В качестве брокера может выступать банк или другая компания, имеющая соответствующую лицензию ЦБ.

В документе должно быть прописано, что финансовая организация имеет право «деятельности специализированного депозитария». Проверить подлинность лицензии можно по поиску компании на сайте Центробанка в списке:

- брокеров;

- доверительных управляющих;

- депозитариев.

После проверки подлинности брокера необходимо тщательно изучить его условия:

- комиссии за совершение торговых операций;

- комиссии за пополнение и вывод средств;

- минимальная сумма инвестирования;

- удобные сервисы (мобильное приложение, демонстрационный счет и другие).

Следующий шаг – внимательно изучить договор с компанией. В нем должен быть пункт об открытии ИИС именно по государственной программе. Депозитарий подписывает договор лично (понадобится взять только паспорт) или через третье лицо (представитель, действующий на основании нотариально заверенной доверенности).

На последнем (техническом) этапе вкладчик создает личный кабинет, брокер предоставляет ему необходимую программу для совершения торговых операций на бирже. Одновременно с этим компания может открыть и торговый счет, что нормально. Здесь тоже можно продавать и покупать различные активы. Но вычет по этому счету получить невозможно, поскольку он не участвует в государственной программе.

Как получить налоговый вычет по ИИС

Работа с ценными бумагами – это не единственное преимущество, которое дает индивидуальный инвестиционный счет. Речь идет о возможности получения налогового вычета типа А, который позволяет экономить до 52 000 рублей ежегодно. Есть несколько условий для получения этих средств:

- Ежемесячный официальный доход от 33 334 ₽. Чем меньше зарплата, тем скромнее размер вычета. При ЗП в 20 тыс. руб. вычет не может превышать 31 200 ₽. При более высоком доходе максимальная сумма вычета не изменяется. То есть максимально возможная выплата в любом случае остается на уровне 52 тыс. рублей в год.

- Внесение на ИИС 400 тыс. ₽. Сделать это нужно в течение одного календарного года. Допускается разделение суммы на несколько платежей. Перевод средств в последний рабочий день года тоже засчитывается. Если физ. лицо вносит менее 400 000 ₽, то ему начислят 13% от переведенной суммы платежа (а не 52 000 рублей). Например, если вы за год внесете 150 тыс. рублей, то получите вычет в размере 19 500 руб.

- Декларации (3-НДФЛ), которую нужно каждый год подавать в ФНС, одновременно подается и запрос на получение вычета.

- Нельзя снимать средства, которые вносятся на ИИС в течение 3 лет. В противном случае потребуется вернуть обратно все полученные вычеты. Например, если за 2 года существования ИИС его владельцу выплатили два раза по 52 000 ₽, то придется отдать общую сумму налоговых вычетов– 104 тыс. ₽. Сюда еще добавится пени в размере 8.8% годовых.

При перечислении на баланс более 400 тыс. ₽ выплачивается только фиксированный вычет на сумму в 52 тысячи рублей. К этому доходу можно добавить прибыль от торговли ценными бумагами.

Если вы открыли ИИС, то можете использовать и налоговый вычет типа Б. Его суть сводится к освобождению от 13% НДФЛ всего дохода инвестора, который он получает, торгуя на бирже. Срок действия в данном случае также составляет 3 года. После чего снова нужно будет выбирать подходящий тип вычета.

При выборе освобождения от НДФЛ потребуется отказаться от ежегодных выплат в размере 52 000 рублей. Поэтому вычет типа Б будет выгоден тем, кто:

- Не имеет официального дохода. К этой группе относятся и те, чья зарплата меньше 33 000 ₽ в месяц.

- Планирует постоянно торговать на фондовом рынке.

- Планирует получить крупную прибыль от торговли биржевыми активами в течение трех ближайших лет. Имеется в виду сумма от 1,2 млн. ₽ в год. Для получения такой прибыли нужно работать с высокодоходными инструментами.

Стоимость обслуживания брокерского счета

Тариф «Мой Онлайн» предусматривает полностью бесплатное обслуживание счета. На остальных тарифных планах плату за обслуживание не списывают при отсутствии сделок в течение месяца, а если была хотя бы 1 сделка она составит 150 р. Отдельно платить за депозитарное обслуживание не надо.

Для акционеров ВТБ цена обслуживания брокерского счета меньше и зависит от количества акций ВТБ на счету:

- при наличии до 1.5 млн акций ежемесячная плата составит 105 р.’

- если имеется от 1.5 до 45 млн акций за обслуживание ежемесячно надо платить по 60 р.;

- если на счете больше 45 млн акций, то комиссия составит 30 р. в месяц.

Минимальная сумма для вложения

Возможность начать делать инвестиции ВТБ для физических лиц предлагает без каких-либо условий по минимальной сумме. Некоторые инвесторы начинают буквально с 1000 р. При операциях с валютой минимальная сумма сделки – 1 доллар или евро.

Единственное ограничение, которое надо учитывать — размер 1 лота. Он не зависит от ВТБ и устанавливается биржей. Не все ценные бумаги можно покупать по 1 шт.

Пополнение и вывод денежных средств

Пополнить счет бесплатно можно банковским переводом в системе ВТБ-Онлайн или из другого банка. Комиссии не будет также при пополнении с карты ВТБ через приложение. При зачислении средств через инвестиционное приложение ВТБ комиссия составит 0.4-0.5% от суммы (мин. 10 р.).

Вывод средств осуществляется бесплатно. Исключение – вывод средств, полученных по операциям с валютами в сумме от 300 тыс. р. за месяц. Комиссия по таким операциям 0.2% от положительной разницы, полученной при операциях.

Маржинальная торговля

Маржинальная торговля широко применяется при использовании спекулятивной модели заработка на бирже и внебиржевых инструментах. Фактически этот инструмент позволяет брать в кредит различные активы и совершать с ними сделки. При этом на счете инвестора не требуется наличие всей суммы для проведения сделок.

Условия инвестиций через ВТБ предусматривают кредитование в течение торгового дня бесплатно. При переносе маржинальной позиции на следующий день взимается вознаграждение в размере до 16.8% годовых.

Индивидуальный инвестиционный счет (ИИС)

В приложение ВТБ Инвестиции для частных лиц – налоговых резидентов РФ доступен специальный вид брокерского счета – индивидуальный инвестиционный счет (ИИС). Он был создан по инициативе государства для привлечения интереса населения к вложению средств в ценные бумаги. Фактически ИИС – обычный брокерский счет с преференциями по налогам в виде возможности получить вычет.

На выбор по ИИС доступны 2 варианта вычета. Первый предусматривает освобождение от НДФЛ всего дохода, полученного по ИИС. А второй вариант предусматривает ежегодный вычет на сумму взноса. Вычет с внесенных средств предусматривает ограничение по сумме в 400 тыс. р. в год, т. е. по нему нельзя вернуть больше 52 тыс. р. за год.

Особенности ИИС, о которых должен знать инвестор:

- Данный тип счетов недоступен тем, кто не является налоговым резидентом РФ.

- Если вывести средства с ИИС раньше, чем через 3 года, то право на вычет будет утеряно, а средства, уже перечисленные из бюджета, придется вернуть.

- Нельзя иметь больше 1 ИИС одновременно.

- Максимальная сумма взноса на ИИС за год (при любом типе вычетов) – 1 млн р.

ИИС можно использовать совместно с ОФЗ-н для одновременного получения дохода с минимальными рисками и налоговых преференций. Особенно этот вариант интересен инвесторам, которые имеют доход, облагаемый НДФЛ по ставке 13%, например, людям, получающим «белую» зарплату.

Где лучше открыть ИИС: обзор брокеров и УК

На просторах Сети и в офлайне существует много организаций, предоставляющих брокерские услуги. Однако доверить деньги можно только надежным, проверенным временем партнерам.

Про выбор надежных брокеров и покупку акций – видео

Компания «ФИНАМ»

Известная на инвестиционном рынке компания «ФИНАМ» предоставляет полный спектр услуг – ИИС, брокерские счета, самостоятельно или доверительное управление активами и многое другое.

Основные комиссии:

- Депозитарий 177 р. в месяц, если проходили операции.

- Пополнение банковской картой – 1%.

- Вывод денег в российских рублях – без комиссий, в валюте – зависит от выбранного тарифа.

Прочие комиссии зависят от рынка:

- Фондовый рынок (РФ, США) – от 0,00944%.

- Валютный – 0,00275%.

- Фьючерсы РФ – 0,45% за каждый контракт, США – 1,5 USD.

- Маржинальное кредитование под 8-12,25%.

Есть интересная услуга «Автоследование». Сделки совершаются автоматически, копируя выбранную стратегию.

Также «ФИНАМ» предлагает свыше 50 готовых решений. Открыть инвестиционный счет можно в офисе компании или через интернет.

БКС

Брокер БКС широко известен на фондовом рынке, отличается высоким кредитным рейтингом (ААА) и 20-летним стажем работы.

ИИС можно открыть в режиме онлайн и сразу перейти к торгам. Новички рынка могут воспользоваться различными обучающими материалами или обратиться за консультацией к специалистам.

Рекомендуемая сумма инвестиции – 50 тыс. р. Доступно маржинальное кредитование, выход на срочный, фондовый, валютный рынки.

Комиссионные по тарифу «Старт» составят 0,0177 – 0,0354%. Однако это не единственный тариф, предложенный БКС, полный перечень можно найти на официальном сайте.

ВТБ Капитал

ВТБ Капитал входит в Группу ВТБ и является одной из крупнейших брокерских компаний, организованной на базе высоконадежного банка ВТБ.

Инвесторам предоставляется возможность вывода дивидендов, не дожидаясь истечения трехлетнего периода, – на банковский счет.

Комиссионные сборы у ВТБ несколько выше, чем у конкурентов: 0,0413% по тарифу «Инвестор стандарт» или 0,02124 – 0,0472% по тарифу «Профессионал».

Выход есть только на срочный и фондовый рынки, Мосбиржа и Санкт-Петербургская биржа остаются недоступными.

Предложена стратегия автоследования, но депозит должен превышать 300 тыс. рублей. Маржинальное кредитование 13 – 16,8%.

Открыть ИИС в ВТБ можно в офисах компании, расположенных в большинстве населенных пунктов.

Альфа Капитал

УК Альфа Капитал позволяет открыть ИИС онлайн. Приступить к работе можно с 10 тыс. рублей. За управление капиталом компания берет 2% годовых плюс 2% от вложенной суммы.

Однако является одной из самых надежных и крупных по сумме управляемых активов. Статистика вложения денег в акции и облигации ведется с 2015 года, а всего предложено три стратегии инвестирования.

Сотрудничество отличается простотой, прозрачностью условий и доступностью.

УК Открытие

Чтобы начать торги через УК, нужно открыть ИИС и пополнить депозит минимум на 50 тыс. р. А если выбрать структуру с защитой капитала, минимальный взнос возрастает до 100 тыс.

Есть вариант работать по рекомендациям, которые поступают инвестору по СМС или электронной почте.

Всего Открытие предоставляет четыре стратегии вложения на условиях доверительного управления активами и десять моделей ИИС.

Тарифы по всем разнятся, подробнее с ними можно ознакомиться на официальном сайте компании.

Сбербанк

Открыть ИИС в Сбербанке можно через Сбербанк Онлайн или в офисах Премьер. Клиентам предложено два тарифа – «Самостоятельный» и «Инвестиционный».

Второй позволит получать рассылку «Инвестиционный дайджест» и откроет доступ к порталу Sberbank Investment Research. Первый – полностью самостоятельная торговля, без дополнительной поддержки.

Комиссионные зависят от суммы оборота и варьируются от 0,018% до 0,3% на отечественном рынке Мосбиржи и 0,02% – 0,2% на валютной.

Торги на срочном рынке обходятся в 0,5 р. за сделку и 10 р. за принудительное закрытие контракта. Депозитарий составит 149 р. за каждый месяц, в котором проводились операции.

Несмотря на повышенные комиссионные, Сбербанк является самым надежным партнером для инвестора. А квалифицированная техподдержка помогает решать все вопросы из любой точки мира.

Особенности открытия ИИС в сбербанке – видео инструкция

Что означают рассматриваемые понятия

Кредитные учреждения, брокерские компании, инвестиционные фонды готовы предложить сотни вариантов оборота финансов с достойной прибылью по завершению проекта. Приоритетные места в рейтинге предложений занимают именно ИИС и брокерские счета. Прежде чем проводить сравнительный анализ выгодности таких вложений, опишем принцип инвестирования отдельно по каждому направлению.

Индивидуальный инвестиционный счет (ИИС) – специальный депозит, благодаря которому инвестор приобретает высоколиквидные активы, ценные бумаги коммерческих и государственных предприятий. Особенностью такой программы является возможность получения налоговых льгот через вычет по НДФЛ для граждан или льготного налогообложения прибыли для юридических лиц.

Открыть ИИС вправе любой совершеннолетний гражданин или организация. Сопровождение клиентов, ведение счета осуществляет специальная инвестиционная компания или дилер. В зависимости от политики ведения бизнеса посредником будет определяться потенциал инвестирования, условия вступления в программу, процент доходности.

Для открытия проекта пользователю необходимо обратиться в филиал банка, управляющую компанию или к брокеру с паспортом, СНИЛС, ИНН. Процедура оформления сделки очень похожа на открытие стандартного банковского счета. Она займет не более получаса. Некоторые компании предлагают клиентам открытие счетов через дистанционные сервисы, личный кабинет.

Какие гарантии получает инвестор, открывая ИИС? Особенность таких вложений состоит в том, что все финансы хранятся не на транзитном, специальном счете управляющего, а на обособленном депозитарии (сервере). Если по каким-то причинам брокер лишился лицензии, прекратил деятельность, собственник капитала перейдет к другому посреднику, ничего не потеряв.

Особенно выгодно инвестировать сразу под несколько объектов. Такая политика позволит владельцу финансов исключить или компенсировать потенциальные риски, обеспечить стабильный доход.

За размещение денежных средств на ИИС пользователям придется уплатить комиссию. Размер сбора определяется посредником, чаще всего составляет около 2% за размещение финансов и аналогичной суммы ежегодно за работу управляющему. Дополнительно инвестор компенсирует из личных средств все расходы, связанные непосредственно с инвестиционной деятельностью.

Брокерский счет – своеобразный аналог банковского депозита. Разница заключается в возможности владельца капитала управлять доходностью, размер которой не фиксируется. Например, банк готов предложить клиенту вклад под 5% годовых, а брокер организует оборот финансов с приростом в 15-20%. Только в кредитном учреждении риск утраты денег сведен к минимуму, а торговля финансовыми активами постоянно сопряжена с убытками.

Смысл инвестирования в спецсчет брокера заключается в постоянном обороте активов с целью получения максимальной прибыли. Задачи посредника – организация процесса торговли, обеспечение сохранности капитала, высокой скорости обработки запросов клиента и учет всех операций.

Брокерские компании ведут свою деятельность на основании лицензии Центробанка и сертификатов обособленных контролирующих организаций. Для осуществления сделок с финансовыми инструментами дилер открывает для клиента специальный счет в депозитарии – депо. Именно по этой линии будут вестись все торгово-обменные операции.

Брокерский счет используется для зачисления, перевода денежных средств, обменных сделок, операций с финансовыми инструментами. На депозит происходит перечисление прибыли от контрактов на биржевом и валютном рынке. Пользователи не ограничены в праве открыть сразу несколько счетов на любой срок под различные цели. Образно говоря, ИИС также является разновидностью услуг брокера, но работает по индивидуальному принципу.

Брокерские счета различаются скоростью исполнения клиентских ордеров, разнообразием валютных инструментов. Некоторые компании работают исключительно на отечественной бирже, другие осуществляют международные операции. По специфике совей деятельности, дилеры предоставляют клиентам богатую аналитическую базу для оценки волатильности, доходности активов.

Дополнительно на брокерских счетах доступна система кредитного плеча, когда брокер предоставляет заем клиенту для увеличения оборота. Инвестор зарабатывает достойную прибыль, а посредник получает свой процент. Открытие счета не займет много времени, осуществляется по паспорту пользователя.

Заключение

Некоторые инвесторы настороженно относятся к инвестсчетам. Ищут подводные камни. Их там нет, если внимательно изучить все условия и ограничения. Механизм стимулирования инвестиционной деятельности – это не российская разработка. Такая практика применяется по всему миру и отлично себя зарекомендовала. Глупо не воспользоваться налоговыми льготами, тем более что никто не запрещает иметь и инвестиционный, и брокерский счета одновременно.

А вы уже имеете ИИС? На дворе заканчивается январь. Самое время подавать документы на возврат подоходного налога. Примерно в апреле-мае на счет поступят деньги, которые точно не будут лишними.