Что такое инвестиционный портфель, как его правильно сформировать и как им грамотно управлять

Содержание:

- Введение в инвестиционный портфель

- Что такое инвестиционный портфель

- Что купить в портфель на 10 тыс.руб. [пример]

- О понятии

- Понятие

- Как часто нужно оценивать и перебалансировать ваш портфель?

- Почему лучше формировать портфель самостоятельно

- Виды и стратегии управления инвестиционным портфелем

- Риски портфельных инвестиций

- Ребалансировка инвестиционного портфеля

- Что должно входить в инвестиционный портфель

- Итог

Введение в инвестиционный портфель

Инвестиционный портфель — это совокупность финансовых активов с оптимальным соотношением риска и доходности для конкретного инвестора. Должен быть некий баланс между тем риском, который готов принять конкретный человек и его ожидаемой доходностью.

Главными инструментами инвестиционных портфелей являются два класса ценных бумаг:

- Акции (долевые ценные бумаги);

- Облигации (долговые ценные бумаги);

Некоторые инвесторы добавляют в свой портфель золото, но это не является идеальным решением. История показывает, что выгоднее покупать золотодобывающие компании.

Любая инвестиция несёт риски. Почти всегда доходность и риски связаны прямолинейно: чем выше доходность, тем ниже риск. Безрисковым активом можно назвать только гособлигации (ОФЗ). Их доходность задаёт минимальный уровень, который стоит ожидать от других финансовых инструментов.

Главная цель создания портфелей: заработать деньги с минимальными рисками. Например, как показывает история за 200 лет, акции растут быстрее всего, но они гораздо волатильней. В периоды кризисов стоимость акций падает на 10%, 20% и даже 50%. Если вложить в них 100% средств, то такой вариант подойдёт не для каждого инвестора, поскольку большинство не смогут спокойно смотреть на такое падение своего капитала.

Формируя инвестиционный портфель из разных классов активов, можно избежать сильные колебания своего баланса. При этом сильно не проиграть в доходности. В каких-то случаях можно даже и увеличить её.

На какую доходность можно рассчитывать? Ответить на этот вопрос однозначно нельзя. Всё зависит от структуры портфеля, а также сроков инвестирования. Например, от долгосрочных инвестиционных портфелей (от 10 лет) можно ожидать следующую доходность:

- 10-20% годовых — 100% из акций голубых фишек;

- 8-15% годовых — 50/50 из акций и облигаций;

- 7-10% годовых — 20/75 из акций и облигаций;

Если добавить в портфель другие финансовые инструменты (например, золото), то расчёт усложняется. Среднегодовой рост золота уступает акциям, но обгоняет облигации. Но дело даже не в доходности золота, а в том, что в периоды панических распродаж оно растёт, поэтому выступает в качестве хеджирующего инструмента.

- Консервативный/Доходный (доходность 10-20%). В его состав входит облигации и голубые фишки;

- Портфель роста (доходность 15-30%). Входит частично надёжные корпоративные облигации и развивающиеся компании (например, IT сектор);

- Рискованный портфель (доходность 20-50%). Входят высоко доходные рискованные облигации и акции компаний испытывающих трудности;

С возрастающей доходностью растут и риски потерь. Можно почитать интересную статью на эту тему:

Доходность и риски инвестиционного портфеля;

По времени инвестирования можно разделить портфели на:

- Долгосрочный (от 5 лет);

- Краткосрочный (до 5 лет);

При создании инвестиционного портфеля ценных бумаг оказывает влияние предполагаемые сроки инвестирования. Например, для срока 3 года и 10 лет стоит формировать немного разные структуры.

Что такое инвестиционный портфель

Если объяснить термин инвестиционный портфель простыми словами — то это комплекс всех денег, которые вложены в различные направления. Это могут быть как реально существующие предметы (недвижимость, валюта, и прочее), так и объекты фондового рынка и предприятия (акции, фьючерсы, сертификаты, облигации, векселя, венчурные инвестиции и так далее). Инвестиционному портфелю отводится очень важная роль в финансовой науке. Именно благодаря этому инструменту удается диверсифицировать возможные риски, то есть компенсировать возможные убытки за счет прибыли от других составляющих портфеля.

Портфелем инвестора называется комплекс денежных вливаний юрлиц и частных вкладчиков в объекты фондовых рынков.

Сбалансированный

Сформировать данный инвестиционный портфель можно покупкой любых акций тремя способами. При консервативном подходе покупаются те акции и облигации, которые принесут небольшую прибыль и имеют минимально возможные риски потери вложения. При умеренном (компромиссном) подходе выбираются акции и другие ценные бумаги, которые имеют средние показатели: прибыль в виде дивидендов не огромная, но и не маленькая, капитал умеренно растет, а возникновение рисков — под большим вопросом. При агрессивном покупаются такие акции, за счет которых можно получить максимально высокую прибыль, сравнимую с той, которую могут принести аукционы по банкротству. То есть такая, которая бы превысила Ваши вложения в несколько раз в короткие сроки, правда риск неполучения такой прибыли будет внушительным.

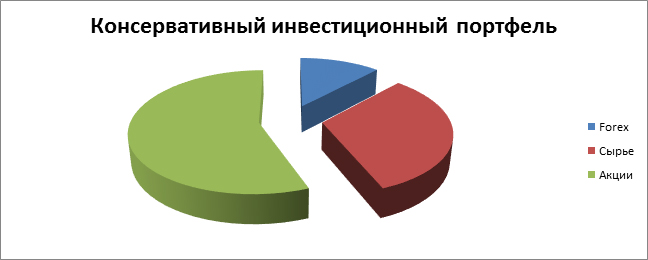

Консервативный

Предполагает покупку государственных акций, иных ценных бумаг или драгметаллов. Один из самых простых способов получения стабильной прибыли с возможностью сохранения собственных вложений: государственные активы отлично защищены от любых возможных рисков. Поэтому такие принципы формирования инвестиционного портфеля выбирают инвесторы, не склонные выбирать высокорискованные инструменты для инвестиций.

Агрессивный

Формируется из разных ценных бумаг и активов, которые имеют тенденцию к росту и удорожанию. За счет их покупки возможно быстро получить значительную прибыль. Но и риск потери вложенных средств слишком велик. В основном, в этом сегменте продаются и покупаются акции стартапов технической и инновационной направленности, перспективных научных направлений. Купить такие акции довольно просто, а вот найти на них покупателя — сложнее, поскольку ликвидность у них — низкая.

Что купить в портфель на 10 тыс.руб. [пример]

Рассмотрим примеры бумаг для портфеля стоимостью 10 000 рублей. Для получения диверсифицированного набора, стоимость каждого актива должна быть в районе 1 000 рублей. Из чего его формировать?

Вариантов масса. Главное подобрать подходящий для ваших целей.

Итак, на московской бирже для инвесторов с небольшой суммой первоначального капитала доступно несколько инструментов:

Акции

Торгуются лотами, поэтому нам необходимо найти не просто бумаги с низкой стоимостью, а именно небольшой ценой лота

Одновременно с этим условием, новичкам рынка следует выбирать из акций крупных компаний, ну и обращайте внимание на размер дивидендов

Присмотритесь к бумагам:

- Мосбиржа – цена 1 лота (10 акций) = 1060,10 руб. дивидендная доходность (ДД)- 7,35%,

- Северсталь – цена 1 лота (1 акция) = 895,60 руб., ДД – 13,65 %,

- ВТБ – цена 1 лота (10 000 акций) = 452 руб., ДД – 2,43 %,

- Русгидро – цена 1 лота (1 000 акций) = 529 руб., ДД – 7 %,

- Газпром – цена 1 лота (10 акций) = 2469,80 руб., ДД – 6,73 %,

- Сбербанк – цена 1 лота (10 акций) = 2406,70 руб., ДД – 6,73 %,

- Газпром нефть – цена 1 лота (10 акций) = 4205,50 руб., ДД – 7,98 %,

Облигации

Номинал большинства из них – 1000 рублей. Со временем цена может немного подрасти или снизиться, но не критично, так что проблем с покупкой не возникнет. Начинающим инвесторам можно покупать ОФЗ и корпоративные облигации компаний первого эшелона, например:

- ОФЗ 29012 – погашение в 2022 г., доходность 6,56%,

- 26229 ОФЗ – погашение в 2025 г., доходность 6,04%,

- ОФЗ 29006 – погашение в 2025 г., доходность 6,87%,

- Газпромбанк – ГПБ-БО14 – погашение в 2020 году, доходность 5,81%,

- Газпромбанк – ГПБ-БО17 – погашение в 2024 году, доходность 7,29%,

- Альфабанк – Альфа-Б2Р1 – погашение в 2021 году, доходность 6,49%,

- ЛСР – БО1Р2 – погашение в 2022 году, доходность 8,35%,

- МТС – 1Р-11 – погашение в 2026 году, доходность 7,79%,

- ВТБ – Б-1-18 – погашение в 2020 году, доходность 6,26%.

Таким образом найти бумаги можно на любые сроки.

ETF

Помогают добиться диверсификации с небольшой суммой денег, покрывая широкую часть рынка. Могут дать отраслевую, страновую, валютную диверсификацию. Однако, не надо забывать о комиссиях (портфель, собранный из акций и облигаций самостоятельно не будет требовать комиссии за управление). Из ETF рассмотрите к покупке:

- FXRU – фонд еврооблигаций, цена 778 руб.,

- SBSP – фонд американских акций от Сбербанка, цена 1068,80 руб.,

- VTBA – фонд американских акций от ВТБ, деньги инвестируются в акции компаний, входящих в состав индекса S&P500, цена 700 руб.,

- FXGD – фонд на золото, цена 643,80 руб.

Расходы за управление – в пределах 0,9 – 1,5% от стоимости чистых активов. Купить можно как за рубли, так и за доллары.

Еще вариант – подкопить несколько месяцев и купить активы с большей стоимостью.

При этом надо всегда помнить о диверсификации и покупать акции и облигации эмитентов из разных отраслей.

Облигации принесут ощутимый доход только в сочетании с ИИС, так как доходность по данным бумагам падает вслед за снижением ставок по депозитам.

Повышенную доходность дают облигации второго и третьего эшелонов, однако помните, что с повышением доходности растет и риск банкротства эмитента.

Внимание: указанные бумаги не являются инвестиционной рекомендацией!

О понятии

Инвестиций без риска не бывает. Даже обычный банковский депозит – не такой уж и надежный инструмент, каким его описывают финансовые учреждения.

Инвестиционный портфель – как раз и призван, если не устранять риски полностью, то максимально их минимизировать.

Поговорка «не класть яйца в одну корзину» ярко описывает суть инвестиционного портфеля. Собирая его, Вы не вкладываете все деньги в один инструмент, а делите капитал на части и распределяете их по различным направлениям.

Чем больше задействовано объектов инвестирования, тем ниже риск полного разорения и выше шансы получать регулярный стабильный доход.

Таким образом, инвестиционный портфель – это совокупность всех инструментов, которые использует инвестор. Его составление традиционно выражается в поиске равновесия между доходностью и рисками.

В портфель могут входить:

- Акции;

- Облигации;

- Банковские депозиты;

- Валюта;

- Опционы;

- Криптовалюта;

- Драгоценные металлы и т.д.

Купить ценные бумаги онлайн

Понятие

Прежде чем говорить о стратегии и принципах портфельного инвестирования, хочу разделить два понятия:

- Инвестор. Проводит серьезный анализ эмитентов и ценных бумаг, доступных на рынке, с целью вложения средств в привлекательные, с его точки зрения, инструменты на длительный срок, возмещения со временем капитала и получения дохода.

- Трейдер. Используют еще другой термин – спекулянт (ни в коем случае не воспринимайте его оскорбительным). Это человек, который выбрал трейдерство своей профессией. Он ежедневно находится в рынке и биржевой информации, совершает десятки сделок купли-продажи в день. Может зарабатывать как на росте, так и на падении ценных бумаг, используя кредиты от брокеров.

С этими понятиями связаны еще два:

- Пассивный инвестор – человек, который не хочет ежедневно отслеживать динамику ценных бумаг, активно управлять ими, совершая какие-то манипуляции с целью угадать тренд и заработать. Покупает активы регулярно, независимо от ситуации на фондовом рынке, тем самым усредняя их цену. Он привержен принципу “Купи и держи”. Не рассчитывает на сверхприбыли, его задача – сохранить капитал. Статистика показывает, что миллионерами чаще становятся люди именно из этой категории.

- Активный инвестор – человек, который выбирает более агрессивную стратегию. Постоянно покупает и продает в зависимости от движения рынка, пытаясь угадать выгодные точки входа и выхода. Идет на большой риск в надежде заработать сверх прибыли. Удается далеко не всем, а в долгосрочной перспективе – почти никому.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

В своей статье я ориентируюсь в первую очередь на долгосрочных пассивных инвесторов. Активное трейдерство имеет место быть, но этот вид деятельности однозначно не для новичков. Если очень хочется, то для начала сформируйте себе капитал, который дает стабильный пассивный доход. Потом выделите из него не более 5 % на активные игры с фондовым или валютным рынком. Наслаждайтесь процессом.

Инвестиционный портфель может включать в себя множество активов:

- наличные денежные средства (например, в подушке безопасности, во временном хранении для ожидания благоприятного входа на рынок);

- акции и облигации;

- паи ПИФов и акции ETF;

- драгоценные металлы;

- недвижимость;

- рублевые и валютные депозиты;

- рискованные инструменты, например, ПАММ-счета, опционы, фьючерсы.

Задача инвестора – найти оптимальное распределение активов внутри инвестпортфеля, придерживаясь принципов диверсификации, своего риск-профиля, финансовых целей и срока их достижения.

Как часто нужно оценивать и перебалансировать ваш портфель?

Не получится собрать определенный портфель инвестиций и забыть про него. Это такая же аналитическая,причем постоянная работа. Необходимо постоянно отслеживать все инструменты в портфеле и проверять какой риск несет каждый инструмент.

Нужно отслеживать достижение цели по инструментам с их последующей продажей и даже заменой новым активом. Следить за всеми важными корпоративными новостями и событиями для каждого актива портфеля.

Ну и понятие “стоп-лосса” никто для вас не отменял. Даже, если все ваши активы были собраны в портфеле для долгосрочного результата. Все равно такие бумаги тоже могут проседать. И вы, чтоб не метаться потом и случайно на эмоциях не сделать лишних шагов, должны для каждого актива прописать максимально допустимую просадку.

если цена ушла ниже критического уровня, то вы должны хладнокровно избавиться от данного актива.

Ну и можно использовать хеджирование позиций. Я такой вариант не использую,но знаю многих людей, кто прям обожает хеджирование. В акциях одна позиция, а в производном активе на эту акцию противоположная позиция.

Это может помочь застраховаться от убытков на просадках и избегать частых операций на базовых активах. А ведь любой инвестор мечтает об идеальной картине: один раз прикупить, а потом продать с прибылью.

Вообще ситуаций на рынках может быть очень много, когда нужно пересматривать балансировку портфеля. Но одна из них довольно типичная, когда долгое время были в умеренном портфеле,но цены на акции очень высоко поднялись.

И лучше выйти из этих активов и перейти в более спокойные активы в виде облигаций. Так мы убережем накопленную прибыль и свою нервную систему. И наоборот можно: уйти с облигаций денежной долей в просевший рынок. Подбираем подешевевшие бумаги с перспективой потенциального и длительного роста. И так далее…

Идея всего выше сказанного в том, что структура и название портфеля может меняться из-за взлетов и падения рынков.

Почему лучше формировать портфель самостоятельно

Существуют инвестиционные компании, предлагающие вложить деньги в доверительное управление, ПИФы или иные продукты. Например, это могут быть структурные облигации, которые являются рискованным вложением, но новички не осознают реального риска. Из-за низкой финансовой грамотности многие решают доверить свои кровные деньги фондам или брокерам в надежде, что они заработают для вас больше, чем может дать рынок. Но это ошибочное мнение.

Доверительно управление несёт существенные риски. Большинство управляющих даже не могут перегнать значение фондового индекса.

Зато каждое физическое лицо может просто купить голубые фишки с большой долей вероятности вы заработаете на горизонте от 1 года. Например, самые крупные: Сбербанк, Газпром, Лукойл, ГМК Норникель. Причём заработок может быть 10%, 30% и даже 50%. Конечно, от падения никто не застрахован, поэтому можно оказаться и в минусе. Но, вкладывая деньги в фонд или доверительное управление, он также может оказаться в минусе. Только при это вы ещё платите большие комиссионные. Обычно это 1-3% ежегодных взносов. Плюс к тому же есть ограничения на минимальный срок.

Как показывает реальная статистика, большинство активных фондов проигрывают простому пассивному инвестированию, когда вы покупаете и больше ничего не делаете. Подробно эта тема раскрыта здесь:

При этом вы можете снять деньги в любой момент, не платя никаких штрафов и комиссий. Ничего сложного в том, что самому купить активы на брокерский счёт нет. Есть удобные приложения для смартфонов, то есть можно покупать и продавать даже в дороге. Подробную инструкцию по покупке акций, облигаций и торговле на бирже можно прочитать здесь:

Для работы рекомендую следующих брокеров (сам работаю с ними):

Это лучшие брокеры для торговли на Московской бирже. У них наилучшие условия, самые низкие комиссии на торговлю, есть офисы по всей России. Пополнение и снятие денег без комиссии.

Виды и стратегии управления инвестиционным портфелем

Форма составления портфеля зависит от стратегии, которую использует инвестор. Все стратегии оперируют двумя ключевыми метриками: доходность и риск. Бывает включают еще третий параметр – ликвидность. Но мы его учитывать не будем, т.к. будем рассматривать портфели на развитых рынках капитала с большими объемами торгов. В итоге, от того каким образом осуществляется управление этими критериями в итоге формируется портфель. Рассмотрим, какие существую разновидности портфелей:

| Отношение к Доходности – Риску | Название | Описание портфеля |

| Доходность: ↑ в прошлом | Портфель роста (grow invest) | В основе лежит стратегия поиска и включения акций растущих компаний (англ.: grow invest, инвестиции роста) . Составляется из акций компаний показывающих максимальный рост за последние периоды. Часто включаются акции компаний крупной капитализации, например: Apple (AAPL), Microsoft (MSFT) и др. |

| Доходность: ↑ в будущем | Портфель недооценённых компаний (value invest) | Формируется из акций недооцененных рынком компаний, имеющих потенциал для роста рыночной стоимости. Для поиска таких акций оценивают финансовое состояние компании и рассчитывают рыночные мультипликаторы.

Финансовое состояние оценивается с помощью: коэффициентов ликвидности, рентабельности, оборачиваемости, платежеспособности. Ключевые мультипликаторы акций: P/E, P/S, P/B, EV/EBIDTA, PEG, P/CF и др. Более подробно читайте в статье: →ТОП 10 мультипликаторов акций. Таблица. Формулы В более рискованный портфель могут даже включаться акции компаний, выходящих на IPO (публично размещение акций). У таких компаний нет оценки стоимости на рынке, но в тоже время может быть потенциал для сильного роста. |

| Доходность: const

Риск: мин |

Портфель фиксированной доходности и минимального уровня риска | В такой инвестиционный портфель включают активы, дающие фиксированный уровень доходности чаще всего: облигации, дивидендные акции (реже недвижимость, депозиты). см → ТОП 20 стратегий инвестиций в недвижимость

Отдельно можно выделить портфель, составленный из акций компаний «дивидендных аристократов» – это такие компании, которые регулярно и с постоянным увеличением выплачивают дивиденды уже более 25 лет. Как правило, это американские акции, отечественные компании выплачивают дивиденды не регулярно и их нельзя включать в портфель с целью получения регулярной дивидендной доходности. См. → ТОП 6 дивидендных стратегий инвестирования |

| Доходность: средняя

Риск: мин |

«Все сезонный портфель» | Вложение в различные, не коррелируемые классы активов. Такой портфель позволят приносить доходность независимо от экономической конъюнктуры рынка. Включать может в себя: акции, государственные облигация (макс надежность, риск=0), недвижимость, товарные фьючерсы (золото, платина, серебро и т.д.).

Так во время экономического роста – акции будут создавать максимальную доходность. Во время стагнации рынка – фьючерсы на золото, серебро будут компенсировать застой роста акций. В период кризиса – государственные облигации будут приносить хоть и небольшой, но фиксированный доход. Так в каждый «сезон» портфель создает доходность и снижает риск за счет диверсификации между классами с разным характером поведения. |

| Доходность: близка к рынку

Риск: близок к рыночному |

Индексная стратегия формирования портфеля | Заключается в следовании за рыночным индексом. Например: S&P 500, NYSE, ММВБ. Для этого портфель формируется в той же пропорции, что и акции из индекса. Для того чтобы минимизировать транзакционные издержки при вложении в каждую акцию и уменьшить трудозатраты. Инвесторы вкладывают средства в индексные ETF (торгуемые фонды). |

Как пошагово составить инвестиционный портфель в Excel: → Формирование инвестиционого портфеля Марковица в Excel, Формирование инвестиционного портфеля Тобина в Excel

Разберем примеры из каких активов составляют свои портфели гуру инвестиций и какие акции, облигации и ETF включают ↓

Риски портфельных инвестиций

Учитывая, что инвестиции по размеру небольшие для обеспечения абсолютного контроля в совете директоров, все равно есть ряд определенных потенциальных трудностей, а именно:

- Систематические риски (сезонное падение спроса на услугу или продукцию, «эра пустого кошелька» у населения);

- Несистематические — форс-мажор, начиная от климатических катаклизмов и заканчивая производственными потерями — пожар, воровство;

- Общие, связанные с привязкой к конъектуре рынка;

- Риск ликвидности — нет 100% гарантий, что время окупаемости позволит вернуть вложенное. Но это достаточно редкая ситуация, и напрямую контактирует с уникальными нишами, например, изготовление кисточек для пупка. Согласитесь, сомнительное вложение; инвестор будет ощущать себя уверенней, если вложиться в кофейный или транспортный бизнес.

Выделяют еще несколько традиционных рисков, о которых — далее.

Неликвидные ценные бумаги

В такой роли пакет ценных бумаг может быть во время покупки, или же во время продажи. Например, фирма переживает крах. Потенциальный инвестор в глубине души ощущает, что его можно избежать и что надо поддержать компанию; поэтому покупает по низкой стоимости неликвидные бумаги и ждет, когда они вырастут. Положительно, но мир знает множество примеров, когда удавалось выйти из кризиса.

Если вдруг не повезло и компания «рухнула», на биржевом рынке можно попытаться избавиться от неликвида, вернув хотя бы часть вложений. Спрос и предложения на такой товар прямо зависит от рыночной ситуации.

Ситуация на рынке

И сейчас не о том, что она формируется с учетом многих факторов, а о том, что порой стратегически правильным решением остается переждать шторм, чтобы дождаться финансового бриза. Цикличность развития указывает, что сегодня менее ликвидные акции имеют высокую вероятность поднять свою цену при более благоприятном развитии ситуации. Используется это правило и когда речь заходит о ценах на ценные металлы и камни, акции всемирно популярных компаний.

Если же у вас нет времени или желания следить за кривыми рынка, стоит положиться на экспертов в этой отрасли. Продуманная стратегия на порядок безопасней той, что отпущена в свободное плавание.

Инфляция

Еще один из влиятельных на цену инструментов. Мне в этом плане нравится философское утверждение, что нет более страшной инфляции, при которой дешевеют люди. Один инвестор слабо может повлиять на ее рост, а вот у 10 или 100 шансы на порядок выше. В любом случае, в наших реалиях ежегодно наблюдается только рост этого показателя, но все же нужно верить в лучшее, ведь показатель инфляции по миру или на международных биржах на порядок ниже, чем в отдельных странах.

Сложность инфляции в том, что вы не можете отозвать свою инвестицию, когда увидели заметное падение цены, ведь фактический контроль над капиталом фирмы не предусмотрен.

Подводя итог, уточню, что портфельные инвестиции — своего рода компромисс: вы не претендуете на пакет управления над компанией, но вместе с этим можете получать реальную стабильную пассивную прибыль. Во времени и в размере вложений никто не ограничен; поэтому рекомендую рассмотреть вариант не только инвестиций через биржи, но еще и несколько вариантов компаний внутреннего и внешнего сегментов для своего участия. Выбрать можно, как портфельные, так и прямые, а о тонкостях вложений и о том, почему богатые с их помощью только наращивают свой капитал, – уже в готовом материале на моем блоге.

Верьте в себя, свой ум и рентабельность своего кошелька.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Ребалансировка инвестиционного портфеля

Не стоит забывать об управлении инвестиционным портфелем. Просто собрать активы в одну кучу и смотреть, как растет капитал, не получится.

Конечно, инвестора от трейдера отличает то, что он просто купил и забыл, а не спекулирует на курсах акций или валют. Но совсем бросать портфель не нужно.

Рекомендуется пересматривать его состав хотя бы раз в год. В идеале – раз в полгода. Это примерно как техосмотр машины. Что нужно делать:

- докупать подешевевшие активы – смотри-ка, я покупал акции Сбербанка по 220 рублей, а тут они упали до 160, да и еще и ОФЗ рухнули до 900;

- продавать подорожавшие – а вот как раз Apple подросла со 150 долларов до 200 и, похоже, собралась падать, как раз закуплюсь на разницу Сбером, а еще и ПАММ дал прибыль – надо продать часть, пока не началась коррекция;

- избавляться от неудачных активов – Магнит без конца падает, сменился владелец, Лента наступает на пятки, что там будет, непонятно – мрак и темнота, нафиг такие акции;

- приобретать перспективные акции – Лукойл пережил нефтяной кризис и еще увеличил дивиденды, почему бы его не прибрать к рукам (ну да, перекуплен – но всё равно перспективен!);

Как-то так нужно размышлять. Главное – понимать, для чего и как вы покупаете активы. И не допускать перекосов в одну сторону. Заработали круто на ПАММах – верните их до прежнего соотношения, а на разницу купите чего-нибудь менее рискового. Надежная компания пострадала из-за санкций, но ее бизнес устойчив – хапните бонды по дешевке, пока они не откатились обратно.

Ну, принцип вы поняли.

Что должно входить в инвестиционный портфель

Конечно же каждый должен выбрать для себя сам, куда и сколько вкладывать. Многие делают агрессивные портфели. Но лично я сейчас делаю себе умеренный инвестиционный портфель, состоящий из смешанных инвестиций. Его я по рекомендациям, которые я получил из тренинга по долгосрочному инвестированию и созданию пассивного источника дохода. И в принципе, я считаю это наиболее правильным решением. Вы конечно же можете со мной не согласиться. Кстати, если вам интересно, то можете пройти бесплатный марафон по инвестированию. Информация — просто космос. Вы будете в восторге.

Вы должны сами для себя решить, что именно вы хотите: минимум риска, максимум прибыли, быстрый рост или же нечто усредненное. И тогда уже от этого вы сможете отталкиваться. Главное, не вкладывайте во все подряд, а внимательно изучите, как ведут себя на рынке те или иные ценные бумаги или другие активы. Но какой бы вид портфеля вы не выбрали, помните, что он должен быть дивесифиционным. То есть в него должнывходить разные активы на, чтобы одни смогли перекрывать другие в случае непредвиденной ситуации. Конечно, бывают форс-мажоры, когда почти все показатели падают, но если не дивесифицировать портфель. то такие ситуации будут возникать гораздо чаще.

Лично я решил вкладывать деньги в следующие инструменты:

- Облигации. Низкорисковые и низкопроцентные активы для сохранения капитала и для того, чтобы как минимум уберечь его от инфляции. Плюс возможность хоть и небольшого, но дохода.

- ETF-Фонды. Низко- и среднерисковые активы, которые состоят из наборов акций и облигаций различных компаний. Особенно актуально для тех, кто хотел бы приобрести акции зарубежных компаний. Так как в данном случае вы берете не цельную акцию а ее часть. Подробнее о ETF я расскажу в следующих статьях.

- Акции. Среднерисковые активы.

- Криптовалюта. Высокорисковые инвестиции. Я считаю, что хотя бы в небольшом количестве, но криптовалюта по-любому должна быть.

- Автоматизированная торговля форекс-роботом. Торговый робот, который торгует в автоматическом режиме и приносит доход. Я поставил низкий риск, что дает приблизительно 2-3% чистой прибыли в неделю. Подробнее про него вы можете прочитать в моей отдельной статьей.

- Хайпы (Не рекомендую).

Более подробно мой инвестиционный портфель вы можете посмотреть здесь. Естественно, он не окончательный. Мой финансовый чемоданчик будет постоянно изменяться. То есть я буду его дополнять, что-то убирать, что-то уменьшать и увеличивать.

Но в принципе, вовсе необязательно самому изучать что-то и пытаться составить свой портфель самому. Как правило, брокеры (Финам, БКС, Открытие) с удовольствием проконсультируют вас бесплатно и помогут составить вам портфель.

Завещание Уоррена Баффета

Вы знаете, кто такой Уоррен Баффет? Это наверное самый известный инвестор современности. На начало 2019 года он является третьим в списке самых богатых людей мира. А в 2008 году он и вовсе занимал первую строчку богатейших людей мира по версии Forbes.

Так вот, Баффет оставил своей жене завещание, куда она должна будет инвестировать деньги после его смерти. 10% он распорядился вложить в краткосрочные гособлигации, а оставшиеся 90% в фонд S&P 500. S&P500 — это некий фондовый индекс, куда входят акции компаний США, имеющих наибольшую капитализацию. То, есть если вы приобретете по 1 акции каждой компании из этого индекса, то вам обойдется это в десятки, а то и сотни тысяч долларов. А купив всего 1 лот этого фонда можно приобрести по частичке от каждой акции в «одном флаконе» и распоряжаться им как единым целым.

Поэтому, все таки стоит включать в свой портфель ETF-фонды. Баффет фигни не посоветует.

Итог

В общем, я надеюсь, что теперь вы поняли, что такое инвестиционный портфель, даже если вы чайник в этом деле. Я попытался рассказать вам об этом простыми словам. В любом случае, если вы хотите реально начать инвестировать деньги в интернете, то вам обязательно нужно будет составить свой собственный дивесификационный финансовый чемоданчик, за которым вы будете следить. Так что дерзайте.

Но если вы действительно хотите плавать в теме инвестиций и научиться этому, то я настоятельно рекомендую вам посетить бесплатный крутой 5-дневный марафон по инвестированию от Федора Сидорова, благодаря которому вы научитесь как и куда нужно вкладывать деньги, как учитывать доходы, какого брокера выбрать и многое другое. И конечно же огромным плюсом этого бесплатного тренинга будет то, что на нем вы создадите свой первый и грамотно подобранный инвестиционный портфель. Сходите, не пожалеете. Я сам занимался по этому курсу и теперь доволен как слон. Успейте занять места до 15 марта 2021 года.