Дивидендная политика и ее формирование

Содержание:

- Содержание, основные задачи, источники информации

- Понятие дивидендов

- Где узнать о дивидендной политике предприятия

- Порядок выплаты дивидендов

- Типы дивидендной политики

- На что обратить внимание при анализе дивидендной политики

- Дивиденды с чистой прибыли -vs- Денежного потока

- Понятие

- Зачем нужна дивидендная политика

- Три вида дивидендной политики

- Виды дивидендной политики

- Главное условие формирования дивидендной политики

- Как выбрать дивидендную политику

- Какой может быть дивидендная политика предприятия

- Как получить дивиденды

- Дивидендная политика

- Какая дивидендная политика лучше?

- Какой бывает дивидендная политика

- Факторы дивидендной политики

- Что такое дивидендная политика

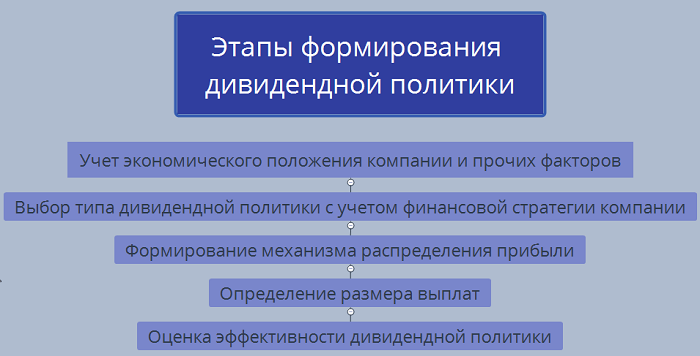

- Этапы формирования дивидендной политики

- Для новичков на бирже: что такое дивиденды

Содержание, основные задачи, источники информации

Дивидендной политикой называется механизм распределения прибыли между инвесторами и вложениями в производство.

Принципы разделения финансов регламентированы законами и закреплены уставом общества, капитал которого составлен из денежных вкладов учредителей. При формировании дивидендной политики эмитенту необходимо обеспечить приоритет интересов собственников.

Цели, задачи и принцип распределения прибыли содержит Положение о дивидендной политике. Оно включает рекомендации по приоритетным направлениям распределения финансов.

Например, на:

- Выплаты акционерам;

- Затраты на стимулирующие выплаты работникам;

- Инвестиции в производство.

Положение также содержит сведения:

- Об условиях изменения действующей системы распределения прибыли.

- О форме дивидендов, методике их расчета и сроках выплат.

Устав конкретизирует правила распределения финансов в соответствии с возможностями организации. В соответствии с политикой дивидендных премий компания-эмитент выплачивает дополнительные дивиденды после особенно удачного финансового года, чтобы повышать лояльность акционеров по отношению к фирме.

Понятие дивидендов

Основная цель деятельности любой коммерческой организации состоит в получении прибыли. Если год был успешным для компании, то по его окончании встает вопрос о выплате дивидендов собственникам организации. Под термином «дивиденды» понимается часть прибыли, которую акционерное общество (АО) выплачивает своим акционерам и инвесторам.Механизм распределения прибыли формируется советом директоров и носит название дивидендной политики (ДП). К основным целям организации в области проведения ДП относятся:

- признание размера дивидендных выплат (ДВ) в качестве одного из главных показателей инвестиционной привлекательности компании;

- увеличение ДВ на основании роста прибыли и/или их доли в составе нераспределенной прибыли.

При выборе ДП совет директоров решает два вопроса:1. Какое влияние размер дивиденда оказывает на совокупное богатство АО?2. Какой должна быть величина дивиденда?Ответы на эти вопросы зависят от ряда факторов. Характер проводимой ДП зависит от положения компании на рынке товаров или услуг, ликвидности и прогнозов относительно будущего развития организации.

Где узнать о дивидендной политике предприятия

Зарегистрировавшись на фондовой бирже, новоиспеченные брокеры рассматривают варианты покупки ценных бумаг. Имея цель получать дивиденды от приобретенных акций, необходимо ознакомиться с политикой компании в этом направлении.

Информацию о доходности можно почерпнуть в источниках:

- на сайте самого предприятия – крупные организации традиционно выкладывают сведения о сроках и размерах выплаченных дивидендах;

- на сайте фондовой биржи – чаще всего, брокеру предоставляется доступ к разделу соответствующей информации (например, Московская биржа);

- на электронном ресурсе центра раскрытия корпоративной информации.

Владелец акций определенной компании может отслеживать ее дивидендную политику самостоятельно, ежедневно посещая сайт предприятия либо черпая информацию из других источников

Важно не пропускать новости о собрании акционеров, ведь именно во время их проведения одним из вопросов может быть начисление дивидендов

Другой вариант – подписаться на новостные рассылки Лондонской биржи. Подходит для тех, кто свободно владеет английским языком. Преимущество заключается в актуальности новостей – зачастую информация на сайте London Stock Exchange появляется раньше, чем обновляется сайт самой компании.

Порядок выплаты дивидендов

Дивидендные выплаты производятся один раз в квартал, один раз в полугодие или ежегодно. Обычно выплата носит строго определенный характер и может быть представлена в виде четкого алгоритма:1. Дата объявления размера ДВ.2. Экс-дивидендная дата – до ее наступления можно приобрести дополнительные акции.3. Дата переписи, когда составляются списки собственников.4. Дата выплат (рассылка чеков или наличный расчет).Согласно законодательству РФ порядок осуществления выплаты части прибыли оговаривается заранее в начале выпуска акций. В обязательном порядке он должен быть изложен на обратной стороне ценной бумаги.Формирование дивидендной политики АО осуществляется в несколько этапов:1. Оценка основных факторов, влияющих на выбор ДП и ее проведение.2. Выбор типа ДП.3. Выбор методики проведения ДВ.4. Разработка алгоритма распределения прибыли в зависимости от выбранного типа ДП.5. Расчет показателя дивидендного выхода или размера выплат на одну акцию.В заключение производится оценка эффективности дивидендной политики.

Типы дивидендной политики

Тип дивидендной политики определяет характер выплат в зависимости от внешних условий. Выделяют следующие типы:

- Фиксированные дивидендные выплаты. Компания выплачивает дивиденды постоянно и равными долями. Размер дивидендов не меняется. На практике зачастую размер таких выплат небольшой. Например, фонд AdvisorShares Dorsey Wright ADR ETF (AADR) выплачивает дивиденды размером 0,02%. См. → дивидендные ETF фонды максимальной доходности. На российском рынке такая политика у Юнипро для квазиоблигаций.

- Минимальный размер дивидендов с надбавками. Данная политика более гибкая, т.к. подразумевает не только минимальный порог выплат, но и возможность для увеличения размера. Такая политика характерна для Мосбиржи и МТС.

-

Постоянный рост дивидендных выплат. Такую стратегию выплат придерживаются многие иностранные компании, т.к. постоянные выплаты способствую привлечению новых инвесторов и повышают стоимость компании на фондовом рынке. Четким примером служат «дивидендные аристократы» — это крупные компании, которые более 25 лет регулярно, с постоянным ростом выплачивают дивиденды.

К таким компаниям относят Coca-Cola (57 лет, темп годового роста размера див. 6,9%), Colgate-Palmolive (56 лет, темп роста выплат 7,11%) См. → ТОП 64 дивидендных аристократа США с доходностью. - Лимитированный размер дивидендов. Если компания получает чистую прибыль меньше, чем определенный уровень, то выплаты не осуществляются, а направляются на развитие производства.

- Пропорциональные выплаты. Размер дивидендов устанавливается пропорционально размеру получаемой чистой прибыли. На отечественном фондовом рынке все госкомпании должны выплачивать 50% чистой прибыли по МСФО акционерам (пример: Сбербанк, Газпром, ВТБ24).

(!) Если компания имеет убытки (отрицательная чистая прибыль), то дивиденды, как правило, не выплачиваются.

На что обратить внимание при анализе дивидендной политики

Если вы решили инвестировать в дивидендные акции, то анализу дивидендной политики надо уделить определенное время

И, что немаловажно, нужно понимать, насколько компания выполняет собственную политику. Дело в том, что дивполитика – это просто рекомендации, и иногда компании их нарушают

Даже госкомпании, которые должны платить 50% чистой прибыли по МСФО, не всегда выполняют это требование.

Итак, на что нужно обращать внимание:

- На продолжительность действия дивполитики. Обычно ее принимают на срок от 3 до 5 лет. Может случиться так, что в текущем году выплаты проводятся по старым правилам, а на следующий – уже по новым, и новый вариант оказывается менее доходным для миноритарных акционеров, чем прежний.

- Основные принципы начисления прибыли. Так, нужно выяснить, что служит основой для выплаты дивидендов – чистая прибыль по РСБУ, МСФО или FCF? Если ли коэффициент, ограничивающий размер прибыли (например, чистый долг / EBITDA)? Как CAPEX влияет на размер дивидендов? Ну и посмотрите прочие параметры.

- Какая часть прибыли направляет на дивиденды. Если меньше 100% свободного денежного потока – это хорошо. Если больше – значит, компания занимает деньги, чтобы поддерживать высокий уровень выплат или платит из резервов. В любом случае слишком большой коэффициент выплат – не есть хорошо, в будущем это грозит снижением размера дивидендов.

- Как часто компания платит дивиденды – раз в год, раз в полгода или ежеквартально. За рубежом есть компании, которые платят дивиденды ежемесячно. В целом, чем чаще производится выплата – тем лучше.

О других важных моментах, принципах начисления дивидендов со стороны государственных и частных компаниях, различиях между базами для вычисления дивидендов и других важных вещах я рассказываю в курсе «Как разбогатеть, инвестируя в дивидендные акции на российском фондовом рынке». Если вы хотите больше знать о дивидендной политике компаний, научиться в них разбираться и избегать подводных камней, то я советую изучить его. Удачи, и да пребудут с вами деньги!

Дивиденды с чистой прибыли -vs- Денежного потока

Иностранные компании выплачивают свои дивиденды с чистого денежного потока (FCF), а не чистой прибыли как российские компании. В таблице ниже представлены различия ↓

| Денежный поток (CF) | Чистая прибыль |

| Движение денежных средств непосредственно в текущий момент времени | Показывает на итог рассматриваемого периода |

| Отражает весь объем денежных средств, которые поступили | Отражает прибыль, которая образовалась за период |

| Учитываются все поступления в компанию | В учет не входят некоторые поступления: субсидии, дотации, спонсорская помощь, кредиты, инвестиции и др. |

| Учитываются все денежные выплаты | Не учитываются выплаты: кредиты, погашение займов |

| Исключены затраты: амортизация, расходы будущих периодов | Включает все издержки |

Итог, денежный поток лучше отражает финансовое состояние предприятия, чем чистая прибыль. Денежный поток не подвержен бухгалтерским манипуляциям, нежели чистая прибыль.

Понятие

Чаще всего их выплачивают деньгами. Но и другие способы иногда используют. Например, в 2016 году совет директоров АО “Племзавод им. В. И. Чапаева” предложил выплатить дивиденды продукцией: 400 кг зерна, 10 кг сахара и 10 кг растительного масла на одну бумагу.

Выплаты по обыкновенным и привилегированным акциям могут быть одинаковыми, могут и отличаться. Например, “Башнефть” по итогам 2018 года выплатила 158,95 руб. на все категории. А “Мечел” по привилегированным ценным бумагам перечислил акционерам 18,21 руб., по обыкновенным – 0 руб.

Дивиденды начисляются и выплачиваются по результатам:

- 1-го квартала,

- 6 месяцев,

- 9 месяцев,

- отчетного года.

Это право компании по закону об акционерных обществах, но не обязанность. Поэтому какие-то компании выплачивают раз в год, какие-то – ежеквартально. Кто-то делает это только по привилегированным бумагам, а кто-то не платит акционерам совсем.

Например, за 2018 год можно привести такие примеры:

| Компания | 1-й квартал 2018 г. | Полугодие 2018 г. | 9 месяцев 2018 г. | Отчетный 2018 г. |

| Газпром | + | |||

| Сбербанк | + | |||

| Северсталь | + | + | + | + |

| Норникель | + | + | ||

| Алроса | + | + | ||

| Татнефть (обыкновенные акции) | + | + | + | |

| Лукойл | + | + |

Зачем нужна дивидендная политика

Она позволяет потенциальному инвестору хотя бы приблизительно понять цели компании, основные «векторы» ее развития. Да, компания может отклоняться от дивидендной политики. Да, рыночные катаклизмы могут вообще всё сводить на нет. Но общее представление о том, как будут выстраиваться отношения между компанией и акционерами, у инвестора будет.

Дивидендная политика позволяет отнести акции компании к одному из двух типов:

- Акции роста – когда дивидендов выплачивается мало или их вообще нет, но у акций есть перспектива роста в стоимости.

- Дивидендные акции – когда акции вряд ли будут мощно расти в цене, но зато компания будет системно платить инвесторам дивиденды.

Акции роста позволяют зарабатывать спекулятивно – покупать по одной цене и продавать по другой, более высокой.

Дивидендные акции – это возможность получать постоянный пассивный доход. Может быть, не большой, зато стабильный и регулярный.

Три вида дивидендной политики

Перед разработчиками стоит задача — достижение оптимального соотношения между интересами инвесторов и нуждами производства.

Чтобы выбрать наиболее приемлемый вариант, учитываются следующие показатели:

- Прибыль отчетного года

- Фактическое состояние основных средств.

- Потребительский спрос.

- Необходимость обновления технологий.

- Степень развития компании.

- Наличие дополнительных источников финансирования.

- Потребность в инвестициях.

Кто-то считает, что залогом успешной деятельности служит развитие производства, в которое стоит вкладывать значительные средства. Другие делают ставку на привлечение большого числа инвесторов, повышая дивидендные выплаты и направляя деньги от продажи или эмиссии акций на расширение бизнеса. Какой будет сделан выбор, зависит от приоритетов эмитента.

Анализ финансового состояния предприятия приводит к выбору одного из трех видов дивидендной политики:

- Консервативной.

- Умеренной.

- Агрессивной.

Первый вид означает выплату процентов от прибыли акционерам по остаточному принципу. Основной денежный поток при этом идет на развитие производства: приобретение техники, реконструкцию или строительство зданий, модернизацию оборудования или технологий. Оставшаяся часть прибыли может быть использована для материального поощрения сотрудников. Выплаты по акциям осуществляются в последнюю очередь.

Второй вид — образец компромиссного решения. Дивиденды по этой политике выплачиваются систематически в небольшом объеме. Их размер повышается вслед за ростом доходности компании. Решение об увеличении суммы принимается советом учредителей корпорации. Политика умеренности максимально возможно учитывает интересы предприятия и акционеров.

Последний вид представляет собой наиболее рискованную стратегию, когда большая часть прибыли идет на выплату дивидендов, практически ничего не оставляя на капитализацию. Такая политика приводит к снижению капитализации, что в свою очередь влечет уменьшение выплат.

Виды дивидендной политики

Помимо перечисленных выше типов политики по выплате дивидендов можно выделить общие виды дивидендной политики:

- Консервативная. Практически все средства, которые получает компания в виде чистой прибыли, направляются на дальнейшее развитие — приобретается оборудование, здания, сооружения и иные активы. Иногда свободные деньги расходуются на решение социальных вопросов — выплату материальной помощи и премий сотрудникам. В отдельных случаях при использовании дивидендной политики такого вида допускается выплата дивидендов по остаточному принципу — за счет денег, оставшихся после вложений в основные средства компании.

- Умеренная. Дивиденды выплачиваются регулярно в определенном, возможно, минимальном размере. В том случае если предприятие получает повышенную прибыль, базовый размер дивидендов может быть увеличен по решению совета учредителей. Такая политика позволяет обеспечить интересы и самого предприятия, и инвесторов, которые вложили в него деньги.

- Агрессивная. На выплату дивидендов уходит почти вся прибыль предприятия. Акционеры могут получать неплохой доход за счет регулярных отчислений от прибыли, но стратегическому развитию предприятия внимания при таком подходе почти не уделяется, что чревато ухудшением финансовых результатов, падением уровня чистой прибыли и, как следствие, снижением размера дивидендов в будущем.

Главное условие формирования дивидендной политики

Основная цель распределения прибыли — сохранение баланса в размерах выплат акционерам и финансированием производства.

Задачи, решаемые в рамках дивидендной политики предприятия считаются выполненными, если найден компромисс между:

- Эффективным обеспечением насущных требований предприятия.

- Рыночной привлекательностью акций для потенциальных учредителей.

В сглаживании этих противолежащих полюсов заключается основная трудность разработки грамотной стратегии. Согласно разработанной политики стандартных выплат дивидендов компания обязуется при распределении прибыли отчетного года учитывать и интересы производства и ожидания акционеров.

Для нужд производства желательно направить большую часть средств на его развитие. В то же время привлекательность акций требует повышения доходности акций.

Как выбрать дивидендную политику

Выбор дивидендной политики — один из наиболее важных вопросов, который нужно решить компании перед тем, как приступить к распределению имеющейся в ее распоряжении чистой прибыли.

Для этого стоит выявить и оценить следующие факторы, определяющие дивидендную политику:

- темпы роста компании;

- наличие спроса на продукцию;

- размер предпринимательской прибыли (рентабельности), получаемой предприятием;

- наличие текущих и стратегических потребностей, требующих финансовых вложений;

- возможность финансирования деятельности компании из внешних источников, в том числе и за счет заемных средств;

- потребность в привлечении дополнительных акционеров — инвесторов;

- наличие ограничений правового характера.

Некоторые компании считают, что свободные средства стоит вкладывать в развитие предприятия — это обеспечивает стабильность его деятельности и устойчивое положение на рынке. Другие предприятия, напротив, стремятся привлечь как можно больше сторонних инвесторов, заинтересовывая их повышенными дивидендами — деньги, вырученные от продажи акций, они направляют на решение стратегических задач и расширение бизнеса.

При определении дивидендной политики важно понять, какой способ станет более выгодным в фактически сложившихся условиях и принесет собственникам наиболее эффективный результат

Какой может быть дивидендная политика предприятия

Порядок дивидендных отчислений, то есть, процент выплат и график расчетов с инвесторами, утверждает собрание собственников компании

Здесь важно знать, какого типа политики придерживается руководство, и насколько важны для него инвестиции

Типы дивидендных политик:

- консервативный – основная прибыль направляется на развитие и другие нужды компании, а дивиденды начисляются по остаточному принципу или в виде стабильных выплат;

- агрессивный – практически вся чистая прибыль направляется на дивиденды с целью привлечения больших инвестиций;

- компромиссный – сочетающий в себе черты первого и второго типов, чаще всего представляет собой гарантированные выплаты и бонусные дивиденды.

Обязательного, утвержденного законом, графика выплат дивидендов нет. Они могут начисляться в конце года, по итогам полугодия, квартала либо в отдельных случаях. Также совет директоров компании вправе принять решение не производить отчисления владельцам акций.

Как получить дивиденды

Принятие решения о дивидендных выплатах проходит в 2 этапа:

- Совет директоров компании или Наблюдательный совет (например, в Сбербанке) рекомендует размер дивидендов.

- Общее собрание акционеров принимает решение о размере и форме выплат по всем категориям акций. В большинстве случаев оно поддерживает рекомендацию Совета директоров.

Решение может быть принято в течение 3 месяцев после окончания отчетного периода (первого квартала, 6 или 9 месяцев отчетного года). Чаще доход выплачиваться не может. Поэтому, если вас интересует вопрос, как получать дивиденды с акций Газпрома ежемесячно, мой ответ – только самостоятельно распределив полученную один раз в год сумму на каждый месяц.

Регламент:

- Не позднее чем за 20 дней до общего собрания акционеров должна быть размещена о нем информация в открытом доступе.

- В течение 4 дней после него публикуются принятые решения.

- Через 10 – 20 дней после собрания проходит закрытие реестра акционеров (список лиц, получающих право на выплаты).

- После дивидендной отсечки в течение 10 дней деньги направляются брокерской компании, где у акционера открыт счет. В течение 25 дней доход получат все акционеры.

Главная мысль, которую должны вынести из этого регламента инвесторы, – что с момента выпуска отчетности компании до реальной выплаты денег проходит большой срок в несколько месяцев (минимум 2 месяца). Этого достаточно, чтобы определиться, хотим ли мы купить ценные бумаги в свой портфель и попасть в реестр акционеров.

Можно получить преимущество перед большинством инвесторов, если сразу после выхода отчетности самостоятельно рассчитать прогнозный размер дивидендов. Для этого заранее надо изучить дивидендную политику и узнать процент чистой прибыли, направляемый на дивиденды. В отчетности посмотреть сумму чистой прибыли за отчетный период.

Выше шла речь о дивидендной отсечке. Это дата определения списка акционеров, которым выплачиваются дивиденды. Покупка акций физическими лицами для получения дивидендов должна быть произведена до этой даты.

Еще одно важное понятие, которое должен знать инвестор, – дивидендный гэп. Это снижение стоимости акций после отсечки примерно на размер выплаченных дивидендов

Почему так происходит?

Решение о выплатах известно за несколько недель до отсечки. Получается, что с этого момента времени стоимость ценной бумаги включает суммы, которые должны быть выплачены акционерам. Инвесторы, которые купят акции после отсечки, уже не получат дивидендов. Именно поэтому цена и снижается, потому что дивидендной суммы уже нет в стоимости бумаги.

Если в компании дела идут хорошо, то через некоторое время гэп закрывается, и акции снова растут в цене. По предыдущему примеру дивидендный гэп наступит в понедельник. Когда он закончится, никто не знает. Иногда это происходит за несколько дней, иногда – недель, а бывает, что месяцами гэп не закрывается.

Дивидендная политика

Дивидендная политика – это раздел в Уставе компании, который содержит следующие сведения:

- принципы и условия выплаты;

- определение размера дивидендов;

- порядок, сроки и форма выплаты;

- вопросы налогообложения;

- раскрытие информации и ответственность эмитента.

Дивидендную политику можно найти на официальных сайтах публичных компаний, допущенных к торгам на фондовой бирже. Они обязаны ее размещать в открытом доступе. Чаще всего это вкладка в меню “Инвесторам и акционерам” или “Раскрытие информации” внизу главной страницы сайта. Большая часть документа одинаковая для всех компаний, потому что они формулируют ее в соответствии с законом об акционерных обществах. Но у каждого эмитента будет конкретика по определению размеров выплат. Это и интересует большинство акционеров.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

В зависимости от того, насколько глубоко вы хотите погружаться в информацию, можно ознакомиться с политикой, прочитав объемный документ “Устав от корки до корки”, или воспользоваться сайтами-агрегаторами. Они специально готовят для инвесторов самые необходимые сведения и представляют политику в обобщенном виде.

Выше я уже упомянула, что источником выплат выступает чистая прибыль. Но в законе не уточняется, какая именно чистая прибыль. Дело в том, что наши публичные компании составляют два вида отчетности: по российскому законодательству (РСБУ) и международному (МСФО). В дивидендной политике обязательно указывают, какой именно отчетностью компании пользуются для расчета дивидендов.

Какая дивидендная политика лучше?

Подавляющее большинство аналитиков сходятся во мнении, что в качестве основных критериев, при оценке дивидендной политики компании, следует рассматривать предсказуемость и прозрачность отношений с инвесторами. В настоящее время, согласно оценке экспертов, по уровню надежности в число лидеров входят «Норильский никель» и «Лукойл», а также СберБанк и МТС, у которых сформированные условия дивидендных выплат носят наиболее четкий характер

Особое внимание при выборе следует уделять долговой нагрузке компании, так как выплата дивидендов за счет общего увеличения долговой нагрузки будет негативно встречена рынком, а в первую очередь держателями облигаций. В связи с данным обстоятельством, подавляющее большинство компаний, в случае высокого уровня долга, устанавливают определенные ограничения на выплаты

Огромное значение, по мнению партнера FP Wealth Solutions Алексея Дебелова, имеет стабильность бизнеса, так как надежный дивидендный доход реально могут обеспечить лишь те компании, которые являются устойчивыми, причем как операционно, так и финансово

Особое внимание, по мнению Эдуарда Харина, представляющего УК «Альфа-Капитал», следует уделять разделению эмитентов на компании роста и стоимостные, у которых можно отметить привязку дивидендных выплат к EBITDA, а именно данный показатель максимально четко отражает потенциал компании

Эксперт Наталья Малых, возглавляющая отдел анализа акций УК «Финам», в список эмитентов, отличающихся максимально прозрачной политикой для инвесторов, внесла Московскую биржу и Сбербанк, у второго начисление дивидендов проводится по формуле, – 50% прибыли по МСФО. Московская биржа, бизнес которой достаточно стабилен и не требует больших инвестиций, обеспечивает выплаты на уровне 90% прибыли по МСФО.

По мнению эксперта Ильи Фролова, представляющего Газпромбанк, наиболее прогрессивные подходы, касающиеся распределения дивидендов, применяют компании, относящиеся к металлургическому сектору, однако в данном случае показатели выплат достаточно сильно зависят от конъюнктуры на сырьевых рынках

При тщательном ознакомлении с дивидендной политикой компаний, не следует забывать о таком важном инструменте, как финансовая отчетность

Интересным является тот факт, что даже достаточно крупные эмитенты довольно часто не прописывают в документации четкие указания, касающиеся определения дивидендов. К подобным компаниям можно отнести ритейлера «Магнит», а также «АКРОН», занимающийся производством удобрений и использующий выплаты из прибыли, относящейся к категории нераспределенной, что не позволяет составить прогноз на грядущие отчисления акционерам.

Стоит отметить, что в том случае, если массив информации об эмитенте, который удалось получить и тщательно проанализировать, оказался достаточно объемным и вызывает определенное беспокойство, инвестор всегда может вложиться в ПИФ. Кроме того, по крайней мере на первом этапе, можно довериться управляющей компании, перед этим проверив ее на благонадежность.

Какой бывает дивидендная политика

Условно дивидендная политика делится на три типа: консервативная, компромиссная и агрессивная.

Консервативная

Самый распространенный вариант среди молодых компаний. В этом случае совет директоров стремится использовать прибыль для реинвестирования, расширения рынка, для того, чтобы получить как можно более крупные прибыли в будущем.

Дивиденды при консервативной политике могут либо вообще отсутствовать, либо не превышают 25 % от чистой прибыли фирмы.

Компромиссная

Это когда акционеры получают примерно 50 % от чистой прибыли компании. Компромиссная политика позволяет компании привлекать огромное количество инвесторов-долгосрочников, которые купят акции и десятилетиями не будут их продавать, получая стабильные дивиденды.

Агрессивная

В этом случае на дивиденды направляется больше половины чистой прибыли компании или вообще вся чистая прибыль. Такое случается редко, но случается. Компания может переходить от компромиссной политики к агрессивной при наличии одновременно двух условий:

- Нет проектов для инвестиций. То есть компания уже вышла на пик своего развития и не знает, куда еще инвестировать деньги. Она прочно закрепилась в своей нише и теперь просто поддерживает саму себя.

- Нет кризисов. Если государство или отдельная экономическая отрасль не переживают кризис – не надо тратить дополнительные деньги на поддержание стабильности. Можно все отдавать инвесторам.

Факторы дивидендной политики

Первоначальный этап формирования дивидендной политики — изучение и оценка факторов, определяющих эту политику. В практике финансового менеджмента эти факторы принято подразделять на четыре группы:

1. Факторы, характеризующие инвестиционные возможности предприятия. К числу факторов этой группы относятся:

- стадия жизненного цикла компании (на ранних стадиях жизненного цикла акционерная компания вынуждена больше средств инвестировать в свое развитие, ограничивая выплату дивидендов);

- необходимость расширения акционерной компанией инвестиционных программ (в периоды активизации инвестиционной деятельности, направленной на расширенное воспроизводство основных средств и нематериальных активов, потребность в капитализации прибыли возрастает);

- степень готовности отдельных инвестиционных проектов с высоким уровнем эффективности (отдельные подготовленные проекты требуют ускоренной реализации для эффективной их эксплуатации при благоприятной конъюнктуре рынка, что обусловливает необходимость концентрации собственных финансовых ресурсов в эти периоды).

2. Факторы, характеризующие возможности формирования финансовых ресурсов из альтернативных источников. В этой группе факторов:

- достаточность резервов собственного капитала, сформированных в предшествующем периоде;

- стоимость привлечения дополнительного акционерного капитала;

- стоимость привлечения дополнительного заемного капитала;

- доступность кредитов на финансовом рынке;

- уровень кредитоспособности акционерного общества, определяемый его текущим финансовым состоянием.

3. Факторы, связанные с объективными ограничениями. К числу факторов этой группы относятся:

- уровень налогообложения дивидендов;

- уровень налогообложения имущества предприятий;

- достигнутый эффект финансового левериджа, обусловленный сложившимся соотношением используемого собственного и заемного капитала;

- размер получаемой прибыли и коэффициент рентабельности собственного капитала.

4. Прочие факторы. В составе этих факторов выделены:

- конъюнктурный цикл товарного рынка, участник которого — акционерная компания (в период подъема конъюнктуры эффективность капитализации прибыли возрастает);

- уровень дивидендных выплат компаниями-конкурентами;

- неотложность платежей по ранее полученным кредитам (поддержание платежеспособности — более приоритетная задача в сравнении с ростом дивидендных выплат);

- возможность утраты контроля над управлением компанией (низкий уровень дивидендных выплат может привести к снижению рыночной стоимости акций компании и их массовому «сбросу» акционерами, что увеличивает риск финансового захвата акционерной компании конкурентами).

Что такое дивидендная политика

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Дивидендная политика разрабатывается исходя из целей компании, а они могут быть разными, например:

- повышение инвестиционной привлекательности за счет высокой доходности акций;

- рост вложений в развитие бизнеса.

Ниже представлена схема с основными этапами создания документа. Инвесторов в процесс формирования новой стратегии не посвящают. Они знакомятся только с финальным результатом.

Дивидендная политика утверждается советом директоров или наблюдательным советом. На голосование на общем собрании акционеров она не выносится. Чаще всего в документе фиксируется уже опробованный механизм распределения прибыли. Поэтому радикального изменения доходности акций с его принятием не происходит.

Оценка эффективности должна проводиться каждый год. Если компания видит, что действующая дивидендная политика перестала удовлетворять ее финансовым целям, инициируется её пересмотр. Прозрачная дивидендная политика – одна из составляющих инвестиционной привлекательности компаний. В грамотно составленном документе должно быть прописано:

- Базовая величина, на основе которой рассчитывается суммарный размер дивидендов. В России большинство эмитентов привязывают его к свободному денежному потоку. Альтернативный вариант – чистая прибыль.

- Факторы, которые влияют на то, какая доля чистой прибыли или денежного потока будет направлена на дивиденды. Самый популярный вариант – уровень долговой нагрузки. Например, если соотношение Чистый долг/Ebitda больше единицы, то акционеры получают 50% от свободного денежного потока, в противном случае – 100%.

- Частота выплат. Большинство компаний переводят дивиденды один раз в год. Но есть эмитенты, которые платят каждый квартал.

- Сроки закрытия реестра и перечисления средств с момента утверждения размера вознаграждения.

- Дополнительные факторы, которые должен учитывать совет директоров при вынесении своих рекомендаций по размеру выплат. Например, это могут быть различные кризисные ситуации, из-за которых увеличивается потребность компании в свободных деньгах.

Если дивидендная политика тщательно продумана, то, опираясь на нее и финансовый отчет компании, любой инвестор может сделать достаточно точный прогноз размера выплат, который будет рекомендован советом директоров.

Этапы формирования дивидендной политики

Дивидендная политика на предприятии формируется в следующей последовательности:

- Определение и оценка основных факторов, которые могут оказывать влияние на эффективность дивидендной политики (их перечень приведен выше).

- Определение подходящего типа дивидендной политики.

- Формирование механизма распределения прибыли в соответствии с выбранным типом дивидендной политики.

- Оценка эффективности применяемых мероприятий.

Дивидендная политика интересна не только самим предприятиям как ее непосредственным пользователям, но и сторонним инвесторам. У многих вкладчиков размер дивидендов, выплачиваемых компанией, является одним из основополагающих факторов для приобретения акций того или иного эмитента. Именно поэтому перед покупкой инвестору стоит изучить дивидендную политику выбранного предприятия — как правило, такая информация размещается в свободном доступе.

Для новичков на бирже: что такое дивиденды

Дивидендами называют денежные выплаты держателям акций. Отчисления происходят в виде определенных процентов от чистой прибыли, оставшейся после всех налоговых и других расчетов. Определяют дивидендную политику предприятия его акционеры, то есть владельцы основного пакета ценных бумаг.

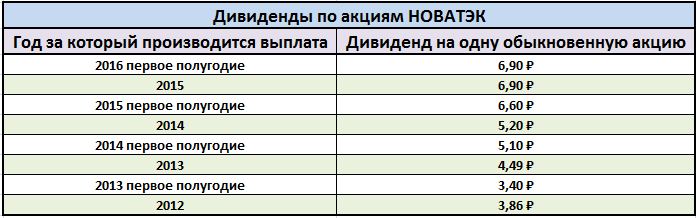

Новичку на бирже сложно с ходу предугадать размер предстоящих выплат. Но, тщательно отследив информацию о компании и проводимой ею ранее дивидендной политики, можно составить объективный прогноз. В частности, потенциальную прибыль можно рассчитать, сравнив выплачиваемые предприятием дивиденды по годам.