Пошаговая инструкция по заполнению расчета 6-ндфл за 1 квартал 2021 года по новой форме и пример

Содержание:

- Требования к заполнению 6-НДФЛ за 2020 год

- Как заполнить декларацию 6-НДФЛ

- Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

- Кто сдает отчет 6-НДФЛ в 2021 году?

- 6 НДФЛ: правила заполнения бланка

- Как сформировать расчет

- Новое в 6-НДФЛ с 2021 года

- Общие правила заполнения и представления расчета 6-НДФЛ

- Заполняем раздел 1

- Утверждена новая форма расчета 6-НДФЛ.

- Автоматизируем работу по заполнению 6-НДФЛ

- Первый раздел 6-НДФЛ — для итоговых сумм

Требования к заполнению 6-НДФЛ за 2020 год

- Сведения вносим слева направо, начиная с первого знакоместа. В пустых клетках ставим прочерк.

- Реквизиты и суммовые показатели заполняем всегда, но если значение по суммовым показателям отсутствует — ставим «0».

- Нумерация страниц сквозная и начинается с титульника.

- При заполнении отчета нельзя использовать корректирующие средства.

- Каждую страницу нужно распечатать на отдельном листе, двусторонняя печать не разрешена.

- Скрепляем листы так, чтобы не повредить бумагу, поэтому степлером пользоваться нельзя.

- Заполняя отчет от руки, используем чернила только черного, синего или фиолетового цветов.

- При заполнении на компьютере выставляем шрифт Courier New высотой 16-18 п.

- Отчет заполняем отдельно по каждому ОКТМО.

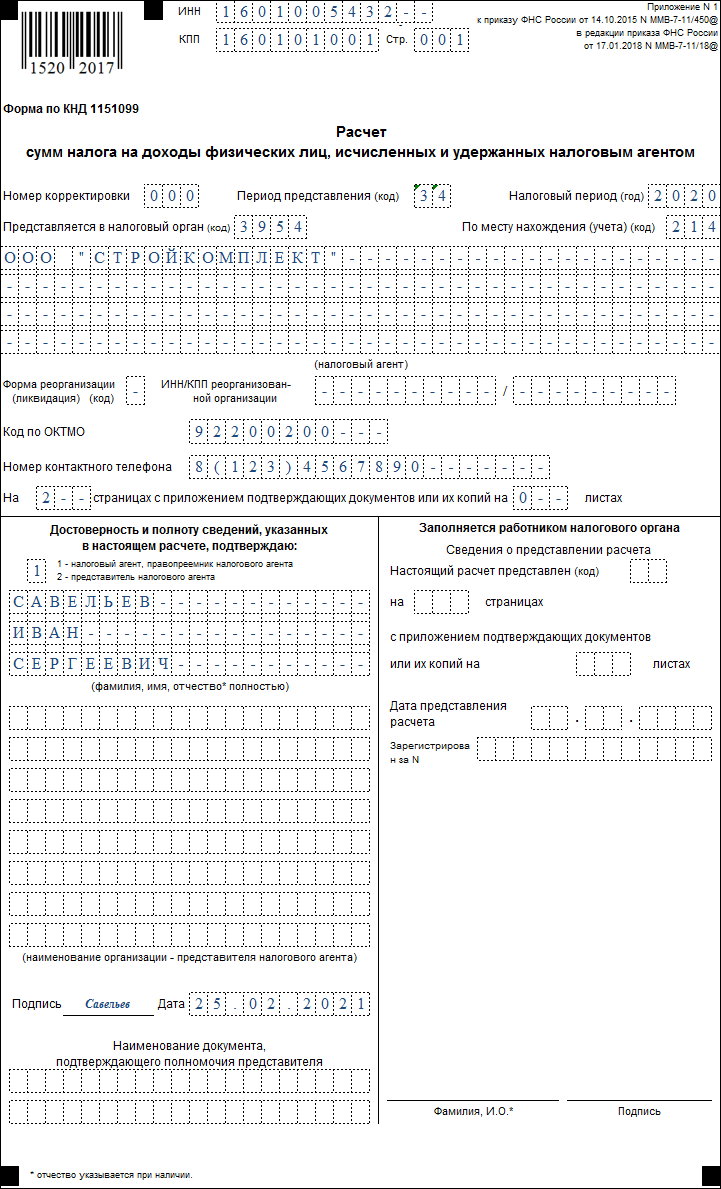

Заполняем титульный лист 6-НДФЛ

В титульном листе проставьте:

ИНН и КПП.

Указываем их согласно свидетельству о постановке на налоговый учет. У индивидуальных предпринимателей КПП нет, они его в отчете не указывают.

Номер корректировки.

Если 6-НДФЛ сдается первый раз за отчетный период, указывается значение «000», обозначающее первичный расчет. Если подается уточненка, укажите ее номер: 001, 002 и т. д.

Период представления.

Налоговый период.

Вносится год, в течение которого сдается отчет. При сдаче 6-НДФЛ за периоды 2021 года (в том числе по итогам года) указываем «2020».

Представляется в налоговый орган.

Ставим код ИФНС, в которую сдается отчет.

По месту нахождения учета.

Значение для заполнения этой строки берем из Приложения № 2 к Порядку. Например, ИП (не применяющие ПСН или ЕНВД) указывают код «120»; организации, если они не являются крупнейшими налогоплательщиками, вносят код «214» и т. д.

Налоговый агент.

Организации указывают здесь краткое наименование, которое отражено в уставе. Если краткого нет — пишите полное. Физлица-налоговые агенты указывают полностью свои ФИО без сокращений.

Код ОКТМО.

Поскольку 6-НДФЛ составляется отдельно по каждому коду ОКТМО и КПП, вам нужно сформировать такое количество расчетов, которое соответствует числу ваших ОКТМО/КПП.

Номер контактного телефона.

Сюда внесите актуальный номер телефона, по которому проверяющий инспектор при необходимости сможет связаться с вами и уточнить возникшие у него вопросы.

Достоверность и полноту сведений…

Если отчет сдает налоговый агент лично, укажите «1», если его представитель — «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

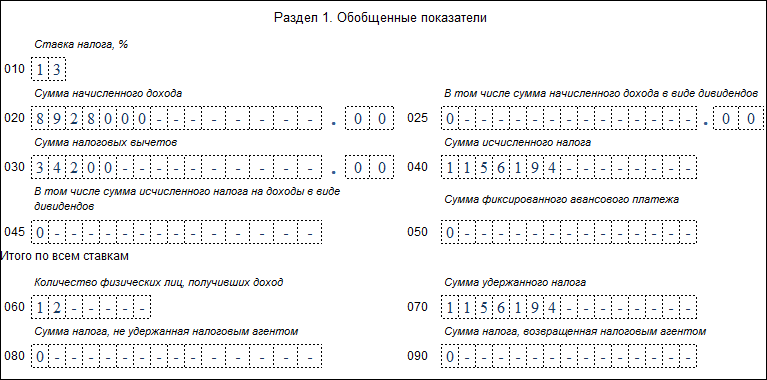

Заполняем Раздел 1

В данный раздел переносим сведения обо всех доходах, включая надбавки, премии и выплаты нарастающим итогом с начала года ─ за период с января по декабрь. В нем также нужно отразить данные об иных доходах, выплачиваемых «физикам», например, дивидендах. Раздел 1 заполняется отдельно по каждой примененной ставке налога.

Строка 020.

Указываем общую сумму дохода, начисленного сотрудникам с начала 2020 года.

Строка 025.

Как заполнить декларацию 6-НДФЛ

В бланке 2018 года произошли незначительные перемены, которые коснулись только титульника. Поэтому отчет на старом бланке также примут в ФНС, если у самого ИП не произошло изменений, отражающихся в нововведениях. На главную страницу добавили два показателя:

- шифр реорганизации;

- ИНН реорганизованной фирмы.

Предприниматели и юридические лица заполняют декларацию по подоходному налогу одинаково. Разница в указании формы собственности фирмы.

При заполнении предприниматель указывает тарифную ставку пошлины, рассчитывает налог исходя из прибыли сотрудников, а также дату подсчета и выплат средств в налоговый бюджет. Эта информация отражается в двух соответствующих разделах.

Заполнение нулевой декларации от оформления бланка с данными отличается только тем, что в первой везде прописывают цифру «0», а во втором документе ― показатели в рублевом эквиваленте.

Во время заполнения бланка КНД 1151099 бизнесмену понадобится информация, которую Законодательство прикрепило к Приказу

- ОКТМО ― . Для указания шифра отведено 11 ячеек, но если у предпринимателя в номере 8 цифр, то в последних ставят прочерк.

- Шифр отчетного промежутка ― Приложение № 1.

- Место предоставления подсчета НДФЛ ― Приложение № 2.

- Способ предоставления подсчета НДФЛ ― Приложение № 3.

- Форма ликвидации ― Приложение № 4.

Важно соблюдать документации, утвержденные Приказом ФНС России № ММВ-7-11-450:

- при заполнении вручную пользоваться ручкой с черной, синей, фиолетовой пастой, заполнять бланк печатными символами в каждой ячейке;

- при заполнении в электронном виде установить шрифт Courier New, кегль ― 16-18;

- прописывать суммы в рублевом эквиваленте;

- записывать каждый показатель в отдельной ячейке;

- не вносить исправления;

- не распечатывать бланк на обеих сторонах листа;

- использовать сквозную нумерацию.

Перед заполнением бланка КНД стоит изучить пример бланка, чтобы не допустить ошибок.

Во избежание недоразумений в Письме ФНС России № ГД-4-11/22216 от 01.11.2017 указаны исправления частых нарушений.

Заполнение 6-НДФЛ в случае получения сотрудниками подарков и материальной помощи

Доходы, не превышающие 4000 рублей, полученные физическими лицами за налоговый период, например в виде подарков, материальной помощи (), НДФЛ не облагаются. У налогового агента в случае выплаты своим сотрудникам таких доходов в сумме, не превышающей установленный норматив, обязанности исчислить и удержать НДФЛ не возникает. Но данное обстоятельство не освобождает его от обязанности отразить указанные суммы не только в налоговом регистре, но и в 6-НДФЛ. Учитывая, что в течение года налоговый агент может неоднократно выплачивать своему работнику доходы, которые частично могут быть освобождены от налогообложения, такой учет позволит избежать ошибок при расчете суммы налога.

ПРИМЕР В феврале 2016 г. работнику была оказана материальная помощь в сумме 2000 руб. В мае 2016 г. этому же сотруднику вновь была оказана материальная помощь в сумме 10 000 руб. При заполнении Расчета по форме 6-НДФЛ за I квартал выплаченная материальная помощь будет отражена: – по строке 020 – 2000 руб.; – по строке 030 – 2000 руб. При заполнении Расчета по форме 6-НДФЛ за полугодие указанные выплаты будут отражены: – по строке 020 – 12 000 руб. (2000 + 10 000); – по строке 030 – 4000 руб.

При вручении подарков, стоимость которых превышает 4000 рублей, необходимо учитывать следующее.

При выплате налогоплательщику дохода в натуральной форме (а подарок относится к такого рода доходам) удержание налога производится за счет любых доходов, выплачиваемых налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50 процентов суммы выплачиваемого дохода в денежной форме ().

Учитывая подобного рода ограничения, на практике нередко бывает, что у бухгалтера нет возможности сразу в полном объеме удержать НДФЛ со стоимости подарка.

Следовательно, это нужно сделать при ближайшей денежной выплате. Если сумма налога так и не будет удержана в течение налогового периода (например, в случае увольнения работника), то в этом случае налоговый агент в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, обязан письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета, указав в уведомлении сумму дохода, с которого не удержан налог, и сумму неудержанного налога.

После подачи таких сведений обязанности организации как налогового агента закончатся. Обязанность по уплате налога в этом случае будет переложена на физическое лицо (, ).

Елена Титова, эксперт службы Правового консалтинга ГАРАНТ, член Палаты налоговых консультантов

Кто сдает отчет 6-НДФЛ в 2021 году?

Расчет 6-НДФЛ подается организациями и индивидуальными предпринимателями, которые являются налоговыми агентами, то есть выплачивает доходы сотрудникам или другим физическим лицам. Форма 6-НДФЛ сдается организациями и ИП наряду с 2-НДФЛ.

Если у организации есть обособленные подразделения, в которых заняты наемные работники, то заполнить расчет 6-НДФЛ нужно по каждому из них.

НУЖНО ЛИ СДАВАТЬ НУЛЕВОЙ РАСЧЕТ 6-НДФЛ в 2021 ГОДУ?

Несмотря на разъяснения ФНС РФ:

- письмо ФНС от 04.05.16 № БС-4-11/7928;

- письмо ФНС от 23.03.16 № БС-4-11/4901.

В которых сказано, что если организация или ИП не выплачивают доход физлицам, то представлять расчет не нужно, очень часто ИФНС не принимают эти письма во внимание и штрафуют, а также блокируют расчетные счета, ИП и организаций не сдавших нулевой отчет. Поэтому мы советуем во избежание лишних проблем предоставлять нулевые расчеты 6-НДФЛ в установленные сроки, если у вас хотя бы в одном из отчетных периодов были начисления и выплаты доходов наемным работникам

Напомним, что 2-НДФЛ заполняется по каждому работнику ИП или компании отдельно, а 6-НДФЛ — сразу по всем работникам один раз в квартал.

Сроки сдачи 6-НДФЛ в 2021 году

Структуры, занимающиеся разработкой форм отчетности, подумывают об изменении сроков предоставления форм 6-НДФЛ и 2-НДФЛ, причем планируют объединить эти две формы в одну. Мы следим за обновляющейся информацией и своевременно предоставляем ее нашим читателям.

Внимание! Основное отличие в сроках предоставления 6-НДФЛ в 2021 году состоит в отмене отдельного отчета 6-НДФЛ, начиная с отчетности за 1 квартал 2021 года и включении данных 6-НДФЛ в состав квартальных РСВ. Соответственно, срок предоставления 6-НДФЛ 2021, начиная с 1 квартала 2021 года, совпадет со сроками предоставления РСВ 2021 года:

- За 12 месяцев 2020 года — не позднее 1 марта 2021 года.

- За I квартал 2021 года — не позднее 30 апреля 2021 года.

- За 6 месяцев 2021 года — не позднее 30 июля 2021 года.

- За 9 месяцев 2021 года — не позднее 01 ноября 2021 года (перенос с субботы 30.10.2021).

- За 12 месяцев 2021 года — не позднее 31 января 2022 года (перенос с воскресенья 30.01.2022).

Дата сдачи 6-НДФЛ в 2021 году

Датой сдачи отчета 6-НДФЛ, отправленного в электронном виде, считается дата получения квитанции, которая является подтверждением даты отправки. Если квитанция получена до 24.00 последнего отчета дня, срок подачи отчета считается не нарушенным.

Датой отправки отчета 6-НДФЛ почтовым отправлением считается дата проставленная работником почты на описи вложения.

Датой отправки отчета 6-НДФЛ лично или через представителя непосредственно в налоговый орган считается дата, проставленная на вашем экземпляре отчета работником налоговой инспекции.

6 НДФЛ: правила заполнения бланка

Выше перечислены два метода передачи заполненного отчета в налоговую инспекцию. Третий – использование механизма электронного документооборота, с заверением цифровой подписью. Во всех вариантах надо учитывать требования к сроку сдачи:

- первый квартал: 04.05.2016;

- полугодие: 01.08.2016;

- девять месяцев: 31.10.2016;

- год 01.04.2017.

Только в случае личного визита в НИ будет соответствовать дата подачи отчетности. Она фиксируется автоматически программным обеспечением системы электронного документооборота, указывается на бланке и конверте при официальном оформлении отправления почтовым отделением.

Этот вопрос рассмотрен первым, так как именно дата является первым контрольным значением, которое проверяется ответственным сотрудником ФНС. Если срок нарушен, выписывается штраф. Кроме него допустимо применение санкций вплоть до блокирования расчетного счета предприятия, ИП, поэтому лучше соблюдать данное правило в точности.

Подробнее о штрафах за несвоевременное предоставление 6 НДФЛ читайте в статье.

- На первой странице вверху указываются идентификационные номера налогоплательщика. Если это – филиал предприятия, то заносят данные КПП. Указывается число страниц.

- При правильном заполнении отчет принимается проверяющим органом. Если возникают ошибки, налоговому агенту будут даны 5 дней на внесение исправлений. Такой документ является корректировкой, его обозначают порядковым номеров в соответствующей графе.

- Здесь можно бланк 6 НДФЛ скачать для постоянного использования. Его заполняют и передают в НИ ежеквартально, с проставлением соответствующего кода: 21, 31, 33, или 34 соответственно. Указывают отчетный период, год.

- Заполняются стандартные данные отчетности: кодировка налогового органа, место предоставления отчета, наименование организации, контактные данные.

- В отдельном блоке указывают данные физического лица. Это может быть ответственный сотрудник предприятия, либо уполномоченный представитель. Здесь же заносят дату составления документа.

Вторая часть – это сведения о финансовых показателях (нарастающим итогом за последние три месяца отчетного периода). Тут указывают:

- суммы начисленных доходов и вычеты по ним;

- рассчитанные налоги, сделанные авансовые платежи;

- общее количество сотрудников, которые получили доходы;

- данные о дивидендах;

- даты выплаты доходов, налогов, соответствующие суммы.

В нижней части страницы ставят подпись ответственного лица и дату.

Как сформировать расчет

Ниже дана актуальная пошаговая инструкция, как правильно заполнить 6-НДФЛ за 1 квартал 2021 года на примере ООО «Clubtk.ru».

1. Начинаем заполнение с титульного листа

Заполняем данные организации: наименование, ИНН, КПП, Ф.И.О. подписанта и дату предоставления.

Год и код налогового периода:

- 34 — год;

- 21 — I квартал;

- 31 — полугодие;

- 33 — 9 месяцев.

Код налоговой, в которую сдается отчетность, и код места предоставления:

- 214 — по месту учета организации (не являющейся крупнейшей);

- 220 — по месту регистрации обособленного подразделения;

- 120 — по месту жительства индивидуального предпринимателя.

ВАЖНО!

На первой странице есть строки для указания страниц и листов отчета. Заполняйте эти поля после того, как полностью сформируете форму, чтобы не ошибиться.

2. Заполняем раздел 1

В разделе 1 отражают сведения только об удержанном налоге, который следует уплатить в отчетные 3 месяца или который возвращен в этот период. Нюанс, как вычислить сумму удержанного налога в 6-НДФЛ, надо знать, чтобы корректно заполнить расчет. И даже если вы удержали налог, но срок его перечисления в бюджет наступает в следующем отчетном периоде, сведения об исчисленных суммах вы передаете позже.

Допустим, у общества 4 работника, и в первом квартале были следующие операции:

- 11.01.2021 — зарплата за декабрь 2020 г. и премии по итогам года на сумму 860 550,12 руб. НДФЛ в размере 111 872 руб. — 12.01.2021;

- 05.02.2021 выплатили:

- зарплату за январь на сумму 336 893,25 руб. После предоставления вычетов на сумму 10 000 руб. НДФЛ составил 42 496 руб. Его перечислили 08.02;

- отпускные на сумму 49 318,47 руб. НДФЛ в размере 6411 руб. перечислили 1 марта (28 февраля — воскресенье);

- 28.02.2021 начислена зарплата за февраль в сумме 354 929,86 руб., предоставлены стандартные вычеты — 10 000 руб., с зарплаты исчислен НДФЛ в размере 44 841 руб.;

- 05.03.2021 перечислили зарплату за февраль в размере 354 929,86 руб. Стандартные вычеты 10 000 руб., а НДФЛ составил 44 841 руб. Налог перечислили 9 марта (8 марта — выходной);

- 26.03.2021 выплатили пособие по временной нетрудоспособности на сумму 7557,85 руб., а НДФЛ в размере 983 руб. перечислили бюджет в конце месяца — 31 числа.

Указанные данные вписываем в строки 021 и 022. Общая сумма фиксируется в поле 020.

ВАЖНО!

31 марта общество начислило зарплату сотрудникам за март. Но поскольку выплата и дата удержания НДФЛ наступят в апреле, в расчет за 1 квартал эти сведения не попадают.

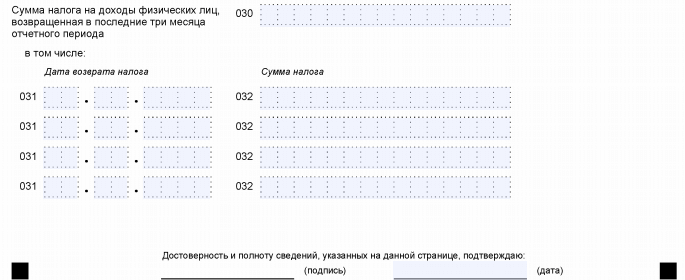

Если компания возвращала сотрудникам НДФЛ, сведения о суммах и датах возврата фиксируются в полях 030, 031 и 032. Если такого не было, вписывают нули.

3. Переходим к заполнению раздела 2

Здесь указывают сумму дохода, исчисленного и удержанного налога, количество сотрудников. Если выплачивались дивиденды, для них предусмотрены отдельные поля.

Несколько слов об отражении вычетов. Их не разделяют по видам, а вписывают только обобщенные сведения за отчетный период.

Обратите внимание на то, какие суммы включать в строку 170 6-НДФЛ, — только те, которые невозможно удержать, к примеру, доход выплачен в натуральной форме

ВАЖНО!

ВАЖНО!

Раздел 2 заполняют несколько раз, если доходы облагаются НДФЛ по разным ставкам.

4. Заполнение справки

С 2021 года отдельно справку по форме 2-НДФЛ подавать не придется, ее включили в состав 6-НДФЛ. Передавать необходимые сведения нужно по итогам года, а при подаче расчета за 1 квартал приложение 1 остается пустым.

Новое в 6-НДФЛ с 2021 года

Обновленный 6-НДФЛ включает:

- титульный лист, Раздел 1 «Данные об обязательствах налогового агента»;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложение № 1 «Справка о доходах и суммах налогов физлица» (заполняется только по итогам года).

С 2021 года изменится порядок уточнения сведений, отраженных в 6-НДФЛ. Если нужно внести изменения в разделы 1 или 2 расчета, уточненный документ нужно представлять без приложений (без справок о доходах и суммах налогов физлица). Если требуется скорректировать сведения в справках, сдавать придется расчет в полном объеме.

Общие правила заполнения и представления расчета 6-НДФЛ

Расчет 6-НДФЛ сдается ежеквартально, крайним сроком подачи является последнее число первого месяца следующего квартала. Годовой расчет 6-НДФЛ и справки 2-НДФЛ представляются в один срок — не позднее 1 апреля года, следующего за истекшим налоговым периодом. Если отчетный день выпадает на выходной и (или) праздничный нерабочий день, то крайний срок сдачи переносится на ближайший рабочий день (Письма ФНС РФ от 01.08.2016 № БС-4-11/13984@, от 08.06.2016 № ЗН-19-17/97, от 24.03.2016 № БС-4-11/5106).

Если численность физических лиц, получивших доходы в отчетном году по трудовым или гражданско-правовым договорам, составляет менее 25 человек, то расчет 6-НДФЛ можно представить на бумажном носителе (лично, через представителя или по почте с описью вложения).

Если численность физических лиц, получивших доходы в отчетном году по трудовым или гражданско-правовым договорам, составляет 25 человек и более, то расчет 6-НДФЛ представляется только в электронной форме по телекоммуникационным каналам связи.

Если у организации есть обособленные подразделения, расчеты 6-НДФЛ представляются в следующем порядке:

- За физических лиц, получивших доходы от головной организации, расчеты 6-НДФЛ представляются в налоговую инспекцию по месту постановки на учет головной организации.

- За физических лиц, получивших доходы от обособленных подразделений, расчеты 6-НДФЛ представляются в налоговые инспекции по месту регистрации обособленных подразделений, в том числе, за физических лиц, получивших доходы по договорам гражданско-правового характера, заключенным с обособленным подразделением, включая случаи, когда обособленные подразделения находятся в одном муниципальном образовании (Письма ФНС РФ от 25.11.2016 № БС-4-11/22430, от 09.11.2016 № БС-4-11/21223@, от 23.03.2016 № БС-4-11/4900@).

Исключение: организации, отнесенные к категории крупнейших налогоплательщиков. При наличии обособленных подразделений, указанные организации имеют право представлять расчеты 6-НДФЛ за работников обособленных подразделений в налоговую инспекцию по месту учета в качестве крупнейшего налогоплательщика, либо представлять расчеты 6-НДФЛ за работников обособленных подразделений в налоговую инспекцию по месту регистрации соответствующего обособленного подразделения (Письмо МФ РФ от 24.10.2016 № 03-04-06/62497).

Индивидуальные предприниматели, применяющие ЕНВД или ПСН, имеющие наемных работников, представляют расчеты 6-НДФЛ по месту учета в качестве плательщика ЕНВД или ПСН, соответственно. При совмещении индивидуальными предпринимателями ЕНВД или ПСН с упрощенным или общим режимом налогообложения, расчеты 6-НДФЛ представляются:

- по доходам, выплаченным физическим лицам, задействованным в рамках УСН или ОСНО — по месту жительства (регистрации) индивидуального предпринимателя

- по доходам, выплаченным физическим лицам, задействованным в рамках ЕНВД или ПСН — по месту учета в качестве плательщика ЕНВД или ПСН, соответственно.

Заполняем раздел 1

Раздел 1 «Данные об обязательствах налогового агента» – это основательно видоизменившийся раздел 2 предыдущей версии отчета. Он содержит в себе информацию о сроке уплаты НДФЛ и сумме удержанного налога.

Заполнение должно происходить с учетом следующих особенностей:

- 1. Указание сроков перечисления и сумм налога осуществляется отдельно по каждой ставке. Напомним, что с 2021 г. были задействованы новая ставка НДФЛ (15% — с доходов, превысивших 5 млн руб.) и соответствующий ей новый код бюджетной классификации. Специально для этого в форме появилась строка, предназначенная для отражения КБК, – 010. Т.е. сколько ставок использовал при исчислении НДФЛ налоговый агент в отчетном периоде, столько строк с кодом 010 должно оказаться в отчете.

- 2. В строке 020 удержанную сумму налога по всем сотрудникам показывают за последние 3 месяца. Причем удержание должно произойти в период с 1 января по 31 марта, если мы говорим о первом отчете 2021 года, независимо от сроков перечисления налога.

- 3. Срок перечисления налога, строка 021, принимает значение даты, не позднее которой налог должен попасть в бюджет. Для «зарплатного» НДФЛ – это следующий день, после выплаты зарплаты, для «отпускного» и «больничного» налога – последний день месяца и т.д. Нужно помнить, что в данной строке должна стоять рабочая дата. При попадании крайних сроков уплаты на праздничный или выходной день, они смещаются согласно правилам налогового кодекса на ближайшую следующую рабочую дату.

- 4. В строке 022 отражаются суммы налога с одним сроком уплаты из строки 021.

- 5. Для отражения возвращенного НДФЛ были отведены абсолютно новые поля:

- 031 и 032 – для сведений о дате и сумме по каждому случаю возврата,

- 030 – для суммарного показателя по всем значениям строк 032 за последние три месяца.

В новый отчет не нужно вносить данные о каждой дате выплаты дохода и удержания налога – налоговикам достаточно сведений о сроках перечисления НДФЛ. А вот информация о возвратах стала более детализированной.

Утверждена новая форма расчета 6-НДФЛ.

Комментарий

Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ утверждена новая форма расчета 6-НДФЛ (КНД 1151100), порядок ее заполнения, а также формат представления расчета в электронной форме. Главная особенность новой формы в том, что она объединила расчет по форме 6-НДФЛ и справку по форме 2-НДФЛ. Указанная справка теперь является Приложением № 1 к расчету. Но и сама форма расчета 6-НДФЛ претерпела значительные изменения.

Так, дату получения дохода и дату удержания налога (строки 100 и 110 раздела 2 действующего расчета 6-НДФЛ) больше не нужно отражать. Однако в новом разделе 1 расчете 6-НДФЛ необходимо отражать только суммы удержанного налога за последние три месяца отчетного периода. Удержать налог необходимо при фактический выплате налогоплательщику дохода (п. 4 ст. 226 НК РФ). Поэтому в разделе 1 будут отражены только суммы НДФЛ с дохода, который уже фактически выплачен.

Срок перечисления НДФЛ остался, но из строки 120 раздела 2 действующего расчета он попал в раздел 1 нового расчета (строка 021). Кроме того, по каждой дате уплаты удержанного налога необходимо указывать сумму (строка 022). При этом сумма всех строк 022 собирается за последние три месяца отчетного периода и отражается в строке 020 раздела 1 нового расчета 6-НДФЛ.

Таким образом, ФНС России поменяла подход по включению налога с дохода за последний месяц отчетного квартала в текущую отчетность. Теперь, если зарплата за последний отчетный месяц выплачена в последний день этого периода (например, зарплата за март 2021 года выплачена 31 марта), то НДФЛ с нее будет включен в 1 раздел расчета 6-НДФЛ за 1 квартал. Если же зарплата за март выплачена 1 апреля или позже, то НДФЛ с нее попадет в раздел 1 расчета 6-НДФЛ за полугодие.

Что касается раздела 2 нового расчета 6-НДФЛ, то его содержание изменилось существенно. Теперь данные в нем отражаются по строкам следующим образом:

- – ставка НДФЛ, по которой облагаются доходы (если ставок несколько, то разделов 2 расчета тоже несколько);

-

– общая сумма дохода, в том числе:

- – дивиденды,

- – выплаты по трудовым договорам,

- – выплаты по гражданско-правовым договорам, предметом которых является оказание услуг и выполнение работ.

- – количество физических лиц, получивших доход;

- – общая сумма вычетов;

- – исчисленная сумма НДФЛ, в том числе с дивидендов в поле 141;

- – сумма фиксированного авансового платежа по НДФЛ с начала года (это стоимость патента для иностранцев);

- – удержанная сумма налога (нарастающим итогом с начала периода);

- – неудержанная сумма налога (нарастающим итогом с начала периода);

- – излишне удержанная сумма налога (нарастающим итогом с начала периода);

- – сумма налога, возвращенная физическому лицу по правилам статьи 231 НК РФ (нарастающим итогом с начала периода).

Форма справки 2-НДФЛ в целом не изменилась. Однако в отдельном разделе нужно будет указывать сумму дохода, с которого не удержан НДФЛ налоговым агентом, и сумму неудержанного налога.

Приказом установлено, что справка 2-НДФЛ подается в составе расчета 6-НДФЛ за налоговый период – календарный год (п. 5.1 Приложения № 2 к приказу). Таким образом, несмотря на включение справки 2-НДФЛ в состав расчета 6-НДФЛ, периодичность ее сдачи не меняется. Подавать сведения о невозможности удержания НДФЛ, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога налоговый агент должен также по форме расчета 6-НДФЛ (п. 2 приказа). При подаче такого сообщения в расчете заполняется титульный лист и справка, приведенная в Приложении № 1 к расчету.

Приказ также включает форму справки о полученных физическим лицом доходах и удержанных суммах НДФЛ, которую налоговые агенты выдают физическим лицам по их заявлениям. Форма справки не изменилась по сравнению с действующей. Новая форма расчета 6-НДФЛ применяется с отчетности за 1-й квартал 2021 года (п. 4 приказа). Это означает, что расчет по форме 6-НДФЛ за 2020 год сдается по старой форме.

Кроме того, в 2021 году за 2020 год в прежнем порядке подается справка 2-НДФЛ и сообщение о невозможности удержать налог.

В 2022 году эти данные за 2021 год необходимо подавать в составе расчета 6-НДФЛ.

Автоматизируем работу по заполнению 6-НДФЛ

Отчетный период — горячая пора для бухгалтеров, и конечно, хочется использовать любую возможность, которая поможет сократить время на подготовку отчетности. Сегодня существует немало способов автоматизировать не только процесс оформления 6-НДФЛ, но и ее проверки и отправки. Подробности о коммерческих и бесплатных решениях ищите здесь.

Если вы пользуетесь программными средствами «1С», не обойдите стороной эту статью, в которой раскрыты нюансы заполнения 6-НДФЛ в разных версиях данной бухгалтерской программы

Обратите внимание на то, что в старых версиях «1С» формирование 6-НДФЛ может быть проблематично. Здесь вы также найдете порядок заполнения расчета с помощью этой известной бухпрограммы

Хотите заполнить 6-НДФЛ онлайн? Советуем прочесть эту публикацию. Из нее вы узнаете, какие преимущества дает онлайн-оформление расчета, как его осуществить и с какими трудностями можно столкнуться.

Первый раздел 6-НДФЛ — для итоговых сумм

Как уже говорилось выше, конкретизации по каждому наемному сотруднику здесь не требуется, нужно будет зафиксировать лишь суммарный показатель всех работников. Но когда применяются разные ставки НДФЛ, то придется их дифференцировать, заполнив несколько строк раздела № 1 — с 010 по 050.

Допустим, сотрудники имеют доход, облагаемый по ставкам 13, 30, 35 процентов. Значит, при расчете будут заполняться три раздела № 1, причем, каждый на отдельном листе. А уже остальные строки, с 060 по 090, будут общими. Таким способом сведения заносят лишь на первом экземпляре.

В строку «010» вписывается ставка НДФЛ, а доходы вносят в строку «020» нарастающим итогом на начало года. Надо помнить и о существовании варианта переходящей заработной платы, когда итоговый результат доходов в разделах № 1 и № 2 могут оказаться разными. В строке «025» отображаем доход в виде дивидендов, если таковой в компании имел место.

Для налоговых вычетов, в том числе, социальных, детских, имущественных, отведено поле «030». В строки «040» и «070» вписываются суммы исчисленного и удержанного налога. Есть еще и особая строка «050», предназначенная для аналогичных данных иностранных работников, что трудятся в компании по патенту.

В строке «060» помещается цифра общей численности сотрудников на предприятии (все, что получали доходы). Строка «090» предназначена для суммы налога, который был возвращен организации. А в особых случаях, когда фирма не смогла удержать данный вид налога, сумму НДФЛ нужно вбить в строку «080», чаще всего такая практика применяется при переходящей зарплате.

Поля «060–090» заполняются общей суммой по всем имеющимся ставкам и только на первой страничке. На других листах ставим «0», а далее — прочерки. Поскольку все существенные данные будут отображены во втором разделе.