Декларация 3-ндфл для ип: особенности заполнения

Содержание:

- Аванс и заработная плата

- Подсказки: какие данные вписывать и откуда их брать

- Отчетность и налоговые выплаты организаций на ОСНО

- Как заполнить декларацию

- НДФЛ для ИП на ОСНО в 2021 году

- Общая система налогообложения

- Описание режимов налогообложения

- Сроки перечисления и отчётности

- Разъяснения ФНС

- Примеры заполнения декларации УСН Доходы для ИП

- В каких случаях ИП обязан заплатить НДФЛ

Аванс и заработная плата

Зарплата начисляется в последний день месяца. Выплата производится в сроки, зависящие от трудового договора или правил трудового распорядка конкретной организации. Выплата за первую часть месяца называется авансом.

Таким образом, зарплата перечисляется дважды в месяц. Какой же тогда установлен срок уплаты НДФЛ для ИП и юридических лиц-работодателей?

Законодателем этот вопрос решается очень просто: аванс не признается доходом, а поэтому не облагается налогом на доходы. То есть, зарплата делится на части при выдаче, а налог с нее уплачивается только один раз – при окончательном расчете.

Подсказки: какие данные вписывать и откуда их брать

Чтобы внести данные в онлайн заполнение декларации по УСН за 2019 год Доходы ИП без работников по каждому кварталу, нам понадобятся всего две суммы: доходы и уплаченные страховые «за себя». Плюс для москвичей данные об уплаченном торговом сборе.

Начнем по порядку:

- Что включать в доход для заполнения декларации УСН Доходы 2019 для ИП онлайн? На упрощенке в расчет налога нужно включать выручку и от основной деятельности, и от сопутствующей. Например, вы получили от партнеров неустойку за просрочку по договору. Это тоже нужно включить декларацию ИП на УСН в 2019 при онлайн заполнении.

Если есть сомнения, проще сверяться со списком, что точно не попадает в расчет. Перечень этих поступлений указан в ст. 251 Налогового кодекса. Это могут быть: кредиты, залог, прибыль от других режимов, при совмещении и пр.

Второй важный момент по доходам – это в какой момент их нужно отражать при заполнении декларации УСН Доходы за 2019 для ИП онлайн. Здесь все просто, как только деньги пришли на расчетный счет или в кассу их нужно включать в расчет налога

При чем, не важно: авансы это за будущие поставки или задолженность двухлетней давности

- Дальше разберемся со страховыми взносами. На всю сумму уплаченных страховых «за себя», предприниматель без работников может снизить УСН-налог или авансы, вплоть до 0. Но, здесь тоже огромное значение имеют даты. Чтобы заполнить декларацию по УСН за 2019 год для ИП Доходы онлайн бесплатно и правильно, нужно отразить именно те взносы, которые перечислены:

- За первый квартал до 31 марта;

- За второй – до 30 июня;

- За третий – до 30 октября;

- За четвертый – до 31 декабря.

То есть можно заплатить взносы за прошлый или даже за позапрошлый год, главное сделать это до конца квартала. Поэтому для предпринимателей выгодно платить страховые не одной суммой в конце декабря, а равномерно в течение года.

- И последнее торговый сбор. Здесь, как и по страховым, с оплатой нужно вписаться до последнего дня квартала. Торговый сбор тоже можно принимать полностью на вычет. Ограничений нет никаких. Единственное условие для зачета Торгового сбора – это чтобы он и УСН-налог были уплачены в Москве. То есть, если предприниматель торгует в Москве, а прописан, например, в Московской области, то «упрощенку» он платит по своей прописке в области, а Торговый сбор в столице. И значит, взять в зачет его не получится.

Все данные заполняются на основании Книги учета доходов и расходов (КУДиР) и вносятся в форму в целых рублях.

После того как декларация ИП на УСН без работников за 2019 год заполнена онлайн (откроется в отдельном окне), бесплатно можно ее скачать себе на компьютер или распечатать.

Теперь важно не пропустить сроки, что будет если не успеть читайте далее

Отчетность и налоговые выплаты организаций на ОСНО

Налоговый календарь для организаций на общей системе налогообложения выглядит так:

- Налоговая декларация по НДС подается каждый квартал, не позднее 25-го числа месяца, следующего за отчетным кварталом, т.е. до 25 апреля, 25 июля, 25 октября и до 25 января включительно. Порядок оплаты НДС отличен от других налогов. Сумму налога, рассчитанную за отчетный квартал, нужно разделить на три равные доли, каждую из которых нужно внести не позднее 25-го числа каждого из трех месяцев следующего квартала. Например, по итогам второго квартала сумма НДС к уплате составила 45 тыс. рублей. Сумму налога делим на три равные части по 15 тыс. рублей, и уплачиваем в следующие сроки: не позднее 25 июля, августа, сентября соответственно.

- Налог на прибыль организаций платят только юридические лица на ОСНО. Порядок сдачи деклараций и уплаты налога на прибыль достаточно сложен и зависит от выбранного способа начисления авансовых платежей. Для организаций, имеющих доход менее 15 млн рублей в квартал, установлены следующие отчетные периоды: первый квартал, полугодие и девять месяцев. Сдавать декларации по прибыли в этом случае нужно не позднее 28 апреля, июля, октября соответственно, а по итогам года — не позднее 28 марта. Если организация выбирает начисление авансовых платежей, исходя из фактической прибыли, то декларации сдают каждый месяц, не позднее 28-го числа месяца, следующего за отчетным. Сами авансовые платежи по налогу в обоих случаях нужно вносить ежемесячно, также до 28-го числа, но порядок их учета будет отличаться. При ежеквартальной отчетности авансовые платежи рассчитывают на основании данных за предыдущий квартал, а потом, при необходимости, производят перерасчет. Во втором случае, авансовые платежи производят, исходя из реально полученной в отчетном месяце прибыли.

- Налог на имущество организаций на ОСНО. Отчетными периодами для этого налога являются первый квартал, полугодие и девять месяцев календарного года. Декларации необходимо подать не позднее 30-го числа месяца, следующего за отчетным кварталом, то есть включительно до 30 апреля, июля, октября и не позднее 30 января по итогам года. При этом местные законы вправе не устанавливать отчетные периоды, то есть декларация в этих случаях сдается раз в год – не позднее 30 января. Что касается оплаты налога на имущество — если в регионе установлены квартальные отчетные периоды, то и обязанность вносить авансовые платежи по налогу на имущество возникает каждый квартал. Сроки внесения авансовых платежей устанавливаются регионами. Если же отчетные периоды местными законами не установлены, то налог платят один раз в год.

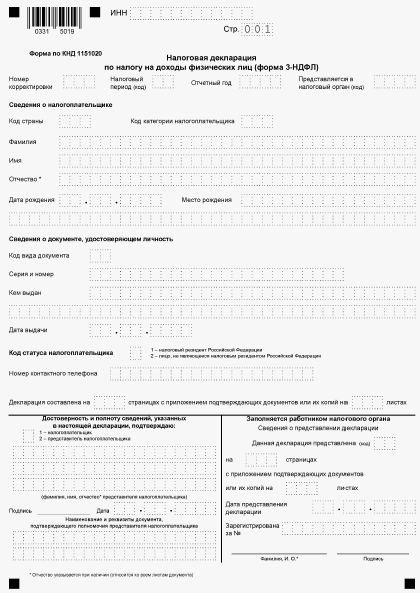

Как заполнить декларацию

При подготовке 3 НДФЛ ИП вносят необходимые сведения на титульную страницу, в два предусмотренных раздела, а при необходимости — еще в приложения и расчеты к ним. Пошаговая инструкция заполнения 3 НДФЛ для ИП за 2021 год начинается с заполнения титульного листа. Здесь указываются:

- ИНН в верхней части (то же самое нужно сделать на каждой странице документа).

- Если подается уточненный вариант — номер корректировки.

- Код категории, в которую включен плательщик налога (для ИП — 720).

- Код налогового органа, относящегося к месту проживания предпринимателя.

- Код государства (для РФ — 643).

- ФИО, паспортные реквизиты, телефонный номер ИП.

Предприниматель либо его представитель должны подписать титульник.

Доходы, полученные предпринимателем от ведения деятельности, отражаются на листе В (во втором разделе).

В пункте 1 нужно выбрать код деятельности и указать ОКВЭД по классификатору. При наличии нескольких видом деятельности нужно заполнить лист В для каждого по отдельности. Общие итоги подсчитываются в разделе «Итого» на последнем таком листе.

В строках 030-090 пункта 2 прописываются сведения для подсчета налоговой базы. Здесь отображаются предпринимательские доходы и расходы, учитываемые при расчете профвычета. Перечень расходов состоит из материальных и амортизационных затрат, выплат физлицам и прочих расходов, но только подтвержденных документами.

Важно! При отсутствии документального подтверждения расходов в состав профвычета по налогу засчитают лишь 20% всей суммы дохода. В строчках 110-140 пункта 3 суммируются доходы и расходы предпринимателя по всем листам В

Здесь же прописываются начисленные и уплаченные авансы по налогу

В строчках 110-140 пункта 3 суммируются доходы и расходы предпринимателя по всем листам В. Здесь же прописываются начисленные и уплаченные авансы по налогу.

Пункт 5 нужно заполнять в случае самостоятельной корректировки налога и базы. Так бывает, когда применяются отличные от рыночных цены при проведении сделок с взаимозависимыми лицами.

Результат, получившийся в пункте 3, указывается в разделе 2 для подсчета налоговой базы и самого НДФЛ. После расчета налога, подлежащего уплате, доплате или возврату, цифра отображается в строке 010 раздела 1. Сюда же надо вписать КБК для зачисления налога, территориальный код ОКТМО по месту учета предпринимателя, где выплачивается НДФЛ.

При НДФЛ работает кассовый метод, поэтому авансовые средства засчитываются в доходы. При возврате аванса в году, в котором он был получен, данная операция не влияет на базу по налогу и не отражается в декларации. Если же получение и возврат аванса пришлись на разные налоговые периоды, потребуются коррективы. Аванс исключается из доходов коммерсанта.

Важно! Налоговую сумму возможно зачесть, это отражается в строке 122 второго раздела документа. У москвичей есть возможность зачета торгового сбора, указав необходимые сведения в строке 091 второго раздела

Образец

Предприниматели могут воспользоваться в качестве примера образцами заполненных деклараций, опубликованных на различных сайтах

Главное — обращать внимание на период публикации, поскольку в порядок заполнения регулярно вносятся изменения

При заполнении документа на компьютере можно использовать единственный шрифт — Courier New с размером букв 16-18. В пустых ячейках не нужно проставлять прочерки. Все числовые данные следует выравнивать по правому краю.

Важно! Декларация заполняется в рублях и копейках, сумма налога указывается в рублях с округлением по арифметическим правилам

PDF-файл

НДФЛ для ИП на ОСНО в 2021 году

В соответствии с нормами Налогового кодекса РФ, у индивидуальных предпринимателей, которые применяют общую систему налогообложения (ОСНО) в некоторых случаях возникает обязанность по уплате НДФЛ. При исполнении обязанности по расчету, стоит руководствоваться нормами главы 23 Налогового кодекса РФ.

В соответствии со статьей 223 Налогового кодекса, ИП на ОСНО оплачивают НДФЛ двумя способами:

1. Авансовыми платежами

Авансовые платежи уплачиваются ИП на основании полученных налоговых уведомлений в следующие сроки:

- за 1 квартал – до 25 апреля;

- налог за 2020 год – до 15 июля;

- за полугодие — до 25 июля в размере 50% от годовой суммы авансов;

- за 3 квартал — до 25 октября в размере 25 % от годовой суммы авансов;

- за 4 квартал — до 15 января следующего года в размере 25 % от годовой суммы авансов.

2. Доплата или возврат средств из бюджета на основании корректировки поданных сведений.

Обратите внимание, что в случае неуплаты авансового платежа (в установленный срок), на задолженность будет начисляться пеня (статья 75 Налогового кодекса РФ). Авансовые платежи ИП на ОСНО рассчитываются ФНС, исходя из предположительной (фактической) прибыли

При этом, учитываются вычеты (статьи 218 и 221НК РФ), отраженные в декларации за предыдущий отчетный период

Авансовые платежи ИП на ОСНО рассчитываются ФНС, исходя из предположительной (фактической) прибыли. При этом, учитываются вычеты (статьи 218 и 221НК РФ), отраженные в декларации за предыдущий отчетный период.

После того как расчет авансов по платежам ИП на ОСНО был произведен (но не позднее чем за 30 дней до наступления даты указанного платежа), индивидуальный предприниматель получает уведомление об обязанности совершения платежа.

Отметим, что если ИП на ОСНО не получил такое уведомление, то он не обязан самостоятельно рассчитывать сумму платежа (письмо Минфина № 03-04-05/3–266 15.04.2011 г.). При этом пени и штрафы на неуплаченные авансы при неполучении уведомления из ИФНС не начисляются.

Как уже отмечалось выше, доплата или возврат денежных средств из бюджета происходит на основании корректировки поданных ИП на ОСНО сведений. То есть, если в одном отчетном периоде у налогоплательщика произошло изменение выручки (более чем на 50%), он обязан сдать декларацию для корректировки авансовых платежей по форме 4-НДФЛ.

Помимо этого, нужно подавать декларацию, если появились новые виды предпринимательской деятельности (которые зарегистрированы в ЕГРИП). В такой ситуации индивидуальный предприниматель самостоятельно определяет предполагаемый размер дохода и указывает его в извещении.

По итогам отчетного года ИП обязательно должен сдать декларацию в ФНС (по месту регистрации) в срок до 30-го апреля. Размер сбора за вычетом авансовых платежей и вычетов необходимо оплатить до 15 июля.

В случае если ИП на ОСНО является работодателем, то он признается налоговым агентом (относительно заработка своих работников). По законодательству он должен вычесть из заработка своих сотрудников (13% или 30%). В ФНС предприниматель передает справки 2-НДФЛ.

Платеж нужно перечислить не позже дня, следующего за днем выдачи заработной платы и не позже последнего дня месяца, в котором выданы отпускные или больничные пособия (Письмо Министерства Финансов № 03–0405/8–216 14.03.2013 г.).

Пункт 1 статьи 220 Налогового кодекса РФ предусматривает для ИП право на вычеты в отношении доходов, подлежащих налогообложению. Правом на социальный вычет предприниматель может воспользоваться при возникновении расходов на:

- добровольное пенсионное страхование;

- благотворительность;

- лечение;

- обучение.

Не забывайте, что ИП, который по итогам отчетного года понес убытки от ведения работ, не может уменьшать начисления облагаемые налогом.

Остановимся на моменте уплаты НДФЛ при реализации имущества, которое коммерсант непосредственно использовал в бизнесе. По общему правилу такие доходы не освобождаются от НДФЛ. Исключение – доходы от реализации жилья и транспорта, которые находились в собственности предпринимателя в течение минимального срока.

Льготу по п.17.1 из ст.217 НК РФ, т.е. не платить НДФЛ с продажи недвижимости, резиденты РФ имеют право использовать, если минимальный предельный срок владения объектом недвижимости составил пять лет. В некоторых случаях минимальный срок, при котором происходит освобождение от НДФЛ, составляет три года. Таких случаев четыре и они перечислены в Налоговом Кодексе, а именно в статье 217.1 в пункте 3.

Общая система налогообложения

- ЕНВД

- УСН

- УСН патент

- ОСНО

Общая (традиционная) система налогообложения (сокращ. ОСН или ОСНО) — вид налогообложения, при котором организациями в полном объеме ведется бухгалтерский учет и уплачиваются все общие налоги НДС, налог на прибыль организаций, налог на имущество организаций). Бухгалтерский учет при ОСН ведется с использованием Плана счетов.

Основные налоги, уплачиваемые организациями при ОСН

Налог на прибыль организаций (20%).

Платится с разницы между доходом и расходом. Суммы берутся без НДС. Перечень расходов почти не ограничен. Главное, чтобы расходы были обоснованы экономически и документально подтверждены.

НДС (ставки 18%, 10%, 0%).

Упрощенно НДС считается следующим образом: общая сумма дохода (включающая НДС) делится на 118 и умножается на 18 — это НДС к начислению; НДС к зачету, в принципе, считался бы со всех расходов аналогичным образом, однако, для принятия НДС к зачету необходимо наличие счетов-фактур (а их в принципе невозможно получить от контрагентов на УСН и ЕНВД, да и с обычными организациями иногда бывают трудности из-за неверного оформления); «к начислению» минус «к зачету» равно «к уплате в бюджет».

Налог на имущество организаций (ставка устанавливается местным законодательством, но не более 2.2%).

Платится с остаточной стоимости основных средств.

Страховые взносы в Пенсионный фонд Российской Федерации (ПФР), Фонд обязательного медицинского страхования (ФОМС), Фонд социального страхования (ФСС).

Иные федеральные, региональные и местные налоги в случае наличия объекта налогообложения налог на добычу полезных ископаемых, акцизы, земельный налог, и пр.)

Основные налоги, уплачиваемые индивидуальными предпринимателями на ОСН

НДФЛ (13%).

Уплачивается предпринимателем с доходов от своей предпринимательской деятельности и с доходов, из которых не был удержан НДФЛ налоговым агентом (например, доход от продажи квартиры или машины). Налоговой базой является доход, уменьшенный на профессиональные, стандартные, социальные и имущественные налоговые вычеты. Ставка 13% применяется только для тех физических лиц, которые являются налоговыми резидентами. Если предприниматель нерезидент, то размер ставки составит 30%, и при этом предприниматель не сможет применять профессиональный вычет, поскольку профессиональные вычеты могут применяться только по доходам, облагаемым по ставке 13% ( Налогового кодекса).

НДС (ставки 18%, 10%, 0%).

Упрощенно НДС считается следующим образом: общая сумма дохода (включающая НДС) делится на 118 и умножается на 18 — это НДС к начислению; НДС к зачету, в принципе, считался бы со всех расходов аналогичным образом, однако, для принятия НДС к зачету необходимо наличие счетов-фактур (а их в принципе невозможно получить от контрагентов на УСН и ЕНВД, да и с обычными организациями иногда бывают трудности из-за неверного оформления); «к начислению» минус «к зачету» равно «к уплате в бюджет». Механизм расчета НДС у ИП такой же, как и у организаций

Страховые взносы в Пенсионный фонд Российской Федерации (ПФР), Фонд обязательного медицинского страхования (ФОМС), Фонд социального страхования (ФСС) за себя и за своих работников.

Учет

Обязательное ведение бухгалтерского (в организациях) и налогового учета (они могут различаться), ежеквартально сдается в налоговую, статистику и фонд социального страхования довольно большой комплект отчетности. Декларация по НДС сдается ежеквартально. Такой учет следует поручить наемному главному бухгалтеру или бухгалтерской организации.

Плюсы

Компания на ОСН является плательщиком НДС. Все средние и крупные компании также применяют ОСН, и им необходимо, чтобы их затраты содержали НДС. Если вы на ОСН, вы сможете работать с ними без проблем.

Поскольку вы являетесь плательщиком НДС, ваши контрагенты, оплатив вам товары (работы, услуги) с НДС, вправе принять уплаченный НДС к вычету. В случае, если ваша организация будет работать преимущественно с контрагентами, находящимися на общей системе налогообложения (то есть плательщиками НДС), возможность принятия НДС к вычету является достаточно значительным плюсом, поскольку в ином случае (если бы Вы не являлись плательщиками НДС) Ваши контрагенты несли бы финансовые потери из-за невозможности принять к вычету НДС по операциям с Вами.

В случае если организация получает убыток, она не платит налог на прибыль, и есть возможность этот убыток учесть в будущем (уменьшить сумму налога на сумму убытка).

Описание режимов налогообложения

Приведем краткое описание каждой из системы налогообложения, чтобы понять в каком случае какую выбрать.

ОСНО

Это общая система налогообложения. Она устанавливается по умолчанию для каждой фирмы, которая встает на учет в налоговую. Если нужен другой режим, то вместе с заявкой на регистрацию надо писать заявление на переход. Тот, кто этого не сделает, будет работать на ОСНО до 1 января следующего года.

ОСНО — один из самых сложных в учете и затратных по налогам режимов. Компании на ОСНО платят все налоги, прописанные в налоговом законодательстве.

Однако у ОСНО есть одно большое преимущество перед другими режимами — у него нет ограничений ни по сумме дохода, ни по выручке, ни по количеству работников, ни по объему материальной базы. Этот режим налогообложения применяют крупные компании, для которых недоступны УСН, ЕНВД, ПСН. Среди малого и среднего бизнеса ОСНО применяют компании, занимающиеся строительством, производством, оптовой торговлей, поскольку они сотрудничают с крупными компаниями, для которых контрагент с НДС предпочтительнее и выгоднее.

УСН

УСН — в народе упрощенка освобождает компанию практически от всех налогов, кроме налогов на работника. УСН делится на две разновидности.

- С признаком «Доходы». Компания уплачивает государству 6% от всей выручки. В отдельных регионах ставка снижена. Расходы в расчет налоговой базы не учитываются. Декларация сдается раз в год. Сумму налогов можно уменьшить на сумму страховых взносов за работников, а у ИП на самого себя, но не более 50%.

- С признаком «Доходы минус расходы». Налогооблагаемая база рассчитывается как доходы за вычетом расходов. Страховые взносы не уменьшают сумму налогов, но учитываются при формировании налоговой базы. Декларация подается также раз в год.

Для УСН существуют ряд ограничений по виду деятельности, количеству сотрудников и годовому доходу. Если лимиты нарушаются, то компания до конца года переводится на ОСНО.

Для вновь зарегистрированных ИП на УСН существуют льготы — налоговые каникулы. Еще один плюс УСН — они почти не попадают под выездные проверки налоговой. Исключение — подозрение в схемах по дроблению бизнеса.

Однако есть и минус. Компаниям на ОСНО нужен входной НДС, поэтому они в исключительных случаях работают с УСН.

ПСН

Патентная система налогообложения — это один из вариантов для сезонного или временного бизнеса. Патент дается налоговой службой сроком от 1 до 12 месяцев только для ИП. Стоимость зависит от вида деятельности, региона и количества сотрудников. Для ПСН тоже есть ограничения по количеству сотрудников и сумме доходов.

Плюс патента в простом учете. Минус в том, что утратив право на ПСН, ИП автоматически переводится на ОСНО (если дополнительно не применяет УСН). Чаще всего утрата происходит из-за несвоевременной уплаты патента или неверного указания сферы деятельности.

ЕНВД

ЕНВД — фиксированный налог, который избавляет от уплаты налога на прибыль, НДС, налога на имущество. Сумма налога не зависит от доходов или расходов, она рассчитывается с учетом ставки 15% и двух коэффициентов:

- коэффициент-дефлятор К1, который ежегодно устанавливаем Минэкономразвитие;

- корректирующий коэффициент К2, который устанавливают местные власти.

У ЕНВД есть ограничения по видам деятельности, количеству работников, остаточной стоимости основных средств и т.д в зависимости от вида деятельности.

ЕНВД выгоден, когда компания приносит стабильный доход выше среднего.Итак, прежде чем выбрать систему налогообложения надо внимательно посчитать предполагаемые доходы, расходы и прикинуть будущую сумму налогов, а также решить, с какими контрагентами придется работать.

Если есть затруднения в выборе системы налогообложения, то лучше проконсультироваться с опытным бухгалтером, а еще лучше не с одним.

Банки предлагают бухгалтерские сервисы, услуги по регистрации ИП и ООО, консультации. Для начинающей фирмы бухгалтер на аутсорсе будет выгоднее, чем штатный сотрудник — плата за услугу ниже зарплаты.

Примеры банков с бухгалтерскими услугами:

Сроки перечисления и отчётности

В том случае, когда индивидуальный предприниматель использует труд наёмных работников, он должен рассчитывать НДФЛ и страховые взносы с их доходов.

А также подготавливать всю необходимую отчётность:

- 2-НДФЛ, сдаётся ежегодно по каждому сотруднику отдельно;

- 6-НДФЛ включает общий расчёт налога по всему штату работников;

- ежеквартальные расчёты в налоговую инспекцию по ОМС, ОПС и ВНиМ;

- 4-ФСС в фонд соц. страхования за каждый квартал по взносу ПФиНС;

- СЗВ-СТАЖ в ПФР (Пенсионный Фонд) каждый год по всем сотрудникам и перед непосредственным уходом наёмного работника на пенсию;

- СЗВ-М сдаётся каждый месяц и содержит сведения о сотрудниках.

Работая на ОСНО, индивидуальный предприниматель без использования наёмных сотрудников должен сдавать отчётность по форме 3-НДФЛ в налоговую службу до 3.05.2018 (за отчётный 2017 год).

В случае если ИП не предоставит своевременно отчёт, к нему будут применены штрафные санкции, минимальный размер платежа составит порядка 1000 рублей, а максимальный доходит до 30% от общего размера неуплаченного обязательства. Небольшой размер штрафа начисляется при своевременном отчислении налога.

Если индивидуальный предприниматель прекращает ведение своей деятельности, он обязан сдать отчёт 3-НДФЛ не позднее срока равного 5 дням.

Работая на общей системе налогообложения с использованием наёмного труда, ИП обязан сдать всю необходимую отчётность в сроки, установленные законодательством.

НДФЛ по работникам (ОСНО и УСН):

| Куда сдавать | Название отчёта | Срок предоставления в контролирующий орган |

| ИФНС | 6-НДФЛ | Сдаётся ежеквартально (4 раза за год).

Отчёт за год 6-НДФЛ. Направляется в налоговую службу до 1.04 текущего периода за предыдущий год. Установленный срок: За 2017 год – не позднее 2 апреля 2019 год; За 1 квартал 2019 – до 3 мая 2019 год; За 2 квартал (6 месяцев) 2019 – до 31 июля 2019 год; За 3 квартал (9 месяцев) 2019 – до 31 октября 2019 год. |

| ИФНС | 2-НДФЛ | 1 раз за год.

Установленный срок: По 1 признаку – не позже 2 апреля 2019 года; По 2 признаку – до 1 марта 2019 года. |

Отчётность по сотрудникам:

| Куда сдавать | Название отчёта | Срок предоставления в контролирующий орган |

| Пенсионный фонд (ПФР) | СЗВ-СТАЖ | Ежегодная отчётность, сдаётся до 1 марта 2019 за отчётный 2017.

В течение года сдаётся только в случае, если сотрудник оформляет пенсию. |

| Пенсионный фонд (ПФР) | СЗВ-М | Ежемесячно.

Последний срок предоставления до 15 числа следующего за отчётным периодом. Крайняя дата сдачи в 2019 году За декабрь 2017 – 15.01.2018; За январь – 15.02; За февраль – до 15.03; За март – до 16.04; За апрель – до 15.05; За май – до 15.06; За июнь – до 16.07; За июль – до 15.08; За август – до 17.09; За сентябрь – до 15.10; За октябрь –15.11; За ноябрь –17.12. |

Сроки оплаты НДФЛ и социальных взносов для ИП на общей системе налогообложения:

| Наименование налога | Срок оплаты | Система налогообложения |

| НДФЛ | Не позднее следующего дня за выплатой заработной платы работникам | ИП, которые платят зарплаты наёмным сотрудникам |

| НДФЛ | 15 января 2019 (25%)

15 июля 2019 (январь – июль 50%) 15 октября 2019 (25%) |

ИП без наёмного персонала на ОСНО |

| Пенсионное страхование, ОМС и страхование от несчастного случая | Не позднее 15 числа, следующего за отчётным месяцем (ежемесячно) | ИП с сотрудниками |

Законодательство России предусматривает ответственность за нарушения:

- несвоевременное предоставление формы 2-НДФЛ может грозить штрафом в размере 200 рублей;

- более десяти дней просроченного срока сдачи 6-НДФЛ могут привести к блокировке расчётного счёта ИП и грозят штрафом около 1 тысячи руб.;

- недостоверные данные приведут к наложению штрафа в размере 500 р. за каждый из документов.

Если самостоятельно исправить отчёт до проведения налоговой проверки, то штрафа можно избежать.

С 2019 года в форму 3-НДФЛ внесены изменения, что следует учитывать при сдаче годовой отчётности за прошедший налоговый период (календарный год). В справке 2-НДФЛ всё осталось по-прежнему, кроме новых кодов для заполнения, которые ввела налоговая служба России.

Разъяснения ФНС

В Письме ФНС России от 14.01.2021 № БС-4-11/148@ даны разъяснения по заполнению индивидуальными предпринимателями новой формы декларации по НДФЛ с целью ее корректного оформления.

Раздел 1 формы 3-НДФЛ.

Так, при заполнении разд. 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета» формы налоговой декларации нужно учесть следующее:

-

в п. 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет (за исключением сумм налога, уплачиваемого в соответствии с Налогового кодекса Российской Федерации)/возврату из бюджета» не отражается сумма НДФЛ по доходам от предпринимательской практики (строки 040 или 050);

-

в п. 2 «Сведения о суммах налога (авансового платежа по налогу), уплачиваемого в соответствии с Налогового кодекса Российской Федерации» указываются начисленные суммы авансовых платежей по налогу (за первый квартал, полугодие, девять месяцев) и начисленная сумма налога (за год) без уменьшения на суммы уплаченных в течение года авансовых платежей (строки 080, 100 или 110, 130 или 140, 160 или 170).

Кроме того, в п. 2 разд. 1 формы 3-НДФЛ указываются:

-

в строке 080 – сумма авансового платежа к уплате за I квартал, которая равна показателю строки 050 расчета к приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с Налогового кодекса Российской Федерации» формы налоговой декларации;

-

в строках 100 и 110 – суммы авансового платежа (к уплате либо к уменьшению соответственно) за полугодие, которые рассчитываются как разность между показателями строк 051 и 050 расчета к приложению 3 декларации. Если разность между показателями строк 051 и 050 расчета к приложению 3 декларации оказалась больше либо равна 0, она отражается по строке 100. Если разность между показателями строк 051 и 050 расчета к приложению 3 декларации оказалась меньше 0, она отражается по строке 110 (без знака минус);

-

в строках 130 и 140 – суммы авансового платежа (к уплате либо к уменьшению соответственно) за девять месяцев, которые рассчитываются как разность между показателями строк 052 и 051 расчета к приложению 3 декларации. Если разность между показателями строк 052 и 051 расчета к приложению 3 декларации оказалась больше либо равна 0, она отражается по строке 130. Если разность между показателями строк 052 и 051 расчета к приложению 3 декларации оказалась меньше 0, она показывается по строке 140 (без знака минус);

-

в строках 160 и 170 – суммы налога (подлежащие доплате либо уменьшению соответственно) за налоговый период (календарный год).

Данные показатели указываются с учетом исчисленных авансовых платежей за девять месяцев, а также с учетом налоговых вычетов по НДФЛ (стандартных, социальных, имущественных и т. д.), примененных к доходам от предпринимательской деятельности.

При этом сумма налога, подлежащая доплате в бюджет (показатель строки 160 разд. 1 декларации), может быть уменьшена:

-

на сумму торгового сбора, уплаченную в налоговом периоде, подлежащую зачету (показатель строки 100 разд. 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке ____ %» формы 3-НДФЛ;

-

сумму налога, уплаченную в связи с применением патентной системы налогообложения, подлежащую зачету (показатель строки 140 разд. 2 декларации).

Сумма налога, подлежащая доплате в бюджет, отражается в сроке 160 разд. 1 декларации без уменьшения на сумму фактически уплаченных авансовых платежей (показатель строки 110 разд. 2 декларации).

Расчет к приложению 3 декларации.

При заполнении расчета к приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с Налогового кодекса Российской Федерации» декларации нужно учесть, что следующие показатели отражаются в рублях нарастающим итогом:

-

суммы полученных доходов от предпринимательской, адвокатской деятельности и частной практики (строки 011 и 012);

-

суммы профессиональных налоговых вычетов, учитываемых при исчислении авансовых платежей за полугодие и девять месяцев (строки 021 и 022);

-

суммы стандартных налоговых вычетов, учитываемых при исчислении авансовых платежей за полугодие и девять месяцев (строки 031 и 032);

-

налоговые базы для исчисления авансового платежа по налогу за полугодие и девять месяцев (строки 041 и 042);

-

суммы исчисленного авансового платежа по налогу за полугодие и девять месяцев (строки 051 и 052).

Примеры заполнения декларации УСН Доходы для ИП

А теперь на конкретных примерах рассмотрим заполнение декларации УСН 6 для ИП.

Пример 1.

Индивидуальный предприниматель без работников получил в течение 2020 года следующие доходы:

- первый квартал — 243 000 руб.;

- второй квартал -172 000 руб.;

- третий квартал — 319 000 руб.;

- четвёртый квартал — 192 000 руб.

Кроме того, в течение года ИП каждый квартал платил за себя фиксированные страховые взносы по частям:

- первый квартал — 10 000 руб.;

- второй квартал — 8 000 руб.;

- третий квартал — 12 000 руб.;

- четвёртый квартал – 10 874 руб.

Это позволило сразу уменьшать авансовые платежи за каждый отчётный период. В декларации при этом будут отражаться не только начисленные авансовые платежи (6% от дохода), но и суммы авансов, уменьшенные на уплаченные взносы.

Обратите внимание, что в налоговом учёте для УСН Доходы учитываются не кварталы, а отчётные периоды:

- первый квартал;

- первое полугодие;

- девять месяцев.

При этом полученные доходы, авансовые платежи и уплаченные страховые взносы рассчитываются нарастающим итогом с начала года. В таблице это выглядит так.

| Период | Доходы | Исчисленный налог | Страховые взносы |

| Первый квартал | 243 000 | 14 580 | 10 000 |

| Первое полугодие | 415 000 | 24 900 | 18 000 |

| Девять месяцев | 743 000 | 44 040 | 30 000 |

| Календарный год | 926 000 | 55 560 | 40 874 |

У этого предпринимателя нет работников, что даёт ему право уменьшать исчисленные авансовые платежи на всю сумму уплаченных в отчётном периоде взносов. Например, за первый квартал вместо 14 580 рублей авансового платежа ИП заплатит только 4 580 рублей. Причина в том, что рассчитанный авансовый платеж уменьшен на 10 000 рублей уплаченных страховых взносов.

В результате исчисленный налоговый платеж за год (с учётом авансовых платежей) без ограничений уменьшается за счёт уплаченных за себя взносов. Заплатить по итогам года останется только 646 рублей.

Декларация по УСН за 2021 год (образец заполнения для ИП без работников)

Пример 2.

Если у предпринимателя есть работники, то он тоже вправе уменьшать исчисленные налоговые платежи за счёт уплаченных взносов. Однако здесь уже действуют ограничения: налоговые платежи можно уменьшить не более, чем на 50%. Посмотрим, как это выглядит в цифрах.

ИП с работниками получил в течение 2021 года следующие доходы:

- первый квартал — 643 000 руб.;

- второй квартал — 810 000 руб.;

- третий квартал — 540 000 руб.;

- четвёртый квартал — 920 000 руб.

В течение года предприниматель платил страховые взносы не только за себя, но и за работников:

- первый квартал — 30 000 руб.;

- второй квартал — 48 000 руб.;

- третий квартал — 45 000 руб.;

- четвёртый квартал – 27 000 руб.

Сведём полученные доходы, авансовые платежи и уплаченные страховые взносы нарастающим итогом с начала года в таблицу.

| Период | Доходы | Исчисленный налог | Страховые взносы |

| Первый квартал | 643 000 | 38 580 | 30 000 |

| Первое полугодие | 1 453 000 | 87 180 | 78 000 |

| Девять месяцев | 1 993 000 | 119 580 | 123 000 |

| Календарный год | 2 913 000 | 174 780 | 150 000 |

В декларации ИП с работниками будут видны только те суммы взносов, которые уменьшают рассчитанные налоговые платежи не более, чем на 50%. Например, при уменьшении авансового платежа за первый квартал в строке 140 отображается сумма 19 290 (50% от 38 580 рублей), хотя страховых взносов было уплачено 30 000 рублей.

Всего же, в течение года ИП-работодатель смог учесть при уменьшении налога только 87 390 рублей страховых взносов, а не всю сумму в 150 000 рублей.

Декларация по УСН за 2021 год (образец заполнения для ИП с работниками)

Если при заполнении своей декларации вы столкнетесь с какими-то трудностями, рекомендуем обратиться на бесплатную консультацию специалистов 1С:БО.

Бесплатное бухгалтерское обслуживание от 1С

В каких случаях ИП обязан заплатить НДФЛ

Бывают ситуации, при которых ИП обязан уплатить подоходный. К примеру, ИП — учредитель в ООО или АО, и ему выплачивают дивиденды. Организация, выплачивающая дивиденды как налоговый агент, обязана удержать подоходный с суммы дивидендов и перечислить его в налоговую. Если организация этого не сделала, то ИП должен отразить в декларации 3-НДФЛ сумму дивидендов и уплатить налог самостоятельно.

В случае получения беспроцентного займа, подарка или выигрыша в лотерею ИП также обязан уплатить налог (если это не сделал налоговый агент). Налогом облагается также доход со вкладов и с выданных займов.

ИП может получить прибыль от продажи личного имущества или недвижимости, которая не используется им для ведения предпринимательской деятельности. В таком случае он платит подоходный налог как «физик».