Статья 171. незаконное предпринимательство

Содержание:

- Иные виды ответственности за незаконное предпринимательство: штрафы по КоАП РФ на физических лиц

- Как избежать ответственности

- Защита прав граждан, обвиняемых в незаконном предпринимательстве

- Регистрация самозанятых граждан

- Наказание за незаконную предпринимательскую деятельность

- Незаконные виды деятельности банковских и кредитных организаций

- Комментарии к статье 171.1

- Можно ли оспорить размер ущерба

- Ответственность за незаконное предпринимательство

- Признаки незаконного предпринимательства

Иные виды ответственности за незаконное предпринимательство: штрафы по КоАП РФ на физических лиц

Помимо уголовного преследования индивидуальные предприниматели или юридические лица, которые осуществляют предпринимательскую деятельность без надлежащей регистрации или получения лицензии, когда это необходимо, могут быть привлечены к иной ответственности — в частности, предусмотренной административным и налоговым законодательством.

В соответствии со ст. 116 Налогового кодекса РФ, в случае если предприниматель или юридическое лицо нарушает сроки подачи заявления на регистрацию своей деятельности, на него может быть наложенштраф за незаконное предпринимательствов размере 10 000 рублей. Если же предприниматель или организация ведет деятельность без регистрации, то размер штрафа может составить 10% от суммы дохода, полученного за период осуществления такой деятельности, но не менее 40 000 рублей.

Штрафзанезаконное предпринимательство – 2020устанавливается упомянутой выше статьей Налогового кодекса и составляет фиксированный процент от полученных доходов. При этом совершенно неясно, каким образом уполномоченный госорган будет устанавливать период, в течение которого предпринимателем или юридическим лицом велась незаконная деятельность, а также размер полученного за этот период дохода. Другими словами, определить реальный размер положенного к начислению штрафа практически невозможно или как минимум очень затруднительно.

Административная ответственность установлена для случаев занятия бизнесом без регистрации или лицензии, если это не повлекло причинения крупного ущерба. Так, для граждан, осуществляющих предпринимательскую деятельность без статуса ИП, ч. 1 ст. 14.1 КоАП РФ предусматривает штраф от 500 до 2 000 рублей.

Отсутствие лицензии в случае, если она обязательна, может обойтись конфискацией оборудования (по решению суда), а также штрафом, размер которого для граждан составляет от 2 000 до 2 500 рублей, для должностных лиц — от 4 000 до 5 000, для организаций — от 40 000 до 50 000 рублей (ч. 2 ст. 14.1 КоАП РФ).

В заключение нужно сказать, что если в процессе ведения деятельности вы нарушаете какие-либо правовые нормы (помимо тех, которые мы уже разобрали), вам придется отвечать еще и за эти правонарушения. Например, в случае если отсутствует официальная регистрация в качестве юридического лица или индивидуального предпринимателя, но в соответствии с законом при осуществлении такой деятельности лицо обязано было ее осуществить, оно может быть привлечено к ответственности.

Для того чтобы было более понятно, о чем идет речь, приведем пример.

Допустим, вы открываете медицинское учреждение, но лицензию на такую деятельность не получаете. При этом фактически работу ведете, нанимаете сотрудников и получаете доступ к их персональным данным; только вот правила хранения таких данных не соблюдаете, поэтому они становятся достоянием общественности или как минимум нескольких сторонних лиц.

Подобные ваши действия не только квалифицируются как незаконное предпринимательство, но и нарушают законодательство в области охраны персональных данных. Таким образом, к вам могут быть применены санкции как за незаконную деятельность, так и за халатное отношение к персональным данным работников.

Или, например, в этой же организации оказываются нарушенными правила охраны труда, что повлекло за собой временную потерю трудоспособности работника. Ответственность наступит для работодателя по 2 основаниям сразу.

Другими словами, даже осуществление незаконной предпринимательской деятельности не освобождает лицо от обязанности исполнения иных норм права.

***

Больше полезной информации — в рубрике «Бизнес».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Как избежать ответственности

В ряде случаев для ведения предпринимательской деятельности не обязательно иметь статус ИП. Достаточно подать декларацию и заплатить НДФЛ. Об этом говорит пункт 70 статьи 217 НК РФ. Например, если планируется репетиторство или уборка квартир, то можно работать, как простое физическое лицо.

В некоторых регионах можно работать как самозанятый гражданин (статья 1 Федерального закона № 422-ФЗ от 27 ноября 2018 г.). В таком случае расходы сокращаются. Однако такая возможность доступна не всегда.

Самозанятые граждане могут делать отчисления в ПФР добровольно, что увеличит размер пенсии в будущем.

Если лицо уже привлекается к ответственности, то нужно доказать, что полученная прибыль минимальна, как и возможный ущерб третьим лицам. Также стоит указать, что уже планируется регистрация предпринимательского статуса. Таким образом, можно минимизировать ответственность перед государством.

Прочтите: Порядок прекращения деятельности ИП в 2021 году

Защита прав граждан, обвиняемых в незаконном предпринимательстве

Практический опыт защиты обвиняемых по статье 171 УК РФ, позволяет нашим адвокатам на достойном профессиональном уровне защищать права и законные интересы наших клиентов на всех стадиях уголовного процесса.

Основания привлечения к уголовной ответственности по статье 171 УК РФ

Для наступления уголовной ответственности за незаконное предпринимательство виновный должен осуществлять предпринимательскую деятельность без регистрации или с нарушением правил регистрации. Либо представить в орган, осуществляющий регистрацию юридических лиц и индивидуальных предпринимателей документов, содержащих заведомо ложные сведения, или осуществлять лицензируемый вид хозяйственной деятельности без специального разрешения (лицензии).

Что мы предлагаем

Мы предлагаем нашим клиентам и доверителям, обвиняемым по статье 171 УК РФ в незаконном предпринимательстве, весь спектр необходимой правовой помощи адвоката по уголовным делам для защиты их прав и законных интересов на предварительном следствии и в суде:

— консультация адвоката по вопросам, связанным с ответственностью за незаконное предпринимательство;

— представительство клиента при доследственной проверке материалов по ст. 171 УК РФ;

— защита адвокатом прав и законных интересов доверителя на предварительном следствии по уголовному делу, возбужденному по статье 171 УК РФ;

— защита прав клиента, обвиняемого в незаконном предпринимательстве, при избрании меры пресечения, связанной с лишением свободы (арест);

— обжалование незаконных действий или бездействия работников правоохранительных органов в прокуратуре и суде;

— защита имущественных прав клиента, обвиняемого по статье 171 УК РФ, при предъявлении гражданского иска;

— защита прав нашего доверителя, обвиняемого в незаконном предпринимательстве, в суде первой инстанции;

— обжалование приговора мирового судьи по уголовному делу по статье 171 УК РФ в апелляционной инстанции;

— обжалование в кассационной инстанции неправосудного приговора федерального суда по делу о незаконном предпринимательстве;

— обжалование в суде надзорной инстанции неправосудного приговора по ст. 171 УК РФ, вступившего в законную силу.

Наши цели в защите

Защищая обвиняемых по ст. 171 УК РФ в незаконном предпринимательстве, наш адвокат по уголовным делам ставит перед собой следующие процессуальные задачи:

— доказательство невиновности клиента в инкриминируемом деянии;

— переквалификация инкриминируемого деяния на более мягкий состав;

— проведение процедуры примирения с потерпевшим;

— избрание меры пресечения не связанной с лишением свободы;

— применение более мягкого вида уголовного наказания.

Наши рекомендации

Большинство обвинительных приговоров по статье 171 Уголовного кодекса, вынесено судами на основании первоначальных показаний, данных без участия независимого адвоката. В связи с этим, мы рекомендуем гражданам, обвиняемым в совершении преступления, придерживаться следующей линии поведения:

— обратиться за помощью к независимому адвокату никак не связанному с работниками правоохранительных органов;

— не общаться с работниками правоохранительных органов баз вашего адвоката, либо не посоветовавшись с ним;

— при допросе без вашего адвоката не давать показаний, воспользовавшись правом, предоставленным статьей 51 Конституции РФ;

Задайте вопрос

Вы можете задать нам любой вопрос, касающийся услуг адвоката по уголовным делам обвиняемым в незаконном предпринимательстве по телефону: + 7 (495) 961-17-53 или по электронной почте:mail@rulawyer.ru

Узнайте цену

Ознакомьтесь со стоимостью услуг адвоката по уголовным делам в разделе «Цены».

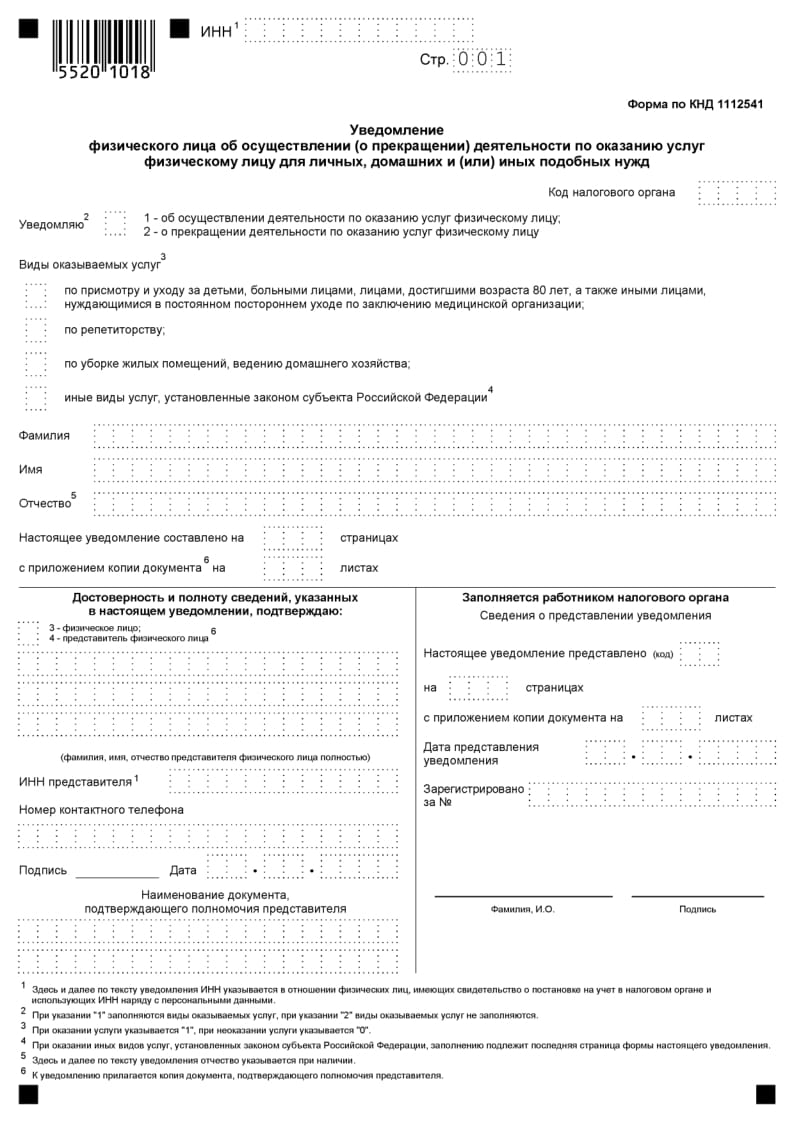

Регистрация самозанятых граждан

Вы можете не регистрироваться в качестве ИП, а оформиться как самозанятый, если соответствуете следующим условиям:

- ведете бизнес самостоятельно без наемного персонала;

- не продаете подакцизные товары;

- не занимаетесь добычей полезных ископаемых;

- не перепродаете товары, имущество, кроме того, что используете для личных нужд;

- не ведете курьерскую деятельность;

- бизнес располагается в регионе, в котором разрешено работать самозанятым;

- по этой деятельности у вас нет работодателя, с которым заключен трудовой, агентский или договор поручения;

- не являетесь госслужащим, арбитражным управляющим, адвокатом, медиатором, оценщиком;

- годовой доход по данной деятельности не больше 2,4 млн. руб.

Если у вас есть действующее ИП, то вы также можете перейти на самозанятость, если отвечаете указанным выше признакам.

Встать на учет в качестве самозанятого можно такими способами:

После отправки данных инспекция сразу поставит вас на учет в качестве самозанятого. При необходимости (переезд в другой регион, прекращение деятельности) сняться с такого учета вы можете через те же перечисленные сервисы.

Весь учет можно вести в приложении “Мой налог”, где автоматически будет рассчитываться сумма налога. В этой же программе можно создавать чеки по каждому приходу. Платить налог надо до 25 числа следующего месяца.

Как самозанятый, вы будете платить налог на доход в зависимости от статуса клиента:

- 4% от дохода, если работаете с физ. лицами,

- 6% — с ИП и организациями.

Кроме того ФНС предоставляет вычет по налогу по самозанятости в размере 10 000 рублей. Расчет вычета также ведется автоматически.

Самозанятые не платят взносы за себя и не подают отчетных деклараций.

Подготовьте документы для регистрации ИП бесплатно за 15 минут

Вам надо заполнить форму на нашем сайте, а программа автоматически сформирует нужные документы с учетом требований ФНС. Останется скачать и распечатать. Также вы получите инструкцию по подаче в налоговую.

Подготовить документы

Подготовить документы

Наказание за незаконную предпринимательскую деятельность

За нелегальный бизнес несут налоговую, административную, уголовную ответственность. Уличать в незаконной предпринимательской деятельности уполномочены сотрудники налоговой инспекции, полиции, прокуратуры, антимонопольных органов, органов надзора за потребительским рынком. Поводом для проверки послужит сигнал от бдительных граждан: к примеру, клиент нелегального таксиста окажется недоволен сервисом и подаст жалобу.

Налоговики по суду добиваются от владельца нелегального бизнеса компенсации налогов, которые по вине последнего государство недополучило. Наказание для физического лица за незаконную предпринимательскую деятельность будет предполагать выплату НДФЛ на сумму доказанного дохода и пени за просрочку. Кроме того, за уклонение от налогов полагаются штрафы:

- 10 % суммы извлечённого от незаконной предпринимательской деятельности дохода, но минимум 20 тысяч рублей, составляет штраф для предпринимателя, который не подавал в ИФНС заявление на регистрацию собственного бизнеса;

- 20 % суммы дохода, но минимум 40 тысяч рублей, заплатит предприниматель, который ведёт нелегальный бизнес более 90 дней;

- На 5 тысяч рублей штрафуют предпринимателей за просрочку регистрации бизнеса. Это ситуация, когда физическим лицом поданы документы на регистрацию ИП или ООО, однако выявлен факт получения выручки ранее. Если оформление затянулось на срок более 90 дней, размер штрафа возрастает вдвое — 10 тысяч рублей.

Кодекс об административных правонарушениях РФ предусматривает штрафные санкции. За незаконное предпринимательство штраф в 2021 году составит минимум 500 рублей.

- Размер штрафа за незаконное предпринимательство без регистрации ИП или ООО — от 500 до 2000 рублей;

- Осуществление физическим лицом лицензируемых видов деятельности без лицензии влечёт за собой штраф от 2000 до 2500 рублей. Продукция и средства производства могут быть конфискованы.

Решение по делу о незаконном предпринимательстве выносит судья по месту жительства обвиняемого или месту осуществления деятельности. Дело рассматривают в течение двух месяцев с даты составления протокола о нарушении, в противном случае делу не дают ход.

Незаконные виды деятельности банковских и кредитных организаций

Незаконная банковская деятельность ст.172 может совершаться гражданином старше 16-летнего возраста, который является субъектом преступных деяний. Объектом служат денежные наличные или безналичные активы, драгоценности и драгметаллы. К незаконным видам банковской деятельности относят ниже указанные:

- Ведение финансовых операций без регистрационного удостоверения. Любой вид предпринимательства должен осуществляться только при наличии регистрации в госорганах, имеющих необходимую юрисдикцию. Регистрация производится в налоговых структурах РФ и на ее основании выдается госсвидетельство установленного образца. Проведение банковских операций любого вида незарегистрированными структурами относится к категории противоправных действий и карается по закону в соответствии с масштабами нарушений и обстоятельствами преступления.

- Проведение без лицензии финансовых транзакций и кредитных операций. Все виды выдаваемых лицензий на осуществление финансовых и кредитных операций контролирует отечественный Центробанк. В лицензии указывается перечень разрешенных финансовых и кредитных операций. При обнаружении нарушений положений лицензии, она изымается у владельца, несмотря на то, что является бессрочным документом.

- Проведение финансовых операций при наличии лицензионного свидетельства, но с нарушением перечисленных в нем видов деятельности.

Любой из перечисленных незаконных видов деятельности в соответствии со статьей 169 Уголовного Кодекса России считается преступным деянием, если ущерб превышает 250 тысяч рублей. Одной из особенностей банковской деятельности считается то, что ее регистрация всегда заканчивается получением лицензии, то есть нарушение правовых норм, касающихся одно вида, автоматически ведет к нарушению другого.

Также незаконной банковской деятельностью ст.172 считается ситуация, когда банк, прикрываясь лицензионным свидетельством, проводит операции, не имея на то права.

Комментарии к статье 171.1

Объектом преступления являются финансовые интересы государства, дополнительный – предпринимательская деятельность, права потребителей.

Комментарии к статье:

- Предмет – товары, продукция, по законодательству подлежат обязательной маркировки, акцизами, марками или знаками соответствия, защитой от подделок.

- Предметами не являются товары, прошедшие сертификацию, имеющие полученный знак соответствия.

- Объективная сторона – производство, хранение, транспортировка, сбыт немаркированных товаров, которые нужно обязательно маркировать.

- Производство – процесс создания товара, изготовление, выработка. Приобретение – получение продукции в рамках законных гражданско-правовых отношений. Хранение – сохранение товаров для себя или по договору для другого лица. Перевозка – доставка груза из одного места в другое. Сбыт – продажа путем оптовой или розничной поставки, купли-продажи, сделки по бартеру, безвозмездно.

- Диспозиция носит бланкетный характер – в нормативных актах содержится перечень товаров, подлежащих маркировке. Он указан в 181 статье Налогового кодекса.

- Акцизы – косвенные налоги, которые включены в цену товара. Марки акцизного сбора – выпускаемые законодательством, необходимые для обеспечения полноты информации на товарах, производимых в РФ/других странах или ввозимых в страну.

- Специальные марки – выпускаемые в соответствие с законодательством, необходимы для полноты сбора акцизов в РФ подакцизных товаров, которые производятся в СНГ и Молдове.

- Знак соответствия – обозначение для информирования о том, что объект сертификации соответствует требованиям системы национального стандарта.

В области оборота спирта, спирто- и алкогольсодержащей продукции запрещается ее реализация без сертификатов соответствия или маркировки акцизами, с поддельной маркировкой. В таком случае ее изымают из оборота. Ответственность несет владелец, кроме случаев покупки алкоголя в рознице.

В 2003 году введена обязательная маркировка марками нового образца продукции свыше 6% объема алкогольной продукции, кроме пива (спирт, водка, ликеро-водочные изделия), реализуемых и производимых на территории страны. Марка подтверждает легальность производства. С 1 марта 1997 продажа алкоголя, произведенного в стране, без специальной марки, за исключение поставки продукции на экспорт при наличии контрактов, запрещена. В 1997 введены специальные марки, напечатанные металлографикой, имеющие двухзначный код региона.

В 1999 году утверждено постановление о маркировке табака и табачных изделий, согласно которому вся табачная продукция, производимая на территории страны, должна маркироваться маркой, подтверждающей легальность производства. Такая маркировка не ставится лишь на товары, поступающие на экспорт при условии наличия заключенных контрактов. С ноября 1999 запрещено производство, а с мая 2000 – реализация табака без специальной марки. Соответствие продукции требованиям стандартов подтверждается путем маркировки знаком соответствия.

Прочие комментарии к статье:

- Обязательное условие уголовной ответственности по 1 части является совершение действий в крупном размере. Преступление имеет прямой умысел – обязательна цель сбыта продукции. Субъекты – руководители организаций, ИП. Если лица занимаются деятельностью без лицензии, наступает квалификация по совокупности статей 171 и 171.1.

- Если продукция не имеет маркировки и не отвечает требованиям безопасности потребителей, то квалификация наступает по статьям 171.1 и 238. При похищении марок акцизного сбора, знаков соответствия деяние квалифицируется по статьям 325 и 171.1.

- В 1 части указаны средней тяжести преступления, во второй – тяжкие.

- Акцизная и федеральная специальная марки являются документами отчетности, удостоверяют легальность производства или оборота товаров, осуществляют контроль за уплатой налогов, несут информацию единой автоматизированной системы, подтверждают фиксацию информации о реализуемой продукции.

Можно ли оспорить размер ущерба

Оспорить полученный вред можно, но понадобится представить суду или следствию исчерпывающие доказательства того, что реальная сумма не соответствует той, что была получена в результате оценки экспертов.

Здесь нужно рассмотреть те стандарты, на которые опирались эксперты при проведении самой экспертизы. Возможно, что они устарели или не соответствуют реальному положению вещей. Всегда следует в этом случае запрашивать копии их оценки для консультации с опытным юристом.

Также можно заказать свою собственную независимую экспертизу, но вот платить за нее придется вам, так как вы заинтересованы в этом более, чем сам виновник деяния.

Ответственность за незаконное предпринимательство

Ответственность за незаконное предпринимательство может быть разной, в зависимости от типа и тяжести нарушений:

- административной;

- уголовной;

- налоговой.

Просто так проверка граждан не производится. Как правило, она осуществляется после сообщений от иных лиц. Например, если предприниматель продает товары и отказывается выдать чек (так как не имеет технической возможности), покупатель пишет на него жалобу.

Подробнее о том, как подать жалобу на ИП, читайте в нашей статье >>.

Административная ответственность

Размер административной ответственности по действующему КоАП РФ невелик – от 500 до 2000 рублей (статья 14.1).

Если для осуществления деятельности требуется еще и лицензия, то может быть наложен дополнительный штраф по пункту 2 этой же статьи. Размер санкции – от 2000 до 2500 рублей.

Уголовная ответственность

Уголовная ответственность может наступить только в том случае, если незаконное предпринимательство нанесло ущерб государству, физическим или юридическим лицам. При этом сумма ущерба должна быть от 1,5 миллиона рублей (крупный размер).

Уголовная ответственность может наступить только в том случае, если незаконное предпринимательство нанесло ущерб государству, физическим или юридическим лицам. При этом сумма ущерба должна быть от 1,5 миллиона рублей (крупный размер).

Ответственность накладывается на основании статьи 171 УК РФ и выражается в следующих санкциях:

- штраф на сумму в 300 тысяч рублей или в размере двухлетнего дохода лица. Альтернатива – лишение свободы на срок до полугода или обязательные работы до 240 часов. Данная ответственность применяется при нанесении крупного ущерба;

- штраф до половины миллиона рублей или на сумму заработка за три года. Альтернатива – лишение свободы до пяти лет. Санкции применяются в случае нанесения убытков в особо крупном размере (от шести миллионов рублей).

При этом не имеет особого значения, кому был нанесен ущерб. Ответственность будет одинаковой.

Прочтите: Можно ли приостановить деятельность ИП, не закрывая его

Налоговая ответственность

Основная ответственность перед ФНС – это компенсация налогов, которые не были оплачены. Дополнительно насчитывается неустойка.

Также ФНС может рассчитать штрафы в следующих размерах:

- 10% от полученной прибыли, но не менее 20 тысяч рублей за то, что заявление на регистрацию не было подано, то есть за сам факт деятельности без наличия специального статуса (ИП, ООО и т. д.);

- 20% от прибыли, но не менее 40 тысяч рублей, если предпринимательская деятельность ведется не менее трех месяцев;

- 5 тысяч рублей, если лицо подаст заявление на регистрацию, но выяснится, что ранее предпринимательская деятельность велась незаконно, то есть при отсутствии разрешительных бумаг.

Ответственность перед ФНС может стать самой серьезной в финансовом эквиваленте, если деятельность не сопряжена с причинением кому-либо крупного или особо крупного ущерба.

Дополнительная ответственность

Непосредственные штрафы за незаконное предпринимательство – это еще не вся ответственность, которую может понести лицо

Стоит также обратить внимание на следующие факторы:

- гражданская ответственность перед иными субъектами. Так, если был нанесен ущерб физическим или юридическим лицам, они могут потребовать возместить его. Сделать это можно добровольно или уже в рамках исполнительного производства, после вынесения судебного решения;

- ответственность за отсутствие лицензии. Пункт 2 статьи 14.1 КоАП РФ предусматривает штраф от 2000 до 2500 рублей, если у лица будет отсутствовать специальный документ на ведение определенной деятельности. К ответственности привлекаются как физлица, так и субъекты предпринимательства;

- ответственность за нарушение санитарных норм, а также иных требований законодательства. Рассматривается индивидуально, в зависимости от вида правонарушения.

Каждая ситуация требует самостоятельного анализа и детального изучения.

Прочтите: Как ИП снять деньги с расчетного счета на личные нужды в 2021 году

Признаки незаконного предпринимательства

Как отличить нелегальное ведение бизнеса от других видов деятельности, например, помощи, пусть даже с последующим получением вознаграждения?

Закон устанавливает два признака, доказав наличие которых у лица, не зарегистрированного как ИП, можно подтвердить факт деятельности, квалифицируемой как незаконное занятие предпринимательством:

- получение денежной прибыли (размер значения не имеет);

- систематичность занятий.

Первый признак достаточно непросто доказать, так как случается, что деятельность оказывается в убыток или по себестоимости, что не позволит назвать действия «предпринимателя» коммерцией.

К СВЕДЕНИЮ! Одним из главных подозрений в наличии этого признака является фиксация регулярных поступлений на банковскую карту проверяемого, происхождение которых он не может или не желает объяснять. Само по себе это еще не является доказательством, однако, может послужить основанием для более серьезных проверок.

Для проверяющих не принципиальное значение имеет сам факт получения прибыли, законодательно достаточно намерения, то есть совершения действий, преследующих именно эту цель. Заработанная сумма влияет только на степень ответственности, но не на признание человека виновным. Есть определенный предел незаконных заработков, за которым перестает действовать Административный кодекс, передавая полномочия Уголовному. А попасть «под раздачу» можно даже с маленькой прибылью или даже с убытком.

Второй признак доказывает причастность к оказанию услуг или реализации товара, если это происходило чаще, чем дважды в год. Разовое вступление в деловые отношения законом не возбраняется.

Способы доказательства ведения предпринимательской деятельности

Для официального признания предпринимательства незаконным используются доказательства не только самих актов, но даже намерений к получению прибыли за регулярные действия (продажу товаров, оказание услуг, выполнение работ). К ним относятся:

- свидетельства плательщиков – тех, кто давал деньги за товары или услуги;

- реклама своей деятельности в любой форме (СМИ, объявления, флаера и т.п.);

- предоставление образцов товара;

- закупка оптовой партии товаров;

- расписки или другие документы, свидетельствующие о получении денег;

- аренда коммерческой недвижимости;

- свидетельства ведения бухгалтерского учета;

- связи с торговыми партнерами.