Можно ли приостановить деятельность ип не закрывая

Содержание:

- Приостановление деятельности ИП: порядок и последствия

- Пошаговая инструкция по закрытию

- В чём суть административного приостановления деятельности?

- Частые вопросы по закрытию ИП

- Какие документы нужны для снятия ИП с учёта

- ○ Можно ли просто «не работать»?

- Образец заявления и требования к содержанию

- Как ликвидировать ИП?

- Добровольное закрытие ИП

- Закрытие ИП с долгами

- Отсутствие задолженности по налогам и сборам (п. 5 ч. 1)

- Варианты дистанционной подачи документов

- Выводы

- Итоги

Приостановление деятельности ИП: порядок и последствия

Здравствуйте! В этой статье мы поговорим о приостановлении деятельности ИП.

Сегодня вы узнаете:

- Может ли индивидуальный предприниматель взять перерыв;

- Какие для этого существуют варианты;

- Какие обязанности не могут быть сняты с ИП.

Может ли ИП приостановить свою деятельность

По тем или иным причинам предприниматели порой задумываются – можно ли приостановить деятельность, и при этом не понести лишние расходы? Данный вопрос часто затрагивается бизнесменами, но редко – юристами.

По законам РФ индивидуальный предприниматель не может приостановить на время свою работу. Такой вариант просто не предусмотрен, а значит не существует подобной процедуры и схемы действий.

В России деятельность ИП может быть только прекращена. Временное приостановление не предусмотрено.

С юридической точки зрения, зарегистрированный ИП работает всегда, но ведет ли он деятельность по факту – его личное дело. И даже если предприниматель решит «взять отпуск», государство не освободит его от сдачи отчетности и уплаты налогов, взносов в государственные фонды.

С другой стороны, на некоторых режимах налогообложения (кроме ЕНВД, патента) возможно подавать в налоговую нулевые декларации и освободить себя таким образом от всех расходов кроме взносов в Пенсионный Фонд. Но, согласитесь, что это не лишние траты, а забота о собственном будущем.

Обязанности ИП, приостановившего свою деятельность

Даже если индивидуальный предприниматель не ведет никакого бизнеса и решает временно приостановить все дела, ряд обязанностей он просто не может снять с себя.

Перечислим их:

- Отчетность в ФНС, ПФР, ФСС;

- Взносы в ПФР;

- оплата налогов (если временное приостановление затрагивает бизнес на ЕНВД или патенте), на остальных режимах – подача в налоговую нулевых деклараций;

- Соблюдение трудовых прав наемных работников.

Последствия приостановки деятельности ИП

Никаких штрафных санкций за временное отступление от дел для ИП не предусмотрено. Но только в том случае, если он не прекратил выполнять свои обязательства перед государством, рассмотренные нами выше.

В противном случае предпринимателя, вернувшегося из добровольного отпуска, могут ждать крупные штрафы за несданную отчетность и неоплаченные налоги.

Отсудиться от подобных штрафов невозможно, так как они полностью отвечают законодательству, гласящему, что ИП ведет предпринимательскую деятельность все время, которое он зарегистрирован в этой роли.

Как приостановить деятельность ИП

Как мы уже говорили, по закону индивидуальный предприниматель не может приостановить свою деятельность, но если необходимость в этом все же возникает, приходится искать обходные пути.

Прежде чем решить, каким способом оформлять паузу в предпринимательстве, стоит определить, на какой срок планируется приостановка. Если речь идет о достаточно долгом периоде, то самый очевидный вариант – закрыть ИП, а затем открыть его снова.

Для приостановления деятельности ИП посредством ликвидации необходимо предоставить в налоговую:

- Заявление о ликвидации ИП.

- Квитанцию об оплате госпошлины.

- Иногда – справку из Пенсионного Фонда. Фактически налоговая сама может отправить запрос в ПФ, но не все отделения это делают.

Подтверждение прекращения деятельности будет готово через пять рабочих дней.

Далее, закрывающемуся ИП предстоит:

- В течение 12 дней сдать все отчеты в ФСС;

- Оповестить о своем закрытии ПФР, погасить имеющиеся задолженности;

- Снять с учета кассовый аппарат и закрыть расчетный счет – если они были.

Снова зарегистрироваться в качестве индивидуального предпринимателя гражданин может в любое время (даже через несколько дней). Для этого придется снова подать соответствующее заявление в регистрирующий орган (отделение налоговой по месту жительства). Никаких ограничений на количество открытий и закрытий для ИП также не установлено.

Расходы на закрытие и открытие ИП (160 и 800 рублей госпошлины) в большинстве случаев гораздо меньше расходов на налоги и отчисления в фонды, ожидающие предпринимателя, приостановившего, но не закрывшего свой бизнес.

Краткосрочные перерывы в своей работе ИП может никак не оформлять, но сдавать налоговую отчетность и выплачивать взносы в ПФ все же придется в прежнем режиме.

Предприниматели, работающие в системе ЕНВД, тоже могут минимизировать затраты, добровольно подав заявление о снятии с учета по вмененке. На время «отпуска» возможно перейти на УСН и сдавать нулевые отчеты. С возвращением к работе можно сразу подать заявление о постановке на учет по ЕНВД.

Пошаговая инструкция по закрытию

Как было сказано приостановить деятельность невозможно. Если нет желания подавать отчетности в ФНС и ПФР и делать платежи, то нужно прекратить деятельность путем процедуры регистрации закрытия.

Основные этапы:

- пишется заявление по форме Р26001;

- платится государственная пошлина.

В налоговую инспекцию нужно сдавать документы лично. Если пользуетесь услугами посредника по доверенности, необходимо заверить заявление у нотариуса. Приостанавливается деятельность на основании получения выписки в течение 5 дней.

На протяжении 12 дней необходимо сняться с регистрации в Пенсионном фонде и выполнить свои обязательства по социальным взносам.

Фонд Социального страхования автоматически получает уведомление о закрытии ИП в 2019 году и снимает его с регистрации. Но если предприниматель использовал наемный труд, то ему необходимо лично посетить фонд, погасить обязательства, которые возникли в период работы и написать соответствующее заявление.

Важно помнить, что наемные работники должны быть уволены до временного прекращения деятельности. ИП делает полный расчет: начисляет заработную плату, компенсацию за неиспользованный отпуск и прочие выплаты

В чём суть административного приостановления деятельности?

Административное приостановление деятельности — это наказание за нарушение закона по ст. 3.12 КоАП РФ.

Предпринимателю запрещают работать в конкретном помещении, оказывать услуги или торговать на срок до трёх месяцев. Тут же говорят, какие нарушения надо устранить.

Например, пиццерию закрывают из-за шумной вентиляции не по санпину. Значит, предприниматель должен решить вопрос с уровнем шума.

Бизнес ставят на стоп по решению суда. В суд обращаются Роспотребнадзор, МЧС или миграционная служба после внеплановой проверки — зависит от нарушения. Проверяют по жалобе клиента, работника или конкурента. Остановка деятельности в малом бизнесе — всегда результат чьей-то жалобы.

После решения суда к предпринимателю в течение суток приходят приставы. Они опечатывают двери и окна, накладывают пломбы на кассы, холодильники, печи. Если в помещение не пускают, приставы зовут полицию.

Приставы составляют акт о приостановлении деятельности. С этого дня считают срок.

Закрыть бизнес могут и до суда, если есть опасность эпидемии или катастрофы. Это называется временным запретом деятельности по ст. 27.16 КоАП РФ. Временный запрет засчитают в срок приостановления деятельности.

При наложении пломб приставам нельзя портить отделку, замки и оборудование, выключать холодильник с продуктами и вредить как-то ещё. Это сказано в ст. 32.12 КоАП РФ. Если сотрудники что-то испортили, можно взыскать деньги.

Дальше предприниматель берётся за нарушения, а приставы следят. В опечатанное помещение заходят по согласованию с ними.

После устранения нарушения предприниматель работает дальше — наказание снято.

Как предпринимателю защититься при административной проверке

Как подготовиться к проверке Роспотребнадзора

Частые вопросы по закрытию ИП

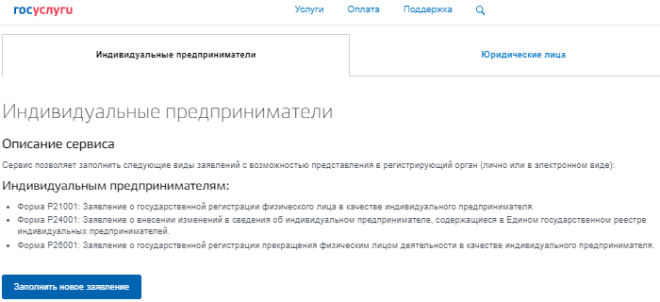

Как закрыть ИП через госулуги?

Закрытие частной предпринимательской деятельности осуществляется согласно Закону «О гос. регистрации юрлиц и индивидуальных предпринимателей». Если вам необходимо закрыть предпринимательство через госуслуги – пошаговая инструкция этой процедуры подробно описана в интернете, на Едином портале соответственной государственной службы.

Чтобы это сделать, необходимо зарегистрироваться в этой системе и отправить электронные варианты всех необходимых бумаг в налоговую инспекцию.

Вам понадобится такой список документации:

- заявление на прекращение деятельности ИП (Р 26001);

- квитанции (ее тоже можно найти на сайте) о том, что вы оплатили государственный налог, который составляет сто шестьдесят рублей ;

- письмо о снятии вас с персонифицированного учета.

После этого необходимо дождаться подтверждения того, что документы приняты. Оно придет на ту электронную почту, которую вы укажете, заполняя все графы со своими контактными данными.

По прошествии пяти банковских дней, налоговая должна выдать документ, который подтверждает прекращение предпринимательской деятельности.

Но при закрытии ИП через интернет у вас должна быть специальная электронная подпись, ведь все документы подаются в электронном виде. Если же такой подписи у вас нет, то заявление на прекращение деятельности нужно будет нести лично или же отправлять его заказным письмом, предварительно заверив его нотариально.

Как правильно составить заявление на закрытие предпринимательской деятельности?

Неверное заполнение формы Р26001 может стать причиной отказа в регистрации закрытии, для этого более детально рассмотрим порядок и особенности заполнения заявки.

Изначально необходимо скачать форму Р26001, которая является бланком заявления на закрытие ИП.

В графе «Наименование регистрирующего органа» заявления на закрытие ИП следует указать ту инспекцию налоговой службы, куда будут сдаваться документы.

Наименование и код налогового органа можно узнать на сайте ФНС с помощью онлайн-сервиса «Адрес Вашей инспекции», или просто набрав указанный номер и уточнив, куда направлять заявление на закрытие ИП.

- В пункте 1 бланка «Данные индивидуального предпринимателя» указываются личные и служебные данные предпринимателя. В полях 1.1-1.3 указываются фамилия, имя, отчество. В поле 1.4 ставится номер из Свидетельства о государственной регистрации ИП. В поле 1.5 ставится дата регистрации, которая указана в Свидетельстве о государственной регистрации ИП. В поле 1.6 предприниматель указывает свой ИНН.

- Пункт 2 Заявления на закрытие ИП заполняют только иностранные граждане.

- Пункт 3 «Данные основного документа, удостоверяющего личность гражданина РФ» формы Р26001 должен содержать паспортные данные заявителя. В поле 3.1 «Вид документа, удостоверяющего личность» указывается «Паспорт гражданина РФ». В полях 3.2-3.6 указываются серия и номер паспорта, дата выдачи, кем выдан, код подразделения.

- Пункт 4 Заявления на закрытие ИП заполняется иностранными гражданами. В пункте 5 формы заявления на закрытие ИП размещена надпись: «Мною подтверждается, что сведения, содержащиеся в заявлении, достоверны и соответствуют представленным документам». Графу «Заявитель» следует заполнять (ставить подпись) в присутствии нотариуса. В полях 5.1-5.3 формы Р26001 предприниматель указывает свои контактные телефоны.

- Пункт 5 заполнять не обязательно.

- Пункт 6 Заявления на закрытие ИП заполняет нотариус.

- Пункт 7 формы заявления на закрытие ИП заполняет сотрудник налогового органа, который принимает документы и квитанцию на закрытие ИП.

Лист А, прикладывающийся к бланку заявления на закрытие ИП, является распиской в получении документов от предпринимателя налоговым органом. Заполняется Лист А сотрудником, который принимает пакет документов. Изучить образец заполнения заявления на закрытие ИП можно, скачав его ниже. Для этого нажмите ниже на «Образец заполнения заявления на закрытие ИП».

Какие документы нужны для снятия ИП с учёта

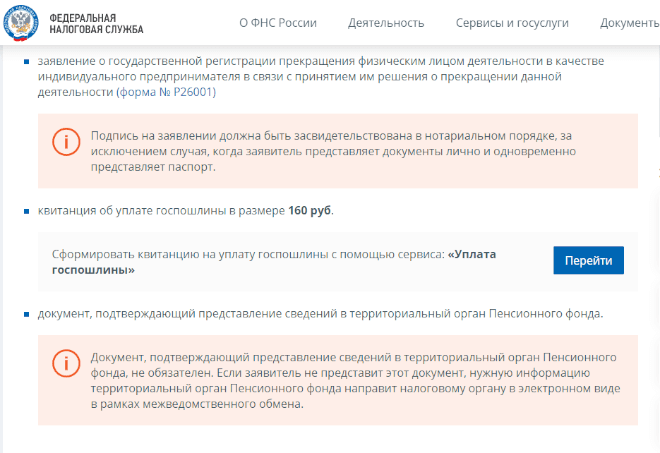

Документы, которые надо подготовить для прекращения индивидуальной предпринимательской деятельности, перечислены в статье 22. 3 закона от 08.08.2001 N 129-ФЗ:

- заявление по форме Р26001;

- квитанция об уплате госпошлины;

- документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда РФ.

Такой же перечень приводится на сайте ФНС. Причём, особо подчеркивается, что документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда, не обязателен. Ведь если заявитель его не представит, ИФНС самостоятельно запросит сведения из ПФР по межведомственному запросу.

Заявление по форме Р26001

Форма заявления Р26001 утверждена приказом ФНС России от 25.01.2012 № ММВ-7-6/25@. В бланке всего одна страница, где надо указать следующие сведения:

- код ОГРНИП;

- полное имя индивидуального предпринимателя;

- код ИНН;

- контактные данные: телефон и email;

- способ получения документа, подтверждающего снятие ИП с учёта: лично заявителю, почтой или доверенному лицу.

Объяснять причины, по которым предприниматель прекращает бизнес, или указывать сумму задолженности перед бюджетом и партнёрами не требуется. Заранее подписывать заявление Р26001 не надо, потому что подпись заявителя должен удостоверить налоговый инспектор или нотариус.

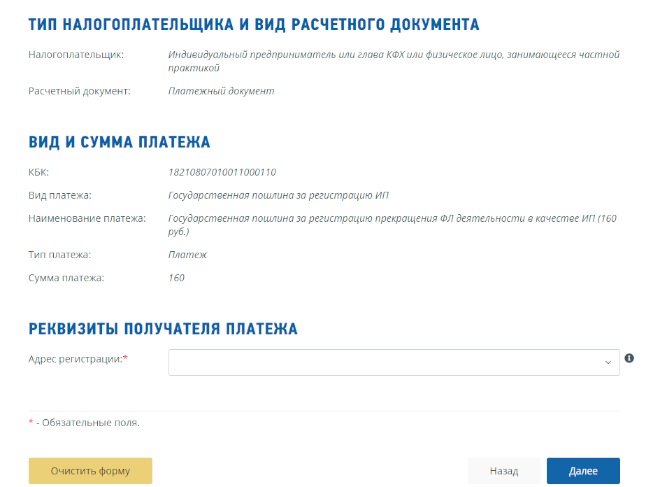

Квитанция на госпошлину для ликвидации ИП

Ликвидация ИП без электронной цифровой подписи заявителя обойдётся в 160 рублей. Именно такую сумму составляет госпошлина за снятие предпринимателя с учёта. 2019 год – это первый год, в котором за ликвидацию ИП можно не платить, если документы направляются, заверенные ЭЦП. Если же электронной подписи у предпринимателя нет, то пошлина обязательна.

Квитанция оплачивается на реквизиты регистрирующего налогового органа. Если вы не меняли прописку, скорее всего, это будет та же налоговая инспекция, где проводилась регистрация ИП. В случае сомнений можно уточнить нужные контакты на горячей линии Федеральной налоговой службы или в ближайшей ИФНС.

Если вы планируете провести ликвидацию ИП через МФЦ, то выбирайте в поле «Тип платежа» соответствующее описание. Но только заранее уточните, какой именно многофункциональный центр принимает документы.

Сведения из ПФР

В этом документе Пенсионный фонд сообщает сведения о суммах страховых взносов, перечисленных предпринимателем за себя в период ведения бизнеса. Напомним, что ИП с работниками и без работников платят за себя фиксированную сумму взносов при доходе до 300 000 рублей в год.

Как мы уже отметили, запрашивать сведения из ПФР об уплате взносов за себя необязательно. Ведь при необходимости нужную информацию ИФНС получит самостоятельно.

Можно ли приостановить деятельность ИП?

○ Можно ли просто «не работать»?

Бизнесмен может не вести деятельность по факту, но при этом он не получит освобождения от своих обязанностей по закону. Он будет также должен:

- Предоставлять в государственные органы отчеты, декларации и другую документацию.

- Перечислять обязательные взносы за себя в ПФР и ФФОМС.

Таким образом, несмотря на отсутствие прибыли, платить предусмотренные страховые взносы все равно придется. Если этого не делать, гражданин будет привлечен к административной ответственности.

Дополнительные расходы возникают при наличии наемных работников. При отсутствии деятельности их нельзя сократить, а, значит, бизнесмен обязан выплачивать заработную плату и выполнять иные обязательства перед сотрудниками.

При приостановке работы на время можно договориться с работниками о расторжении трудового договора. Если они не согласятся, увольнение будет считаться незаконным.

Сохранение налогового бремени.

До тех пор, пока ИП не прекратит свою деятельность в установленном законом порядке, он должен отчитываться в налоговую и оплачивать обязательные платежи. Размер этих платежей зависит от применяемой системы налогообложения.

Так, бизнесмены, ведущие деятельность на ОСНО или УСН вправе сдавать нулевые декларации, то есть никаких средств перечислять в отсутствии прибыли не нужно. Предприниматели, работающие на ЕНВД или ПСН, должны вносить обязательные платежи не зависимо от того ведут они деятельность или нет.

Обязательства перед Пенсионным фондом.

Не зависимо от наличия или отсутствия работников у ИП, платить взносы в ПФР за себя все равно придется. При этом сдавать отчетность не нужно.

Если у ИП есть работники, их права не могут быть ущемлены. Когда деятельность не ведется и не начисляется заработная плата, сотрудников можно оформить в отпуск без содержания. В этом случае отчетность в ПФР будет нулевая и взносы платить не нужно.

Вариант с отпуском возможен не всегда. В такой ситуации платить заработную плату придется, а, значит, начислять и выплачивать налоги и взносы в фонды.

Образец заявления и требования к содержанию

Если сдача документов осуществляется самостоятельно, то достаточно обеспечить заполнение пунктов 1 и 2 бланка, а подпись поставить позднее. Форма Р26001 была принята в июле 2013 года. Образец заявительной бумаги выглядит следующим образом.

- Первая строчка — строго по центру — название документа, вторая строчка – пояснение. Пишется «Заявление о…».

- Пункт 1 — сведения об ИП — ОГРН, ФИО, ИНН.

- Просьба выдать заявителю или направить по почте документы. Указываются контактные данные – телефон, электронный адрес.

- Данные о лице, которое засвидетельствовало подлинность подписи нотариально — нотариус, заместитель, должностное лицо, которое обладает соответствующими полномочиями.

Как ликвидировать ИП?

По окончании срока приостановления деятельности (или сразу приняв решение о закрытии) ИП может провести процедуру ликвидации ИП. Ликвидация возможна:

- в автоматическом режиме;

- по упрощенной схеме;

- в общем порядке.

Рассмотрим подробнее каждый из этих вариантов.

Когда ИП закрывается автоматически?

Автоматическое снятие ИП с регистрационного учета действует с июня 2020 г. и не требует никаких действий со стороны предпринимателя.

УГД МФ РК самостоятельно снимает с учета ИП, который в течение 60 календарных дней:

- не представил расчет очередного патента;

- не возобновил деятельность после истечения срока приостановления.

Однако, для автоматического закрытия ИП должны соблюдаться еще некоторые условия. Так, у ИП на патенте не должно быть ККМ и налоговой задолженности. Для ИП на других налоговых режимах условия жестче:

- не должно быль налоговой задолженности (допустимо иметь задолженность по налогу на транспорт, землю и имущество);

- отсутствует ККМ;

- в течение 3 лет не состоять на учете по НДС;

- не иметь высокий риск по системе управления рисками;

- не осуществлять отдельные виды деятельности;

- не числиться в плане налоговых проверок.

Система автоматически проверяет ИП на соответствие указанным критериям и производит снятие их с учета.

Свой статус налогоплательщик может уточнить самостоятельно в своем Кабинете налогоплательщика на сайте КГД или в приложении E-salyk. На сайте КГД необходимо выбрать «Электронные сервисы», «Поиск налогоплательщика», «ИП», ввести ИИН и система выдаст результат с указанием статуса ИП.

Если ИП не соответствует указанным требованиям, то закрыть его можно по упрощенной схеме или в общем порядке: самостоятельно или обратившись в специализированные компании, оказывающие бухгалтерские услуги.

Добровольное закрытие ИП

На первый взгляд, пошаговое закрытие ИП по его заявлению выглядит очень простым:

- подать в регистрирующую налоговую инспекцию (там, где ИП становился на учет) заявление о прекращении деятельности по форме № Р26001;

- заплатить госпошлину 160 рублей;

- получить через пять рабочих дней уведомление о снятии с учета по форме № 2-4-Учет и выписку из ЕГРИП.

На деле же при закрытии ИП возникает достаточно много вопросов, особенно в части исполнения бывшим предпринимателем обязательств перед бюджетом, фондами, работниками и партнерами. Давайте разберемся, как можно освободиться от статуса ИП с минимальными потерями времени и денег.

В идеале ситуация выглядит так: вы просто решили отойти от дел, и у вас полный порядок — что с отчетностью, что с партнерами, что с выплатами в бюджет и фонды. Все, что в этом случае необходимо – это сняться с учета во всех органах, куда вы на него вставали при регистрации ИП.

Такой вариант называют еще закрытием ИП без долгов, и начинать его надо с решения кадровых вопросов, если у вас были работники. Если ваши работники были приняты по гражданско-правовому договору, то, по сути, они являются партнерами, оказывающими вам услуги, и прекращение отношений с ними оформляется так же, как и с другими контрагентами. Желательно провести акт сверки расчетов и убедиться, что на момент закрытия ИП все выполненные сотрудникам работы и услуги были приняты и оплачены вами.

Если же работники были приняты по трудовому договору, то вы должны уведомить их о том, что планируете прекратить предпринимательскую деятельность. Основанием для расторжения трудового договора будет «прекращение деятельности индивидуальным предпринимателем» (ст. 81(1) ТК РФ). О том, что вы прекращаете предпринимательскую деятельность, надо письменно сообщить не только работникам, но и в территориальную службу занятости за две недели до закрытия ИП. Что касается компенсаций работникам в виде выходного пособия, то ИП выплачивает их добровольно, и только если такое условие было прописано в договоре с работником.

Если вы применяли в своей деятельности кассовый аппарат, то его нужно снять с учета. Эта процедура прописана в пп. 81-88 Административного регламента, утвержденного приказом Минфина от 29.06.2012 № 94 н. Регламент позволяет ФНС самостоятельно снимать ККТ с учета после исключения предпринимателя из ЕГРИП, но лучше уточнить этот вопрос в вашей налоговой инспекции.

Далее, нужно закрыть расчетный счет, если он был у вас открыт. Хотя у ИП нет обязанности закрывать расчетный счет при снятии с учета, вы все равно не сможете им пользоваться в целях, не имеющим отношения к предпринимательской деятельности. Кроме того, за обслуживание расчетного счета приходится платить, поэтому в ваших же интересах обратиться в свой банк с заявлением о расторжении договора на банковское обслуживание. Банк выдаст оставшуюся на счете сумму или переведет ее по указанным вами реквизитам. Самостоятельно сообщать о закрытии расчетного счета в ПФР, ФСС и налоговую инспекцию с мая 2014 года уже не требуется, эта функция возложена на банки.

Осталось только свериться с контрагентами, налоговой и фондами, то есть подтвердить, что на момент закрытия ИП у вас не осталось непогашенных задолженностей. На самом деле, проводить такую сверку вы не обязаны ни с бюджетом, ни с партнерами, но сделать это рекомендуем, чтобы избежать каких-либо ошибок в учете, которые потом могут довести до судебных разбирательств.

После того, как вы получите документы, подтверждающие снятие вас с регистрационного учета, надо будет в течение пяти дней сдать налоговую декларацию, соответствующую выбранному режиму.

Можно ли приостановить деятельность ИП?

Закрытие ИП с долгами

Закрытие ИП в ситуации, когда бизнес не пошел, и предприниматель не может оплатить страховые взносы даже за себя, можно назвать вынужденным. Сняться с регистрационного учета имеет смысл, хотя бы ради того, чтобы прекратилось дальнейшее начисление взносов. Что касается любых задолженностей физического лица, полученных в результате неэффективной предпринимательской деятельности, то здесь есть два важных момента:

- Налоговая инспекция не имеет права отказать в закрытии ИП при наличии задолженностей по налогам или взносам. В Информации ФНС «О снятии индивидуальных предпринимателей с учета» от 27.06.2014 говорится, что «Задолженность по уплате страховых взносов, если таковая имеется у предпринимателя, причиной для отказа в снятии с учета не является». До 2011 года закрытие ИП без справки по уплате страховых взносов было невозможно, чем фонды и пользовались. Сейчас статья 22.3 закона «О государственной регистрации» требует при снятии предпринимателя с учета только документа, подтверждающего представление им в ПФР сведений о персонифицированном учете. Если ИП этот документ не представит, то ФНС запросит его из фондов самостоятельно.

- Долги физического лица при закрытии ИП никуда не деваются. В этом и заключается полная имущественная ответственность индивидуального предпринимателя.

Действовать при закрытии ИП с долгами надо так же, как мы рассмотрели выше: уволить работников; закрыть расчетный счет; снять с учета кассовый аппарат; подать в налоговую инспекцию заявление по форме № Р26001 и квитанцию об уплате пошлины; сдать отчетность; получить уведомление о снятии с учета и выписку из ЕГРИП.

Что делать с долгами? Хорошо бы, конечно, погасить их как можно раньше, потому что по вступившему в силу судебному решению взыскание будет распространяться на все имущество предпринимателя, в том числе и то, которое не применялось им в бизнесе, или было приобретено до его начала. В случае, когда сумма долга превышает 10 000 рублей, может быть применена и мера, запрещающая должнику выезд за границу РФ.

Обратите внимание — существует перечень имущества, забрать которое за долги физического лица невозможно. Приводится он в статье 446 ГПК РФ, и в нем указаны: единственное жилье должника и земельный участок, на котором оно находится (за исключением предмета ипотеки); предметы обычной домашней обстановки и обихода; вещи индивидуального пользования; домашний скот и постройки и др

Если ваш контрагент настроен решительно, то судебные разбирательства могут длиться в пределах обычного срока исковой давности в три года. По взносам и налогам ситуация следующая:

- Согласно статье 45 закона № 212-ФЗ «О страховых взносах», лицо не может быть привлечено к ответственности, если со дня вынесения такого решения истекло три года. Требование о погашении задолженности фонды могут выставить не сразу после закрытия ИП, а значит, срок исковой давности будет составлять более трех лет.

- Задолженность по налогам тоже может быть обнаружена не сразу, при этом срок давности ее выявления не установлен. Налоговая инспекция вполне может заявить в 2018 году требование об уплате недоимки по налогу за 2013 год. Далее процедура взыскания зависит от того, в каком порядке она будет проходить — судебном или внесудебном.

Так что долги, оставшиеся от предпринимательской деятельности, могут напоминать о себе после закрытия ИП дольше трех лет. Кстати, все документы, касающиеся бизнеса, надо хранить 4 года, а налоговая инспекция может устроить проверку вашей деятельности за период трех лет, предшествующих снятию с учета.

Отсутствие задолженности по налогам и сборам (п. 5 ч. 1)

Для участника тендера, претендующего на исполнение госзаказа, недопустимо иметь задолженности перед бюджетом. Отсеиваются компании, у которых такая задолженность за последний календарный год возникла и составляет более четверти балансовой стоимости активов.

Участник аукциона требованию на запрет участия в закупках соответствует, если:

- по задолженности ему предоставлена рассрочка или иное подобное послабление;

- компания инициировала официальное обжалование документа, установившего его задолженность, но решение по этому обжалованию еще не вынесено.

Проверка наличия или отсутствия у компании долгов доступна на сайте ФССП или ФНС.

Варианты дистанционной подачи документов

Пока в России действует режим нерабочих дней из-за пандемии, другого варианта, кроме как закрыть ИП дистанционно, попросту нет. Налоговые инспекции закрыты для посещения, но продолжают работать и принимают документы.

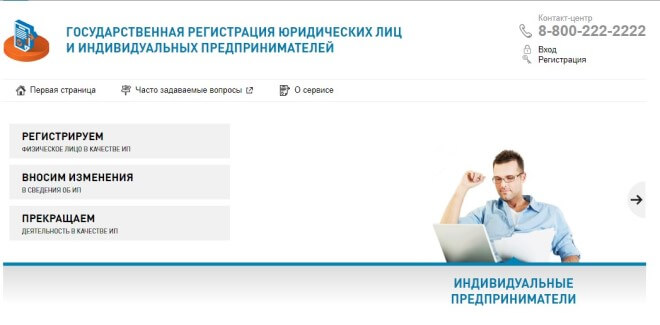

Закрыть ИП через сайт ФНС

Интерфейс сервиса простой, надо только поэтапно заполнять нужные поля.

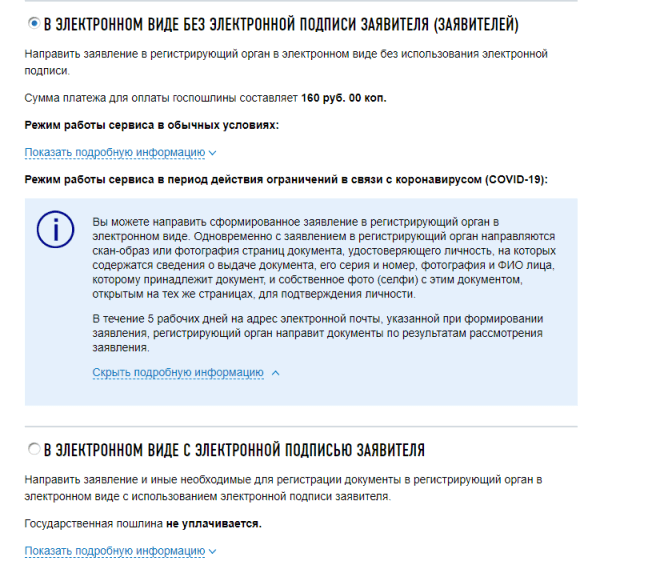

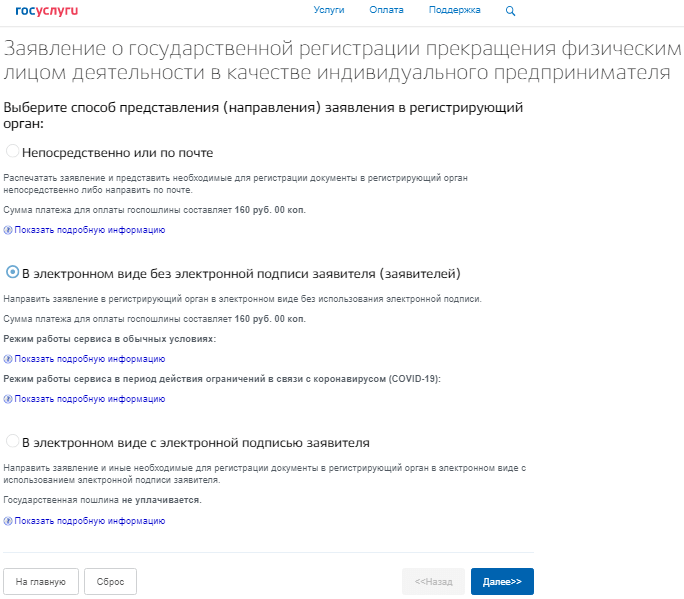

На одном из этапов необходимо выбрать вариант подачи заявления – с ЭЦП или без неё.

Можно ли закрыть ИП дистанционно, если электронной подписи у вас нет? В обычных условиях это было невозможно, сервис позволял только заполнить и направить заявление Р26001, но для окончания процедуры надо было лично явиться в ИФНС.

Отличие между двумя способами дистанционного закрытия ИП – с ЭЦП или без нее – только в том, что в первом случае не придётся платить госпошлину в 160 рублей. А для идентификации личности заявителя не надо делать селфи на фоне паспорта.

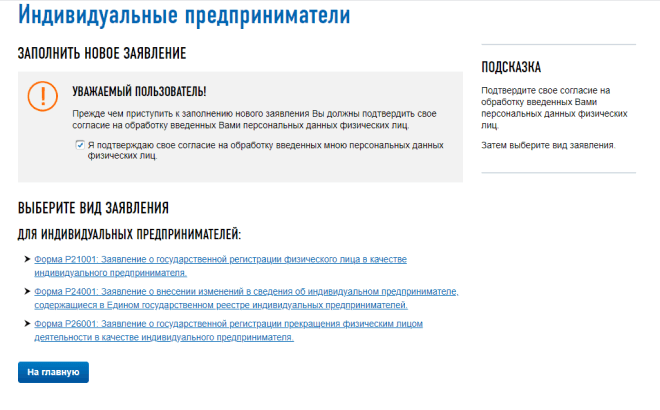

Подать заявление через портал Госуслуг

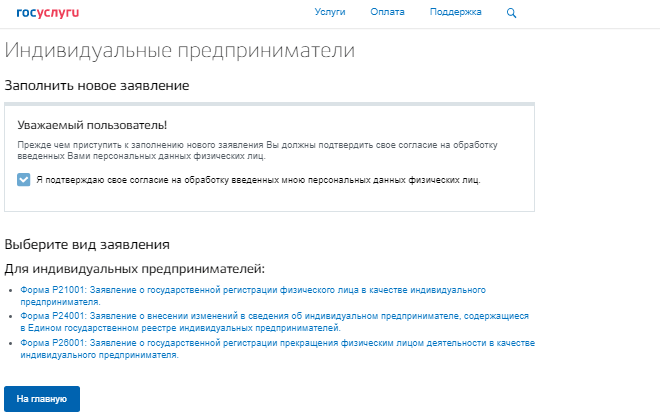

Если у вас есть учётная запись на портале Госуслуг, то заявление на закрытие ИП можно подготовить онлайн. Процедура аналогична той, что мы уже описали для сайта ФНС. Для этого перейдите в раздел «Регистрация юридических лиц и предпринимателей»

Выберите «Заполнить новое заявление», подтвердите согласие на обработку введённых данных.

Теперь надо выбрать вариант подачи заявления в электронном виде. Можно ли закрыть ИП дистанционно через Госуслуги без ЭЦП? Раньше это было невозможно, но на период нерабочих дней портал Госуслуг, как и сайт ФНС, позволяет закрыть ИП дистанционно и без электронной подписи.

Перед отправкой заявления, сканов паспорта и фото заплатите пошлину в 160 рублей, это тоже можно сделать онлайн.

Направить документы через нотариуса

Если у вас нет своей ЭЦП, а варианты подачи документов через сайт ФНС или Портал госуслуг вас не устраивают, то можно обратиться к нотариусу. Тогда документы на закрытие ИП он заверит своей электронной подписью и направит их в налоговый орган. Однако такую услугу оказывают не все нотариусы, кроме того, придётся заплатить не менее 1 000 рублей.

Отправить документы почтой

Почта России сейчас работает, но трудно предположить, когда дойдёт ваше письмо. Тем не менее, способ рабочий, хотя требует дополнительных затрат и обращения к нотариусу.

Для этого надо нотариально заверить заявление Р26001 и копию паспорта, оплатить госпошлину и вложить все документы в письмо с описью. В среднем, такой вариант обойдётся в 1 500 рублей. А с учётом длительного прохождения корреспонденции такой способ можно признать самым неудобным.

Выводы

Подведем итоги по вопросу, можно ли приостановить деятельность ИП? К сожалению, законодательство не предусматривает особой процедуры для этого. То есть нельзя просто подать какое-то заявление, после которого предприниматель уже не должен сдавать отчетность, платить взносы и налоги.

Но если перспективы у вашего бизнеса туманные, то просто снимите ИП с учета, подав заявление Р26001. Повторная регистрация в этом качестве разрешена неоднократно, и займет всего три рабочих дня.

Ну а для тех, кто не хочет расставаться со статусом индивидуального предпринимателя даже на период приостановки деятельности, есть выход – временно перейти на уплату НПД. Взносы за себя в этом случае платить не придется, налога к уплате при отсутствии доходов тоже не будет.

После этого можно вести бизнес время от времени, если вид деятельности соответствует ограничениям режима НПД. А при необходимости ИП может быстро вернуться на свой прежний режим, например, УСН или ЕНВД.

Если же приостановка деятельности ИП вызвана одной из ситуаций, перечисленных в статье 430 НК РФ (например, уход за ребенком до полутора лет), то уходить со своего режима необязательно.

Только надо до паузы в бизнесе подать в свою налоговую заявление о временной неуплате взносов за себя (форма заявления есть в письме ФНС от 7 июня 2018 г. N БС-4-11/11018@). И не забывайте в этом случае сдавать декларации по своей системе налогообложения.

Итоги

Итак, мы разобрались в вопросе, можно ли приостановить деятельность ИП. Формально нет, потому что закон не предусматривает процедуры, после которой предприниматель временно утрачивает свой статус.

Если вы понимаете, что в ближайшем будущем точно не будете заниматься бизнесом, проще закрыть ИП. Ведь заново зарегистрироваться в этом качестве не составит особого труда, просто подготовьте заявление Р21001 и заплатите пошлину в 800 рублей (не взимается при электронной подаче).

Но для тех, кому важно оставаться индивидуальным предпринимателем даже на период простоя, есть прекрасная возможность – перейти на НПД. Плательщики этого режима не платят взносы за себя, не используют ККТ и не сдают отчётность

Надо только правильно оформить уход со своего прежнего режима, то есть, подать соответствующее уведомление, сдать декларацию и заплатить налоги за отработанный период.

Если же бизнес приостановлен на короткий срок по причинам, перечисленным в статье 430 НК РФ, и вы намерены к нему снова вернуться, то сообщите в ИФНС о временной неуплате взносов за себя. Но не забывайте про необходимость своевременно отчитываться по своему режиму, ведь в этом случае вы с него не уходите.