Услуга втб брокер

Содержание:

- Создание ЭЦП

- Приложение «ВТБ Инвестиции»

- Интерфейс

- Условия обслуживания и тарифы

- Мои инвестиции

- Возможности системы ВТБ Брокер

- Интерфейс

- Регистрация личного кабинета

- Как торговать

- Обзор приложения

- Персональный брокер от ВТБ 24

- Проведение операций, не связанных с торговлей

- Персональный брокер от ВТБ 24

- Стоимость обслуживания брокерского счета

- Функционал ЛК

- Доступ в ЛК

Создание ЭЦП

Одна из составляющих работы с Онлайн брокером ВТБ 24 — создание электронной цифровой подписи, подтверждающей операции вывода средств, смены тарифа, электронного обмена документации с банковским учреждением.

При отсутствии ЭП банк может отказать в обслуживании из-за неуверенности в идентификации заявителя. Формируется ЭЦП в персональном аккаунте Online брокера:

- Раздел «Общие»;

- «Электронная подпись»;

- «Управление ключами ЭП» (есть информация о действующих ключах. Первый можно создать в филиале VTB, руководствуясь подсказками менеджера).

В ЛК создание ЭЦП проходит так:

- При переходе в указанное окошко выставить заявку на получение ЭП (данные автоматически подтянутся из анкеты соискателя. Сведения скорректирует менеджер в офисе компании, если они изменились). Запрос — нажатие на вкладку «Сгенерировать новые ключи».

- Вписать пароль для использования при «прикреплении» подписи к документации.

- Отправить на рассмотрение документы, подтвердив намерение прежней ЭП (при её отсутствии бумаги доставляются в офис лично).

- Ждать изготовления нового сертификата (разрешается запрашивать несколько ключей, предыдущая заявка удаляется).

- Активировать «Получить сертификат», чтобы скачать онлайн брокер втб 24.

- Установить сертификат в определённую директорию (выбирается заранее в меню «Настроить каталог ключей»).

Ключ действителен 24 месяца с даты изготовления. По окончанию периода использования система предложит сделать замену сертификата. Для расторжения договора ЭП нужно нанести личный визит в филиал ВТБ 24.

Приложение «ВТБ Инвестиции»

Большой минус при просмотре графиков в приложении, что самый максимальный период-5 лет. Очень часто для принятия инвестиционного решения в пользу какой-то бумаги нужная вся история по бумаге.

Даже, если взять тот же самый Сбербанк, там история бумаги начинается аж с ноября 2000 года. Настоящему инвестору не нужны короткие промежутки времени. А графики приложения недостаточно информативны и подойдут только для мониторинга действующих инвестиций. Хотя, как и у всех приложений, имеется возможность покупать и продавать через приложение.

Не зря же брокер платит создателю приложения баснословные деньги. Ведь, когда клиент открывает приложение, у него должна сложиться иллюзия простоты торговли на бирже. Только так можно очень большую часть клиентов удержать и через эту иллюзию преодолеть страх перед торговлей на собственные деньги.

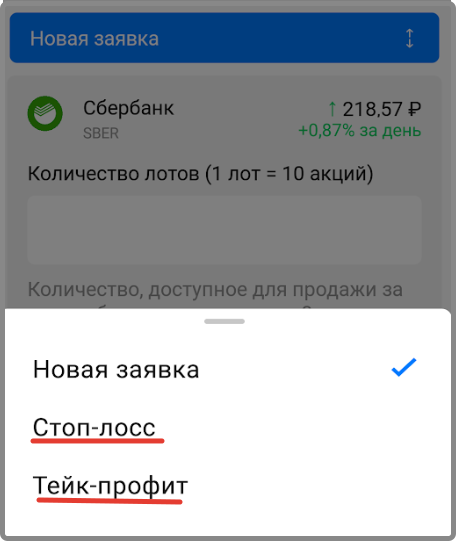

Имеется стандартная возможность выставлять стоп-лосс и тейк-профит, хотя инвесторам эти приказы не так важны, больше спекулянтам. А как спекулянтом торговать в приложении-для меня до сих пор загадка.

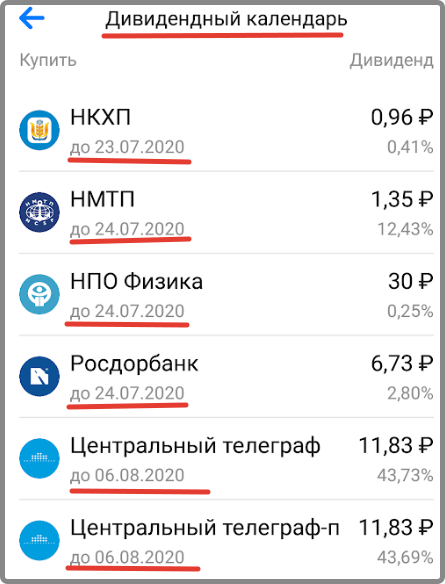

Очень хорошо выдается информация по дивидендам. И показывается история размеров дивидендов и планируемый размер выплат в текущем году и дату выплат. В общем, все сделано так, чтобы вы смогли тут принять решение о покупке акции.

Для инвестора, который пока еще не инвестор, а хочет им быть и скачал приложение- все эти подробные данные по дивидендам рассчитаны на импульсивность вновь прибывшего инвестора.

Пример: Вроде через неделю две недели выплата больших дивидендов по бумаге. Куплю пока по нынешней цене, а потом продам после дивидендов. Я думаю, такой вариант событий с такими приложениями-частое явление среди неопытных инвесторов.

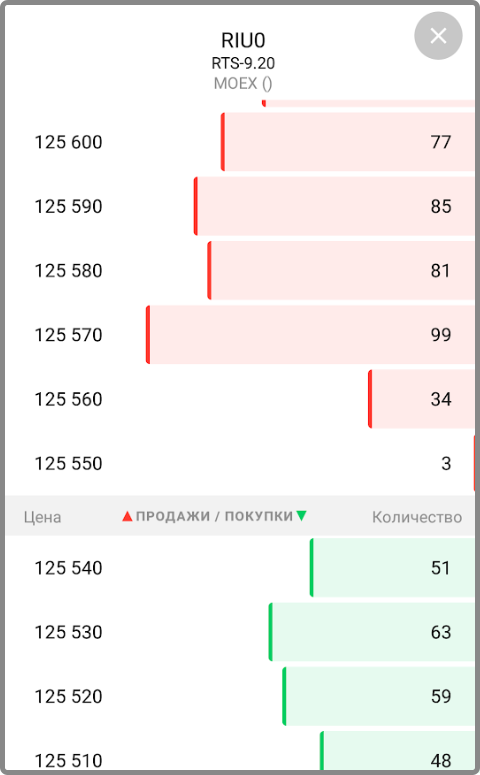

Еще имеется функционал стакана «Очередь заявок», но опять же для инвестора это не важно

Мне понравилась классная возможность установить оповещение. При достижении бумагой какой-то определенной цены, вы получите оповещение от приложения. А учитывая, что все это в вашем смартфоне, с которым вы практически не расстаетесь, функция полезная. Особенно, если вы ждете каких-то уровней, с которых вы собираетесь покупать актив на долгосрок.

Очень много рекомендаций по каждой бумаге дается. Если начать их все читать, то можно просидеть весь день в смартфоне и еще больше запутаться когда, куда, зачем входить.

Это опять же политика брокера, чтобы вас расшевелить на активные действия а бирже. Он должен получать с каждого своего клиента хоть что-то. А такие фишки воспринимаются клиентами за истину. Хотя подчеркну, что финансовую ответственность, за эти рекомендации никто из аналитиков и тем брокер, не несет.

Поэтому очень ярко и на месте, где обычно удобно на смартфоне одной рукой нажимать, помещены кнопки: «Купить» и «Продать».И имеется возможность торговать иностранными бумагами, но нужен доступ на Санкт-Петербургскую биржу. Для этого придется посетить банк, чтобы подписать нужную документацию, ведь там есть работа с налогами для другой страны.

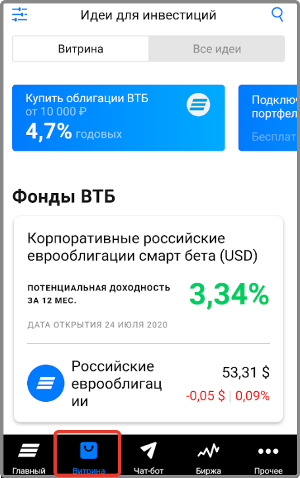

Во вкладке «Витрина’» приложения ВТБ часто бывает интересная информация о продуктах инвестирования. Все это красиво оформлено брокером показывается потенциальная доходность, опять же визуальная простота и легкость данного инвестирования. Но для новичка это может быть крайне опасно. Нельзя брокеру доверять, нужно все проверять. Ведь вы-не партнеры с ним. Он не работает на ваш финансовый результат.

Это же касается и следующих блоков в приложении:

- Топ-10 идей акций

- Топ-10 идей облигаций

На это вообще смотреть не надо. Там брокер показывает насколько эти активы выросли за какой-то промежуток времени в процентах. И обычно этот процент очень большой. Короче, ставит туда бумаги, которые больше всего выросли.

Я бы все эти блоки отключила, всю аналитику убрала. Это все сподвигает клиента делать движуху на счете, тем самым обогащая брокера.

Но спекулянту, вроде меня может очень помогать такая вещь. Например, у меня открыта позиция или я собираюсь открыть при наступлении сигнала. Но не могу присутствовать с терминалом Quik. Но смартфон то всегда со мной.

Главное чтобы такой возможностью не злоупотреблять и использовать ее по точечному назначению, а не постоянно, зависая в телефоне.

Имеется ползунок- покупка/ продажа по рыночной цене. На мой взгляд, для приложения, ориентированного на инвестиции, функция-покупать по рыночной цене несколько абсурдна. И может сыграть злую шутку с начинающим инвестором.

Например, он захочет купить акции какой-то малоликвидной бумаги. И при выставлении в режим-приобрести по рыночной цене, не факт, что он купит по нормальной цене. Ведь разница в стакане между спросом и предложением в виде спреда, может быть очень большой.

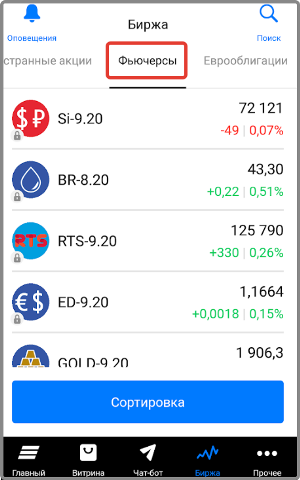

Интерфейс

Система торговой платформы имеет высокоскоростной выделенный канал, обеспечивающий дистанционную работу на валютных, фондовых и форекс биржах. Технический уровень и современная технология доступа обеспечивает все режимы трейдинга на высочайшем уровне. Система управления (Branch-навигация) интерфейса торговой платформы доступна и понятна на интуитивном уровне.

Все опции данных обеспечены структурной фильтрацией и отображены для удобного визуального восприятия. Трейдеру удобно работать одновременно с несколькими рабочими областями. Кроме этого выбранные настройки торговой стратегии в любой момент можно сохранить и перенести для продолжения работы на второй компьютер.

Условия обслуживания и тарифы

У ВТБ есть разделение на тарифы: «Базовый уровень», «Привилегия» и «Прайм». Они регламентируются по дополнительным возможностям, услугам персонального менеджера и т.д.

Для тех, кто открывает счет через мобильное приложение от ВТБ брокер, всегда автоматически устанавливается тарифный план базового уровня «МОЙ онлайн».

В таблице приведены только стандартные базовые тарифы. Чтобы узнать подробнее о других предложения ВТБ брокер, можно скачать регламент на официальном сайте компании: https://broker.vtb.ru/docs/vtb_rustock_tariffs.pdf

| Типы счетов | Базовый

«Мой онлайн» «Инвестор стандарт» «Профессионал» |

|

| Комиссия брокера | «Мой онлайн» | Фондовый рынок и валюта: 0,05 % от оборота

Фьючерсы и опционы: 1 рубль за контракт Обслуживание (бесплатное) |

| «Инвестор стандарт» | Фондовый рынок и валюта: 0,0413 % от оборота

Фьючерсы и опционы: 1 рубль за контракт Облуживание – 150 руб. в месяц |

|

| «Профессионал» | Фондовый рынок и валюта: от 0,015 до 0,0472 % в зависимости от оборота

Фьючерсы и опционы: 1 руб./контракт Обслуживание – 150 рублей в месяц |

|

| Биржевые сборы | От 0,00154 до 0,01% | |

| Плата за депозитарий | Не взимается | |

| Комиссия по сделкам внебиржевого рынка | От 0,15 % от оборота по сделке до 4 % от суммы сделки. | |

| Плата за пользование терминалом | КВИК, КВИК Андроид X, вебКВИК, терминал onlinebroker и приложение «Мои инвестиции» предоставляются бесплатно | |

| Плата за вывод денежных средств | Услуги по обмену валюты до 300 тыс. руб. – бесплатно, свыше этой суммы – 0,2 %. Вывод с брокерского на расчетный счет в банке ВТБ бесплатно. | |

| Способы пополнения и вывода | Интернет-банк

Пополнение через кассу в офисе Банковский перевод Через мобильное приложение Через платформу онлайнброкер ру |

Мои инвестиции

Специальное приложение, которое позволит без проблем инвестировать на рынке без профессиональной подготовки и обучения. Выгодно инвестировав средства, можно обеспечить себя и свою семью пассивным доходом на протяжении долгих лет. Платформа также позволяет совершать обмен курс валют по выгодному тарифу.

Преимущества приложения:

- Возможности позволяют инвестировать и торговать на рынке самостоятельно, пользоваться рекомендациями и торговыми идеями от аналитиков, подключать робота советника или нанимать персонального профессионального специалиста.

- Покупка ценных бумаг осуществляется на Московской и Санкт-Петербургской биржах.

- Робот предоставляется бесплатно, позволяет на основе профессиональных экспертных навыков и опыта составлять инвестиционный портфель исходя из опыта, размера капитала и соотношения риска к прибыли у клиента.

- Аналитика и обзоры рынка предоставляются совершенно бесплатно, инвест идеи публикуются и составляются на основании экспертного вердикта от профессионалов ВТБ Капитал.

- Самый выгодный обмер валют по лучшему рыночному курсу на текущий момент.

Компания предоставляет возможность бесплатно хранить ценные бумаги, обслуживание счета 0 рублей. Комиссия за совершение операции составляет 0,05% при покупке/продажи ценных бумаг.

Возможности системы ВТБ Брокер

Эта система представляет собой универсальный программно-технический комплекс 5 поколения, заменивший с успехом используемую на протяжении не одного десятка лет отечественную систему онлайн-трейдинга RemoteTrader.

Она предназначена для осуществления онлайн-операций на российском фондовом, срочном и международном валютном рынках. Ее востребованность объясняется тем, что она предоставляет возможность:

- удаленно осуществлять торговые и неторговые операции;

- получать доступ к свежим новостям;

- пользоваться инструментами теханализа;

- использовать особую схему обслуживания профессиональных участников фондового рынка.

Интерфейс

Система торговой платформы имеет высокоскоростной выделенный канал, обеспечивающий дистанционную работу на валютных, фондовых и форекс биржах. Технический уровень и современная технология доступа обеспечивает все режимы трейдинга на высочайшем уровне. Система управления (Branch-навигация) интерфейса торговой платформы доступна и понятна на интуитивном уровне.

Все опции данных обеспечены структурной фильтрацией и отображены для удобного визуального восприятия. Трейдеру удобно работать одновременно с несколькими рабочими областями. Кроме этого выбранные настройки торговой стратегии в любой момент можно сохранить и перенести для продолжения работы на второй компьютер.

Регистрация личного кабинета

Зарегистрироваться на данном сервисе могут исключительно клиенты брокера. Если граждане не успели оформить сотрудничество с компанией, то нужно сначала решить этот вопрос. Только после этого можно задуматься о регистрации на портале.

Регистрация личного кабинета доступна в дистанционном режиме, поэтому клиенту не придется с документами ехать в офис компании. Нужно просто указать на сайте номер карты или логин УНК, а также назначить пароль для входа.

Для восстановления пароля пользователю необходимо будет просто ввести номер карты или логин УНК

Обратите внимание, что восстановить можно даже логин, а не только пароль. Использовать при этом нужно аналогичную схему

Посещать для этого офис банка необязательно. Можно произвести процедуру восстановления в любом банкомате.

Как торговать

Преимуществом торговли через терминал онлайнброкер VTB Инвестиции является полностью переведенный процесс в режим онлайн. Доступ на финансовые рынки открывается через мобильное приложение или веб платформу. Ничего дополнительно скачивать и устанавливать не потребуется. При наличии смартфона существует опция дополнительного уровня безопасности подтверждения сделок при помощи Face ID или Touch ID.

В компании работают проверенные эксперты и профессиональные аналитики рынка. Они бесплатно предоставляют аналитику и обзоры, выдают инвестиционные идеи. Экспертность состава ВТБ была доказана по версии авторитетного международного финансового издания Global Finance. Аналитика представлена в разделе https://broker.vtb.ru/analytics/.

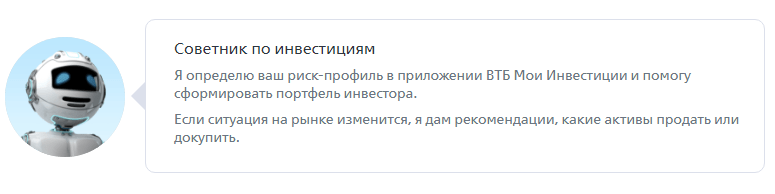

Робот-советник

Наличие встроенного помощника робота-советника позволит новичкам собирать свой собственный портфель исходя из индивидуального соотношения риска и прибыли. Доступно формирование целей, для достижения которых робот будет составлять портфель и выбирать ценные бумаги для вложения.

Какие рынки доступны для торговли от ВТБ

Вне зависимости от выбранного тарифного плана клиентам доступна торговля на Московской и Санкт-Петербургской биржи. Здесь представлены свыше 5000 торговых активов, среди которых акции, облигации, еврооблигации, фонды и валюта.

Для профессиональных трейдеров и инвесторов доступно большее разнообразие — свыше 10 тысяч активов. Обеспечено такое многообразие обеспечением дополнительно выхода на крупнейшие зарубежные фондовые биржи: NASDAQ, NYSE, LSE, Hong Kong Stock Exchange и XETRA.

Квалифицированный инвестор

Для получения статуса квалифицированного инвестора, необходимо соответствовать следующим требованиям ВТБ:

- Быть полноправным владельцем имущества на сумму от 6 000 000 рублей. В счет идут средства на счетах клиента в банке, ОМС и купленные ценные бумаги.

- Опыт работы в соответствующей сфере рынка ценных бумаг от двух лет в качестве профессионального инвестора.

- Профессиональное профильное образование, полученное в вузе для обучения торговли на рынке ценных бумаг.

В случае удовлетворения требованиям компании, необходимо подойти в офис банка и предоставить соответствующие документы. Их список можно уточнить на официальном сайте в разделе https://broker.vtb.ru/trade/qualified/ ру или по телефону горячей линии 8 800 333-24-24. Звонок техподдержки бесплатный на территории РФ.

Инвестиционные идеи

Это независимые рекомендации и сигналы, которые генерируются на основании экспертного мнения и опыта работы на рынках от профессиональных аналитиков и трейдеров. Клиент вправе самостоятельно решать, пользоваться ими или нет. Профи рекомендуют новичкам учитывать подобные сигналы, но они должны быть только в качестве дополнительного подтверждения своей собственной торговой стратегии.

Опция персонального советника

Брокер ВТБ предлагает клиентам платную услугу профессионального консультанта, который будет разрабатывать стратегию и персональные торговые рекомендации на основании предпочтений клиента. В VTB трудятся только специалисты с опытом работы в сфере от 10 лет, имеющие все надлежащие сертификаты и прошедшие строгую проверку со стороны компании.

Стоимость персонального консультанта составляет от 20 000 рублей в месяц. При этом рекомендуемая сумма на счету для реализации его торговых идей должна быть как минимум 10 миллионов.

Советник составит торговую стратегию исходя из предпочтений клиентов. К примеру, вы хотите получать 20% чистой прибыли в год. Советник составит тактику так, чтобы обеспечивать клиенту такие показатели. Это позволит сэкономить время и деньги, доверившись профессионалу. Опция подойдет для начинающих инвесторов, у которых не хватает должного опыта для составления подобной тактики самостоятельно.

Терминал для торговли QUIK

Для осуществления деятельности на фондовых рынках ВТБ предоставляет для своих клиентов торговый терминал, обеспечивающий доступ к российским рынкам в режиме онлайн. Это профессиональная платформа, соответствующая требованиям и международным стандартам.

Торговый терминал предоставляется для трейдеров бесплатно, абонентская плата отсутствует. Терминал требует установки на персональном компьютере. Скачать можно с официального сайта в разделе https://broker.vtb.ru/login/quik/. Со сторонних ресурсов не рекомендуется скачивать для повышения безопасности и снижения риска взлома.

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

Далее если кликнуть на значок валюты, можно пересчитать портфель в другом денежном эквиваленте. Кнопка с сообщением показывает историю всех уведомлений. Ключевой недостаток приложение − отсутствие информации о размере комиссии при проведении операции. Предстоит самостоятельно считать, это не самый удобный способ.

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

Персональный брокер от ВТБ 24

Персональный брокер – это особая VIP услуга от ВТБ 24 для некоторых инвесторов. Является особым видом брокерского обслуживания со своими преимуществами и особенностями.

Персональный брокер онлайн от ВТБ дает своим клиентам возможность получить персональную консультацию по действию рынка Форекс, выгодности тех или иных видов вложений, правил работы в системе, а также новостей. Персональный брокер также принимает заявки от клиентов и выполняет их.

Преимущества Персонального брокера онлайн

Услуга персонального брокера онлайн от ВТБ снабжена рядом неоспоримы преимуществ. Рассмотрим основные из них:

- Клиент получает возможность индивидуального подхода для решения возникших проблем.

- Клиент имеет возможность получения самой выгодной инвестиционной стратегии на данный момент.

- Клиент может выполнять хеджирование своих позиций за пределами фондового рынка.

- Все счета клиента находятся под его непосредственным контролем. Сотрудник-брокер лишь озвучивает выгодные направления вложения денежных средств, тогда как решение полностью остается за клиентом.

- Клиент-участник системы Персональный онлайн брокер от ВТБ имеет собственную выделенную горячую линию для связи со своим специалистом, готовым ответить на его вопросы. По телефону при помощи услуг брокера он может осуществлять различные операции на фондовых рынках.

Благодаря персональному подходу и гибкости, можно зарабатывать как на повышении, так и понижении, в зависимости от выбранной стратегии. Капитал быстро приумножается, если в торговле помогают профессионалы.

Условия

Услуга Персонального брокера онлайн доступна тем клиентам, которые располагают объемами инвестирования на сумму от 5000000 рублей. Комиссия, взимаемая брокером за свои услуги, составляет 0,2 % от суммы ежедневно оборачиваемых денежных средств клиента на бирже. Также существует дополнительная фиксированная комиссия, равная 10 рублям за каждую заключенную сделку.

ВТБ 24 брокер считает в качестве суммы ежедневного оборота доход, полученный от сделок по операциям с ценными бумагами и валютой за установленный промежуток времени. ВТБ взимает с клиента комиссию, равную 1,5 % от минимального оборота по операциям с валютой (до 30 000 единиц). Если оборот превышает минимальную сумму в 30000 единиц, то в этом случае комиссия будет рассчитана иным способом. Подробнее о нем прописано в тарифах на обслуживание.

Владельцы пакетов услуг Прайм, Привилегия или Приоритет могут дополнительно подключить Персонального онлайн брокера. Им достаточно зайти в Личный кабинет и выбрать соответствующий раздел или обратиться лично в отделение банка с соответствующим распоряжением. Всем прочим инвесторам для подключения данной услуги стоит позвонить по телефону горячей линии и получить более точные сведения о том, в каком именно отделении ее можно подключить.

Проведение операций, не связанных с торговлей

Кроме торговых финопераций, Онлайн брокер ВТБ 24 открывает пользователям возможности по управлению счетами.

В перечне неторговых операций:

- Пополнение счёта онлайн;

- Вывод прибыли;

- Перечисление средств между активными торговыми счетами;

- Перевод ценных бумаг.

Функционал персонального аккаунта Онлайн брокера ВТБ позволяет использовать дополнительные инвестиционные услуги — подключать готовые торговые стратегии, покупать модельные портфели. А также:

- Заказывать документацию по счёту (отчёты, выписки);

- Переходить с одного тарифа на другой;

- Открывать субпозиции — вспомогательные торговые счета.

Кроме управления инвестсчетами из личного кабинета, участник системы может работать с Онлайн брокером 4.0 при активации ИИС — индивидуального инвестиционного счёта. Функционал брокерского счета доступен для ИИС, но возможность открывать новые счета теряется.

Персональный брокер от ВТБ 24

Персональный брокер – это особая VIP услуга от ВТБ 24 для некоторых инвесторов. Является особым видом брокерского обслуживания со своими преимуществами и особенностями.

Персональный брокер онлайн от ВТБ дает своим клиентам возможность получить персональную консультацию по действию рынка Форекс, выгодности тех или иных видов вложений, правил работы в системе, а также новостей. Персональный брокер также принимает заявки от клиентов и выполняет их.

Преимущества Персонального брокера онлайн

Услуга персонального брокера онлайн от ВТБ снабжена рядом неоспоримы преимуществ. Рассмотрим основные из них:

- Клиент получает возможность индивидуального подхода для решения возникших проблем.

- Клиент имеет возможность получения самой выгодной инвестиционной стратегии на данный момент.

- Клиент может выполнять хеджирование своих позиций за пределами фондового рынка.

- Все счета клиента находятся под его непосредственным контролем. Сотрудник-брокер лишь озвучивает выгодные направления вложения денежных средств, тогда как решение полностью остается за клиентом.

- Клиент-участник системы Персональный онлайн брокер от ВТБ имеет собственную выделенную горячую линию для связи со своим специалистом, готовым ответить на его вопросы. По телефону при помощи услуг брокера он может осуществлять различные операции на фондовых рынках.

Благодаря персональному подходу и гибкости, можно зарабатывать как на повышении, так и понижении, в зависимости от выбранной стратегии. Капитал быстро приумножается, если в торговле помогают профессионалы.

Условия

Услуга Персонального брокера онлайн доступна тем клиентам, которые располагают объемами инвестирования на сумму от 5000000 рублей. Комиссия, взимаемая брокером за свои услуги, составляет 0,2 % от суммы ежедневно оборачиваемых денежных средств клиента на бирже. Также существует дополнительная фиксированная комиссия, равная 10 рублям за каждую заключенную сделку.

ВТБ 24 брокер считает в качестве суммы ежедневного оборота доход, полученный от сделок по операциям с ценными бумагами и валютой за установленный промежуток времени. ВТБ взимает с клиента комиссию, равную 1,5 % от минимального оборота по операциям с валютой (до 30 000 единиц). Если оборот превышает минимальную сумму в 30000 единиц, то в этом случае комиссия будет рассчитана иным способом. Подробнее о нем прописано в тарифах на обслуживание.

Владельцы пакетов услуг Прайм, Привилегия или Приоритет могут дополнительно подключить Персонального онлайн брокера. Им достаточно зайти в Личный кабинет и выбрать соответствующий раздел или обратиться лично в отделение банка с соответствующим распоряжением. Всем прочим инвесторам для подключения данной услуги стоит позвонить по телефону горячей линии и получить более точные сведения о том, в каком именно отделении ее можно подключить.

Стоимость обслуживания брокерского счета

Тариф «Мой Онлайн» предусматривает полностью бесплатное обслуживание счета. На остальных тарифных планах плату за обслуживание не списывают при отсутствии сделок в течение месяца, а если была хотя бы 1 сделка она составит 150 р. Отдельно платить за депозитарное обслуживание не надо.

Для акционеров ВТБ цена обслуживания брокерского счета меньше и зависит от количества акций ВТБ на счету:

- при наличии до 1.5 млн акций ежемесячная плата составит 105 р.’

- если имеется от 1.5 до 45 млн акций за обслуживание ежемесячно надо платить по 60 р.;

- если на счете больше 45 млн акций, то комиссия составит 30 р. в месяц.

Минимальная сумма для вложения

Возможность начать делать инвестиции ВТБ для физических лиц предлагает без каких-либо условий по минимальной сумме. Некоторые инвесторы начинают буквально с 1000 р. При операциях с валютой минимальная сумма сделки – 1 доллар или евро.

Единственное ограничение, которое надо учитывать — размер 1 лота. Он не зависит от ВТБ и устанавливается биржей. Не все ценные бумаги можно покупать по 1 шт.

Пополнение и вывод денежных средств

Пополнить счет бесплатно можно банковским переводом в системе ВТБ-Онлайн или из другого банка. Комиссии не будет также при пополнении с карты ВТБ через приложение. При зачислении средств через инвестиционное приложение ВТБ комиссия составит 0.4-0.5% от суммы (мин. 10 р.).

Вывод средств осуществляется бесплатно. Исключение – вывод средств, полученных по операциям с валютами в сумме от 300 тыс. р. за месяц. Комиссия по таким операциям 0.2% от положительной разницы, полученной при операциях.

Маржинальная торговля

Маржинальная торговля широко применяется при использовании спекулятивной модели заработка на бирже и внебиржевых инструментах. Фактически этот инструмент позволяет брать в кредит различные активы и совершать с ними сделки. При этом на счете инвестора не требуется наличие всей суммы для проведения сделок.

Условия инвестиций через ВТБ предусматривают кредитование в течение торгового дня бесплатно. При переносе маржинальной позиции на следующий день взимается вознаграждение в размере до 16.8% годовых.

Индивидуальный инвестиционный счет (ИИС)

В приложение ВТБ Инвестиции для частных лиц – налоговых резидентов РФ доступен специальный вид брокерского счета – индивидуальный инвестиционный счет (ИИС). Он был создан по инициативе государства для привлечения интереса населения к вложению средств в ценные бумаги. Фактически ИИС – обычный брокерский счет с преференциями по налогам в виде возможности получить вычет.

На выбор по ИИС доступны 2 варианта вычета. Первый предусматривает освобождение от НДФЛ всего дохода, полученного по ИИС. А второй вариант предусматривает ежегодный вычет на сумму взноса. Вычет с внесенных средств предусматривает ограничение по сумме в 400 тыс. р. в год, т. е. по нему нельзя вернуть больше 52 тыс. р. за год.

Особенности ИИС, о которых должен знать инвестор:

- Данный тип счетов недоступен тем, кто не является налоговым резидентом РФ.

- Если вывести средства с ИИС раньше, чем через 3 года, то право на вычет будет утеряно, а средства, уже перечисленные из бюджета, придется вернуть.

- Нельзя иметь больше 1 ИИС одновременно.

- Максимальная сумма взноса на ИИС за год (при любом типе вычетов) – 1 млн р.

ИИС можно использовать совместно с ОФЗ-н для одновременного получения дохода с минимальными рисками и налоговых преференций. Особенно этот вариант интересен инвесторам, которые имеют доход, облагаемый НДФЛ по ставке 13%, например, людям, получающим «белую» зарплату.

Функционал ЛК

Полноценно работать с биржевыми продуктами ВТБ предлагает в персональном аккаунте пользователя (личном кабинете). Зайти в ЛК удастся после прохождения регистрации в системе Онлайн Брокера, указания логина, пароля. Данные предоставляет клиентский отдел VTB по работе с физлицами.

При входе в ЛК открывается окошко с интерфейсом программы. Информация обновляется автоматически.

Онлайн брокер ВТБ позволяет получать сведения о текущей рыночной ситуации дистанционно, включая:

- Состояние портфеля, клиентских заявок;

- Котировки ЦБ;

- Положения по фьючерсам, опционам;

- Полные данные сделок;

- Тарификацию, документацию;

- Кредитование;

- Комиссионные сборы;

- Обзоры, аналитику, новости.

Кроме текущих данных, Онлайн Брокер предоставляет информацию относительно торговых операций:

- Структура портфеля;

- Реестр заявок, сделок;

- Предоставление кредита для закрытия сделки.

Доступ в ЛК

Для открытия личного кабинета в системе Онлайн брокер ВТБ 24 пользователь заключает договор брокерского обслуживания (дана возможность подключить ИИС). Участник системы получает запечатанный пакет с логином, паролем. Информация пригодится после установки дистрибутива программы. Электронный ключ генерируется, открывается доступ к торгам.

С 2014-го инвестиционное клиентское обслуживание производится не во всех представительствах учреждения. Стать трейдером предлагается:

- При наличии пакетов премиального обслуживания — в филиалах VTB либо онлайн;

- При отсутствии пакетов (включая новых клиентов) — в группе реализации инвестиционных продуктов в банковских офисах, перечень которых есть на https://broker.vtb.ru/spoints/tp/;

- Москвичам без пакетов премиального обслуживания — ул. Мясницкая, 35, 1 этаж.