Топ-6 лучших приложений для инвестиций с телефона 2021

Содержание:

- Just2Trade

- На чем зарабатывают брокеры?

- Как заключить договор с брокером

- Как избежать рисков при инвестировании денег в акции?

- Сужаем круг брокеров для анализа

- Хитрости и уловки брокеров

- Почему акции лучше покупать через брокера?

- Акции – рискованный финансовый инструмент, но риски можно снизить

- Чем отличается брокерский счет от ИИС

- Минимальная сумма денег у клиента на брокерском счете и комиссии в виде абонентских плат

- Рейтинг фондовых брокеров

- Что такое инвестиционный вклад в банке

Just2Trade

Just2Trade – “дочка” Финам с регистрацией на Кипре. Работает с 2007 г. На сайте есть календарь IPO с кратким описанием конкретной сделки (правда, на английском языке). Компания дает возможность выбора участия в конкретных размещениях самому инвестору. Рекомендаций аналитиков нет.

Условия

Условия обслуживания:

- Минимальный порог – 1 000 $.

- Комиссия на покупку – 4 %, на досрочную продажу – 1,75 %.

- Локап-период – 30 дней.

В случае продажи акций ранее, чем через 30 дней после размещения, придется заплатить 1,75 % от суммы.

Плюсы и минусы

Плюсы:

- приемлемый порог входа, ниже, чем у главной компании “Финам” в 2 раза;

- короткий локап-период;

- репутация Финам придает весомости и его “дочке”;

- большой ассортимент сделок, выбор и участие в которых остается за клиентом брокера.

Минусы:

- довольно высокие комиссии;

- офшорная регистрация.

На чем зарабатывают брокеры?

Учитывая, что брокер является связующим лицом между вами и биржей, за свое посредничество он взимает комиссии.

За каждую операцию на бирже, с клиентов берется небольшой процентик. Конечно «процентик» — это громко сказано. Обычно речь идет о вознаграждение в десятые и даже сотые доли процента от суммы операции.

Людям, далеким от фондового рынка, наверное покажется совершенно нереальным такой размер комиссий. Все привыкли, что посредники в других сферах берут куда больше — 5-10 и даже 20%.

А как можно брокеру заработать — беря такие «смешные» доли процента?

Основная прибыль идет с оборота. Представьте, что у брокера несколько сотен тысяч клиентов. И каждый совершает по несколько сделок в месяц. Есть клиенты, совершающие десятки-сотни операций только за один день.

И с каждой такой операции — брокеру капает небольшая копеечка. Учитывая, что вывод сделок на биржу автоматизированный, брокеру остается только поддерживать работоспособность серверов.

Второй способ заработка брокеров — это дополнительные услуги.

Подписка на платные аналитические рекомендации. Структурные продукты. Доверительное управление. И много чего еще. Каждый стремится внедрить что-нибудь новое. И если найдутся клиенты — будет дополнительный доход.

Как заключить договор с брокером

С брокером заключают договор о брокерском обслуживании, где прописано, что будет делать брокер, какие права и обязанности у сторон, каковы порядок расчётов и ответственность каждого участника.

Обычно у брокера есть регламент с полными условиями обслуживания. Клиент, которого устроили все эти условия, присоединяется к нему — подписывает заявление о присоединении к этим условиям.

Кроме заявления о присоединении, клиент заполняет анкету, указывает реквизиты паспорта, ИНН.

В офисе брокера. Инвестор приходит в офис брокера и на месте подписывает все документы. Ему сразу открывают брокерский счёт и рассказывают, как его можно пополнить.

Онлайн. Большинство брокеров предоставляют возможность открыть брокерский счёт онлайн — на своём сайте или в мобильном приложении.

Обычно для этого требуется ввести свои паспортные данные, номер СНИЛС или ИНН. Если же брокер — это банк и в этом банке у вас уже открыт счёт, то открыть брокерский счёт можно непосредственно в банковском приложении и без этих данных. В любом случае брокер предложит изучить все условия брокерского обслуживания и отправит СМС для подтверждения заключения договора.

Ввод кода из СМС подтвердит заключение договора с брокером

Пополнить счёт можно любым способом:

-

наличными через кассу;

-

если всё происходит в одном банке — переводом с текущего счёта на брокерский;

-

если всё происходит в разных банках или брокер не банк, то деньги на брокерский счёт переводят с любого банковского счёта или карты.

Как избежать рисков при инвестировании денег в акции?

Как не потерять все?

Гарантированно избежать всех рисков не получится

Это важно понимать. Если вам предлагают инвестировать деньги в ценные бумаги без риска, то перед вами либо мошенник, либо посредник, которые взял эти риски на себя

Но риски можно свести к минимуму. Например, инвестируя в акции крупных компаний. В случае обвала рынка, акции крупных компаний всегда можно продать. Скорее всего, так будут делать большинство акционеров, поэтому цена резко упадет и продавать придется с убытком. Но так вы сможете вернуть хотя бы часть денег.

“Голубые фишки” в России — это почти всегда компании с госучастием или системообразующие компании, то есть те, на которых держится целая отрасль или даже город. Даже если в бизнесе этих компаний будут большие сложности, они получат федеральную поддержку.

Важный совет, не очевидный для новичков — не вкладывайте все деньги в одну компанию или один сектор экономики, разделите инвестиции на несколько частей и распоряжайтесь ими по разному. Другими словами — диверсифицируйте риски. Если в какой-то из областей экономики вдруг грянет кризис, и цены на акции упадут, вы потеряете только часть инвестиций, а остальные получится сохранить. Кроме того, не инвестируйте в долг и не инвестируйте все, что у вас есть — такое поведение инвестора больше похоже на игру в казино, нередко с тем же результатом.

Инвестиции в акции — это профессия, которая требует опыта, знаний, времени и вложений. Если вы осваиваете эту область в качестве хобби, имейте в виду, что за риск нужно будет заплатить.

Но если у вас недостаточно опыта, это совсем не значит, что вы обязательно должны терять деньги. Мы постарались дать советы, которые помогут сделать первые шаги. Начинайте с малого, читайте и учитесь, а на первое время — вооружитесь опытом и советами наставника. Мы всегда рядом, чтобы помочь.

Сужаем круг брокеров для анализа

Если вы увидели рекламу какого-то брокера, вы должны понимать, что этот брокер не единственный. Их сейчас так много, что месяца не хватит на подробное изучение каждого.

Поэтому я пошла на сайт Московской биржи и решила начать поиски группы брокеров для моего анализа исходя из вопроса, который первый мне пришел в голову:

Это первый вопрос, который мне пришел в голову, чтоб провести анализ. Именно активных клиентов, ведь клиенты могут открыть брокерский счет, но не торговать по разным причинам.

Соответственно, интересно даже посмотреть и тот и тот список. Я думаю, что уже глядя на эти цифры можно сделать какой-то примитивненький вывод по выбору брокера.

В таблице №1 я из данных, имеющихся на Московской бирже в свободном доступе, я собрала в одну таблицу цифр по общему количеству привлеченных клиентов и активных клиентов.

Таблица №1. Данные с сайта Московской биржи за декабрь 2019 года

Активные клиенты-это те люди, которые сделали хотя бы одну сделку. И несложно посчитать процент активных клиентов от общего количества клиентов по каждому брокеру.

С ним все понятно, почему так много клиентов. Чему там удивляться, Сбербанк-государственный банк. Все бюджетные зарплаты проходят через этот банк. И ассоциируется он у людей с какой-то надежностью.

Вряд ли со Сбербанком будет такая ситуация, как периодично проходит на федеральных каналах о банкротстве мелких банков.

Меня больше впечатлил Тинькофф! И по таблице №1 видно, что процент активных клиентов у него выше, чем у Сбера:

- % активных пользователей от общего количества у Сбераравен 7,7

- % активных пользователей от общего количества у Тинькоффа равен 10,5

Ну и на 10 и 12 позициях просто неизвестные мне гиганты по проценту активных клиентов. Цифры просто рядом даже не стоят со Сбербанком и Тинькоффом.

- % активных пользователей от общего количества у банка ГПБ равен 14,640

- % активных пользователей от общего количества у Альфа-Капитала равен 41,850

Еще я в борьбу за звание лучшего брокера взяла бы и брокера Кит-Финанс. Все-таки % активных клиентов у него 6,0 %. И дальше из списка я хочу выкинуть все банки по совместительству являющиеся и брокерами. А значит Кит-Финанс автоматически попадает в десятку лидеров.

Выше я смотрела данные на декабрь 2019 года, но и по данным на 1 мая 2020 года лидеры не особо поменялись.

Таблица №2. Данные с сайта Московской биржи за апрель 2020 года

Но этого мало для выбора брокера. Давайте проанализируем торговые обороты у брокеров. Из данных на сайте Московской биржи за апрель 2020 года торговые обороты следующие:

Таблица №3. Сравнение брокеров по торговым оборотам по данным Московской биржи

По таблице №3 сразу бросается в глаза, что Сбербанк по денежным оборотам клиентов находится на 10 месте.

Тройка супер лидеров по стоимостному объему сделок занимают:

- Группа компаний Регион

- ФГ БКС

- ООО Ренессанс Брокер

Вот теперь можно определиться с топ-10 брокеров, которые лидируют либо по стоимостному объему сделок клиентов, либо по привлеченным клиентам на биржу, либо активным клиентам.

И кстати, стараемся выбирать тех брокеров, которые именно специализируются на этом. Как показала практика, у банков намного хуже клиентский сервис.

И даже возможно надо отдельную статью написать, где можно разобрать именно брокеров, которые осуществляют эту деятельность не как основную. А основная-банковская сфера.

Хитрости и уловки брокеров

Основная цель брокера (как и любого бизнеса) — заработать деньги. Если вы не трейдер, не совершаете миллион сделок в месяц, неделю, день, то на вас много не заработаешь.

Пассивный инвестор, покупающий активов на 10 тысяч ежемесячно, обогащает брокера в среднем на 5-10 рублей. В некоторых случаях даже ста рублей в год не набегает.

Поэтому ребята генерирует разные «гениальные идеи» по изъятию денег у инвесторов.

Минимальная плата за сделку

У многих брокеров есть такая опция. Независимо от суммы сделки (хоть сто рублей, да даже просто рубль) — брокер должен получить себе какую-то копеечку. В большинстве случаев это действительно копеечка, как например у брокера Открытие — 4 копейки минимум за сделку на фонде.

Некоторые хотят 10 рублей за операцию (Фридом Финанс). Другие по несколько десятков рублей за одну сделку (50 рублей у Финам).

Чтобы было понятно.

У вас есть 10 тысяч рублей

Вы покупаете на все деньги акции (неважно за сколько сделок). В совокупности вы отдадите брокеру всего 5 рублей комиссий (при тарифе 0.05%)

При условии, что нет минимальной платы за сделку.

Теперь другой вариант. Брокер берет минимум 50 рублей за операцию (как это сейчас у Финама).

Если у вас будет одна сделка, то комса составит 50 рублей (что уже в 10 раз больше).

А если захотите купить несколько разных активов — умножайте количество сделок на 50 рублей. В итоге может получится, что брокер заработает на вас в десятки-сотни раз больше денег, чем при обычной таксе.

Плавающая плата за депозитарий

О чем здесь речь? Брокер может оставить в тарифах статью расходов на депозитарные услуги. Но снимать не фиксированную плату (несколько сотен), а относительно небольшую часть от стоимости активов на брокерском счете.

Обычно такса составляет несколько сотых (реже десятых) доли процента.

Как пример Альфа брокер. Тариф депозитария составляет 0.04 — 0.06% в год в зависимости от видов активов (акции или облигации).

Как это отразится на кошельке инвестора?

Для удобства возьмем значение — 0.06% в год.

Если на счете 100 000 рублей — плата составит всего 60 рублей. Или 5 рублей в месяц. Но со временем капитал инвестора пополняется новыми деньгами, да и биржа приносит какой-то доход. Размер брокерского счета увеличивается, вместе с ним увеличиваются и депозитарные расходы.

С миллиона уже будет выходит 600 рублей, с двух — 1 200 (или по 100 рублей в месяц). В итоге наступит такой день, когда плата за депозитарий будет в разы превышать другие брокерские расходы. И платить вы будете постоянно, независимо от того, торгуете вы или нет. Особенно это будет актуально для долгосрочных инвесторов.

Запутанные тарифы

Это тема часто встречается у брокеров, которым есть что скрывать. Сборник тарифов на 100-200 листах с редакциями, дополнениями и приложениями. Где информация по каждому тарифу находится не в одном месте, а раскидана по всему документу (или нескольким документам).

На третьей странице — комиссии за сделку, на 35 странице — депозитарные услуги, на 51 — непонятные поборы, расшифровка и пояснение к которым находятся в приложение №1 к документу, да еще и на 85 странице, на сотой странице — условия со звездочкой и так далее.

Сделки в конце месяца

Касается брокеров взимающих дополнительную комиссию за активные месяца, будь то абонентская плата или депозитарные услуги.

Обычно если нет сделок — то и расходов инвестор не несет. Подобная особенность заставляет подстраиваться под тарифы брокера и совершать покупки реже. Например не каждый месяц, а раз в 2 месяца, квартал. Это позволяет снижать торговые издержки в несколько раз.

Хорошая схема оптимизации затрат — это сделки в начале и конце месяца.

Как это работает?

Вы долгосрочный инвестор. Пополняете счет один раз в месяц (допустим 25 числа) и сразу покупаете активы. Платить каждый месяц брокеру — выходит накладно.

Что можно сделать? Поступившие деньги придержать до начала нового месяца и совершить покупки в первых числах. Следующий поступивший транш (25 числа) используем сразу же в этом же месяце.

Следующее поступление опять придерживаем до нового месяца. И так далее ….

В итоге получаем примерно такую схему:

- все нечетные месяцы (январь, март, май …) мы не торгуем. Поступившие деньги держим до след. месяца.

- в четные месяца (февраль, апрель, июнь …) покупаем активы в первых и последних числах.

В итоге мы также покупаем активы примерно раз в месяц. Но активных периодов стало в 2 раза меньше.

А в чем подвох?

Торги на бирже проводятся по правилу Т+2. Сделка совершенная вами сегодня, по факту отобразится только через 2 рабочих дня.

Купил акций на бирже 30 числа. Брокер проведет сделки 1 или 2 числа следующего месяца. А это чревато попаданием на дополнительную комиссию за новый активный месяц.

Почему акции лучше покупать через брокера?

Кто такой брокер и как он поможет купить акции

Ответ на этот вопрос очень простой — без брокера вы просто не сможете выйти на биржу. Поэтому покупать акции через брокера не “лучше”, а “необходимо”.

Правила таковы, что участниками торгов могут быть только специализированные компании со специальными лицензиями. Их выдает Банк России. Кроме того, он еще проверяет и регулирует их деятельность.

Брокеры — это компании, которые могут давать доступ к торгам своим клиентам. Чтобы им стать — необходимо открыть счет у брокера. Сейчас, когда почти все можно сделать с мобильного телефона, открыть счет можно за несколько минут. Все что нужно — это следовать инструкциям на сайте брокера. Например, открыть счет в ITI Capital можно через портал госуслуги или на сайте, имея перед глазами паспорт, номер инн и снилс.

Открыть счет недолго — брокер оформит вас за пару часов, дальше нужна регистрация на бирже. Регистрация там может произойти в этот же день или на следующий, если вы подали заявку ближе к вечеру.

Акции – рискованный финансовый инструмент, но риски можно снизить

1. Инвестируйте долгосрочно

Инвестируйте на срок от 3 лет. Когда вы вкладываете деньги надолго, то кратковременные рыночные шоки не заставят вас продавать акции, поддаваясь эмоциям.

Исторически рынок всегда растёт. Так, с момента кризиса во время COVID-19 российский и американский фондовые рынки успели восстановиться после падения уже к концу 2020 года.

2. Распределяйте вложения

Инвестируйте в акции компаний из нескольких стран и экономических отраслей. Когда вы распределяете деньги по разным компаниям, падение акций одних компенсируется ростом других. Не покупайте только один актив. Если он просядет в цене на 20–30% или больше, то настолько же обесценится весь ваш капитал.

Не забывайте про облигации – это не такой доходный инструмент, как акции, но зато более надёжный. Ещё часть денег можно вложить в покупку валюты: доллары, евро, швейцарские франки, китайские юани или японские йены.

3. Инвестируйте только свободные деньги

Не инвестируйте все накопления или зарплату. Собирайте инвестиционный портфель постепенно, направляя на покупку бумаг 10–20% от активного дохода.

Чем отличается брокерский счет от ИИС

Ключевое отличие тоже, что и в случае с депозитом – вы можете получить налоговый вычет, либо отказаться от уплаты НДФЛ. При этом стандартный брокерский счет позволяет только вести торговлю активами. При этом возможности вернуть 13% НДФЛ нет. Придется платить налог.

Стандартный брокерский счет – это по сути депозит, который открыт инвестором у брокера с целью проведения биржевых операций. На брокерском счете отображаются все биржевые транзакции, проведенные с целью получения прибыли.

Инвестор может использовать для этого акции, облигации, ПИФы и другие активы. В данном случае брокер считается налоговым агентом, поэтому инвестор получает прибыль, которая уже уменьшена на 13% НДФЛ.

Индивидуальный инвестиционный счет открывается с той же целью, и отличается только налоговыми привилегиями, а также некоторыми ограничениями. Благодаря возможности получать налоговые вычеты инвестор может сэкономить достаточно ощутимую сумму.

Отложенное налогообложение – это плюс ИИС. Владелец счета может платить налоги только после завершения трехгодичного периода. При стандартной работе с рынком через брокера, отчитываться нужно каждый год. Такая схема позволяет вкладывать деньги в любые активы на фондовом рынке в течение 3 лет без уплаты налогов.

А при закрытии ИИС до истечения 3-летнего периода, вы должны будете вернуть все вычеты, которые получили. Если ликвидация счета была проведена ранее чем через год с момента его открытия, то никаких денег от государства не будет получено.

Если вы пожелаете вывести деньги с брокерского счета таких проблем не возникнет. Он остается активным даже при нулевом балансе.

Также трейдер не сможет внести на индивидуальный счет более 1 млн. руб. в год. Все переводы должны быть только в национальной валюте. Такие условия ограничивают потенциальный доход.

В случае с ИИС в течение первых трех лет можно выводить дивиденды по акциям и купоны по облигациям.

Инвестор может использовать единый брокерский счет для перевода любых видов активов и работы с разными ценными бумагами. С ИИС доступна только торговля с инструментами в рамках российского рынка.

Плюсы и минусы ИИС

Несмотря на имеющиеся ограничения, индивидуальные инвестиционные счета становятся все более востребованными среди российских трейдеров. Рост популярности ИИС обусловлен его ощутимыми преимуществами:

- Нет минимального порога для инвестирования. Начинать можно с небольшого вклада.

- Доступны налоговые льготы от государства. Есть возможность вернуть уплаченный подоходный налог.

- Баланс можно пополнять постепенно. Это очень удобно, если нет возможности сразу завести крупную сумму.

- Допускается смена управляющей компании без закрытия счета. Если была найдена организация с более выгодными условиями, можно выполнить перевод ИИС под ее управление.

- Открыть индивидуальный инвестиционный счет может даже несовершеннолетний. Для этого потребуется только официальное согласие родителей. То есть подростки могут начинать получать опыт инвестирования еще до наступления совершеннолетия.

Помимо преимуществ у ИИС есть и недостатки, которые необходимо учитывать.

- Длительный срок инвестирования. Нельзя закрывать счет пока не пройдет три года с момента открытия.

- Наличие доступа только к российскому фондовому рынку. Не получится попробовать свои силы на западных площадках.

- Отсутствие гарантий. Если управляющая компания обанкротится, инвестор потеряет все свои деньги.

- Необходимость платить дополнительные комиссии за управление счетом. Управляющая компания не предоставляет свои услуги бесплатно.

- Нельзя снимать часть средств с ИИС. Вы можете получить доступ к своим накоплениям только через 3 года.

- Ограничение суммы инвестирования. Не более 1 млн. ₽ в год. Такое условие ограничивает потенциал заработка.

ИИС является хорошим способом освоить инвестиции для начинающих на российском рынке. Если грамотно пользоваться таким счетом, то можно получать стабильную прибыль, благодаря торговле ценными бумагами и выплаты налоговых вычетов.

Минимальная сумма денег у клиента на брокерском счете и комиссии в виде абонентских плат

Минимальный порог входа и абонентские комиссии

Как видим из таблицы ниже, почти все брокеры отказались от минимального порога входа в торговлю на бирже. Под минимальным порогом подразумевается минимальная сумма денег, заводимая вами на брокерский счет для торговли.

Раньше она была у брокеров от 30 000 до 100 000 рублей. Но конкуренция заставляет делать более гибкие условия для клиентов, иначе клиент уйдет к конкуренту, а это уже катастрофа для любого брокера.)

| брокер | минимальный порог | комиссия |

| ФГ БКС | нет порога | на тарифе Трейдер Про (самый подходящий для обычных людей) есть абонентская плата при наличии операций 299 рублей в месяц |

| Открытие | нет порога | на тарифе Инвестор(самый подходящий для обычных людей) при сумме меньше 50 000 рублей на счете минимальное вознаграждение в месяц 295 рублей |

| Финам | нет порога | |

| Кит Финанс | нет порога | на всех тарифах взымается плата ежемесячная 200 рублей, если комиссия брокера за месяц оказалась меньше этой суммы |

| ООО Алор + | нет порога | на Срочном рынке взымается плата 250 рублей при наличии открытых позиций и вознаграждение брокера за месяц не менее 5 000 рублей и выше |

Тем не менее, видно из таблицы «Минимальный порог для входа и абонентские комиссии» , что брокеры пытаются тем или иным способом взять под любым предлогом какую-то абонентскую плату со своих клиентов.

Одни брокеры берут плату, если в результате торгов, торговые комиссии за объем не превышают минимальный порог.

Другие взимают плату только, если в течение месяца была совершена хотя бы одна сделка. При отсутствии сделок — комиссия не берется.

Давайте разберем еще другие источники дохода брокера. Думаю, очевидно, что и в этом разделе никого выбросить из списка мы не сможем. Все брокеры берут под разными предлогами ежемесячную дань от нас, своих клиентов.

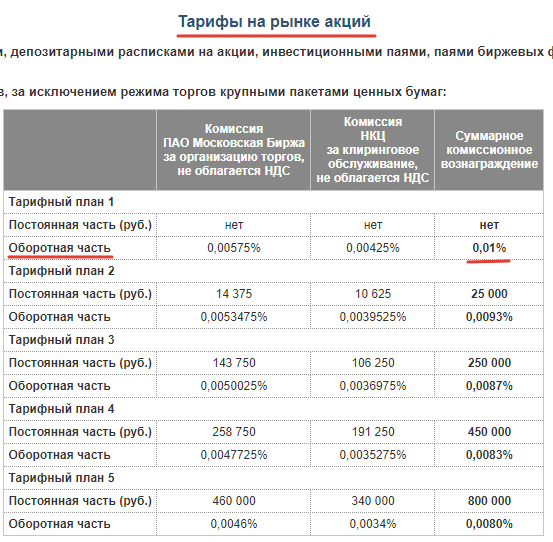

Комиссии за сделки

Вы должны понимать, что торгуя разными активами на рынке и на разных площадках, разные и методы расчета брокерской комиссии.

Выписка комиссии биржи с клиентов при торговле (с сайта Московской биржи)

При торговле фьючерсами самая точная и правильная цифра о комиссии биржи будет в паспорте на сам фьючерс.

Выписка из паспорта фьючерсного контракта доллар/рубль

Плата за депозитарий

Эта плата может отсутствовать, или браться в процентах от капитала или взиматься ежемесячно. Очень часто в рекламных материалах того или иного тарифа о ней ничего не говорится. Но это совсем не значит, что ее нет. Просто-это маркетинговый ход для первого знакомства клиента с брокером.

В этом плане мне понравился брокер Кит-Финанс. Как раз у них на сайте довольно простая и понятная навигация.

Выписка с официального сайта брокера Кит-Финанс

Открываем информацию по депозитарию и видим, что все четко и понятно написано.

По другим брокерам вы можете также при анализе посмотреть эту информацию. Очень сложно написать по каждому, потому что в одних тарифах она идет отдельной цифрой, в других тарифах она уже заложена в абонентской плате.

Здесь все индивидуально надо обсчитывать. Примерную схему, как делать анализ по тарифам я даю в конце статьи. Вы можете это взять, как шаблон.

Рейтинг фондовых брокеров

Сложно составить справедливый рейтинг фондовых брокеров. У каждого свои условия и нюансы. Кому-то подойдёт идеально одна компания, кому-то другая. Московская биржа предложила ранжировать по количеству активных клиентов и по суммарному обороту.

Посмотреть актуальные данные рейтинга брокера можно на официальном сайте Московской биржи: https://www.moex.com/s719

Таблица по состоянию на сентябрь 2020 г. по количеству клиентов:

| № | Название брокера | Количество клиентов |

|---|---|---|

| 1 | АО «Тинькофф Банк» | 2 615 457 |

| 2 | Сбербанк | 2 537 386 |

| 3 | ВТБ | 1 018 047 |

| 4 | ФГ БКС | 534 037 |

| 5 | Группа Банка «ФК Открытие» | 292 235 |

| 6 | ФИНАМ | 263 656 |

| 7 | АО «АЛЬФА-БАНК» | 211 816 |

| 8 | Фридом Финанс | 76 221 |

| 9 | ООО «АТОН» | 54 728 |

| 10 | ООО УК «Альфа-Капитал» | 53 107 |

Таблица по состоянию на сентябрь 2020 г. по количеству активных клиентов:

| № | Название брокера | Количество клиентов |

|---|---|---|

| 1 | АО «Тинькофф Банк» | 601 923 |

| 2 | Сбербанк | 200 061 |

| 3 | ВТБ | 161 196 |

| 4 | ФГ БКС | 45 598 |

| 5 | Группа Банка «ФК Открытие» | 33 547 |

| 6 | ФИНАМ | 33 358 |

| 7 | АО «АЛЬФА-БАНК» | 26 127 |

| 8 | ООО УК «Альфа-Капитал» | 24 518 |

| 8 | Фридом Финанс | 8 472 |

| 10 | ПАО «Промсвязьбанк» | 6 049 |

Что такое инвестиционный вклад в банке

Инвестиционный вклад, внесенный в распоряжение банка, делает вас инвестором. По сути, это взаимодействие стандартного банковского вклада и вклада в паевые инвестиционные фонды — ПИФы. Механика проста: вы вносите денежные средства, а банковская организация оперирует сделками с Вашими деньгами — покупает акции, распределяет соотношение депозитной и долевой части Ваших средств. Единственное, что предоставит банк — инвестиционные продукты. То есть, перечень паев, которые Вы сможете приобрести. Обычно, минимальный инвестиционный депозит составляет 100 тысяч рублей.

Как работает банковский механизм? Банк зарабатывает на том, что размещает средства сформированного инвестиционного фонда, в котором участвуют такие же, как Вы, вкладчики на торговых площадках. С полученной прибыли берется процент вознаграждения, остаток делится между инвесторами пропорционально сумме инвестиций. Достоинства и недостатки у такого способа обогащения, несомненно, имеются. Из плюсов — выгодные инвестиционные вклады позволяют получить до 100% прибыли. Из минусов — банковская организация не гарантирует получение этой прибыли. Результат таких операций непредсказуем — можно потерпеть убытки.

Положительные стороны инвестирования:

- Гарантированная прибыль на депозит.

- Грамотные инвестиции в паи способны принести огромную прибыль.

- Минимальный пакет документов для капиталовложений.

- При необходимости можно изъять депозитную часть в любой момент.

Отрицательные стороны инвестирования:

- Минимальный процент при долгосрочном изъятии вклада.

- Забрать можно только всю сумму по договору, даже если Вам нужна самая маленькая ее часть.

- Можно потерять все деньги, на которые куплены паи ПИФ.

- Если Вы потеряли все средства, на которые куплены паи, то управляющая компания все равно возьмет с Вас комиссию, сумма которой оговорена рамками договора.

- Большинство банков не предусматривает пополнения.

- Нет автоматического продления договоров, короткие сроки вкладов.

- 13% от суммы прибыли составляет налог на инвестиции, он подлежит обязательной уплате.

Классические депозиты позволяют заработать небольшую сумму, инвестиционные вклады не гарантируют прибыли: в зависимости от пропорции распределения средств, можно потерять вложенную в ПИФы долю, а можно увеличить ее в несколько раз; при методе прямых инвестиций можно или много заработать, или много потерять.