Риск в экономике — это что такое? понятие, виды и оценка рисков в экономике

Содержание:

- Введение

- Деление рисков по степени допустимости и по динамичности

- Служба риск-менеджмента на предприятии

- Аномалии

- Дискриминация, экспроприация и еще кое-что…

- Суверенный риск и страновой риск

- Финансовый риск

- Что такое риск?

- Динамическая группа рисков

- Риски – это союзники того, кто умеет ими управлять

- Концепция управления рисками

- Экономические и политические риски

Введение

Проблемы управления рисками являются, с одной стороны, хорошо изученными в российской и мировой практике, о чем свидетельствует большое количество стандартов и руководств в этой области, выработанные механизмы, классификации и алгоритмы управления рисками, многочисленные публикации. Однако во всем многообразии фундаментальных и прикладных исследований данного вопроса нередко отсутствует новизна, отраслевая специфика управления рисками, учет взаимосвязи и взаимовлияния различных рисков. В значительной части исследований описан типовой общеизвестный механизм управления рисками, включающий две составляющие:

- построение в рамках общей системы управления в компании подсистемы управления рисками;

- реализацию типовых процедур и алгоритмов управления рисками: идентификацию, качественную и количественную оценку, выбор методов и способов нивелирования рисков.

Широкое распространение такого механизма управления рисками вполне объяснимо – он сформировался под влиянием системного подхода в общем менеджменте, распространившегося на другие области управления, в т.ч. и на управление рисками.

Однако современная парадигма управления акцентируется не на системном, а на процессном подходе, что означает большую привязку не к системе, а к бизнес-процессам внутри компании. На примере управления рисками можно сказать, что ключевым вопросом в организации работы по управлению рисками становится не формирование централизованной системы управления рисками на предприятии, а ее децентрализация на процессы, встраивание управления рисками в основные, обеспечивающие, поддерживающие и развивающие бизнес-процессы. Процессный подход к управлению рисками все чаще используют на практике промышленные предприятия. Фактически, это альтернатива системному подходу, которая сложилась из практического опыта управления рисками в зарубежных и российских промышленных предприятиях, но слабо освещенная в периодической литературе и учебных материалах по управлению рисками , ,.

Изучение организационно-экономических механизмов управления рисками для российских предприятий в настоящее время является высоко актуальным: санкции и ограничение доступа к зарубежным рынкам капитала, политика импортозамещения вынуждают компании полностью пересматривать устоявшиеся хозяйственные отношения, повышают неопределенность внешней среды, а, значит, и уровень риска. В такой ситуации корпоративные механизмы управления рисками, основанные на системном подходе, не справляются с темпами изменений, протекающими во внешней среде. Наиболее ощутимые изменения происходят на промышленных предприятиях, предприятиях торговой сферы, где эффективность производственных блоков напрямую зависит от качества организации ресурсных потоков.

Поэтому цель исследования, по результатам которого подготовлена данная статья, заключалась в систематизации подходов, организационно-экономических механизмов и моделей управления рисками.

Основной акцент в исследовании был сделан на проблемы управления финансовыми рисками, поскольку, во-первых, на них приходится значительная часть предпринимательских рисков компании, а, во-вторых, большинство рисков компании трансформируется в финансовые убытки.

В качестве объектов исследования были выбраны предприятия легкой промышленности, а в качестве предмета исследования – управление рисками на предприятиях легкой промышленности.

В качестве теоретической основы исследования использовались фундаментальные теории в области менеджмента, экономики фирмы, финансового менеджмента, стандартов и методов управления рисками. В частности, были использованы идеи и положения из теории цепочки создания стоимости Майкла Портера, работы И.А. Бланка, материалы актуальных диссертационных исследований, отраслевые отчеты.

Основные аспекты управления финансовыми рисками были изучены в работах И.Т. Балабанова, И.А. Бланка, И.В. Булавы, В.В. Вахитова, А.Е. Величко, В.М. Гранатурова, Н.В. Гриневой, Г.Г. Кадыкова, Р.М. Качалова, Г.Б. Клейнера, М.Н. Крейниной, В.В. Ковалева, И.Я. Лукасевича, Р.С. Сайфулина, Е.С. Стояновой, Е.А. Федоровой, Г.А. Хайдаршиной, Н.В. Хохлова, Б.Б. Хрусталева и др.

В методологическую основу работы легли принципы системности, комплексности. Для проведения расчетов и обоснования использовался сравнительно-сопоставительный анализ, математические и статистические методы.

Деление рисков по степени допустимости и по динамичности

Классификация рисков по степени опасности (допустимости) позволит нам акцентировать внимание на концепции допустимого риска, формирующей основные механизмы управления ими. Напомним три основных шага концепции: выявить факторы опасности, оценить их и снизить угрозу за счет выработанных мероприятий

Опираясь на эти действия, руководитель принимает решение, какой уровень риска он может себе позволить в существующих условиях деятельности. В этой связи различают следующие виды риска:

- допустимый;

- критический;

- катастрофический.

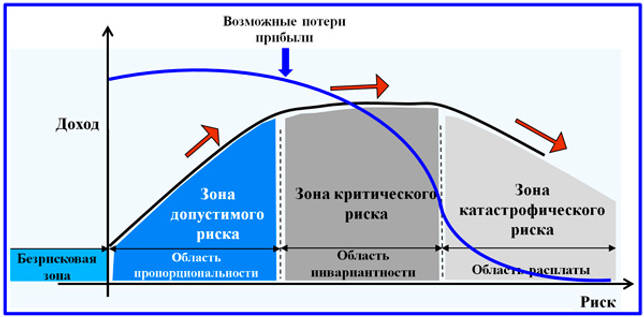

Модель видов рисков в зависимости от решения в концепции допустимого риска

Выше представлена модель зонирования областей, в которых принимается управленческое решение. На схеме отражена динамика доходности и возможных потерь прибыли с учетом величины допущенного риска. Риск всегда сопутствует эффективному управлению, однако наступает некий переломный момент, перейдя за который, деловой человек становится неспособным преодолеть возникший уровень опасности, и ущерб оказывается непоправимым.

Под допустимым риском будем понимать угрозу потери финансового результата операционной деятельности или реализуемого проекта, которая потенциально меньше ожидаемой прибыли. В этом случае экономическая целесообразность конкретного события или деятельности в целом сохраняется. Более опасной степенью риска является его критический вариант, при котором уровень вероятных потерь приближается к размеру материальных затрат на осуществление сделки, проекта или производства. Можно сказать, что это первая степень критического риска. Обе обозначенные категории в случае применения могут быть в определенных условиях оправданными.

Две следующих категории риска вряд ли можно считать допустимыми. Дальнейшее увеличение вероятности угроз приводит к тому, что размер возможных потерь выходит на уровень полных издержек предприятия. Такое положение вещей соответствует уже второй степени критичности. Наконец, катастрофическим является риск, когда угрозы становятся сопоставимыми с размером имущества компании и даже начинают превышать его стоимость.

По критерию динамичности выделяются динамические и статистические группы рисков. Динамической группе мы посвятим два ближайших раздела статьи. Спецификой статистической группы является их неизбежное присутствие в предпринимательской деятельности. Основные категории рисков, относящиеся к данной группе:

- в результате стихийных бедствий;

- в результате совершения преступных деяний;

- вследствие ухудшения законодательства;

- в результате потери компанией лидеров бизнеса из-за смерти или иных обстоятельств.

Это интересно: ВНИИ ГОЧС МЧС России

Служба риск-менеджмента на предприятии

В начальный период дополнение структуры организации системой по управлению рисками включает создание подразделения риск-менеджмента, выявления его места в организационной структуре предприятия, обязанностей и прав работников.

В качестве главных функций указанного подразделения в организации следует выделить:

- определение и анализ типа угрозы, оценку ее вероятности и размеров;

- разработку и внедрение мер для предупреждения и минимизации рисков;

- выработку механизмов ликвидации последствий (убытков) и восстановление предприятия (кризисное регулирование).

Получая необходимую для анализа информацию о текущем состоянии и прошлых периодах работы, служба риск-менеджмента производит реальную оценку динамики показателей работы предприятия при постоянном влиянии разного вида факторов внутри и извне (экономических, политических).

В ходе анализа определяются потенциальные зоны рисков, сопутствующих работам в организации, прогнозируются потенциальные выгоды и негативные изменения от воздействия выявленных проблемных факторов.

Использование конкретного метода для анализа связано с рядом факторов:

- для каждого типа рассматриваемого риска действенны определенные методы анализа и особенности их проведения;

- значимая роль в анализе отводится величине и качеству исходных показателей (данных);

- для результатов анализа чрезвычайно важен учет динамики именно показателей, воздействующих на степень угрозы;

- выбор метода для ведения анализа должен производиться с учетом доступности прошлых периодов по используемым данным и дальности периода прогнозирования показателей, действующих на изменения риска;

- имеют значение элемент срочности и технические условия для выполнения анализа;

- должны учитываться указания контролирующих органов государства по формированию отчетных сведений по рискам.

Итогом разностороннего анализа служит вероятностный прогноз рыночной конъюнктуры с учетом возникновения ряда рисков.

Продолжением аналитической работы соответствующего подразделения выступает создание программы мер и процедур по управлению вероятностными угрозами, учитывающей:

- вероятность и сумму потенциального ущерба;

- имеющиеся и предлагаемые службой механизмы по понижения угрозы и их эффективность;

- практическую возможность по реальному выполнению мероприятий с учетом имеющегося лимита ресурсов;

- соответствие принимаемых к внедрению мероприятий действующим нормативным актам и планам по развитию предприятия.

Подготовленная программа в обязательном порядке проходит утверждение руководством компании и учитывается при подготовке финансовых и производственных планов организации.

Важно! При реализации утвержденных мероприятий подразделение риск-менеджмента должно проводить непрерывный анализ эффективности исполняемых мероприятий, а при необходимости использовать меры для корректировки процедур и минимизации угроз. При исполнении утвержденного комплекса мер следует накапливать всю информацию о недостатках и сбоях в программе, возникающих в ходе работы, с передачей в службу менеджмента

Данный подход на базе использования возникающей новой информации обеспечивает разработку следующих программ по уменьшению угроз на более высоком качественном уровне

При исполнении утвержденного комплекса мер следует накапливать всю информацию о недостатках и сбоях в программе, возникающих в ходе работы, с передачей в службу менеджмента. Данный подход на базе использования возникающей новой информации обеспечивает разработку следующих программ по уменьшению угроз на более высоком качественном уровне.

Аномалии

Аномальные и катастрофические разновидности всегда следует выделять в отдельную категорию. Первая разновидность подразумевается в тех случаях, когда сам материальный объект, в силу его каких-то уникальных особенностей, не может быть отнесен ни к одной из стандартных категорий. Не следует считать, что вероятность возникновения проблем в этом случае выше обычной: бывает, что аномальные риски намного ниже тех, которые предполагаются в отношении нормальных объектов

Эти виды экономических рисков крайне важно заранее оценить, определив теоретически возможный размер ущерба: страховые компании получают основания для заключения (или не заключения) договора, в то время как строители или инженеры принимают решение о возведении здания или иной конструкции или же отказываются от этого проекта в силу возможных катастрофических последствий

Дискриминация, экспроприация и еще кое-что…

Говоря о страновых рисках, стоит дать несколько более полную характеристику двух основных групп факторов, их составляющих.

Речь идет о факторах политических и факторах экономических.

Политические страновые риски не отличаются особым разнообразием и могут быть сведены к трем формам вмешательства в деятельность иностранных инвесторов:

дискриминация;

национализация;

экспроприация.

Под дискриминацией в данном контексте понимают создание для отечественных субъектов хозяйствования более выгодных экономических условий и льгот по сравнению с совместными и иностранными предприятиями, транснациональными корпорациями (ТНК) и другими организационно-правовыми формами предпринимательской деятельности, осуществляемые при участии иностранного капитала.

Национализация предполагает частичное лишение иностранных инвесторов права собственности на инвестиционные объекты.

Как правило, речь идет о передаче государству контрольного пакета акций или доли в уставном фонде предприятия, обеспечивающей возможность влияния государства на принятие ключевых управленческих решений.

Экспроприация является крайней формой национализации, предполагающей 100-процентный переход права собственности от иностранного инвестора к государству, принимающему инвестиции.

Суверенный риск и страновой риск

Понятие «страновой риск» является в некотором смысле преемником более размытого термина «суверенный риск», который использовался с 1970-х гг. для оценки рисков, связанных с предоставлением международных займов и кредитов правительствам суверенных государств.

Необходимость введения в употребление подобных терминов была обусловлена проблемами, которые все чаще стали возникать в процессе кредитования крупными коммерческими банками частных кредитополучателей из развивающихся экономик (особенно, из государств, не относившихся к числу стран-экспортеров нефти).

В более поздние периоды проблемы с возвратом кредитов и международных займов развивающимися странами резко обострились из-за ухудшения их экономического положения, политической нестабильности…

В ряде случаев приходилось иметь дело с фактами национализации (Эквадор, Алжир, Венесуэла, Шри-Ланка, Чили и др.) крупных предприятий и корпораций, ранее принадлежавших иностранным инвесторам, а также прямым отказом отдельных правительств от выполнения взятых на себя обязательств…

Все эти процессы привели к созданию отдельных «черных списков» государств, инвестиции в которые были сопряжены с повышенным риском потерь вложенных средств из-за нестабильности на внутренних финансовых рынках, угроз военного, политического и экономического характера, обуславливающих принятие правительствами непредсказуемых решений, в том числе связанных с отказом от выполнения условий соответствующих инвестиционных соглашений.

Каждое государство в таких списках получало некоторую совокупную оценку, которую все чаще стали именовать суверенным или страновым риском.

Эти понятия до сегодняшнего дня строгого определения не имеют и на практике могут обозначать достаточно широкий спектр факторов и характеристик.

Финансовый риск

Этот бизнес-риск может включать в себя кредит, предоставленный клиентам, или долговую нагрузку компании. Колебания процентных ставок также могут быть угрозой.

Внесение изменений в бизнес-план поможет избежать нанесения ущерба денежным потокам или возникновения непредвиденных убытков. Необходимо свести долг к минимуму и создать план, который позволит снизить долговую нагрузку как можно скорее. Если руководство полагается на весь свой доход от одного или двух клиентов, финансовый риск может быть значительным, если те клиенты больше не будут пользоваться услугами предприятия. Лучший вариант в таком случае — продвигать собственные услуги, чтобы диверсифицировать базу, чтобы потеря одной из них не опустошила общую прибыль.

Риски делятся по финансовым последствиям:

- Влекут упущенную выгоду, характеризуют случаи, когда предприятия по причине сложившихся субъективных/объективных последствий не выполняет запланированную манипуляцию. К примеру, если снижается кредитный рейтинг, компания не получит кредит для собственного развития.

- Приносят экономические потери, а также исключительно отрицательные последствия (теряется капитал, прибыль).

- Становятся причиной экономических потерь или дополнительных доходов. В данном случае речь идет о «спекулятивном финансовом риске», который присущ разнообразным финансово-спекулятивным операциям (риск с доходностью в эксплуатационном этапе снижается или становится выше расчетного уровня в реальном инвестиционном проекте).

Что такое риск?

Чаще всего под «риском» понимаются следующие факторы:

Чаще всего под «риском» понимаются следующие факторы:

- Некая теоретически возможная опасность, которая может грозить объекту, застрахованному ранее.

- Теоретическая возможность наступления так называемого страхового случая, то есть события, которое прямо прописано в договоре о страховании.

- Некое событие или их комплекс, в момент наступления которых банк должен выплатить пострадавшей стороне оговоренную сумму.

- Вклад, здание или иной материальный объект, который подвергается риску.

- Величина теоретически возможных убытков, которые появляются из-за действия неких сил или людей.

Динамическая группа рисков

Классификации рисков, формируемые для настоящей группы, основаны на спекулятивной природе определенных возможностей, вероятность возникновения которых присутствует в бизнес-деятельности. Динамические риски несут в себе потенциал как потерь, так и прибыли для компании. Среди данной категории выделяются следующие риски:

- финансовый;

- политический;

- технический;

- производственный;

- коммерческий;

- отраслевой;

- инвестиционный.

Обзор группы мы начнем с финансовых рисков. Для данной категории присущи две трактовки отнесения вероятности угроз к финансовым рискам: широкая и узкая. Широкий взгляд предполагает риск возникновения потерь в ходе любых финансовых операций. Мне ближе узкая позиция, при которой к финансовым относятся риски, возникающие в результате финансовых инвестиций. Настоящей категории посвящена статья на тему оценки финансовых рисков. Мы же напомним основные их подвиды:

- валютные;

- кредитные;

- ликвидности;

- рыночные.

Институты власти проводят в жизнь свою политику на государственном уровне. Они формируют специфическую категорию рисков – политическую. Одним из важных критериев инвестиционной привлекательности страны является ее политическая и законотворческая стабильность. Об этом во все времена бизнес просит власть, и всегда эта просьба игнорируется. Этого избежать невозможно априори. Среди самых весомых политических рисков последнего времени можно выделить следующие.

- Угрозы, вызванные санкциями по поводу присоединения Крыма и выполнения Минских соглашений.

- Опасность терактов, военных действий, способных повлечь значительный ущерб и банкротство бизнеса.

- Угрозу прекращения сделок из-за решений стран, к которым относится компания-партнер.

- Риск валютного трансферта, по которому не удастся перевести средства в валюту инвестора или кредитора для расчетов.

Технический прогресс ведет к угрозам техногенных катастроф, старение оборудования только усугубляет данную тенденцию. Категория технических рисков относится к внутренним рискам и определяется уровнем организации производства, системой профилактики и безопасности. Данный вид включает следующие разновидности:

- аварии, поломка, сбои в работе оборудования;

- возникновение побочных и отрицательных эффектов от внедрения новых технологий;

- невозможность освоить инновации из-за низкого технологического уровня производства;

- неудовлетворительные результаты НИОКР.

Категориям производственного и коммерческого риска в дальнейшем будут посвящены несколько статей. Следует заметить, что оба этих вида тесно связаны между собой. Производственный риск связан с процессами обеспечения и выполнения производства продукции. Коммерческий риск возникает в процессе продвижения и сбыта произведенной продукции и товара, приобретенного для перепродажи.

Риски – это союзники того, кто умеет ими управлять

Что же такое риск?

Риск – это возможность возникновения событий, негативно влияющих на деятельность предприятия, определяемая вероятностью и последствиями.

Риск – это не само событие, это возможность его наступления.

Управление рисками начинается с осознания того, что риски есть у всех, от них нельзя «убежать».

Виды рисков

Каждая компания в своем положении на рынке подвергается следующим рискам:

- риск падения продаж;

- риск неконтролируемого роста затрат;

- риск невозможности рассчитаться по долгам (кредитный риск);

- организационные риски (риски, связанные с ошибками менеджмента компании, ее сотрудников; проблемами системы внутреннего контроля, плохо разработанными правилами работ, то есть риски, связанные с внутренней организацией работы компании);

- технико-производственные риски (риски возникновения пожаров, аварий в связи с неправильной организацией производственного процесса; вероятность потерь в результате сбоев и поломки оборудования и т. д.);

- юридические риски (могут возникнуть из-за несоответствия внутренних документов, заключенных договоров компании действующим законодательным нормам и требованиям).

Отдельного внимания заслуживают коммерческие риски (риски возникающие в процессе реализации товаров и услуг, произведенных или купленных предпринимателем) и транспортные риски.

От многих владельцев компаний приходится слышать: «Да, есть риск падения продаж, но продажи и раньше падали, а потом росли. Так что и это переживем». Фактически, они не предпринимают конкретных мер, пока не становится слишком поздно.

“Риски не существуют сами по себе, всегда есть источники их возникновения, которые невозможно локализовать, чтобы рисков не было вообще.”

Риск выбора неправильной стратегии

Первый риск, с которым компания сталкивается с момента появления на рынке – это риск выбора неправильной стратегии. Выбрав бизнес-направление, которое не имеет перспектив, компания с высокой долей вероятности рано или поздно столкнется со стратегическим кризисом. Выход – необходимо менять стратегию.

Риск неконтролируемого роста затрат

Следующий риск, который поджидает субъекта хозяйствования, это риск неконтролируемого роста затрат. Если компания умело работает с затратами, то следующий риск – это риск падения выручки (кризис доходов). Как правило, он наступает вследствие сокращения рынка либо более успешных действий конкурентов.

Риск потери ликвидности

Один из самых тяжелых по последствиям рисков, с которым предприятие может столкнуться, осуществляя свою деятельность – это риск невозможности своевременно рассчитываться по долгам (риск потери ликвидности).

Риск потери ликвидности — вероятность получения убытка из-за отсутствия необходимых денежных средств для исполнения обязательств в требуемые сроки. Например, компания должна рассчитаться с кредиторами в течение 10 календарных дней, но из-за задержки платежа за свою поставленную продукцию покупателю, она не располагает наличными денежными средствами. Негативными последствиями для компании в данной ситуации будут применение штрафных санкций со стороны кредитора и снижение деловой репутации.

Риск потери ликвидности может привести субъекта хозяйствования к банкротству. Проиллюстрируем это на следующем графике:

Управление рисками следует начинать с понимания того, что:

- любая прибыль сопровождается риском;

- чем выше уровень риска в данном сегменте рынка, тем выше норма прибыли;

- благодаря наличию рисков вы можете занять свое место на рынке;

- риски – это союзники того, кто умеет ими управлять.

На начальной стадии управления рисками необходимо разработать так называемые «аварийные выходы».

Аварийные выходы – это комплекс действий сотрудников компании, направленный на ликвидацию негативных последствий уже наступившего события.

Создание комплекса аварийных выходов позволяет компании достойно выглядеть в глазах клиентов и снизить потери. Однако, это уже затратная борьба с наступившими негативными последствиями.

Деятельность по управлению рисками направлена на снижение вероятности их наступления, и уменьшение размеров ущерба, а не ликвидацию неуправляемых последствий.

Концепция управления рисками

Методология управления рисками, имеющаяся на сегодняшний день, подразумевает активную работу с источниками и последствиями определяемых угроз. Вообще, управление рисками является совокупностью процессов, основой которых служит идентификация и анализ рисков и разработка мер по минимизации уровня негативных последствий как результата наступления рисковых событий.

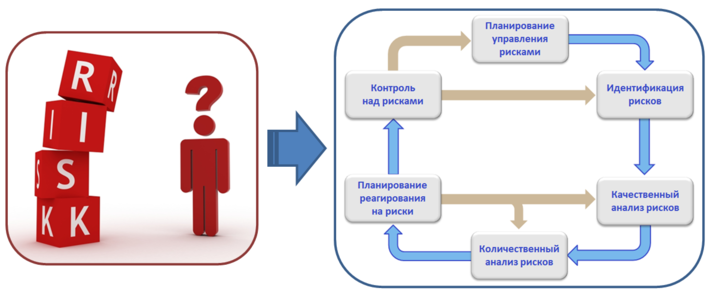

В PMBoK (Своде знаний по управлению проектами (от англ. Project Management Body of Knowledge)) выделяются шесть основных процессов управления рисками. Визуальная схема их последовательности такова:

Т.е., к основным процедурам управления проектными рисками относятся:

- Идентификация рисков

- Анализ риска (качественный и количественный)

- Планирование реагирования на риски

- Контроль над рисками

Идентификация – это определение рисков, основанное на определении продуцирующих их факторов, а также документальное оформление параметров этих рисков. Качественный и количественный анализ причин возникновения и возможности отрицательных последствий необходимы для формирования оценочной процедуры. Планирование реагирования на найденные риски предполагает создание комплекса мер, направленных на снижение негативного воздействия рисков на параметры и результаты проекта. Но главенствующее место в этой системе занимают именно мониторинг рисков и контроль над ними – они осуществляются на протяжении всего жизненного цикла проекта.

Благодаря умелому управлению рисками можно достичь:

- Объективного восприятия и понимания участниками проекта неопределенностей и рисков, связанных с его реализацией, их источников и возможных отрицательных событий как результата появления рисков

- Поиска и расширения возможностей для эффективного решения проектных задач с учетом найденных неопределенностей

- Разработки путей минимизации проектных рисков

- Доработки проектных планов с учетом выявленных рисков и комплексов мер по их минимизации

Проектные риски могут управляться как менеджером проекта, так и всеми участниками проектной команды в разной степени. В процессе применяются методы экспертных оценок, мозговые штурмы, обсуждения и интервьюирование, а также программно-математический аппарат и т.д.

Перед тем как начинать управление рисками, необходимо сформировать информационный контекст, в который входят внешние и внутренние условия для решения задач. К внешним условиям относятся конкурентные, экологические, технологические, социальные, правовые и экономические, политические и прочие аспекты. А внутренние состоят из ряда характеристик – это:

- Характеристики проекта и его целей

- Характеристики структуры и целей компании-организатора проекта

- Корпоративные регламенты и стандарты

- Информация о ресурсном обеспечении проекта

Начинать же управление проектными рисками, как и следует полагать, нужно с планирования.

Экономические и политические риски

Самым распространенным считается экономический риск. Он возникает как результат сбоя в хозяйственной деятельности предприятия, выражается в недостижении запланированных показателей. Источником неприятностей могут стать просчеты менеджмента, негативные изменения рыночной ситуации.

Политический риск всегда связан с глобальными государственными процессами, является следствием изменения законов, может включать:

- конфискацию предприятия, принадлежащего ему имущества, оборудования;

- невозможность ведения бизнеса из-за военных, террористических, революционных действий, вооруженных конфликтов противоборствующих сил;

- мораторий по внешним платежам;

- изменения налоговой политики;

- ввод эмбарго.

Важная особенность этого вида опасности – способность отражаться на большинстве предприятий страны, когда многие компании оказываются в схожих условиях.

Определение

Эмбарго – это запрет на вывоз и ввоз в страну золота, оружия, валюты, технологий, частичное или полное прекращение международной торговли, запрещение пересечения государственной границы иностранными судами.