Трансфертное ценообразование

Содержание:

- Контролируемые сделки

- Пока налоговая не запросит, не будем ничего готовить.

- Conclusion

- История возникновения

- Изменения в налоговом кодексе в 2021–2022 гг., касающиеся трансфертного ценообразования

- Рекомендуем

- Transfer Pricing Method 2: The Resale Price Method

- What are my options for supporting transfer prices?

- Real World Examples

- [править] Затратный метод

- [править] Метод сопоставимой рентабельности

- Какие котировки ИЦА можно использовать?

- Анализ сопоставимости

- Область применения (контролируемые сделки)

- Transfer Pricing Method 5: The Profit Split Method

- [править] Метод цены последующей реализации

- What Transfer Pricing Methods Are There?

- Документация по трансфертному ценообразованию

Контролируемые сделки

НК РФ

введено новое понятие «контролируемая сделка».

К таким сделкам относятся сделки между взаимозависимыми лицами при соблюдении любого из условий, предусмотренных

НК РФ, к которым относятся:

- сумма доходов по сделкам за календарный год превышает 3 млрд. руб. в 2012 году, 2 млрд. руб. в 2013 году и 1 млрд. руб. в 2014 году;

- предметом сделки является товар, признаваемый объектом налогообложения налогом на добычу полезных ископаемых и облагаемый по адвалорной налоговой ставке при превышении суммы доходов по сделкам в 60 млн. руб.;

- если одна из сторон сделки применяет специальных налоговый режим для сельхозпроизводителей или ЕНВД при превышении суммы доходов по сделкам в 100 млн. руб. (контроль вводится с 2014 года);

-

если одна из сторон сделки освобождена от налога на прибыль или является организацией, получившей статус проекта по осуществлению исследований, разработки и коммерциализации их результатов в соответствии с Федеральным законом

«Об инновационном центре «Сколково» и применяет ставку по налогу на прибыль 0 % при превышении суммы доходов по сделкам в 60 млн. руб. (контроль вводится с 2014 года);

- если одна из сторон сделки является резидентом особой экономической зоны, налоговый режим в которой предусматривает специальные льготы по налогу на прибыль при превышении суммы доходов по сделкам в 60 млн. руб.

Кроме того, к контролируемым отнесены ряд категорий сделок, совершаемых лицами, не признаваемыми взаимозависимыми, в частности:

- сделки, осуществляемые с использованием «посреднических» организаций, не выполняющих в рамках сделки никаких дополнительных функций, за исключением организации реализации (перепродажи) товаров (выполнения работ, оказания услуг) и не принимающих на себя никаких рисков. При этом «конечными» покупателями и продавцами в совокупности таких сделок являются взаимозависимые лица;

- сделки в области внешней торговли товарами мировой биржевой торговли, в случае, если сумма доходов за календарный год превышает 60 млн руб.;

- сделки, одной из сторон которых является лицо, местом регистрации либо место жительства, либо место налогового резидентства являются государства и территории, поименованные в Перечне государств и территорий, предоставляющих льготный налоговый режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (офшорные зоны), утвержденном приказом Минфина России

. При этом сумма доходов по таким сделкам должна превысить 60 млн руб.

Важно отметить, что не признаются контролируемыми следующие категории сделок:

Пока налоговая не запросит, не будем ничего готовить.

Отреагировать на запрос налоговых органов по трансфертной документации необходимо в тридцатидневный срок. Общие рекомендации налоговых органов к составу документации следующие:

- Информация о налогоплательщике, контрагенте по сделке и самой сделке

- Функциональный анализ. В отличие от правил ОЭСР, в России он формально необязательный, но требуется на практике для обоснования метода трансфертного ценообразования

- Обоснование выбранного метода трансфертного ценообразования

- Расчет интервала рыночных цен (рентабельности)

На практике, это требует времени и вовлечения в процесс сотрудников различных отделов, а также коллег из головной компании. Если Вы не специалист по трансфертному ценообразованию, то вероятность подготовить качественную документацию в срок крайне мала.

Conclusion

Recent developments have created a renewed focus on transfer pricing practices. To combat (assumed) aggressive tax practices, there are now standard documentation requirements in place.

The objectives of these requirements are first of all to create awareness of transfer pricing regulation and a culture of compliance. Next to that, the documentation provides governments with an overview of potential risks. Finally, it makes a potential audit much easier.

There are three reports that need to be provided. The Master File, the Local File and the Country-by-Country report. The Country-by-Country report is only for large Multi National Enterprises with a turnover of 750 Million USD or more.

Finally, it should be noted that the creation of transfer pricing documentation is and ongoing process. And not something you do at the end of the year like .

If after reading this article, you think you need guidance on the paperwork your firm needs to create, please contact us and we can help you further.

Go back to our home page.

История возникновения

С развитием капитализма постепенно вырабатывались общие подходы в определении окончательной стоимости при сделке. В момент, когда общий рост компаний и их выход на международные рынки нашли свое отражение в активном формировании корпораций и холдингов, выработались определенные правила, и появилось такое понятие, как трансфертное ценообразование.

Первой страной, которой еще в середине прошлого века на законодательном уровне удалось закрепить основные положения данного процесса, является США. Многие государства, в том числе и Россия, гораздо позднее закрепили свои нормы трансфертного ценообразования, основываясь на опыте Соединенных Штатов. В нашей стране это понятие получило свое развитие после распада СССР, а именно с появлением рыночных отношений в экономике в девяностых годах двадцатого века.

Изменения в налоговом кодексе в 2021–2022 гг., касающиеся трансфертного ценообразования

На данный момент все изменения налогового законодательства в части ТЦО находятся в стадии законопроектов, некоторые из них уже приняты в 1 чтении.

Основные изменения касаются:

- возможности применения методов ценообразования другого государства в сделках с иностранными резидентами;

- отсутствия проверок от ФНС в случае, если участник сделки обратился с заявлением для заключения договора о ценообразовании и никакого решения ФНС не было принято;

- уменьшения перечня документов, прилагаемых к заявлению в ФНС (из него исключены копия свидетельства о государственной регистрации налогоплательщика и копия свидетельства о постановке на учет в налоговом органе);

- обязанности налогоплательщика сообщать в срок до 6 месяцев о подаче в иностранный налоговый орган заявления о заключении договора о ценообразовании иностранным контрагентом;

- расширения перечня оснований для отказа в заключении соглашения о ценообразовании (в него войдут недостижение соглашения с иностранным налоговым органом, непредоставление полного перечня необходимых документов, несогласие налогоплательщика необходимостью доработки соглашения о ценообразовании);

- оснований для досрочного расторжения договора о ценообразовании.

В целом изменения механизмов государственного контроля за трансфертными ценами направлены в сторону ужесточения контроля и предотвращения ухода корпораций от налогов.

Рекомендуем

По итогам семинара слушатели смогут самостоятельно выбирать методы обоснования цен в сделках, производить поиск сопоставимых компаний (бенчмарки), познакомятся с подходами по подготовке защитной документации, а также узнают тренды и планы по налоговой политике в области ТЦО на 2021–2022 годы.

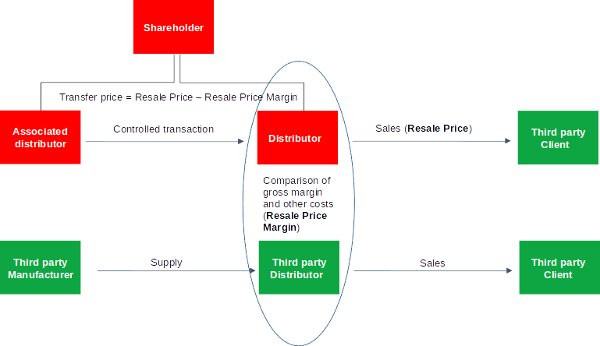

Transfer Pricing Method 2: The Resale Price Method

The Resale Price Method is also known as the “Resale Minus Method.”

As a starting position, it takes the price at which an associated enterprise sells a product to a third party. This price is called a “resale price.”

Then, the resale price is reduced with a gross margin (the “resale price margin”), determined by comparing gross margins in comparable uncontrolled transactions. After this, the costs associated with the purchase of the product, like custom duties, are deducted.

What is left, can be regarded as an arm’s length price for the controlled transaction between associated enterprises.

The below image is an example of the Resale Price Method:

In the article the Resale Price Method with example we look at the details of this transfer pricing method, provide a calculation example and indicate when this method should be used.

What are my options for supporting transfer prices?

Under audit, tax authorities in the US and internationally can demand evidence that cross-border prices are charged on an «arms-length» basis. Annual transfer pricing documentation reports are prepared to justify intercompany prices to tax authorities. A documentation report provides companies their first and best chance to avoid a transfer pricing audit in the first place. Depending on company size, many countries require annual transfer pricing documentation.

We have extensive experience in preparing US, OECD/BEPS transfer pricing documentation. We can also update your existing transfer pricing documentation for annual compliance purposes.

Documentation is not the only option for many companies, where appropriate, we have other practical alternatives depending on a company’s risk profile and budget limitations.

Real World Examples

A few prominent cases continue to be a matter of contention between tax authorities and the companies involved.

Coca-Cola

Due to the production, marketing, and sale of Coca-Cola Co.’s (KO) concentrating in various overseas markets, the company continues to defend its $3.3 billion transfer pricing of a royalty agreement. The company transferred IP value to subsidiaries in Africa, Europe, and South America between 2007 and 2009. The IRS and Coca-Cola continue to battle through litigation and the case has yet to be resolved.

Facebook Inc.

In another high-stakes case, the IRS alleges that Facebook Inc. (FB) transferred $6.5 billion of intangible assets to Ireland in 2010, thereby cutting its tax bill significantly. If the IRS wins the case, Facebook may be required to pay up to $9 billion in addition to interest and penalties. The trial, which was set for August 2019 at the U.S. Tax Court, has been delayed allowing Facebook to possibly work out a settlement with the IRS. A special trial that was subsequently scheduled to take place in June 2020 was canceled due to the coronavirus pandemic.

Medtronic

As of 2019, Ireland-based medical device maker Medtronic and the IRS are due in court in 2020 to settle a dispute worth $1.4 billion. Medtronic is accused of transferring intellectual property to low-tax havens globally. The transfer involves the value of intangible assets between Medtronic and its Puerto Rican manufacturing affiliate for the tax years 2005 and 2006. The court had originally sided with Medtronic, but the IRS has filed an appeal.

[править] Затратный метод

Затратный метод (Статья 105.11 НК РФ) предполагает использование валовой рентабельности затрат при совершении контролируемой сделки.

Затратный метод может применяться в том числе в следующих случаях: при оказании услуг взаимозависимым лицам (кроме случаев, когда используются нематериальные активы, которые оказывают существенное влияние на рентабельность продавца); при оказании услуг по управлению денежными средствами и операциям с ценными бумагами; при исполнении функций единоличного исполнительного органа организации; при продаже сырья взаимозависимым лицам; при продажах по долгосрочным контрактам между взаимозависимыми лицами.

Если валовая рентабельность затрат налогоплательщика меньше минимальной валовой рентабельности затрат в интервале рыночной рентабельности, валовая рентабельности налогоплательщика корректируется до минимального значения для целей налогообложения.

[править] Метод сопоставимой рентабельности

Метод сопоставимой рентабельности (Статья 105.12 НК РФ) предполагает использование рентабельности при совершении контролируемой сделки. Данный метод может использоваться, если метод сопоставимых рыночных цен, метод цены последующей реализации и затратный метод не могут использоваться из-за отсутствия или недостаточности информации, на основании которой можно сделать вывод о сопоставимости коммерческих и (или) финансовых условий сопоставляемых сделок.

Для применения данного метода могут использоваться следующие показатели операционной рентабельности:

— Рентабельность продаж (если товары приобретаются у взаимозависимых лиц и продаются независимым сторонам или приобретаются у независимых сторон и продаются взаимозависимым лицам); — Рентабельность затрат (при оказании услуг и производстве товаров); — Рентабельность коммерческих и управленческих расходов (если перепродавец несет незначительные экономические (коммерческие) риски, связанные с приобретением и перепродажей товаров в течение короткого периода времени, и если валовая рентабельность продаж напрямую зависит от коммерческих и управленческих расходов); рассчитывается как валовая прибыль к сумме коммерческих и управленческих расходов; — Рентабельность активов (для капиталоемкого производства); рассчитывается как отношение прибыль от продаж к текущей рыночной стоимости активов; — любой другой показатель рентабельности, отражающий взаимосвязь между выручкой и выполняемыми функциями, использованными активами и принимаемыми экономическими (коммерческими) рисками.

При выборе того или иного показателя рентабельности следует учитывать такие факторы, как вид деятельности налогоплательщика, его функции, активы и риски.

Метод сопоставимой рентабельности используется, если рассматриваемая сторона выполняет меньше функций, принимает на себя меньше экономических (коммерческих) рисков, чем контрагент по сделке, и не владеет нематериальными активами, которые оказывают существенное влияние на ее рентабельность.

Если рентабельность налогоплательщика меньше минимального значения рыночной рентабельности интервала, данный показатель корректируется до минимального значения для целей налогообложения.

Какие котировки ИЦА можно использовать?

Судебные решения дают нам ответ на вопрос, какие котировки ИЦА может применять и как может их корректировать налогоплательщик, а какие корректировки налогоплательщик применить не сможет.

ФНС России рассматривала применимость котировок всех доступных ИЦА. При этом при возможности применения котировок нескольких ИЦА ситуация решалась в пользу налогоплательщика, и применялась котировка, использование которой позволяло получить наименьшую сумму налогового доначисления. Однако аргументы налогоплательщиков о несопоставимости уровня рынка, на котором формируются котировки, и рынка, на котором налогоплательщик осуществляет контролируемые сделки, во всех случаях были отклонены судом на основании того, что ИЦА при формировании котировок не учитывают статус сторон сделки (производитель, перепродавец, трейдер, конечный потребитель), но при этом учитывают невзаимозависимость сторон сделки.

ФНС России в рамках судебных разбирательств использовала котировки ИЦА, которые удовлетворяют следующим условиям:

-

Относятся к общедоступным источникам информации (доступ представляется по подписке) и сформированы на основании разработанной методологии, которая находится в общем доступе (на сайте ИЦА) или была предоставлена по запросу;

-

Отражает информацию об идентичных или однородных товарах (в соответствии с абз.2 НК РФ) и содержит достаточное количество качественных характеристик товаров, позволяющих определить их идентичность или однородность с товарами, реализуемыми в рамках контролируемых сделок;

-

Сформирована на основании спотовых сделок, совершенных в месте формирования котировки и географически близких портах, или расчетным путем от цен на основных рынках сбыта товаров;

-

Методология формирования котировки содержит данные о следующих характеристиках сделок, учитываемых при ее формировании: объем поставляемых партий, период поставки, условия оплаты, валюта платежа (при отсутствии такой информации оценивалось влияние данного факта на возможность применения котировки);

-

Может содержать как интервал цен на товары, так и усредненную цену, при этом в последнем случае для получения минимальной цены ФНС была сделана корректировка на маржу трейдера.

Еще одним важным вопросом, по которому мы видим позицию ФНС, является выбор котировального периода для формирования интервала рыночных цен. Во всех рассматриваемых случаях налогоплательщики в экспортных контрактах использовали фиксированную цену, формула которой нигде не раскрывалась. Этот факт дал ФНС возможность в соответствии с НК РФ применить для целей налогообложения котировки ИЦА, опубликованные на дату, предшествующую дате определения цены по сделке, т.е. дате подписания дополнительного соглашения с фиксированной ценой. Таким образом, котировальный период составил 1 день (кроме дела ООО «ТД «РИФ», где котировальный период был скорректирован для достижения сопоставимости периода поставки, см ниже). Заметим, что отсутствие в контракте формулы цены является наименее выгодной позицией налогоплательщика в налоговых целях. При наличии контрактной формулы налоговый орган использовал бы котировальный период, примененный налогоплательщиком в целях коммерческого ценообразования, в данном случае могло быть применено понятие «анализируемый период».

Таким образом, область применения котировок ИЦА является очень широкой. Исключить их применение (если предмет контролируемой сделки котируется) поможет только наличие у налогоплательщика внутренних сопоставимых цен или невозможность применения корректировок для обеспечения сопоставимости.

Анализ сопоставимости

Проведение анализа сопоставимости – ключевой аспект обеспечения соответствия действующим правилам

Налогоплательщикам важно проводить анализ сопоставимости для целей обоснования применяемых ими цен. В ходе такого анализа они должны собрать и выбрать сведения о внутренних и внешних сопоставимых сделках (“сопоставимые сделки”)

Настоятельно рекомендуем начинать проведение анализа сопоставимости на ранней стадии.

Сопоставимые сделки – это сделки между независимыми лицами. Сделка может быть квалифицирована как сопоставимая по результатам проведения анализа сопоставимости. Анализ сопоставимости, проводимый в соответствии с установленными правилами, позволяет выбрать сопоставимые сделки, являющиеся наиболее подходящими для целей анализа сопоставимости. Сопоставимые сделки могут быть как внутренними (т.е. сделками между налогоплательщиком и независимыми лицами), так и внешними (т.е. сделками между третьими независимыми лицами). Как правило, требуется определить не менее четырёх сопоставимых сделок, которые могут включать и внутренние сопоставимые сделки.

Основные этапы

Анализ сопоставимости – это достаточно длительный и сложный процесс, который можно разбить на следующие основные этапы:

- сбор и систематизация необходимых сведений о налогоплательщике и его контролируемых сделках;

- анализ полученной информации для целей проведения анализа сопоставимости, включая функциональный анализ;

- выявление требуемых параметров сопоставимости;

- выявление источников информации по сопоставимым сделкам в соответствии с выявленными параметрами сопоставимости;

- поиск и выявление сопоставимых сделок, необходимых для проведения анализа;

- сбор информации и выбор сопоставимых сделок;

- анализ полученной информации по отобранным сопоставимым сделкам;

- проведение анализа сопоставимости;

- внесение корректировок в результаты анализа сопоставимости (при необходимости);

- установление интервала рыночных цен;

- подготовка отчёта по результатам проведения анализа сопоставимости.

Факторы, которые следует учитывать при определении сопоставимости сделок

Коммерческие и (или) финансовые условия сделок, сопоставимые с контролируемыми сделками, должны быть сходными с коммерческими и (или) финансовыми условиями контролируемых сделок.

Следующие факторы следует учитывать при определении сопоставимости сделок:

- характеристики товаров (работ, услуг), являющихся предметом сделки;

- функции, выполняемые сторонами сделки, включая характеристики активов, используемых сторонами сделки, принимаемых ими рисков, а также распределение ответственности между сторонами сделки и прочие условия сделки (“функциональный анализ”);

- условий договоров (контрактов), заключённых между сторонами сделки, оказывающие влияние на цены товаров (работ, услуг);

- экономические условия деятельности сторон сделки, включая характеристики соответствующих рынков товаров (работ, услуг), оказывающие влияние на цены товаров (работ, услуг);

- рыночные (коммерческие) стратегии сторон сделки, оказывающие влияние на цены товаров (работ, услуг).

Требования к информации

При проведении анализа сопоставимости налогоплательщики должны использовать:

- информацию, имеющуюся по состоянию на момент совершения контролируемой сделки, но не позднее 31 декабря календарного года, в котором была совершена контролируемая сделка; или

- данные бухгалтерской отчётности за три календарных года, непосредственно предшествующие календарному году, в котором была совершена контролируемая сделка; или

- данные бухгалтерской отчётности за три календарных года, непосредственно предшествующие календарному году, в котором были установлены цены в контролируемой сделке.

Область применения (контролируемые сделки)

Действующие правила предусматривают, среди прочего, увеличение административной нагрузки на российские компании, осуществляющие сделки со своими иностранными взаимозависимыми компаниями. Эти правила затрагивают международные компании, осуществляющие продажу или покупку товаров у своих российских дочерних и других взаимозависимых компаний в России. Правила трансфертного ценообразования применяются к трансграничным сделкам между взаимозависимыми лицами, сумма доходов по которым составляет 100 млн. руб. и 80 млн. руб. в 2012 г. и в 2013 г. соответственно. С 2014 г. правила трансфертного ценообразования применяются ко всем трансграничным сделкам между взаимозависимыми лицами.

В общем и целом, действующие правила существенно сокращают перечень сделок, к которым применяются правила трансфертного ценообразования. По общему правилу, действие правил трансфертного ценообразования распространяется на сделки между взаимозависимыми лицами на внутреннем рынке только в том случае, если общая сумма таких сделок превышает 1 млрд. руб. (2 млрд. руб. в 2013 г.; 3 млрд. руб. в 2012 г.). Нижние пороговые значения применяются к сделкам между взаимозависимыми лицами на внутреннем рынке, таким, как, например, сделки с лицами, применяющими систему налогообложения в виде единого налога на вменённый доход. И при этом правила трансфертного ценообразования применяются в том случае, если общая сумма сделок между лицами превышает 100 млн. руб.

Итак, правила трансфертного ценообразования всегда применяются к международным сделкам между взаимозависимыми лицами, тогда как, согласно общему правилу, к сделкам между взаимозависимыми лицами на внутреннем рынке они применяются только в том случае, если общая сумма сделок превышает вышеуказанные пороговые значения.

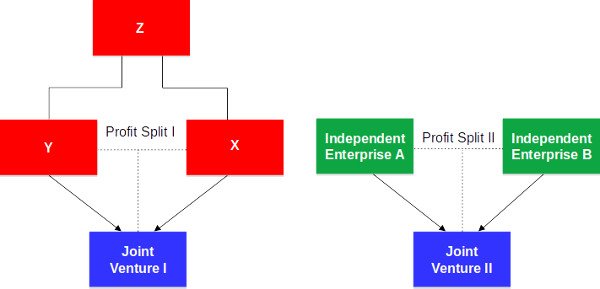

Transfer Pricing Method 5: The Profit Split Method

Associated enterprises sometimes engage in transactions that are very interrelated. Therefore, they cannot be examined on a separate basis. For these types of transactions, associated enterprises normally agree to split the profits.

The Profit Split Method examines the terms and conditions of these types of controlled transactions by determining the division of profits that independent enterprises would have realized from engaging in those transactions.

An example of this method is shown in this image:

In the above example, we see two comparable joint ventures. Joint Venture I is owned by associated enterprises Y and X. Opposite to that, Joint Venture II is owned by independent enterprises A and B.

Let’s say that we need to determine the transfer prices to be charged for the transactions related to Joint Venture I. For that, we can compare the terms and conditions of the controlled transactions by determining the division of profits of comparable uncontrolled transactions. In this example, this means that we can compare Profit Split I with Profit Split II.

In the article the The Profit Split Method Example we look at the details of this transfer pricing method, provide a calculation example and indicate when this method should be used.

[править] Метод цены последующей реализации

Метод цены последующей реализации (Статья 105.10 НК РФ) предполагает использование валовой рентабельности налогоплательщика при осуществлении контролируемой сделки.

Данный метод является предпочтительным для дистрибьюторов и тех налогоплательщиков, которые перепродают товары независимым сторонам без переработки. Данный метод должен использоваться, если перепродавец не владеет нематериальными активами, которые оказывают существенное влияние на его валовую рентабельность.

Данный метод также может использоваться, если перепродавец осуществляет следующие операции: подготовка товаров к перепродаже и транспортировке, смешивание товаров, если характеристика конечной продукции существенно не отличается от характеристики смешиваемых товаров.

Если валовая рентабельность налогоплательщика от реализации меньше минимальной валовой рентабельности интервала рыночной рентабельности, показатель валовой рентабельности налогоплательщика корректируется с учетом минимального значения рентабельности для целей налогообложения.

Анализ валовой рентабельности при применении метода цены последующей реализации требует достаточного уровня сопоставимости стандартов финансового учета между рассматриваемой сделкой и потенциально сопоставимыми сделками.

Учитывая тот факт, что достаточно сложно обеспечить сопоставимость учетной политики потенциально сопоставимых независимых российских дистрибьюторов (из-за различия методов учета некоторых видов расходов и недоступности информации об учетной политике сопоставимых независимых компаний), трудно получить надежные результаты для применения данного метода.

What Transfer Pricing Methods Are There?

The good thing about transfer pricing is that the principles and practices are quite similar all around the world. The OECD Transfer Pricing Guidelines (OECD Guidelines) provide 5 common transfer pricing methods that are accepted by nearly all tax authorities.

The five transfer pricing methods are divided in “traditional transaction methods” and “transactional profit methods.”

Traditional Transaction Methods

Traditional transaction methods measure terms and conditions of actual transactions between independent enterprises and compares these with those of a controlled transaction.

This comparison can be made on the basis of direct measures such as the price of a transaction but also on the basis of indirect measures such as gross margins realized on a particular transactions.

Transactional Profit Methods

The transactional profit methods don’t measure the terms and conditions of actual transactions. In fact, these methods measure the net operating profits realized from controlled transactions and compare that profit level to the profit level realized by independent enterprises that are engaged in comparable transactions.

The transactional profit methods are less precise than the traditional transaction methods, but much more often applied. The reason is that application of the traditional transaction methods, which is preferred, requires detailed information and in practice this information is not easy to find.

In short:

- Traditional transaction methods rely on actual transactions.

- Traditional profits method rely on profit levels.

Документация по трансфертному ценообразованию

Согласно действующим правилам, при заключении трансграничных сделок между взаимозависимыми лицами налогоплательщики обязаны вести так называемую документацию по трансфертному ценообразованию.

Правилами не устанавливается какая-либо конкретная форма такой документации, но регулируется её содержание. Документация по трансфертному ценообразованию должна, среди прочего, содержать следующие сведения:

- сведения о деятельности лиц, совершивших такие сделки;

- перечень лиц, с которыми совершены такие сделки;

- описание сделки, включая её условия, описание методики ценообразования, условия и сроки осуществления платежей и иные сведения;

- функциональный анализ сведений о лицах, являющихся сторонами сделки, с указанием осуществляемых функций и принимаемых ими рисках;

- обоснование причин выбора и способа применения используемого метода;

- указание на используемые источники информации;

- сведения о сумме полученных доходов и сумме произведённых расходов в результате совершения контролируемой сделки;

- расчёт интервала рыночных цен (результаты анализа сопоставимости); а также

- сведения о произведённых налогоплательщиком налоговых корректировках (в случае их осуществления).

Пожалуйста, обратите внимание на то, что политика трансфертного ценообразования является одним из основных документов для обоснования применяемых цен. Как правило, такая политика включает в себя, среди прочего:

- существующие объективные экономические «коммерческие» условия деятельности компании

- описание рисков, связанных с деятельностью компании

- описание факторов, влияющих на ценообразование компании

- порядок учета рисков и иных факторов, влияющих на ценообразование компании

- описание рынков, на которых действует компания и характерных признаков, позволяющих их разграничить,

- методы ценообразования, в том числе предоставляемых бонусов и скидок

- обоснование рыночного характера применяемых цен (в том числе в зависимости от условий поставок, сроков оплаты и т.п.).

Документация по трансфертному ценообразованию должна содержать и иные сведения, которые оказали влияние на цену, применённую в сделке.

Примечание: Рекомендуется начинать планирование процесса обеспечения следования действующим правилам трансфертного ценообразования как можно раньше.